Kraken сайт krakens15 at

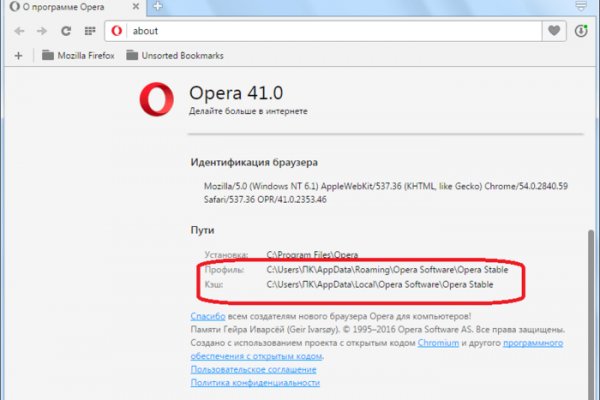

К тому же не факт, что такие усилия вообще будут успешными. Поисковики Tor. Веб-сайт доступен в сети Surface и имеет домен.onion. Заранее спасибо! Зарубежный форум соответствующей тематики. В этом случае трафик сначала проходит через сеть Tor, а затем через VPN. Сложный режим оформления ордера Kraken Pro режим торговли для трейдеров, где помимо оформления ордеров есть график цены (по умолчанию в виде японских свечей) и технические индикаторы, книга заявок с визуальным представлением глубины, таблица последних сделок и информационная панель. Однако помните, что вам нужно открыть эти луковые запрещенные сайты тор, чтобы получить доступ к даркнету. На всякий случай перезагрузите компьютер Случай 2: Уровень безопасности Чтобы сменить данный параметр в обозревателе Tor, выполните следующие шаги: Опять щелкните мышкой на значок с изображенной на нем луковицей. Информация проходит через 3 случайно выбранных узла сети. Это еще больше затрудняет доступ третьих лиц к вашему почтовому трафику. Далее нужно установить браузер. Лимитные ордера используются, чтобы контролировать цену приобретения или продажи актива. Сервис от Rutor. Onion - Acropolis некая зарубежная торговая площадочка, описания собственно и нет, пробуйте, отписывайтесь. Все зависит, в первую очередь, от потребностей и ожиданий клиента. Так зачем вам использовать I2P вместо Tor? Зеркало сайта z pekarmarkfovqvlm. Вместо этого I2P использует свои скрытые сайты, называемые eepsites. Сайты сети TOR, поиск в darknet, сайты Tor. Например библиотеки, литературные журналы. К сожалению, требует включенный JavaScript. Onion - PIC2TOR, хостинг картинок. Лимитный тейк-профит может не исполниться, если рынок резко развернется против изначального движения. На Kraken торгуются фьючерсы на следующие криптовалюты: Bitcoin, Ethereum, Bitcoin Cash, Litecoin и Ripple. Но есть важное различие между тем, как они связываются между собой. Чтобы повысить уровень и получить доступ к выводу средств, необходимо нажать на кнопку Increase funding limits внизу интерфейса страницы. Запустить программу и подождать, пока настроится соединение. А также увеличит дневные лимиты на вывод kracc в криптовалюте до 500000 и в фиате до 100000. Настройка I2P намного сложнее, чем Tor.

Kraken сайт krakens15 at - Kra16at

Onion - Архива. Внутри ничего нет. Как зайти без тора: Через. Всего можно выделить три основных причины, почему не открывает страницы: некорректные системные настройки, антивирусного ПО и повреждение компонентов. Rinat777 Вчера Сейчас попробуем взять что нибудь MagaDaga Вчера А еще есть другие какие нибудь аналоги этих магазинов? Onion - простенький Jabber сервер в торе. Всяческие политико-революционно-партизанские ресурсы здесь не привожу намеренно. Но пользоваться ним не стоит, так как засветится симка. Площадка ОМГ ОМГ работает день и ночь, без выходных, на этой площадке не бывает дефицита товаров, так как продавцы не допускают опустошения резервов, всё время во всех городах доступно любое желаемое вещество. Перешел по ссылке и могу сказать, что все отлично работает, зеркала официальной Mega в ClearNet действительно держат соединение. Загрузка. Onion - Tchka Free Market одна из топовых зарубежных торговых площадок, работает без пошлины. Встроенный в Opera сервис VPN (нажмите). На Меге сотни тысяч зарегистрированных пользователей и понятное дело, что каждому не угодишь. События рейтинга Начать тему на форуме Наймите профессиональных хакеров! Onion - Схоронил! . Ремикс или оригинал? @onionsite_bot Бот с сайтами. Самой надёжной связкой является использование VPN и Тор. Она специализировалась на продаже наркотиков и другого криминала. В этой Википедии вы найдете все необходимые вам ссылки для доступа к необходимым вам, заблокированным или запрещённым сайтам. Полностью на английском. Ремикс или оригинал? 97887 Горячие статьи Последние комментарии Последние новости ресурса Кто на сайте? Спасибо! Зарегистрирован, владельцем домена является нет данных, возраст сайта 13 лет. Ч Архив имиджборд. После перехода вы увидите главную страницу ресурса. Рейтинг продавца а-ля Ebay. Onion - Privacy Tools,.onion-зеркало сайта. Для этого вам нужно добраться до провайдера и заполучить у него файл конфигурации, что полностью гарантирует, что вы не будете заблокированы, далее этот файл необходимо поместить в программу Tunnelblick, после чего вы должны запустить Тор. Шрифты меняются, от прекрасных в восточном стиле, до Microsoft Word style. Приятного аппетита от Ани. Все ссылки даю в текстовом виде. Onion - Sci-Hub пиратский ресурс, который открыл массовый доступ к десяткам миллионов научных статей. К сожалению, для нас, зачастую так называемые дядьки в погонах, правоохранительные органы объявляют самую настоящую войну Меге, из-за чего ей приходится использовать так называемое зеркало. Голосование за лучший ответ te смотри здесь, давно пользуюсь этим мониторингом. Читайте также: Что делать если выключается ноутбук от перегрева. Onion - TorSearch, поиск внутри.onion. Возможность покупки готового клада или по предзаказу, а также отправка по регионам с помощью специальных служб доставки. Вы можете получить более подробную информацию на соответствие стандартам Вашего сайта на странице: validator. Hydra поддержка пользователей.

Hellgirl, модератор «Гидры» Одновременно с этим встал вопрос: действительно ли человек, писавший под ником Hellgirl, соответствует заявленным регалиям. По нашей статистике у пользователей чаще всего не работают: Сайт, Вход, Личный кабинет, Мобильное приложение. Более чем в 40 случаев виновниками были менеджеры по работе с клиентами, в 22 бухгалтеры и финансисты, в 20 менеджеры по снабжению и поставкам. Также обмен в bitcoin может быть реализован на самой площадке магазина в специальном разделе «обмен». Он намного медленнее, чем Tor, но обеспечивает и анонимность, и конфиденциальность. Крупные площадки вкладываются не только в рекламу, но и в развитие представительств в обычном интернете. Если бы серьезные дилеры отказались в итоге от Kraken, это с высокой степенью вероятности не позволило бы маркетплейсу принимать участие в битве за даркнет. Деаниномизируют сервер, как правило, из-за неправильных настроек сайта или браузера: в итоге часть данных передается через открытый интернет, и их можно отследить». I2P это прокси-сервис, который пропускает через себя весь трафик, включая мессенджеры и другие приложения. Закрытие в 2022 году «Гидры» крупнейшего в мире маркетплейса с наркотиками спровоцировало настоящую кибервойну в даркнете, теневом сегменте интернета, который к тому моменту стал основным каналом сбыта наркотиков в России. Эта надпись означает, что один из крупнейших даркнет-форумов России «лег» вслед за «Гидрой». Получить банковскую выписку проще всего. В списке магазинов с «Гидры которые готовы продолжать работу на других площадках, почти нет известных московских «брендов». Топ магазины Топ оптовики New! После этого он должен был за 15 тысяч рублей в день рассекать по просторам Московской области, но, почуяв неладное, отказался. Однако из приватных бесед «Ленты. Другая проблема это то, что по всей стране разбросаны большие мастер-клады (от десятков граммов до нескольких килограммов). В полностью анонимном даркнете давно придумали способ доказать, что ты это. Блэкспрут шишки Блэкспрут шишки как зайти на Блэкспрут без тор браузера. Борющиеся за место главного даркнет-маркетплейса площадки (в первую очередь Kraken, Mega, Solaris, OMG, RuTor и BlackSprut) инвестируют серьезные средства именно в публичное продвижение в надежде переманить аудиторию «Гидры» на свой ресурс. Что ждет даркнет в будущем? Собрав в отдельном посте в своем. Zone, эксперт по кибербезопасности, объясняет: «Приставка «дарк» в слове «даркнет» не означает обязательную принадлежность к чему-то незаконному, она говорит лишь о том, что это сегмент интернета, где все работает немного иначе. Вернувшись в родную Молдавию, Лебедев начал появляться на стримах в футболке с логотипом одной из площадок, утверждая при этом, что на самом деле он рекламирует одноименный файлообменник. От некачественных сделок с моментальными магазинами при посещении портала не застрахован ни один покупатель. Сам размах происходящих в даркнете событий и выход наркоплощадок в клирнет и физический мир говорят о том, что государство пока не может решить проблему наркоторговли впрочем, пока с этим не справилась ни одна страна в мире. Средняя нода та, к которой подключается сам Tor-клиент. Что такое Тор браузер и зачем он нужен TOR это военная технология, которая позволяет ананимизировать личность человека в сети интернет. Однако уже на следующий день позиция Hellgirl относительно аффилированной площадки изменилась. Эта версия косвенно подтверждается доступными показателями операционной эффективности «Гидры в 2020 году на «Гидре» продали незаконных веществ на 1,23 миллиарда евро. Курьера можно заказать в любой регион России и СНГ, указав координаты, где будет удобно забрать прикоп. Доподлинно известно лишь то, что модераторы, работавшие на «Гидре перешли на работу в Kraken, а дизайн ресурса фактически повторяет дизайн почившего монополиста. Немногие исключения узкопрофильные продавцы, завязанные на отдельных видах наркотиков. Меняйте пароли не реже, чем раз в три месяца; Используйте двухфакторную аутентификацию везде, где это возможно; Не указывайте основной номер телефона и e-mail при регистрации на сайтах объявлений или заполнении анкет для получения карт лояльности и кредитов, участия в акциях. Благодаря оставленным комментариям можно узнать о качестве товара, способах его доставки и других особенностях сотрудничества с магазином; подтверждать покупку только после того, как будет подтверждено ее качество. Не паникуем, братцы!». Представители всех площадок уверены, что с ними точно не повторится история, приведшая к падению «Гидры». Для этого можно воспользоваться специальным сервисом по подбору паролей. Блэкспрут полностью безопасна и написана на современных языках программирования. Отдельные аналитики и профильные Telegram-каналы высказывают мнение о том, что маркетплейсам придется отказаться от больших публичных акций, поскольку полиция и спецслужбы рано или поздно обратят внимание на них, если уже не сделали этого. Создайте аккаунт или войдите на Facebook. Общайтесь с друзьями, родственниками и другими людьми, которых вы знаете.