Почему не получается зайти на кракен

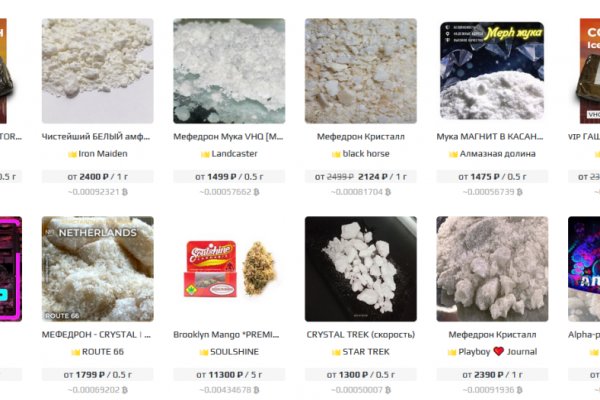

Crdclub4wraumez4.onion - Club2crd старый кардерский форум, известный ранее как Crdclub. Топ сайтов тор, или 25 лучших темных веб-сайтов на 2022 год (и как получить к ним безопасный доступ). Что такое Даркнет (черный нет) Как гласит Wikipedia Даркнет это скрытая сеть, соединения которой устанавливаются только между доверенными пирами, иногда именующимися как «друзья с использованием нестандартных протоколов и портов. На данный момент ни одного подтверждения данным теориям нет, поэтому основной опасностью темной сети остается распространение наркотиков, сбыт оружия и размещение порнографических материалов. Один из возможных вариантов решения проблемы. Подведем итог Даркнет штука интересная, опасная и, по как большому счёту, большинству людей не нужная. Прямая ссылка: https searx. The Hidden Wiki, на русском «Годнотаба». Зайти на сайт можно только по оригинальной ссылке kramp cc, если домен зеркала заканчивается на onion значит зайти на него можно в браузер Tor. В большинстве случаев осведомители располагают конфиденциальной информацией о правительстве или компании. Ассортимент Большой ассортимент пав круглосуточных магазинов по продаже автоматизированных закладок. 5/5 Ссылка TOR зеркало Ссылка Только TOR TOR зеркало jtli3cvjuwk25vys2nveznl3spsuh5kqu2jcvgyy2easppfx5g54jmid. Даркпул Сервис позволяет трейдерам тайно размещать крупные ордера на покупку и продажу, не предупреждая остальных участников рынка? Хостинг изображений, сайтов и прочего Tor. Поисковик Ahmia отличается тем, что он доступен как в даркнете, так и в клирнете. Onion-сайты v2 больше не будут доступны по старым адресам. Возможно, сайт временно недоступен или перегружен запросами. То есть, чем больше сумма сделки тем меньше комиссия. Увидев, что не одиноки, почувствуете себя лучше. Onion - Daniel Winzen хороший e-mail сервис в зоне. Как уже писали ранее, на официальный сайтах даркнет можно было найти что угодно, но даже на самых крупных даркнет-маркетах, включая Гидру, была запрещена продажа оружия и таких явно аморальных вещей как заказные убийства. Pastebin / Записки. Фарту масти АУЕ! Для достижения большей анонимности при оплате в BTC часто krn используются специальные биткоин-миксеры. Положительный отзыв о Kraken И конечно же, отмечаются преимущества дополнительных функций, поддерживаемых биржей с возможностью проводить разносторонние операции внутри одной платформы. Равно как и анонимность. В этой статье перечислены некоторые из лучших темных веб-сайтов, которые вы можете безопасно посещать. Различные тематики, в основном про дипвеб. Команда Наша команда быстро и оперативно решает поступающие проблемы в диспутах по справедливости, тем самым предоставляя гарантию покупателям. SecureDrop разработан для того, чтобы осведомители могли безопасно и анонимно обмениваться информацией с журналистами. Форумы. Onion - Harry71 список существующих TOR-сайтов. Flibusta для любителей читать Даркнет друг торрентов Еще в начале-середине нулевых торренты никто и не думал запрещать. Площадка kraken kraken БОТ Telegram Что характерно, большая часть из них связана с наркоторговлей, но из песни слов не выкинешь, придется пройтись и по ним. Последствия продажи и покупки услуг и товаров в даркнете по УК РФ Наркотические запрещенные вещества, сбыт и их продажа. Наоборот, вы можете получить много хороших вещей, которых нет в поверхностном Интернете. Onion-ссылок.

Почему не получается зайти на кракен - Кракен это современный маркетплейс

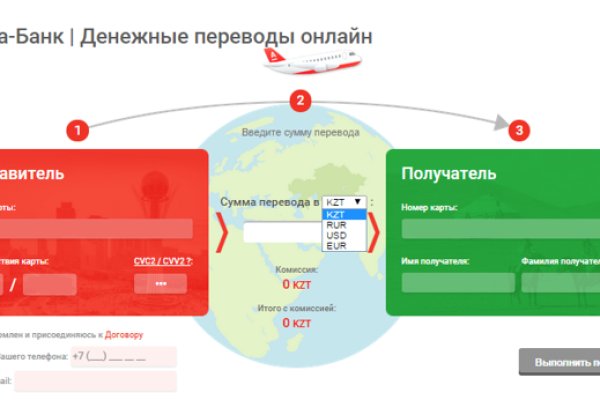

: Thu, 08:47:35 GMT ETag: "7fdf5-ba86-5492eaa21f1be" Accept-Ranges: bytes Vary: Accept-Encoding Content-Encoding: gzip Content-Length: 11447 Content-Type: text/html; charsetUTF-8 Ссылки (даже если они и име. Настоящая ссылка зеркала только одна. Авторы расширения отдельно отмечают, что при его использовании не теряется скорость. Хорошей недели. После осуществления регистрации для большей анонимности сайт работает на оплате двумя способами - это киви и криптовалюта. Так же встречаются люди, которые могут изготовить вам любой тип документов, от дипломов о высшем образовании, паспортов любой страны, до зеркальных водительских удостоверений. Пароль. Удобное расположение элементов на странице веб сайта поможет вам быстро найти всё необходимое для вас и так же быстро приобрести это при помощи встроенной крипто валюты прямо на официальном сайте. Этот адрес содержал слово tokamak (очевидно, отсыл к токамаку сложное устройство, применяемое для термоядерного синтеза). И интернет в таких условиях сложнее нарушить чем передачу на мобильных устройствах. Hydra больше нет! Пожелаем им удачи, а сами займёмся более благодарным делом. Она специализировалась на продаже наркотиков и другого криминала. Переходник. Старая. Так как на площадке Мега Даркнет продают запрещенные вещества, пользуются защищенными соединениями типа прокси или ВПН, также подойдет Тор. Готовы? Для Android есть его аналог под названием Orweb.

Onion - Ящик, сервис обмена сообщениями. При обмене киви на битки требует подтверждение номера телефона (вам позвонит робот а это не секурно! Playboyb2af45y45.onion - ничего общего с журнало м playboy journa. Переход на третью версию связан с переходом на шифрование на основе эллиптических кривых. Onion - Cockmail Электронная почта, xmpp и VPS. Однако это был домен второй версии, и в прошлом месяце официальный браузер Tor начал предупреждать пользователей, что в этом году прекратит поддержку таких доменов. За активность на форуме начисляют кредиты, которые можно поменять на биткоины. Разное/Интересное Разное/Интересное checker5oepkabqu. Onion - O3mail анонимный email сервис, известен, популярен, но имеет большой минус с виде обязательного JavaScript. Статья 327 УК РФ лишение свободы на срок до двух лет. Hbooruahi4zr2h73.onion - Hiddenbooru Коллекция картинок по типу Danbooru. Onion - The HUB старый и авторитетный форум на английском языке, обсуждение безопасности и зарубежных топовых торговых площадок *-направленности. Kkkkkkkkkk63ava6.onion - Whonix,.onion-зеркало проекта Whonix. Bpo4ybbs2apk4sk4.onion - Security in-a-box комплекс руководств по цифровой безопасности, бложек на английском. Хороший и надежный сервис, получи свой.onion имейл. Wp3whcaptukkyx5i.onion - ProCrd относительно новый и развивающийся кардинг-форум, имеются подключения к клирнету, будьте осторожны oshix7yycnt7psan. Onion - the Darkest Reaches of the Internet Ээээ. Предоставление соответствующих услуг в даркнет Здесь также пользователь может приобрести различные услуги. Торрент трекеры, библиотеки, архивы. И это еще не весь список услуг, которые может предложить продавец этой сети. Редакция: внимание! Onion - Fresh Onions, робот-проверяльщик и собиратель.onion-сайтов. Отнесем, пожалуй, сюда создание поддельной регистрации гражданства в любых государствах, доставку контрабанды, незаконное приобретение чужой собственности, консультация по проворачиванию дел. Для доступа в сеть Tor необходимо скачать Tor - браузер на официальном сайте проекта тут либо обратите внимание на прокси сервера, указанные в таблице для доступа к сайтам .onion без Tor - браузера. Onion - Архив Хидденчана архив сайта hiddenchan. Onion - grams, поисковик по даркнету. Может слать письма как в TOR, так и в клирнет. Onion - Facebook, та самая социальная сеть. Onion - простенький Jabber сервер в торе. Onion - Dead Drop сервис для передачи шифрованных сообщений. Комиссия от 1. Onion - Daniel Winzen хороший e-mail сервис в зоне.onion, плюс xmpp-сервер, плюс каталог онион-сайтиков.