Отдел предварительного начисления пенсии

Пенсия назначается со дня обращения за ней с заявлением и всеми необходимыми документами (но не ранее чем со дня возникновения права на пенсию). Из-за смены работы, региона проживания, профессии не всегда получается быстро собрать документы, нужные для назначения пенсии. Кроме того, зачастую в имеющихся документах оказываются многочисленные ошибки, допущенные при оформлении. Ошибки могут повлиять на размер будущей пенсии, а в отдельных случаях - приводят к отказу в назначении пенсии.

Пенсионный фонд России представляет возможность заблаговременного сбора и проверки документов, подтверждающих пенсионные права.

В целях повышения качества работы по назначению пенсий, сокращению сроков ее назначения, Отделение ПФР по Мурманской области рекомендует жителям региона заблаговременно (желательно, не позднее, чем за 12 месяцев до наступления права на пенсию) обратиться в территориальный орган ПФР по месту жительства для предварительной оценки имеющих документов о стаже и заработке работающих и неработающих граждан. В случаях оформления особой категории пенсий (например: за работу с вредными условиями труда, индивидуальным предпринимателям) следует обращаться для заблаговременной проверки документов в более ранние сроки.

При необходимости сотрудники ПФР:

- окажут содействие в направлении бывшим работодателям на территории России запросов о предоставлении дополнительно необходимых документов, подтверждающих страховой стаж или стаж работы с особыми условиями труда;

- проверят правильность оформления документов, оценят полноту и достоверность содержащихся в них сведений.

При себе необходимо иметь следующие документы:

Документы, подтверждающие стаж:

- подлинник трудовой книжки;

- при наличии дополнительно можно предоставить письменные трудовые договоры, оформленные в соответствии с трудовым законодательством, справки, выдаваемые работодателями или соответствующими государственными (муниципальными) органами, выписки из приказов, лицевые счета и ведомости на выдачу заработной платы;

- справки службы занятости (при наличии);

- архивные справки (при наличии);

- военный билет (в случае прохождения военной службы);

- документы об обучении;документы, подтверждающие осуществление предпринимательской деятельности (при необходимости);

- другие юридически значимые документы (свидетельство о браке, о рождении детей и т.п.);

Документы, подтверждающие заработок:

- при необходимости - документы о заработке за любые 60 месяцев подряд до 01.01.2002г. (заработок за 2000-2001 годы подтверждается сведениями индивидуального (персонифицированного) учета).

При приеме заявления на назначение пенсии специалист анализирует, позволяет ли зарплата за 2000-2001 год установить максимальное соотношение заработков — это 1,4. То есть зарплата в то время должна была быть не менее 2,5 тысяч рублей. В этом случае больше никаких справок нести не надо. Если же за 2000-2001 год зарплата окажется меньше, потребуется справка о заработной плате за любые пять лет (60 месяцев) трудовой деятельности подряд до 01.01.2002 г.

После 1 января 2002 года размер зарплаты напрямую в расчете пенсии не участвует, так как пенсия рассчитывается из размера страховых взносов, начисленных работодателями за работника. Количество страховых взносов в свою очередь зависит от размера заработной платы и длительности стажа работы.

Заранее подойдите на прием в Управление (Отдел) ПФР по месту регистрации. Если вы проживаете по адресу, который не имеет подтверждения регистрацией, то обратитесь в орган ПФР по месту фактического проживания.

ВАЖНО! В рамках заблаговременной работы специалисты ПФР окажут содействие гражданам в получении дополнительных необходимых документов о стаже, заработке.

Следует учесть, что обращение в целях предварительной оценки документов для назначения пенсии не является обращением за назначением страховой пенсии.

Подать заявление и документы для назначения пенсии можно не ранее чем за месяц до даты возникновения права на назначение пенсии. Страховая пенсия назначается со дня обращения за ней, но не ранее чем со дня возникновения права на нее.

Пенсионщики активно призывает работодателей сотрудничать в вопросе заблаговременной работы по назначению пенсий. Это займет у кадровика или бухгалтера не более 15 минут, уверены в ПФР. Как это осуществить, зачем это нужно, и есть ли в чем выгода для сотрудника и работодателя? Ответы дали в региональном отделении ПФР.

Зачем это нужно

Основная цель такого социального партнерства — сделать процесс назначения пенсии для граждан максимально комфортным.

Работодатель в рамках соглашения, заключенного с ПФР об электронном взаимодействии для назначения пенсии своим сотрудникам, берет на себя обязательства формировать электронный пакет документов о пенсионных правах работников и передавать их в органы ПФР.

Благодаря такой заботе, экономится рабочее время. Будущие пенсионеры не отвлекаются от трудовой деятельности, избавлены от самостоятельной подготовки документов и от визитов в ПФР, что не только упрощает для них получение госуслуги «Назначение пенсии», но делает её более качественной и доступной.

Так, например, в Хабаровском крае более 3,5 тысяч социально ответственных работодателей, заключивших с ПФР соглашение, реально помогли около 6 тыс. работников в назначении пенсии, избавив их от лишних визитов в ПФР.

Кстати, этот процесс пошел динамичнее после принятия Правительством края Распоряжения от 28.01.2016 № 15р «О дополнительных мерах по созданию условий для обеспечения доступности, повышения оперативности и качества предоставления жителям края государственной услуги по установлению пенсий», регламентирующего взаимодействие органов исполнительной и муниципальной власти с органами ПФР по всем социально чувствительным вопросам, в том числе и по вовлечению работодателей к социальному проекту Отделения ПФР.

Почему это важно

Практика работы с документами показывает, что зачастую записи в трудовой книжке содержат некорректное оформление: исправления в датах при приеме на работу, неразборчивые наименования организации, нечитаемые печати, исправления фамилии, неточное наименование должностей, отсутствие дополнительных сведений, подтверждающих факт работы, дающей право на досрочную страховую пенсию по старости и т.д. Все разночтения в документах требуют дополнительного времени на уточнения и различные запросы.

Например, запросы, направляемые в архивные органы края для уточнения того или иного периода работы, зарплаты, обрабатываются специалистами архивных учреждений в течение месяца. А если запрос по уточнению некорректных записей, внесенных в период работы, направляется за границу, тогда ответа приходится ждать от 3 до 12 месяцев.

Заблаговременная подготовка документов позволяет иметь полный пакет документов, необходимых для своевременного и правильного назначения пенсий ко дню обращения за ней, а это — залог учета пенсионных прав граждан в полном объеме.

Если такая работа проводится заблаговременно, то гражданин своевременно и в полном объеме может реализовать свои пенсионные права.

Стоит подчеркнуть, что заблаговременное обращение за оценкой документов не является обращением за установлением пенсии.

Алгоритм действий кадровика

Работодателям необходимо представить в ПФР:

— список лиц, выходящих на пенсию (мужчин в 60 лет, женщин в 55, для северных районов мужчин — в 55, женщин — 50);

— пакет сканированных документов, состоящий из заполненной анкеты работника, трудовой книжки (кроме записей о награждении), паспорта, СНИЛС.

Если ФИО не совпадают с документами, например, в трудовой книжке отсутствует запись об изменении ФИО, представляется свидетельство о браке (расторжении брака).

В пакете дополнительно могут быть представлены другие документы работника, например, справка из центра занятости, справка о заработной плате за период до 2002 года, военный билет, документы об очном образовании.

Важно отметить, что работодатель представляет документы на своего работника только с его письменного согласия. Данное согласие по общему правилу работник дает при приеме на работу и хранится оно в его личном деле, поэтому дополнительное письменное согласие не требуется.

После составления реестра, все отсканированные документы направляются в ПФР для их правовой оценки.

Параметры электронных документов

Документы обязательно сканируются в цветном изображении в формате jpeg или DjVu с расширением 300 точек на дюйм.

Каждый документ сканируется отдельно, если документ состоит из нескольких страниц, он сканируется последовательно в один файл с возможностью пролистывания.

Цветное изображение документов является обязательным условием, т.к. это важно при определении их подлинности и достоверности содержащейся в них информации. В черно-белом варианте большинство неточностей в документах распознать практически невозможно. Даже если внесенные в документ исправления верны, специалисту ПФР необходимо будет дополнительно запросить подтверждающую справку от работодателя, архивную выписку или копию приказа соответствующей организации, для того чтобы установить например продолжительность стажа и принять его в расчет при назначении пенсии.

Способы подачи заявления без явки в ПФР

Не ранее чем за месяц до наступления права на страховую пенсию по старости, гражданин подаёт заявление о её назначении и доставке.

Заявление о назначении пенсии может быть представлено в форме электронного документа через Личный кабинет гражданина на сайте ПФР или Единый портал государственных и муниципальных услуг.

Если будущий пенсионер работает, то такое заявление можно представить в кадровую службу по месту работы. Частью 3 статьи 21 Федерального закона от 28.12.2013 № 400-ФЗ «О страховых пенсиях» работодателю предоставлено право обращаться в территориальные органы ПФР за установлением и доставкой страховой пенсии застрахованным лицам, состоящим в трудовых отношениях с ним, с их письменного согласия.

В развитие указанного положения Административный регламент предоставления Пенсионным фондом РФ государственной услуги по установлению страховых пенсий, накопительной пенсии и пенсий по государственному пенсионному обеспечению, утвержденным приказом Минтруда от 19.01.2016 № 14н, предусматривает возможность направления работодателем заявления работника и документов, необходимых для установления пенсии, в электронном виде по защищенным каналам связи, заверенных усиленной квалифицированной подписью.

Таким образом, работники организаций, приобретающие право на пенсию, могут оформить её без явки в Пенсионный фонд.

Как оформить пенсию без документов

Основой расчета размера пенсии каждого гражданина являются данные, которые ПФР получил от самого гражданина и от работодателей: о периодах трудовой деятельности, местах работы, размере начисленных страховых взносов. Эти данные представлены в Личном кабинете гражданина в разделе «О сформированных пенсионных правах». Если гражданин считает, что какие-либо сведения не учтены или учтены не в полном объеме, то ему следует заблаговременно обратиться в территориальный орган ПФР по месту жительства или к работодателю для уточнения данных и представления их в ПФР.

Если же гражданин видит, что все сведения о его пенсионных правах учтены, он может подать заявление о назначении пенсии не только без визита в клиентскую службу ПФР, но и без представления в ПФР каких-либо документов (трудовой книжки) и справок о стаже.

Для этого гражданину после получения полной информаиции в Личном кабинете достаточно дать согласие на назначение страховой пенсии по этим сведениям.

Почему это хорошо для всех

Формирование электронного пакета документов о пенсионных правах работника и направление их в органы ПФР по ТКС не требует от страхователя-работодателя никаких дополнительных материальных вложений, т.к. она уже используются при сдаче сведений индивидуального (персонифицированного) учета.

Сама подготовка документов: их сканирование и направление в ПФР не занимает большое количество времени и не ложится каким-то финансовым бременем на плечи работника кадровой службы, уверены в ПФР.

Как показывает практика, время, затраченное на сканирование и передачу электронных документов в ПФР в среднем на 1 работника, составляет около 15 минут. Такое же время кадровый работник тратит на ксерокопирование документов и их постраничное заверение для выдачи их своему работнику для личного представления им в ПФР.

Если в среднем в организации численностью более 100 человек на пенсию в течение года выходит порядка 5-6, то в целом на всю работу по сканированию и направлению документов работодатель затрачивает около одного часа работы из расчета 6 человек в год. Это не так много. К тому же стоит учесть, что при отсутствии электронного взаимодействия с ПФР, кроме расхода бумаги, времени на копирование документов, их постраничное заверение, работник отвлекается от своих прямых обязанностей на визит с документами в ПФР.

Раньше все необходимые документы на назначение пенсии будущий пенсионер должен был самостоятельно предоставить в орган ПФР. Сегодня заботу об этом берут на себя социально ответственные работодатели.

Такое активное участие работодателя в оформлении пенсии своих сотрудников является дополнительным элементом «социального пакета», что, безусловно, выгодно отражается на качестве кадрового состава, обеспечении финансовой устойчивости и укреплении репутационного капитала.

Что думают бухгалтеры

Не все бухгалтеры и кадровики готовы идти навстречу «пенсионщикам». Многие не спешат заключать соответствующие соглашения несмотря на настойчивость ПФР.

«Клерк» проводил опрос на эту тему, в ходе которого выяснилось, что 90% работодателей не вникают в процесс оформления пенсий своих сотрудников. Соответствующие соглашения с ПФР заключили только 10% опрошенных. 43% клерков получали от ПФР подобное предложение, но предпочли игнорировать его.

ПФР делает честные и недоуменные глаза, когда приходишь за месяц (или подаешь через ЛК) подавать заявление на начисление пенсии и утверждает, что в глаза не видели Ваши документы. Хотя получили их полгода до дня Х и никаких замечаний у них не было.

за полгода ВСЕ документы по их желанию были поданы, начислять/рассчитывать пенсию начали только когда пенсионерке исполнилост 55. И понеслась: предоставьте копии документов, исправьте справку, предоставьте дополнительную справку. ДУРДОМ! Чем они занималиь полгода? ЗАЧЕМ за полгода предоставлять документы? Чтобы половину потерять?

В июне этого года мне исполнилось 55 лет и я сама пошла оформлять пенсию, то обнаружила, что на практике многое еще остается неясным. Пенсию мне назначили почти на 400 руб. меньше, чем я надеялась! Вот и решила обратиться к вашему юристу с просьбой перепроверить правильность ее начисления. Для этого сообщаю данные, взятые из справки пенсионного отдела.

Ha 01.1991г. они мне засчитали 13 полных лет стажа, а на 1.01.2002 г. получилось 24 года. Поскольку я и дальше продолжала трудиться и весьма прилично зарабатывала, то ко дню назначения пенсии на моем личном счете набралось 496 740 руб. страховых взносов и плюс 5135 руб. накопительных. Добавлю, что в 2000-2001 гг. моя средняя зарплата составила 2142,30 руб., поэтому сотрудница пенсионного отдела посоветовала взять их за основу. Перепроверьте, пожалуйста, размер моей пенсии.

НАЧНЕМ С ОБЩЕЙ ФОРМУЛЫ

Трудовая пенсия по старости (я обозначу ее символом П) определяется по единой формуле:

П = ФБР + СЧ1 + СЧ2 + СВ + НЧ

ФБР - фиксированный базовый размер пенсии, который устанавливается государством в твердом размере, одинаковом для каждой категории пенсионеров.

СЧ1 - страховая часть пенсии, которая рассчитывается из стажа и заработка за период работы до 2002 г.

СЧ2 - страховая часть пенсии, которая рассчитывается из сумм страховых взносов работодателя за период работы с 2002 г. до даты назначения пенсии.

СВ - сумма валоризации, которая определяется в процентном отношении от СЧ1. Процент зависит от количества полных лет стажа до 1991 г.

НЧ - накопительная часть пенсии, которая рассчитывается из сумм накопительных взносов, имеющихся на счете человека на дату назначения ему пенсии.

ПЕРЕХОДИМ К РАСЧЕТУ

Уточню, что подсчет пенсии ведется раздельно за периоды работы до 1.01.2002 г. и после 1.01.2002 г.

Теперь проверим, правильно ли определили размер пенсии читательницы при назначении в июне 2014 г.

Первое слагаемое в формуле считать не нужно. После последней индексации трудовых пенсий в апреле 2014 г. фиксированный базовый размер (ФБР) трудовой пенсии для всех обычных пенсионеров был установлен в сумме 3910,34 руб.

Далее вычислим остальные составляющие из формулы.

Начнем с показателя СЧ1 с учетом стажа и заработка читательницы Коноваловой за период ее работы до 2002 г.

СТАЖЕВЫЙ КОЭФФИЦИЕНТ И ОТНОШЕНИЕ ЗАРАБОТКОВ

Для этого сначала определяем стажевый коэффициент (СК).

СК = 0,55 (за 20 полных лет стажа у женщины до 2002 г.) + 0,04 (по 0,01 за 4 года работы Коноваловой сверх 20 лет) = 0,59.

Теперь определим отношение среднемесячной зарплаты читательницы к средней зарплате по стране за тот же период.

По данным статистики, средняя зарплата (ЗП) по России за 2000-2001 гг. была 1494,50 руб.

Тогда получается, что отношение заработка (ЗР) к средней зарплате по стране (ЗП) за тот же период составляет:

ЗР: ЗП = 2142,30 руб.: 1494,50 руб. = 1,43.

Как видим, соотношение зарплат у читательницы выгодное. Оно выше максимально возможного по закону отношения за работу в обычных условиях - 1,2.

Поэтому в расчете было применено именно это ограничение.

Замечу, что исключение сделано в законе только для «северян». У них это отношение в размере пенсии может быть выше - от 1,4 до 1,9 (в зависимости от того, за работу в каком регионе Севера начисляется пенсия).

- § Ст. 30 Федерального закона «О трудовых пенсиях в РФ»

Если в 2000-2001 гг. человек по каким-то причинам вообще не работал или его средняя зарплата за эти 2 года была меньше 1794 руб. (1494,50 руб. х 1,2). В этом случае лучше представить справку о размере зарплаты за любые 60 месяцев подряд по трудовой книжке за период до 2002 г. Определить, какие именно 5 лет (60 месяцев) наиболее выгодны, помогут в клиентской службе пенсионного отдела по таблицам средних зарплат по СССР и РФ за 1945-2001 гг.

СТРАХОВАЯ ЧАСТЬ ПЕНСИИ НА 1.01. 2002 Г.

Отмечу, что Правительством РФ для расчета пенсионного капитала на 1.01.2002 г. был установлен размер среднемесячной зарплаты в РФ, для всех одинаковый - 1671 руб.

Размер СЧ1 на 1.01.2002 г. считаем по формуле:

СЧ1 = СК х (ЗР : ЗП) х 1671 руб.-450 руб.

450 руб. - это устанавливаемая в твердом размере базовая часть трудовой пенсии по старости по состоянию на 1.01.2002 г. (размер одинаков для всех пенсионеров).

Размер СЧ1 на 1.01.2002 г. читательницы Коноваловой будет равен: (0,59 х 1,2 х 1671 руб.) - 450 руб. = 733,07 руб.

СТРАХОВАЯ ЧАСТЬ НА ДАТУ НАЗНАЧЕНИЯ ПЕНСИИ

Далее определим СЧ1 на дату назначения пенсии (июнь 2014 г.).

Для этого увеличиваем полученный по состоянию на 1.01.2002 г. размер СЧ1 на все коэффициенты индексации пенсий с 2002-го по 2014 г. Их величина ежегодно устанавливалась Правительством и Пенсионным фондам РФ.

Произведение всех этих коэффициентов индексации за этот период составило 5,6.

СЧ1 на дату назначения пенсии:

733,07 руб. х 5,6 = 4105,19 руб.

ПРИБАВКА ОТ НАЧИСЛЕННЫХ ВЗНОСОВ

Для ее расчета начисленные работнику с 1.01.2002 г. до даты назначения пенсии страховые взносы нужно поделить на количество месяцев ожидаемого периода выплаты пенсии (Т). Размер Т зависит от года назначения трудовой пенсии. Для назначения пенсий в 2014 г. он установлен 228 месяцев.

Из письма мы знаем, что сумма страховых взносов читательницы на дату назначения пенсии составила 496 740 руб.

СЧ2 = 496 740 руб.: 228 мес. = 2178,68 руб.

СУММА ВАЛОРИЗАЦИИ

Зная СЧ1, мы можем теперь определить сумму валоризации (СВ).

Сначала подсчитаем, каков процент валоризации пенсии читательницы: 10% (за то, что у нее есть стаж до 2002 г.) +13% (по 1 % за каждый из 13 полных лет стажа до 1991 г.) = 23% (или 0,23).

Далее определим сумму валоризации:

СВ = 4105,19 руб. (размер СЧ1) х 0,23 = 944,19 руб

ПОДВЕДЕМ ИТОГ

Сложив все четыре полученные суммы, мы получим размер пенсии нашей читательницы Коноваловой без учета накопительных взносов:

П=3910,34руб.+4105,19руб.+2178,68руб.+944,19руб. = 11 138,40 руб.

КАКОВА НАКОПИТЕЛЬНАЯ ПРИБАВКА

А теперь определим право нашей читательницы на назначение ей накопительной части НЧ. Для права на это должно быть выполнено условие: если размер НЧ составит меньше 5% от общего размера пенсии, то НЧ к пенсии не устанавливается.

Поясню, что начиная с 1.01.2002 г. работодателями начисляются взносы в Пенсионный фонд по установленным тарифам:

- на страховую часть пенсии - всем работающим у них гражданам;

- на накопительную пенсию - всем работникам 1967 г. рождения и моложе;

- на накопительную часть женщинам 1957 г.р. и моложе, мужчинам 1953 г.р. и моложе, работавшим в 2002-2004 гг. (с 2005 г. начисление накопительных взносов гражданам этого возраста было отменено).

Наша читательница 1959 г. рождения. Сумма ее накопительных взносов за период работы в 2002-2004 гг. - 5135 руб.

Размер накопительной части при назначении составил:

НЧ = 5135 руб.: 228 месяцев = 22,52 руб.

228 месяцев - показатель ожидаемого периода выплаты накопительной части, утвержденный Правительством РФ на период 2013-2015 гг.

Поскольку размер НЧ у Н.И. Коноваловой получился меньше 5% от общего размера ее пенсии, то эта часть пенсии ей не устанавливается.

Таким образом, по достижении 55 лет в июне 2014 г. читательнице Коноваловой должна была быть назначена пенсия в размере 11 138,40 руб., а свои пенсионные накопления 5135 руб. она может получить по заявлению в виде единовременной выплаты.

Таких людей, которые были бы полностью довольны размером назначенной им пенсии, увы, немного: при виде итоговой суммы, начисленной ПФР, в большинстве случаев не удается избежать разочарования.

Но как убедиться в том, что действительно назначена именно та пенсия, которая положена по закону, и не допущено никаких ошибок?

Нужно обращаться в ПФР с письменным запросом о разъяснении порядка начисления своей пенсии. При этом важно помнить: каков вопрос – таков и ответ.

Поэтому то, насколько эффективным окажется общение с ПФР, во многом зависит от четкости поставленных перед ним вопросов. Предлагаю рассмотреть основные из них:

1. Сколько полных лет засчитано в общий трудовой стаж?

Это важная цифра, которая напрямую влияет на размер пенсии: по количеству полных лет общего трудового стажа рассчитывается стажевый коэффициент, используемый в пенсионной формуле.

В этот стаж засчитываются все периоды трудовой деятельности, датированные до конца 2001 года включительно. Соответственно, чем больше общий трудовой стаж, тем выше будет коэффициент – а значит, увеличится и пенсия.

Базовая величина стажевого коэффициента составляет 0,55 – она устанавливается при общем трудовом стаже у мужчин 25 лет, у женщин 20 лет. Если стажа больше, то за каждый дополнительный год стажевый коэффициент увеличивается на 0,01. Максимально допустимое его значение – 0,75.

В ПФР нужно поинтересоваться, какой стажевый коэффициент вам начислили и из каких периодов складывается ваш общий трудовой стаж. Если выяснится, что какие-то периоды до 2002 года в стаж не зачли, нужно установить причины и постараться их устранить.

2. Какой коэффициент по зарплате учтен в пенсии?

За периоды работы до 2002 г. пенсия рассчитывается с учетом коэффициента соотношения заработка пенсионера к среднему размеру зарплаты по стране.

Предельное значение такого коэффициента для расчета пенсии – 1,2, а для тех, кто до 2002 г. проживал на Крайнем Севере, он учитывается в размере от 1,4 до 1,9 – в зависимости от конкретного района.

Если ПФР отвечает, что величина вашего коэффициента меньше по сравнению с допустимым максимумом, это повод заняться поиском документов для подтверждения более высокого заработка.

3. Сколько страховых взносов учтено при расчете пенсии?

После 2002 года страховые взносы стали основной расчетной единицей для пенсии. Поэтому очень важно выяснить в ПФР, сколько страховых взносов было учтено в расчете вашей пенсии.

Необходимо убедиться в том, что за каждый отработанный год, начиная с 2002 года, страховые взносы были начислены работодателем в полном объеме. Сделать это позволит выписка из лицевого счета застрахованного лица, которая отражает все актуальные данные о взносах и стаже человека после присвоения ему СНИЛС.

Получить выписку можно в любом отделении ПФР или МФЦ, а также по электронным каналам связи (через портал госуслуг, личный кабинет пенсионера на сайте ПФР). О том, как проверить правильность начисления пенсионных баллов по взносам, рассказывается здесь .

4. Какие «нестраховые периоды» включены в стаж?

Эти периоды позволяют получить дополнительные баллы к пенсии (а значит, и прибавку).

Закон определяет исчерпывающий перечень таких периодов: служба в армии, уход за ребенком до 1,5 лет, уход за нетрудоспособным человеком, сотрудничество с правоохранительными органами, проживание супруга военнослужащего в воинской части или сотрудника посольства за границей без возможности трудоустройства, а также срок необоснованного привлечения к уголовной ответственности.

Если такие периоды у пенсионера были, нужно уточнить в ПФР, учли ли их в пенсию, а если нет – представить соответствующие документы.

5. Какие обстоятельства учтены для повышения фиксированной выплаты к пенсии?

Основание повысить размер пенсии дает также ряд социально значимых обстоятельств, с которыми закон связывает увеличение фиксированной выплаты к страховой пенсии.

В числе самых популярных из них можно выделить: наличие иждивенца на содержании, группы инвалидности или выработку специального трудового стажа (северный или сельский стаж, например).

Если такие обстоятельства есть, но в расчете пенсии их не учли, следует выяснить, какие недочеты к этому привели, и исправить их.

Задавайте вопросы в ПФР по существу – это самый эффективный способ получить нужные для себя ответы!

Все предыдущие статьи о пенсиях были посвящены их расчету в соответствии с пенсионным законодательством в различные периоды жизни современных пенсионеров. Они вызвали очень большой отклик у читателей и моих подписчиков, которые задают много вопросов и просят проверить правильность расчетов и позицию ПФР. Поэтому сегодня я хочу начать описывать алгоритм действий для тех, кто считает, что ПФР обошёлся с ними некорректно, рассчитав пенсию меньше, чем та, на которую он мог рассчитывать.

НАЧНЕМ С ЗАРАБОТКА ДО 2002 ГОДА.

Работники ПФР "забывают" о таком нюансе, что справку о заработке до 2002 года можно предоставить не только за 5 лет , которые наиболее выгодны будущему или уже состоявшемуся пенсионеру. Читаем 173ФЗ дословно:

ЗР - среднемесячный заработок застрахованного лица за 2000 - 2001 годы по сведениям индивидуального (персонифицированного) учета в системе обязательного пенсионного страхования либо за любые 60 месяцев работы подряд на основании документов, выдаваемых в установленном порядке соответствующими работодателями либо государственными (муниципальными) органами. Свидетельскими показаниями среднемесячный заработок не подтверждается;

Из текста закона четко видно, что требование обязательно предоставить справку за 5 лет непрерывного стажа имеет под собой основание, но не является обязательным документом, который должен предоставить человек, обращающийся за назначением пенсии.

Обращаю особое внимание на тот факт, что всё, что платилось за Вас в 2000 и 2001 годах, уже есть в базе данных ПФР. Исходя из уплаченных в те годы за Вас страховых взносов, работники ПФР обязаны рассчитать заработок за этот период, а Вы имеете право проверить правильность их расчетов. Сведения, имеющиеся в базе данных ПФР, Вы можете получить в любой момент с паспортом и свидетельством СНИЛС, обратившись в отдел персонифицированного учета Вашего отделения ПФР. Поэтому, если получение справки за пять лет подряд для Вас является проблемой из-за ликвидации предприятия, несданных этим предприятием документов в архив или по какой-либо другой причине, запрашивайте сумму, отраженную в виде страховых взносов в 2000 и 2001 году на Вашем лицевом счете. Причем есть большая вероятность, что этот период окажется для Вас более выгоден для определения величины среднего заработка.

Для того, чтобы определить непосредственно величину заработка, вспоминаем: в те годы в ПФ отчислялись 28% от начисленного заработка. То есть величина взносов делится на 28, умножается на 100. Получается заработок. За каждый месяц он может быть разным, поэтому все зарплаты помесячно суммируются, а потом делятся на то количество месяцев, за которые они получены. Для получения соотношения ЗР/ЗП в этот период берётся величина 1495,50 - средний заработок по стране в 2000-2001 годах.

Личный пример: я работала в районе Крайнего Севера. Понятно, что мой заработок в любом случае был выше, чем в 1,2 раза (а точно - 3,2) средней зарплаты по стране в те годы. Но по данным лицевого счета за 2000-2001 год, когда я работала уже в районе с обычными климатическими условиями мой заработок был уже в 8 раз выше среднего по стране за те годы. Конечно, мне, как и всем нормальным людям обидно, что это соотношение ограничено размером 1,2. Но так написан закон, и так он должен исполняться.

Выбор периода определения Вашего заработка одинаков при расчете величины РП по любому из пунктов 30 статьи 173ФЗ, то есть и по 3, и по 4, и по 9 пункту выбирается наиболее выгодный для пенсионера заработок.

ТЕПЕРЬ НАЧИНАЕМ ПОДТВЕРЖДАТЬ СТАЖ до 2002г.

Тема достаточно сложная и обширная, поэтому я разобью её на несколько частей, чтобы легче было воспринимать информацию и "примерять её на себя."

Бывшие предприниматели.

Первая группа, стажа которой до 2002 года я бы хотела коснуться, это индивидуальные предприниматели. Отказы работников ПФР принимать в стаж эти годы обоснованы лишь одним: Вы не уплатили взносы за эти годы.

Таким бывшим предпринимателям я могу такой совет: нужно посетить отделение ПФР в то местности, где Вы вели предпринимательскую деятельность, которую Вам отказываются засчитать в стаж. Там получить расчет неуплаченных за те годы страховых взносов, которые числятся у них как задолженность по взносам. В сегодняшних деньгах обычно это крайне небольшая сумма. Взять платежные реквизиты этого отделения ПФР, сходить в любой банк и сделать эти платежи по указанным реквизитам, причем желательно по годам. После этого с квитанциями снова сходить в отделение ПФР и получить справку, что за такой-то период страховые взносы Вами уплачены в полном объеме. Всё, эти года однозначно будут зачтены Вам в стаж до 2002 года. Я сама сделала так для себя и своего супруга в 2015 году. Результат - годы в стаже.

ОБЩЕЕ ДЛЯ ПОДТВЕРЖДЕНИЯ СТАЖА ДО 2002 ГОДА.

В первую очередь, каждый, кто имеет стаж до 2002 года, должен уложить в своём сознании, что основным документом, подтверждающим стаж в эти годы, является ТРУДОВАЯ КНИЖКА . Не справки предприятий, ни какие-то сведения откуда-то, а именно трудовая книжка. Это зафиксировано в Трудовом Кодексе, в статье 66 и звучит однозначно:

Трудовая книжка установленного образца является основным документом о трудовой деятельности и трудовом стаже работника.

Очень часто работники ПФР придираются к правильности ведения этого документа, регламентированной инструкций № 162 от 20.06.1974 года. Более поздние документы на эту же тему рассматривать смысла нет, так как они вступили в силу примерно с 2003 года.

То, что какой-то период стажа из-за не соответствующей этой инструкции записи не включен в стаж для расчета пенсии, часто можно узнать совершенно случайно, как это произошло, например, со мной. Когда я в очередной раз "терроризировала" начальника нашего Липецкого отделения ПФР по поводу расчета моей пенсии, он вызвал в качестве "тяжелой артиллерии" начальника отдела начисления пенсий, которая в запальчивости проговорилась, что почти три года они не учли из-за якобы неправильной записи.

Моя личная ситуация заключалась в следующем: в те годы я работала директором Индивидуального Частного предприятия с одним учредителем (читай, хозяином). По законам того времени для регистрации такого предприятия в регистрирующий орган подавались следующие документы: Устав предприятия и Решение Учредителя об организации предприятия. Причем в Решении учредителя (так же, как и в Протоколе собрания учредителей, если это было ООО) обязательно должно быть указано, кто назначается директором, который впоследствии будет иметь право нанимать работников, вести хозяйственную деятельность и отчитываться перед Учредителем (ями) и налоговыми органами. Сами понимаете, что в трудовой книжке запись о приеме на работу была сделана соответствующая, и основанием для неё было "Решение учредителя от такого-то числа". Именно слово Решение, а не Приказ и послужило основанием для работничков ПФР не включить в мой стаж почти три года. Я подала иск в суд, где в качестве доказательств привела порядок регистрации юридических лиц до 01.07.2002 года, и представила выписку из ЕГРЮЛ о своём бывшем предприятии, в которой было указано, что директором предприятия была именно я. Таким образом я и отвоевала свой стаж.

Вывод: анализируйте соответствие зачтенного стажа записям в трудовой книжке. Проверяйте, все ли периоды отражены в Вашей выписке из лицевого счета или справке о стаже.

Другие неприятные и иногда довольно сложные ситуации, которые приводят к тому, что человек теряет часть стажа, мы рассмотрим в следующей статье. И, естественно, определимся, какие действия нужно будет предпринять, чтобы отстоять эти потерянные месяцы и годы.

Итак, если Вы сомневаетесь, что Вам правильно начислили пенсию и сомневаетесь в правомерности действий работников ПФ РФ, подписывайтесь на мой канал , читайте, понимайте, примеряйте на себя, спрашивайте в комментариях, если что-то осталось непонятым. Обязательно отвечу.А пока давайте переварим ту информацию, которую я проанализировала в этой и предыдущих статьях, а потом попробуем побороться за достойную пенсию! Вместе мы это сможем!

С уважением и любовью ко все моим подписчикам и читателям! Ваша Хозяюшка МарТа.

При подсчете суммы страховой пенсии по старости учитываются пенсионные баллы, заработанные человеком за официальную трудовую деятельность. Определяют их по специальным формулам, поэтому при расчетах могут быть допущены ошибки. Можете сами проверить, правильно ли вам начислено пенсионное обеспечение по возрасту.

Можно ли пересчитать пенсию после ее назначения

Страховая пенсия по возрасту состоит их двух частей. Первая – фиксированная выплата. Размер ее пересматривается ежегодно 1 января. Вторя часть – страховая. Рассчитывается в индивидуальном порядке для каждого пенсионера. На размер выплат по старости влияет величина индивидуального пенсионного коэффициента (ИПК) – суммарное число пенсионных баллов (ПБ) за весь трудовой стаж.

Возможны сбои в работе программного обеспечения, установленного на компьютерах работников территориальных отделений. Еще могут быть не учтены все предоставленные данные за годы советского стажа или переходного периода.

Если вы предполагаете, что размер пенсионных выплат по возрасту определен не совсем правильно, можете требовать корректировки. Запросить расчет могут как неработающие пенсионеры, так и те, кто продолжает трудиться. Если справка о начислении пенсии не была предоставлена, вы можете обратиться с жалобой к руководству ПФР.

Где проверить правильность начисления

Узнать, правильно ли начислена пенсия по старости, вы можете несколькими способами:

- обратиться в соответствующие органы лично либо через доверенное лицо;

- по интернету;

- подать письменное заявление (ходатайство) заказным письмом.

Куда обратиться

Проверка начисления пенсии по старости возможна в следующих организациях:

- Территориальное отделение ПФР. Вам нужно прийти в клиентскую службу и написать соответствующее заявление. Из документов с собой необходимо иметь паспорт и СНИЛС.

- Многофункциональный центр (МФЦ). Здесь вам будет предложено составить заявление, к которому нужно будет приложить паспорт и СНИЛС.

- Банк, на счет в котором зачисляется ваша пенсия. Нужно явиться в ближайшее отделение по месту регистрации. Там вам будет предложено написать заявление для получения доступа к данной услуге в личном кабинете. При себе следует иметь паспорт и СНИЛС. Обратите внимание, что такой способ подходит, если у банка заключен договор с ПФР. К таким учреждениям относятся Сбербанк, ВТБ, Уралсиб.

- Место работы. Для получения правильной информации вам необходимо обращаться в бухгалтерию.

- Негосударственные пенсионные фонды. Здесь при обращении вам предоставят исключительно сведения по накопительной пенсии, которую вы формируете самостоятельно или за вас это делает наниматель.

Заявление о проверке правильности начисления пенсии

При обращении в ПФР или МФЦ вам будет выдан бланк заявления. В нем нужно правильно указать личные данные. Далее попросить проверить корректность произведенных расчетов пенсии. Специалист должен сделать отметку о приеме заявления, после чего оно отправляется на рассмотрение.

- За что пенсионеру могут заблокировать банковскую карту

- Гуляш из индейки - как вкусно приготовить в домашних условиях по пошаговым рецептам с фото

- Сырные лепешки на кефире на сковороде - как быстро и вкусно приготовить с ветчиной, зеленым луком и картофелем

Как узнать состояние пенсионного счета онлайн

Правильным будет постоянно проверять информацию, делает ли работодатель перечисление взносов за вас в Пенсионный фонд. Как свидетельствуют отзывы, не все наниматели добросовестно относятся к данному вопросу. Отследить информацию можно онлайн:

- на сайте Пенсионного фонда в личном кабинете;

- через сервис Госуслуги.

После проведения всех действий вы сможете посмотреть онлайн следующую информацию:

- количество лет стажа;

- число пенсионных накоплений и кто ими управляет;

- все наниматели и сколько денежных средств они перечислили за время вашей трудовой деятельности;

- количество ПБ.

На сайте Пенсионного фонда

Для того чтобы по интернету узнать свою пенсию на сайте Пенсионного фонда и проверить данные в режиме онлайн, необходимо иметь под рукой компьютер, планшет или мобильный телефон. Проверить, правильно ли начислена пенсия, можно следующим способом:

- Зайти на сайт фонда по адресу www.pfrf.ru.

- Войти в личный кабинет. Для аутентификации используется указанный при регистрации правильный номер мобильного телефона, адрес электронной почты или 11-значный номер СНИЛС, и пароль. Если вы не авторизованы, необходимо перейти по ссылке внизу формы.

- После входа выбрать услугу «Информация о состоянии индивидуальных лицевых счетов».

- Заказать сведения, сформировав заявку на получение извещения.

- Изучить сведения.

Проверить пенсионные отчисления на портале Госуслуг

Посмотреть отчисления в Пенсионный фонд через интернет можно на портале Госуслуги:

- Зайти на сайт www.gosuslugi.ru.

- Нажать кнопку «Личный кабинет».

- Пройти авторизацию, указав правильный мобильный телефон, электронную почту или номер СНИЛС и пароль. Если вы еще не являетесь пользователем портала, перейти по предлагаемой ссылке. Заполнить стандартную форму.

- Перейти по ссылке «Получение сведений о состоянии индивидуального лицевого счета».

- Нажать на кнопку «Получить услугу».

- На экране появится информация о пенсии, которую можно посмотреть онлайн, сохранить или распечатать.

Как самостоятельно рассчитать пенсию

Можно лично попробовать определить сумму полагающихся пенсионных выплат по возрасту, если считаете, что вам неправильно насчитали пенсию. Для этого потребуется калькулятор.

Точную сумму пенсионного обеспечения по старости вам сможет сказать лишь специалист ПФР после изучения выплатного дела.

Выплаты насчитываются по возрасту с учетом следующих данных:

- Данные о размере заработной платы. Получить их можно у работодателя. Если предприятие ликвидировано, следует заказать справку из архива. Для этого нужно лично обратиться в соответствующую организацию. Получить по интернету такие сведения невозможно.

- Продолжительность официальной трудовой деятельности. Проверить информацию можно по трудовой книжке.

- Наличие нестраховых периодов – времени, когда вы не работали по объективным причинам. Например, находились в отпуске по уходу за ребенком или служили в армии.

- Возраст выхода на пенсию.

Формула трудовой пенсии по старости

При расчете пенсии по возрасту используется формула:

СПС = ФВ х ПК1 + ИПКобщ. х СПБ х ПК2 + НЧП, где:

- СПС – сумма начисленной страховой пенсии по старости.

- ФВ – размер фиксированной выплаты на момент осуществления расчета пенсии (в 2019 году – 5 334,19 рубля).

- ПК1 и ПК2 – повышающие коэффициенты. Полагаются за более поздний выход на заслуженный отдых. Посмотреть их можно в законе № 400-ФЗ «О страховых пенсиях» (28.12.2013). При назначении пенсии в общеустановленном возрасте они равны 1.

- ИПКобщ. – количество пенсионных баллов за все время работы.

- СПБ – стоимость одного ПБ на момент пересчета пенсии по старости (в 2019 году – 87,24 рубля).

- НЧП – накопительная часть пенсии, если вы формировали ее.

Для того чтобы рассчитать пенсию по ИПК, необходимо знать, что в разные периоды для определения числа ПБ применялись свои формулы. Связано это с проводимыми пенсионными реформами. Условно время трудовой деятельности делится на 3 периода:

- до 2002 года;

- с 2002 по 2015 год;

- после 2015 года.

Исходя из этого, ИПКобщ. можно определить как:

ИПКобщ. = ИПК2001 + ИПК2002–2014 + ИПК2015 + ИПКнестраховой, где:

- ИПК2001 – количество ПБ, заработанных в советское время и вплоть до 31 января 2001 года включительно;

- ИПК2002–2015 – число баллов с 1 января 2002 по 31 декабря 2014 года включительно;

- ИПК2015 – количество ПБ, начисленных, начиная с 2015 года.

- ИПКнестраховой – число пенсионных баллов за нестраховые периоды.

Расчет баллов для начисления пенсии

Посмотреть пенсионные баллы можно по интернету. Для начала стоит зайти на сайт ПФР. Там можно воспользоваться специальным калькулятором. Для самостоятельного определения размера пенсии по возрасту придерживаются следующих формул:

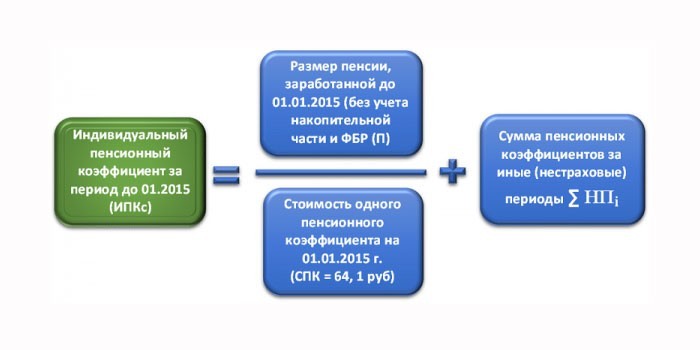

- До 2002 года. Величина пенсионного капитала делится на стоимость 1ПБ на январь 2015 года (64,10 рубля).

- С 2002 по 2015 год. Страховая часть пенсии делится на стоимость 1ПБ на январь 2015 года (64,10 рубля).

- С 2015 года. Все страховые взносы с вашей заработной платы автоматически преобразуются в баллы. Для этого поступившая сумма делится на нормативный размер взносов на страховую пенсию. Он составляет 16% от максимального взносооблагаемого заработка, который определяется Правительством РФ ежегодно). Итоговое значение умножается на 10.

Обратите внимание, что законодательно ограничивается максимальный ИПК. Вне зависимости от начисленной зарплаты вам полагается не более:

- 7,39 ПБ за 2015 г.;

- 7,83 за 2016 г.;

- 8,26 за 2017 г.;

- 8,70 за 2018 г.;

- 9,13 за 2019 г.

За каждый полный год, относящийся к нестраховым периодам, должно быть начислено 1,8 ПБ по следующим обстоятельствам:

- срочная военная служба;

- уход за инвалидом I группы, пенсионером старше 80 лет или ребенком-инвалидом;

- содержание под стражей, если впоследствии гражданин реабилитирован;

- нахождение с супругом-военнослужащим в местности, где нельзя устроиться на работу по специальности (максимум 5 лет);

- проживание за границами России, если супруг являются представителем посольств, дипломатических миссий (не больше 5 лет).

- С чего начинать худеть женщине после 50 лет

- Сокращение рабочего дня в жару - санитарные нормы при высокой температуре в офисе или производстве

- Воск для волос

Количество ПБ, начисленных за каждый год ухода за малышом до исполнения последнему 1,5 лет, зависит от очередности рождения ребенка:

- за первого – 1,8;

- за второго – 3,6;

- за третьего и четвертого – 5,2.

Пошаговый алгоритм расчета

Процедура расчета пенсии по старости состоит из нескольких этапов:

Этап 1. Узнать, сколько ПБ начислено до 2002 г.:

- Определяется стажевый коэффициент (СК). По умолчанию он равен 0,55. Если стаж мужчины превышает 25, у женщины 20 лет, за каждый год свыше должно быть начислено дополнительно 0,01. Максимальное значение не может превышать 0,75.

- Вычисляется коэффициент среднемесячного заработка (КСЗ). Нужно взять среднюю зарплату за любые 60 месяцев подряд (или за 2001–2002 гг.) и разделить ее на среднемесячную зарплату по России за этот же период. Предельное значение не может превышать 1,2. Для лиц с «северным стажем» оно варьируется в пределах 1,4–1,9.

- Определяется расчетная пенсия (РП).

Если СК больше 0,55. РП = СК × КСЗ × 1671 – 450. Вне зависимости от результата минимальное значение равно 210 рублям.

Если СК равно 0,55. Для мужчин используется формула: РП = (СК x КСЗ x 1671 – 450) x (продолжительность стажа в годах до 2002 / 25). Для женщин – РП = (СК x КСЗ x 1671 – 450) x (продолжительность стажа в годах до 2002 / 20). Помните, минимальное значение (СК x КСЗ x 1671 – 450) равно 210.

- К сумме РП применяется валоризация (разовое увеличение). Если до 1991 г. вы не были официально трудоустроены, РП увеличивается на 10%. Если стаж есть, дополнительно за каждый полный год к 10% добавляется 1%.

- Для вычисления пенсионного капитала полученный результат умножают на 5,6148 – произведение коэффициентов индексации за каждый год с 2002 по 2014.

- Определяют, сколько ПБ заработано до 2002 года.

Этап 2. Узнать число ПБ, начисленных с 01.01.2002 по 31.12.2014 гг. (включительно):

- Получить сведения о состоянии лицевого счета. Сделать это можно, оправив письменный запрос в Пенсионный фонд, по интернету на сайте Госуслуг или при личном визите в ПФР.

- Указанные в выписке цифры нужно перемножить на соответствующий коэффициент индексации. Для каждого года он свой:

- 2014 – 1,083;

- 2013 – 1,101;

- 2012 – 1,1065;

- 2011 – 1,088;

- 2010 – 1,1427;

- 2009 – 1,269;

- 2008 – 1,204;

- 2007 – 1,16;

- 2006 – 1,127;

- 2005 – 1,114;

- 2004 – 1,177;

- 2003 – 1,307.

- Сложить проиндексированные цифры. Итоговую цифру разделить на возраст дожития, определенный на 1 января 2015 года. Он равен 228 месяцам.

- Определяют число ПБ, накопленных с 2002 по 2015 год.

Этап 3. Подсчитать ПБ, накопленные с 1 января 2015 г.

Этап 4. Суммируются ПБ за нестраховые периоды.

Этап 5. Определяется ИПКобщ.

Этап 6. Полученная сумма умножается на стоимость 1 ПБ (87,24 рубля).

Этап 7. К результату прибавляется ФВ. Для каждой группы заявителей она будет разной. Например, если вам больше 80 лет, базовое значение увеличивается вдвое. При наличии иждивенцев за каждого должно быть начислено дополнительно 1/3ФВ.

Если ваша пенсия по старости маленькая и не дотягивает до прожиточного минимума, установленного по региону проживания, вам должна быть назначена социальная доплата:

- Из федерального бюджета, если ПМП в регионе ниже общефедеральной величины (8 846 рублей). Выплаты начисляют через ПФР.

- Из регионального бюджета, если ПМП выше общефедеральной величины. Выплачивается через органы соцзащиты.

Калькулятор расчета пенсии

Проверка начисления льготной пенсии

Рассчитать досрочную пенсию по возрасту для работников вредных производств или при северном стаже можно по приведенной выше схеме. При этом нужно учесть это применение районного коэффициента. Его используют, если вы живете на территориях со сложными климатическими условиями. Значение варьируется от 1,15 до 2.

Кроме этого, для граждан, которые имеют определенный стаж работы в районах Крайнего Севере (РКС) и на приравненных территориях (ПКС), ФВ в формуле расчета пенсии по возрасту имеет повышенное значение. Оно не уменьшается даже при переезде в другую местность:

- 8 001,29 р. – граждане младше 80 лет, если они отработали в РКС 15 лет и больше, а их совокупный страховой стаж составляет минимально 25 лет для мужчин и 20 для женщин.

- 16 002,58 р. – граждане старше 80 лет, если они отработали в РКС 15 лет и больше, а их совокупный страховой стаж составляет минимально 25 лет для мужчин и 20 для женщин.

- 6 934,45 р. – граждане младше 80 лет, если они отработали в ПКС 20 лет и больше, а их совокупный страховой стаж составляет минимально 25 лет для мужчин и 20 для женщин.

- 13868,90 р. – граждане старше 80 лет, если они отработали в ПКС 20 лет и больше, а их совокупный страховой стаж составляет минимально 25 лет для мужчин и 20 для женщин.

При наличии иждивенцев дополнительно должна быть начислена доплата к пенсии по возрасту в размере:

- за первого – 1/3 от установленной величины фиксированной выплаты (УФВ);

- за второго – 2/3 УФВ;

- за третьего – 1 УФВ.

Видео

Читайте также: