Пенсионная выплата за 3 квартал

По итогам 3 квартала 2020 компании и ИП, у которых были выплаты любым физлицам, должны представить в налоговую расчет 6-НДФЛ. РСВ за 3 квартал 2020 сдают, даже если выплаты работникам не начислялись. Так как время уже поджимает, а вопросы сыпятся, осветим основные трудности.

Сроки отчетности за 9 месяцев не переносились, как в первую волну пандемии. Но коранавирус все-таки внес заметные коррективы в порядок заполнения отчетности за 9 месяцев.

РСВ за 3 квартал 2020 надо сдать до 30 октября 2020 включительно.

Что случилось?

Со II квартала малому бизнесу снизили страховые взносы, а особо пострадавшим за этот квартал взносы обнулили. Многие работодатели в РСВ за полугодие взносы исчисляли по двум тарифам. А теперь в расчете по страховым взносам за 9 месяцев тарифов может быть вообще три: 0%, 15% и 30%. Речь идет о компаниях и ИП, которым взносы обнулили.

Тариф 0% для субъектов МСП, особо пострадавших от коронавируса, был установлен только на II квартал. Но, как вы помните, с 1 апреля 2020 для субъектов МСП по любым видам деятельности установили пониженный тариф 15%. Главное, чтобы сведения об организации или ИП содержались в едином реестре субъектов МСП с сайта ФНС.

Пониженный тариф применялся только к начисленной сумме выплат работнику за месяц, превышающей МРОТ. А к сумме выплат за месяц, не превышающей 12 130 рублей, шел общий тариф 30%.

Поэтому в июле, августе и сентябре субъекты малого и среднего бизнеса применяли тариф 15% к выплатам, которые за месяц превышали 12 130 руб.

Как теперь заполнять РСВ?

Порядок заполнения РСВ за 3 квартал зависит от того, сколько тарифов применяет организация и ИП.

С начала года работодатель применял только тариф 30%.

В РСВ за 9 месяцев заполните по одному подразделу 1.1 и 1.2 приложения 1 и одно приложение 2 с кодом тарифа плательщика «01» (строка 001 в приложениях 1 и 2).

В разделе 3 по всем работникам отразите выплаты за июль, август, сентябрь только в одном подразделе 3.2.1 и укажите соответствующий код застрахованного лица.

В I квартале работодатель применял тариф 30%, во II и III кварталах — 15%.

В РСВ за 9 месяцев включите два подраздела 1.1, два подраздела 1.2 приложения 1 и два приложения 2 (за исключением строк 070–090, они заполняются по работодателю в целом) с различными кодами тарифа плательщика взносов (строка 001 в приложениях 1 и 2):

• с кодом «01» по общему тарифу. Сюда должны попасть выплаты физлицам за I квартал, а также за II и III кварталы, но только в суммах, не превышающих или равных МРОТ за каждый месяц;

• с кодом «20» по тарифу 15%. Здесь надо отразить выплаты физлицам за II и III кварталы только в суммах, превышающих федеральный МРОТ за каждый месяц.

В I квартале применялся тариф 30%, во II квартале — 0%, в III квартале — 15%.

В РСВ за 9 месяцев включите три подраздела 1.1, три подраздела 1.2 приложения 1 и три приложения 2 (за исключением строк 070–090) с различными кодами тарифа плательщика взносов (строка 001 в приложениях 1 и 2):

• с кодом «01» по общему тарифу. В этих приложениях 1 и 2 должны быть количество физлиц и выплаты им за I квартал, а также выплаты за III квартал в суммах, не превышающих или равных МРОТ (12 130 руб. и менее) за каждый месяц, и соответствующее количество физлиц;

• с кодом «21» по нулевому тарифу. В приложениях 1 и 2 повторяются те же самые данные (количество застрахованных лиц, выплаты физлицам, необлагаемые выплаты, база по взносам, сумма взносов), которые были во II квартале. При этом в графах «в том числе за последние три месяца расчетного (отчетного) периода» проставьте нули, поскольку по тарифу 0% в июле, августе и сентябре взносы не исчисляли;

• с кодом «20» по тарифу 15%. Это выплаты за III квартал, превышающие МРОТ и соответствующее им количество физлиц.

Разделы 3 по физлицам за 9 месяцев в ситуациях 2 и 3 надо заполнить одинаково:

• по работникам, у которых выплаты за июль, август, сентябрь не превышают МРОТ — только один подраздел 3.2.1 с кодом застрахованного лица по работникам-россиянам «НР», поскольку применяли только один тариф взносов на ОПС 22%;

• по работникам, у которых выплаты за июль, август, сентябрь превышают МРОТ, — два подраздела 3.2.1:

— один — с кодом застрахованного лица «НР» (по работникам-россиянам) и выплатами в пределах 12 130 руб. в месяц;

— другой — с кодом «МС» и выплатами сверх МРОТ в месяц.

А если выплат в 3 квартале не было?

Если выплаты работникам в III квартале вы не начисляли, РСВ все равно надо сдать. Отразите те же данные, которые были в расчете за полугодие, за исключением раздела 3, в подразделах 3.2.1 и 3.2.2 в строках 120–210 проставьте прочерки.

А вот вновь созданные в III квартале компании и ИП, которые наняли работников, но зарплату им не начисляли, обязаны сдать в ИФНС нулевой РСВ в урезанном составе: ти-тульный лист, раздел 1 (без приложений), в котором в строке 001 нужно указать код «2», а также раздел 3 на каждого работника, числившегося в III квартале (в подразделах 3.2.1 и 3.2.2 проставьте прочерки). За непредставление нулевого расчета штрафуют на 1000 руб., и блокируют банковские счета.

В порядке заполнения 6-НДФЛ таких сложностей нет. Форма отчета не менялась: бланк утвержден приказом ФНС от 14.10.2015 N ММВ-7-11/450@. А срок сдачи сдвинулся не из-за пандемии, а потому что выпал на выходной и перескочил на ближайший рабочий день.

6-НДФЛ за 3 квартал 2020 г. надо сдать до 2 ноября 2020 включительно.

Про 6-НДФЛ и другие отчетности по налогам есть экспресс-семинар на «Клерк. Премиум».

Однако 6-НДФЛ замешан в другой истории. Как вы знаете, ФНС рьяно ищет серые зарплаты. И недавно стало известно: налоговики сравнивают число работников, указанных в 6-НДФЛ за полугодие с количеством выданных пропусков на период апрель-май, когда действовал режим изоляции. Множество организаций получило требование пояснить расхождения, если пропусков было оформлено больше, чем работодатель отразил в отчете.

Конечно, в 3 квартале режим ограничений уже все сняли, и таких требований быть не должно, но это лишь значит, что из налоговой придут какие-нибудь другие запросы по отчету.

Только еще пару дней мы даем вам полгода доступа к нашей подписке бесплатно. Кроме 107 записей экспресс-семинаров, вам бесплатно будут доступны 15 онлайн-курсов (некоторые дают сертификат ИПБ России) и несколько инструментов для бухгалтеров. Оставляйте свои контакты ниже, менеджер свяжется, чтобы предоставить доступ:

Виды страховых взносов, уплачиваемых ИП

Индивидуальный предприниматель — лицо, признаваемое плательщиком страховых взносов, причем сразу по двум основаниям (ст. 419 НК РФ):

- за себя;

- за своих наемных работников.

Первое основание присутствует в течение всего времени, пока ИП официально зарегистрирован в качестве лица, занимающегося предпринимательством. А второе возникает только тогда, когда он начинает использовать наемный труд. Оба основания совершенно самостоятельны, и платежи надо делать применительно к каждому из них, если они оба одновременно существуют у ИП (п. 2 ст. 419 НК РФ).

С приобретением статуса работодателя ИП также становится плательщиком взносов на страхование по травматизму, подчиняющихся закону «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ и в отличие от иных страховых взносов перечисляемых не в налоговый орган, а в ФСС.

Таким образом, плательщиком страховых взносов ИП оказывается всегда, но в зависимости от имеющейся у него ситуации платит их либо только за себя, либо за себя и за своих работников.

Наборы взносов для ИП-одиночки и ИП-работодателя существенно различаются. В первом случае ему предстоит платить взносы на пенсионное и медстрахование (ОПС и ОМС), а во втором — на ОПС, ОМС и соцстрахование (ОСС), причем последние — как в связи с нетрудоспособностью и материнством, так и по травматизму. Правила начисления/уплаты взносов на себя и по работникам также различны, и это обстоятельство необходимо учитывать при исчислении страховых взносов ИП за 3 квартал 2020 года.

Расчет взносов за себя и порядок их уплаты

Что же представляют собой уплачиваемые за ИП взносы в 3 квартале 2020 года?

Их величина зависит от объема годового дохода предпринимателя и устанавливается в фиксированных суммах, подлежащих уплате за весь календарный год, если этот доход не выше 300 тыс. руб. (ст. 430 НК РФ). Для 2020 года эти суммы равны:

- на ОПС — 32 448 руб.;

- на ОМС — 8426 руб.

Перечислить в бюджет фиксированные суммы взносов ИП предписывается не позже 31 декабря того года, за который их следует платить (п. 2 ст. 432 НК РФ). Иной разбивки по срокам для таких платежей не установлено, т. е. ИП вправе сам выбирать, как он будет делать перечисления: единой суммой или с делением ее на части. Причем деление тоже никак не регламентируется, поэтому не факт, что вопрос уплаты фиксированных взносов для ИП в третьем квартале будет актуален.

ИП, имеющие годовой доход более 300 тыс. руб., дополнительно помимо фиксированной суммы платят на ОПС еще 1% от объема дохода, превысившего 300 тыс. руб. При этом общая величина платежей на ОПС не может оказаться больше 8-кратной фиксированной суммы (подп. 1 п. 1 ст. 430 НК РФ). Для 2020 года эта величина составит 8 × 32 448 = 259 584 руб. Дополнительный платеж делается по завершении расчетного года не позже 1 июля следующего за ним года (п. 2 ст. 432 НК РФ).

Если год отработан ИП не полностью, то начисленные суммы подлежат уменьшению в пропорции, учитывающей число месяцев нахождения в статусе предпринимателя в течение календарного года, а за неполный месяц — число аналогичных дней. Такая же норма действует, когда ИП использует возможность освобождения от страховых платежей.

Отчетность по уплачиваемым за себя взносам ИП не составляют. Исключением здесь являются главы КФХ, за которыми закреплена обязанность ежегодного формирования такого отчета со сроком его сдачи не позже 30 января в наступающем за отчетным году.

Обязанности по взносам у ИП с наемными работниками

Обзаводясь наемными сотрудниками, ИП одновременно приобретают и массу обязанностей, связанных с этим обстоятельством:

- необходимость ежемесячно начислять и платить страховые взносы с дохода каждого из работников;

- удерживать из этих доходов НДФЛ;

- формировать ежеквартальную отчетность по НДФЛ и страховым взносам.

То есть наличие работников для ИП в части взносов за 3 квартал обязывает не только к расчету и уплате этих платежей, но и составлению отчетности по ним, причем подаваемой в две инстанции: ИФНС и ФСС.

Расчет взносов с доходов работников делается мало того, что ежемесячно и в индивидуальном порядке, но также требует:

- учета существования набора причин для освобождения дохода от начисления взносов;

- использования особого тарифа для каждого вида страхования;

- применения помимо основных дополнительных и пониженных тарифов при наличии на то оснований;

- контроля за величиной дохода, начисленного работнику, поскольку для платежей на ОПС и ОСС на страхование по нетрудоспособности и материнству установлены его пределы, сверх которых на ОПС начинает применяться другой тариф, а на ОСС начисления прекращаются;

- снижения суммы взносов, начисленных на ОСС (как по нетрудоспособности и материнству, так и по травматизму) за счет расходов, произведенных по этим видам страхования;

- организации индивидуального учета производимых начислений;

- раздельной оплаты сумм, предназначаемых для каждого из фондов.

Граничные значения доходов для 2020 года соответствуют цифрам:

- для ОПС — 1 292 000 руб.;

- для ОСС на страхование по нетрудоспособности и материнству — 912 000 руб.

Для иных взносов ограничений по доходу не установлено, и они начисляются на весь объем облагаемых ими выплат в адрес работника.

Основные тарифы в 2020 году равны (ст. 426 НК РФ):

- для ОПС — 22%, а для дохода, превысившего граничное значение, — 10%;

- для ОМС — 5,1%;

- для ОСС на страхование по нетрудоспособности и материнству — 2,9%.

ИП, которые относятся к СМП, в связи с коронавирусом в 2020 году (с 1 апреля) могут вместо общего тарифа использовать тариф 15%:

- для ОПС — 10%, как с доходов в рамках предельной базы, так и сверх нее;

- для ОМС — 5%;

- для ОСС на страхование по нетрудоспособности и материнству — 0%.

Внимание! "КонсультантПлюс" предупреждает:

Пониженные тарифы используются при расчете взносов на ОПС, ОМС и ВНиМ за апрель 2020 г. и последующие месяцы этого года. Они применяются к части выплат за данные месяцы, превышающей по каждому физлицу размер МРОТ, установленный федеральным законом на 1 января текущего года. (подробнее смотрите в К+). Пробный онлайн доступ к К+ бесплатен.

Тариф, применяемый для взносов на травматизм, зависит от вида осуществляемой работодателем деятельности.

Сроки для отчета и платежей по взносам за третий квартал 2020 года

Начисленные на доходы работников за третий квартал взносы ИП отразит в составляемых нарастающим итогом отчетах:

- Сводном, включающем сведения обо всех взносах, кроме «несчастных», и предназначаемом для налогового органа. Подать его в ИФНС следует не позже 30.10.2020 (п. 7 ст. 431 НК РФ), сделав это электронно, если число работников, которым начислены доходы, превышает 10 человек (п. 10 ст. 431 НК РФ).

- 4-ФСС, посвященном «несчастным» взносам и подаваемом в ФСС. Сроки его сдачи различаются в зависимости от применяемого способа и для отчета за третий квартал 2020 года соответствуют датам 20.10.2020 (на бумаге) и 26.10.2020 (электронно). Использование электронного способа обязательно, если число работников, получивших доходы, превышает 25 человек (п. 1 ст. 24 закона № 125-ФЗ).

Уплачиваемые по завершении третьего квартала взносы будут относиться только к последнему месяцу этого квартала, поскольку платежи по ним осуществляются ежемесячно. Срок для них НК РФ и законом № 125-ФЗ установлен общий. В октябре 2020 года он соответствует дате 15.10.2020 (п. 3 ст. 431 НК РФ, п. 4 ст. 22 закона № 125-ФЗ).

Итоги

ИП оказывается плательщиком страховых взносов двух видов: за себя и за своих наемных работников. Взносы за себя требуют расчета только в случае превышения годового дохода ИП величины 300 тыс. руб. При меньшем доходе их размер фиксированный. Уплатить фиксированный взнос нужно в течение года, к которому он относится, и это означает, что требования о таком перечислении по завершении третьего квартала не существует. Отчеты по взносам за себя подавать не требуется.

Взносы за работников начисляют и платят ежемесячно, применяя к ним особые правила, определяющие базу для расчета, используемые тарифы и ограничения, приводящие либо к смене величины тарифа (ОПС), либо к прекращению начисления взносов (ОСС по нетрудоспособности и материнству). Отчетность по ним является обязательной, формируют ее ежеквартально для двух инстанций: налогового органа (все взносы, кроме «несчастных») и ФСС (взносы на травматизм).

В связи с пандемией коронавируса субъектам малого и среднего предпринимательства (МСП) были предоставлены льготы по уплате страховых взносов. На сегодняшний день некоторые из этих мер уже перестали действовать, другие остались в силе. Наша статья — это напоминание для страхователей-субъектов МСП о том, по каким правилам платить взносы с выплат физлицам во второй половине 2020 года.

Ставки

Чтобы разобраться в ситуации, вспомним, как менялись тарифы страховых взносов с выплат работникам-россиянам в течение 2020 года.

Январь — март 2020 года

В первом квартале 2020 года никакие антикоронавирусные льготы еще не действовали. Для большинства страхователей актуальными были ставки, закрепленные статьей 425 НК РФ:

- по пенсионным взносам, если выплаты не превышали 1 292 000 рублей — 22%;

- по пенсионным взносам, если выплаты превышали 1 292 000 рублей — 10%;

- по взносам «на больничные», если выплаты не превышали 912 000 рублей — 2,9%;

- по медицинским взносам — 5,1%.

В январе — марте 2020 года тарифы страховых взносов в большинстве случаев не зависели от категории организации или ИП. Одинаковые ставки действовали как для малых и средних, так и для крупных предприятий.

Заполнить, проверить и сдать расчет по страховым взносам через интернет

Апрель — июнь 2020 года

Во втором квартале для разных категорий страхователей были введены разные тарифы.

Для компаний и ИП, включенных на основании налоговой декларации за 2018 год в реестр субъектов малого и среднего предпринимательства и относящихся к наиболее пострадавшим от пандемии отраслям, ставки по взносам за апрель, май и июнь составляли 0%. То же самое относилось к организациям, включенным в реестр социально ориентированных некоммерческих организаций (СОНКО), которые с 2017 года получают субсидии и гранты. Нулевые тарифы установлены Федеральным законом от 08.06.20 № 172-ФЗ (см. «Принят закон, который освобождает бизнес от налогов и взносов за второй квартал 2020 года»).

Проверить, включен ли страхователь в реестр МСП, а также узнать, какие коды по ОКВЭД присвоены организации или ИП, можно с помощью сервиса «Контур.Фокус».

Подключиться к сервису «Контур.Фокус»

Для всех прочих субъектов МСП с апреля было введено следующее правило. Часть выплаты за месяц, не превышающая МРОТ (12 130 руб.), облагается по обычным ставкам. То есть по таким, какие действовали в январе — марте 2020 года. Часть выплаты, превышающая МРОТ, облагается по пониженным тарифам:

- по пенсионным взносам (в пределах базы и сверх нее) — 10%;

- по взносам «на больничные» — 0%;

- по медицинским взносам — 5%.

Пониженные ставки утверждены Федеральным законом от 01.04.20 № 102-ФЗ (см. «Для малого и среднего бизнеса снижены ставки страховых взносов»).

Рассчитывать страховые взносы по новой, пониженной ставке Попробовать бесплатно

Если плательщик взносов числился в реестре субъектов МСП, но потом из реестра его исключили, необходимо перейти на обычные тарифы. Сделать это нужно с 1-го числа месяца, в котором состоялось такое исключение (см. «Расчет взносов для малого и среднего бизнеса в 2020 году: смотрите алгоритм от ФНС»).

Нулевые и пониженные ставки не применяются в отношении пенсионных взносов, перечисляемых по дополнительным тарифам (письма Минфина от 18.08.20 № 03-15-07/72386 и Минтруда от 07.08.20 № 21-3/10/В-6512; см. «Разъяснено, надо ли платить дополнительные взносы с выплат за «вредную» работу во II квартале»). Взносы «на травматизм» в 2020 году тоже следует платить по обычным, нельготным тарифам.

Июль — декабрь 2020 года

В третьем и четвертом кварталах нулевых «коронавирусных» ставок больше нет.

Все малые и средние предприятия (как пострадавшие, так и не пострадавшие от пандемии), используют два тарифа. Часть выплаты за месяц, не превышающая МРОТ, облагается по обычным ставкам, а часть свыше МРОТ — по пониженным. А именно: пенсионные взносы — 10%, медицинские — 5% (Федеральный закон от 01.04.20 № 102-ФЗ ).

Рассчитайте сниженные взносы по правильному алгоритму в понятном веб‑сервисе для небольших ООО Рассчитать бесплатно

Сроки уплаты

В связи с коронавирусом для субъектов, включенных в реестр МСП по состоянию на 1 марта 2020 года, и относящихся к наиболее пострадавшим отраслям, передвинуты сроки уплаты страховых взносов за март — июль 2020 года. Перенос предусмотрен и для компаний, внесенных в реестр СОНКО и получающих с 2017 года субсидии и гранты (постановление Правительства РФ от 02.04.20 № 409 ; см. «Для малого и среднего бизнеса перенесены сроки уплаты взносов» и «ФСС назвал новые сроки уплаты взносов «на травматизм»»).

Сроки уплаты взносов для субъектов МСП из пострадавших отраслей и СОНКО, получающих субсидии и гранты

Месяц 2020 года, за который начислена выплата

Вид страховых взносов

Пенсионные (по обычным тарифам)

Медицинские

«На больничные»

«На травматизм»

не позднее 15 октября 2020 года

не позднее 16 ноября 2020 года

не позднее 15 декабря 2020 года

не позднее 16 ноября 2020 года

не позднее 15 декабря 2020 года

начиная с августа

не позднее 15-го числа месяца, следующего за тем месяцем, за который начислен платеж

Сформируйте платежку на уплату налогов или взносов в один клик по данным из отчета

Остальные категории страхователей обязаны соблюдать обычные сроки уплаты взносов: не позднее 15-го числа месяца, следующего за тем, за который начислен платеж (п. 3 ст. 431 НК РФ, ст. 22 Федерального закона от 24.07.98 № 125-ФЗ ).

Кроме автоматического переноса сроков уплаты, для некоторых компаний и предпринимателей, включенных в реестр субъектов МСП, предусмотрена возможность получить индивидуальную отсрочку или рассрочку платежка (см. «Как бизнесу получить отсрочку или рассрочку по налогам и взносам» и «Для малого и среднего бизнеса перенесены сроки уплаты взносов»).

Отчетность по взносам

Сроки сдачи РСВ за 9 месяцев и за год не передвигали. Представить указанные отчеты необходимо не позднее 30 октября 2020 года и 1 февраля 2021 года соответственно (п. 7 ст. 431 НК РФ).

Субъекты МСП, перечисляющие страховые взносы по пониженным тарифам, при заполнении РСВ должны использовать новый код категории застрахованного лица — «МС» и новый код плательщика страховых взносов — 20 (письмо ФНС от 07.04.20 № БС-4-11/5850@ ; см. «Понижение страховых взносов: разъяснено, как малому и среднему бизнесу заполнять РСВ»).

Чтобы отразить в РСВ за полугодие взносы по ставке 0% за апрель, май и июнь 2020 года, нужно было применить новый код тарифа плательщика взносов — «21». Плюс к этому следовало указать новый код категории застрахованного лица — «КВ» (письмо ФНС от 09.06.20 № БС-4-11/9527@; см. «Как заполнить РСВ за полугодие: разъяснения ФНС для пострадавших от пандемии»).

Единовременная выплата предусмотрена для обеспечения покрытия инфляции. В случае, если основная пенсия сделать этого не позволяет. Данная норма прописана в законе N 385 — ФЗ. Данный закон был принят в 2016 году, а в 2017 была произведена первая выплата. Именно тот год был рекордным инфляционным годом.

Но исходя из сложившейся ситуации, связанной с пандемией в стране произошёл своего рода кризис. К тому же падение цен на нефть также неблагоприятно сказались на уровне жизни населения. Это привело к скачку доллара и цены не заставили себя ждать. Когда будет выплата и стоит ли ее ждать пенсионерам в следующем 2021 году? Постараемся разобраться в этой статье.

Рассматриваем в статье:

Последние новости

Кризис текущего года и наличие заложенных денежных средств на единовременную выплату пенсионерам, стала причиной полагать, что в 2021 году данная выплата будет. В простонародье данная выплата ещё называется «тринадцатая пенсия».

Но стоит обратиться к официальным источникам. Летом текущего года Министерство труда и социальной сети заявило, что рост пенсий до 2024 года, для неработающих пенсионеров будет обгонять инфляцию.

Ранее было заявлено о повышении пенсии в 2021 году на 6.3%, что выше инфляции в 2020 году. Программа повышения пенсии предусмотрена до 2024 года включительно (2022 г. — на 5.9%, 2023 — на 5.6% и в следующем году на 5.5%). Рост в последующие года будет зависеть напрямую от уровня дохода Пенсионного фонда.

Размер выплат на 2021 год

Об индексации данной суммы не упоминалось. С момента 2017 года сумма выплаты не изменилась и составляет 5 тысяч рублей. В случае, если по каким-то причинам пенсионер не получил выплату в 2017 году имеет право это сделать в текущем.

Кто может получить эту выплату

Согласно вышеупомянутому закону, данная норма распространяется до конца декабря 2016 года получали социальные и страховые выплаты. На военных пенсионеров это тоже распространяется. Независимо от того, работает пенсионер или нет.

На какую сумму повысят единовременную выплату в 2021 году

Согласно заявлению Владимира Путина, пенсия на следующий год будет проиндексирована на 6.3%. Если это произойдет, то ожидать повышения единовременной выплаты не стоит, так как индексация покрывает уровень текущей инфляции.

Смотреть до конца! - На сколько вырастет пенсия в 2021 году, последние новости

В Указе Президента РФ «О национальных целях развития РФ на период до 2030 года», упоминается об индексации пенсий выше уровня инфляции.

Также Валерий Рязанский, заместитель главы социального комитета отметил, что средств у Пенсионного фонда на дополнительные выплаты нет. В федеральном бюджете дополнительные средства не предусмотрены. По его словам обсуждения данного вопроса поднималось, но исключительно в форме инициативы, а значит не имеют никакой юридической силы.

Подобная инициатива исходила от члена Общественной палаты Султана Хамзаева. Он предложил сделать дополнительную выплату пенсионерам в размере 15 тысяч рублей. Данное письмо было направлено Премьер-министру Михаилу Мишустину.

Причиной такого решения была поддержка пенсионеров в связи с затратами в период коронавируса. В текущем году была осуществлена единовременная выплата, но только пенсионерам в Москве и составила 4 тысячи рублей. При этом дополнительные средства получили как неработающие пенсионеры, так и трудоустроенные.

Дополнительные выплаты в 2021 году, на которые могут рассчитывать пенсионеры

- Частичная компенсация на продукты питания. Раз в квартал пенсионерам положена выплата в размере 2 тысяч рублей. Такую выплату предоставляет Соцзащита. Такие сетевые магазины как «Пятёрочка», «Магнит», «Дикси» и «Перекресток» имеют договора с администрацией региона о компенсации затрат пенсионеров на продукты.

- Компенсация на средства первой необходимости. Данное право может быть реализовано по аналогии с первым пунктом, но только на непродовольственные товары. В каждом регионе сумма разнится.

- Компенсация за неиспользованное санаторно-курортное лечение. Если пенсионер не воспользовался правом на лечение за счёт средств государства, то согласно законодательству РФ, может рассчитывать на компенсацию. На данную норму выделяется 200 рублей ежемесячно. Единовременная региональная выплата составляет в районе 3300 рублей.

Вышеописанные компенсации выделяются из регионального бюджета. Соответственно в каждом регионе выплата может разниться. Реализует данное право пенсионеров Соцзащита.

Важно. Данные компенсации необходимо оформить до конца текущего года.

В заключение следует упомянуть, что информации на законодательном уровне о повышении единовременной выплаты на текущий момент нет. Также следует упомянуть о законопроекте «О повышении прожиточного минимума». Согласно которому он будет повышен на 3.6%.

Отталкиваясь от этого можно сделать вывод, что и пенсия в 2021 году может быть повышена именно на это значение. В таком случае вопрос о единовременной денежной выплате будет актуален, так как согласно заявлению Центрального банка, уровень инфляции в текущем году превысил 4%. Получается, что увеличение пенсии не покроет инфляцию, а единовременная выплата рассчитана именно на это. Но законопроект находится на рассмотрении и утверждать однозначно пока нельзя.

Обзоры КонсультантПлюс

Сроки оплаты страховых взносов в 2020 году для юридических лиц — до 15 числа месяца, следующего за отчетным. Соблюдать указанную дату важно, поскольку опоздание с уплатой сумм ведет к штрафам и пеням.

В Налоговом кодексе с 01.01.2017 есть отдельная глава, регулирующая страховые взносы. Кроме того, действует Федеральный закон от 24.07.1998 № 125, который регулирует обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, которое осталось за пределами юрисдикции НК РФ.

Что собой представляют страховые взносы

Платежи, включенные в налоговое законодательство с 2017 года, администрирует ФНС России, а под контролем ФСС осталось обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний.

По нормам статьи 8 НК РФ, страховые взносы выведены в отдельный обязательный платеж и их понятие так же, как и определение налога и сбора, закреплено законодательно. Под ними Налоговый кодекс регламентирует понимать обязательные платежи:

- на обязательное пенсионное страхование;

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- на обязательное медицинское страхование.

Но плату по страхованию от несчастных случаев на производстве, которая так и осталась неналоговым платежом, тоже важно своевременно перечислять в бюджет, как и три вышеперечисленных платежа. Изменения в администрировании, которые произошли, прямо затрагивают порядок и сроки перечисления страховых взносов в 2020 году: хотя они остались прежними по сравнению с прошлыми периодами, сама процедура получила свои особенности. Соблюдение этих сроков плательщиками является очень важным, поскольку дает возможность избежать штрафных санкций. Что конкретно изменилось и на что обратить внимание?

Страховые взносы в 2020 году: сроки уплаты

Нормы статьи 431 НК РФ определяют, что срок перечисления сумм за предшествующий месяц наступает не позднее 15-го числа следующего месяца. Такая же дата определена в Федеральном законе № 125. В предшествующие периоды действовал такой же предельный срок, поэтому для организаций и ИП ничего не поменялось.

Нормами статьи 6.1 НК РФ предусмотрено, когда платить страховые взносы, если 15 число выпадает на выходной или праздничный день, – в первый рабочий день после такого выходного или праздника.

Не пропустить важные даты поможет таблица сроков уплаты страховых взносов в 2020 году для юридических лиц, разработанная с учетом всех переносов.

Крайний срок для перечисления в бюджет

17.02.2020 (перенос с субботы)

16.03.2020 (перенос с воскресенья)

17.08.2020 (перенос с субботы)

16.11.2020 (перенос с воскресенья)

Учет плательщиков

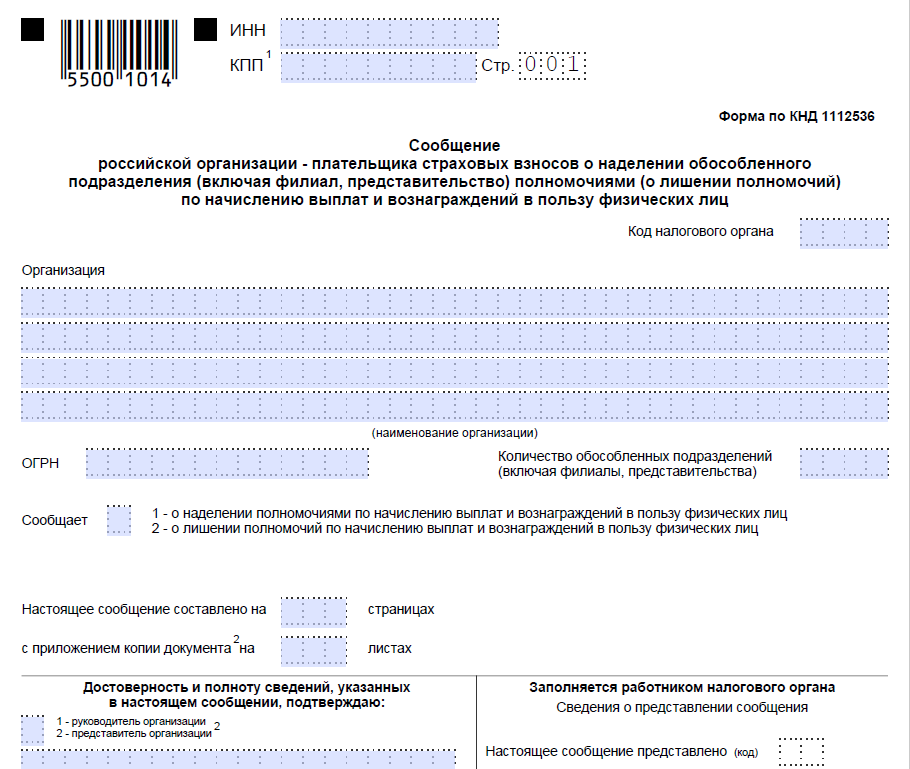

Все организации, в том числе обособленные подразделения, филиалы и ИП, обязаны представлять в ФНС информацию о платежах в пользу физических лиц. Данное требование и формы закреплены приказом ФНС России от 10.01.2017 № ММВ-7-14/4@. Указанные требования касаются только организаций и ИП, образованных в 2020 году, плательщики выплат в пользу физлиц, организованные до этого времени, сдавать указанные формы не обязаны.

Юридические лица-страхователи, которые являются плательщиками страховых взносов, подлежат обязательному учету в налоговых органах. Прежде чем начать любые выплаты в пользу физических лиц, по нормам статьи 83 НК РФ, каждая организация должна подать заявление о постановке на учет в качестве плательщика в территориальный орган ФНС по месту своей деятельности. Процедура постановки не изменилась по сравнению с прошлым годом, хотя ранее учетом занимались сами Фонды: ПФР и ФСС.

В статье 419 НК РФ указаны все категории плательщиков, для перечисленных в п. 2 данной статьи не предусмотрена обязанность подачи заявления о постановке на учет. К ним, в частности, относятся физлица, которые должны платить фиксированные взносы за себя и за тех лиц, которые работают на них:

- граждане, зарегистрированные в качестве индивидуальных предпринимателей, которые нанимают работников для своей деятельности в качестве ИП;

- адвокаты с частной практикой;

- нотариусы, занимающиеся частной практикой;

- арбитражные управляющие;

- оценщики, занимающиеся частной практикой;

- патентные поверенные, занимающиеся частной практикой;

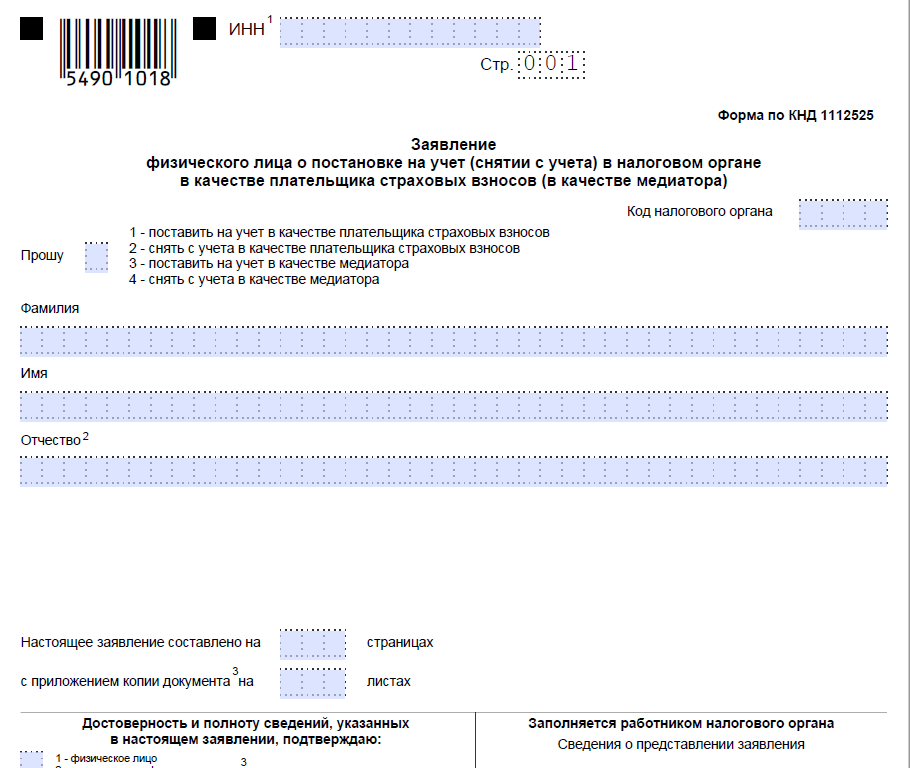

- медиаторы.

Все вышеперечисленные лица все равно должны исчислять взносы как за себя, так и со всех вознаграждений в пользу других граждан, и соблюдать сроки уплаты взносов с зарплаты в 2020 году, а информацию о том, что они являются плательщиками, ФНС получает из других источников (в момент постановки на учет ИП или от уполномоченных федеральных органов исполнительной власти, осуществляющих функции по контролю (надзору) за деятельностью саморегулируемых организаций арбитражных управляющих, оценщиков или медиаторов).

База обложения

Работодатели должны ежемесячно нарастающим итогом определять базу для начисления по каждому работнику с начала расчетного периода.

Предельную величину базы страховых взносов на 2020 г. определяет Постановление Правительства РФ от 06.11.2019 № 1407:

- обязательное пенсионное страхование — 1 292 000 рублей;

- социальное страхование на случай временной нетрудоспособности и в связи с материнством — 912 000 рублей;

- на другие виды обязательного страхования предельные величины не определены.

В базу следует включать оплату труда штатных сотрудников, иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования, определенных нормами статьи 420 НК РФ и статьи 421 НК РФ, а также закона № 125-ФЗ. Так, в число иных вознаграждений в пользу физлиц входят:

- оплата в рамках договоров гражданско-правового характера, предметом которых являются выполнение работ или оказание услуг;

- оплата по договорам авторского заказа в пользу самих авторов произведений;

- выплаты по договорам об отчуждении исключительного права на произведения науки, литературы, искусства, издательским лицензионным договорам, лицензионным договорам.

Работодатели исчисляют положенные к уплате суммы в течение календарного года (расчетный период) по итогам каждого календарного месяца в порядке, определенном в статье 431 НК РФ, потому срок уплаты страховых взносов в 2020 году в ПФР, ФСС и ФОМС наступает для работодателей ежемесячно.

Особенности оплаты индивидуальными предпринимателями

Для индивидуальных предпринимателей установлены особые сроки для уплаты. ИП, которые платят взносы за себя, могут перечислять их в бюджет раз в квартал или даже раз в год, по своему выбору. Для них действует всего один крайний срок оплаты страховых взносов — 31 декабря. Если в 2020 эта дата выпадет на выходной (депутаты изучают такую возможность), рассчитываться придется до первой рабочей даты 2021 г. Обычно это 9 января. При этом ИП вправе оплачивать обязательства в течение года поквартально.

Порядок расходования взносов на социальное страхование

Отдельно отметим, что после 01.01.2018 сохранился зачетный принцип расходования средств обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством. Поэтому все плательщики-работодатели вправе уменьшить исчисленную сумму на произведенные ими расходы на выплату обязательного страхового обеспечения по указанному виду обязательного социального страхования. И перечислять в бюджет по установленному сроку только разницу между этими суммами с направлением подтверждающих документов в налоговый орган.

Ответственность плательщиков за нарушение сроков

Взносы взимаются с юридических лиц-страхователей и физических лиц, имеющих статус ИП, с целью финансового обеспечения реализации прав застрахованных лиц на получение обязательного страхования по соответствующему виду. Нарушение сроков перечисления влечет ответственность по нормам статьи 122 НК РФ, если речь идет о пенсионном, медицинском страховании или взносах в связи с утратой временной нетрудоспособности и в связи с материнством. О порядке привлечения нарушителей к ответственности рассказал в своем письме от 24.05.2017 № 03-02-07/1/31912 Минфин России.

Чиновники указали, что нормы данной статьи полностью применимы к несвоевременной уплате сумм страховых взносов, правильно исчисленных и отраженных в расчетах, своевременно предоставленных плательщиками в налоговые органы. В этом случае нормы данной статьи применяют с учетом позиции, изложенной в пункте 19 постановления Пленума Высшего Арбитражного Суда РФ от 30.07.2013 № 57, а именно только с взысканием пени, без назначения штрафа.

Что касается нарушений с платежами в ФСС, то нормами статьи 19 Федерального закона от 24.07.1998 № 125 предусмотрена возможность назначения штрафа в размере 20 % — при неумышленной и в размере 40 % — при умышленной неуплате исчисленных сумм на травматизм. Но применяют эти санкции только в случае отсутствия платежа по причине:

- занижения базы для начисления;

- неправильного исчисления или необоснованного применения пониженного тарифа;

- прочих неправомерных действий страхователя.

Если причиной нарушения срока перечисления стала банальная неорганизованность, то в этом случае нарушителю грозит только начисление пени.

В декабре 2020 года нет праздничных дат, но привычный график выплаты пенсий все равно немного сдвигается – из-за календарных выходных. Когда получать деньги в этом месяце на почте и в банках? Когда получать выплаты, если дата выдачи попадает на выходные дни?

Сроки доставки денег пенсионерам прописаны в «Правилах выплаты пенсий» (утверждены приказом Минтруда России от 17 ноября 2014 г. N 885н).

В статье 109 «Правил», в частности, говорится, что «доставка пенсии за выходные или праздничные дни может быть произведена досрочно в пределах текущего месяца и не ранее чем за три дня до наступления даты получения пенсии, установленной по графику».

Что это значит, применительно к декабрю 2020 года? А то, что пенсии, которые по графику доставлялись, например, 5 - 6 декабря, могут быть выплачены 4-го числа этого месяца.

Также заранее могут быть выплачены деньги, если дата их доставки по графику выпадает на другие календарные выходные – 12-13, 19-20, 26-27 декабря.

Этими «Правилами» и руководствуются сотрудники отделений Пенсионного фонда, составляя графики доставки пенсий, ЕДВ и других социальных выплат на месяц. Расписания ежемесячно создаются в каждом регионе.

Когда выдадут пенсию в декабре 2020 года

На этой странице мы приводит графики выплаты пенсий в декабре 2020 года в некоторых крупных городах.

График выплат в Москве в декабре 2020 года

✓ Выплата пенсии в Москве через Почту России будет производиться в следующие дни:

• 4 декабря 2020 года — за 4 и 6 декабря;

• 11 декабря 2020 года — за 11 и 13 декабря;

• 17 декабря 2020 года — за 17 и 18 декабря;

• остальные дни — согласно установленному графику выплат.

✓ Выплаты через Почту России на присоединенных к Москве территориях будут производиться в следующие дни:

• 5 декабря 2020 года — за 5 и 6 декабря;

• 12 декабря 2020 года — за 12 и 13 декабря;

• остальные дни — согласно установленному графику выплат.

Смотрите, выгодны ли вклады для пенсионеров в Сбербанке - обзор >>

График выплаты пенсии в Санкт-Петербурге в декабре

А вот, например, как планируется выдавать декабрьские выплаты в Санкт-Петербурге и Ленинградской области.

✓ В отделениях почтовой связи СПБ:

• 4 декабря – за 4 – 5 декабря;

• 7 декабря – за 6 – 7 декабря;

• 11 декабря – за 11 – 12 декабря;

• 14 декабря – за 13 – 14 декабря;

• 18 декабря – за 18 – 19 декабря;

• 21 декабря – за 20 – 21 декабря;

• остальные дни — согласно установленному графику выплат.

✓ В отделениях почтовой связи с 5-дневной рабочей неделе и с выходными воскресенье – понедельник, другое расписание:

• 4 декабря – за 4 – 5 декабря;

• 5 декабря – за 6 – 7 декабря;

• 11 декабря – за 11 - 12 декабря;

• 12 декабря – за 13 - 14 декабря;

• 18 декабря – за 18 - 19 декабря;

• 19 декабря – за 20 - 21 декабря;

• остальные дни — согласно установленному графику выплат.

Жителям Санкт-Петербурга пенсия на карточки Сбербанка должна поступить 18, 21, 22 декабря, а других банков - 16 декабря 2020 года.

В Ленинградской области расписание уже иное.

График выплаты пенсий в декабре 2020 года в Ленинградской области

✓ в почтовых отделениях:

Дата по графику

Дата фактической выплаты

Пенсия на карточки Сбербанка жителям ЛО должна поступить 17, 18 декабря, других банков - 16-го.

В Севастополе

✓ ОПС с шестидневной рабочей неделей (выходной день - воскресенье):

• 4 декабря — за 4,6 число;

• 11 декабря — за 11,13 число;

• 18 декабря — за 18,20 число;

• остальные дни — согласно установленному графику выплат.

✓ ОПС с пятидневной рабочей неделей (выходной день воскресенье, понедельник):

• 4 декабря — за 4,6 число;

• 5 декабря — за 5,7 декабря;

• 11 декабря — за 11,13 число;

• 12 декабря — за 12,14 число;

• 18 декабря — за 18,20 число;

• 19 декабря — за 19,21 число;

• остальные дни — согласно установленному графику выплат.

Финансирование банков на выплату пенсий будет осуществлено 4, 11 и 23 декабря 2020 года.

Подобные небольшие изменения будут внесены и в других городах.

Узнать точный график выдачи пенсии в вашем регионе можно местном отделении Пенсионного фонда.

Кому повысят пенсии в декабре 2020 года

В декабре же этого года массового повышения выплат пенсионерам не планируется. Но у некоторых рост все же будет, правда только в индивидуальном порядке.

Так, например, на рост пенсии в декабре 2020 года могут рассчитывать те, кому недавно исполнилось 80 лет .

У них увеличивается составная часть страховой пенсии по старости, которая называется «фиксированная выплата». Соответственно, вся пенсия повышается на 5 686 рублей. Обращаться куда-либо для этого не требуется, перерасчет происходит автоматически.

На повышение пенсий в декабре 2020 года могут также рассчитывать:

✓ Пенсионеры, у которых появились несовершеннолетние иждивенцы.

✓ Получатели страховых пенсий, переехавшие в прошлом месяце на постоянное место жительства в местность с повышенным региональным коэффициентом.

✓ Пенсионеры, которые уволились и вышли из категории работающих. При условии, что им не индексировали ранее пенсии, как работающим. В таком случае им восстановят все недополученные индексации.

Жизненных ситуаций, в которых возможно повышение пенсий и социальных выплат достаточно много. Так что по конкретным вопросам обращаться в местные отделения Пенсионного фонда.

Смотрите, какие сегодня проценты по вкладам в Почта банке >>

Дадут ли в декабре пенсию за январь 2021 года?

В январе страна уходит на длительные выходные. Банки и Почта России будут работать по особому графику. А потому, если судить по опыту прошлых лет, выплата пенсий за январь начнется заранее - уже в декабре.

«На протяжении многих лет действует практика, которая предусматривает досрочную выплату январских пенсий некоторым пенсионерам», — говорит заместитель председателя Комитета Совета Федерации по социальной политике Елена Бибикова.

В этом году планируется, что досрочно, в конце декабря, пенсию за январь получат люди, которым выплаты доставляются в период с 1 по 3 число включительно.

Точные графики выдачи денег пока официально не обнародованы. Но, судя по этому году, ПФР уже примерно с 25 декабря начнет перечислять средства Почте России, а с 27 декабря - в банки.

В частности, пенсии и пособия за 1-8 января 2021 года начнут поступать на банковские карты россиянам уже с 30 декабря.

« Пенсии будут доставлены в конце декабря. Сумма придет полностью — за весь январь», — пояснила сенатор Елена Бибикова.

А вот тем, кто получает пенсии на почте, все же придется подождать денег до Нового года. Почта России, скорее всего, начнет выплаты с понедельника, 4 января 2021 года.

Однако, заметим, что точный график выплаты январской пенсии будущего года пока официально не представлен.

Будет ли декабрьская пенсия приходить на карты Mastercard и Visa

Будет. Ранее планировалось, что с октября те, кому выплаты приходят на банковскую карту, может получать деньги только на карту МИР. Но на данный момент срок перевода пенсионеров на карты МИР продлен до 31 декабря.

А с января 2021 года на карточки других платежных систем средства перечисляться больше не будут.

«Гражданам, которые получают пенсии и другие социальные выплаты на счетах банковских карт международных платежных систем (MasterCard, Visa и др.), до 31 декабря 2020 года необходимо оформить карту национальной платежной системы МИР для своевременного зачисления пенсий и иных социальных выплат», - говорится в сообщении Пенсионного фонда РФ

Если вы получаете пенсию через «Почту России» (лично в отделении или через почтальона), или на банковский вклад с возможностью пополнения и снятия денег, то оформлять карту МИР не требуется. Выплаты будут поступать, как и раньше.

График повышения пенсии в 2021 году

Очередное плановое повышение пенсии пройдет только в следующем году.

✓ с 1 января 2021 года состоится индексация страховой пенсии. Запланированный рост – 6,3%.

✓ с 1 апреля 2021 года должны вырасти социальные пенсии. Рост составит 2,6%.

✓ в августе 2021 года будут увеличены пенсии работающих пенсионеров.

✓ с октября 2021 года планируется повысить военные пенсии на 3,7%.

Читайте также: