Письмо в пфр зарплата не начисляется

Директор отказался от заработной платы. Быть ли страховым взносам?

ПРИМЕР №1

Компанией заключены трудовые договоры с директорами, в рамках исполнения которых от этих лиц поступили заявления о неначислении и невыплате им заработной платы.

В связи с поступлением соответствующих заявлений от генеральных директоров компании (об отказе от заработной платы) в табелях учета рабочего времени время их труда не учитывалось, зарплата не начислялась и не выплачивалась.

По результатам выездной проверки компании были начислены пени, штрафы, страховые взносы на сумму заработной платы, подлежащей выплате генеральным директорам.

На сумму невыплаченной заработной платы специалистами УПФР начислены страховые взносы. Размер оплаты труда определен фондом расчетным путем.

Аргументы в пользу начисления страховых взносов, приведенные специалистами УПФР:

- действующее трудовое законодательство не предусматривает каких-либо исключений из установленного правила о выплате заработной платы не реже, чем каждые полмесяца, и не содержит правовых норм, позволяющих не начислять работнику заработную плату.

Каждый работник, с которым заключен трудовой договор, имеет право на выплату ему заработной платы и отказ от этого права ТК РФ не предусмотрен. Любой отказ работника от заработной платы является недействительным, а решение работодателя о невыплате заработной платы - незаконным.

Суд первой инстанции поддержал специалистов УПФР, исходя из того, что неисчисление и невыплата заработной платы не освобождает страхователя от обязанности исчислять страховые взносы.

Суд апелляционной инстанции отменил решение суда и удовлетворил требования компании, указав, что база для исчисления страховых взносов определяется фактически произведенными, а не предполагаемыми выплатами.

Вердикт высших судей

Объектом обложения страховыми взносами для плательщиков страховых взносов признаются также выплаты и иные вознаграждения, начисляемые в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования.

База для начисления страховых взносов для плательщиков страховых взносов определяется как сумма выплат и иных вознаграждений, начисленных плательщиками страховых взносов за расчетный период в пользу физических лиц, за исключением сумм, указанных в ст.9 Федерального закона от 24.07.2009 г. №212-ФЗ «О страховых взносах в ПФ РФ, Фонд социального страхования РФ, Федеральный фонд обязательного медицинского страхования» (далее по тексту – Закон №212-ФЗ).

В базу для исчисления страховых взносов включаются только «начисленные» выплаты в пользу работников, а поскольку проверкой установлено, что «начислений» в пользу названных лиц не производились, то объект обложения страховыми взносами не возник.

Суд апелляционной инстанции правомерно отменил решение суда первой инстанции и удовлетворил заявленные компанией требования.

С 1 января 2017 г. страховые взносы относятся к налоговым платежам и, соответственно, к ним применяются правила, установленные законодательством о налогах (п.1 ст.2 НК РФ в редакции Закона №243-ФЗ). Несмотря на то, что высшие судьи рассматривали ситуацию в период действия Федерального закона от 24.07.2009 г. № 212-ФЗ, позиция высшего суда актуальна и в период действия главы 34 «Страховые взносы» НК РФ.

Объектом обложения страховыми взносами для плательщиков, производящих выплаты и иные вознаграждения физическим лицам, признаются выплаты и иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования, за исключением вознаграждений, выплачиваемых лицам, указанным в пп.2 п.1 ст.419 НК РФ (п.1 ст.420 НК РФ).

Также, как и в Законе №212-ФЗ, в ст.419 НК РФ речь идет о фактически начисленных вознаграждениях в пользу физических лиц.

Главный вывод высшего суда – компания вправе не начислять заработную плату по заявлению физического лица (несмотря на то, что руководитель выполнял свои трудовые функции) и, соответственно, не уплачивать страховые взносы.

Но следует иметь в виду, что неначисление заработной платы работникам, состоящим в трудовых отношениях с работодателем, не освобождает компанию от обязанности представлять «страховую» отчетность. В данном случае - это будет нулевая отчетность.

Директор – единственный учредитель компании. Быть ли заработной плате и страховым взносам?

В свете решения высшего суда рассмотрим еще одну распространенную ситуацию.

Физическое лицо - единственный учредитель компании является ее директором. Правомерно ли директору выплачивать заработную плату и учитывать ее в составе расходов в налоговом учете? Имеет ли право директор-единственный учредитель компании получать пособия по социальному страхованию и, соответственно, следует ли компании в данной ситуации начислять страховые взносы?

Вопрос о правомерности начисления заработной платы директору-единственному учредителю возникал неоднократно. Минфин РФ озвучил свою позицию в Письме от 19.02.2015 г. №03-11-06/2/7790. Несмотря на то, что выводы, изложенные в письме касаются расходов «упрощенцев», рассуждения представителей финансового ведомства можно распространить и на налогоплательщиков, применяющих общую систему налогообложения.

В случае, когда директор является единственным учредителем компании, возникают вопросы по поводу сторон такого трудового договора. Напомним, что трудовой договор представляет собой соглашение между работодателем и работником. Сторонами трудового договора являются работодатель и работник (ст.56 ТК РФ). При отсутствии одной из сторон трудового договора он не может быть заключен.

На основании последнего утверждения контролирующие органы делают вывод, что директор-единственный учредитель компании не может сам с собой заключить трудовой договор (Письма Минфина РФ от 19.02.2015 г. №03-11-06/2/7790 и Роструда РФ от 06.03.2013 г. №177-6-1).

По мнению Минфина РФ, раз руководитель компании, являющийся ее единственным учредителем, не может сам себе начислять и выплачивать заработную плату, то такая заработная плата не уменьшает налогооблагаемую прибыль (п.21 ст.270 НК РФ). Такая позиция Минфина РФ не нова. Ранее подобные разъяснения были адресованы налогоплательщику, применяющему ЕСХН (Письмо Минфина РФ от 17.10.2014 г. №03-11-11/52558) и индивидуальному предпринимателю, применяющему УСН с объектом налогообложения «доходы, уменьшенные на величину расходов» (Письмо Минфина РФ от 16.01.2015 г. №03-11-11/665).

Представителями финансового ведомства высказана позиция в отношении спецрежимников, но, учитывая приведенную логику рассуждений, можно предположить, что аналогичная позиция будет распространена и на налогоплательщиков, применяющих общую систему налогообложения.

Несмотря на то, что заработная плата такого директора, по мнению финансистов, не учитывается в налоговых расходах, страховые взносы на нее должны быть начислены в общеустановленном порядке.

Более того, как показывала практика до 2017 г., даже при отсутствии трудового договора с директором-единственным учредителем компании, специалисты ПФР требовали предоставления отчетности и начисления страховых взносов.

Теперь такие требования налоговики предъявлять не должны. То есть если с директором-учредителем не заключен трудовой договор, то и отсутствуют основания для начисления заработной платы и, соответственно, страховых взносов.

Заработная плата начислена, но не выплачена

Иная ситуация складывается, когда заработная плата начислена, но не выплачена. Следует помнить, что при заключении трудового договора с физическим лицом (будь то директор либо иной работник), работодатель обязан за исполненные трудовые функции начислить заработную плату и, соответственно, страховые взносы (ст. 56 ТК РФ).

За нарушение срока выплаты заработной платы работодатель должен выплатить проценты в размере не ниже 1/150 действующей в это время ключевой ставки ЦБ РФ (ст. 236 ТК РФ). Кроме финансовых потерь, для работодателя предусмотрена административная ответственность (ст. 5.27 КоАП РФ).

Размер штрафа составляет:

- для должностных лиц - от 100 до 5 тыс. рублей;

- для юридических лиц - от 30 тыс. до 50 тыс. рублей.

За повторное нарушение размер санкций увеличивается:

- для должностных лиц - от 10 тыс. до 20 тыс. рублей либо дисквалификация руководителя на срок от одного года до трех лет;

- для юридических лиц - от 50 тыс. до 70 тыс. рублей.

Частичная невыплата свыше трех месяцев заработной платы наказывается штрафом в размере до 120 тыс. рублей или в размере заработной платы или иного дохода осужденного за период до 1 года, либо лишением права занимать определенные должности или заниматься определенной деятельностью на срок до 1 года, либо принудительными работами на срок до 2 лет, либо лишением свободы на срок до 1 года (п.1 ст.145.1 УК РФ).

А полная невыплата свыше двух месяцев заработной платы наказывается штрафом в размере от 120 до 500 тыс. рублей или в размере заработной платы или иного дохода осужденного за период до 3 лет, либо принудительными работами на срок до 3 лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до 3 лет или без такового, либо лишением свободы на срок до 3 лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до 3 лет или без такового (п.2 ст.145.1 УК РФ).

Невыплата заработной платы не является основанием для неначисления и уплаты страховых взносов. Сумма страховых взносов, исчисленная для уплаты за календарный месяц, должна быть уплачена не позднее 15-го числа следующего календарного месяца (п.3 ст.431 НК РФ).

Инициатива по введению уголовной ответственности за неуплату страховых взносов

Не стоит забывать, что в начале апреля 2017 г. законопроект №927133-6, предусматривающий уголовную ответственность за неуплату страховых взносов, (доработанный Минюстом) одобрила правительственная комиссия по законопроектной деятельности.

За неуплату страховых взносов неплательщиков-юридических лиц планируется наказывать штрафами от 200 тыс. до 2 млн рублей, и до 300 тыс. рублей – неплательщиков-физических лиц. А максимальный срок лишения свободы планируется установить в семь лет.

Для юридических лиц крупным размером признается сумма страховых взносов во внебюджетные фонды, составляющая в пределах трех финансовых лет подряд более 2 млн рублей при условии что доля неуплаченных страховых взносов превышает 10% от общей суммы уплаченных страховых взносов либо превышающая 6 млн рублей. Особо крупным размером согласно законопроекту признается сумма, составляющая в пределах трех финансовых лет подряд более 10 млн руб., при условии, что доля неуплаченных страховых взносов превышает 20% от общей суммы уплаченных страховых взносов, либо превышающая 30 млн руб.

Таким образом, в случае принятия данного законопроекта будет введена уголовная ответственность за неуплату страховых взносов в крупном и особо крупном размерах. Привлечь к уголовной ответственности могут руководителя организации, главного бухгалтера, индивидуального предпринимателя и других физических лиц.

Письмо об отсутствии обязанности представлять расчет 2-НДФЛ

Письмо об отсутствии обязанности представлять расчет 2-НДФЛ необходимо отправить в налоговую службу в случае, если заработная плата за отчетный период работникам организации не выплачивалась.

Оптимально алгоритм предоставления либо непредоставления расчета 2-НДФЛ уточнять по телефонам конкретной налоговой службы по месту регистрации организации. У каждой могут быть свои порядки. Существует несколько вариантов развития событий при складывающейся ситуации:

- Налоговая служба вообще не требует предоставления какой-либо документации по этому поводу. Редкий, удачный для отвечающего за документооборот сотрудника компании и не вполне юридически грамотный случай.

- Налоговики требуют отправить на их адрес письмо об отсутствии обязанности предоставлять расчет 2-НДФЛ. И больше никаких подтверждающих бумаг не просят.

- Помимо письма, работник налоговой ставит вас в известность, что для юридически грамотного оформления операции понадобится справка из банковской организации в качестве основания. Она должна сообщать о том, что средства с расчетного счета компании на зачисление заработной платы сотрудникам не снимались.

К любому варианту необходимо быть готовым. Таким образом, приложенные бланк и образец письма являются удобными в деле предоставления отчетности.

Ситуации

Организации создаются для того, чтобы приносить владельцам прибыль. Когда этого не происходит, они не являются и налоговыми агентами. Но и основную функцию свою не выполняют. Отправка сотрудников в неоплачиваемые отпуска или иные причины не предоставлять расчет 2-НДФЛ чаще всего возникают у компаний:

- Молодых, недавно сформированных. На «раскачку» им требуется определенное время. Поэтому первые год или два такая организация вполне может работать «в минус», не вызывая пристального внимания со стороны налоговиков.

- В кризис. Даже стабильные компании вполне могут «пережидать» неблагополучные времена именно в такой форме. Ведь выплата заработной платы сотрудникам является одной из главных статей расходов.

Вторая ситуация является угрожающей для компании. Более того, если она продолжительное время находится в таком «зависшем» состоянии, то это вызывает вопросы у налоговых служб. Последние организуют разнообразные проверки таких компаний. Ведь, возможно, таким способом организация может уклоняться от уплаты полагающихся налогов.

Периодичность

Расчет 2-НДФЛ в подавляющем большинстве случаев сдается один раз в год. Информация предоставляется на каждого сотрудника, который числится в организации, отдельно. Крайний срок при этом – 1 апреля. Причем если эта дата выпадает на выходной день, то «границей» становится будний день, предшествующий этой дате.

Причем интересно, что одновременно с приемом на работу сотрудника юридическое лицо либо индивидуальный предприниматель автоматически соглашаются предоставлять в налоговые органы соответствующую отчетность. Вся ответственность за этот процесс лежит на руководителе компании.

Таким образом, и письмо об отсутствии обязанности предоставлять расчет 2-НДФЛ отправляется тоже только один раз в год.

Вне налогов

Некоторые выплаты работникам не облагаются налогом, таким образом, по этим выплатам предоставлять расчет 2-НДФЛ также не нужно. К ним относятся:

- Выплаты при увольнении. Не стоит переживать, если увольнение произошло уже в начале отчетного периода. Выплаты при увольнении налогом не облагаются. Но если работнику была положена компенсация за неиспользованный отпуск, то тут уже без пополнения налоговой базы не обойтись. При расчетах, касающихся отпуска, 2-НДФЛ в отчетный период сдавать придется, даже если работник уволился.

- Командировочные расходы сотрудникам. Но они не должны превышать 700 рублей в сутки при командировках по России и 2500 рублей в сутки при отправлении сотрудника в зарубежные страны.

Составные части документа

Собственно, письмо будет состоять всего из одной фразы. Все остальное – принятая в деловом общении «обязательная программа». К ней относятся:

- Оформление письма на специализированном бланке компании. Общение с налоговой службой необходимо вести на достойном уровне. Если официальных бланков нет под рукой либо не существует в природе, то просто в верхней части письма об отсутствии обязанности представлять расчет 2-НДФЛ перечисляются реквизиты компании отправителя. Так можно будет идентифицировать послание в общем потоке корреспонденции.

- Наименование и номер конкретного подразделения ФНС, в который направляется бумага. Очень важно, чтобы компания была зарегистрирована в сфере ответственности этого участка налоговой службы.

- Подпись руководителя организации.

- По возможности – печать.

- Дата составления письма.

- Если такая система принята, то номер отправленного сообщения.

Письмо может быть зарегистрировано в журнале исходящей корреспонденции.

Текст письма

Несмотря на то, что сообщение должно быть лаконичным, в нем должны быть отражены принципиально важные моменты. В представленном для скачивания образце письма, в основной его части, указано:

- Полное наименование организации отправителя, ее ИНН, КПП.

- Год, за который должен быть предоставлен расчет 2-НДФЛ.

- Велась ли организацией хозяйственно-финансовая деятельность.

- Выплачивалась ли заработная плата работникам. В письме не указывается, по какой именно причине она не выплачивалась.

- Претендуют ли работники, числящиеся за организацией, на трудовой стаж.

Последняя графа имеет значение, так как, с юридической точки зрения, сотрудники, которые числятся в компании, в некоторых случаях могут рассчитывать на начисление стажа по какой-либо деятельности.

Письмо об отсутствии обязанности представлять расчет 2-НДФЛ является важной частью деловой переписки с налоговой службой, расположенной по месту регистрации юридического лица или ИП.

Образец справки об отсутствии деятельности ООО

Справка об отсутствии деятельности

Указанную справку необходимо представлять в контролирующие органы в случае, если деятельность на предприятии приостановлена на некоторый срок.

Необходимость в приостановлении деятельности фирмы может возникнуть в кризисные времена для того, чтобы сократить убытки. Закрывать ООО в этом случае нет надобности, достаточно приостановить деятельность.

Справка об отсутствии деятельности необходима ООО, желающему избежать начисления всех налогов и взносов, подлежащих уплате.

Риски! В противном случае налоги будут начисляться, останутся неуплаченными и, соответственно, повлекут за собой наложение различных штрафных санкций.

Заполняем образец справки в налоговую инспекцию

Унифицированной формы указанной справки действующее законодательство не содержит. Допускается оформление документа в свободной форме, при этом он должен содержать следующие данные:

- Наименование и адрес налогового органа, которому предназначен документ.

- Наименование предприятия, направляющего сведения.

- Адрес организации.

- ИНН, КПП, ОГРН фирмы.

- Название документа, а именно: «Справка об отсутствии деятельности».

- Далее по тексту необходимо указание:

- названия предприятия;

- отчетного периода, в течение которого деятельность на предприятии не велась;

- перечня документов, которые могут послужить подтверждением (как правило, это справка из банка о состоянии расчетного счета, указывающая на то, что операции по нему в этот период времени отсутствовали);

- перечня налогов, по которым отсутствует объект налогообложения.

Указанная справка составляется за подписью руководителя предприятия и главного бухгалтера (при наличии).

Заполняем образец справки в Пенсионный фонд

Утвержденного образца справки об отсутствии деятельности в ПФ РФ также нет. Составляется она в свободной форме и содержит следующие сведения:

- Наименование территориального органа Пенсионного фонда, в который направляется указанная справка.

- Название предприятия, направляющего сведения об отсутствии деятельности.

- ИНН, КПП, ОГРН.

- Адрес фирмы.

- Название документа: «Справка об отсутствии деятельности».

- Далее по тексту:

- наименование предприятия;

- указание периода, в течение которого деятельность не велась;

- указание на то, что заработная плата сотрудникам не начислялась и не выплачивалась (при отсутствии сотрудников);

- ссылка на то, что сотрудники предупреждены о том, что не имеют права на страховой стаж, согласно закону «Об обязательном пенсионном страховании в Российской Федерации» от 15.12.2001 № 167-ФЗ.

К справке прилагается письмо из банка о том, что операции по расчетному счету в указанный период отсутствовали.

Обратите внимание! Организации, у которых в отчетном периоде отсутствует деятельность и нет работников по трудовым и гражданско-правовым договорам, не обязаны представлять отчетность по форме СЗВ-М (письмо ПФ РФ «О представлении отчетности» от 27.07.2016 № ЛЧ-08-19/10581). Вместе с тем, Минтруда РФ настаивает, что даже на учредителя, являющегося директором, нужно представлять отчетность (Письмо от 16 марта 2018 г. № 17-4/10/В-1846).

Заполняем письмо в ФСС РФ

Порядок и образец заполнения справки в Фонд социального страхования аналогичны предыдущим.

Указанный документ составляется за подписью директора и главного бухгалтера предприятия и содержит сведения относительно:

- Наименования территориального органа ФСС.

- Названия предприятия.

- Адреса, ИНН, КПП, ОГРН фирмы.

- Данных об отсутствии деятельности, движений по счету, начисления и выплаты заработной платы.

Справка об отсутствии деятельности информирует контролирующие органы о том, что в указанный период времени деятельность на предприятии не ведется. Подается она с целью избежать начисления налогов и взносов. Унифицированной формы документа нет, допустимо его оформление в свободном виде.

Письмо в пфр о том что зарплата не начислялась образец

Особенности при подаче в ПФР и ФСС Обязательных требований к составлению данного письма в Пенсионный Фонд РФ законодательство также не содержит. Подлежат применению общие условия к оформлению подобных документов. При подаче в ПФР справка, содержащая информацию об отсутствии деятельности, включает:

- Указание периода, в течение которого работникам не начислялась и не выплачивалась заработная плата, не уплачивались страховые взносы в ПФР.

- Указание численности сотрудников, с которыми заключены трудовые и иные договоры, предполагающие выплату вознаграждения (следует предоставить также личные данные сотрудников, в том числе Ф.И.О, паспортные данные, адрес регистрации).

- Указание причины приостановления выплаты заработной платы.

- Подпись руководителя.

В ФСС РФ справка составляется аналогичным образом.

Образец справки об отсутствии деятельности ооо

- 1 Письмо об отсутствии деятельности

- 2 Уведомляем письмом налоговую инспекцию

- 3 Заполняем образец письма в ПФР

- 4 Составляем письмо в ФСС России

Письмо об отсутствии деятельности Письма в инстанции На практике встречаются ситуации, когда организация не в состоянии осуществлять свою финансово-хозяйственную деятельность на протяжении длительного периода времени. При этом следует помнить, что, оформляя документы в пенсионный фонд России, территориальный налоговый орган и фонд социального страхования с целью сдачи обязательной отчетности, руководитель предприятия должен в обязательном порядке предоставить указанным органам информационное письмо об отсутствии своей деятельности.

Письмо в пфр об отсутствии деятельности

Пример: «Настоящим ООО «Работа и люди» просит вас принять корректирующий расчет по РСВ-1 за 3 квартал в связи с выявленными ошибками в разделе 2.1 стр.2 при проверке ИФНС».

- Если корректировка касается не размеров взносов, а индивидуальной информации по одному из работников, то необходимо указать исправленные данные.

- Если письмо направляется в связи с отсутствием деятельности предприятия, необходимо обозначить срок отсутствия деятельности и то, что сотрудники предупреждены о том, что пенсионный стаж не начисляется: «Настоящим ООО «Работа и люди» уведомляет что в период с 20.03.2017 по 30.06.2017 деятельность не велась. Заработная плата не начислялась и не выплачивалась».

- Ставится заголовок «Приложение» в левом углу под текстом.

Письмо в пенсионный фонд об отсутствии застрахованных лиц образец

- отсутствие деятельности предприятия;

- ошибки в отчетности и необходимость корректировки.

Что понимается под отсутствием деятельности? Под отсутствием финансово-хозяйственной деятельности при подаче отчетности в ПФР понимается ситуация, когда организация не выплачивала в течение отчетного периода заработную плату работникам, а значит, обязанности по уплате взносов в фонд не возникает. Письмо прилагается к выписке из банка о том, что никаких начислений заработной платы со счета не производилось. Как правильно написать об ошибках? Застраховаться от ошибок в отчетах не может ни один бухгалтер.

Письмо что зарплата не начислялась образец

Не начислялась зарплата директору – нет оснований для страховых взносов?

- Указание на территориальный орган ФСС.

- Название фирмы.

- Адреса, основные реквизиты юр.

- Наименование территориального органа Пенсионного фонда, в который направляется указанная справка.

- Название предприятия, направляющего сведения об отсутствии деятельности.

- ИНН, КПП, ОГРН.

- Адрес фирмы.

- Название документа: «Справка об отсутствии деятельности».

- Далее по тексту:

- наименование предприятия;

- указание периода, в течение которого деятельность не велась;

- указание на то, что заработная плата сотрудникам не начислялась и не выплачивалась (при отсутствии сотрудников);

- ссылка на то, что сотрудники предупреждены о том, что не имеют права на страховой стаж, согласно закону «Об обязательном пенсионном страховании в Российской Федерации» от 15.12.2001 № 167-ФЗ.

К справке прилагается письмо из банка о том, что операции по расчетному счету в указанный период отсутствовали.

Письмо в пфр о том что зарплата не начислялась образец 2017

ФНС РФ должно содержать наименование и адрес подразделения, в которое оно направляется. Отметим, что в названии справки следует указать не только на отсутствие деятельности организации, но и на отсутствие объектов налогообложения (имущества, транспортных средств, работников и т. д.). Текст письма должен содержать полное наименование организации, ИНН, ОГРН, а также организационно-правовую форму.

При подаче справки в налоговые органы следует также указать:

- период, в течение которого отсутствовали хозяйственные операции;

- налоги, которые не подлежат уплате в связи с приостановлением деятельности;

- документы, подтверждающие указанные данные;

- причину приостановления коммерческой деятельности (например, отсутствие заказов на совершение услуг или работ).

Справка заверяется руководителем организации, бухгалтером, с проставлением печати (при ее наличии).

Письмо в пфр о том что зарплата не начислялась образец

Оформляется подобное уведомление, как правило, на фирменном бланке юридического лица с указанием периода неосуществления деятельности и приложением подтверждающих указанное обстоятельство документов. Иначе говоря, для снижения затрат при неосуществлении хозяйственной деятельности организации последняя может направить в отчетные органы документ, который подтвердит, что работа фирмы была приостановлена. Этот документ и будет называться на практике письмом об отсутствии деятельности.

Уведомляем письмом налоговую инспекцию Законодательно установленной формы уведомления налоговой инспекции об отсутствии деятельности организации не существует.

Письмо в пфр о том что зарплата не начислялась образец 2016

- Наименование и адрес налогового органа, которому предназначен документ.

- Наименование предприятия, направляющего сведения.

- Адрес организации.

- ИНН, КПП, ОГРН фирмы.

- Название документа, а именно: «Справка об отсутствии деятельности».

- Далее по тексту необходимо указание:

- названия предприятия;

- отчетного периода, в течение которого деятельность на предприятии не велась;

- перечня документов, которые могут послужить подтверждением (как правило, это справка из банка о состоянии расчетного счета, указывающая на то, что операции по нему в этот период времени отсутствовали);

- перечня налогов, по которым отсутствует объект налогообложения.

Указанная справка составляется за подписью руководителя предприятия и главного бухгалтера (при наличии).

Письмо в фсс о том что зарплата не начислялась образец

Три основные характеристики финансово-хозяйственной деятельности — количество и ассортимент выпускаемой продукции, а также объемы продаж.В свою очередь, объем выпускаемое продукции напрямую зависит от наличия и качества производственных мощностей, необходимого сырья или комплектующих, имеющейся в регионе рабочей силы, способной выполнять те или иные операции. На количество и ассортимент продукции очень сильно влияет рынок сбыта. В прямой зависимости от объема продукции находится ее себестоимость.

Чем больше продукции одного вида выпускается, тем дешевле будет стоить каждая ее единица. От количества продукции и ее себестоимости зависит объем прибыли, рентабельность и в конечном итоге финансовое состояние фирмы. Финансово-хозяйственная деятельность должна быть целенаправленной.

- Юридический адрес и адрес местонахождения исполнительного органа фирмы.

- ИНН, КПП, ОГРН и иные реквизиты организации (можно использовать фирменный бланк юр. лица, уже содержащий в себе все его фирменные признаки).

- Наименование документа, в данном случае: «Письмо об отсутствии деятельности и объектов налогообложения».

- Текст письма должен содержать:

- название организации и указание на ее правовую форму в соответствии с ЕГРЮЛ;

- временной период приостановления деятельности;

- приложение документов, подтверждающих отсутствие осуществления организацией уставной деятельности;

- виды налогов, по которым отсутствует объект налогообложения фирмы.

Письмо в обязательном порядке визируется руководителем и главным бухгалтером, при наличии у юр. лица такового, а также заверяется печатью организации.

Обзоры КонсультантПлюс

Начнем с вопроса: может ли генеральный директор работать без заработной платы? Все зависит от статуса работника. К примеру, если это опытный и квалифицированный управленец, привлеченный в бизнес со стороны, то платить придется в любом случае. Вряд ли топовый менеджер согласится работать как волонтер.

Другой вопрос: может ли директор не получать зарплату, если он учредитель? Может. Но может и получать. Ситуация актуальна для слабого, только набирающего обороты бизнеса, когда предприниматель старается раскрутиться. Дополнительные затраты в виде собственной зарплаты непринципиальны и нерациональны.

Позиция чиновников

Нормативного ответа на обозначенные вопросы в действующих редакциях законодательства нет. Ни Трудовой кодекс РФ , ни иные законы и нормативные акты не содержат однозначного ответа, может ли директор ООО — учредитель работать без зарплаты.

Трудовое соглашение должно быть заключено между работодателем и наемным сотрудником. Но в соответствии с последней рекомендацией чиновников, учредитель ООО не может заключить трудовой контракт сам с собой (Письмо Роструда от 06.03.2013 № 177-6-1). Собственник уполномочен лишь возложить обязанности по руководству и управлению фирмой самостоятельным распоряжением. Следовательно, при отсутствии трудового контракта нет и речи о заработной плате и иных формах вознаграждений за труд.

С позицией представителей Роструда однозначно согласились чиновники из Минфина, выразив свое мнение по вопросу, может ли директор работать без зарплаты, в Письме от 17.10.2014 № 03-11-11/52558.

Принципы оформления

Может ли генеральный директор не начислять себе заработную плату, решает сам руководитель компании. Если гендиректор все же решил сэкономить на себе, то специального оформления ситуация не требует. Достаточно издать распоряжение о возложении обязанностей руководителя на создателя — учредителя фирмы. Причем указывать нормы по оплате труда в данном приказе не нужно.

Трудовое соглашение составлять и подписывать тоже не следует. В табель учета рабочего времени и в расчетную ведомость не включается директор и учредитель в одном лице, зарплата не начисляется.

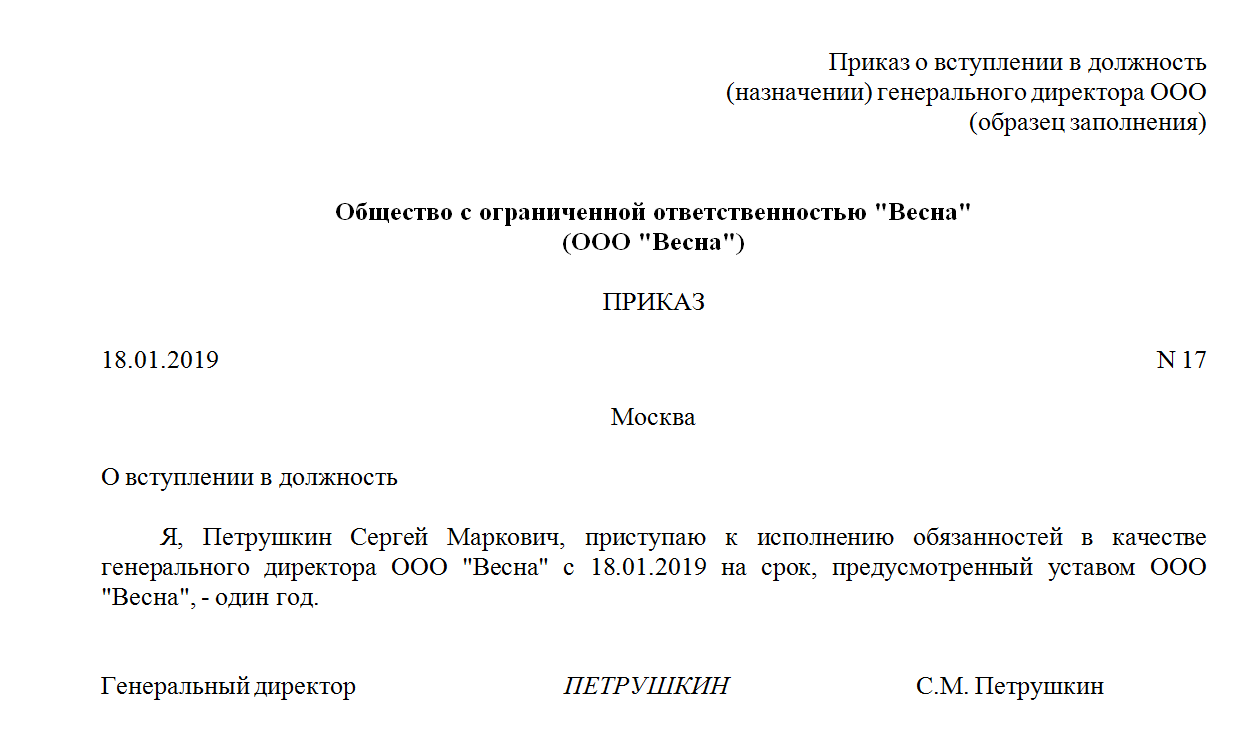

Образец приказа о возложении полномочий

Что отразить в отчетности ПФР

Споры возникли по заполнению отчетности в Пенсионный фонд России по формам СЗВ-М и СЗВ-СТАЖ. Бухгалтеры в растерянности, что включать в отчетность, если в ООО один директор и ему не начисляется зарплата.

Последние разъяснения Минфина устранили противоречия — они даны в Письме от 16.03.2018 № 17-4/10/В-1846. Теперь сведения о единственном учредителе должны быть отражены в пенсионной отчетности за 2020 год.

В ООО «Весна» числится один учредитель. С учредителем не заключен трудовой договор или договор ГПХ, заработная плата не начисляется. Но сведения о собственнике компании нужно включить в СЗВ-М и СЗВ-СТАЖ.

Как назначить генерального

Разобравшись, может ли учредитель и директор в одном лице не начислять себе зарплату, определим, как быть, если заработок начислять все же нужно. Например, гендир решил отказаться от благотворительности и назначить себе вознаграждение за непосильный труд. В таком случае необходимо оформить аналогичный приказ о назначении на должность. Порядок оплаты труда гендиректора может быть установлен на общем собрании участников ООО. Решением учредительного совета может быть заключение трудового договора с гендиректором; затем оформляется приказ о назначении или приказ о вступлении в должность.

О том, как составить эти распорядительные документы, читайте в статье «Образец приказа о назначении генерального директора».

Если деятельность приостановлена

Что делать, если деятельность компании приостановлена? Если зарплаты не было, то начислять ничего не нужно. Следовательно, может ли генеральный директор не получать зарплату? Ответ: может. При приостановке деятельности компании оформлять дополнительные распоряжения не требуется.

Но если заработок все же был назначен, тогда необходима дополнительная документация. Например, гендиректор должен издать распоряжение об отпуске без сохранения заработной платы либо оформить распоряжение о простое с сохранением части среднего заработка, согласно нормам ТК РФ . Но без оформления дополнительных бумаг прекратить выплаты нельзя.

Не начислялась зарплата директору – нет оснований для страховых взносов

Представителями финансового ведомства высказана позиция в отношении спецрежимников, но, учитывая приведенную логику рассуждений, можно предположить, что аналогичная позиция будет распространена и на налогоплательщиков, применяющих общую систему налогообложения.

По мнению Минфина РФ, раз руководитель компании, являющийся ее единственным учредителем, не может сам себе начислять и выплачивать заработную плату, то такая заработная плата не уменьшает налогооблагаемую прибыль (п.21 ст.270 НК РФ). Такая позиция Минфина РФ не нова. Ранее подобные разъяснения были адресованы налогоплательщику, применяющему ЕСХН (Письмо Минфина РФ от 17.10.2014 г. №03-11-11/52558) и индивидуальному предпринимателю, применяющему УСН с объектом налогообложения «доходы, уменьшенные на величину расходов» (Письмо Минфина РФ от 16.01.2015 г. №03-11-11/665).

Ответ на требование об отсутствии заработной платы директору

Один работник он же учредитель, он же собственник. Кроме того я предоставлял подтверждающие документы, что деятельность в 2008 г. осуществлялась действительно одним сотрудником. lenas мне кажется что вам, не нужно начислять ЗП, если доход был небольшой, то фирма просто выживает а ген.

Вверх ▲

После того, как ошибка будет найдена, нужно передать в налоговую уточненную отчетность с исправленными данными — но это касается только сумм.

Если же ошибка не относится к финансовой части, то «уточненку» сдавать не надо, достаточно предоставить необходимые пояснения.

Внимание: закон не говорит о том, что пояснения должны быть даны именно в письменной форме, т.е. это значит, что они могут быть предоставлены и устно. Однако во избежание дальнейших разногласий, лучше все-таки озаботиться составление письменного ответа. Как поступить, когда требование налоговой несправедливо Случается, что налоговая инспекция требует пояснений необоснованно, т.е.

Пояснение о отсутствии ЗП у ген

2) Ну написать можете примерно так: «В связи с получением от Вас уведомления от _____ №____, поясняем, что в 2019 году в ООО______ штатное расписание не утверждалось, трудовые договоры с работниками не заключались. Руководство деятельностью ООО осуществлял Иванов Иван Иванович, являющийся одновременно учредителем и ген. директором организации. В соответствии с письмом Роструда № 177-6-1 от 06.03.2013 г., а также с учетом положений статьи 273 Трудового кодекса РФ, заключение трудового договора в подобных случаях не требуется.

Положения настоящей главы распространяются на руководителей организаций независимо от их организационно-правовых форм и форм собственности, за исключением тех случаев, когда:

руководитель организации является единственным участником (учредителем), членом организации, собственником ее имущества;

управление организацией осуществляется по договору с другой организацией (управляющей организацией) или индивидуальным предпринимателем (управляющим).

Может ли генеральный директор, будучи единственным работником в организации, брать по собственному желанию отпуск без сохранения заработной платы

Ни ТК РФ, ни федеральные законы, регламентирующие правовой статус коммерческих организаций отдельных правовых форм и полномочия их руководителей (в частности, Федеральный закон от 08.02.1998 N 14-ФЗ «Об обществах с ограниченной ответственностью») не ограничивают возможность предоставления руководителю организации отпуска без сохранения заработной платы или продолжительность такого отпуска.

Обратим внимание, что законодательство не предусматривает прекращение или приостановление полномочий руководителя организации на время отпуска. Генеральный директор коммерческой организации вправе осуществлять полномочия единоличного исполнительного органа такого юридического лица, в частности, представлять его интересы в отношениях с третьими лицами, совершать сделки, выдавать доверенности, в том числе и в период отпуска, если иное не предусмотрено учредительными документами организации, внутренними документами, определяющими порядок деятельности руководителя, заключенным с ним трудовым договором. Этот вывод подтверждает и судебная практика (постановления ФАС Уральского округа от 08.06.2010 N Ф09-4172/10-С3, Десятого арбитражного апелляционного суда от 13.09.2010 N 10АП-4312/2010, Девятого арбитражного апелляционного суда от 09.07.2009 N 09АП-7855/2009).

Отпуск без сохранения зарплаты: образец заявления директора

Процедура оформления отпуска начинается с заявления сотрудника. Унифицированной формы такого заявления нет. Поэтому оно может быть составлено в произвольной форме на имя руководителя организации. В любом случае в заявлении лучше указать причину, по которой сотруднику требуется отпуск. Ведь в ряде случае работодатель не может отказать в просьбе работника (абз. 5, 6 ч. 2 ст. 128 ТК РФ).

Однако на практике случаев порядка предоставления отпусков за свой счет в уставах организаций практически нет. Если же вдруг кадровику понадобится образец 2019 заявления директора на отпуск без сохранения заработной платы, то в качестве «рыбы» можно использовать пример оформления заявления на ежегодный оплачиваемый отпуск.

Зарплату для директора платить или нет, как оформить директора

Прежде чем перейти к вопросу невыплаты зарплаты директору организации, нужно разобраться со статусом руководителя. Если речь идет о наемном менеджере, которого собственники бизнеса пригласили руководить компанией, то тут сомнений обычно не возникает. С позиций законодательства он такой же работник, как вахтер, уборщица, секретарь, бухгалтер и т.д. А значит, он имеет право получать зарплату (да и вряд ли такой руководитель от нее откажется). Так что в этом случае вопрос о неначислении зарплаты обычно не возникает. А если и возникает, то решается просто: трудовой договор есть? Есть. Значит, надо платить зарплату.

Существует и противоположная позиция. В письме Минздравсоцразвития от 08.06.10 № 428н говорится, что руководитель относится к лицам, работающим по трудовому договору, даже если он является единственным учредителем организации. Суды также указывали на то, что совпадение в одном лице работника и представителя работодателя не является препятствием для заключения трудового договора (см., например, постановления ФАС Западно-Сибирского округа от 29.07.09 № Ф04-4242/2009(10610-А27-25), определение ВАС РФ от 03.06.09 № 6597/09).

Как подтвердить, что заработная плата директору не выплачивалась в связи с отсутствием деятельности компании

Кроме того, в случае оформления гендиректору длительного отпуска без содержания возникает противоречие между трудовым и корпоративным законодательством. С точки зрения корпоративного законодательства, гендиректор после назначения (избрания) на должность вправе подписывать все юридически значимые документы. С другой стороны, гендиректор, находящийся в отпуске, не выполняет свои должностные обязанности – в этом и заключается смысл любого отпуска. В связи с этим, в судебной практике и возникают споры о легитимности подписи директора на документах, проставленные в период его отпуска. Кроме того, если гендиректор в период отпуска без содержания будет выполнять трудовые обязанности, ему необходимо оплатить эту работу. Если же не оформлять отпуск без содержания, гендиректору придется выплачивать зарплату.

Даже если сотрудник напишет заявление о своем добровольном желании не получать зарплату, трудовая инспекция не признает подобное заявление и может привлечь организацию к ответственности (ч. 1 и 4 ст. 5.27 КоАП РФ, ст. 145.1 УК РФ, ст. 192 ТК РФ). Так как условия трудового договора, ухудшающие положение сотрудника по сравнению с установленными трудовым законодательством, недействительны. Об этом говорится в статье 9 Трудового кодекса РФ.

Можно ли отправить директора в отпуск без сохранения заработной платы, если в организации нет деятельности

Как следует из части шестой ст. 11 ТК РФ, на отношения между организацией и ее руководителем распространяются нормы ТК РФ, устанавливающие права и обязанности работника в трудовых отношениях, с учетом особенностей, предусмотренных главой 43 ТК РФ. Ни ТК РФ, ни Федеральный закон от 08.02.1998 N 14-ФЗ «Об обществах с ограниченной ответственностью» (далее — Закон N 14-ФЗ) не предусматривают каких-либо ограничений в части предоставления директору отпуска без сохранения заработной платы.

В соответствии с частью первой ст. 273 ТК РФ руководитель организации — физическое лицо, которое в соответствии с ТК РФ, другими федеральными законами и иными нормативными правовыми актами РФ, законами и иными нормативными правовыми актами субъектов РФ, нормативными правовыми актами органов местного самоуправления, учредительными документами юридического лица (организации) и локальными нормативными актами осуществляет руководство этой организацией, в том числе выполняет функции ее единоличного исполнительного органа.

Может ли тор в отпуске без сохранения заработной платы подписывать документы

В ООО два учредителя. Один из них назначен генеральным директором, он же исполняет обязанности бухгалтера. Больше сотрудников нет.

Организация новая, работает недавно. С момента открытия некоторое время деятельность не велась, потом начались движения по счету. Но зарплата не начислялась ген.диру и не выплачивалась.

«. Вариант 1. «Нетрудовой договор».

Нужен Протокол общего собрания учредителей.

Заключается нетрудовой договор ООО с директором — договор безвозмездного оказания услуг ООО (согласно закона об ООО).

Приказ о назначении директором..

Приказ директора о назначении себя же главбухом (в случае, единственный сотрудник – себя же).

Зарплата не начисляется, отчислений с зарплаты нет

Как нет и трудового стажа, а также записи в трудовой.

Бессрочный неоплачиваемый отпуск для директора

В соответствии с ч. 1 ст. 128 Трудового кодекса РФ по семейным обстоятельствам и другим уважительным причинам работнику по его письменному заявлению может быть предоставлен отпуск без сохранения заработной платы, продолжительность которого определяется по соглашению между работником и работодателем.

Таким образом, отпуск без сохранения заработной платы предоставляется только на определенный срок, в связи с чем работник в заявлении на отпуск должен указать конкретную дату окончания отпуска, которую организация должна отразить в приказе.

Если генеральный директор, является единственным учредителем, он вправе принять решение о своем отпуске самостоятельно путем издания соответствующего приказа. Так как продолжительность отпуска без содержания определяется по соглашению между работником и работодателем, и минимальный или максимальный срок такого отпуска законом не установлен, отпуск без содержания можно предоставлять с первого дня оформления гендиректора на работу. Отпуск без оплаты можно оформить на любой период, но точный период нужно в приказе о предоставлении отпуска обязательно указать (с какого числа по какое число). При необходимости отпуск без оплаты можно продлить неограниченное количество раз, опять-таки на любой срок. Для этого нужно издать новый приказ на новый период отпуска без оплаты.

Письмо в налоговую о непредоставлении 6-НДФЛ

Мы уже рассматривали в отдельной консультации, что если организация или ИП начисления или выплаты физлицам в текущем году не производили, то и налоговыми агентами они не признаются. А, значит, форму 6-НДФЛ таким организациям и предпринимателям сдавать не нужно. Такого понятия, как «нулевая 6-НДФЛ» не существует.

В то же время, если налоговая инспекция настаивает на предоставлении такого письма, или бухгалтер переживает, что непредставление Расчета вызовет вопросы у налоговой и повышенное внимание к «должнику по 6-НДФЛ», можно направить в налоговую инспекцию, если форма 6-НДФЛ нулевая, письмо, образец которого приведен ниже.

КАК ЗАПОЛНЯЕТСЯ НУЛЕВАЯ ОТЧЕТНОСТЬ ПО СОТРУДНИКАМ

В списочной численности работников за каждый календарный день учитываются как фактически работающие, так и отсутствующие на работе по каким-либо причинам. Исходя из этого, в списочную численность целыми единицами включаются, в частности, работники, находившиеся с разрешения администрации в отпуске без сохранения заработной платы.

Попадающие в списочный состав, попадают и в среднесписочный.

- отчетность в Пенсионный фонд по форме РСВ-1 (предоставляется всегда, может быть «нулевой»);

- отчетность в Пенсионный фонд по форме СЗВ-М (предоставляется только по сотрудникам, с которыми оформлен трудовой договор);

- отчетность в Фонд социального страхования 4-ФСС (предоставляется всегда, может быть «нулевой»);

- отчетность в налоговую инспекцию по форме 2-НДФЛ (не представляется, если не начисляется зарплата сотрудникам с начала года).

Читайте также:

- Получить пенсию по выслуге и не уволиться

- Пенсия москва сколько лет нужно прожить чтобы получить московскую пенсию

- Можно ли снять пенсионные накопления до выхода на пенсию в россии сбербанк

- Порядок назначения и выплаты пенсий по государственному пенсионному обеспечению

- Начисление пенсии по старости в г в крыму какие годы берутся в расчет