Штраф из пфр в 8 кратном размере

В связи с семейными обстоятельствами не во время предоставлена декларация по УСНО за 2014 год в налоговую, в результате начислен штраф в виде 8 кратного размера на выплату страховой пенсии. На сегодня декларация подана, отметка в декларации стоит, взносы и пени уплачены, но пенсионный требует для того что бы убрать этот 8 кратный штраф подавать в суд, для того чтобы убрать эти начисления. Правомерно ли это, хотя в налоговой говорят что достаточно того, что декларация сдана. С уважением Людмила.

Ответы юристов

Это Ваше право, а не обязанность - подать в суд. Хотя по закону действительно штраф можно снизить в судебном порядке. Подумайте над этим.

НК РФ Статья 114. Налоговые санкции

1. Налоговая санкция является мерой ответственности за совершение налогового правонарушения.

2. Налоговые санкции устанавливаются и применяются в виде денежных взысканий (штрафов) в размерах, предусмотренных главами 16 и 18 настоящего Кодекса.

(в ред. Федерального закона от 27.07.2006 N 137-ФЗ)

(см. текст в предыдущей "редакции")

""3. При наличии хотя бы одного смягчающего ответственность обстоятельства размер штрафа подлежит "уменьшению" не меньше, чем в два раза по сравнению с размером, установленным соответствующей статьей настоящего Кодекса.

(в ред. Федерального закона от 27.07.2006 N 137-ФЗ)

(см. текст в предыдущей "редакции")

""4. При наличии обстоятельства, предусмотренного пунктом 2 статьи 112, размер штрафа увеличивается на 100 процентов.

(в ред. Федерального закона от 09.07.1999 N 154-ФЗ)

(см. текст в предыдущей "редакции")

5. При совершении одним лицом двух и более налоговых правонарушений налоговые санкции взыскиваются за каждое правонарушение в отдельности без поглощения менее строгой санкции более строгой.

6. Сумма штрафа, взыскиваемого с налогоплательщика, плательщика сбора, плательщика страховых взносов или налогового агента за налоговое правонарушение, повлекшее задолженность по налогу (сбору, страховым взносам), подлежит перечислению со счетов соответственно налогоплательщика, плательщика сбора, плательщика страховых взносов или налогового агента только после перечисления в полном объеме этой суммы задолженности и соответствующих пеней в очередности, установленной гражданским законодательством Российской Федерации.

(в ред. Федеральных законов от 27.07.2006 N 137-ФЗ, от 03.07.2016 N 243-ФЗ)

(см. текст в предыдущей "редакции")

7. Утратил силу с 1 января 2007 года. - Федеральный закон от 27.07.2006 N 137-ФЗ.

(см. текст в предыдущей "редакции")

Заявление о признании недействительным решения Пенсионного фонда о взыскании недоимки по страховым взносам, пеней и штрафов подается в арбитражный суд, с учетом действующего законодательства.

Если предприятие или индивидуальный предприниматель решили осуществить признание недействительным решения Пенсионного фонда о взыскании недоимки по страховым взносам в судебном порядке, то руководствоваться необходимо следующим.

Порядок обжалования решения Пенсионного фонда предполагает, что в суд по месту нахождения ответчика подается не привычный всем иск, а заявление о признании недействительным решения Пенсионного фонда о взыскании недоимки по страховым взносам, пеней и штрафов.

Заявление должно содержать в себе следующие данные:

Информацию о предприятии (предпринимателе) и органе Пенсионного фонда

Реквизиты обжалуемого документа (номер, дату и взыскиваемые суммы)

Суть нарушений прав и интересов юридического лица (предпринимателя)

Правовое обоснование незаконности обжалуемого решения

Просьбу признать обжалуемое решение недействительным

Данное заявление оплачивается госпошлиной в сумме 3000 рублей для юридических лиц и 300 для индивидуальных предпринимателей. Законодательство отводит суду для рассмотрения всех материалов срок, не превышающий 3-х месяцев. При удовлетворении иска суд вынесет решение, предметом которого будет признание недействительным решения Пенсионного фонда о взыскании недоимки по страховым взносам.

Пример заявления об оспаривании решения ПФР

[Наименование арбитражного суда, в который подается заявление]

Заявитель: Индивидуальный предприниматель

[Ф. И. О. и место регистрации]

[Территориальный орган Пенсионного фонда РФ]

о признании недействительным решения пенсионного фонда о взыскании

недоимки по страховым взносам, пеней и штрафов

[Дата] [Ф. И. О.] был (а) зарегистрирован (а) в качестве индивидуального предпринимателя и состоит на налоговом учете в [наименование налогового органа], ОГРН [вписать номер] (далее – Индивидуальный предприниматель).

Индивидуальный предприниматель зарегистрирован (а) в Государственном учреждении – Управлении Пенсионного фонда (далее – Пенсионный фонд) в качестве страхователя за регистрационным номером [вписать номер].

[Дата] Пенсионный фонд направил в адрес индивидуального предпринимателя требование [дата, номер] об уплате недоимки по страховым взносам, пеней и штрафов индивидуальным предпринимателем-страхователем.

В соответствии с указанным требованием Индивидуальному предпринимателю было предложено в добровольном порядке в срок до [число, месяц, год] уплатить недоимку по страховым взносам на обязательное пенсионное страхование за период [год] в размере [сумма] руб., в том числе страховая часть трудовой пенсии – [сумма] руб. и накопительная часть трудовой пенсии – [сумма] руб. Указанное требование Индивидуальным предпринимателем исполнено не было.

[Дата] Пенсионный фонд вынес решение [номер решения] о взыскании недоимки по страховым взносам, пеней и штрафов с индивидуального предпринимателя-страхователя в размере [сумма] руб.

Указанное решение считаю незаконным и необоснованным по следующим основаниям: [вписать нужное].

Таким образом, оспариваемое решение Пенсионного фонда не соответствует требованиям законодательства Российской Федерации и нарушает права и законные интересы Заявителя в сфере предпринимательской и иной экономической деятельности.

На основании изложенного, руководствуясь ст. 198 Арбитражного процессуального кодекса Российской Федерации, прошу:

1) Решение Пенсионного фонда [дата, номер] о взыскании недоимки по страховым взносам, пеней и штрафов в размере [сумма] руб. признать недействительным.

2) Приостановить действие оспариваемого ненормативного правового акта до вступления судебного решения по настоящему делу в законную силу.

1) Уведомление о вручении копии заявления Пенсионному фонду.

2) Документ, подтверждающий уплату государственной пошлины.

3) Копия требования об уплате недоимки по страховым взносам, пеней и штрафов.

4) Копия Решения о взыскании недоимки по страховым взносам, пеней и штрафов.

5) Копия свидетельства о государственной регистрации в качестве индивидуального предпринимателя.

Автор статьи: Андрей Дежнёв

-

Просмотров: 50 974 Дата: 12.04.2016

Занятие предпринимательской деятельностью иногда не приносит желаемых результатов. В таком случае лучшего прекратить. Для этого законодательством РФ предусмотрена специальная процедура, которая на сегодня значительно упрощена. Однако существуют здесь и подводные камни. Например, после закрытия ИП вам пришло письмо о задолженности. Почему это произошло, как этого избежать и что делать попробуем разобраться в нашей статье.

Какие письма/штрафы может прислать налоговая и ПОЧЕМУ

Органы Федеральной налоговой службы имеют полное право осуществить проверку индивидуального предпринимателя после того, как он получил свидетельство о прекращении деятельности.

Для этого должен быть соблюден ряд обязательных условий:

- срок проведения проверки после закрытия – 4 года;

- проверять возможно только предыдущие три периода (т. е. если проверка назначена в 2016 году, то проверяемый период будет начинаться с 01 января 2013 года). Причем, эти сроки исключительные и требовать документы более указанного срока налоговые органы не имеют права. Это будет превышением их полномочий;

- проверка охватывает только тот период, в котором лицо было оформлено в качестве ИП. То есть смысл здесь в том, что став предпринимателем вы принимаете на себя совершенно другие обязательства по уплате налогов, чем обычное физическое лицо. Ликвидация вас в качестве предпринимателя эти обязательства снимает, но с момента прекращения. А вот за всю вашу «деятельность» до этого момента, придется заплатить как ИП;

- обязательное предоставление решения о проведении выездной налоговой проверки. В нем должен быть указан, за какой период планируется проведение проверки период и перечисляются конкретные налоги (альтернативой является указание на проведение проверки «по всем налогам и сборам». Налоговые органы не могут указывать в качестве проверки отдельные вопросы исполнения законодательства. Запомните, что контролирующие органы не имеют права проверять иные сведения, кроме тех, которые указаны в решении о проведении проверки. Это будет расцениваться как превышение полномочий.

Вышеуказанные факты подтверждает и Конституционный Суд РФ, который считает, что налоговый контроль и, в случае нарушения, привлечение к ответственности осуществляется в отношении организаций и физических лиц, независимо от того, какой у них специальный правовой статус, каким видом деятельности они занимаются, на каком режиме.

Проверки налоговых органов направлены на обеспечение исполнения обязанности по уплате налога или сбора и прекращаются ликвидацией организации или смертью налогоплательщика либо с признанием его умершим.

После закрытия, налоговая может прислать следующие извещения:

- решение о проведении выездной проверки. Для этих целей сохраняйте все налоговые декларации, квитанции об оплате, иные банковские и кассовые документы, всю первичку (договоры, акты, накладные) и все регистрационные документы ИП.

- Данные проверки проводятся с целью выявления правомерности применения используемой системы налогообложения, например УСН. В случае, если будет доказано, что выбранный режим не мог быть использован предпринимателем, ему будут насчитаны все налоги, включая пени, подлежащие уплате на общей системе налогообложения. Также данная проверка может проводиться с целью проверки, не продолжат ли ИП работать после закрытия. Установление данного факта грозит огромными сумами штрафа, административной, а в некоторых случаях и уголовной ответственностью.

- Может налоговый орган прислать и уведомление о проведении встречной проверки. Ее проводят с целью получить документы от контрагента проверяемого налогоплательщика. Непредоставление вами документов в этом случае может неблагоприятно отразиться на бизнесе вашего контрагента. Ему могут отказать в вычетах НДС и снять «прибыльные» расходы».

- уведомление о начислении штрафных санкций. Например, не удивляйтесь, если после закрытия ИП пришел штраф за непредставление налогоплательщиком налоговой декларации (согласно ст. 119 НК минимальный штраф в этом случае — 1000 рублей).

Какие проблемы могут быть с ПФР после закрытия, что делать

Некоторые предприниматели считают, что если деятельность они не вели или не получали от нее доходы, то и платить в бюджет ничего не надо. Это является самой распространенной ошибкой, которая приводит к тому, что органами ПФР насчитываются значительные суммы штрафных санкций. Вы решаете закрыться, чтобы избежать всех проблем.

На сегодняшний день законодательство РФ не считает наличие задолженности в бюджет основанием для отказа в закрытии предпринимательской деятельности. Вас закроют, но долги ваши никуда не денутся.

Это не знание приводит к тому, что люди недоумевают, почему ИП закрыто, а ПФ требует уплаты задолженностей. Вас никто не заставит платить после закрытия, но вот все что вы «наработали» до этого, придется оплатить или ждать судебных приставов.

Не лучше ситуация и с подачей отчетности. Ее несдача влечет начисление штрафов ПФР в 8-кратном размере МРОТ*12. Сразу предупредим, что если вы после закрытия ИП получили письмо из ПФР с требованием уплатить штрафы за не сдачу декларации, то обязательно проверьте, может, срок для подачи отчётности еще не истек. И если это так, в кратчайшие сроки сдайте всю необходимую отчетность. Даже если вы не работали, то сдайте нулевую декларацию. Налоговая самостоятельно передаст все необходимые данные. Если вы все сделали правильно, то ПФР должен осуществить перерасчет и уменьшить сумму начисленных штрафных санкций.

Также вы в течение 12 дней с момента закрытия должны об этом уведомить ПФР и предоставить копии документов: выписку ЕГРИП, страховое свидетельство государственного пенсионного страхования, ИНН. Органы ПФР могут прислать извещение с требованием погасить задолженность.

Как правильно сдать отчетность после закрытия – кратко

Чтобы у вас не возникло проблем и нерешенных вопросов, связанных с закрытием предпринимательской деятельности, сдайте всю необходимую отчетность.

- Если вы применяли упрощенную систему налогообложения — срок подачи декларации не позднее 25 числа следующего месяца за тем, в котором была прекращена предпринимательская деятельность. При этом, имейте ввиду, что даже если вы проработали несколько дней в январе нового года, то декларацию необходимо сдать за предыдущий и текущий годы. Это необходимо потому, что период ликвидации попадает и наследующий год (даже несмотря на то, что он составляет несколько дней). А каких-либо исключений по этому случаю Налоговый кодекс не содержит. На упрощенной системе налогообложения отчетность можно сдать как до подачи заявления на закрытие, так и после

- Если вы применяли общую систему налогообложения – то у вас есть пять дней со дня прекращения, чтобы подать декларацию о фактически полученных доходах. Если вы являлись плательщиком НДС, то обязанность подать соответствующую декларацию у вас истекает 25-го числа следующего месяца

- Если вы применяли ЕНВД, то для начала подайте заявление о снятии с учета по форме ЕНВД-4, а затем предоставьте сам отчет по ЕНВД. Это необходимо сделать до 20 числа первого месяца следующего налогового периода.

#1 Shacker Shacker -->

Здравствуйте! Подскажите, пожалуйста, как быть в такой ситуации.

В начале ноября 2014 года я подал документы на закрытие ИП в своем городе, после чего уехал в Москву. Уведомление о закрытии я так и не получил, и поэтому не заплатил ни страховые взносы, ни подал декларацию в налоговую. Глупо было пустить дело на самотек, но я это сделал.

На этой неделе получил от ПФР письмо, где сказано, что я должен им около 140 000 рублей. Полагаю, что произошло следующее: мое ИП все-таки закрыли, налоговая ждала от меня декларацию и не получив ее, уведомила об этом ПФР, а они в свою очередь применили ко мне свежевыдуманные санкции за неуплату фиксированных взносов.

Подскажите, пожалуйста, как теперь быть? В 2014 году я не вел никакой деятельности и должен был сдать пустую налоговую декларацию. Взносы тоже не платил.

Сообщение отредактировал ВладимирD: 05 June 2015 - 04:02

- Наверх

- Ответить

- Цитата

#2 Сергей Шарыгин Сергей Шарыгин -->

Бесплатно только сыр в мышеловке

Редко, но все таки, и ко мне приходят на консультацию, спросить совета, и просят почитать в сети комментарии законодательства неизвестных авторов.

Чую рекламой пахнет

Сообщение отредактировал Сергей Шарыгин: 18 January 2015 - 19:47

- Наверх

- Ответить

- Цитата

#3 Shacker Shacker -->

Простите, не уловил, почему мой вопрос — это реклама Наверное, он просто неуместен на юрфоруме. Если так, как можно удалить вопрос?

- Наверх

- Ответить

- Цитата

#4 mein_herz mein_herz -->

На этой неделе получил от ПФР письмо, где сказано, что я должен им около 140 000 рублей.

скан в студию, я как раз сейчас этим вопросом занимаюсь

Сообщение отредактировал mein_herz: 19 January 2015 - 16:44

- Наверх

- Ответить

- Цитата

#5 Dead Dead -->

В 2014 году я не вел никакой деятельности и должен был сдать пустую налоговую декларацию.

Может, все-таки сдать её как можно быстрее, после чего представить в ПФР экземпляр декларации с отметкой ИФНС о сдаче декларации, и письменно попросить ИФНС направить необходимые сведения в ПФР?

У вас, кстати, что было - НДФЛ, УСН.

- Наверх

- Ответить

- Цитата

#6 Shacker Shacker -->

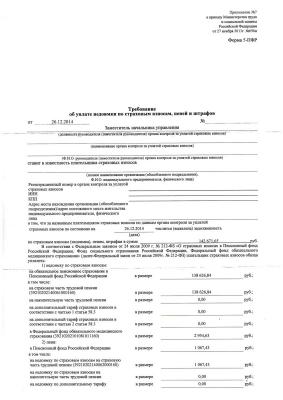

Прикрепил сканы без личных данных.

У вас, кстати, что было - НДФЛ, УСН.

У меня было УСН.

Прикрепленные изображения

- Наверх

- Ответить

- Цитата

#7 mein_herz mein_herz -->

Shacker , попробуйте вот это:

Федеральный закон от 24.07.2009 г. N 212-ФЗ (ред. от 04.06.2014) «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» Статья 14. Размер страховых взносов, уплачиваемых плательщиками страховых взносов, не производящими выплат и иных вознаграждений физическим лицам

11. Сведения о доходах от деятельности налогоплательщиков за расчетный период и данные о выявленных в рамках мероприятий налогового контроля фактах налоговых нарушений налогоплательщиков, переданные налоговыми органами в органы контроля за уплатой страховых взносов, являются основанием для направления требования об уплате недоимки по страховым взносам, пеней и штрафов, а также для проведения взыскания недоимки по страховым взносам, пеней и штрафов. В случае, если в указанной информации отсутствуют сведения о доходах налогоплательщиков в связи с непредставлением ими необходимой отчетности в налоговые органы до окончания расчетного периода, страховые взносы на обязательное пенсионное страхование за истекший расчетный период взыскиваются органами контроля за уплатой страховых взносов в фиксированном размере, определяемом как произведение восьмикратного минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в Пенсионный фонд Российской Федерации, установленного пунктом 1 части 2 статьи 12 настоящего Федерального закона, увеличенное в 12 раз .

Статья 10. Расчетный и отчетный период

1. Расчетным периодом по страховым взносам признается календарный год .

2. Отчетными периодами признаются первый квартал, полугодие, девять месяцев календарного года, календарный год.

3. Если организация была создана после начала календарного года, первым расчетным периодом для нее является период со дня создания до окончания данного календарного года.

4. Если организация была ликвидирована или реорганизована до конца календарного года, последним расчетным периодом для нее является период с начала этого календарного года до дня завершения ликвидации или реорганизации.

5. Если организация, созданная после начала календарного года, ликвидирована или реорганизована до конца этого календарного года, расчетным периодом для нее является период со дня создания до дня завершения ликвидации или реорганизации.

6. Предусмотренные частями 3 — 5 настоящей статьи правила не применяются в отношении организаций, из состава которых выделяются либо к которым присоединяются одна или несколько организаций.

Следовательно, расчетным периодом является календарный год. В отличии от организаций, про закрытие ИП там ничего не сказано. И это логично, так как физ. лицо может в течение года зарегистрироваться в качестве ИП и прекратить д-ть несколько раз. А когда закрывается, например ООО, то это навсегда.

Таким образом, думается, что до конца 2014 года, ПФР не имел право взыскивать фиксированные взносы в 8-ми кратном размере.

Сообщение отредактировал mein_herz: 20 January 2015 - 13:01

Действующее законодательство обязывает юридических лиц, индивидуальных предпринимателей и некоторых иных субъектов экономической деятельности уплачивать страховые взносы, направляемые на цели пенсионного, медицинского и социального страхования. Они начисляются за каждого сотрудника, который трудится в организации или у ИП на основании трудового или гражданско-правового договора.

Однако оплата страховых взносов сопровождается обязательной подачей отчетных документов, в частности СЗВ М, порядок чего определен контролирующими органами. Следует отметить, что предоставление отчета является обязанностью работодателя. Если этого не происходит на предприятие накладывается ответственность выплатить штраф ПФР за несвоевременную сдачу СЗВ М.

Бесплатно по России

Какие ошибки в отчете приводят к штрафным санкциям

СЗВ-М является основной отчетной формой, подаваемой в Пенсионный фонд Российской Федерации. Соответствующая обязанность возложена на следующие категории плательщиков страховых взносов:

- юридических лиц;

- индивидуальных предпринимателей;

- лиц, осуществляющих деятельность в качестве частнопрактикующих адвокатов и нотариусов.

Сама форма отчета СЗВ-М была утверждена ПФР еще в конце 2016 года и с тех не претерпевала изменений. По своей сути, СЗВ-М представляет собой персонифицированный отчет, содержащий сведения о лицах, за которых организация или ИП уплачивает взносы.

К ним следует отнести:

- работников, с которыми имеются трудовые отношения;

- граждан, которым плательщик выплачивал вознаграждение в рамках гражданско-правового договора.

Данное правило распространяется и на иностранных граждан, осуществляющих трудовую деятельность на территории РФ. Однако это не касается высококвалифицированных специалистов, которые имеют трудовые контракты на определенный срок. Связано это с тем, что данная категория работников не подлежит обязательному пенсионному страхованию.

В отчет СЗВ-М включаются следующие сведения:

- информация о страхователе (наименование, организационно-правовая форма, контактные данные, регистрационный номер в ПФР);

- информация о застрахованных лицах (ФИО, СНИЛС, ИНН).

В обязательном порядке форма заверяется подписью руководителя.

За ошибки, связанные с несоблюдением сроков, порядка или формы предоставления отчета, ПФР налагает на организацию денежные штрафы.

Назовем наиболее типовые и часто возникающие ошибки, связанные со сдачей данного отчета в ПФ:

- Сдача документов позже установленного срока. Закон устанавливает, что отчет СЗВ-М следует подавать ежемесячно. При этом не имеет значения, ведет ли организация деятельность или нет. Следует отметить, что сдача отчета позже положенного срока и его не предоставление вовсе с точки зрения закона являются тождественными проступками.

- Ошибки в заполнении документа. Недостоверные сведения, отсутствие сведений и иные неточности в документе рассматриваются как несданный отчет, за что налагаются финансовые санкции.

- Неверная форма сдачи отчета. Установлено, что организации и ИП могут подавать документы в ПФР как в электронном, так и в печатном виде. Однако подача документации на бумажном носителе возможна лишь в том случае, если количество застрахованных лиц на предприятии менее 25 человек. Если же число работников больше, то допускается подача СЗВ-М только в виде электронного документа, подтвержденного усиленной электронной подписью руководителя.

Пени за несвоевременную подачу

Установлено, что денежная санкция за несвоевременную подачу рассматриваемой документации составляет 500 рублей за каждое застрахованное лицо.

Чтобы определить размер взыскания, необходимо эту сумму умножить на количество лиц, которые должны были быть указаны в отчете. К примеру, если в организации трудятся 20 человек, то 500*20 = 10000. Таким образом, придется заплатить 10 тысяч рублей.

Следует отметить, что для предприятий, где трудятся сотни и тысячи сотрудников, размер взыскания может быть весьма значительным.

Санкции за дополняющую форму

Если организация допустила ошибки при подаче отчета, то после сдачи дополняющей формы на организацию налагается взыскание, рассчитанное исходя из количества застрахованных лиц, указанного в ней.

Однако если представители организации самостоятельно обнаружили ошибку и подали дополняющую форму на основании этого, то санкций можно избежать.

Есть ли штрафные санкции, если подал сведения не в том формате

За подачу СЗВ-М в печатном виде при количестве сотрудников более 25 человек предусмотрено наказание в виде взыскания в размере 1000 рублей.

Следует отметить, что помимо пени, возлагаемых на организацию в целом, допускается и привлечение к ответственности должностных лиц предприятия. Размер взыскания составляет от 300 до 500 рублей.

Данное правило не распространяется на индивидуальных предпринимателей.

Как оспорить незаконные пени

На основании выявленного нарушения сотрудники ПФР составляют акт о привлечении организации к ответственности, после чего выносится требование об уплате штрафа, которое направляется в адрес страхователя. Последний вправе предоставить письменные возражения относительно решения о привлечении к ответственности. При неудовлетворительном их рассмотрении представители страхователя могут обратиться в суд для решения вопроса о снижении размера санкций или полной их отмене.

Как оплатить в 2020 году

Чтобы оплатить штраф пенсионного фонда за ошибки, связанные с порядком подачи формы СЗВ-М, организации необходимо оформить платежное поручение.

Средства оплачиваются по реквизитам того отделения ПФР, в который организация или ИП обычно подает документы и оплачивает страховые взносы. Соответственно, при наличии требования используются реквизиты отделения, которое его предъявило.

По общему правилу требование должно быть удовлетворено в течение 15 дней, однако в нем самом могут быть указаны иные сроки для исполнения соответствующего обязательства.

Реквизиты отделения ПФР, как правило, указаны в самом требовании. Если подобной информации в нем нет, то найти реквизиты можно на официальном сайте ПФР.

При заполнении платежного поручения особое внимание следует обратить на выбор правильного кода бюджетной классификации (КБК). Так, за просрочку или ошибки в СЗВ-М проставляется следующий КБК:

39211607090066000140.

В назначении платежа указываются обстоятельства, выдвинутые в качестве обоснования требования ПФР.

Полезное видео

Дополнительная информация по теме статьи в видео:

Заключение

СЗВ-М является персонифицированным отчетом, содержащим основные сведения о страхователе и застрахованных лицах, который подается ежемесячно. За нарушения порядка и правил подачи данного документа ПФР вправе оштрафовать организацию или ИП. В зависимости от ситуации и числа сотрудников размер финансовой санкции может быть весьма внушительным.

В том случае, если ИП забудет подать декларацию за 2014 год, кроме налоговой ответственности его привлекут еще и к пенсионной.

На днях на почту мне пришло письмо:

Здравствуйте, Николай. Я закрыла ИП 11.02.2014. Задолженностей нет. В ПФР сообщила, все квитанции оплатила. Но не предоставила декларацию. 4.09.2014 мне пришло письмо предупреждение, что если я не предоставлю отчет, то назначат штраф. А 5.09.2014 пришло письмо о назначении штрафа 143 000 руб. И что я должна оплатить его в течении 10 дней. Правомочно ли это решение. До какого срока я должна была предоставить отчет? И какой размер максимального штрафа. Как можно его оспорить или уменьшить? Все платежи производила вовремя за весь период, пока была оформлена ИП. Заранее спасибо.

Наша справка

Федеральный закон от 24.07.2009 г. N 212-ФЗ (ред. от 04.06.2014) «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»

Статья 14. Размер страховых взносов, уплачиваемых плательщиками страховых взносов, не производящими выплат и иных вознаграждений физическим лицам

11. Сведения о доходах от деятельности налогоплательщиков за расчетный период и данные о выявленных в рамках мероприятий налогового контроля фактах налоговых нарушений налогоплательщиков, переданные налоговыми органами в органы контроля за уплатой страховых взносов, являются основанием для направления требования об уплате недоимки по страховым взносам, пеней и штрафов, а также для проведения взыскания недоимки по страховым взносам, пеней и штрафов. В случае, если в указанной информации отсутствуют сведения о доходах налогоплательщиков в связи с непредставлением ими необходимой отчетности в налоговые органы до окончания расчетного периода, страховые взносы на обязательное пенсионное страхование за истекший расчетный период взыскиваются органами контроля за уплатой страховых взносов в фиксированном размере, определяемом как произведение восьмикратного минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в Пенсионный фонд Российской Федерации, установленного пунктом 1 части 2 статьи 12 настоящего Федерального закона, увеличенное в 12 раз .

Если перевести все это на русский язык, то данный пункт говорит, что когда налоговая отчетность бизнесменом не представлена и чиновники из пенсионного фонда сведениями о доходе ИП не располагают, то взносы за соответствующий расчетный период подлежат взысканию по максимальной ставке — 138.627,84 руб. ( 5554 x 8 x 26% x 12). И это не считая взносов ФОМС.

Наш ответ ПФР

И что, пенсионный фонд в нашем случае прав, а предпринимателю надо платить 143 тысячи рублей? Нет. Дьявол, как говорится, кроется в деталях. Обратимся снова к нашему закону № 212-ФЗ:

Статья 10. Расчетный и отчетный периоды

1. Расчетным периодом по страховым взносам признается календарный год .

2. Отчетными периодами признаются первый квартал, полугодие, девять месяцев календарного года, календарный год.

3. Если организация была создана после начала календарного года, первым расчетным периодом для нее является период со дня создания до окончания данного календарного года.

4. Если организация была ликвидирована или реорганизована до конца календарного года, последним расчетным периодом для нее является период с начала этого календарного года до дня завершения ликвидации или реорганизации.

5. Если организация, созданная после начала календарного года, ликвидирована или реорганизована до конца этого календарного года, расчетным периодом для нее является период со дня создания до дня завершения ликвидации или реорганизации.

6. Предусмотренные частями 3 — 5 настоящей статьи правила не применяются в отношении организаций, из состава которых выделяются либо к которым присоединяются одна или несколько организаций.

Итак, статья 10 говорит нам, что расчетным периодом является календарный год. В отличии от организаций, про закрытие ИП там ничего не сказано. И это логично, так как физ. лицо может в течение года открыться и закрыться несколько раз. А когда закрывается, например ООО, то это навсегда.

Таким образом, до конца 2014 года, ПФР не имел право взыскивать с предпринимателя фиксированные взносы в 8-ми кратном размере. С моей точки зрения, нужно срочно обращаться в суд с исковым заявлением о признании решения ПФР незаконным. А перед этим, необходимо сдать всю налоговую отчетность (если это не было сделано).

А остальным читателям данная статья будет предостережением — сдавайте декларации своевременно!

Если работодатель вовремя не сдаст отчетность, ПФР применит к нему меры административной ответственности в виде штрафов. В первую очередь данный момент касается отчетов по форме СЗВ-М, СЗВ-СТАЖ и СЗВ-ТД.

Поможем сдать СЗВ-ТД и исправить ошибки

Самые частые вопросы, которые мы решаем в течении 1 часа:

- При проверке возникает ошибка 30,40, 50

- Не получается отправить отчет, не формируется отчет

- Не нужный, уволенный сотрудник попал в отчет

- Приведем в порядок справочники и документы по сотрудникам, для корректного заполнения электронных трудовых книжек

- Проверим и синхронизируем записи в документах Прием на работу, Кадровое перемещение, Увольнение и др.

- Подключим к электронным трудовым книжкам

Как назначается штраф от ПФР

Штраф назначается Пенсионным фондом, если работодатель не представит в срок сведения на своих сотрудников или же представит их, но с ошибками. В Постановлении Правления ПФР от 27.09.2019 г. № 485п содержатся формы документов, представляемые работодателями в ПФР при регистрации или изменении информации о физлицах, а также инструкция по их заполнению.

Если работодатель нарушит правила представления сведений о сотрудниках, к нему применяется ответственность согласно Федеральному закону от 01.04.1996 г. № 27-ФЗ, а именно штраф 500 руб. Такая ответственность налагается, если компания:

- не соблюдет сроки представления информации по каждому застрахованному лицу;

- представляет в ПФР неполные или недостоверные сведения по каждому застрахованному лицу.

Важно! "По каждому застрахованному лицу" означает, что штраф назначается по каждому сотруднику, в отношении которого нарушено законодательство в части представления информации в ПФР.

К примеру, в компании работает 30 человек. Работодатель не сдал отчет по форме СЗВ-М. В этом случае размер штрафа составит

30 чел. * 500 руб. = 15 000 руб.

ПФР применяет штрафные санкции и в том случае, когда работодатель нарушает формат представления отчетности - бумажный вместо электронного. Если в организации работает более 25 человек, то отчетность нужно сдавать только в электронном формате. В противном случае на работодателя налагается штраф в размере 1 000 руб.

В какой срок устранить ошибки, чтобы не было штрафа от ПФР

Работодатели могут избежать штрафа, если вовремя исправят ошибки по отчетности. Пенсионным фондом установлен срок - 5 рабочих дней со дня получения от фонда уведомления о наличии ошибок, выявленных в ходе камеральной проверки отчетности. Если уложиться в этот срок и сдать скорректированную отчетность, штрафа вполне можно избежать.

По окончании этих 5-ти рабочих дней сотрудники ПФР составляют Акт о выявлении правонарушения и назначают штраф. Если работодатель не заплатит его добровольно, Пенсионный фонд будет обращаться в судебные органы для взыскания штрафа в принудительном порядке.

Внимание! Иногда возникает ситуация, что уволенный сотрудник восстанавливается на рабочем месте по решению суда. Работодатель может избежать штрафа за нарушение срока сдачи информации, если представит отчетность за все периоды, когда сотрудник считался уволенным. Но сделать это нужно не позже следующего отчетного периода с момента принятия судебного решения.

В каком случае ПФР обращается в суд

На основании Федерального закона от 20.07.2020 г. № 237-ФЗ ПФР имеет право обращаться в суд для взыскания штрафа с работодателя, если общая сумма финансовых санкции более 3 000 руб. При этом срок обращения составляет 6 месяцев с даты указанного превышения.

Если же за 3 года с момента истечения срока исполнения самого раннего требования штрафы не превысили 3 000 руб., то ПФР имеет право обратиться в судебные органы в течение 6 месяцев с момента истечения этого трехлетнего срока.

Административная ответственность должностных лиц

Должностные лица работодателя несут административную ответственность согласно ст. 15.33.2 КоАП РФ за нарушение правил представления отчетности в ПФР по персонифицированному учету. Штраф составляет 300 - 500 руб.

С 2021 г. для них предусмотрена дополнительная ответственность за нарушение порядка и сроков представления в ПФР отчета по форме СЗВ-ТД. В соответствии со ст. 15.33.2 КоАП РФ должностные лица будут наказываться на 300 - 500 руб., если работодатель не представит вовремя этот отчет в ПФР или же в нем будут содержаться ошибки.

Чтобы не возникло никаких дополнительных проблем со сдачей СЗВ-ТД, рекомендуется передавать его через 1С: Отчетность. Программа автоматически проверит документ на ошибки, а при их наличии выдаст пользователю соответствующее уведомление. Подключить 1С: Отчётность можно бесплатно в рамках договора ИТС.Проф. Наши специалисты подробно расскажут о преимуществах сервиса, а также подключат его к вашей программе «1С:Предприятие».

Какие штрафы установлены за несвоевременную сдачу в ПФР отчета СЗВ-М в 2020 году? Появились ли новые штрафы с нового года за несвоевременное представление ежемесячного отчета? Кто будет привлекать в ответственности за несдачу СЗВ-М: Пенсионный фонд или налоговики? На какие КБК платить штрафы за несовременную сдачу СЗВ-М? На эти и другие вопрос вы найдете ответы в данной статье.

Несвоевременное представление отчета: штрафы 2020 года

Сдавать отчет по форме СЗВ-М организации и ИП, производящие выплаты и иные вознаграждения физическим лицам, обязаны в территориальные подразделения ПФР. Такая обязанность закреплена в 2020 году в пункте 2.2 статьи 11 Федерального закона от 01.04.1996 № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования».

В этом же законе предусмотрена и ответственность в виде штрафов за несвоевременную сдачу СЗВ-М. В статье 17 закона сказано, что за непредставление страхователем в установленный срок либо представление неполных и (или) недостоверных сведений влечет штраф размере 500 рублей в отношении каждого застрахованного лица.

Если вы хотите знать, в каком размере вам выставят штраф за несвоевременную сдачу СЗВ-М в 2020 году, то вам необходимо умножить 500 рублей на количество физлиц, о которых вы должны отчитаться – работников и тех, с кем у вашей организации заключены гражданско-правовые договоры.

Пример расчета штрафа.

Предположим, что организация опоздала со сдачей отчета СЗВ-М за январь 2020 года. Его нужно было подать не позднее 15 февраля. Однако, фактически, отчет был сдан в ПФР только 22 февраля. Всего в отчете числится 105 человек. Поэтому штраф за несвоевременную сдачу СЗВ-М в 2020 году составит 52 500 рублей (500 × 105).

Далее в таблице приведем размеры штрафов за несвоевременную сдачу СЗВ-М в 2020 году. Для примера приведем штрафы от 1 до 25 физических лиц в отчете (включительно).

| Сколько физлиц в СЗВ-М | Размер штрафа |

| 1 | 500 руб. |

| 2 | 1000 руб. |

| 3 | 1500 руб. |

| 4 | 2000 руб. |

| 5 | 2500 руб. |

| 6 | 3000 руб. |

| 7 | 3500 руб. |

| 8 | 4000 руб. |

| 9 | 4500 руб. |

| 10 | 5000 руб. |

| 11 | 5500 руб. |

| 12 | 6000 руб. |

| 13 | 6500 руб. |

| 14 | 7000 руб. |

| 15 | 7500 руб. |

| 16 | 8000 руб. |

| 17 | 8500 руб. |

| 18 | 9000 руб. |

| 19 | 9500 руб. |

| 20 | 10 000 руб. |

| 21 | 11 000 руб. |

| 22 | 11 500 руб. |

| 23 | 12 000 руб. |

| 24 | 12 500 руб. |

| 25 | 13 000 руб. |

Снижение штрафа

В 2020 году, как и прежде, законодательство не предусматривает, что на штраф за несвоевременное представление отчета СЗВ-М может быть снижен в связи со смягчающими обстоятельствами. Какой-либо механизм снижения штрафа, в принципе, не предусмотрен.

Однако стоит заметить, что отсутствие подобных норм в законодательстве еще не означает, что штраф за несовременную сдачу СЗВ-М никак не получится снизить. Организация или ИП может обратиться в суд по месту нахождения подразделения ПФР, выставившего штраф, с иском о признании частично недействительным решения о привлечении к ответственности и попросить снизить санкции (п. 5 мотивировочной части Постановления Конституционного Суда РФ от 19.01.2016 № 2-П). В числе смягчающих обстоятельств можно указать совершение такого нарушения впервые, незначительный период просрочки и т.д.

Заметим, что на практике бывали случаи, когда судьи снижали штраф за СЗВ-М в 100 раз — с 19 000 руб. до 190 руб. (решение Арбитражного суда Свердловской области от 12 сентября 2016 г. по делу № А60-33366/2016).

Другая организация просила суд снизить штраф вдвое — с 43 000 до 21 500 руб. Суд его на столько и уменьшил (решение Арбитражного суда Оренбургской области от 9 сентября 2016 г. по делу № А47-6249/2016).

Штраф за несоблюдение порядка

С 2017 года в законодательстве о персонифицированном учете появился новый штраф, связанный с СЗВ-М. Заметим, что он не связан с несовременным представлением ежемесячной отчетности. Новый штраф касается способа сдачи СЗВ-М.

Заметим, что в 2020 года отчитаться по форме СЗВ-М «на бумаге» можно, только если в отчет включены сведения менее чем на 25 человек. Если же отчет вы включаете 25 и более застрахованных лиц, то нужно представить отчет в виде электронного документа, подписанного усиленной квалифицированной электронной подписью (абз. 3 п.2 ст. 8 Федерального закона от 01.04.1996 № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования»).

Если в 2020 году организация или ИП не будет исполнять обозначенное требование по способу сдачи СЗВ-М, то проверяющие из ПФР будет вправе наложить новый штраф – 1000 рублей. Таким штрафом с 2017 года дополнена статья 17 Федерального закона от 01.04.1996 № 27-ФЗ.

Как ПФР будет взыскивать штрафы в 2020 году

Порядок взыскания штрафов за несвоевременную сдачу СЗВ-М и за несоблюдение порядка представления отчета, описан в статье 17 Федерального закона от 01.04.1996 № 27-ФЗ. Процедура взыскания штрафов состоит из нескольких этапов. Так, частности, будет составлен акт. Потом вам выставят требование об уплате штрафа за несвоевременное представление СЗВ-М. Его нужно будет уплатить в течение 10 календарных дней с даты получения. Либо для уплаты штрафа может быть установлен более длительный срок непосредственно в самом требовании. Уплатить штраф за несовременно сданный СЗВ-М в 2020 году нужно будет на КБК 392 1 16 20010 06 6000 140. Он не изменился.

В 2020 году года подразделения ПФР вправе взыскивать любые штрафы за СЗВ-М исключительно в судебном порядке. Об этом прямо сказано в статье 17 Федерального закона от 01.04.1996 № 27-ФЗ (в ред. Федерального закона от 03.07.2016 № 250-ФЗ). Списывать штрафы за СЗВ-М непосредственно с банковских счетов органы ПФР не вправе. Соответственно и применять форму решения о взыскании со счетов (2-ПФР), утвержденную Постановлением Плавления ПФР от 29.07. 2016 № 684п, они тоже не должны.

Стоит заметить, что в 2016 году органы ПФР, действительно, были вправе списывать штрафы за СЗВ-М в досудебном порядке и списывать штрафы непосредственно со счетов плательщиков. Такая возможность была предусмотрена статьей 17 Федерального закона от 01.04.1996 № 27-ФЗ. Однако с 2017 года такой возможности у ПФР нет.

Читайте также: