Сторно начисления в пфр

Корректировочная (корректирующая) проводка — это проводка, которая используется с целью приведения доходов и расходов в соответствие на отчетную дату.

Она отражает уже осуществленную экономическую деятельность, но не учтенную необходимым образом.

Способы внесения исправлений в бухгалтерский учет

Механизм внесения исправлений бухгалтерским законодательством не регламентирован.

В настоящее время различают два основных способа внесения исправлений.

Ошибки в учетных записях можно исправлять методом дополнительной или корректирующей проводкой и методом "красное сторно".

Способ дополнительной записи (проводки) применяется, если при отражении в учете использовалась правильная корреспонденция счетов, однако сумма хозяйственной операции была ошибочно занижена.

Если же сумма завышена или использована неверная корреспонденция счетов для исправления, применяется метод "красное сторно".

Выбранный метод организация должна утвердить самостоятельно.

При выборе того или иного метода нужно учитывать, что независимо от способа внесения исправлений сальдо по соответствующему счету бухгалтерского учета будет одинаковым, а обороты по счету - различными.

Способ дополнительной записи (проводки)

Если стоимостные показатели операции необходимо вследствие выявленного искажения увеличить, при этом ошибочно указана именно сумма первоначальной записи, а не сама проводка в учете, применяется способ дополнительных записей.

Исправление производится путем внесения дополнительной записи с той же корреспонденцией счетов на сумму разницы между правильной суммой операции и суммой, отраженной предыдущей проводкой.

Иными словами, для исправления ошибки выполняют такую же проводку, но только на недостающую сумму.

Пример

В организации было обнаружено, что стоимость услуг по текущему ремонту автомобиля отражена в бухгалтерском учете в сумме 5000 руб. вместо 6000 руб. (без учета НДС).

То есть сумма хозяйственной операции ошибочно занижена на 1000 руб.

Для исправления ошибки в бухгалтерском учете была сделана проводка:

Дебет счета 26 «Общехозяйственные расходы» Кредит счета 60 «Расчеты с поставщиками и подрядчиками» - 1000 руб. — учтена в составе общехозяйственных расходов стоимость услуг по текущему ремонту автомобиля, ошибочно не учтенная ранее.

Пример

Из кассы предприятия выплачена заработная плата работникам в размере 20 000 руб. В бухгалтерской записи ошибочно указана сумма 2 000 руб., т.е. сделана запись:

Для исправления ошибки делается дополнительная запись на сумму разницы между правильной и неправильной записями - 18 000 руб. (20 000 - 2000):

Метод "красное сторно"

Метод «красное сторно» универсален. Чаще всего его применяют при исправлении неправильной корреспонденции счетов или при завышении суммы хозяйственной операции.

При этом способ "красное сторно" применяется в бухгалтерском учете не только для исправления ошибок, но и для корректировки учетных данных по отдельным счетам.

Если корреспонденция счетов составлена неправильно или при правильной корреспонденции запись сделана на большую сумму, применяется метод "красное сторно", при котором составляются две проводки:

- неправильная запись повторяется в обоих регистрах красными чернилами, что означает вычитание (сторнирование, или уничтожение записи);

- затем делается правильная запись - дополнительная проводка с правильной корреспонденцией счетов.

Рассмотрим обе ситуации на практических примерах.

Пример. При правильной корреспонденции запись сделана на большую сумму

По операции "Отпущены в производство материалы на сумму 5500 руб." сделана проводка:

Но при этом по ошибке на счетах в регистрах бухгалтерского учета указана неправильная сумма - 55 000 руб.

В этом случае необходимо провести исправление, а именно уменьшить сумму, отраженную на счетах.

Для этого воспользуемся методом "красное сторно":

Повторяется красными чернилами неправильная запись:

Дебет счета 20 Кредит счета 10 на сумму 55 000 руб.

А затем делается правильная запись:

Дебет счета 20 "Основное производство" Кредит счета 10 "Материалы" на сумму 5500 руб.

При подсчете оборотов сумма, написанная красными чернилами (сумма, обведенная в рамочку), вычитается, т.е. расчет оборотов будет следующий:

55 000 - 55 000 + 5500 = 5500 руб.

Пример. Корреспонденция счетов составлена неправильно

По операции "Выдано из кассы под отчет работнику 2000 руб. ошибочно составлена проводка:

При этом на счетах в регистрах указана правильная сумма в размере 2000 руб.

В данной ситуации тоже необходимо провести исправление, но теперь следует убрать 2000 руб. из регистра по счету 70 "Расчеты с персоналом по оплате труда" и занести их в регистр по счету 71 «Расчеты с подотчетными лицами».

Для этого воспользуемся методом "красное сторно":

- сначала повторяется красными чернилами неправильная запись на сумму 2000 руб.

- а затем делается правильная запись на сумму 2000 руб.

При подсчете оборотов сумма, написанная красными чернилами, вычитается.

В итоге получается правильная сумма и корреспонденция - Дт счета 71 «Расчеты с подотчетными лицами» Кт счета 50 "Касса" - на правильную сумму 2000 руб., а неправильная запись по счету 70 "Расчеты с персоналом по оплате труда" аннулирована.

Бухгалтерская справка

Чтобы исправить ошибку нужно оформить первичный документ, которым в большинстве случаев является бухгалтерская справка.

На ее основании вносятся корректировочные записи как в бухгалтерский, так и в налоговый учет.

При этом справка должна содержать все обязательные реквизиты первичного учетного документа, перечисленные в п. 2 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

Много вопрос возникало и возникает от пользователей по вопросу: Как отразить в РСВ и 2-НДФЛ сторно за использованный авансом отпуск при увольнении сотрудника. В данной инструкции хочу разобрать ситуации и способы решения таких трудностей. На данный момент в 1С практически по максимуму автоматизирован этот механизм, но есть нюансы.

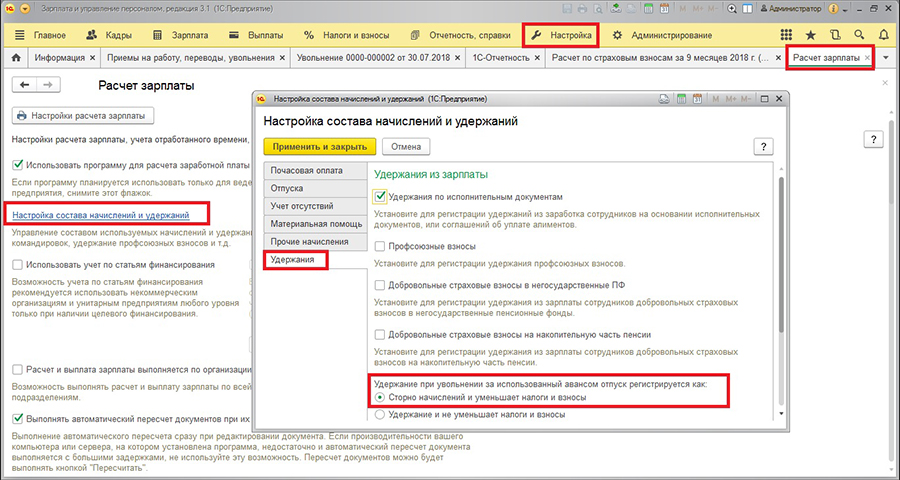

Первое, что необходимо выполнить и проверить — настройки системы. Определиться с режимом для Удержаний при увольнении за использование авансом отпуск — сторно или удержание.

Если выбираем сторно, то при таких расчетах будут уменьшать налоги и взносы, а если как удержание, налоги и взносы удерживаться не будут. Этот пункт реализован так, чтобы пользователь мог самостоятельно определить подходящий вариант.

Все нюансы возникают, если удержания регистрировать как строно.

Предположим, сотрудник отгулял отпуск авансом, потом оформил отпуск за свой счет и после решил уволиться. На самом деле ситуации могут быть любые, самое главное в этой ситуации, что при увольнении сотрудника нет начислений, кроме как сторно за отпуск, который он отгулял авансом.

Рассмотрим, что получается в таком случае в 1С: ЗУП 3.1.

Иванов Иван Иванович отгулял отпуск, и на момент увольнения 30.06.20 остаток отпуска — 16,33:

Если нажать на гиперссылку «как сотрудник использовал отпуск», то можно понять, что сотрудник взял дней большей, чем у него было накоплено:

Выполняем расчет при увольнении:

Пробежимся по вкладкам:

Внимание: расчет среднего заработка для сторно берется из документа Отпуск, а не из документа Увольнения.

Далее, что мы видим по налогам — даты:

Проверим данные этого документа отчетами в системе. По НДФЛ все хорошо, суммы и доход отразились в мае месяце, как нужно.

Раньше нужно было в справке 2-НДФЛ схропывать суммы отпускных, так как при выгрузке отчета система не пропускала такие начисления. Сейчас этот процесс автоматизирован, ура:

По взносам, если анализировать май, то сумма отпускных отражается в полном объеме первоначального расчета:

А пересчет отражается в июне:

В результате получился отрицательный доход и отрицательные суммы страховых взносов. В рамках квартала этот доход спрячется в положительных суммах данного сотрудника, но если это затрагивает переходящий период, то возникнет ошибка при проверке контрольных соотношений в строке1 группы строк 190-240 значение строки с кодом 210 не должно быть отрицательными отчет не получится отправить.

Чтобы исправить ситуацию, необходимо воспользоваться документом Операция учета взносов, то есть перенести сторно (суммы отпуска) с месяца увольнения на месяц, когда был начислен этот отпуск.

И пересчитать Взносы:

Если проанализировать отчетами, то доход со взносами отразились верно.

Перерасчеты составляют неотъемлемую часть расчета заработной платы. Поступающие в бухгалтерию с некоторым опозданием сведения о больничных листах, отпусках или прогулах работников влекут перерасчеты зарплаты и, соответственно, страховых взносов. Об отражении расчетов и перерасчетов страховых взносов в учете и регламентированной отчетности в программе «1С:Зарплата и управление персоналом 8» редакции 3 рассказывают эксперты 1С.

При перерасчете заработной платы возникает необходимость в перерасчете страховых взносов. Кроме того, причиной перерасчета взносов может быть и изменение тарифа в течение года или обнаружение ошибок, например, невключение расчета в базу по страховым взносам.

В этих случаях у бухгалтера возникают вопросы о необходимости, обязанности и праве подавать уточненные сведения в ИФНС.

Согласно пункту 1.2 Порядка заполнения расчета по страховым взносам, приведенному в Приложении № 2 к приказу ФНС России от 10.10.2016 № ММВ-7-11/551@, плательщик обязан внести необходимые изменения в Расчет и представить в налоговый орган уточненный отчет, если обнаружились неотраженные или неполные сведения, а также ошибки, приводящие к занижению суммы страховых взносов, подлежащей уплате.

Принимая решение, подавать ли уточненный расчет, бухгалтер должен ответить на следующие вопросы:

- все ли сведения были отражены;

- были ли допущены ошибки, и привели ли они к занижению суммы страховых взносов к уплате.

Представление уточненного Расчета может быть обязанностью, правом и вынужденной необходимостью.

Уточненный Расчет по страховым взносам

Обязанность сдать уточненный расчет возникает, если после представления отчета в ИФНС оказалось, что переданы неполные или неверные сведения о сотрудниках, или обнаружились ошибки, приводящие к занижению суммы страховых взносов к уплате.

Виды распространенных ошибок, требующих обязательного представления уточненного Расчета:

1. Сотрудник не сообщил своевременно об изменениях в своих личных данных, и в ИФНС представлены недостоверные сведения о нем в Разделе 3 Расчета.

2. Сотрудник работал в подразделении, у которого есть право на применение льготного тарифа страховых взносов. Затем был переведен в подразделение, где применяется основной тариф страховых взносов. Информация о переводе сотрудника поступила в бухгалтерию с опозданием. Расчет взносов был произведен ошибочно по льготному тарифу.

3. На этапе начальной настройки программы «1С:Зарплата и управление персоналом 8» допустили ошибку, исключив премию из расчетной базы по страховым взносам. Исправление ошибки приводит к доначислению взносов.

4. Подразделение с льготным тарифом теряет право на его применение, но информация до расчетчика зарплаты доходит с опозданием. Перерасчет по основному тарифу приводит к увеличению суммы страховых взносов, подлежащей уплате.

5. При расчете страховых взносов в программе не было указано, что должность перечислена в списке вредных профессий, подлежащих обложению по дополнительным тарифам. После обнаружения и исправления ошибки в результате пересчета образовалась недоплата страховых взносов по дополнительным тарифам.

Рассмотрим особенности перерасчета страховых взносов в «1С:Зарплате и управлении персоналом 8» редакции 3 на примерах.

Пример 1

Сотрудница В.С. Плющ работает на складе кладовщиком с окладом 10 000 руб. Склад - обособленное подразделение с правом применения льготного тарифа страховых взносов Резиденты технико-внедренческой особой экономической зоны (рис. 1). После сдачи Расчета за полугодие 2018 года выясняется, что подразделение потеряло право на применение льготного тарифа еще с февраля 2018 года.

Рис. 1. Карточка обособленного подразделения «Склад»

При расчете страховых взносов для подразделения Склад применялся льготный тариф страховых взносов Резиденты технико-внедренческой особой экономической зоны (код тарифа «05»). Этот тариф предусматривает в 2018 году отчисления в ПФР в размере 13 %; в ФСС 2,9 %; в ФФОМС 5,1 %. Именно так и производился расчет взносов для сотрудницы В.С. Плющ. При ежемесячном заработке 10 000 руб. сумма страховых отчислений за месяц составила:

- в ПФР - 1 300 руб.;

- в ФФОМС - 510 руб.;

- в ФСС - 290 руб.

Указанные суммы были отражены в расчете по страховым взносам за I квартал 2018 года.

Когда выяснилось, что подразделение утратило право на применение льготного тарифа страховых взносов, то в соответствии с письмами ФНС России от 25.10.2017 №?ГД-4-11/21611@ и Минфина России от 18.12.2017 №?03-15-06/84443 появилась необходимость представить уточняющий Расчет. Для его формирования надлежит пересчитать страховые взносы с новыми ставками.

В карточке Подразделения следует очистить поле Льготный тариф страх. взносов. Теперь для подразделения применяется тариф, используемый для организации и указанный в карточке Организации на закладке Учетная политика и другие настройки по ссылке Учетная политика в поле Вид тарифа.

В Примере 1 для организации установлен Основной тариф страховых взносов (код тарифа «01»), предусматривающий в 2018 году ставки отчислений: в ПФР в размере 22 %; ФСС 2,9 %; ФФОМС 5,1 %. Очевидно, что в ПФР «недоплачено» 9 % взносов (22 % - 13 %), и изменился код тарифа.

В рассматриваемом Примере 1 для перерасчета взносов следует пересмотреть порядок учета доходов. Для регистрации порядка учета доходов и пересчета страховых взносов прошлого периода предназначен документ Перерасчеты страховых взносов (меню Налоги и взносы). На закладке Сведения о доходах необходимо вручную уточнить все доходы сотрудников. При этом на закладке Исчисленные взносы автоматически будет произведен перерасчет страховых взносов.

В результате перерасчета страховых взносов сотрудницы В.С. Плющ при ежемесячном заработке 10 000 руб. сумма страховых отчислений за месяц составила:

- в ПФР - 2 200 руб.;

- в ФФОМС и в ФСС - сумма не изменилась и составила, соответственно, 510 руб. и 290 руб.

После выполнения перерасчетов страховых взносов за I квартал следует подготовить уточняющие Расчеты. Используя сервис 1С-Отчетность, необходимо создать новые отчеты за исправляемые периоды и на Титульном листе указать Номер корректировки (рис. 2). Уточнения коснулись всех сотрудников подразделения, так как у всех изменился код тарифа. Поэтому Разделы 3 в уточненном Расчете формируются по всем сотрудникам подразделения. В других случаях, когда формирование уточненного Расчета вызвано изменениями в данных или начислениях отдельных сотрудников, в Разделе 3 отображаются данные только по этим сотрудникам. Остальные разделы уточняющего Расчета в любом случае заполняются полностью новыми данными.

Рис. 2. Титульный лист уточняющего расчета по страховым взносам за I квартал 2018 года

Право представления уточненного Расчета по страховым взносам

Страхователи могут представить в инспекцию уточненный Расчет, если обнаружили ошибки, приводящие к завышению суммы страховых взносов. На самом деле, при очередном расчете взносов в текущем периоде производится перерасчет, и результат отражается в отчете за очередной период. Варианты ситуаций, позволяющие представить уточненный Расчет:

1. Сотруднику начислили зарплату за полный отработанный месяц. Расчет по страховым взносам сдали в ИФНС, но впоследствии выяснилось, что сотрудник был на больничном или в отпуске за свой счет. Начисление, не входящее в базу для расчета взносов, заменило начисление, облагавшееся страховыми взносами, что привело к переплате взносов.

2. Любые перерасчеты начислений сотрудника, приводящие к перерасчету страховых взносов в сторону их уменьшения.

Пример 2

Сотрудник С.С. Горбунков, старший экономист ООО «Гипрорыба», в последнюю неделю июня 2018 года уехал в командировку на период с 25.06.2018 по 15.07.2018. Уже после представления отчета в налоговую инспекцию выяснилось, что сотрудник в командировке заболел.

При расчете заработной платы за июнь сотруднику С.С. Горбункову были начислены:

- оплата по окладу - 7 500 руб.;

- оплата командировки (по среднему заработку) за июнь - 2 500 руб.

Исчислены страховые взносы по основному тарифу. В июне взносы с зарплаты С.С. Горбункова составили:

- в ПФР - 2 200 руб.;

- в ФФОМС - 510 руб.;

- в ФСС - 290 руб.

Эти взносы были уплачены и включены в Расчет за полугодие 2018 года. Представленный в бухгалтерию больничный лист на период 25.06.2018-30.06.2018 не создает причины для формирования уточненного Расчета. Зарегистрированный в программе документ Больничный лист сторнирует начисленную ранее сумму командировочных (рис. 3).

Рис. 3. Перерасчет командировочных в документе «Больничный лист»

Больничный лист поступил в организацию в июле. Это не является ошибочной ситуацией и не приводит к недоплате страховых взносов. Так как сумма, начисленная по больничному листу, страховыми взносами не облагается, то возникла переплата взносов в размере:

- в ПФР - 550 руб.;

- в ФФОМС - 127,50 руб.;

- в ФСС - 72,50 руб.

В программе Больничный лист, зарегистрированный Июлем 2018, влияет на расчет страховых взносов в текущем месяце, уменьшая расчетную базу.

Законодательных требований к представлению уточненного Расчета в такой ситуации нет. Все перерасчеты происходят очередным периодом и отражаются в очередных отчетах. Но при этом организация вправе уточнить отчет за полугодие и уведомить ИФНС о произошедшей переплате, представив уточненку.

Однако до окончания месяца не следует делать поспешных уточнений Расчета. Ведь в течение месяца регистрируются различные документы. В какой-то момент документ Больничный лист действительно может отсторнировать доходы прошлого месяца, а по результатам расчета зарплаты за месяц иной документ, например, Начисление зарплаты и взносов, произведет доначисления, превышающие сторно-доходы прошлого периода. В результате на сумму сторно командировки уменьшатся доходы текущего месяца, никаких минусов за прошлый месяц не останется, и корректирующий отчет изменений не покажет.

Необходимость представления уточненного Расчета по страховым взносам

В ряде случаев, несмотря на отсутствие обязанности по представлению уточненного Расчета, у страхователя нет иной возможности сообщить о своей переплате взносов, кроме подачи уточненки:

1. У сотрудника в результате перерасчета взносов в текущем периоде образовывается отрицательная сумма. Отчет с отрицательной суммой не может быть сдан в ИФНС. Следовательно, выход один - сформировать уточненный отчет за прошлый период.

2. Сотрудник работал на вредном производстве. Страховые взносы исчислялись по дополнительному тарифу. Информация о переводе сотрудника на работу с обычными условиями труда поступила в бухгалтерию с опозданием. В результате перерасчета невозможно уменьшить исчисленные взносы по дополнительному тарифу, ведь начисления сотрудника в текущем периоде уже не облагаются взносами по дополнительному тарифу.

Пример 3

В продолжение Примера 2 предположим, что сотрудник сразу после болезни уволился.

В этом случае, в отличие от предыдущего Примера 2, отрицательная сумма страховых взносов, образовавшаяся при сторнировании командировки, не будет компенсирована начислениями. Несмотря на то, что за счет начислений других сотрудников общая сумма страховых взносов будет положительной, в Разделе 3 у сотрудника останутся отрицательные значения, а это недопустимо. И поэтому бухгалтеру придется создать документ Перерасчеты страховых взносов, пересчитать взносы за июнь, сформировать и представить в ИФНС уточненный Расчет.

Программа «1С:Зарплата и управление персоналом 8» автоматизирует процесс перерасчета страховых взносов. С помощью сервиса 1С-Отчетность исходные и уточняющие расчеты по страховым взносам формируются автоматически. Однако принятие решения о подготовке уточняющего Расчета остается за бухгалтером. Проанализировав последствия регистрации документа, меняющего расчеты в периоде, за который уже представлен отчет, бухгалтер либо выполняет перерасчет страховых взносов за прошлый период, либо расчет автоматически происходит текущем месяцем.

От редакции. В статье «Расчет по страховым взносам: в 1С изменился механизм проверки контрольных соотношений» читайте о реализованном в «1С:Предприятии 8» механизме проверки контрольных соотношений расчета по страховым взносам, который учитывает данные корректировочных Расчетов.

Рассчитали сотруднику зарплату и взносы за сентябрь. В октябре сотрудник принес больничный, сентябрьская часть которого приходится на период оплаченного оклада, начисления сторнировались. Формируем РСВ , база сентября уменьшилась, страховые никак не изменились (расчета зарплаты еще нет). Как действовать в такой ситуации, чтобы подготовить отчет РСВ за 9 месяцев правильно?

Программа в этом случае действует следующим образом. На момент проведения больничного сторно доход в регистре Учет доходов для исчисления страховых взносов относится на предыдущий период, в данном случае на сентябрь.

Сотруднице Масловой А.В. был начислен оклад за сентябрь, как за полностью отработанный месяц. Однако в октябре внесен больничный на период с 20.09.18 по 10.10.18. В документе произошло сторнирование части сентябрьского оклада.

В регистре Учет доходов для исчисления страховых взносов этот сторно-доход программой относится на предыдущий период – сентябрь.

Однако, если при расчете зарплаты доход за октябрь окажется больше, чем сторно-доход за сентябрь, то программа «перекинет» этот сторно-доход на октябрь и учтет его в октябре, т. е. просто уменьшит базу октября.

В октябре сотруднице Масловой был начислен оклад в размере 19 565,22 руб.

Это превысило сумму сторно-дохода за сентябрь (-10 500), поэтому в регистре Учет доходов для исчисления страховых взносов этот сторно-доход был перенесен на текущий месяц.

В результате перерасчета взносов за сентябрь не происходит.

Если же при расчете зарплаты за октябрь дохода не хватит, чтобы покрыть сторно-доход сентября, то он так и останется в сентябре и при начислении зарплаты за октябрь рассчитаются «минусовые» взносы за сентябрь.

Предположим, что за октябрь сотруднице Масловой было начислено всего 10 000 руб.

Это меньше, чем сторно-доход сентября, поэтому в регистре Учет доходов для исчисления страховых взносов не произойдет переноса этого сторно-дохода на октябрь.

И при расчете зарплаты за октябрь, произойдет расчет «минусовых» взносов за сентябрь.

Таким образом, если отчет РСВ за 9 месяцев еще не сдан, возможны три варианта:

- Если предполагается, что доход сотрудника за октябрь покроет сентябрьский сторно-доход, тогда необходимо на титульном листе РСВ за 9-месяцев поставить дату подготовки отчета 30.09.18, чтобы этот сторно-доход не попал в отчет за 9-месяцев.

- Если предполагается, что доход сотрудника за октябрь окажется меньше сентябрьского сторно-дохода, тогда можно сразу выполнить перерасчет взносов за сентябрь. Для этого можно внести документ Начисление зарплаты и взносов за октябрь и в нем на вкладке Взносы выполнить команду Пересчитать взносы . По данному сотруднику должны рассчитаться «минусовые» взносы за сентябрь. Провести документ.

В дальнейшем этот документ можно использовать для расчета окончательной зарплаты за октябрь. - Если точно неизвестно, то можно сдать отчет РСВ за 9-месяцев без учет октябрьского перерасчета (поставить дату подготовки отчета 30.09.18, чтобы этот сторно-доход не попал в отчет за 9 месяцев). В дальнейшем, если октябрьский доход не покроет сторно-доход сентября, тогда подготовить уточняющую РСВ , чтобы учесть этот сентябрьский сторно-доход и минусовые начисления взносов за сентябрь в отчете за 9 месяцев.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Контроль начисления и уплаты страховых взносов с 2017 года по большей части осуществляется ФНС. У ФСС также есть право администрировать часть платежей, исчисляемых с заработной платы работников. В каких случаях взносы могут быть доначислены и как отразить суммы по акту проверки в учете?

Кто проверяет?

Итак, правом осуществлять проверки законодатель наделяет налоговую службу и ФСС. Проверки могут быть как камеральными, так и выездными.

Страховые взносы проверяются:

- на обязательное пенсионное страхование – ФНС;

- на обязательное медицинское страхование – ФНС;

- на случай временной нетрудоспособности и в связи с материнством («больничные») – ФНС;

- страхование от несчастных случаев на производстве и профзаболеваний (взносы «на травматизм») – ФСС.

На заметку! Получатель и администратор взносов может не совпадать. Например, получатель взносов по ОПС – Пенсионный фонд, на случай временной нетрудоспособности – ФСС. Контроль полноты и срочности уплаты взносов осуществляет ФНС.

Чаще всего проводятся плановые проверки по графику, соответствующему нормам федерального законодательства. Однако если фирма подвергается реорганизации, ликвидируется либо в контролирующий орган поступает жалоба от работника, проводится внеплановая проверка. За периоды до 2017 года проверки проводят ФСС и ПФР.

Причины доначисления взносов

Доначисление взносов, как правило, является следствием занижения базы при расчетах.

На практике чаще всего возникают ошибки по следующим ниже причинам:

- Неверное применение ставок расчета. Так, на ОПС действующая ставка 22%, на ОМС – 5,1%, на обязательное соцстрахование — 2,9%, а взносы «на травматизм» зависят от вида деятельности компании. Их величина может составить от 0,2 до 8,5%.

- Неправильное использование предельных величин базы для исчисления страховых взносов на текущий год. Подобная ситуация может возникнуть, если фирма крупная, заработная плата работников достаточно высока и в какой-то момент может превысить установленные правительственным постановлением лимиты по отношению к одному работнику. В таких случаях по пенсионным взносам базовый тариф устанавливается на уровне 10%, а по взносам в ФСС начисление происходит только в пределах лимита (ст. 425 НК РФ). Ошибки затрагивают базу по ОПС и по ОСС.

- Ошибки включения выплат в базу по взносам. В общем смысле это доходы работника, облагаемые взносами. Перечень доходов приведен в ст. 420 НК РФ, а в ст. 422 содержится аналогичный перечень сумм, не включаемых в базу. К примеру, не облагается взносами материальная помощь только в размере до 4000 руб., может быть ошибочно не включена в базу компенсация за неиспользованный отпуск при увольнении и пр.

Причиной доначисления могут стать также счетные ошибки, неверный перенос данных с предыдущих периодов, а то и умышленное уклонение от уплаты взносов.

На основании акта компания обязана исчислить дополнительную сумму в фонды, отразить ее в учете и произвести уплату либо решать вопрос в судебном порядке.

Как отразить доначисление в отчетности?

Доначисление необходимо отразить:

- в расчете по страховым взносам, который сдается в ФНС;

- в форме 4-ФСС, которая сдается в Фонд соцстрахования.

В обоих случаях сдается корректировочная отчетность, где в соответствующем поле указывается номер корректировки.

При уплате дополнительно начисленных взносов (соответственно «на травматизм» — в ФСС, остальные – в ФНС) и возможных пеней по ним важно обратить внимание на актуальные реквизиты платежа. Как правило, они указываются в акте проверки. Если произошла ошибка, платеж может быть отнесен к невыясненным и обязанность по доплате взносов исполнена не будет. Необходимо подать заявление об уточнении платежа.

Какие проводки нужно сделать?

В бухгалтерском учете исправление ошибок регулируется ПБУ 22/2010. Ошибка текущего года исправляется в том месяце, в котором она выявлена (п. 5). Если ошибка имеет отношение к отчетному периоду, ее исправляют проводкой Дт 20, 25, 44 и др. Кт 69 (по соответствующим субсчетам взносов).

Если речь идет о предшествующем отчетном годе, отчетность по которому уже подписана, то Дт 91 Кт 69 – при несущественной ошибке (п. 14 ПБУ). Если ошибка существенная, а отчетность за год уже подписана, применяют проводку Дт 84 Кт 69 (п. 9 ПБУ).

Вместе с тем право определять существенность ошибки остается за организацией (п. 3 ПБУ), в связи с чем многие, особенно небольшие фирмы, используют для доначисления проводку Дт 91 Кт 69 (в разрезе субсчетов, отражающих виды взносов).

Вопрос об отражении штрафов по акту до конца не отрегулирован. Многие специалисты относят штраф на сч. 91 как прочий расход, а пеню – на 99. Вместе с тем инструкция по применению плана счетов (Приказ №94н 31/10/2000), а также письма Минфина (см. №03-03-06/1/42 от 29/01/2007) позволяют говорить о том, что на счете 99 в течение года отражаются суммы причитающихся налоговых санкций. В связи с этим представляется возможным учитывать пени и штрафы проводкой Дт 99 Кт 69.

К примеру, если по акту проверки за прошлый период доначислены взносы в размере 300 рублей (несущественная ошибка), делается проводка Дт 91/2 Кт 69 — 300 руб. Штраф организации в размере 200 руб. и пени в размере 150 руб. будут учтены Дт 99 Кт 69 — 350 руб. Дт 69 Кт 51 – 650 руб. произведена доплата по акту проверки и погашены санкции.

Интересный нюанс! По мнению налоговиков, ошибки в расчете при исчислении страховых взносов по ОМС не могут служить отказом в приеме отчета. При этом они ссылаются на ст. 431 НК РФ п. 7 (Письмо ФНС от 19/02/18 г. №ГД-4-11/3209@). Вместе с тем, при проверке, на основании ст. 88 НК РФ, налоговый орган сообщит об ошибке, и ее можно будет исправить уточненным расчетом, который подается в 5-дневный срок. По отношению к взносам ОПС это правило не действует.

Время чтения: 6 мин.

В разделе меню «Настройка», перейдем в пункт «Расчет зарплаты». Далее переходим по ссылке «Настройка состава начислений и удержаний». На вкладке «Удержания» установим переключатель в положение «Сторно начислений и уменьшает налоги и взносы».

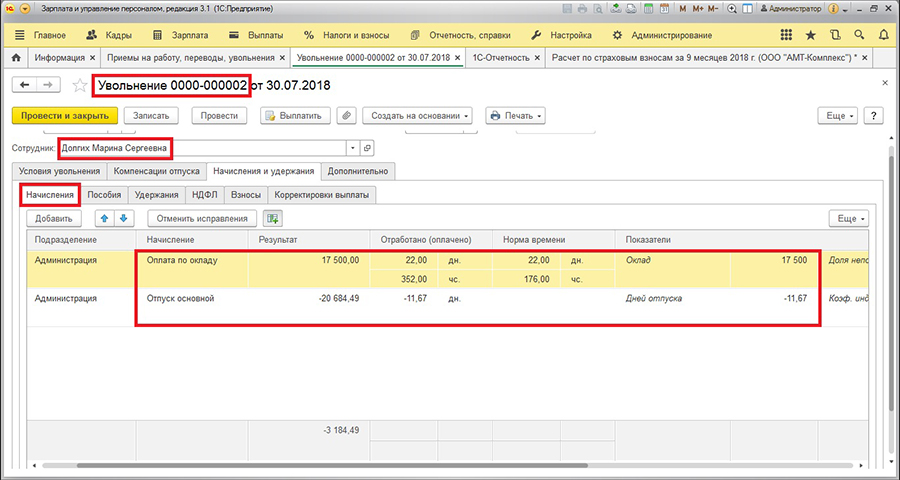

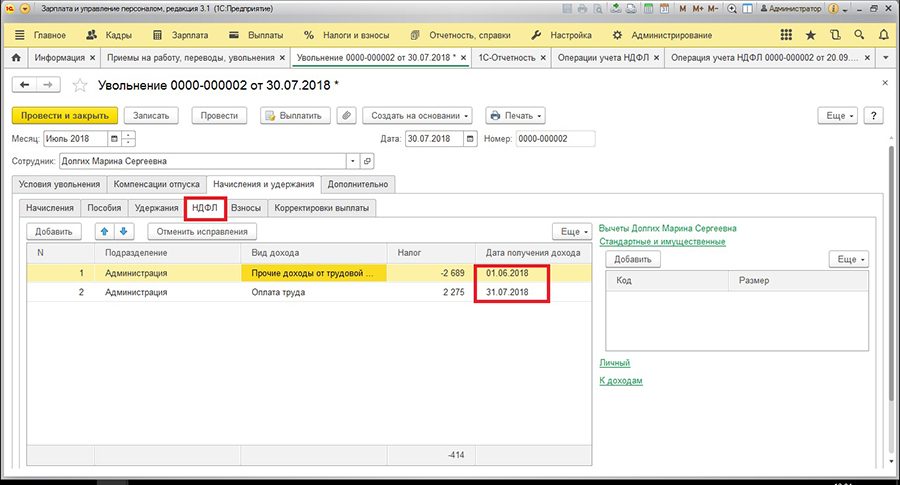

Рассчитаем документ «Увольнение» для сотрудника, в котором сумма удержания за использованный авансом отпуск больше, чем сумма начислений за этот месяц.

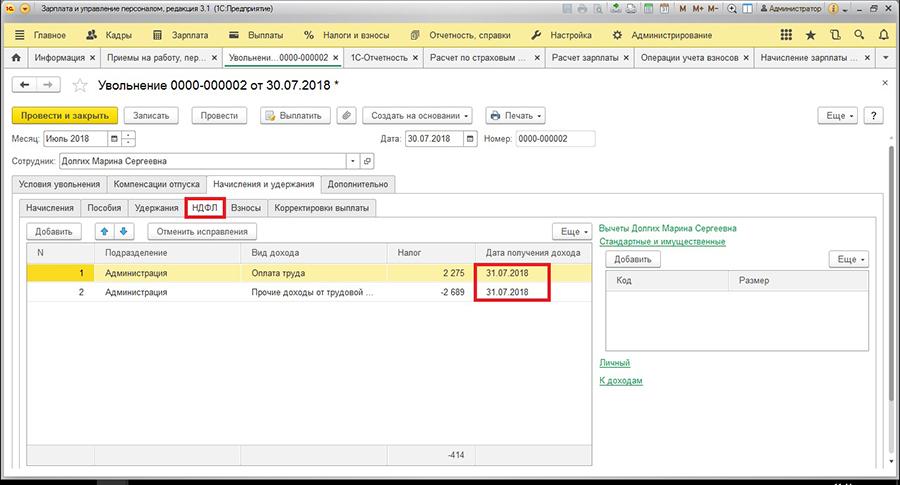

Обратим внимание, что сумма налога за удержание относится в месяц расчета, и итоговая сумма налога получится с минусом, это приведет к некорректному заполнению 2-НДФЛ.

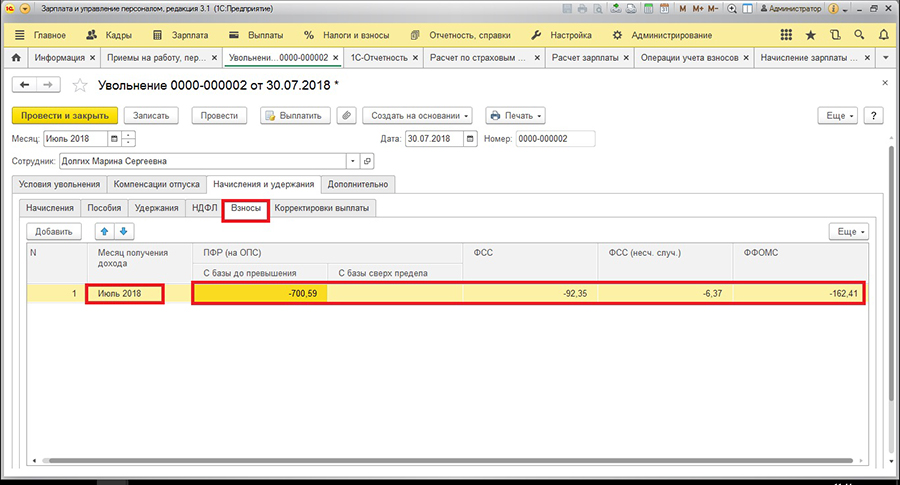

Та же ситуация со страховыми взносами, отрицательные суммы проставятся в отчет «Расчет по страховым взносам», что приведет к ошибкам при сдаче отчетности.

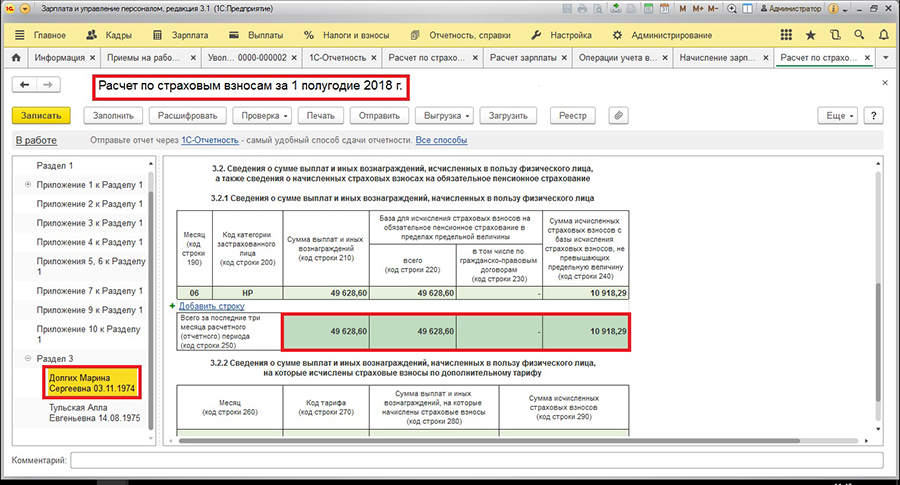

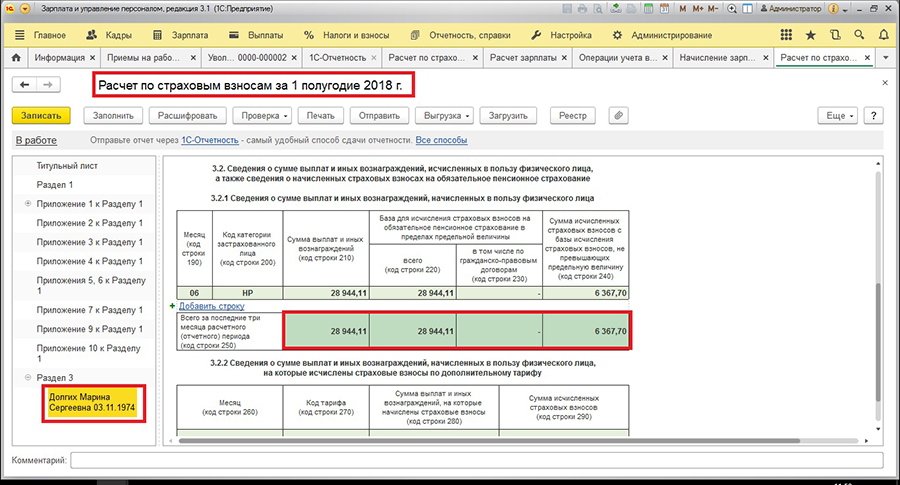

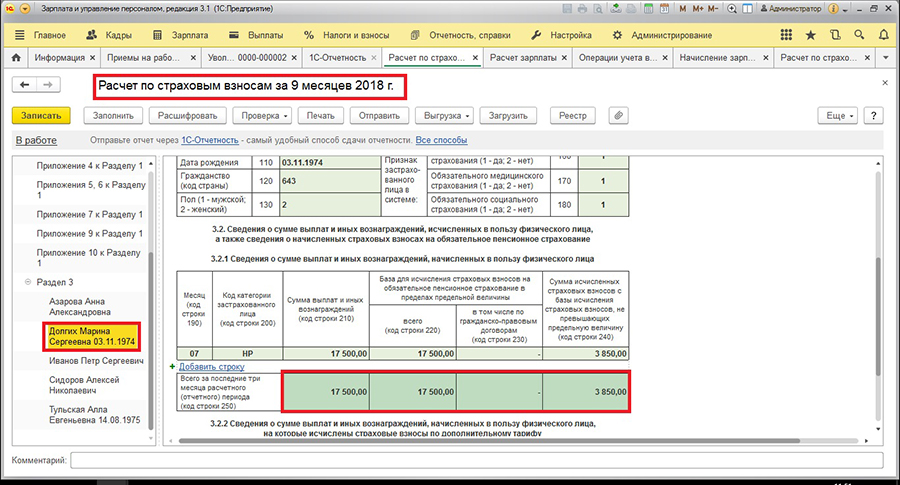

В такой ситуации сумму удержания необходимо перенести в месяц начисления отпуска. Так заполняется 3 раздел отчета «Расчет по страховым взносам» по сотруднице за полугодие.

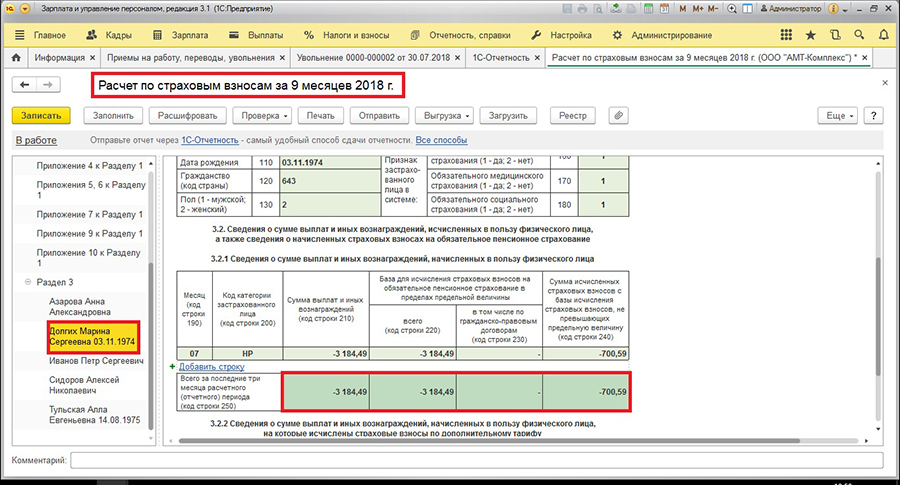

3 раздел отчета за 9 месяцев, с удержанием за использованный авансом отпуск.

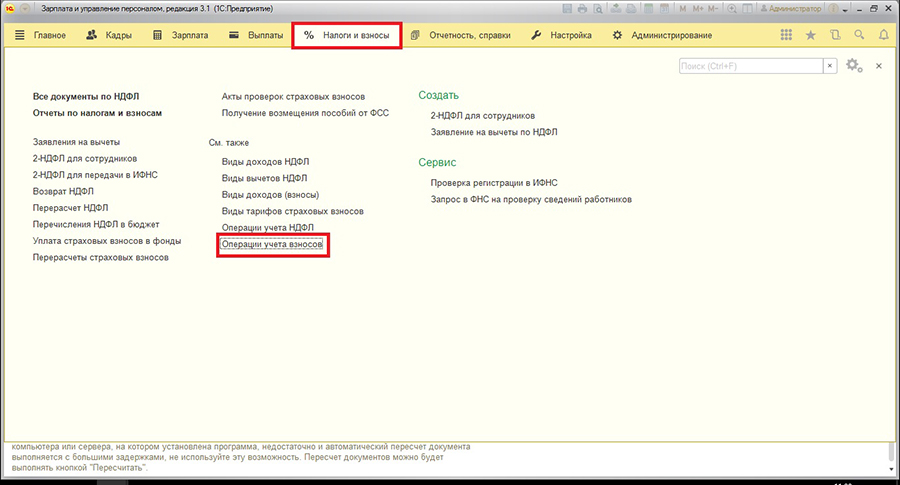

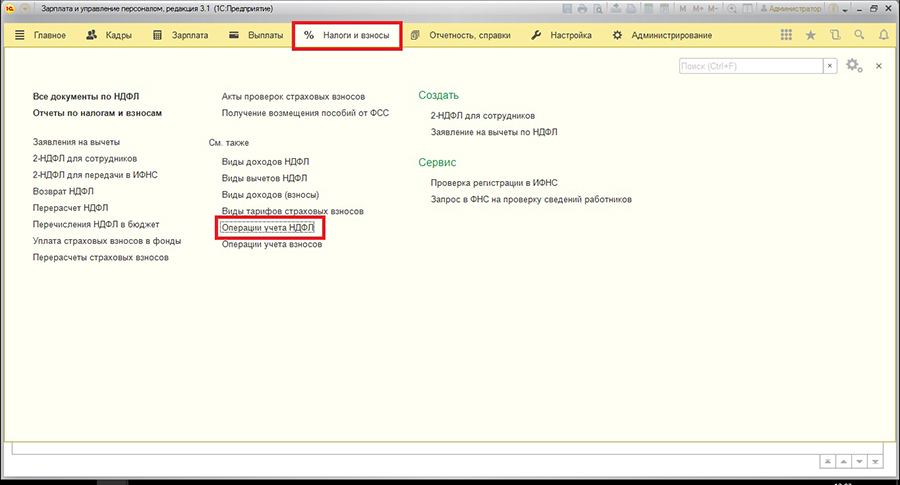

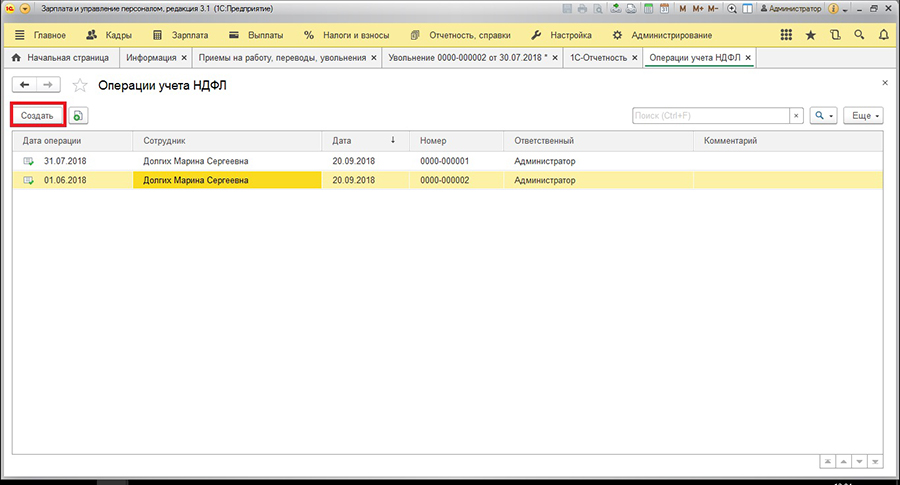

Чтобы перенести отрицательную расчетную базу в месяц начисления отпуска, откроем раздел «Налоги и взносы», выберем документ «Операции учета взносов».

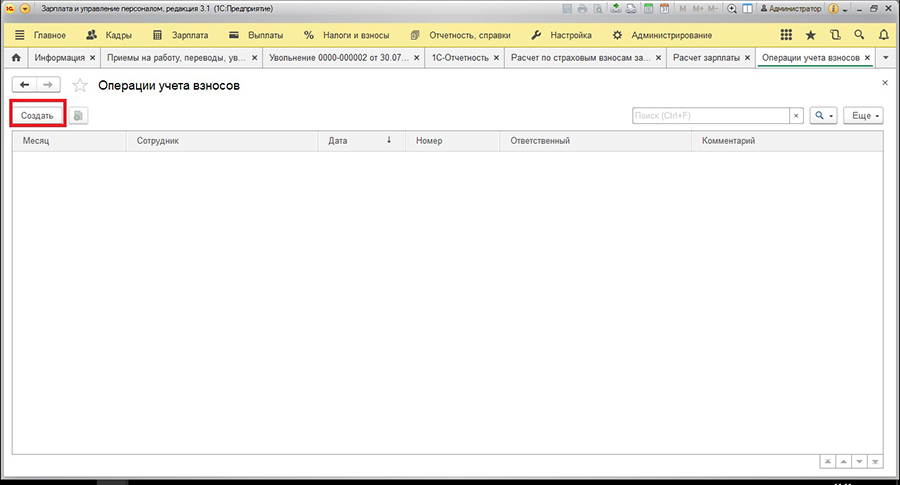

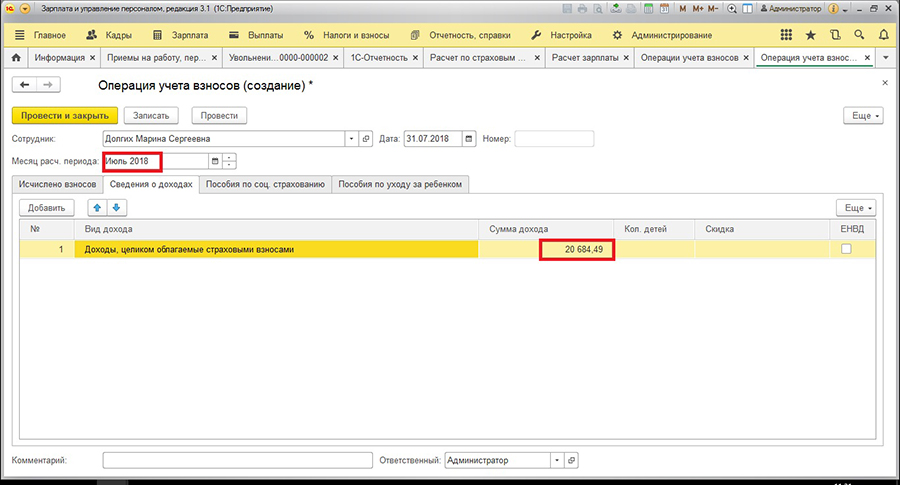

По кнопке «Создать» формируем документ. Сначала заполним документ за июль, которым уберем отрицательную базу, то есть напишем сумму с плюсом.

На вкладке «Сведения о доходах» в колонку «Сумма дохода» вписываем сумму удержания с плюсом.

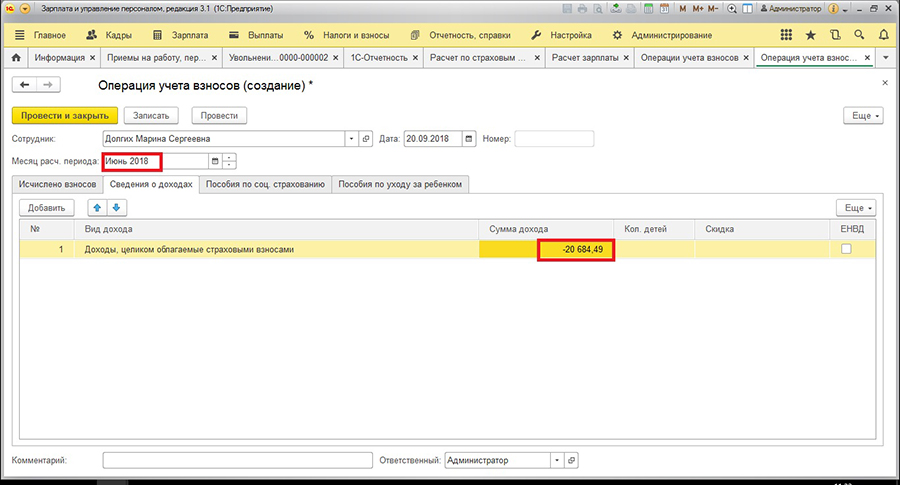

Теперь сформируем такой же документ за июнь, которым перенесем отрицательную сумму в месяц начисления отпуска.

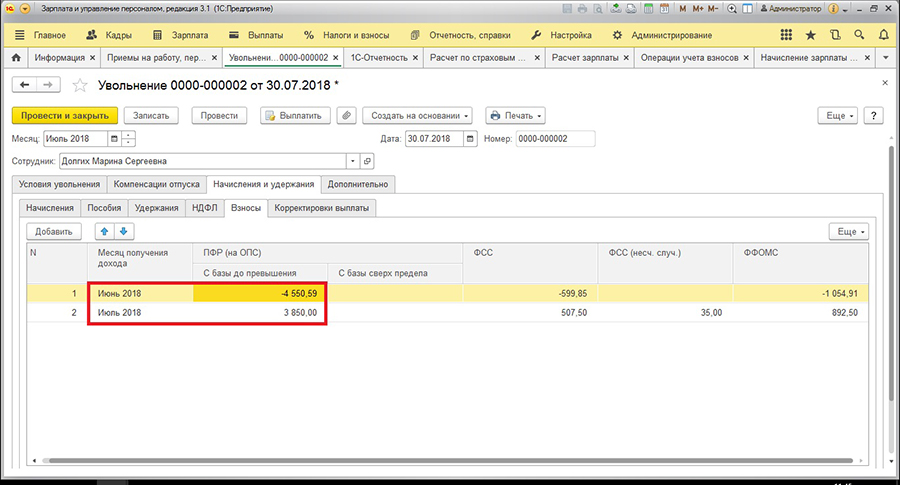

Теперь пересчитаем документ «Увольнение». Отрицательная сумма учитывается в июне.

Необходимо подать корректировку отчета «Расчет по страховым взносам» за полугодие. База и страховые взносы уменьшатся за счет суммы удержания.

Сформируем отчет «Расчет по страховым взносам», в нем нет отрицательных сумм, в него попадают только начисления за июль.

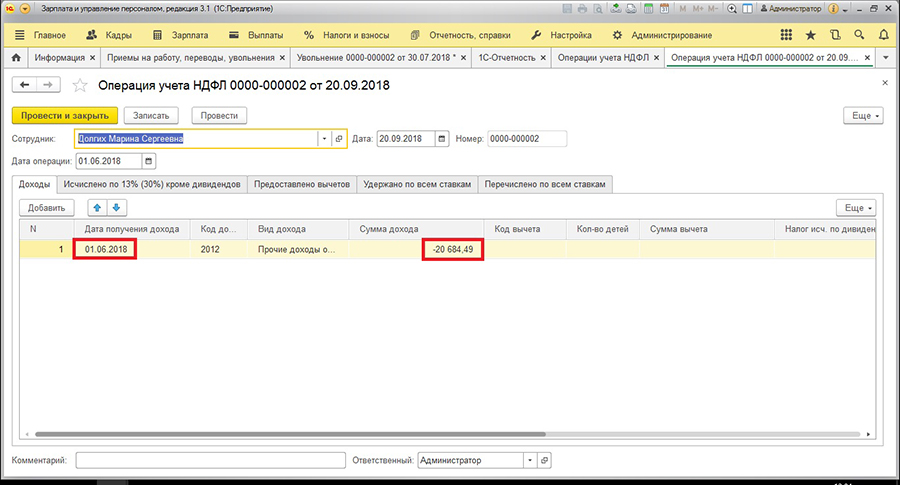

То же самое необходимо сделать для НДФЛ. На вкладке «Налоги и взносы» формируем документ «Операции учета НДФЛ».

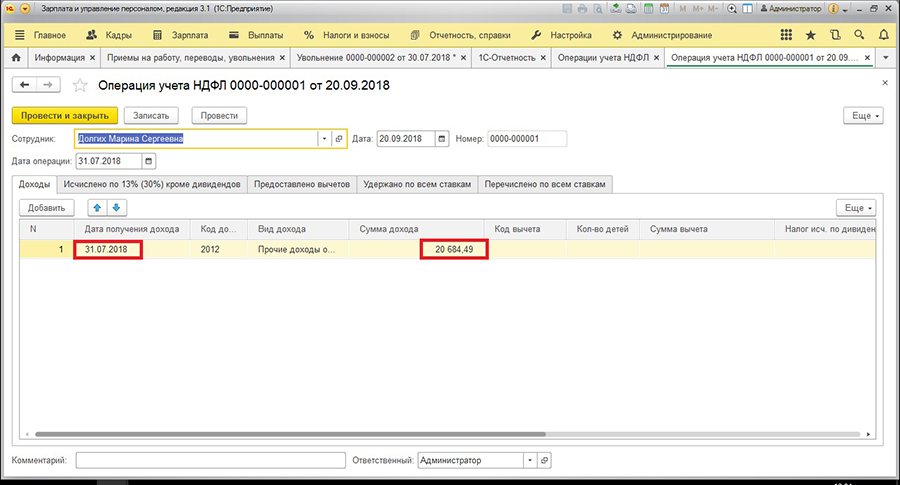

По кнопке «Создать» формируем документ за июль, с положительной суммой удержания. Так как это удержание отпускных, то код дохода ставим «2012», а вид дохода – «Прочие доходы от трудовой деятельности». Дата получения дохода – дата выплаты расчета по увольнению.

Далее формируем такой же документ за июнь с отрицательной суммой удержания. Дата получения дохода – дата выплаты отпускных.

Пересчитываем документ «Увольнение», проверяем, что сумма НДФЛ по удержанию перенесена на июнь, где дата получения дохода – дата выплаты отпускных.

Теперь отчеты «2-НДФЛ» и «НДФЛ к перечислению» в ведомостях на выплату будут корректно сформированы.

Статья подготовлена специалистами Компании «АНТ-ХИЛЛ»

Тел. (473) 202-20-10

При цитировании статей или заметок ссылка на сайт автора обязательна

Читайте также: