Надо ли регистрироваться в налоговой пенсионерам

В настоящее время многие пенсионеры получают небольшой уровень достатка, по этой причине часто возникают вопросы, связанные с образование ИП. В данном случае придерживаться следует определенной последовательности действий.

Может ли пенсионер открыть ИП и как это сделать

Бесплатно по России

Перед открытием собственного дела нужно понимать, что это является ответственностью самого гражданина, соответственно, все риски лежат на нем. Поэтому, изначально следует оценить примерную прибыльность.

Правом на открытие бизнеса наделены и лица, состоящие в пенсионном возрасте. Сделать это можно в любое время. Процесс оформления не имеет отличий от стандартной процедуры. Изначально нужно собрать полный перечень документации и выбрать применяемую систему налогообложения.

Выделить можно положительные моменты:

- пенсионер может таким образом повысить величину ежемесячного достатка;

- не требуется формировать капитал уставного назначения;

- использование льготного налогообложения;

- подача декларации каждый квартал;

- допустим расчет наличными средствами.

Минусами выступает то, что:

- подать отчет удастся только по месту проживания лица, что зачастую неудобно;

- требуется делать взносы, даже при условии не осуществления деятельности;

- нет дополнительных послаблений и льгот.

Также стоит указать, что предприниматель будет нести ответственность своим имуществом.

Какие документы нужны для организации

Гражданину потребуется собрать определенный пакет документации, в него включены:

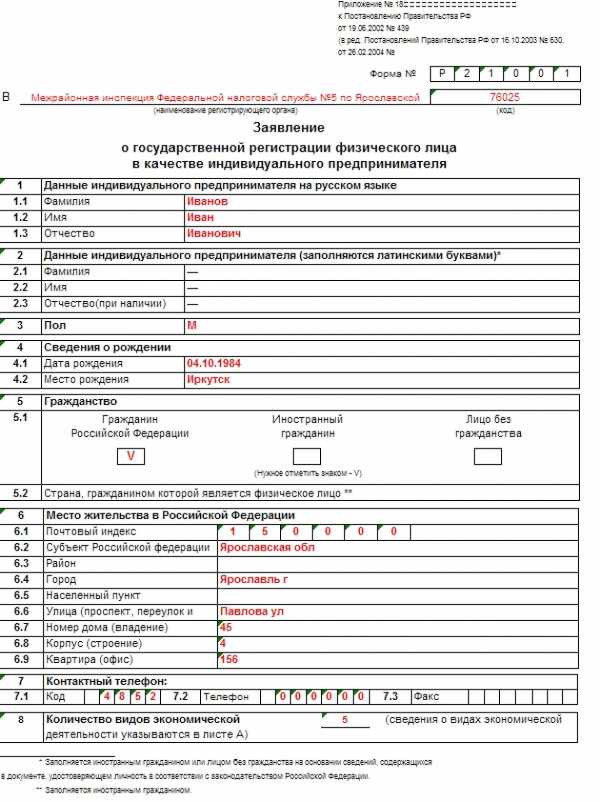

- заявление, оформленное по форме 21001;

- акт, посредством которого удостоверяется личность;

- ИНН;

- поручение платежного типа для подтверждения внесения пошлины.

Форму для составления заявления можно получить при обращении в фискальную службу, а также на официальном портале данного органа. В нем отражается информация о гражданине, в том числе, фамилия и инициалы, ИНН, дата рождения и адрес прописки. Кроме того, вписываются данные акта, посредством которого удостоверяется личность гражданина.

Отражается разновидность деятельности, которую планирует вести гражданин. Найти это значение удастся в специальном справочнике. Доступен он для использования в сети. Данные в заявление вносятся при использовании печатных букв.

Какую систему налогообложения выбрать

Важно указать на то, что гражданин в пенсионном возрасте, не имеет возможности использовать преференции в данном направлении. Это говорит о том, что использование ИП им реализуется по стандартной формуле.

Выбрать можно одну из пяти систем:

- Общая система обложения налогами. Стоит указать, что данный вариант является самым сложным. Это связано с тем, что для него характерна большая нагрузка налогового типа. Относительно индивидуального предпринимателя ограничений не предусматривается. Оплата налога реализуется из расчета 13% от суммы полученной прибыли.

- Упрощенная система. Практика показывает на то, что данная система является востребованной. Выбирают ее часто новые предприниматели. Оплата налога производится в размере 6% от прибыли.

- ЕСХН. Указанная система предусматривает оплату в размере 6%. С начала 2019 года эта разновидность обязует платить также НДС. Есть возможность освободиться от данного налога.

- Единый налог на вмененные доходы. Тогда используется сумма, не полученная предпринимателем, а с того, какой насчитывается государственными органами. По этой причине эта разновидность получила такое наименование. Виды деятельности имеют строгое ограничение, недопустимо вести строительные работы, вести торговлю оптового типа.

- Патент. Часто она почти не имеет отличий от вмененного налога. Однако, использоваться может исключительно лицами, прошедшими регистрацию как ИП.

Процедура открытия по этапам

Предусматривается несколько этапов:

- Гражданин выбирает разновидность деятельности, которой он будет заниматься. Потребуется обратить внимание на то, что лицо должно для себя решить, что оно будет делать. Для каждого типа присущи конкретные значения, они именуются как ОКВЭД. Если лицо желает заняться 2 видами, то требуется вписать пару кодов. В законе не установлен запрет относительно того, чтобы использовать и большее количество направлений. Однако, нужно выбирать только то, чем занимается ИП, всегда можно внести коррективы.

- Выбор системы обложения сборами. Предварительно стоит изучить все положительные и отрицательные моменты каждого варианта. Нужно понимать, что до завершения годового периода внести изменения не удастся. Также лицо учитывает, что постоянно вносятся фискальные платежи.

- Внесение государственной пошлины. Величина ее составляет 800 рублей. Бланк для внесения сведений удастся получить у сотрудников фискальной службы. Также есть возможность распечатать квитанцию, расположенную на официальном сайте ФНС. Оплата производится при обращении в банковскую организацию.

- Подготовка пакета документации. Если у лица нет ИНН или оно утрачено, то требуется посетить фискальную службу и получить дубликат. Процесс занимает несколько дней. По мере подачи актов сотрудник выдает подтверждение в письменной форме. Можно воспользоваться вариантом отправки при использовании почтовой услуги.

- Получение готовой документации, Потребуется на это пять дней, при условии, что гражданин собрал весь пакет актов и не допустил ошибок. На руки выдается свидетельство, подтверждающее наличие регистрации.

- Проведение регистрации в ФОМС и пенсионном органе. Документация туда передается сотрудниками фискального органа. Гражданину предоставляется уведомление относительно постановки на учет. Также лицо может сделать это самостоятельно. При себе нужно иметь СНИЛС, ИНН и свидетельство, указывающее на регистрацию ИП.

- Покупка оборудования. Это касается сферы, связанной с реализацией товара. Потребуется кассовый аппарат. Иногда допустимо осуществлять данный процесс при использовании чеков и бланка строгой отчетности. Покупать аппарат не нужно, если лицо продает журналы и газеты, при этом делает это в условиях улицы или в киоске, продает ценные бумаги, предоставляет продукты в учреждения системы образования.

- Открывается счет в банковской организации. Однако, это решение лицо принимает самостоятельно. Это говорит о том, что расчетного счета у предпринимателя может не быть.

На последнем этапе готовится печать ИП.

Какие льготы предоставляются пенсионеру, если он ИП

У граждан пенсионного возраста нет дополнительной льготы относительно использования статуса индивидуального предпринимателя. Однако, в иностранных государствах таким субъектам активно оказывается поддержка. В том числе, удастся использовать льготы.

В России в настоящее время рассматриваемая группа лиц не имеет возможности пользоваться преференциями. Это указывает на то, что лицо проходит аналогичный процесс, что и все предприниматели.

Таким образом, процесс открытия ИП пенсионером имеет стандартное выражение. Лицо собирает определенный перечень актов, а также не имеет поблажек в налогообложении.

Полезное видео

С чего начать пенсионеру, если он решил начать свой бизнес? Смотрите в видео:

Краткое содержание:

Проживающие в разных регионах страны пенсионеры в последнее время жалуются на новое требование, применяемое к ним Налоговой службой. На первый взгляд, ничего плохого, чистая формальность. Но, как известно, российская Налоговая ничего не делает просто так.

Что за новое требование?

Сотрудники ФНС по телефону, посредством почты или личного визита приглашают пожилых получателей пенсии посетить отделение Налоговой для соблюдения некоторых формальностей. При себе просят иметь паспорт, а также документ, подтверждающий размеры начисляемой пенсии.

И на этом этапе у многих возникают небезосновательные сомнения в причинах вызова в ФНС: справку о размерах начисляемой пенсии, в случае необходимости, налоговикам по перовому же требованию мог бы предоставить Пенсионный фонд. Зачем вызывать пенсионера?

Когда гражданин приходит в отделение, его просят заполнить бланк, сообщив, что это необходимо для подтверждения размеров получаемой пенсии.

Зачем пенсионеров вызывают на самом деле?

На самом деле нас интересует одна из строк этого бланка, которая незаметно расположилась в нем, среди формальных вопросов. В этой строке пенсионер должен указать, имеются ли у него дополнительные доходы. И многие заполняют ее, даже не задумываясь о возможных последствиях.

Если пенсионер ответит «Да», то у налоговой службы фактически окажется на руках его чистосердечное признание в уклонении от уплаты налогов, и этот визит в ФНС окажется лишь первым из множества. Об уголовной ответственности в таких случаях речи идти не может, но бюджет неосмотрительного пенсионера пострадает.

В соответствии с частью 1 статьи 122 Налогового кодекса РФ (ссылка), за неуплату налогов предусмотрено дополнительное наказание в виде штрафа – 20% от неуплаченной суммы.

Если пенсионер ответит «Нет», Налоговая может изучить историю операций с банковской картой пенсионера. Если обнаружатся незадекларированные доходы, не являющиеся пенсионными выплатами, то у службы будет подписанный пенсионером документ, в котором тот заявлял, что дополнительных доходов у него нет. Это может означать, что он умышленно скрывал доходы, и наказание будет значительно более суровым, чем в первом случае.

Что следует знать и делать?

Во-первых, следует помнить, что на перечисления от близких родственников Налоговая служба внимания не обращает. Если же у родственника другая фамилия и перечисления вызовут вопросы, всегда можно заявить о нехватке денег и получении от него помощи. Бояться таких переводов не следует.

Например, если пенсионер сдает квартиру в другом городе и не может каждый месяц приезжать за наличными, поэтому беспокоится, что на него обратит внимание Налоговая служба, он может попросить кого-то из близких родственников, проживающих неподалеку от сдаваемой квартиры, получать оплату, и перечислять эту сумму со своей карты на карту сдающего квартиру пенсионера.

Если по какой-то причине нет возможности обратиться к родственникам, рекомендуется указывать в комментарии к платежу, его назначение – «Возврат долга».

Конечно, если пользоваться этим приемом ежемесячно на протяжении долгого времени, у Налоговой могут в итоге возникнут вопросы. Но если, например, родственник, получающий за пенсионера наличные деньги, на пару месяцев уехал в командировку, в этот период вполне возможно получать деньги таким образом от жильцов напрямую.

Как видите, охота на доходы пожилых людей продолжается. Возможно, так происходит потому, что они являются более легкой добычей. А может быть, налоговая просто надеется однажды найти пенсионера, с таким же запасом денег, как у полковника силовых ведомств.

Готов дать налоговикам наводку: такой пенсионер есть, и сейчас он в Москве. Михаил Сергеевич Горбачев. Поторопитесь, господа, он уже немолод.

Пенсионеры имеют право зарегистрироваться в качестве самозанятых, при этом по закону они приравниваются к неработающим гражданам и сохраняют право на индексацию пенсий. В то же время они могут лишиться некоторых льгот, которые зависят от среднемесячного дохода.

Федеральный закон от 03.10.2018 № 350-ФЗ установил с 2019 года пенсионный возраст: для мужчин — 65 лет, для женщин — 60 лет. Но возраст будет меняться в течение переходного периода с повышением по одному году ежегодно — всего на 5 лет.

Граждане, достигшие пенсионного возраста, имеют право на страховую пенсию. Её размер зависит от трудового стажа и накопленных за время работы пенсионных баллов.

Для назначения страховой пенсии в 2020 году необходимо иметь:

- 11 лет стажа;

- 18,6 пенсионных баллов.

Если стажа и пенсионных баллов не хватает, то страховая пенсия может быть назначена позднее, или будет установлена социальная пенсия. Стоимость пенсионного коэффициента в 2020 году — 93 руб. (в 2019 году — 87,24 руб.), фиксированная выплата в составе страховой пенсии установлена в размере 5 686,25 руб.

Редко встретишь пенсионера, которому бы хватало той суммы, которую он получает от государства после того, как прекращает свою трудовую деятельность. Поэтому люди ищут возможность подработать. Хотя бы в качестве самозанятых. Но тут сразу же возникает много вопросов: не лишит ли официальный статус плательщика налога на профессиональный доход льгот и доплат к пенсии и сможет ли он рассчитывать на индексацию выплат?

Что получают самозанятые пенсионеры

На пенсионеров, которые хотят применять налог на профессиональный доход, распространяются такие же требования и ограничения, как и на всех остальных самозанятых:

- Выбранный вид предпринимательской деятельности должен входить в список разрешенных для самозанятых;

- Лимит по годовому заработку составляет не более 2,4 млн руб.

- Пенсионеры, которые зарегистрировались как самозанятые, не могут нанимать сотрудников, сдавать в аренду нежилые помещения и перепродавать товары.

Самозанятые пенсионеры при регистрации автоматически получают:

- налоговый вычет в 10 000 руб. (производится автоматический расчет, в результате ставка налога с доходов физлиц уменьшается до 3 %, а ставка 6 % снижается до 4 %).

Когда вычет закончится пенсионеры, как и другие самозанятые, должны платить 4 % налога при работе с физлицами и 6 % – при работе с юрлицами. Отчетность ведется с помощью чеков, которые можно отправлять клиентам в приложении «Мой налог».

Более подробную информацию о самозанятости можно узнать из отдельных статей:

Относятся ли самозанятые пенсионеры к работающим?

Ответ на этот вопрос на своем официальном сайте дает ФНС. Пенсионеры, которые хотят подрабатывать в качестве плательщиков налога на профессиональны доход, с точки зрения налоговой службы попадают в число неработающих.

Индексация пенсий при самозанятости

Самозанятые пенсионеры приравниваются к неработающим и не теряют право на индексацию пенсий, так как ни они, ни их клиенты не платят за себя страховые взносы на обязательное пенсионное страхование. Это касается и самозанятых в статусе ИП, которые перешли с УНС на налог на профессиональный доход.

В 2020 году индексация пенсионных выплат составила 6,6 % – примерно 1 000 руб. Если пенсия очень маленькая, доплаты должны покрывать разницу вплоть до прожиточного минимума, принятому ПФР для пенсионеров в конкретном регионе. Так, например, в Москве этот минимум составляет 12 578 руб., в Татарстане — 8 232 руб., в Магаданской области — 15 943 руб.

В отличие от самозанятых, те пенсионеры, которые зарегистрированы в качестве ИП, приравниваются к работающим, а потому не могут претендовать на индексацию пенсий, даже несмотря на то, что платят страховые взносы.

Если пенсионер заключил трудовой договор или договор ГПХ либо оформил ИП, за него выплачиваются страховые взносы, и именно поэтому он теряет право на индексацию.

Объяснение Совета Федерации

Человек, добровольно вносящий часть своих доходов в пенсионную систему на регулярной основе, автоматически считается работающим пенсионером. Соответственно, индексироваться пенсия его не будет, однако раз в год её размер пересчитывается в соответствии с увеличением пенсионных баллов, предусмотренных законодательством. То есть права и привилегии работающего пенсионера переходят на таких самозанятых в полном объеме.

Если же человек не платит и никогда не делал пенсионных отчислений, то ему положены минимальные выплаты, устанавливаемые в каждом регионе индивидуально в зависимости от особенностей их экономики. Эти выплаты будут лишь ежегодно индексироваться, чтобы компенсировать инфляцию. Но никаких более значимых прибавок такому получателю не будет, так как в формировании пенсионной системы он не участвовал.

Льготы при самозанятости

Пенсионеры, которые зарегистрировались как самозанятые, также имеют право на получение некоторых льгот: субсидий, компенсации оплаты проезда и лекарств, материальную помощь. То же самое касается самозанятых, на которых распространяются налоговые каникулы на НДФЛ: нянь, сиделок, репетиторов, помощников по хозяйству.

При этом самозанятый пенсионер может лишиться отдельных льгот, которые зависят от его среднемесячных доходов, например, субсидии на оплату коммунальных услуг и выплат малоимущим семьям.

Пенсионные баллы и трудовой стаж при самозанятости

Пенсионеры, которые хотят продолжить копить стаж и пенсионные баллы и при самозанятости, могут самостоятельно вносить взносы в приложении «Мой налог» — стаж будет засчитываться сразу же, но взносы будут приравниваться к обязательному пенсионному страхованию, поэтому в таком случае пенсия не будет индексироваться и увеличиваться до прожиточного минимума.

Самозанятые могут купить год страхового стажа за 32 448 руб. (сумма на 2020 год), чтобы получить дополнительные пенсионные баллы. Заплатить за стаж нужно до 31 декабря текущего года, чтобы этот год учли. Если заплатить меньше, будет засчитан меньший стаж, пропорциональный взносам.

Согласно Федеральному закону от 28.12.2013 № 400-ФЗ одним из условий возникновения права на страховую пенсию является наличие страхового стажа и минимальной суммы пенсионных коэффициентов. При этом количество пенсионных коэффициентов и стажа будет увеличиваться до тех пор, пока не станет равным 30 коэффициентам в 2025 году и 15 годам в 2024 году.

У самозанятых нет ограничения по покупке стажа: они могут купить все требуемые 15 лет и 30 баллов, выплачивая взносы, и таким образом накопить пенсионные взносы. При этом взносы нельзя вычесть из начисленного налога на профессиональный доход. Другие категории граждан имеют право на покупку только половины пенсионного стажа — 7,5 лет.

Пенсионные взносы можно отслеживать каждый год на лицевом счете на сайте ПФР или на госуслугах.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Пенсионный возраст и до реформы был обеспечен некоторыми социальными гарантиями, в том числе и по налогообложению. С приходом новых правил, таких, как повышение пенсионного возраста, несколько изменились и привилегии. Какие налоги не надо платить пенсионерам в 2020 году, зафиксировано в федеральных и региональных законодательных актах.

Зачем пенсионерам льготы по налогам

Социальные гарантии – это привилегия, которой государство обеспечивает социально незащищённые слои общества. К ним относятся и пенсионеры. В 2020 году произошёл новый виток пенсионной реформы, по которому пенсионерами стали женщины в возрасте 56,5 лет и мужчины в возрасте 61,5 лет.

Чтобы воспользоваться льготами, нужно знать об этом праве и заявлять о нём. Некоторые скидки по налогам фиксируются автоматически, для других нужно единожды написать заявление в ФНС, третьи нужно подтверждать ежегодно. Поэтому пенсионерам стоит знать, на что они могут рассчитывать в 2020 году и регулярно интересоваться обновлениями в законодательстве.

Налог на имущество

Возможность не платить за некоторые виды объектов в собственности было у пенсионеров до 2020 года. Сохраняется оно и сейчас. Более того, в 2020 году воспользоваться льготами по налогу на имущество смогут все мужчины, достигшие 60 лет, и женщины с 55. Пока повышения льготного возраста не произошло.

Общее правило такое: пенсионер вправе выбрать один из объектов в каждой категории и не платить за него налог.

- Жилое помещение (дом, квартира);

- Помещение для хранения автомобиля (гараж);

- Нежилое помещение (хозяйственные постройки);

- Еворческое помещение (мастерская, студия, библиотека, галерея)

Пример 1: до выхода на пенсию гражданин приобрёл в собственность две квартиры и гараж. Он оплачивал налоги в полном объёме или исходя из льгот, если таковые у него имелись как у трудоспособного гражданина. Выйдя на пенсию, он написал соответствующее заявление и выбрал одну из квартир, которую оставил на налогообложении. В итоге, как пенсионер, он стал платить только за одну квартиру.

Пример 2: гражданин вышел на пенсию и приобрёл дом для себя и своей семьи. Он сразу смог оформить льготу по налогам, и за жилплощадь платить нет необходимости.

Пример 3: гражданин достиг возраста 60 лет, имея квартиру, но не обратился в заявлением в ФНС. Налоговый орган, так как не был извещён о наступлении заветного возраста, выставил гражданину счёт по налогам за эту квартиру.

Если у пенсионера в собственности несколько квартир, он может самостоятельно выбрать, в отношении какой из них воспользоваться льготой, написав заявление до 31 декабря 2020 года. Иначе ФНС либо потребует уплату налогов за все объекты, либо выберет один из них автоматически. Не всегда такой выбор оказывается в пользу пенсионера.

Транспортный налог

Один из видов региональных льгот, правила по которым меняются от субъекта к субъекту:

- В некоторых регионах (например, Москва) льготы за автомобиль в собственности по случаю пенсионного возраста нет. Однако, льготы предусмотрены для более узкого списка: ветеранов боевых действий, чернобыльцев, героев СССР и героев РФ, и тд.

- В других регионах все пенсионеры полностью освобождаются от уплаты налога за автомобиль. Каждый регион, в котором действует такая привилегия, устанавливает дополнительные условия: например, ограничивает по мощности или количеству транспортных средств, не облагаемых налогом. Так, в Санкт-Петербурге пенсионер, имеющий два автомобиля, не будет платить за один из них, если он имеет мощность меньше 150 л.с.

- Есть регионы, в которых налоговая ставка для пенсионеров существует, но она ниже, чем для трудоспособных граждан. Высчитывается скидка обычно тоже из мощности двигателя транспортного средства.

Почему налог на машину не проходит по федеральной льготе? Потому что он – главный источник дохода бюджетов субъектов РФ. Поэтому каждый субъект может устанавливать свои правила в зависимости от возможностей социальной поддержки пенсионеров.

Зато эта привилегия, как и налог на имущество, тоже пока не связана с фактическим пенсионным возрастом и наступает для всех женщин и мужчин, достигших 55 и 60 лет соответственно. Этот возраст сейчас официально называется предпенсионным.

Не платить транспортный налог можно за:

- Водный транспорт, оснащённый двигателем мощностью меньше 5 л.с.;

- Сельхозтехнику;

- Транспорт, отнесённый к средствам реабилитации (автомобиль со специализированным управлением, электроколяска, приставка к обычной инвалидной коляске).

Налог на землю

Дача, оформленная как земельный участок, подвергается перерасчёту по налогам.

Это федеральная льгота, которая распространяется на всех пенсионеров и предпенсионеров страны.

Реализуется льгота в виде вычета шести соток земли из общего надела (или нескольких наделов).

Пример 1: пенсионер владеет земельным участком площадью 8 соток. Он может написать заявление о вычете шести соток, после чего платит только за три сотки.

Пример 2: пенсионер имеет в собственности землю площадью 500 квадратных метров. Обратившись с заявлением в ФНС, он пользуется льготой и совсем не платит за свой надел.

Пример 3: в собственности у пенсионера два земельных участка: один 4 сотки, а другой 5. Заявление в налоговую службу даст ему право вычесть 6 соток из общего количества квадратным метров земли. Таким образом, налогом будут облагаться только три сотки с одного из участков.

Налоги с доходов

Многие виды доходов не облагаются налогом, если речь идёт о пенсионерах и предпенсионерах.

В первую очередь, это пенсия и дополнительные выплаты к ней. Если пенсионер продолжает официально трудиться, его заработная плата налогом не облагается, или облагается по льготному тарифу.

Пенсионер, купивший недвижимость, может получить вычет по НДФЛ на особых условиях, если квартира была приобретена им самим для себя на его личные средства. Доказательство этого – оформление покупки на своё имя.

Правда, стоимость покупки в этом случае не должна превышать 300 миллионов. Если цена выше, налогом облагается сумма за вычетом этих 300 тысяч.

Как воспользоваться льготами: куда и когда нести заявления

Как только мужчине исполняется 60, а женщине 55, они могут подать заявление на пересмотр ставки налогообложения. Так как пенсионерами они ещё не стали, то автоматически ни одна льгота начислена не будет.

Заявление в ФНС можно направить:

- Лично;

- Заказным письмом;

- Через МФЦ;

- Через личный кабинет налогоплательщика.

В заявлении указываются обстоятельства (наступление соответствующего возраста или иных условий, если такие нужны для получения льготы), а также персональные данные заявителя. Нужно приложить документы: паспорт, документы на имущество или землю, а также иные бумаги, если они есть (пенсионное удостоверение, справка об инвалидности, справка о присвоении статуса чернобыльца или героя РФ и т.д).

Подавать лучше в ФНС того региона, где заявитель прописан, так как большинство льгот поддерживаются на региональном уровне. Исключительно федеральная льгота только одна – на земельный надел. Кроме того, в налоговом органе вашего региона можно получить исчерпывающую информацию о правилах предоставления льгот по налогам в конкретном субъекта или лично для вас.

Заключение

Налоговые послабления – одна из самых полезных льгот предпенсионного и пенсионного возраста. Чтобы сгладить волнения по поводу повышения пенсионного возраста и изменения правил назначения пенсии, государство ввело дополнительную меру поддержки: на данный момент возраст получения права на налоговую льготу не меняется. Всё, что требуется от россиян, вступивших в возраст 55 и 60 лет, — не забыть оповестить об этом налоговый орган. Сделать это лучше заблаговременно.

Здравствуйте. В этой статье мы расскажем про то, как правильно открыть ИП пенсионеру и на что стоит обратить особое внимание.

Сегодня вы узнаете:

- Почему пенсионеру выгодно открывать ИП;

- Какой пакет документов следует подготовить;

- Какие существуют системы налогообложения;

- Как правильно зарегистрировать ИП.

Содержание

- Можно ли открыть ИП пенсионеру

- Как открыть ИП пенсионеру бесплатно, без оплаты госпошлины и визита в налоговую

- Какие документы нужны для открытия

- Выбрать систему налогообложения

- Пошаговая инструкция по открытию ИП пенсионеру

- Есть ли льготы при открытии ИП для пенсионера

- Фиктивное оформление

Можно ли открыть ИП пенсионеру

Многие граждане принимают решение работать на себя. Не стоит забывать, что открытие собственного бизнеса – это большая ответственность и риск. Прежде чем открывать свое дело, стоит хорошо все взвесить и просчитать выгоду.

Но может ли пенсионер открыть ИП и что для этого нужно? Стоит знать, что заниматься бизнесом может каждый начиная с 18 лет.

Открыть собственное дело пенсионер может в любое удобное для себя время. Стоит учитывать, что процедура оформления ничем не отличается от стандартной и включает предоставление полной документации. Первое, что потребуется сделать, это определить направление и выбрать систему налогообложения.

Для вашего удобства рассмотрим, какие можно выделить плюсы и минусы открытия ИП для граждан пенсионного возраста.

Плюсы:

- Для пенсионеров предусмотрена фиксированная ежемесячная выплата в виде пенсии. Благодаря открытию собственного дела ее размер можно увеличить, поскольку граждане пенсионного возраста будут перечислять страховые взносы;

- Не требуется наличие уставного капитала;

- Только ИП могут воспользоваться льготной системой налогообложения;

- ИП отчитываются перед налоговой службой всего 1 раз в квартал;

- Декларация подается всего 1 раз в год;

- ИП могут работать с наличностью, соблюдая законодательство, в котором прописано нужно ли иметь кассовый аппарат или есть освобождение от него;

- Для того чтобы начать работать, необязательно открывать счет в банке и делать печать;

- Для закрытия бизнеса не нужно проводить ликвидацию фирмы, необходимо просто обратиться в ИФНС и ИП закроют в течение 5 рабочих дней.

Минусы:

- Предоставлять отчетность необходимо по месту проживания ИП, что в большинстве случаев не очень удобно. Многие граждане зарегистрированы по одному адресу, но фактически проживают по другому;

- Необходимо делать перечисления даже в том случае, если деятельность не ведется;

- Законом не предусмотрены дополнительные льготы и субсидии для пенсионеров, которые принимают решение открыть свое дело при выходе на пенсию. Пенсионеры наравне со всеми должны оплачивать налоги в установленные сроки;

- Граждане пенсионного возраста, у которых уровень ежемесячных выплат менее суммы прожиточного минимума, установленного государством, получают специальную доплату. Открыв свое дело, пенсионер становится вновь работающим гражданином и лишается автоматически государственной доплаты, что является значительным недостатком.

- Предприниматель отвечает своим имуществом и недвижимостью в собственности.

Как открыть ИП пенсионеру бесплатно, без оплаты госпошлины и визита в налоговую

Откроем ИП.ру — единый бесплатный сервис регистрации ИП в России.

С ним вы можете бесплатно и даже без оплаты госпошлины открыть ИП. Всю работу за вас делает специалист, помогает выбрать ОКВЭД и систему налогообложения, открывает расчетный счет в банке и вы ничего за это не платите.

Какие документы нужны для открытия

Чтобы стать предпринимателем, пенсионеру следует подготовить следующие документы:

Бланк заявления можно получить лично в налоговой службе, или скачать на официальном сайте и распечатать.

Заполняя заявление, будьте готовы указать:

- Фамилию, имя и отчество;

- Номер ИНН;

- Дату и место рождения;

- Гражданство;

- Адрес регистрации;

- Паспортные данные;

- Вид предпринимательской деятельности, с указанием основного кода.

Найти код ОКВЭД можно в специальном справочнике, который доступен во Всемирной паутине. Граждане, которые не могут найти справочник в интернете, могут обратиться лично в налоговую службу и попросить его.

Заполняя заявление, важно все данные вносить печатными буквами. Исправления допускать нельзя. Поэтому, если вы допустите ошибку, придется заполнять бланк заново.

Если вы не хотите тратить личное время на подготовку и подачу в налоговую всей необходимой документации, можно обратиться в консалтинговую компанию. Квалифицированные сотрудники, за умеренную плату, возьмут все в свои руки. Все что вам необходимо – это составить доверенность и ждать.

После подачи всех документов сотрудники налоговой службы осуществляют проверку и выносят решение. Процедура проверки занимает по времени 5 рабочих дней.

Спустя указанное время следует обратиться к специалисту и узнать решение. Если заявление будет одобрено, вам сразу выдадут свидетельство о регистрации индивидуального предпринимателя.

Выбрать систему налогообложения

Сразу стоит отметить, что для граждан пенсионного возраста не предусмотрены никакие отдельные льготы при оплате налогов. Они, согласно закону, должны делать перечисления наравне с другими предпринимателями. Единственный плюс заключается в том, что каждый может самостоятельно выбрать систему налогообложения.

Для выбора доступно всего пять систем:

- ОСНО или общая система налогообложения. Сразу стоит отметить, что это самая сложная из всех систем, поскольку включает в себя большую налоговую нагрузку. Но все, кто ее выбирают, могут вести абсолютно любой вид деятельности. Никаких ограничений для индивидуальных предпринимателей этой системы не существует.

Что касается уменьшения налогов, то данная система этого не предусматривает. Ставка составляет 13% с полученных доходов. Ставка НДС будет зависеть от категории товаров или услуг. Размер ставки находится в диапазоне от 0% до 20%. Стоит также учитывать, что расчет НДС в этой системе самый сложный.

- УСН, или в народе ее называют просто «упрощенка». На практике это самая востребованная система, которую выбирают начинающие предприниматели. При выборе этого варианта предприниматели получают замечательную возможность вносить всего 6% от полученного дохода или 15% с прибыли.

- ЕСХН, или его еще называют сельхозналогом. Это отличная система, благодаря которой можно платить всего 6% от доходов. Однако, с 01 января 2020 года данный вид предпринимателей обязан платить еще и НДС. Можно, конечно же, воспользоваться освобождением от него, для этого нужно соблюсти все прописанные законом ограничения. Еще один нюанс заключается в том, что выбрать эту систему могут только те предприниматели, которые занимаются производством сельскохозяйственной продукции или рыболовством.

- ЕНВД или единый налог на вмененный доход. Необходимо принимать во внимание, что при выборе этого способа налог взимается не с дохода предпринимателя, а с рассчитанного государством. Поэтому доход и называется вмененный. Виды деятельности ЕНВД строго ограничены и не разрешают заниматься производством, оптовой торговлей или строительством. Выбрать деятельность можно из разрешенного перечня, установленного законодательно, с учетом региональных поправок.

- ПСН или патентная система налогообложения. В большинстве случаев, она практически не отличается от ЕНВД, только предназначена исключительно для индивидуальных предпринимателей. Единственное отличие – это наиболее расширенный список видов разрешенной деятельности, которые может применять.

Получается, из всего многообразия каждый предприниматель может выбрать ту систему, которая выгодна именно ему. Не стоит переживать, если при регистрации вы выбрали одну систему, но во время осуществления деятельности поняли, что допустили ошибку и хотите сделать выбор в пользу другой.

Согласно правилам, изменить систему налогообложения можно в конце года, если вы хотите перейти на УСН и с любого месяца, если появилась необходимость использовать ПСН. Все что вам необходимо, это заполнить заявление на смену системы в налоговой службе.

Пошаговая инструкция по открытию ИП пенсионеру

Если вы хорошо все продумали и приняли решение реализовать свой бизнес, рассмотрим, как правильно открыть ИП пенсионеру. Этот процесс не отличается от стандартного открытия ИП.

Шаг 1. Выбор сферы деятельности и определение ОКВЭД.

Необходимо принимать во внимание, что вы должны четко понимать, каким видом предпринимательской деятельности будете заниматься. Каждому виду соответствует свой номер, или как его принято называть код ОКВЭД. Если вы желаете выбрать два направления, то указываете два кода.

Законом не запрещается выбирать несколько видов деятельности, можете использовать хоть 10 направлений. Но не стоит прописывать на будущее, в надежде, что, возможно, будете этим заниматься. Вы всегда можете подать заявление и добавить, или удалить вид деятельности.

Шаг 2. Выбор системы налогообложения.

Многие предприниматели допускают большую ошибку и выбирают систему, не изучив подробно все преимущества и недостатки каждой. Не стоит откладывать этот вопрос на потом, в надежде, что в конце года можно все изменить.

Вы должны четко продумать, в каком размере будете оплачивать обязательные налоговые вычеты. Достаточно просто взять калькулятор и просчитать все возможные варианты. Только после простых математических расчетов вы поймете, какую систему выбрать.

Шаг 3. Оплата государственной пошлины.

Размер пошлины составляет 800 рублей. Взять бланк квитанции можно в налоговой службе, или дистанционно на сайте ФНС РФ. На сайте налоговой службы вы можете распечатать квитанцию и произвести оплату в любом банке.

Если документы будут подаваться через электронные средства связи – сайт налоговой или портал госуслуг, то можно госпошлину не платить. Данное освобождение внесено федеральным законом №234-ФЗ от 29.07.2018 г.

Шаг 4. Подготовка и подача документов.

Первое что необходимо сделать – это подготовить полный пакет документов. Если у вас нет ИНН или по каким-то причинам он утерян, ничего страшного, поскольку его можно восстановить. Все что нужно – это подать документы в ИНФС и подождать несколько дней.

Как только полный пакет документов будет на руках, его следует сдать в налоговую службу.

После подачи документов, у вас должны остаться:

- Расписка в получении полного пакета документов;

- Заявление на выбор системы налогообложения.

Конечно, с целью экономии личного времени можно отправить документы по почте, заказным письмом.

Шаг 5. Получение документов.

Если вся документация составлена правильно и отвечает всем требованиям, то спустя 5 дней, вы сможете получить свидетельство о регистрации ИП.

Стоит принимать к сведению, что если вам необходим документ, подтверждающий, что вы можете делать перечисления по упрощенной системе, необходимо написать заявление и запросить его.

Налоговая инспекция, после регистрации ИП отправляет документы в пенсионный фонд и фонд обязательного медицинского страхования. Спустя несколько дней вам должно прийти уведомление по почте, о регистрации в ПФР и ФФОМС.

Если такого не произошло, вы можете лично обратиться в данные учреждения, имея при себе ИНН, СНИЛС и свидетельство о регистрации ИП.

Шаг 7. Приобретение оборудования.

Если сфера вашей деятельности связана с продажей, то будьте готовы приобрести кассовый аппарат. Есть, конечно, исключения, когда кассовый аппарат не требуется и оплату можно принимать по чекам или бланкам строгой отчетности.

Кассовый аппарат не требуется, если:

- Вы будете продавать газеты и журналы в киоске, или на улице;

- Предприятие занимается продажей ценных бумаг;

- Предприятие снабжает продуктами питания учебные заведения;

- Сфера деятельности связана с удаленной торговлей, где нет возможности поставить кассовый аппарат.

Шаг 8. Открытие счета в банке.

Стоит отметить, что открывать расчетный счет или нет, предприниматели решают сами. Счет может потребоваться в том случае, если вы планируете осуществлять безналичные операции.

Для открытия счета потребуется:

- Выбрать банк;

- Предоставить специалисту финансовой компании заполненный бланк заявления на открытие счета, паспорт, ИНН, реестр предпринимателя и регистрационный номер (ОГРН).

Шаг 9. Подготовка печати.

Согласно закону, ИП не обязан иметь печать. Но все же желательно ее сделать. Печать изготавливается очень быстро и просто. Нужно выбрать образец и предоставить реквизиты ИП.

Есть ли льготы при открытии ИП для пенсионера

При открытии своего ИП многих пенсионеров волнует вопрос, а предусмотрены законом дополнительные преимущества, в виде льгот или нет.

В зарубежных странах граждан пенсионного возраста, которые приняли решение заниматься индивидуальной деятельностью, активно поддерживают. При открытии ИП им предоставляют дополнительные льготы.

Какие же льготы, при открытии ИП пенсионер получает в России? К сожалению, пенсионеры лишены льгот и должны открывать и регистрировать ИП наравне со всеми. Единственный положительный момент – это рост пенсии, за счет отчислений.

Единственное — вы можете сэкономить 800 р. на госпошлине и зарегистрировать ИП через сервис «Откроем ИП.ру» , о котором мы писали выше.

Фиктивное оформление

Часто начинающие предприниматели, желая получить дополнительные льготы и привилегии, открывают ИП на пенсионера, на бабушку или дедушку. Не изучив закона, они надеются, что смогут меньше платить налогов или вовсе смогут этого избежать. На самом деле, фиктивное ИП не освобождает гражданина пенсионного возраста от уплаты налогов и взносов.

Пенсионеры, которые соглашаются помочь своему родственнику, сильно рискуют. Соглашаясь, они думают только как открытое ИП отразится на пенсии, а именно, увеличение суммы пенсии.

Первое, о чем необходимо знать – если родственник не будет оплачивать налоги, то пенсионеру придется брать эти обязательства на себя. Если оплата не будет произведена в срок, налоговая служба начислит пени и штрафы, которые только увеличат сумму долга.

Доказать, что ИП было открыто фиктивно – практически невозможно. Но что делать, если у пенсионера нет всей суммы, чтобы погасить долги? В таком случае он рискует потерять свое имущество. Поэтому не стоит соглашаться и открывать фиктивное ИП, чтобы помочь близкому человеку.

Читайте также: