Налог на войну с работающих пенсионеров

Краткое содержание:

Работающих пенсионеров интересует вопрос индексации получаемой пенсии.

С 2016 года размер пенсионных выплат этой категории граждан не повышается. Эту несправедливость правительство хочет устранить. Поэтому в затратную часть российского бюджета на 2021 год Министерством финансов заложены средства для повышения пенсий тем, кто продолжает трудовую деятельность, но при выполнении определенных условий.

Что ждет работающих пенсионеров с 1 января 2021 года

Постановление правительства России от 2015 года отменило индексацию пенсии работающим пенсионерам с 2016 по 2021 год. Заморозка пенсий была связана с отсутствием средств в бюджете. Но поправки в основной закон страны, принятые всенародным голосованием летом 2020 года, предусматривают индексацию пенсий всем категориям пенсионеров, в том числе и работающим.

Правительство предоставит в Госдуму законопроект бюджета на следующий год. В нем предусмотрен средний размер пенсии 17432 рублей, что на 948 рублей выше уровня 2020 года. На 6,3% будет проиндексирован размер пенсий с 1 января 2021 года, но работающих граждан пенсионного возраста это повышение не коснется. Для них индексация будет произведена после того, как работник уволится с работы. В этом случае размер доплаты будет пересчитан за предыдущие года работы. Перерасчет будет произведен с 1 числа месяца, следующего за месяцем увольнения.

За официально трудоустроенного сотрудника пенсионного возраста предприятие делает страховые отчисления в пенсионный фонд. На основании этого у каждого работающего идет накопление баллов на его личном счету. В 2021 году один балл будет стоить 98,86 рублей. Исходя из накопленных баллов, пенсия для работающих пенсионеров будет индексирована. Максимальная величина доплаты не должна превышать трех баллов. Производить такую доплату планируется с 1 августа 2021 года. Для каждого человека прибавка будет рассчитываться индивидуально и определяться количеством заработанных им баллов за 2020 год, но не более трех. Максимальная сумма будет составлять 296 рублей.

Изменения в пенсии для работающих пенсионеров с 1 января 2021 года

Но правительство решило для некоторых категорий работающих пенсионеров повысить пенсию с 1 января 2021 года. Индексация коснется:

владельцев недвижимости, сдающих ее на законных основаниях;

работников сельского хозяйства, которые самостоятельно выращивают и продают свою продукцию;

лиц, прекративших трудовые отношения. При этом они могут вновь устроиться на работу, но не ранее чем через 3 месяца после увольнения с предыдущего места.

Повышение не коснется всех трудящихся пенсионеров. По-прежнему полноценной компенсации для всех не будет в связи с нехваткой средств в бюджете страны.

Дополнительные льготы для работающих пенсионеров

Повышение пенсии для работающих пенсионеров с 1 января 2021 года Для данной категории существуют налоговые льготы. Они имеют право не платить:

подоходный налог с пенсионных отчислений и материальной помощи;

имущественный налог с одного объекта недвижимости.

Набор социальных льгот устанавливается органами местного самоуправления и может отличаться в зависимости от региона.

В некоторых регионах местная власть отменила земельный налог на участок определенной площади и транспортный налог на транспортное средство установленной мощности.

Работающие пенсионеры имеют право на неполную трудовую неделю или сокращенный рабочий день при наличии инвалидности 1 или 2 группы или при уходе за любым нетрудоспособным членом семьи. Кроме того, работающие инвалиды 1 и 2 группы имеют дополнительные льготы:

не платить налог на имущество;

возможность исполнять трудовые обязанности в соответствии с предписаниями для конкретной группы инвалидности;

получать единовременную денежную компенсацию;

использовать набор социальных услуг бесплатно или заменить его на денежные выплаты.

К региональным социальным льготам относятся компенсации на проезд в автобусах, троллейбусах, трамваях и метро. Для получения скидки на цену билета на поезд следует обращаться в органы местной социальной защиты. Работающие пенсионеры, имеющие звание ветерана труда, получают возможность оплачивать коммунальные услуги в размере 50% от начисленной суммы. Медицинские препараты, прописанные лечащим врачом, могут приобретаться со скидкой после оформления в органах соцзащиты по месту прописки.

Льготы для пенсионеров, продолжающих трудовую деятельность, зависят от профессии. Для врачей и учителей начисление пенсий происходит не по возрасту, а осуществляется по выслуге лет.

Последние новости из Госдумы

После принятия поправок в Конституцию России, касающихся права всех пенсионеров получать доплаты к пенсионному вознаграждению, возникает противоречие между постановлением правительства о заморозке компенсаций и конституционным правом работающих пенсионеров. Осенняя сессия Госдумы должна привести пенсионное законодательство в соответствие с Конституцией и принять законопроект об обязательном повышении пенсии раз в год на уровень роста потребительских цен.

Трудящиеся пенсионеры в 2021 году получат небольшую прибавку, но размер доплаты будет отличаться в меньшую сторону от размера повышения неработающим пенсионерам. Конституционные поправки должны способствовать решению вопроса одинаковой компенсации для всех категорий пенсионеров, справедливого отношения к гражданам страны, заработавшим себе пенсию.

Пенсионеры, которые имели статус военных, имеют некоторые привилегии в оплате налогов на имущество, а именно это касается в частности недвижимости. В 2018 году в Налоговом Кодексе были внесены некоторые изменения, касающиеся данного вопроса. В законе имеются разъяснения по поводу категорий граждан, которые имеют право на получение льгот, а также описаны требования к имуществу, поскольку не на всю имеющуюся у пенсионера недвижимость можно применять послабления.

Особенности предоставления привилегий воинам пенсионерам

Для начала стоит отметить, что льгота применяется не по умолчанию, а только по инициативе гражданина, имеющего на это право в соответствии с законом. Налоговые послабления применяются относительно военных пенсионеров в соответствии с законом «О пенсионном обеспечении», а также «О статусе военнослужащих».

Льготы имеют место практически в любой области жизни человека, но при этом сам объект имущества должен соответствовать некоторым параметрам. Кроме того, льготы предоставляются в строго определенном размере , так что это не безграничная льгота.

К категории военных пенсионеров причисляют граждан, которые получили определенные заслуги в таких сферах деятельности как Вооруженные силы страны, правоохранительные органы, органы внутренних дел, а также Министерство по чрезвычайным ситуациям.

Льготы применяют относительно владения недвижимостью, землей, а также транспортными средствами. Но в каждой категории имеются ограничения.

Относительно владения недвижимым имуществом – льготы применимы лишь к тем владениям, стоимость которых не превышает 3 000 000 рублей.

Что касается участка земли, то здесь послабление может иметь место лишь в том случае, если площадь ее менее 50 квадратных метров.

Если находящиеся во владении транспортное средство используется в предпринимательской деятельности, то права на получение послабления пенсионер не имеет.

При оформлении права на получение льготы не имеет значения место регистрации военного пенсионера, но при этом гражданам, которые зарегистрированы на определенной территории , по месту регистрации могут предоставляться дополнительные привилегии.

Налоговые послабления для военных пенсионеров

Льготы военным пенсионерам предоставляются по каждому объекту отдельно при поступлении заявления, в котором излагается просьба. При этом, если гражданин вовремя не воспользовался послаблением, то у него имеется срок исковой давности, составляющий 3 года.

Если срок истек, то обращаться в уполномоченные органы необходимо повторно. Послабления могут применяться относительно транспорта, земли, а также недвижимости.

Чтобы получить льготу необходимо соблюдать определенный порядок обращения. Что необходимо сделать пенсионеру?

- Изучить полагающиеся льготы, проверить на соответствие требованиям свое имущество.

- Подготовить необходимый для обращения пакет документов.

- С собранными бумагами обратиться в ФНС.

Каждый объект имущества и полагающаяся льгота должны подаваться в отдельном заявлении.

Имущественные послабления

Что собой представляет имущественное послабление для военного пенсионера? За каждый объект, собственником которого является пенсионер, он обязан платить пошлину, налог. Если военный пенсионер имеет право на получение имущественной льготы, то он может освобождаться от уплаты обязательного сбора или размер сбора уменьшается. Кроме этого, стоит отметить, что такая льгота положена призывникам на весь период прохождения воинской службы.

Для получения льготы необходимо подать заявление в ФНС с документами, удостоверяющими личность заявителя, а также выпиской из госреестра, подтверждающей имущественные права. От заявителя могут потребоваться и другие дополнительные данные, документы. После этого требуется подождать пока заявление будет рассмотрено. Если решение вами получено, то необходимо учесть полагающуюся льготу при уплате пошлины в следующий раз.

Решение по вашему заявлению может заключаться в избавлении от уплаты налогов по объекту, в уменьшении налога или возврате уплаченного сбора. При уплате налогов в обязательном порядке учитывается вид жилого помещения , если используется налоговая льгота, то послабления могут выражаться в таких параметрах:

- Площадь квартиры может по налогам уменьшаться на 20 квадратных метров.

- Если у вас имеется дом, то площадь может уменьшаться на 50 квадратных метров.

- При владении комнатой ее площадь снижается на 10 квадратных метров.

В ИНФС уведомление от заявителя должно быть направлено в срок до 1ноября текущего отчетного периода. При покупке нового имущества заявитель обязан уведомить ФНС. Заявление в первый раз подается с полным перечнем документов, далее послабления применяются автоматически, если изменений на было.

Послабления по земельному сбору

С начала 2018 года военные пенсионеры могут получать послабления в виде уменьшения базы налогообложения на 6 соток земли . Ранее эта льгота отражалась в уменьшении суммы налога, составляла она 10 000 рублей.

Кто имеет право на такую льготу?

- Участники ВОВ.

- Участники-ликвидаторы ЧАЭС.

- Инвалиды 1 и 2группы.

Вдовы военных и другие члены семей, которые потеряли кормильца.

Списки могут пересматриваться на уровне государства. К заявлению обязательно должны прилагаться документы, которые подтверждают право собственности на имущество. На официальном сайте ФНС можно найти всю интересующую информацию.

Послабления по транспортному сбору

Что касается транспортных послаблений, то они определяются по регионам. Это связано с тем, что сборы зачисляются в местные бюджеты. На местах определяются методики исчисления и другие вопросы, которые касаются льгот.

Алгоритм получения послабления имеет такую последовательность действий:

- Разобраться с полагающими льготами.

- Подготовить документы.

- Передать в соответствующие органы заявление с другими документами.

Послабление может применяться относительного одного транспортного средства. В каждом из регионов могут действовать свои правила при получении и оформлении льгот.

Когда необходимо подтверждать право на льготу

Обычно на получение льгот заявление подается один раз, но иногда требуется подтверждать право каждый год. Такое происходит в том случае, если в имущественных правах произошли некоторые изменения, например, пенсионер купил или продал, передал в собственность другого гражданина недвижимость, транспорт или землю.

Порядок и сроки оформления документов для получения льгот

Если вы уверенны, что имеете право на льготу, то с момента получения права на послабление, вы можете обратиться с соответствующим заявлением в ФНС. С момента получения вашего заявления вам по решению ФНС может полагаться льгота или будет получено решение об отказе в предоставлении налоговых льгот.

Порядок и сроки обращения в ИФНС

Порядок обращения в ФНС определяется в зависимости от вида самого сбора. Перед обращением можно обратиться в ФНС лично, либо получить необходимую информацию на сайте или в личном кабинете. Затем заявитель собирает требующиеся документы, составляет заявление и полученный пакет документов сдает в ФНС. После рассмотрения заявления выносится решение о предоставлении преференции или отказе в просьбе.

Документы необходимые для оформления

Для официального обращения вам необходимо предоставить:

- Заявление с просьбой предоставить льготу.

- Документ, который подтверждает право собственности на имущество.

- Документы, удостоверяющие личность заявителя.

- Другие подтверждающие бумаги по просьбе ФНС.

В уполномоченную службу заявитель подает пакет документов, при себе нужно иметь копии этого пакета бумаг.

Привилегии вдовам и иждивенцам военных пенсионеров

Если военный пенсионер уходит из жизни, то его иждивенцам, который имели данный статус на законных основаниях, а также супругам, в обязательном порядке предоставляются определенные льготы. Какие послабления применяются?

- Член семьи получает право на пенсионное содержание по потере кормильца.

- Льготы на медицинское обслуживание.

- Компенсироваться могут затраты на проезд к месту захоронения одному человеку в год.

Вдова военного имеет статус таковой до повторного вступления в брак.

Не нашли ответ на свой вопрос в статье или есть дополнительный вопрос? Задайте его юристу на сайте и получите развернутую консультацию уже через 15 минут

Сегодня все больше людей стремятся сохранить постоянное место работы после выхода на пенсию. Для одних это способ подольше оставаться "в строю", для других - денежное подспорье. В этой статье мы затронем порядок уплаты налогов работающими пенсионерами.

Платить или не платить?

Платят ли налоги работающие пенсионеры? Конечно же, платят. В нашей стране налоги взимаются до тех пор пока есть с чего их взимать. Чтобы не платить налоги, нужно либо лишиться объекта налогообложения (земли, имущества, зарплаты), либо приобрести статус льготника.

Статус пенсионера дает работающим гражданам следующие права:

- не платить налог на имущество в отношении одного объекта некоммерческой собственности по выбору;

- получать налоговые вычеты из базы по НДФЛ;

- пользоваться региональными и местными налоговыми льготами, установленными для пенсионеров.

Все, что выходит за рамки перечисленного, работающие пенсионеры уплачивают в общем для остальных граждан порядке.

Отдельно необходимо сказать о пенсионерах - "федеральных льготниках". В отличие от обычных пенсионеров для этих категорий предусмотрена своя собственная отличная от других система льгот. Кто же это такие? Это ветераны ВОВ и боевых действий, инвалиды, бывшие военнослужащие, граждане пострадавшие от радиации.

Льготы по налогам для федеральных льготников предусмотрены практически во всех региона. Они в подавляющем большинстве и с небольшими ограничениями не платят ни имущественный, ни транспортный, ни земельный налоги. Если вы относитесь к одной из указанных категорий, рекомендуем вам обратиться в налоговую инспекцию по вашему региону, где вам подробно расскажут о том, как и когда вы можете получить положенную вам льготу.

Далее в этой статье мы не будем больше касаться пенсионеров - "федеральных льготников" и сосредоточимся на обычных гражданах.

Подоходный налог

Все заработки граждан, полученные от трудовой, авторской или иной деятельности, в нашей стране облагаются подоходным налогом. В этом смысле работающие пенсионеры мало чем отличаются от "обычных" граждан не пенсионного возраста. Они также работают, получают зарплату и точно также платят с нее подоходный налог.

Помимо заработной платы, НДФЛ взимается в полном объеме с выигрышей, дивидендов, пенсий, получаемых по договорам негосударственного пенсионного страхования.Своевременно уплачивая подоходного налога, работающие пенсионеры приобретают право на возврат его части с суммы фактических затрат:

- на образование, лечение, медикаменты, купленные гражданами для себя или членов своей семьи,

- на покупку санаторно-курортных карт и путевок, полисов ДМС,

- на оплату договоров с НПФ,

- понесенных на покупку и строительство жилой недвижимости,

- по уплате процентов по ипотечным договорам,

- по реализации ранее приобретенной жилой недвижимости,

в пределах следующих лимитов:

- 50 тыс. руб. на обучение;

- 120 тыс. на лекарства, медуслуги, добровольное страхование, негосударственное пенсионное страхование;

- 2 млн. руб. при покупке жилой собственности;

- 3 млн. руб. по уплате процентов;

- 1 млн. руб. по расходам на реализацию имущества.

Обратиться за вычетом можно не более чем через три года после возникновения права на них. Данное правило распространяется на все виды вычетов, кроме имущественного. Пенсионеры могут получить имущественный вычет в любое время при наличии доходов, облагаемых НДФЛ, либо перенести его (вычет) на предыдущие налоговые периоды (но не более трех), если такие доходы у них были в прошлом. Так пенсионер, уволившийся в 2013 году, а в 2015 году купивший квартиру, может получить вычет за 2012 и 2013 годы.

Для получения вычета необходимо подать налоговую декларацию в ФНС, взять справку об уплаченных налогах на работе и представить документы, удостоверяющие право на вычет.

Транспортный налог

Поскольку транспортный налог относится к региональным, то и категории граждан, которые от него освобождаются, определяются законами регионов. На данный момент налог с одного транспортного средства установленной мощности могут не платить работающие пенсионеры Санкт-Петербурга, Красноярского края, а также Ленинградской, Свердловской, Пермской, Челябинской областей.

Частично от уплаты налога освобождены пенсионеры Самарской и Нижегородской области.

Земельный налог

Опираясь на муниципальное налоговое законодательство, мы выяснили, какие льготы по земельному налогу распространяются на работающих пенсионеров. Освобождены от уплаты земельного налога пенсионеры в:

- Санкт-Петербурге;

- Сама;

- Саратове;

- Перми;

- Ростове-на-Дону;

- Волгограде.

Освобождение распространяется на участки установленной площади. За все, что больше лимита, пенсионеры платят уже в обычном порядке.В ряде регионов действует также льготная ставка по налогу. Так например 50% скидку получат жители пенсионного возраста в Омске и Новосибирске.

Налог с пенсии

С тех пор как Украина ввела налог на пенсию, поползли слухи, что нечто подобное скоро ожидает и россиян. Напомним, с 2015 года украинские пенсионеры платят подоходный налог с суммы пенсии, превышающей три минимальных оклада. Нововведение коснулось как работающих, так и безработных пенсионеров. Кстати, подобная практика не такая уж и редкость в странах Европы. Наравне с Украиной похожая система налогообложения принята также в Эстонии и Греции.

Впрочем, российские пенсионеры все еще могут спать спокойно. Вопреки домыслам, государственная пенсия (и страховая, и накопительная) в России по-прежнему полностью освобождается от налогообложения. При этом налог не будет взиматься даже если накопительная часть пенсии находилась в негосударственном пенсионном фонде.

Однако учтите: освобождение касается только обязательного пенсионного страхования. Если работодатель заключил с НПФ договор о пенсионном страховании своих работников, то все отчисления в него будут облагаться подоходным налогом. То же самое касается договоров НПС, заключенных гражданином в отношении других лиц, например, членов его семьи.

Статья обновлена

Все данные актуальны на 03 марта 2020 года.

Налоговые льготы установлены Налоговым кодексом Российской Федерации. После повышения пенсионного возраста льготы стали связывать не с правом на пенсию, а с достижением определенного возраста: их по-прежнему можно получить женщинам с 55 лет и мужчинам с 60 лет.

Пенсионеры экономят на уплате НДФЛ, судебной госпошлины, транспортного, земельного и имущественного налогов. Рассказываем подробно о размере льгот в 2020 году.

Что вы узнаете

- НДФЛ

- Госпошлина

- Транспортный налог

- Налог на имущество

- Земельный налог

- Льготы по налогам пенсионерам

- Рассмотрение заявления и действия по перерасчету

- Что делать, если налоговые уведомления не перестают приходить после оформления льготы

Пенсии по государственному пенсионному обеспечению и трудовые пенсии налогом не облагаются.

Остальными доходами — зарплатой и доходами от продажи или сдачи в аренду недвижимости — пенсионеру по-прежнему нужно делиться с государством.

Еще у пенсионеров есть эксклюзивное условие для возврата НДФЛ с помощью имущественного вычета. Они имеют право вернуть налог не только с того года, когда оформили право собственности на квартиру, но и за три предыдущих года. Фактически при покупке квартиры на пенсии можно сразу вернуть уплаченный НДФЛ за четыре года. Для этого нужно подать четыре налоговые декларации. Больше ни у кого такой льготы нет.

Госпошлина

Пенсионеры не оплачивают госпошлину при обращении в суд по вопросам, связанным с получением пенсии, если размер имущественных требований не больше 1 миллиона рублей.

За судебные тяжбы по вопросам, не связанным с пенсией, пенсионеры госпошлину платят, как и все. Но если это иск к пенсионному фонду, который начисляет пенсию на 5 тысяч в месяц меньше положенного, то госпошлину платить не надо.

Транспортный налог

Льготы по транспортному налогу каждый регион устанавливает самостоятельно.

Например, в Москве специальных льгот для пенсионеров-автовладельцев нет, но есть льготы для других категорий граждан, среди которых большинство уже пенсионеры.

Транспортный налог за одну машину в Москве не платят:

- Герои Советского Союза;

- Герои Российской Федерации;

- граждане, награжденные орденом Славы трех степеней;

- ветераны и инвалиды Великой Отечественной войны;

- бывшие несовершеннолетние узники фашистских концлагерей;

- ветераны и инвалиды других боевых действий;

- чернобыльцы и инвалиды вследствие ядерных испытаний.

В Санкт-Петербурге все пенсионеры не платят транспортный налог. Правда, есть ограничения: мужчины старше 60 лет и женщины старше 55 лет не платят налог за один отечественный автомобиль с мощностью двигателя до 150 л. с.

Льготники «в возрасте» — герои, ветераны, инвалиды — тоже имеют право не платить налог на одну машину, даже за иномарку.

Налог на имущество физических лиц

Налог на имущество физических лиц — местный, но освобождение от его уплаты установлено на общероссийском уровне. Формулировки налогового кодекса о льготах по имущественному налогу изменились после увеличения пенсионного возраста.

Раньше в льготную категорию попадали действующие пенсионеры и те, кто в силу возраста получил право на пенсию: мужчины с 60 лет и женщины с 55 лет.

С 1 января 2019 года налог на имущество не платят также те, кто мог бы стать льготником по старым правилам: они еще не пенсионеры и не имеют права на пенсию, но перестают платить имущественный налог.

С учетом льготы пенсионеры и предпенсионеры могут не платить имущественный налог только за одну квартиру, один жилой дом, один гараж, одну хозяйственную постройку и одну творческую мастерскую.

Федеральная налоговая служба разъяснила: можно не платить налог за пять разных по виду объектов, то есть одновременно за квартиру, дом и гараж. Но если у пенсионера два гаража, то за владение одним из них платить придется. Хотя по налогу на жилое имущество еще есть вычеты, поэтому не факт, что начисления вообще будут.

Чтобы получить льготу по имущественным налогам, нужно один раз подать заявление. Хотя сейчас ФНС самостоятельно отслеживает возраст собственников и перестает начислять налог, но право на льготу могут и не учесть. На всякий случай лучше проверять уведомления. Если льгота не учтена — писать обращение через специальный сервис или в личном кабинете. Некоторые пенсионеры годами получают начисления, хотя вообще ничего не должны платить в бюджет. Окончательного срока для подачи заявления нет, но, чтобы льготу учли в текущих начислениях до рассылки уведомлений, лучше сделать это до 1 апреля следующего года.

Пенсионер может сам выбрать, по какому объекту применить льготу. Для этого нужно подать уведомление. Срок — до 31 декабря того года, за который начисляют налог. Уведомление по начислениям за 2019 год нужно подать до 31 декабря 2019 года.

Если у пенсионера несколько квартир, но он не подал уведомление о выборе льготного объекта, его освободят от уплаты налога за самую дорогую.

Земельный налог

Для пенсионеров и предпенсионеров есть федеральная льгота по земельному налогу. Она действует во всех регионах. Все, кому назначена пенсия по любому основанию, а также мужчины с 60 лет и женщины с 55 лет, получают вычет в размере стоимости 6 соток земли. То есть они не должны платить земельный налог с этой площади одного участка.

Например, если у пенсионерки есть огород размером в 4 сотки, то земельный налог она может не платить вообще. А если у пенсионера есть 10 соток земли, то платить он должен только за 4 из них. Чтобы получить эту льготу, необязательно официально быть пенсионером — достаточно достичь возраста 55 или 60 лет в зависимости от пола. Другим требованиям для назначения пенсии соответствовать необязательно. Но заявление тоже придется подать.

В результате проверок, безусловно, появятся те, кому будут положены дополнительные деньги.

В 2021 году пройдут проверки российских пенсионеров на предмет наличия дополнительных доходов. Также начнут проверять места жительства пенсионеров, получающих "северные" доплаты". Выяснят, кто получает начисленную ПФР пенсию, но проживает в других странах.

Это позволит восстановить законность получения пенсий и выплат, что положительно отразится на состоянии пенсионной системы, рассказала агентству "Прайм" доцент базовой кафедры Торгово-промышленной палаты РФ "Развитие человеческого капитала" РЭУ им. Г.В. Плеханова Людмила Иванова-Швец.

Результаты проведенной ранее выборочной проверки Счетной палаты показали наличие нарушений как в сторону незаконных переплат, так и недоплат пенсий. "После этого будет проведена более тщательная проверка правильности выплат пенсий, потому что, с одной стороны граждане недополучают определенную часть пенсионных выплат, а с другой стороны, у Пенсионного фонда повышаются расходы, которые не всегда удается возместить", — указывает эксперт.

В первую очередь, в 2021 году будут проверять наличие дополнительных доходов. Такие проверки, направленные на исключение получения различных надбавок и доплат к пенсии, могут проводить Федеральная налоговая служба, ПФР или органы соцзащиты. "В этом случае пенсионеру никуда ходить не надо, эти органы могут осуществить такие проверки самостоятельно", — пояснила эксперт.

Кроме того, пройдут проверки места жительства. Это коснется тех пенсионеров, которые получают повышенные пенсии в северных регионах или получают выплаты по доверенности через другое лицо. В этом случае пенсионер сам должен обратиться в ПФР для подтверждения данных.

Проверки также затронут тех пенсионеров, которые получают пенсию, начисленную ПФР, но проживают в других странах. Они должны раз в год обращаться в российское консульство, чтобы подтвердить, что до сих пор живы.

"Конечно, у нас сама пенсионная система, ее правила и порядок выплат не всегда логична и понятна для граждан и возникает ситуация, что кто-то много раз обращается в пенсионный фонд для восстановления справедливости, а кто-то получает лишние деньги, может умышленно, а может, и не зная об этом", — отметила она.

"В результате проверок, безусловно, появятся те, кому будут положены дополнительные деньги и те, кому придется возвращать в фонд незаконно полученные, но зато после этого будет меньше претензий и обращений по пенсионным выплатам", — заключила Иванова-Швец.

Ранее сообщалось, что Счетная палата нашла ошибки в системе персонифицированного учета в Пенсионном фонде России (ПФР), которые чаще всего приводят к нарушению пенсионных прав россиян. В отчете контрольного ведомства по итогам проверки деятельности ПФР в 2017-2019 годах отмечалось, что основной проблемой является открытие на одного и того же человека двух и более счетов, а также присвоение одного СНИЛС нескольким гражданам.

Тем кому доначислят будет гораздо меньше?

![]()

![]()

Тыц:

Член Комитета Госдумы по труду, социальной политике и делам ветеранов, первый замруководителя думской фракции "Единая Россия" Андрей Исаев сказал ТАСС, что дополнительных проверок пенсионеров в 2021 году не планируется: "Естественно, что эта новость вызвала у нас обеспокоенность и удивление. Мы сегодня запросили Пенсионный фонд и Министерство труда. Я разговаривал и с главой ПФР Максимом Топилиным, и с замглавы Минтруда Андреем Пудовым на эту тему. Нас заверили, что никаких таких фронтальных проверок не планировалось и не планируется. Пенсионный фонд как работал, работает сейчас, так и будет работать в обычном режиме в 2021 году".

Тыц:

Выходит, информация завкафедрой "Плехановки" Людмилы Ивановой-Швец (довольно известного эксперта, регулярно мелькающей на ТВ) - фейк? Провокация? Не связан ли данный факт с тем, что выпускница Харьковского госуниверситета проходила подготовку по программе Национального совета по экономическому образованию Министерства образования США?

Тыц:

Иванова-Швец Людмила Николаевна

Базовая кафедра Торгово-промышленной палаты РФ «Развитие человеческого капитала»,

Ученая степень: Кандидат экономических наук

Ученое звание: Доцент

1978- 1985 – Харьковский государственный университет, экономический факультет, специальность - экономист

1999 – обучение по программе «Преподавание экономических и бизнес-дисциплин» в Государственном университете-Высшей школе экономики 2004-2005 – подготовка по программе Национального Совета по экономическому образованию Министерства образования США

Вот так ведутся информационные войны, учитесь, господа курьерские.

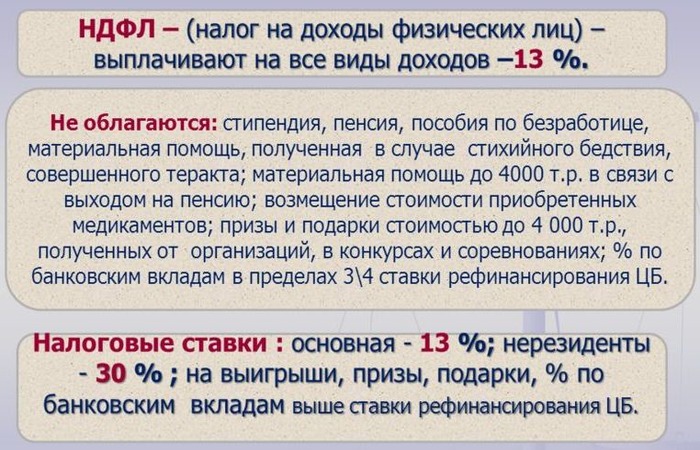

Подоходный налог – сумма, выплачиваемая государству с дохода, который получают физические лица на территории страны. По общему правилу на данный момент он составляет 13%.

Налог на доходы физических лиц (НДФЛ) – именно таково его правильное наименование, является прямым налогом, который оплачивают не только граждане РФ, но и иностранцы при условии получения какой-либо прибыли на территории страны.

Бесплатно по России

Те из них, которые не являются налоговыми резидентами, обязаны отчислять 30%. При этом НДФЛ берут не с любого дохода, к примеру, не облагаются им социальные выплаты, а в ряде случаев, предусмотренных действующим российским законодательством, предусмотрены так называемые вычеты – уменьшение налоговой базы по определенным основаниям.

Облагается ли пенсия подоходным налогом

По своей сути, пенсия представляет собой социальную выплату, на которую могут рассчитывать граждане, нуждающиеся в особой материальной поддержке. Круг ее получателей довольно широк и это далеко не только лица пожилого возраста. Пенсия выплачивается:

- военным, имеющим определенную выслугу;

- инвалидам;

- несовершеннолетним в связи с потерей кормильца.

Данные социальные выплаты НДФЛ не облагаются.

Однако большинство пенсионеров – лица преклонных лет, достигшие соответствующего возраста и имеющие необходимый трудовой стаж. Как же формируется такая пенсия?

Каждый месяц работодатель платит за каждого работника так называемые страховые взносы. Их сумма составляет определенный процент от заработной платы сотрудника. Часть этих средств идет в ФСС, ФОМС, ТФОМС. Это социальное и медицинское страхование. Большая же часть денежных средств, оплачиваемых работодателем, уходит в ПФР на формирование будущей пенсии сотрудника. Она, в свою очередь, состоит из страховой и накопительной частей.

Согласно действующему законодательству, накопительную часть гражданин может оставить в государственном пенсионном фонде, а может выбрать негосударственный пенсионный фонд (НПФ). НПФ предлагают более высокие проценты на эти накопления, поэтому ожидается, что величина пенсии, получаемой через них в будущем, будет выше.

Разобравшись, какие же бывают пенсии и из чего они состоят, можно ответить на вопрос, относительно обложения пенсионных выплат подоходным налогом.

С выплат от государственного фонда НДФЛ не удерживается. Если же пенсия приходит от негосударственного источника, то в таком случае она облагается подоходным налогом. Однако здесь существуют исключения. Так, не платится НДФЛ с пенсий, которые выплачиваются НПФ, имеющими соответствующую лицензию.

Также распространены случаи, когда крупные работодатели самостоятельно заключают договора с выбранными ими НПФ или имеют свой фонд. Их работники по выходе на заслуженный отдых также налог не платят. Иными словами, НДФЛ берется только с только накопительной части пенсии, выплачиваемая НПФ, не имеющим государственной лицензии, с которым работник заключил договор непосредственно от своего имени.

Законодательная база

То правило, что государственные пенсионные выплаты не облагаются налогом, подкреплено п. 2 ст. 217 Налогового Кодекса РФ. Однако эта же норма устанавливает, что подоходный налог берется с добровольного страхования накопительной части пенсии.

Какие налоги платят работающие пенсионеры

В России распространена ситуация, когда многие граждане, имеющие право на пенсию в связи с достижением соответствующего возраста, стараются сохранить прежнее место работы или продолжают трудовую деятельность в другом месте. С точки зрения действующего законодательства никаких препятствий и ограничений для получения пенсионных выплат в таком случае нет. При этом работающие пенсионеры остаются плательщиками различных налоговых сборов.

Так, они уплачивают НДФЛ со своей заработной платы в полном объеме, равно как и остальные граждане страны. Для налоговых резидентов эта сумма составляет 13%.

Также они уплачивают НДФЛ и с других видов доходов, например, выигрышей, дивидендов, от предоставления услуг и продажи товаров и имущества. Облагается налогом и часть пенсии, выплачиваемой по договорам с НПФ, о чем говорилось ранее.

Кроме НДФЛ, существуют и иные, более специфические платежи, обязанность по уплате которых лежит на гражданах. Это имущественный, земельный и транспортный налоги.

Пенсионеры, в том числе и работающие, полностью освобождены от уплаты сбора на имущество.

Что касается земельного и транспортного налога, то они относятся к категории местных пошлин. Это означает, что возможность освобождения от них устанавливается на региональном уровне. Таким образом, в части субъектов работающие пенсионеры их платят, а в части нет.

Возврат налога при покупке недвижимости

Налоговый вычет при приобретении недвижимости может получить любой налогоплательщик при условии его официального трудоустройства. Это касается и работающих пенсионеров.

Никаких особенностей в порядке его оформления для этой категории граждан нет. Для возвращения налогового вычета пенсионеру необходимо предоставить в ИФНС следующие документы:

- декларацию по форме 3НДФЛ;

- правоустанавливающие бумаги на объект недвижимости;

- справку о сумме ранее уплаченных налогов.

Пенсия, по большей части, является социальной выплатой, которая не облагается налогами. Исключение составляет ее накопительная часть, выплачиваемая НПФ при условии добровольного страхования. Однако обязанность по уплате большинства остальных видов налогов за пенсионерами сохраняется в полном объеме.

Полезное видео

Предлагаем посмотреть видео-сюжет о возврате налога за покупку недвижимости пенсионерами:

В данной статье мы узнаем, какие налоги платит работающий пенсионер. Рассмотрим какие налоги не платит. Разберемся с налоговыми льготами для работающих пенсионеров в 2020.

Процент людей, которые после выхода на пенсию, продолжают работать, растет. Одни связывают это с тем, что пенсионеры предпочитают оставаться подольше «в строю», другие – что пенсионеры желают иметь больший доход, т. к. пенсия в России не дает большинству людей должного денежного подспорья. В этой статье мы затронем тему уплаты налогов пенсионеров, который работают после выхода на пенсию.

Общие правила уплаты налогов

Продолжают ли люди платить налоги после того, как вышли на пенсию? Конечно же продолжают. Однако работающие пенсионеры имеют право на следующие льготы:

- не платить налог на имущество (в отношении только одного объекта некоммерческой недвижимости, например, квартиры);

- получать вычеты по налогу на доход физических лиц;

- пользоваться льготами для пенсионеров, установленных на региональном и местном уровнях;

- не платить подоходный налог, который начисляется с пенсии, а также с материальной помощи и компенсационных платежей;

- не платить земельный налог (в Ленинградской, Самаркой, Новосибирской и некоторых других областях России);

- не платить транспортный налог (в Ленинградской, Пермской, Свердловской, Самарской областях и Красноярском крае).

Пенсионеры, имеющие федеральные льготы

Работающие пенсионеры, которые относятся к федеральным льготникам, платят налоги по-другому. Кто же относится к этой категории? Это прежде всего:

- ветераны ВОВ;

- инвалиды;

- бывшие военные;

- люди, которые пострадали от радиоактивного излучения.

Льготы для этой категории лиц разнятся в зависимости от региона. Поэтому если вы попадаете под одну из подкатегорий федеральных льготников, то советуем вам обратиться в ФНС в своем городе для того чтобы подробнее ознакомиться с перечнем льгот. Чаще всего, льготы для федеральных льготников – это освобождение от уплаты земельного, транспортного и имущественного налогов.

Государственная и негосударственная пенсия

Как известно, пенсия может быть как государственной, так и негосударственной. В чем же разница по уплате налогов при каждом ее виде? Главная разница состоит в том, что государственная пенсия полностью освобождается от налогообложения. Это касается как накопительной, так и основной ее части. Более того, подоходный налог не будет взыматься с нее даже в том случае, если накопительная ее часть была в негосударственном пенсионном фонде.

К сожалению, на негосударственную пенсию распространяется подоходный налог и за него несвоевременную уплату налогоплательщику грозит штраф или пени.

Как пенсионеры могут оплатить налоги

Способы уплаты взносов для пенсионеров ничем не отличаются от способов уплаты взносов для обычных физических лиц. Итак, рассмотрим самые распространенные из них.

| Способ оплаты | Особенности |

| Наличными через банк | Для того чтобы оплатить взнос таким методом потребуется квитанция. Она приходит налогоплательщикам по почте, либо, если пенсионер пользуется личным кабинетом налогоплательщика, то квитанция будет доступна для скачивания и распечатки ближе к концу календарного года. |

| Через шрихкод в кредитном учреждении | Для этого пенсионеру также потребуется квитанция, полученная либо посредством почтовой связи из ФНС, либо скаченная с личного кабинета налогоплательщика. Просто поднесите квитанция к считывателю шрихкода и оплатите взнос с банковской карты или наличными средствами. |

| Через личный кабинет налогоплательщика | Для этого необходимо дождаться уведомления в личном кабинете, а затем перейти по ссылке «Оплатить налог». Оплата будет произведена с вашей банковской карты. |

| С помощью мобильного телефона | При выборе банка при оплате налога с из личного кабинета налогоплательщика выберите способ «Таврический». Перед вами откроется меню оплаты взноса с помощью баланса мобильного телефона. |

| Посредством сервиса «Сбербанк Онлайн» | Для оплаты взноса с помощью данного сервиса необходимо перейти во вкладку «Платежи и переводы» и выбрать ИФНС. Затем укажите необходимые реквизиты и проведите платеж. |

| Сторонние сервисы | В некоторых городах есть возможность оплатить взносы с помощью таких сервисов, как «Город» или «Заплати налоги». Система «Город» доступна только при посещении некоторых отделений кредитных организаций, а «Заплати налоги» – это сервис, который доступен только онлайн. |

Внимание: В случае если вы оплачиваете налог с помощью баланса мобильного, то ваш баланс должен быть положительным и на нем должно быть достаточно средств для уплаты. В противном случае операция не будет завершена должным образом.

Ответственность за неуплату взносов

Ответственность за неуплаты бывает двух видов:

- Налоговая ответственность. Штраф или пеня, которые подлежат уплате налогоплательщиком для того чтобы компенсировать тот ущерб, который принесла неуплата определенного взноса.

- Уголовная ответственность. Возникает только тогда, когда физическое лицо нанесло вред не только бюджету страны, но и обществу. Уголовная ответственность наступает только по решению суда.

Внимание: в 99% случаях физическое лицо подвергается налоговой, а не уголовной ответственности.

Ответственность в зависимости от вида налога

Давайте рассмотрим самые распространенные взносы, а именно земельный, транспортный и имущественный и размер и виды штрафов, применяемые по отношению к работающим пенсионерам при неуплате каждого из них.

| Налог | Особенности | Штраф |

| Земельный | Оплата должна производится вовремя. Уголовная ответственность возникает только в том случае, если лицо умышленно скрывало свои доходы. | Штраф при налоговой ответственности составляет до 20% от суммы неуплаченного взноса. Штраф при подтверждении судом уголовной ответственности – до 40% от суммы неуплаченного сбора. |

| Транспортный | Процесс уплаты транспортного взноса один из самых простых. Взнос платят все лица, на которых зарегистрированы транспортные средства. | Штраф при налоговой ответственности составляет до 20% от суммы неуплаченного взноса. Штраф при подтверждении судом уголовной ответственности – до 40% от суммы неуплаченного сбора. |

| Имущественный | Размер взноса варьируется в зависимости от региона. | При несвоевременной уплате имущественного взноса налоговая может начислить недоимку или штраф (рассчитываются исходя из ставки рефинансирования), либо же произвести погашение долга за счет другого имущества, которое есть у физического лица. |

Итак, как вы уже, наверное, поняли, если вы в срок не оплатите какой-либо налог, даже будучи пенсионером, то вас ждет штраф, пени, либо же даже уголовная ответственности.

Внимание: Все претензии к вам налоговая инспекция может предъявить только в течение 3 лет со дня неуплаты взносов.

Давайте попробуем рассчитать штраф, который вам полагается, если вы вовремя не оплатили земельный взнос. Предположим, что вы не успели оплатить взнос и просрочили его на 1 месяц. Сумма к уплат налога на землю составляла 9 345 руб. Налоговая инспекция решила применить к вам не самое жестокое наказание и вы отделались штрафом всего в 5% от суммы взноса:

Сумма, подлежащая к уплате = 9 345 руб. + 9 345 руб. х 5% = 9 812 руб. 25 коп.

Налоговые льготы работающим пенсионерам

Пенсионеры по старости, которые приняли решение продолжать трудовой стаж, имеют право на некоторые льготы, которые могут существенно снизить налоговую нагрузку на них. Так, например, они могут перерасчитать пенсию. Перерасчет производится каждый год, при этом учитываются пенсионные баллы. В результате пенсия работающего пенсионера с каждым годом становится немного больше.

Пенсионеры, которые продолжают трудовую деятельность, имеют право на все те же льготы, которые полагаются и обычным гражданам. Например:

- оформление налогового вычета на детей, не достигших возраста 18 лет, а также на детей, который учатся в высших учебных заведениях;

- социальные вычеты (если, например, пенсионер принимает участие в программах необязательного страхования, делает отчисления на накопительную часть пенсии, либо же его дети учатся в высших учебных заведениях);

- имущественный вычет на взнос на доходы физических лиц (право на имущественный вычет возникает, когда лицо приобретает или строит первое в его жизни недвижимое имущество).

Как получить налоговые льготы

Как это не странно, однако, при наступлении момента перехода на пенсию, налоговые льготы, предназначенные для пенсионера, не начинают работать сами. Для того чтобы воспользоваться своим правом на льготу необходимо обратиться в налоговую инспекцию и предоставить необходимые документы, а также заполнить заявление.

Так, если вы хотите получить льготы по налогу на имущество, а также по земельному налогу, то вам следует обратиться в налоговую по месту нахождения участка земли или недвижимого имущества. Если же вы хотите получить льготы по остальным видам налога, то будет достаточно обращения ы ФНС по месту нахождения пенсионера.

Сроки предоставления документов для получения льгот достаточно строгие и постоянно меняются. Так, например, еще в 2015 году было выпущено в свет письмо Правительства, в котором говорилось о том, что чтобы воспользоваться предназначенными льготами, то документы было необходимо подать до 1 ноября 2015 года.

Ниже приведенный перечь документов для получения льгот примерный и для того чтобы узнать какой пакет документов понадобится именно вам, советуем обратиться нужную налоговую инспекцию.

Итак, нужный пакет документов:

| Документ | Особенности |

| Заявление | Заявление можно написать как на месте, так и воспользоваться бланком, предоставленном для официальном сайте ФНС |

| Документ, который можно использовать в качестве подтверждения права собственности на объект налогообложения | Например, для недвижимого имущества это будет свидетельство о регистрации |

| Пенсионное удостоверение, ИНН, паспорт. | Желательно сделать копии документов |

Обязательно узнавайте какие именно документы потребуется до того, как принести полный пакет в налоговую инспекцию. В зависимости от условий, по которым вы претендуете на льготу, а также от региона вашего нахождения, пакте документов может незначительно разниться.

Вопрос № 1. Вернет ли налоговая имущественный вычет работающему пенсионеру одной суммой?

Ответ: Да, вернет, если на последние три года для вычета накопилась сумма до 260 тыс. рублей.

Вопрос № 2. Почему с меня, работающего пенсионера и инвалида, берут полную сумму взносов в Пенсионный Фонд? Почему не полагаются какие-то льготы?

Ответ: Потому что есть доход, поэтому Вы и должны перечислять полную сумму страховых взносов в ПФР.

Вопрос № 3. Я пенсионер, живу только на пенсию, не работаю. Могу ли я получить налоговый вычет?

Ответ: Нет, налоговый вычет могут получить только те пенсионеры, которые отчисляют подоходный налог.

Вопрос № 4. Я пенсионер. Работаю вахтером. Имею квартиру в собственности и сдаю комнату в аренду. Нужно ли мне платить налог на доходы или нет?

Ответ: Да, вы должны платить подоходный налог с дохода от сдачи комнаты в аренду вне зависимости от того, пенсионер вы или нет, а также работаете ли вы или нет.

Вопрос № 5. Платят ли неработающие пенсионеры налог на приватизированную квартиру.

Ответ: Нет, не платят, вне зависимости от того, работает ли пенсионер или нет.

Читайте также: