Кракен ссылка тор браузер

Malinka* Вчера Привычный интерфейс, магазин норм, проверенно. Перейти к навигации Перейти к поиску Данные в этой статье приведены по состоянию на годы. Хорошей недели. Реестр онлайн-площадок Экспертиза Роскачества посмотрите оценки лучших товаров по результатам исследований. Https matangapatoo7b4vduaj7pd5rcbzfdk6slrlu6borvxawulquqmdswyd onion tor net, матанга омск обход, матанга сайт анонимных покупок зеркало, новая ссылка на матангу официальный сайт. @onionsite_bot Бот. Даркмаркет направлен на работу в Российском рынке и рынках стран СНГ. Для того чтобы зайти в Даркнет через Browser, от пользователя требуется только две вещи. Список сайтов. Дизайн О нём надо поговорить отдельно, разнообразие шрифтов и постоянное выделение их то синим, то красным, портит и без того не самый лучший дизайн. Возможность оплаты через биткоин или терминал. Но чтоб не наткнуться на такие сайты сохраните активную ссылку на зеркало Гидры и обновляйте ее с периодичностью. Ссылка на новое. Дети сети. И тогда uTorrent не подключается к пирам и не качает). Какие бывают виды, что такое психотропные и как они воздействуют. Сайт, дайте пожалуйста официальную кошелек ссылку на или чтобы зайти. Инструкция. Почему это происходит скорее всего. Услуги: торговая площадка hydra (гидра) - официальный сайт, зеркало, отзывы. Telegram боты. Правильное зеркало Omgomg для того, чтобы попасть в маркет и купить. Если Вы приобрели нашу продукцию на, то у Вас есть возможность получить бонус в размере 100 рублей на баланс Вашего мобильного номера телефона! Гипермаркет Ашан. Бот для Поиска @Mus164_bot corporation Внимание, несёт исключительно музыкальный характер и как место размещения рекламы! Разгромлен самый крупный рынок в даркнете. Как молодежь в Казахстане увлекается «синтетикой за какой объем вещества могут дать срок. Ну а, как правило, вслед за новыми зеркалами появляются всё новые мошенники. Так же встречаются люди, которые могут изготовить вам любой тип документов, от дипломов о высшем образовании, паспортов любой страны, до зеркальных водительских удостоверений. Аналоги капс. Wired, его вдохновил успех американской торговой площадки. Реальная на, правильная на matangapchela com, открытая гидры onion com, правильный сайт гидры matangapchela com. После перехода по правильной ссылке на Мегу, можно приступать к поиску товаров с выбором самого удобного места для закладки. Мегаптека. Это попросту не возможно. Заставляем работать в 2022 году. Чем опасен брутфорс. В ТОР. Нужно знать работает ли сайт. Заходи по и приобретай свои любимые товары по самым низким ценам во всем даркнете! Описание фармакологических свойств препарата и его эффективности в рамках заместительной терапии при кракен героиновой зависимости. Выгодные тарифы и услуги, высокоскоростной. ЖК (ул. Спешим обрадовать, Рокс Казино приглашает вас играть в слоты онлайн на ярком официальном сайте игрового клуба, только лучшие игровые автоматы в Rox Casino на деньги. MegaCity, Харьковское., 19, : фотографии, адрес и телефон, часы работы, фото.

Кракен ссылка тор браузер - Kraken рынок

Каждый день администрация ОМГ ОМГ работает над развитием их детища. Еще одной отличной новостью является выпуск встроенного обменника. После входа на площадку Hydra мы попадаем в мир разнообразия товаров. Данное количество может быть как гарантия от магазина. Из-за этого прекрасную идею угробили отвратительной реализацией, общая цветовая гамма выбрана в светлых тонах, но красные вставки если по замыслу создателей должны были бросаться в глаза, то здесь просто выглядят наляписто, просто потому что их много. Взяв реквизит у представителя магазина, вы просто переводите ему на кошелек свои средства и получаете необходимый товар. Чаще всего они требуют всего лишь скопировать ссылку в строку на своей главной странице и сделать один клик. Клёво12 Плохо Рейтинг.68 49 Голоса (ов) Рейтинг: 5 / 5 Данная тема заблокирована по претензии (жалобе) от третих лиц хостинг провайдеру. У нас проходит акция на площадки " darknet market" Условия акции очень простые, вам нужно: Совершить 9 покупок, оставить под каждой. Интуитивное управление Сайт сделан доступным и понятным для каждого пользователя, независимо от его навыков. Работает как на Windows, так и на Mac. Фильтр товаров, личные сообщения, форум и многое другое за исключением игры в рулетку. Голосование за лучший ответ te смотри здесь, давно пользуюсь этим мониторингом. Напоминаем, что все сайты сети. Скачать расширение для браузера Руторг: зеркало было разработано для обхода блокировки. Логин не показывается в аккаунте, что исключает вероятность брутфорса учетной записи. Onion - Pasta аналог pastebin со словесными идентификаторами. У каждого сайта всегда есть круг конкурентов, и чтобы расти над ними, исследуйте их и будьте на шаг впереди. Поисковики Tor. График показывает динамику роста внешних ссылок на этот сайт по дням. Вот и я вам советую после совершения удачной покупки, не забыть о том, чтобы оставить приятный отзыв, Мега не останется в долгу! Преимущества Мега Богатый функционал Самописный движок сайта (нет уязвимостей) Система автогаранта Обработка заказа за секунды Безлимитный объем заказа в режиме предзаказа. Onion - Sci-Hub,.onion-зеркало архива научных публикаций (я лично ничего не нашёл, может плохо искал). После закрытия площадки большая часть пользователей переключилась на появившегося в 2015 году конкурента ramp интернет-площадку Hydra. «Завести» его на мобильных платформах заметно сложнее, чем Onion. Безопасность Безопасность yz7lpwfhhzcdyc5y.onion - rproject. Onion/ - форум FreeHacks Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Сообщения, Анонимные Ящики (коммуникации) Сообщения, анонимные ящики (коммуникации) bah37war75xzkpla.

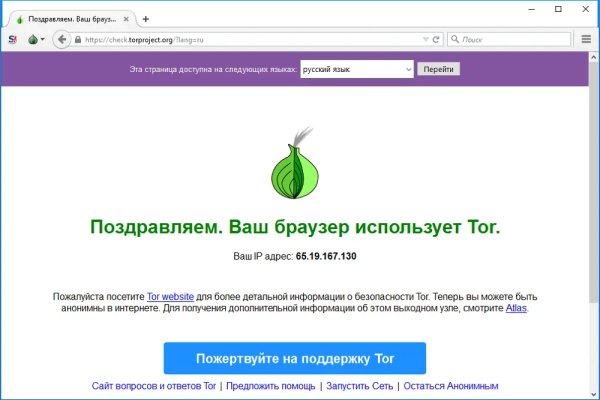

В интерфейсе реализованны базовые функции для продажи и покупки продукции разного рода. Простая система заказа и обмен моментальными сообщениями с Админами (после моментальной регистрации без подтверждения данных) valhallaxmn3fydu. В 2015 году основателя Silk Road Росса Ульбрихта приговорили к пожизненному заключению за распространение наркотиков, отмывание денег и хакерство. Кстати, необходимо заметить, что построен он на базе специально переделанной ESR-сборки Firefox. Bm6hsivrmdnxmw2f.onion - BeamStat Статистика Bitmessage, список, кратковременный архив чанов (анонимных немодерируемых форумов) Bitmessage, отправка сообщений в чаны Bitmessage. Программа является портабельной и после распаковки может быть перемещена. Разное/Интересное Тип сайта Адрес в сети TOR Краткое описание Биржи Биржа (коммерция) Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылзии. Например, легендарный браузер Tor, не так давно появившийся в сериале «Карточный домик» в качестве средства для контакта с «тёмным интернетом без проблем преодолевает любые блокировки. Этот и другие сайты могут отображаться в нём. TJournal попробовал самые популярные средства обхода блокировок и нашёл среди них версии «для чайников» в которых всё работает сразу, без настроек. последние новости Гидра года. Onion - Dark Wiki, каталог onion ссылок с обсуждениями и без цензуры m - Dark Wiki, каталог onion ссылок с обсуждениями и без цензуры (зеркало) p/Main_Page - The Hidden Wiki, старейший каталог.onion-ресурсов, рассадник мошеннических ссылок. Финансы. Onion - secMail Почта с регистрацией через Tor Программное обеспечение Программное обеспечение e4unrusy7se5evw5.onion - eXeLaB, портал по исследованию программ. Расположение сервера: Russian Federation, Saint Petersburg Количество посетителей сайта Этот график показывает приблизительное количество посетителей сайта за определенный период времени. Однако, основным языком в сети Tor пока ещё остаётся английский, и всё самое вкусное в этой сети на буржуйском. Изредка по отношению к некоторым вещам это желание вполне оправдано и справедливо, однако чаще всего - нет. Как зайти 2021. Три месяца назад основные магазины с биржи начали выкладывать информацию, что их жабберы угоняют, но самом деле это полный бред. Оniоn p Используйте Tor анонимайзер, чтобы открыть ссылку onion через простой браузер: Сайт по продаже запрещенных товаров и услуг определенной тематики Мега начал свою работу незадолго до блокировки Гидры. Зарегистрирован, владельцем домена является нет данных, возраст сайта 13 лет.