Налогообложение доплаты к трудовой пенсии

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Обзор документа

Письмо Департамента налоговой и таможенно-тарифной политики Минфина РФ от 7 сентября 2012 г. N 03-04-05/6-1082 О налогообложении НДФЛ доходов в виде ежемесячной доплаты к трудовой пенсии лицам, замещавшим должности муниципальной службы

Вопрос: Подлежит ли удержанию НДФЛ ежемесячная доплата к трудовой пенсии по старости муниципальным служащим, лицам, замещающим муниципальные должности? Президиум Верховного Суда Российской Федерации утвердил 20.06.2012 г. Обзор судебной практики за 1 квартал 2012 г. Там четко сказано, что НДФЛ не удерживается. Администрация Петрозаводского городского округа и Петросовет продолжают удерживать НДФЛ и ждут распоряжения из Минфина РФ. Что должен сделать Минфин РФ для отмены НДФЛ ежемесячных доплат к пенсии по старости указанных категорий пенсионеров?

Ответ: Департамент налоговой и таможенно-тарифной политики рассмотрел обращение по вопросу обложения налогом на доходы физических лиц доходов в виде ежемесячной доплаты к трудовой пенсии лицам, замещавшим должности муниципальной службы, и в соответствии со статьей 34.2 Налогового кодекса Российской Федерации (далее - Кодекс) разъясняет следующее.

В соответствии с пунктом 2 статьи 217 Кодекса освобождаются от обложения налогом на доходы физических лиц пенсии по государственному пенсионному обеспечению и трудовые пенсии, назначаемые в порядке, установленном действующим законодательством, социальные доплаты к пенсиям, выплачиваемые в соответствии с законодательством Российской Федерации и законодательством субъектов Российской Федерации.

Федеральным законом от 17.07.1999 N 178-ФЗ "О государственной социальной помощи" (далее - Федеральный закон от 17.07.1999 N 178-ФЗ) установлено, что социальная доплата к пенсии предоставляется гражданину (пенсионеру) в виде денежной суммы к пенсии с учетом денежных выплат и отдельных мер социальной поддержки, предоставляемых в натуральной форме, которые предусмотрены данным Федеральным законом, иными федеральными законами, законами и иными нормативными правовыми актами субъектов Российской Федерации, до величины прожиточного минимума пенсионера, установленной в соответствии с пунктом 4 статьи 4 Федерального закона от 24.10.1997 N 134-Ф3 "О прожиточном минимуме в Российской Федерации" в субъектах Российской Федерации по месту его жительства или месту пребывания, за счет средств соответствующих бюджетов бюджетной системы Российской Федерации. Социальная доплата к пенсии состоит из федеральной социальной доплаты к пенсии или региональной социальной доплаты к пенсии.

Следовательно, федеральная или региональная социальная доплата к пенсии, предоставленная неработающему гражданину (пенсионеру) по месту его проживания (пребывания) за счет средств соответствующих бюджетов бюджетной системы Российской Федерации до величины прожиточного минимума пенсионера в Российской Федерации либо в субъекте Российской Федерации, не подлежит обложению налогом на доходы физических лиц.

В соответствии с подпунктом 1 пункта 1 статьи 5 Федерального закона от 15.12.2001 N 166-ФЗ "О государственном пенсионном обеспечении в Российской Федерации" (далее - Федеральный закон от 15.12.2001 N 166-ФЗ) пенсия за выслугу лет является видом пенсий по государственному пенсионному обеспечению. Указанная пенсия согласно пункту 2 статьи 5 и подпункту 1 пункта 1 статьи 4 Федерального закона от 15.12.2001 N 166-ФЗ назначается, в частности, федеральным государственным гражданским служащим.

Правовые основы организации муниципальной службы Российской Федерации определены Федеральным законом от 02.03.2007 N 25-ФЗ "О муниципальной службе в Российской Федерации" (далее - Федеральный закон от 15.12.2001 N 166-ФЗ).

Статьей 23 Федерального закона от 02.03.2007 N 25-ФЗ муниципальным служащим гарантируется пенсионное обеспечение за выслугу лет.

В соответствии с пунктом 1 статьи 24 Федерального закона от 02.03.2007 N 25-ФЗ на муниципального служащего в области пенсионного обеспечения в полном объеме распространяются права государственного гражданского служащего, установленные федеральными законами и законами субъекта Российской Федерации.

Исходя из изложенного пенсия за выслугу лет является составной частью государственного пенсионного обеспечения и может быть отнесена к пенсиям, освобождаемым от налогообложения на основании пункта 2 статьи 217 Кодекса.

Выплаты в виде ежемесячной доплаты к пенсии муниципальным служащим Федеральным законом от 02.03.2007 N 25-ФЗ не предусмотрены.

Правила назначения, перерасчета и выплаты ежемесячной доплаты к трудовой пенсии по старости, трудовой пенсии по инвалидности лицам, замещавшим муниципальные должности на постоянной основе в органах местного самоуправления Петрозаводского городского округа установлены соответствующим Порядком, утвержденным Решением Петрозаводского городского Совета от 28.09.2011 N 27/04-88.

С учетом изложенного ежемесячная доплата к трудовой пенсии по старости, трудовой пенсии по инвалидности, выплачиваемая в соответствии с вышеназванным Порядком лицам, замещавшим муниципальные должности на постоянной основе в органах местного самоуправления Петрозаводского городского округа, не является социальной доплатой к пенсии, выплачиваемой до величины прожиточного минимума пенсионера, как это обусловлено Федеральным законом от 17.07.1999 N 178-ФЗ, и не является пенсией за выслугу лет, назначаемой муниципальным служащим, и, соответственно, не подпадает под действие пункта 2 статьи 217 Кодекса и подлежит обложению налогом на доходы физических лиц в общеустановленном порядке.

| Заместитель директора Департамента | С.В. Разгулин |

Обзор документа

По вопросу обложения НДФЛ ежемесячной доплаты к трудовой пенсии, выплачиваемой бывшим муниципальным служащим, разъяснено следующее.

Социальные доплаты к пенсиям, предусмотренные федеральным и региональным законодательством, не облагаются НДФЛ.

Так, Закон о государственной соцпомощи определяет, что социальная доплата выплачивается до величины прожиточного минимума пенсионера. Она может быть федеральной или региональной. Доплата производится по месту жительства (пребывания) гражданина за счет соответствующего бюджета.

Разъяснено, что выплаты к пенсиям, отвечающие указанным признакам, не облагаются НДФЛ.

Ежемесячные доплаты к пенсиям муниципальных служащих законодательством не предусмотрены.

Минфин России пояснил, что ежемесячная доплата к трудовым пенсиям по старости и инвалидности, выплачиваемая бывшим муниципальным служащим в соответствии с актом органа местного самоуправления, не является социальной, выплачиваемой до величины прожиточного минимума. Соответственно, она облагается НДФЛ.

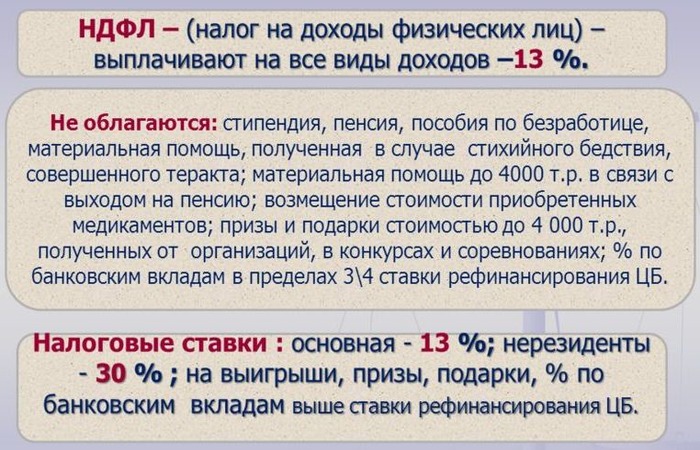

Подоходный налог – сумма, выплачиваемая государству с дохода, который получают физические лица на территории страны. По общему правилу на данный момент он составляет 13%.

Налог на доходы физических лиц (НДФЛ) – именно таково его правильное наименование, является прямым налогом, который оплачивают не только граждане РФ, но и иностранцы при условии получения какой-либо прибыли на территории страны.

Бесплатно по России

Те из них, которые не являются налоговыми резидентами, обязаны отчислять 30%. При этом НДФЛ берут не с любого дохода, к примеру, не облагаются им социальные выплаты, а в ряде случаев, предусмотренных действующим российским законодательством, предусмотрены так называемые вычеты – уменьшение налоговой базы по определенным основаниям.

Облагается ли пенсия подоходным налогом

По своей сути, пенсия представляет собой социальную выплату, на которую могут рассчитывать граждане, нуждающиеся в особой материальной поддержке. Круг ее получателей довольно широк и это далеко не только лица пожилого возраста. Пенсия выплачивается:

- военным, имеющим определенную выслугу;

- инвалидам;

- несовершеннолетним в связи с потерей кормильца.

Данные социальные выплаты НДФЛ не облагаются.

Однако большинство пенсионеров – лица преклонных лет, достигшие соответствующего возраста и имеющие необходимый трудовой стаж. Как же формируется такая пенсия?

Каждый месяц работодатель платит за каждого работника так называемые страховые взносы. Их сумма составляет определенный процент от заработной платы сотрудника. Часть этих средств идет в ФСС, ФОМС, ТФОМС. Это социальное и медицинское страхование. Большая же часть денежных средств, оплачиваемых работодателем, уходит в ПФР на формирование будущей пенсии сотрудника. Она, в свою очередь, состоит из страховой и накопительной частей.

Согласно действующему законодательству, накопительную часть гражданин может оставить в государственном пенсионном фонде, а может выбрать негосударственный пенсионный фонд (НПФ). НПФ предлагают более высокие проценты на эти накопления, поэтому ожидается, что величина пенсии, получаемой через них в будущем, будет выше.

Разобравшись, какие же бывают пенсии и из чего они состоят, можно ответить на вопрос, относительно обложения пенсионных выплат подоходным налогом.

С выплат от государственного фонда НДФЛ не удерживается. Если же пенсия приходит от негосударственного источника, то в таком случае она облагается подоходным налогом. Однако здесь существуют исключения. Так, не платится НДФЛ с пенсий, которые выплачиваются НПФ, имеющими соответствующую лицензию.

Также распространены случаи, когда крупные работодатели самостоятельно заключают договора с выбранными ими НПФ или имеют свой фонд. Их работники по выходе на заслуженный отдых также налог не платят. Иными словами, НДФЛ берется только с только накопительной части пенсии, выплачиваемая НПФ, не имеющим государственной лицензии, с которым работник заключил договор непосредственно от своего имени.

Законодательная база

То правило, что государственные пенсионные выплаты не облагаются налогом, подкреплено п. 2 ст. 217 Налогового Кодекса РФ. Однако эта же норма устанавливает, что подоходный налог берется с добровольного страхования накопительной части пенсии.

Какие налоги платят работающие пенсионеры

В России распространена ситуация, когда многие граждане, имеющие право на пенсию в связи с достижением соответствующего возраста, стараются сохранить прежнее место работы или продолжают трудовую деятельность в другом месте. С точки зрения действующего законодательства никаких препятствий и ограничений для получения пенсионных выплат в таком случае нет. При этом работающие пенсионеры остаются плательщиками различных налоговых сборов.

Так, они уплачивают НДФЛ со своей заработной платы в полном объеме, равно как и остальные граждане страны. Для налоговых резидентов эта сумма составляет 13%.

Также они уплачивают НДФЛ и с других видов доходов, например, выигрышей, дивидендов, от предоставления услуг и продажи товаров и имущества. Облагается налогом и часть пенсии, выплачиваемой по договорам с НПФ, о чем говорилось ранее.

Кроме НДФЛ, существуют и иные, более специфические платежи, обязанность по уплате которых лежит на гражданах. Это имущественный, земельный и транспортный налоги.

Пенсионеры, в том числе и работающие, полностью освобождены от уплаты сбора на имущество.

Что касается земельного и транспортного налога, то они относятся к категории местных пошлин. Это означает, что возможность освобождения от них устанавливается на региональном уровне. Таким образом, в части субъектов работающие пенсионеры их платят, а в части нет.

Возврат налога при покупке недвижимости

Налоговый вычет при приобретении недвижимости может получить любой налогоплательщик при условии его официального трудоустройства. Это касается и работающих пенсионеров.

Никаких особенностей в порядке его оформления для этой категории граждан нет. Для возвращения налогового вычета пенсионеру необходимо предоставить в ИФНС следующие документы:

- декларацию по форме 3НДФЛ;

- правоустанавливающие бумаги на объект недвижимости;

- справку о сумме ранее уплаченных налогов.

Пенсия, по большей части, является социальной выплатой, которая не облагается налогами. Исключение составляет ее накопительная часть, выплачиваемая НПФ при условии добровольного страхования. Однако обязанность по уплате большинства остальных видов налогов за пенсионерами сохраняется в полном объеме.

Полезное видео

Предлагаем посмотреть видео-сюжет о возврате налога за покупку недвижимости пенсионерами:

Содержание статьи:

НДФЛ при назначении пенсии

Пенсия – это ежемесячные выплаты, служащие компенсацией утраченного дохода при наступлении пенсионного возраста, получении инвалидности или лишении кормильца.

По своей сути пенсии являются доходом гражданина, но подоходный налог на пенсию не уплачивается. Статья 217 Налогового Кодекса устанавливает исключения, не подлежащие налогообложению:

- страховые пенсии;

- государственные пенсии;

- военные пенсии;

- накопительные пенсии, находящиеся в государственных фондах;

- социальные доплаты к пенсиям;

- единовременные денежные выплаты или адресная поддержка пенсионеров.

От необходимости уплаты НДФЛ освобождены все виды пенсионного обеспечения, назначаемого самому пенсионеру или его семье при утрате кормильца.

Налог с работающих пенсионеров

Работающие пенсионеры составляют особую группу, поскольку они получают доходы и по пенсионному обеспечению, и за счет заработной платы.

Внимание! Если у вас возникнут вопросы, можете бесплатно проконсультироваться с юристом по телефону: 8 800 350-83-46 по все России. Звонки принимаются круглосуточно. Позвоните и решите свою проблему прямо сейчас. Это быстро и удобно!

Правила к этой группе применяются такие же:

- получаемая пенсия относится к доходам, освобожденным от налогообложения;

- заработная плата облагается НДФЛ по стандартной ставке – 13%.

В связи с тем, что налоги в государственную казну регулярно отчисляются, трудоустроенные пенсионеры могут воспользоваться налоговыми вычетами любого вида:

- Стандартные (ст. 218 НК РФ) для инвалидов, ветеранов, чернобыльцев, а также родителей или опекунов детей.

- Социальные (ст. 219 НК РФ) за обучение, внесение пожертвований, медицинские услуги, взносы на накопительную пенсию.

- Инвестиционные (ст. 219.1 НК РФ) при получении денежных средств от реализации ценных бумаг.

- Имущественные (ст. 220 НК РФ) при продаже или покупке недвижимого имущества: квартиры, земельного участка, строительство дома, ипотеку и за любые связанные расходы.

- Профессиональные (ст. 221 НК РФ), связанные с ведением любой профессиональной деятельности, за которую был получен доход.

С зарплаты пенсионера уплачивается не только НДФЛ, но и взносы в Пенсионный Фонд в размере 22%. Это дает право на ежегодный перерасчет и повышение пенсии, который проводится 1 августа каждого года. Формула перерасчета:

П – размер пенсии после повышения;

Пд – размер пенсии до перерасчета;

ИПК – сумма индивидуальных пенсионных коэффициентов, полученных за год работы. Исчисляется в зависимости от заработной платы, но учитываются не более 3 ИПК.

СИПК – стоимость ИПК на момент перерасчета. В 2017 году – 78,58 рубля, в 2018 – 81,49 рубля.

Налоги на пенсию в НПФ

Исключением, при котором подоходный налог с пенсии будет уплачиваться, является заключение договора с негосударственными пенсионными фондами. При этом сами взносы в фонд налогообложению не подлежат.

Законодательное регулирование вопроса осуществляется:

- ст. 219.1 Налогового кодекса;

- письмом Минфина от 08.10.12 г. №03-04-05/8-1158.

Налог будет также удерживаться, если договор заключен между гражданином и НПФ в пользу третьего лица. При этом у пенсионера также появляется право на оформление налоговых вычетов при наличии оснований.

После оформления основной пенсии и получении права на осуществление выплаты из НПФ, фонд будет обязан самостоятельно удержать с итоговой суммы НФДЛ и определить размер ежемесячной надбавки.

Налоговые льготы для пенсионеров

Пенсионеры, получающие обеспечение по любому из оснований, относятся к группе социально-незащищенного населения. В качестве одной из мер социальной поддержки им предоставляются налоговые льготы. Их перечень:

- Транспортный. Льготы предоставляются на региональном уровне. Наиболее распространены ситуации, когда от налогообложения освобождены автомобили, специально переоборудованные для инвалидов или имеющие мощность не более 100-150 лошадиных сил.

- Имущественный. Пенсионеры не уплачивают налог на один объект из каждой категории недвижимости, указанной в статье 407 НК РФ: квартира, дача, гараж и так далее. Важно, чтобы имущество находилось в собственности и не использовалось для ведения предпринимательства.

- Земельный. Льгота также предоставляется региональным законодательством. Полное освобождение от уплаты не предусмотрено, но действует снижение ставки на 10 000 рублей для некоторых категорий пенсионеров: инвалидов, ветеранов ВОВ и боевых действий, Героев РФ И СССР, чернобыльцев.

- Налоговый вычет. Положен только для работающих пенсионеров в видах, описанных выше.

Налоговые льготы для пенсионеров носят заявительный характер. Для их получения пенсионеру необходимо обратиться в Федеральную налоговую службу, подав ряд документов:

- паспорт;

- удостоверение пенсионера (справку о пенсии) – главный подтверждающий документ на льготу;

- документы, подтверждающие право собственности на недвижимое имущество или автомобиль.

Удержания с пенсии

Получение пенсии не является основанием отказа от исполнения долговых обязательств по соглашениям, исполнительным листам и иным документам. Удержания из пенсии могут осуществляться в следующих ситуациях:

- При начислении излишних сумм. Если пенсия была назначена в более высоком размере, чем положена, решением Пенсионного фонда могут быть назначены удержания до полного погашения переплаты.

- По решениям судов на основании исполнительных документов.

- По решениям судов на основании злоупотреблений пенсионера.

- На основании иных соглашений: алиментных, кредитных договоров.

Размер удержания также строго регулируется. В зависимости от основания, процентное соотношение долга к пенсии максимально может составлять:

- 70% на удержание алиментов с пенсии, компенсации причиненного вреда здоровью, в том числе повлекшего смерть, возмещение ущерба, вызванного противоправными действиями;

- 50% на удержание из пенсии по исполнительному листу;

- 20% при начислении излишних сумм пенсионного обеспечения.

Как уменьшить сумму удержания

Размер удержания с пенсии может быть уменьшен, если:

- материальное положение пенсионера ухудшилось;

- пенсионер имеет необходимость оплаты медицинских услуг при проблемах со здоровьем.

Для рассмотрения заявки о снижении размера вычета, пенсионеру необходимо обратиться в организацию, которая вычет инициировала (ПФР, суд, кредитная компания). Как законно снизить проценты удержания из пенсии:

- подать заявку на снижение удержаний;

- предоставить обоснованность снижения (к примеру, заключение врача о необходимости дорогостоящих процедур).

Пример по удержанию из пенсии

Коммунальные платежи Петра Григорьевича составляют 3056 рублей, однако с февраля 2017 года их размер резко сократился до 1856 рублей. Значению этому пенсионер не придал и оплачивал счета суммой, указанной в извещении.

В октябре 2017 года управляющая компания обнаружила ошибку и оповестила Петра Григорьевича о накопившейся задолженности за 7 месяцев, которую пенсионер уплачивать отказался. Тогда управляющая компания подала исковое заявление в суд о необходимости уплаты 8400 рублей долга. Суд вынес положительное решение и постановил удерживать 20% от пенсии до полного погашения.

Пенсия Петра Григорьевича составляет 11278 рублей, значит, ежемесячно будет удержано:

11278 * 20% = 2255,6 рубля

На руки пенсионер будет получать 11278 — 2255 = 9023 рубля. Образовавшийся долг он выплатит за 4 месяца, после чего пенсия будет восстановлена в прежнем размере.

Заключение

- Облагается ли пенсия налогом, разъясняет статья 217 НК РФ.

- С пенсии по страховому и государственному обеспечению подоходный налог не удерживается.

- Работающие пенсионеры уплачивают НДФЛ только с заработной платы, что дает им право на получение различных налоговых вычетов.

- Берется ли налог из накопительной пенсии, зависит от фонда, в котором она расположена.

- Пенсионные выплаты, полученные по договорам с негосударственными пенсионными фондами, облагаются налогом по ставке 13%.

- Удержания с пенсий в счет долгов, алиментов, излишне уплаченных сумм могут осуществляться по решению ответственных органов – судов или пенсионных фондов.

- Размер удержания устанавливается индивидуально, однако не может составлять более 70% от общей суммы обеспечения.

Наиболее популярный вопрос и ответ на него по налогам с пенсии

Вопрос: Добрый день. Мне 28 лет, инвалид с детства 2 группы. Проживаю в двухкомнатной квартире со своим братом и его женой, они не работают, дома появляются редко. Поскольку мы оба являемся собственниками жилья, квартплату договорились платить поровну, свою часть я регулярно оплачиваю. В этом месяце с моей пенсии удержали 50% в счет уплаты долга моего брата. Скажите, что мне делать в этой ситуации? Вероника.

Ответ: Здравствуйте, Вероника. В Вашей ситуации необходимо обращаться в суд с исковым заявлением о взыскании средств на оплату долга по коммунальным платежам с Вашего брата. Также необходимо обратиться к приставам, которые осуществили списание с заявлением об отмене списания пенсии. Приложите к обращению решение суда о взыскании задолженности с Вашего брата, а также квитанции, подтверждающие факт добросовестной оплаты ЖКХ Вами.

Список законов

- Статья 217 Налогового Кодекса

- Статья 220 НК РФ

Внимание! Если у вас возникнут вопросы, можете бесплатно проконсультироваться с юристом по телефону: 8 800 350-83-46 по все России. Звонки принимаются круглосуточно. Позвоните и решите свою проблему прямо сейчас. Это быстро и удобно!

1. Какие основные доплаты к пенсии полагаются московским пенсионерам?

Пенсионеры, проживающие в Москве по месту жительства или пребывания, могут претендовать на одну из двух основных доплат к пенсии:

- На региональную социальную доплату к пенсии - неработающие пенсионеры.

- На ежемесячную компенсационную выплату к пенсии - пенсионеры, получающие пенсию в городе Москве, прожившие в Москве по месту жительства 10 лет и более, относящиеся к следующим категориям:

- инвалиды и участники Великой Отечественной войны;

- пенсионеры старше 18 лет, получающие пенсию по потере кормильца или по инвалидности, совмещающие работу с обучением по очной форме ;

- занятые на отдельных должностях в государственных и муниципальных учреждениях образования, здравоохранения, социальной защиты населения, культуры, физической культуры и спорта, государственной ветеринарной службы, библиотеках (архивах), отделах ЗАГС, ГКУ Центре занятости населения Москвы (осуществляющих деятельность на территории Москвы или МО);

- работающие в организациях ЖКХ Москвы в должностях: дворник; рабочий по комплексной уборке и содержанию домовладений; уборщик территорий уборщик мусоропроводов; уборщик служебных помещений, занятый на уборке лестничных клеток и общественных туалетов;

- работающие в качестве дежурных по подъездам (консьержей, швейцаров) многоквартирных жилых домов, расположенных на территории Москвы;

- работающие гардеробщиками в ОАО «Комбинат гардеробного обслуживания», занятые в государственных и муниципальных учреждениях здравоохранения, культуры, образования, физической культуры и спорта;

- инвалиды 1 и 2 группы;

- инвалиды 3 группы, работающие в организациях, применяющих труд инвалидов, взаимодействующих с ДИПП Москвы , а также работающие в осуществляющих деятельность на территории Москвы специализированных организациях Всероссийского общества слепых, Всероссийского общества глухих и Всероссийского общества инвалидов;

- работающие инвалиды вследствие катастрофы на Чернобыльской АЭС либо выполнения работ по ликвидации ее последствий, а также аварии в 1957 года на ПО «Маяк» и сбросов радиоактивных отходов в р. Теча;

- работающие инвалиды из числа ветеранов подразделений особого риска, участников ликвидации последствий аварии на Чернобыльской АЭС 1986-1990 годов, граждан, эвакуированных из зоны отчуждения, переселенных из зоны отселения либо выехавших в добровольном порядке из указанных зон после принятия решения об эвакуации вследствие катастрофы на Чернобыльской АЭС.

Кроме того, для некоторых категорий граждан предусмотрены дополнительные ежемесячные выплаты. Такие выплаты предусмотрены для:

- героев СССР и России, полных кавалеров ордена Славы;

- героев Социалистического Труда и Труда России, полных кавалеров ордена Трудовой Славы;

- инвалидов и участников Великой Отечественной войны;

- участников обороны Москвы;

- лиц, награжденных нагрудным знаком "Почетный донор СССР";

- больных гипофизарным нанизмом (лилипуты) и диспропорциональных карликов;

- детей, родители которых погибли в результате терактов, техногенных и других катастроф;

- инвалидов вследствие участия в боевых действияхна территории Республики Афганистан, на Северном Кавказе с 1995 года;

- родителей (в том числе отчимов, мачех) лиц, погибших вследствие военной травмы при прохождении военной службы;

- ветеранов из числа летно-испытательного состава;

- граждан, имеющих заслуги в области физкультуры и спорта;

- граждан, имеющих заслуги в области культуры

- лиц, родившихся в период с 1 января 1928 года по 3 сентября 1945 года — «детей войны» .

2. Каков размер доплаты к пенсии для неработающих пенсионеров и кто может ее получать?

Региональная социальная доплата к пенсии устанавливается до городского социального стандарта — 19 500 рублей в месяц, если неработающий пенсионер зарегистрирован по месту жительства в Москве в общей сложности не менее 10 лет.

Если же пенсионер зарегистрирован по месту жительства в столице менее 10 лет или зарегистрирован по месту пребывания, региональная социальная доплата к пенсии устанавливается до прожиточного минимума пенсионера в Москве (в 2020 году он составляет 12 578 рублей в месяц).

Получать региональную социальную доплату к пенсии может любой московский неработающий пенсионер, получающий пенсию или пожизненное содержание в городе Москве (независимо от вида получаемой пенсии и органа, которым она выплачивается).

Кандидат экономических наук, эксперт сайта.

В жизни каждого человека наступают времена, когда с приходом старости или наступления инвалидности он не может работать, а, значит, получать заработную плату для содержания себя и нетрудоспособных членов своей семьи. Здесь на помощь приходят социальные денежные выплаты от государственных и негосударственных пенсионных фондов (ПФР и НПФ соответственно). Но такие выплаты – доход физического лица. В соответствии со ст. 207 НК РФ, все резиденты и нерезиденты, получившие доход на территории России, обязаны уплатить НДФЛ. Поэтому у лиц преклонного возраста возникает закономерный вопрос: платят ли пенсионеры налог с пенсии.

Краткий ответ на вопрос

Кратко отвечая на вопрос, многие эксперты сужают тему и рассматривают только подоходный налог. Но ведь есть и другие виды налогов: транспортный, имущественный, земельный. Платят ли их пенсионеры? Ведь средства на эти виды налогов с неба в виде «манны небесной» не падают. Их приходится брать с той же пенсии.

- подоходный налог – не уплачивается. Удержание НДФЛ производится только в редких случаях, о чем поговорим ниже;

- транспортный налог – платят владельцы транспортных средств, независимо от возраста. Относится к региональным видам налогообложения, поэтому где-то есть льготы для пенсионеров, а где-то — нет;

- имущественный – уплачивается, но есть льготы, которыми лица пенсионного возраста могут воспользоваться;

- земельный – берется со всех владельцев земельных участков, независимо от того, к какому виду они отнесены. Для физических лиц, живущих на пенсию, имеются льготы.

Платится ли подоходный налог с пенсии

В соответствии со ст. 217 НК РФ, подоходный налог с пенсионеров с пенсии не берется, если она выплачивается:

- служащим государственного и муниципального аппарата управления;

- военным, куда отнесены кадры Министерства обороны и космонавты;

- лицам, участвовавшим в ликвидации аварии на ЧАЭС;

- лицам, достигшим установленного возраста (по старости);

- людям, получившим инвалидность (по инвалидности);

- семьям, потерявшим кормильца.

Из страховой пенсии не начисляют НДФЛ на:

- расчетную часть трудовой пенсии;

- фиксированные выплаты, добавляемые к страховому обеспечению;

- выплаты по инвалидности;

- выплаты по потере кормильца.

Из приведенного перечня видно, что все основные виды выплат из ПФР и государственного или регионального бюджета не облагаются подоходным налогом.

По-другому обстоят дела с НПФ. Согласно п. 2 ст. 213.1 НК РФ, выплаты пенсионных сумм из фондов, не являющихся государственными, подлежат налогообложению по ставке 13%. Однако и здесь не все так просто. Нет НДФЛ при получении пенсии из НПФ, если:

- начисления производятся из накопительной части;

- негосударственный фонд получил лицензию;

- договор с НПФ заключал работодатель, а не физическое лицо. Здесь главным требованием выступает не наличие лицензии, а регистрация фонда в Росреестре;

- договор с фондом заключил близкий родственник пенсионера. В этом случае пенсионер считается третьей стороной договора и на его пенсионные выплаты не распространяется требование закона о начислении 13% НДФЛ.

Нужно ли платить налоги с пенсионных доплат

Кроме основного тела пенсионных начислений, пенсионерам выплачиваются различные доплаты и надбавки. Как и основные виды пенсионного обеспечения, все доплаты и надбавки их ПФ и бюджетов страны и регионов исключены из базы налогообложения. Это означает, что не облагаются НДФЛ:

- доплаты до суммы прожиточного минимума, выплачиваемые из федерального и регионального бюджета. Такая норма закона действует и в том случае, когда сумма доплаты больше размера пенсии;

- надбавки к пенсиям из регионального бюджеты ветеранам ВОВ, лицам, перенесшим блокаду Ленинграда, ветеранам труда;

- увеличенные фиксированные выплаты на иждивенцев;

- фиксированная надбавка (в два раза) для лиц, достигших 80-летнего возраста;

- северные надбавки;

- доплаты к пенсии на основании различных коэффициентов: мотивирующих, региональных и для малых народов Севера.

Таким образом, индексация пенсионного обеспечения, а также приведение суммы пенсии к уровню МРОТ, не относятся к дополнительному доходу. Поэтому, по российским законам, с них не удерживается подоходный налог.

Из сказанного логично вытекает, что все доплаты из других источников, с точки зрения Налогового Кодекса РФ, относятся к дополнительному доходу. Такое же видение проблемы и у Минфина, который своим письмом № 03-04-05/48965 от 13.07.2018 года корпоративные доплаты к пенсии (выплаченные бывшим работодателем) относит к дополнительным доходам, которые облагаются налогом в размере 13 процентов. При этом нет разницы, пенсионер работающий или нет.

Такое же отношение и к доплатам служащим муниципальных органов управления, если доначисления проводятся на основании решения Законодательного собрания.

При выплате выходного пособия пенсионерам, подоходный налог не начисляется на сумму 3-х среднемесячных заработных плат, для основной части России, и 6-ти месячных зарплат для северных и приравненных к ним регионов страны. Все, что выше, облагается налогом (письмо ФНС № АС-4-3/15293 от 13.09.2012 года).

Нюансы налогообложения работающих пенсионеров

Трудоустроенные лица пенсионного возраста относятся к особой группе граждан России. Ведь они для существования получают выплаты из двух разных источников:

- от работодателя, за проделанную работу;

- из ПФР и бюджета в виде социальных выплат (пенсии и добавок).

Подоходный налог с пенсии работающих пенсионеров не высчитывается. А вот из заработной платы производятся отчисления в размере 13%. Ведь, с точки зрения закона, в качестве работника пенсионер ничем не отличается от остального трудоспособного населения.

Внимание: с любого дополнительного дохода, который не относится к категории пенсионного или социального пособия, в том числе доходов от вкладов, инвестиционной деятельности, дивидендов от различных акций и т.д. удерживается НДФЛ.

Особенности уплаты других налогов из пенсии

Из пенсионных выплат уплачивается несколько других обязательных налогов: транспортный, имущественный, земельный. Учитывая небольшой размер пенсий у основной массы населения, законодатели предусмотрели льготы и скидки для лиц пенсионного возраста.

Транспортный. Налог относится к региональным видам налогообложения. Поэтому Законодательное собрание каждого субъекта федерации самостоятельно принимает размер налога и льготы для пенсионеров. В результате есть регионы со льготами, а есть, где пенсионеры платят наравне с трудоспособным населением. Подробно эта тема освещена в работе «Транспортный налог для пенсионеров».

Имущественный. На основании ст. 407 НК РФ пенсионеры не платят налог за один объект каждой категории недвижимости:

- квартира;

- дача;

- гараж;

- частный дом и т.д.

Здесь два условия для освобождения от уплаты:

- недвижимость должна быть в собственности пенсионера;

- не приносила дохода (не сдавалась в аренду или наём и не использовалась для предпринимательской деятельности).

Земельный. Также относится к региональному виду налогообложения. Может быть уменьшен на 10,0 тыс. руб. для некоторых пенсионеров, в число которых входят инвалиды, ветераны ВОВ, чернобыльцы и т.д.

Особо отметим, что льготы носят заявительный характер. Это означает, что если льгота есть, но пенсионер не обратился своевременно с соответствующим заявлением в инспекцию по налогам и сборам, ему придется уплачивать налог в полном размере.

Для получения льготы в ИФНС необходимо представить:

- паспорт;

- пенсионное удостоверение;

- документы, подтверждающие право собственности;

- заявление о применении льготного режима налогообложения.

Заключение

Итак, рассмотрев вопросы, взимается ли налог с пенсии неработающих пенсионеров в России, можно сделать следующие выводы:

- пенсионные выплаты из ПФР и бюджетов различных уровней не облагаются подоходным налогом;

- работающие пенсионеры платят налог в размере 13% только с заработной платы, в результате чего у них появляется возможность оформлять налоговые вычеты;

- различные доплаты и добавки к пенсии не являются базой для налогообложения;

- транспортный налог уплачивается людьми пенсионного возраста наравне со всеми. Но в ряде регионов установлены льготы;

- имущественный налог уплачивается на все виды недвижимости по схеме 1+, что означает: в базу для налогообложения внесены каждый второй и последующий объект, по которым начисляется налог;

- земельный налог уплачивается из пенсии. В ряде регионов установлены льготы.

Автор: Матушевская Лариса. Экономист. Опыт работы на руководящих должностях в производственной сфере. Дата: 3 января 2019. Время чтения 7 мин.

Пенсия, независимо от ее вида, не облагается в 2019 году подоходным налогом. НДФЛ удерживается с отчислений работодателей в счет накопительной пенсии сотрудника, с доплат к пенсии, непредусмотренных законодательством, с заработной платы работающих пенсионеров, с дохода от инвестиций, накоплений при расторжении договора с НПФ. Социальным налоговым вычетом пенсионер может воспользоваться только с сумм, перечисленных лично в адрес негосударственного фонда, но при расторжении договора она вычитается из выкупной суммы.

С любого дохода россияне обязаны уплачивать налог на доход физического лица. Но пенсия, по сути, является возвратом отчислений работающих граждан или социальным государственным обеспечением. Можно ли отнести такие выплаты к доходам, что является основанием для удержания подоходного налога и дает право пенсионерам воспользоваться налоговым вычетом? Все зависит от вида выплат и других условий формирования пенсионного обеспечения. Поэтому будем разбираться, в каких случаях облагается пенсия подоходным налогом в 2019 году.

Подоходный налог с пенсии

Доходы граждан РФ и нерезидентов, полученные от российских или иностранных компаний через обособленные подразделения на территории России, в денежной или натуральной форме, в соответствии со ст. 208 Налогового Кодекса, облагаются подоходным налогом по ставке от 9 до 35%. Налогообложению не подлежат случаи, прямо исключенные законом из налоговой базы.

Поэтому заявление, что пенсия не облагается НДФЛ, не совсем корректно. Налог не удерживается только с выплат, указанных в перечне исключений, отраженных в ст. 217 НК.

Не подлежат налогообложению следующие виды выплат пенсионерам:

- Пенсии по государственному обеспечению, в том числе:

- выплаты по выслуге лет государственным и муниципальным служащим;

- содержание, выплачиваемое летчикам, космонавтам, военнослужащим в отставке;

- обеспечение лиц, пострадавших или ликвидирующих аварию на ЧАЭС;

- социальные пособия по старости;

- социальные пособия инвалидам по старости;

- обеспечение по потере кормильца.

- Страховые пенсии, в том числе:

- расчетная часть трудовой пенсии;

- фиксированная выплата, добавляемая к страховому обеспечению;

- досрочное пенсионное обеспечение;

- выплаты по инвалидности;

- платежи по потере кормильца.

- Накопительная пенсия, установленная нормами законодательства.

Получается, что все основные виды пенсионных выплат исключены из налогооблагаемого перечня, поэтому с выплат, которые пенсионеры получают в старости из пенсионного или государственного бюджета, не удерживается подоходный налог.

Облагаются ли налогом доплаты к пенсии

Если основные виды пенсионного обеспечения являются «неприкосновенными» для налога, распространяется ли вето на доплаты, надбавки и индексацию?

Рис. 1. Федеральные и региональные доплаты к пенсионному обеспечению не облагаются налогами

В законе говорится, что от налогообложения освобождаются любые социальные доплаты к пенсиям, выплачиваемые в соответствии с законодательством РФ и субъектов РФ.

Получается, что доплаты до прожиточного минимума пенсионера как федерального, так и регионального формата не подлежат обложению подоходного налога. Такая норма сохраняется даже в случаях, когда размер социальной доплаты превышает величину самой пенсии.

К категории льготных относятся доплаты ветеранам ВОВ, жителям блокадного Ленинграда и региональные надбавки ветеранам труда.

Другие виды прибавок, предусмотренных законодательством, также не могут облагаться налогом. К таким льготным доплатам относятся:

- увеличение фиксированной выплаты на иждивенцев;

- двойная фиксированная выплата пенсионерам после 80 лет;

- льготная доплата к ФВ при наличии северного стажа и выработки в регионах, приравненных к РКС.

В перечень исключений также отнесены все коэффициенты, повышающие платежи пенсионеров:

- мотивирующие;

- региональные;

- предусмотренные для малых народов Севера.

Индексация, а также рост выплат, привязанных к денежному обеспечению, не относятся к дополнительному доходу, а являются методом пересчета пенсионного обеспечения в соответствии с уровнем инфляции, МРОТ и прочих социальных показателей. Поэтому такие повышения выплат пенсионерам не являются базой для удержания НДФЛ.

Однако прибавки к пенсии, которые не предусмотрены федеральным или региональным законодательством, с точки зрения налогового законодательства, принято считать дополнительным доходом. Именно такое разъяснение дает Минфин:

- В письме №03-04-05/48965 от 13 июля 2018 г. говорится, что от подоходного налога не освобождаются корпоративные доплаты к пенсионному обеспечению за счет работодателя. Независимо от того, выплачивается такой бонус работающему пенсионеру или бывшему сотруднику, он будет облагаться налогом по ставке 13%.

- В письме № 03-04-06/46210 от 30 октября 2013 г. сообщается, что ежемесячные доплаты к трудовой пенсии муниципальным служащим по решению местного органа самоуправления не включены в перечень льготных ст. 217 НК РФ. Поэтому такие платежи подлежат налогообложению как доход физических лиц.

Если при выходе на заслуженный отдых работодатель выплачивает пенсионеру выходное пособие, налог будет насчитан на сумму, не превышающую 3-кратный размер его среднемесячной заработной платы. Для работников северных регионов льгота распространяется на суммы, превышающие 6-кратный размер зарплаты. Такая норма действует с 2012 г., о чем разъясняет ФНС в письме N АС-4-3/15293@ от 13 сентября 2012 г.

НДФЛ с доходов работающих пенсионеров

Работающие пенсионеры относятся к особой группе, так как получают выплаты из разных источников.

Рис. 2. С зарплаты пенсионеров удерживаются стандартные налоги

Но налогами их доходы облагаются не всегда:

- пенсия государственная или страховая освобождена от налогообложения;

- основная заработная плата облагается НДФЛ по ставке 13%;

- премии, поощрительные доплаты к пенсионному обеспечению, перечисляемые работодателем, относятся к дополнительным доходам и облагаются подоходным налогом.

Примечание! С любого дополнительного дохода пенсионера, отличного от пенсии или социального пособия, в том числе от инвестиционной или бизнес-деятельности, получения дивидендов, удерживается НДФЛ.

Подоходный налог с «негосударственной пенсии»

Положения, прописанные в ст. 217 НК, не раскрывают в полном объеме особенности налогообложения накопительных пенсий. В нормативном акте сказано, что такой вид обеспечения не относится к доходу, но только при условии, что он является государственным.

Получается, что выплата накоплений, скопившихся в период с 2004 по 2014 г., когда взносы в ПФР делились на страховые и накопительные, не могут облагаться подоходным налогом. Это требование сохраняется и при переводе накоплений в негосударственные структуры. Ведь, по сути, накопления являются частью зарплаты, с которой уже уплачивается НДФЛ, отложенной на старость и переданной в управление государственной или негосударственной структуры.

Рис. 3. Негосударственное пенсионное обеспечение – гарантия стабильности в старости

Но программа альтернативного пенсионного обеспечения не прекратила своего существования в связи с введением моратория на накопительные пенсии. Для формирования дополнительного дохода в старости предусмотрены программы негосударственного обеспечения.

С точки зрения удержания НДФЛ, закон рассматривает такие выплаты в разрезе источника финансирования:

- Если взносы оплачиваются физическим лицом за себя или третье лицо: родителей, детей, братьев, сестер, внуков, дедушек, бабушек – платежи не являются базой для удержания подоходного налога, так как они осуществляются из дохода, который уже был учтен при начислении НДФЛ.

- Когда финансирование идет по корпоративным программам, где за работника взносы перечисляет работодатель, платежи подлежат налогообложению. В этом случае налог уплачивает НПФ, то есть на личный накопительный счет клиента зачитывается сумма за вычетом подоходного налога.

От вида финансирования зависит и право застрахованного лица воспользоваться налоговым социальным вычетом. Такая возможность существует только при личном перечислении дополнительных средств на накопительную часть трудовой пенсии. Если такие взносы осуществлялись за счет работодателя, вычет физическому лицу не предоставляется.

Справочно! Максимальная сумма расходов, в том числе на формирование накопительной пенсии, лечение, обучение, на которую распространяется право на получение социального возврата, не может превышать 120 000 руб.

Воспользоваться такой льготой можно на протяжении 3 лет с момента возникновения права на нее.

Следует учитывать, что при расторжении договора с НПФ размер использованного вычета удерживается из выкупной суммы договора. Если правом на вычет застрахованное лицо не воспользовалось, при предъявлении справки из налоговой выкупная сумма не уменьшается.

Кроме этого, при расторжении контракта дополнительно облагается НДФЛ по ставке 13% прибыль, полученная от инвестирования накоплений.

Этих трат можно избежать, если не расторгать договор с НПФ и получить накопления в виде пенсионных срочных или бессрочных выплат.

Налоговые вычеты для пенсионеров

Если с дохода пенсионера удерживается подоходный налог, он имеет право на получение налогового вычета, в том числе:

- Стандартные, предусмотренные для родителей, опекунов детей, ветеранов, инвалидов, чернобыльцев – ст. 218 НК РФ.

- Социальные, выплачиваемые как возврат при оплате обучения, медицинских услуг, накопительной пенсии – ст. 219 НК РФ.

- Имущественные, связанные с куплей/продажей недвижимости – ст. 220 НК РФ.

- Профессиональные, при получении доходов самозанятыми лицами, по договорам гражданско-правового характера, авторские вознаграждения – ст. 221 НК РФ

- Инвестиционные, связанные со сделками с ценными бумагами.

Воспользоваться правом на возврат НДФЛ пенсионер может в течение 3 лет с момента его возникновения. Порядок оформления налогового вычета пенсионеров не отличается от общепринятых правил.

Если доходы пенсионера не облагаются подоходным налогом, как в случаях с получением трудовой или государственной пенсии, воспользоваться правом на налоговый вычет он не имеет права.

Читайте также: