Не приходит налог на дом я пенсионерка

Налог на квартиру относится к имущественным сборам, которые разделяются по видам согласно разным критериям. Но есть среди всех критериев и объединяющие. Это расчет и периодичность оплаты. По периодичности налоговые отчисления могут быть регулярными и разовыми. Регулярные платятся систематически в течение всего времени владения, разовые – в зависимости от смен собственника и действий в отношении недвижимости. Уведомления об оплате приходят не на все виды имущественных налогов .

Нормативная база

Статья 57 Конституции РФ обязывает граждан к уплате налогов, но вот расчет налога на квартиру Налоговым Кодексом поручен Государственной налоговой службе. Это прямой налог. И любой образованный человек мог бы рассчитать его сам согласно методике, изложенной в 408 статье . Тем более что статья 52 это позволяет. И тогда не пришлось бы нервничать из-за того, что пришел или не пришел налог на квартиру. Но наш российский Законодатель любит все усложнить и запутать. Поэтому сотрудники Инспекции ФНС, руководствуясь статьей 5 Закона № 2003-1 «О налогах на имущество физических лиц» и высчитывают суммы, которые оплачивать должны собственники квартир.

До 2015 года налог на имущество имел уведомительный характер. То есть, оплачивался только на основании пришедшей квитанции. Что само по себе противоречит не только 57 статье Конституции , но и здравому смыслу. С 1 января 2015 изменениями в законодательстве это недоразумение устранено. В налоговый Кодекс внесено дополнение, обязывающее граждан предоставлять сведения об имеющихся в их собственности объектах, подлежащих налогообложению, в случае неполучения уведомлений на оплату. Делается это один раз для недопущения в будущем пропуска в начислении налога. До 31 декабря следующего года после налогового периода в любое удобное время нужно принести копии документов, свидетельствующих о праве собственности на недвижимость, сведений о которой не оказалось в ведении налоговой службы. Эта обязанность не распространяется на лиц с предоставленной льготой на этот налог.

За игнорирование нормы об информировании налоговиков о зарегистрированной собственности предусмотрена статья 129.1 НК , по которой сумма платежа увеличится за счет наложенного штрафа на 20% от суммы причитающегося налога.

Обязанности налогоплательщика

Оплачивать налоги обязаны все жители, имеющие в личной собственности объекты недвижимости, зарегистрированные в Федеральной службе государственной регистрации, кадастра и картографии. Индивидуальный жилой новострой собственники часто не регистрируют до тех пор, пока не доходит дело до какой-нибудь сделки с ним. Это так они уходят от налогов. Пока такое возможно. Но исключения составляют владельцы вновь выстроенного кооперативного жилья. Здесь налог рассчитывается с момента уплаты всего размера паевого взноса. Тогда процедура регистрации собственности никакого не имеет значения. А объясняется это тем, что регистрация происходит согласно п.1 статьи 131 Гражданского Кодекса . Значит, появилась и конституционная обязанность заплатить налог.

Во всех других случаях, как бы собственность ни приобреталась, до факта ее государственной регистрации в учреждении юстиции, руководствуясь статьей 219 Гражданского Кодекса , никаких налоговых обязанностей в связи с ней владелец не несет. Поскольку владелец квартиры еще не собственник, то и не налогоплательщик.

ВНИМАНИЕ! Если квартира оформлена на несовершеннолетних детей, то все положенное государству за наличие имущества у граждан оплачивается из средств родителей, опекунов, попечителей.

Срок оплаты

Уведомление о налоге на квартиру отправляется налогоплательщику не позднее, чем за 30 рабочих дней до последней даты оплаты. Таким образом, все уведомления должны быть отправлены не позже 1 ноября. Последняя дата оплаты налога на имущество за предыдущий год 1 декабря. Это установлено в ст.409 НК . Все поступления по налогу на имущество поступают в местные бюджеты. Самоуправления их формируют, утверждают, исполняют и контролируют самостоятельно в соответствии с Бюджетным кодексом Российской Федерации , соответствующими Федеральными законами и законами субъектов Российской Федерации . В случае возникновения необходимости перерасчета, произвести его допускается не больше, чем за 3 налоговых срока.

Причины задержки платежек

Законодательство по налогообложению имущества до сих пор подвергается множеству поправок и массе изменений. Направлены они в основном на увеличение области применения. То есть расширяется список налогооблагаемого имущества. Но, справедливости ради, стоит отметить, что и списки льгот не забывают пополнить. Так как работа кипит не только у законодателей, но и у контролирующих инстанций, то и появляются причины, по которым не приходит налог на квартиру. Они могут быть:

- Достижение пенсионного возраста, при котором прекращается начисление налога. Но информировать об этом налогоплательщика законом не предусмотрено.

- Смена места жительства и регистрации гражданина. Платежки будут приходить по месту регистрации собственности. Для удобства можно сообщить адрес доставки уведомлений. И тогда они придут плательщику в указанное им место.

- Применение налоговых вычетов привело к нулевому результату или вовсе к отрицательному. Вычеты составляют для квартиры до 20 квадратных метров, для комнаты – до 10, для частных домов – до 50.

- Зарегистрирован личный кабинет на сайте налоговой службы. В этом случае инспекции прекращают высылку уведомлений на бумажном носителе.

- Сумма платежа менее 100 рублей. Ввиду финансовой нерентабельности на небольшие суммы налога уведомления не высылают и не требуют оплаты. Их не списывают, а суммируют.

- Выявленная при пересчете переплата. Такая ситуация может возникнуть при оспаривании суммы налога.

- Не своевременно поступившие сведения о покупке квартиры от инстанций, которые отвечают за это. Процедура предусматривает поступление сведений в налоговую службу сразу после регистрации объекта. Но случаются задержки, особенно это связано со сделками в конце года.

- Высокая загруженность работников налоговой службы.

- Утрата при почтовой пересылке.

- Не пришла пора. Крайний срок получения «письма счастья» - 1 ноября.

Не пришло уведомление о налоге

Кому не ждать «писем счастья»

Среди граждан Российской Федерации имеются льготные категории людей:

- люди пенсионного возраста;

- военнослужащие в отставке;

- участники боевых действий при выполнении интернационального долга;

- наследники 1 очереди военных и государственных служащих, жизнь которых прервалась во время исполнения служебных обязанностей;

- Герои Советского Союза и Российской Федерации, обладатели орденов Славы 3-х степеней;

- инвалиды с детства и с присвоенными I и II группами;

- пострадавшие от радиации при аварии на Чернобыльской АЭС;

- деятели культуры и искусства, а также мастера народных промыслов, если ФНС извещена о том, что жилье свое они используют как творческие мастерские или открытые для посещения культурные мероприятия – музеи, галереи, библиотеки. Но исключительно на время такого использования;

- владельцы жилых и хозяйственных строений общей площадью менее 50 квадратных метров.

Необходимо отметить, чтобы такая квитанция не приходила перечисленным группам граждан, они сами об этом и должны позаботиться. То есть, уведомить представителей государства, выполняющих соответствующие функции. При возникновении льготы по налогу на имущество , собственники имеют право на освобождение от налога с того месяца, в котором эта льгота возникла. При потере льготы перерасчет налога производится со следующего месяца за тем, в котором эта льгота утрачена. При несвоевременной передаче сведений о положенной льготе, сделают перерасчет, но только за период, не превышающий 3 года.

ВНИМАНИЕ! Льгота по налогу на имущество – это полное освобождение от уплаты налога. Для 1 гражданина льгота возможна только на 1 объект недвижимости. Смягчающим фактором является возможность для налогоплательщика самому выбирать объект, который подлежит льготному налогообложению. Другими словами, не подлежит налогообложению.

Узнать о задолженности

Если уведомление не приходит, а собственник о налоге благополучно забыл, то с 1 декабря неоплаченный налог превращается в налоговую задолженность. Это тянет за собой начисление пени за каждый календарный день. Размер ее составляет 1/300 от ставки рефинансирования, установленной Центробанком. При больших суммах задолженности органы сбора налогов практикуют пересылку уведомлений работодателям для взыскания задолженности из заработной платы. Еще одна мера воздействия – запрет на выезд из страны.

Когда же собственник вспомнит о своих фискальных обязанностях, перед ним встанет вопрос, как узнать о задолженности. Сделать это можно в:

- Территориальной инспекции Федеральной налоговой службы.

- Личном кабинете налогоплательщика, разработанный специально и для таких целей.

- Едином портале государственных услуг.

Возможны и ошибки в расчетах сотрудниками налоговых органов. В случае обнаружения ошибок налогоплательщиком, следует выяснить и исправить их до 1 декабря.

Оплата без платежки

Как это ни странно, но заплатить налог на имущество, не имея уведомления, да еще и после 1 декабря намного проще с применением электронных сервисов.

Заключение

В случаях малейшего сомнения по уплате налогов следует обращаться Федеральную Налоговую Службу. Любые консультации там бесплатны. Еще проще это выяснить с помощью сайта или приложения для телефона Госуслуг. Там же можно настроить уведомления и вы всегда будете в курсе о ваших задолженностей государству.

В нынешнее время, ситуация, когда налоговый орган требует от пенсионера уплатить налог на имущество физических лиц (далее по тексту – НИФЛ), иначе называемый имущественным налогом, или, налогом на недвижимость, является вполне жизненной, реальной и ничуть не фантастичной. И сейчас такие случаи не единичны, а причины их различны.

p, blockquote 1,0,0,0,0 -->

Да, пенсионерам в России как гражданам с обычно оставляющим желать лучшего материальным положением, «по закону» предоставлен ряд льгот, среди которых чуть ли не «испокон веков» было и освобождение от уплаты НИФЛ.

p, blockquote 2,0,0,0,0 -->

p, blockquote 3,0,0,0,0 -->

И действительно, долгое время эта льгота была безусловной. Однако внесённые с 2014 года изменения в налоговое законодательство усложнили положение дел; в результате, пенсионеры также стали ПОТЕНЦИАЛЬНЫМИ плательщиками имущественного налога.

Тем не менее, льготные основания у пенсионеров для освобождения от этого нежелательного налога имеются и сейчас, и они приведены в статье 407 (пункт 4) Налогового кодекса РФ.

p, blockquote 5,0,0,0,0 -->

И в 2019 году дело обстоит следующим образом.

p, blockquote 6,0,1,0,0 -->

Условия, при которых пенсионер освобождается от НИФЛ

Виды объектов недвижимости, на которые распространяется льгота

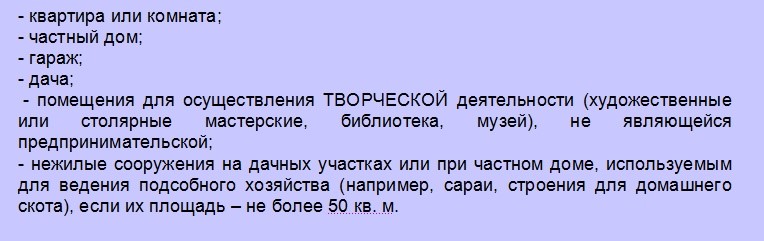

Льгота в виде освобождения от НИФЛ охватывает следующие РАЗЛИЧНЫЕ ВИДЫ недвижимого имущества:

p, blockquote 7,0,0,0,0 -->

p, blockquote 8,0,0,0,0 -->

Пенсионер-собственник нескольких объектов недвижимого имущества ОДНОГО ВИДА может по своему усмотрению выбрать тот, который будет освобождён от НИФЛ (за остальные придётся платить налог, «как всем»).

p, blockquote 9,0,0,0,0 -->

Разумеется, в подобных случаях целесообразно применить льготу к наиболее дорогому объекту.

p, blockquote 10,0,0,0,0 -->

О действиях пенсионера при получении требования об уплате НИФЛ

Итак, пенсионер получил (возможно – неожиданно для себя) документ из налогового органа, согласно которому ему начислен и подлежит уплате налог на недвижимость. Что же ему делать в такой ситуации?

p, blockquote 11,0,0,0,0 -->

Для начала важно уяснить для себя суть данного документа и действий налоговиков.

p, blockquote 12,1,0,0,0 -->

Как можно сделать вывод из предыдущих разделов, существует довольно много правовых оснований для признания пенсионера налогоплательщиком за принадлежащее ему недвижимое имущество. – Возможно, требование налогового ведомства вполне законно и подлежит исполнению.

p, blockquote 13,0,0,0,0 -->

Кроме того, налоговики могут объединить в одном документе требования об уплате НИФЛ за 3 предыдущих года. – Вполне возможно, что в нём присутствует сумма налога за период, когда гражданин ещё не находился в пенсионном возрасте, не получал пенсионные выплаты и не имел права на льготу.

Если проанализировать ситуацию самостоятельно представляется затруднительным, лучше получить консультацию в налоговой инспекции.

p, blockquote 15,0,0,0,0 -->

p, blockquote 16,0,0,0,0 -->

Но допустим, что по мнению пенсионера, внимательно изучившего вопрос, он приходит к выводу, что закон даёт ему право на освобождение от НИФЛ за этот объект.

p, blockquote 17,0,0,0,0 -->

Чтобы не испытывать недоумение по поводу происходящего, следует иметь в виду, что законодательство не обязывает (хочется надеяться, что только ПОКА!) налоговые органы отслеживать процессы перехода своих налогоплательщиков в «стан» пенсионеров, отводя роль «инициативной стороны» самому «новоиспечённому» пенсионеру. Но, по крайней мере, важно, что такое оформление имеет заявительный характер – то есть, по завершении процедуры отказать в льготе не имеют права.

p, blockquote 18,0,0,1,0 -->

Конечно, налоговики стремятся идти в ногу со временем и постепенно начинают пользоваться едиными информационными базами населения или осуществлять межведомственное взаимодействие с пенсионными органами, чтобы корректировать свою работу по налогам. Так что вполне возможно, что необходимые поправки они внесут сами и не станут беспокоить «нового пенсионера» своими требованиями уплатить НИФЛ.

p, blockquote 19,0,0,0,0 -->

Но если этого не произошло, «все карты – в руки» самому адресату налогового требования. Значит, ему пришла пора нанести визит в налоговую инспекцию по месту регистрации объекта собственности и «под чутким руководством» работников ведомства написать заявление об освобождении от НИФЛ.

«Продвинутые» и хорошо разбирающиеся в информационных технологиях пенсионеры могут в качестве альтернативы воспользоваться для этого электронным сервисом на сайте ФНС РФ. Там же можно скачать для заполнения и бланк заявления.

p, blockquote 21,0,0,0,0 -->

Третий способ взаимодействия с налоговым органом – почтовое уведомление.

p, blockquote 22,0,0,0,0 -->

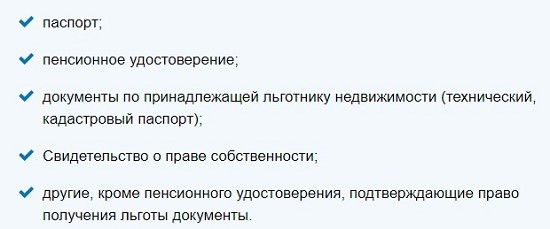

Перечень документов, необходимых для оформления освобождения от НИФЛ

Вместе с заявлением в налоговый орган надо предоставить/предъявить следующие документы:

p, blockquote 23,0,0,0,0 -->

p, blockquote 24,0,0,0,0 --> p, blockquote 25,0,0,0,1 -->

Если пенсионер имеет на праве собственности несколько объектов ОДНОГО ВИДА, тот, для которого он хочет получить льготу по НИФЛ, необходимо указать в заявлении.

Ежегодно во второй половине года Федеральная налоговая служба (ФНС) сообщает каждому собственнику недвижимого имущества, сколько налогов ему нужно заплатить за предыдущий год. Все необходимые сведения об имуществе и его собственниках ФНС получает из Росреестра. Ставка по имущественному налогу составляет от 0,1% до 2% — в зависимости от региона и кадастровой стоимости объекта. Сумму указывают в налоговых уведомлениях, которые рассылают по почте или через интернет. Отправка начинается летом и продолжается несколько месяцев — письмо должно прийти до начала ноября, а заплатить налог нужно успеть до 1 декабря.

Иногда налоговые уведомления могут не дойти до адресата, произойти это может по нескольким причинам. Однако если квитанции нет, то это еще не значит, что налоги можно не платить. В случае образования просрочки налоговая начислит пеню и штраф и взыщет долг принудительно. Если не хочется идти в налоговую и узнавать, есть ли задолженность по налогам за прошедший период или нет, то получить нужную информацию и оплатить все можно и без квитанции — через интернет. Обычно для этого достаточно только знать свой индивидуальный номер налогоплательщика (ИНН).

Когда придут налоговые уведомления в 2020 году

Налог на недвижимость нужно платить один раз в год: ФНС начисляет плату за объекты, которыми собственник владел в прошлом отчетном периоде. Например, если гражданин купил квартиру в 2019 году, налог за недвижимость ему придется платить в 2020. По закону налоговые уведомления должны приходить не позднее чем за 30 дней до окончания срока оплаты (ст. 52 НК РФ), то есть все собственники должны получить квитанции к началу ноября. Рассылка обычно начинается в июле.

Существует два способа получения налогового уведомления:

- Заказным письмом.

- В личном кабинете на сайте налоговой.

В случае направления налогового уведомления почтой сроком его получения по умолчанию считается 6 дней с даты отправки письма. Если налогоплательщик потерял квитанцию и не успел оплатить налог, он может обратиться лично в налоговую инспекцию и получить документ на руки.

Форма налогового уведомления утверждена приказом ФНС России № ММВ-7-11/477@ от 07.09.2016. В документе обязательно должны быть указаны:

- объект налогообложения;

- сумма исчисленного налога;

- реквизиты для оплаты;

- срок внесения платежа.

В 2020 году заплатить налоги на имущество нужно до 1 декабря. Если не сделать этого вовремя, за каждый день просрочки будет начисляться пеня. Когда накопится крупная сумма, дело передадут в суд — собственника обяжут заплатить не только налоги, но также пени и судебные штрафы. Если у налогоплательщика открыт счет в банке, деньги могут списать без его согласия или вообще заблокировать счет, если суммы для оплаты задолженности недостаточно.

Почему не приходит налог на квартиру

По какой причине налогоплательщик может не получить квитанцию на уплату налога за свое имущество, например квартиру? Как разъясняет ФНС, это может произойти, если:

- Уведомление пришло в электронной форме. Гражданам, которые получили доступ к личному кабинету на официальном сайте ФНС (nalog.ru), квитанции об уплате налога на бумажном носителе по почте больше отправлять не будут — уведомление будут приходить только в электронной форме через интернет (п. 2 ст. 11.2 НК РФ). Чтобы продолжить получать уведомления по почте или уточнить адрес для почтовой отправки, нужно изменить настройки в профиле.

- Сумма налога слишком маленькая. В соответствии с налоговым законодательством уведомление не отправляется, если сумма взыскиваемого налога меньше 100 рублей (п. 4 ст. 52 НК РФ). В таком случае налог будет включен в квитанцию по оплате в следующем году, а пени и штрафы за это время начисляться не будут.

- В ФНС не поступили сведения о возникновении права собственности на квартиру. Такое возможно, если недвижимость была приобретена недавно и информация об этом еще не дошла до налоговой. Если до 1 ноября налоговое уведомление так и не пришло, необходимо обратиться в ФНС (через кабинет налогоплательщика на сайте, лично или по почте) и сообщить о наличии права собственности на квартиру или другое налогооблагаемое имущество (транспортное средство, земельный участок). Сделать это нужно до конца календарного года.

- Налог не начисляется. Это может случиться, если налогоплательщик относится к одной из льготных категорий, например, он вышел на пенсию (п. 6 приказа ФНС от 07.09.2016 № ММВ-7-11/477@).

Как оплатить налог на имущество физических лиц, если нет квитанции

Отсутствие налогового уведомления — это не повод (и не оправдание) для уклонения от уплаты налогов. Для оплаты начиленной задолженности без квитанции можно воспользоваться одним из следующих способов:

-

В личном кабинете налогоплательщика с помощью сервиса «Уплата налогов физических лиц» — на сайте или в мобильном приложении ФНС можно сформировать квитанцию для оплаты в банке или сразу оплатить картой онлайн без комиссии. Платить можно не только за себя, но и за третьих лиц. Например, муж может платить налоги за свою жену.

После 1 декабря неуплаченный налог на имущество превращается в задолженность, которую можно погасить напрямую через Госуслуги (опция доступна всем зарегистрированным на портале гражданам, указавшим свой ИНН). При наличии налоговой задолженности в личном кабинете будет высвечиваться соответствующее сообщение. Чтобы заплатить, нужно кликнуть на соответствующий пункт, после чего будет выставлен счет на оплату. На Госуслугах также можно вносить плату за третьих лиц. После завершения оплаты уведомление о наличии долга автоматически пропадет с главного экрана.

Статья обновлена

Все данные актуальны на 03 марта 2020 года.

Налоговые льготы установлены Налоговым кодексом Российской Федерации. После повышения пенсионного возраста льготы стали связывать не с правом на пенсию, а с достижением определенного возраста: их по-прежнему можно получить женщинам с 55 лет и мужчинам с 60 лет.

Пенсионеры экономят на уплате НДФЛ, судебной госпошлины, транспортного, земельного и имущественного налогов. Рассказываем подробно о размере льгот в 2020 году.

Что вы узнаете

- НДФЛ

- Госпошлина

- Транспортный налог

- Налог на имущество

- Земельный налог

- Льготы по налогам пенсионерам

- Рассмотрение заявления и действия по перерасчету

- Что делать, если налоговые уведомления не перестают приходить после оформления льготы

Пенсии по государственному пенсионному обеспечению и трудовые пенсии налогом не облагаются.

Остальными доходами — зарплатой и доходами от продажи или сдачи в аренду недвижимости — пенсионеру по-прежнему нужно делиться с государством.

Еще у пенсионеров есть эксклюзивное условие для возврата НДФЛ с помощью имущественного вычета. Они имеют право вернуть налог не только с того года, когда оформили право собственности на квартиру, но и за три предыдущих года. Фактически при покупке квартиры на пенсии можно сразу вернуть уплаченный НДФЛ за четыре года. Для этого нужно подать четыре налоговые декларации. Больше ни у кого такой льготы нет.

Госпошлина

Пенсионеры не оплачивают госпошлину при обращении в суд по вопросам, связанным с получением пенсии, если размер имущественных требований не больше 1 миллиона рублей.

За судебные тяжбы по вопросам, не связанным с пенсией, пенсионеры госпошлину платят, как и все. Но если это иск к пенсионному фонду, который начисляет пенсию на 5 тысяч в месяц меньше положенного, то госпошлину платить не надо.

Транспортный налог

Льготы по транспортному налогу каждый регион устанавливает самостоятельно.

Например, в Москве специальных льгот для пенсионеров-автовладельцев нет, но есть льготы для других категорий граждан, среди которых большинство уже пенсионеры.

Транспортный налог за одну машину в Москве не платят:

- Герои Советского Союза;

- Герои Российской Федерации;

- граждане, награжденные орденом Славы трех степеней;

- ветераны и инвалиды Великой Отечественной войны;

- бывшие несовершеннолетние узники фашистских концлагерей;

- ветераны и инвалиды других боевых действий;

- чернобыльцы и инвалиды вследствие ядерных испытаний.

В Санкт-Петербурге все пенсионеры не платят транспортный налог. Правда, есть ограничения: мужчины старше 60 лет и женщины старше 55 лет не платят налог за один отечественный автомобиль с мощностью двигателя до 150 л. с.

Льготники «в возрасте» — герои, ветераны, инвалиды — тоже имеют право не платить налог на одну машину, даже за иномарку.

Налог на имущество физических лиц

Налог на имущество физических лиц — местный, но освобождение от его уплаты установлено на общероссийском уровне. Формулировки налогового кодекса о льготах по имущественному налогу изменились после увеличения пенсионного возраста.

Раньше в льготную категорию попадали действующие пенсионеры и те, кто в силу возраста получил право на пенсию: мужчины с 60 лет и женщины с 55 лет.

С 1 января 2019 года налог на имущество не платят также те, кто мог бы стать льготником по старым правилам: они еще не пенсионеры и не имеют права на пенсию, но перестают платить имущественный налог.

С учетом льготы пенсионеры и предпенсионеры могут не платить имущественный налог только за одну квартиру, один жилой дом, один гараж, одну хозяйственную постройку и одну творческую мастерскую.

Федеральная налоговая служба разъяснила: можно не платить налог за пять разных по виду объектов, то есть одновременно за квартиру, дом и гараж. Но если у пенсионера два гаража, то за владение одним из них платить придется. Хотя по налогу на жилое имущество еще есть вычеты, поэтому не факт, что начисления вообще будут.

Чтобы получить льготу по имущественным налогам, нужно один раз подать заявление. Хотя сейчас ФНС самостоятельно отслеживает возраст собственников и перестает начислять налог, но право на льготу могут и не учесть. На всякий случай лучше проверять уведомления. Если льгота не учтена — писать обращение через специальный сервис или в личном кабинете. Некоторые пенсионеры годами получают начисления, хотя вообще ничего не должны платить в бюджет. Окончательного срока для подачи заявления нет, но, чтобы льготу учли в текущих начислениях до рассылки уведомлений, лучше сделать это до 1 апреля следующего года.

Пенсионер может сам выбрать, по какому объекту применить льготу. Для этого нужно подать уведомление. Срок — до 31 декабря того года, за который начисляют налог. Уведомление по начислениям за 2019 год нужно подать до 31 декабря 2019 года.

Если у пенсионера несколько квартир, но он не подал уведомление о выборе льготного объекта, его освободят от уплаты налога за самую дорогую.

Земельный налог

Для пенсионеров и предпенсионеров есть федеральная льгота по земельному налогу. Она действует во всех регионах. Все, кому назначена пенсия по любому основанию, а также мужчины с 60 лет и женщины с 55 лет, получают вычет в размере стоимости 6 соток земли. То есть они не должны платить земельный налог с этой площади одного участка.

Например, если у пенсионерки есть огород размером в 4 сотки, то земельный налог она может не платить вообще. А если у пенсионера есть 10 соток земли, то платить он должен только за 4 из них. Чтобы получить эту льготу, необязательно официально быть пенсионером — достаточно достичь возраста 55 или 60 лет в зависимости от пола. Другим требованиям для назначения пенсии соответствовать необязательно. Но заявление тоже придется подать.

До 1 декабря 2020 года россиянам необходимо заплатить налоги на имущество за 2019 год. Это дома, квартиры, комнаты, дачи, земельные участки, комнаты, автомобили, катера и другие транспортные средства.

Рассылка уведомлений с суммой налога происходит до 1 ноября. Налоговое уведомление может быть передано лично под расписку, отправлено по почте заказным письмом или направлено в «Личный кабинет налогоплательщика» на сайте ФНС РФ. Если человек привык получать уведомление в бумажном виде, но оно почему-то не пришло — в ФНС придется обратиться самостоятельно.

Почему может не прийти налоговое уведомление?

«Бумажное» налоговое уведомление не направляется россиянам, которые пользуются «Личным кабинетом налогоплательщика». В таком случае документ появится в кабинете и не будет продублирован по почте. Исключение составляют случаи, когда пользователь заранее запросил получение документов на бумажном носителе.

Не рассылается уведомление и тем, у кого есть налоговые льготы, вычет или иные законные основания, полностью освобождающие от уплаты налога. Это отдельные категории пенсионеров и инвалидов, военнослужащие и др.

Также документ не стоит ждать в случае, если общая сумма налогов составляет менее 100 рублей. Тогда уведомление направят только в календарном году, по истечении которого утрачивается возможность направления уведомления.

Кроме того, не смогут получить уведомление россияне, которые не уведомили ФНС о том, что являются собственниками недвижимости или транспортных средств. Наконец, отправленный по почте документ может по какой-то причине просто не дойти до адресата.

Куда обращаться, если не получил налоговое уведомление?

Если налоговое уведомление не пришло, необходимо обратиться в налоговую инспекцию лично, по почте, через МФЦ или «Личный кабинет» на сайте ФНС РФ. Также можно связаться с инспекцией через интернет-сервис службы в разделе «Обратиться в ФНС России»

В своем обращении налогоплательщику необходимо сообщить, что у него есть объект недвижимости или транспортное средство, но уведомление об уплате налога он не получал. Обратиться в налоговую и сообщить о владении имуществом или транспортным средством также потребуется тем, кто ранее никогда не получал уведомления или не заявлял налоговые льготы в отношении налогооблагаемого имущества.

Какое имущество облагается налогом?

Платить налог необходимо собственникам домов, квартир, комнат, дач, гаражей, машино-мест и других объектов капитального строительства. Также облагаются налогом земельные участки, включая те, которые используются как садовые, огородные, дачные, приусадебные и для индивидуального жилищного строительства.

Транспортный налог потребуется заплатить владельцам автомобилей, мотоциклов, яхт, катеров и других транспортных средств.

Отдельные категории россиян могут рассчитывать на федеральную льготу на имущественный, земельный и транспортные налоги. Это Герои Советского Союза и РФ, инвалиды с детства, I и II групп, дети-инвалиды, отдельные категории пенсионеров, военнослужащие и др. Также регионы могут вводить свои дополнительные льготы. Узнать о возможности получения льготы можно на сайте ФНС.

pochemu_ne_prihodit_nalog_na_dom.jpg

Похожие публикации

Вопросы, связанные с уплатой имущественных налогов, вызывают у населения немало вопросов. У одних людей возникают проблемы с ИФНС из-за неправильно начисленных выплат, а другие не уплачивают налог в срок по той причине, что они вовремя не получили уведомление из налоговой. Почему не пришел налог на дом, и что в этом случае надо делать физическому лицу? Есть ли повод для беспокойства? Как узнать, был ли начислен налог? Ответы на эти и другие вопросы – в нашем материале.

Причины отсутствия налогового уведомления

Ежегодно ИФНС рассылает физлицам бумажные уведомления с квитанциями для уплаты имущественных налогов (на имущество, транспортный, земельный). Перечислим возможные причины, из-за которых могло не прийти уведомление по налогу на дом или иную недвижимость:

Гражданин завел электронный «Личный кабинет налогоплательщика» на официальном сайте ИФНС.

В этом случае платежка должна прийти в электронном виде в личный кабинет, а по почте ее ожидать не стоит.

Платежка пришла по тому адресу, где прописан гражданин

Это достаточно распространенная ситуация: гражданин зарегистрирован в одном месте, а фактически проживает в другом. В таком случае необходимо подать в ИФНС заявление с просьбой получать корреспонденцию от налоговой по другому адресу.

Платежка была отправлена по почте, но по пути она потерялась.

Квитанции приходят в виде заказных писем, а уведомления о необходимости их получения рассылаются налогоплательщикам. Иногда эти уведомления теряются, также они могут быть украдены из почтовых ящиков. Документ может потеряться и по причине недобросовестности почтовых служащих.

Сумма по налогу составляет менее 100 рублей

Если общая сумма по трем имущественным налогам не превышает 100 рублей, ИФНС не отправляет налогоплательщикам платежки. Уведомление будет выслано, когда задолженность составит более 100 рублей, иногда его присылают сразу за три года. В такой ситуации налогоплательщик может расслабиться и не переживать о том, что ему будут начислены пени.

Налоговиками еще не получены сведения из Росреестра по приобретенной недвижимости.

Налогоплательщик купил жилье в текущем году.

Так как в текущем периоде налог на недвижимость платится за предыдущий год, уведомление по текущему налоговому периоду нужно ожидать лишь в следующем году. Так, купив дом в 2019 году, собственник получит налоговое извещение для уплаты налога по нему не ранее 2020 года.

Сбой в работе компьютерной программы ИФНС, поэтому налог не был начислен и уведомление не сформировалось.

Налогоплательщик имеет право на льготу или вычет, в связи с которыми его налоговое обязательство равно нулю.

Это основные причины того, почему не приходит налог на дом.

Срок уплаты налога

Налогоплательщик должен учитывать, что если он не перечислит налог до 1 декабря 2019 года (включительно), ему будут начислены пени за неуплату (ст. 75 НК РФ). При этом налоговики могут не знать о том, что гражданин не получил уведомление.

В соответствии с действующим законодательством, ИФНС обязана отправлять гражданам платежки не позже чем за 1 месяц до окончания срока перечисления налога. То есть, до 1 ноября налогоплательщики могут не паниковать. Но если до этого времени квитанция так и не пришла – необходимо принимать меры.

В 2019 году уплатить налог за 2018 год нужно не позднее 02.12.2019г. (т.к. 1 декабря – воскресенье).

Что делать, если платежка не была получена

Лично прийти в налоговую службу.

Наиболее точную информацию об отсутствии уведомления можно получить в своей ИФНС. С собой необходимо взять паспорт (или другой документ, подтверждающий личность). Во время визита физлицо не только сможет узнать, должно ли оно уплачивать налог, но и получить платежку по нему.

Посетить сайт налоговой службы.

Этот вариант подойдет, если нет времени на посещение отделения ИФНС. Необходимо перейти на ]]> сайт ФНС ]]> , в нижней части страницы выбрать пункт «Обратная связь», затем «Обратиться в ФНС России» ˗ «Создать обращение». Далее надо создать запрос, следуя инструкциям.

Зарегистрироваться на сайте ИФНС в «Личном кабинете».

Гражданин может создать « ]]> Личный кабинет ]]> » на сайте ФНС и через него узнать о состоянии задолженности по налоговым платежам. Предварительно надо пройти процедуру регистрации.

Налогоплательщику следует зарегистрироваться на портале, подтвердить личность и после этого ему будет предоставлен доступ ко всем госуслугам. Прямо на сайте можно узнать и оплатить задолженность по налогам с банковской карты, также можно распечатать квитанцию и перечислить налог позднее.

Зная, почему не приходят налоги на дом, физлицо сможет вовремя принять необходимые меры. Если не выполнять установленную законодательством обязанность по уплате налогов, штрафные санкции будут увеличиваться. В соответствии со ст. 122 НК РФ, размер штрафа составит 20% от суммы неуплаченного налога. ИФНС имеет право через суд взыскать задолженность с налогоплательщика.

Пенсионеры и другие льготники

Законодательством установлен довольно широкий перечень льготников по налогу на имущество (в него входят и пенсионеры). Уточнить, имеет ли гражданин льготы, освобождающие его от уплаты налога, можно в своей ИФНС или на сайте налоговой службы. Если налогоплательщик вышел на пенсию, или стал льготником по другой причине, а платежки с налогом на недвижимость и дальше продолжают приходить, следует подать в ИФНС заявление о своем праве на льготу.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

![]()

С недавнего времени у налогоплательщиков – владельцев недвижимости появилась новая обязанность. Согласно п. 2.1 ст. 23 Налогового кодекса РФ (далее – НК РФ) налогоплательщики – физические лица по налогам, уплачиваемым на основании налоговых уведомлений, обязаны сообщать о наличии у них объектов недвижимого имущества и (или) транспортных средств, признаваемых объектами налогообложения по соответствующим налогам, в налоговый орган по своему выбору в случае неполучения налоговых уведомлений и неуплаты налогов в отношении указанных объектов налогообложения за период владения ими.

Указанное сообщение с приложением копий правоустанавливающих (правоудостоверяющих) документов на объекты недвижимого имущества представляется в налоговый орган в отношении каждого объекта налогообложения однократно в срок до 31 декабря года, следующего за истекшим налоговым периодом.

Вместе с тем той же нормой НК РФ установлено, что сообщение о наличии такого объекта налогообложения не представляется в налоговый орган в случаях, если физическое лицо получало налоговое уведомление об уплате налога в отношении этого объекта или если не получало налоговое уведомление в связи с предоставлением ему налоговой льготы.

При этом пенсионеры как льготная категория указаны лишь в нормах НК РФ в части налога на имущество (пп. 10 п. 1 ст. 407 НК РФ). Среди льготников по земельному налогу они не приводятся (ст. 395 НК РФ). Однако в силу абз. 2 п. 2 ст. 387 НК РФ муниципальные власти вправе устанавливать такие налоговые льготные для отдельных категорий налогоплательщиков.

Таким образом, возможно, вы приобрели с 2004 года льготы по данному налогу на основании нормативных актов муниципального образования, в котором располагается домовладение. Кроме этого, формально вы не обязаны подавать сведения в налоговые органы о наличии у вас прав на земельный участок, являющийся объектом налогообложения, поскольку ранее вам приходили налоговые уведомления. Следовательно, налоговые органы располагают сведениями о наличии у вас объекта налогообложения.

Однако полагаться на разумность чиновников не стоит, тем более что с 1 января 2017 г. вступают в силу нормы закона, предусматривающие существенные налоговые санкции в случае несообщения в налоговый орган сведений об объектах налогообложения, в отношении которых не приходят налоговые уведомления и не уплачиваются налоги. Это может стать причиной неприятных процедур налогового контроля, в ходе которых вам придется оспаривать незаконность налоговых претензий к вам. Ошибка в базе данных налоговых органов могла быть вызвана техническим сбоем в системе информационного обмена между органами государственной регистрации и налоговыми органами либо сведения о вашем земельном участке отсутствуют в реестре прав на недвижимое имущество в силу каких-либо иных причин, например, они не были перенесены туда из органов кадастрового учета, БТИ и т.п., учитывая, что вы приобрели недвижимость еще в 1998 году. Из вопроса не следует, что у вас есть свидетельство о государственной регистрации права на земельный участок, выданное в соответствии с Федеральным законом от 21.07.1997 № 122-ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним».

Поэтому вам следовало бы проверить наличие у вас государственной регистрации прав на землю в Едином государственном реестре прав на недвижимое имущество и сделок с ним (ЕГРП) посредством запроса соответствующей выписки из ЕГРП и подать в налоговый орган сведения о наличии у вас данного объекта. Указанные процедуры вы можете осуществить в многофункциональных центрах по оказанию государственных услуг (МФЦ) или центрах «Мои документы». Но прежде следовало бы узнать о действующих налоговых льготах в вашем регионе в органах администрации или налоговой инспекции. Возможно, вы попали в одну из льготных категорий. Информация об этом должна быть размещена также в Интернете на официальных сайтах названных органов.

Читайте также: