Новые налоги пенсионного фонда при покупке автомобиля

Налоговая политика является одним из важнейших атрибутов государства и полноценного функционирования его институтов. Под налогом следует понимать обязательный безвозмездный платеж в пользу государства, который совершают юридические и физические лица с определенной периодичностью и по конкретной ставке.

В соответствии с российским законодательством все фискальные сборы делятся на федеральные и местные. От этого критерия зависит то, на пополнение бюджета какого уровня направляются собранные денежные средства.

Бесплатно по России

Уплата налогов является одной из обязанностей гражданина. За неисполнение законных требований фискальных органов предусмотрены различного рода санкции. Однако отдельные категории лиц полностью освобождены от уплаты части налоговых платежей.

Речь идет о наиболее социально уязвимых из них, в том числе и пенсионерах. В частности, последние полностью освобождены от платежей за имущество, находящееся у них в собственности. В этой связи многих пенсионеров, которые являются владельцами транспортных средств, беспокоит вопрос относительно того, имеют ли они право на льготы, связанные с оплатой соответствующего налога. Разберем подробнее в статье далее.

Транспортный налог – что это

Транспортный налог – это особый платеж, осуществляемый гражданами и организациями, в собственности которых имеются транспортные средства (ТС).

Кроме прочего, в их число входят:

- легковые и грузовые автомобили;

- мотоциклы и мотороллеры;

- самоходные ТС;

- водные ТС.

Для начисления данного фискального сбора достаточно лишь наличия права собственности на какое-либо транспортное средство без дополнительных условий.

Когда речь заходит о транспортном налоге, то, в первую очередь, предполагается сбор за легковой или грузовой автомобиль. Тут же следует отметить, что его сумма может быть разной для различных категорий автотранспорта. Это связано с тем, что налоговой базой для его расчета выступает мощность двигателя автомобиля, которая традиционно измеряется в лошадиных силах. Соответственно, чем она больше, тем более значительную сумму собственнику придется заплатить.

Транспортный налог относится к категории местных сборов. Это означает, что все собранные средства направляются в бюджет субъекта федерации. Соответственно, региональные власти за счет этих денег осуществляют ремонт существующих дорог, строительство новых, а также покрывают расходы на содержание дорожной инфраструктуры.

Платит ли пенсионер транспортный налог

Пенсионеры относятся к одной из категорий граждан, которые в силу своего статуса вправе претендовать на многие виды льгот, в том числе и связанных с налогообложением. Однако действующее федеральное законодательство не предполагает освобождения их от уплаты транспортного налога. Кроме этого, имеющиеся нормативно-правовые акты не предполагают и снижения уровня налоговой ставки для данной категории граждан.

В этой связи за транспортные средства, находящиеся в собственности, пенсионеру необходимо будет платить соответствующий налог.Однако среди граждан, находящихся на пенсии, есть отдельные категории, имеющие льготы.

Кроме этого, в ряде субъектов федерации приняты свои нормативные акты, где пенсионеры освобождены от уплаты транспортного налога или условия его начисления значительно мягче. Однако местные НПА действуют только на территории конкретного региона, не являясь общеобязательными для всей страны.

Кто освобождается от уплаты

Установлено на федеральном уровне, что от уплаты транспортного налога освобождаются или уплачивают его в меньшем размере следующие категории граждан:

- инвалиды и ветераны ВОВ, боевых действий;

- узники нацистских концлагерей;

- лица, пострадавшие в результате радиационной катастрофы на ЧАЭС;

- инвалиды I и II групп;

- многодетные семьи;

- родители детей-инвалидов.

Есть ли льготы для пенсионеров

Сам по себе статус «пенсионер» в целом не является основанием для предоставления возможности не оплачивать транспортной налог. Однако это касается лишь общего порядка предоставления льготы по оплате рассматриваемого транспортного налога, предусмотренного на федеральном уровне.

Региональные

Транспортный налог относится к категории местных, в этой связи субъекты федерации имеют довольно широкие полномочия и возможности в части его начисления. В их же ведении находятся и вопросы, связанные с предоставлением льгот социально уязвимым категориям населения.

К примеру, во многих из них освобождаются от необходимости совершения данного фискального платежа ветераны труда, а также инвалиды, имеющие III группу.

Отдельные регионы устанавливают, что данную льготу имеют и пенсионеры, не имеющие иных оснований для ее получения. Она может быть выражена как в полном освобождении от уплаты налога, так и в значительном уменьшении его суммы, которое может быть связано, кроме прочего, с мощностью двигателя автотранспортного средства.

В этом случае довольно характерным является пример Кировской области. Так, пенсионеры здесь оплачивают только 50% от начисленного налога, но при условии, что владеют автомобилем с мощностью двигателя не более 150 лошадиных сил. А, к примеру, пенсионеры-инвалиды III группы получают «скидку» в 70% от начисленного платежа.

Федеральные

Федеральное законодательство не выделяет пенсионеров в отдельную категорию льготников по уплате транспортного налога. Однако если у них имеются иные основания для получения послабления, то они вправе воспользоваться им на общих основаниях.

Как оформить льготу

Если у пенсионера имеются основания для получения льготы по уплате транспортного налога, то ему необходимо обратиться с соответствующим заявлением в ФНС. Следует отметить, что даже при наличии права на налоговое послабление без заявления со стороны гражданина сотрудники инспекции будут продолжать его начисление.

Правила заполнения заявления

Заявление на освобождении от уплаты фискального сбора имеет строгую и утвержденную форму.

Общими правилами при его заполнении являются:

- внесение актуальных, соответствующих действительности сведений;

- использование черных чернил (при рукописном его оформлении);

- недопустимость исправлений и помарок;

Заявление подается с комплектом документов, удостоверяющих личность гражданина, а также подтверждающих право на получение соответствующей льготы.

Как подать документы

Пенсионер вправе подать заявление и сопутствующие документы, используя для этого один из нескольких доступных ему способов.

- Личное обращение в ФНС. Гражданин может обратиться в любую налоговую инспекцию, даже находящуюся не по месту его жительства.

- Через МФЦ. Многофункциональные центры имеют удобные режимы работы для граждан, а также располагаются в практически каждом муниципальном образовании. Следует учитывать, что документы передаются в налоговую не в день их подачи в МФЦ.

- В электронном виде. Подать заявление можно через портал «Госуслуги» или личный кабинет на сайте ФНС. Для их удостоверения потребуется наличие электронно-цифровой подписи.

- Через представителя. Если у пенсионера нет возможности заниматься подачей документов лично, то за него это может сделать третье лицо – представитель.

Федеральное законодательство не предполагает специальных льгот для пенсионеров в плане освобождения их от уплаты транспортного налога. Однако такие преференции предоставляют нормативные акты некоторых регионов страны. Для оформления льготы пенсионеру необходимо обратиться в ФНС с предоставлением документов, подтверждающих наличие права на нее.

Полезное видео

Еще больше информации по теме в видео:

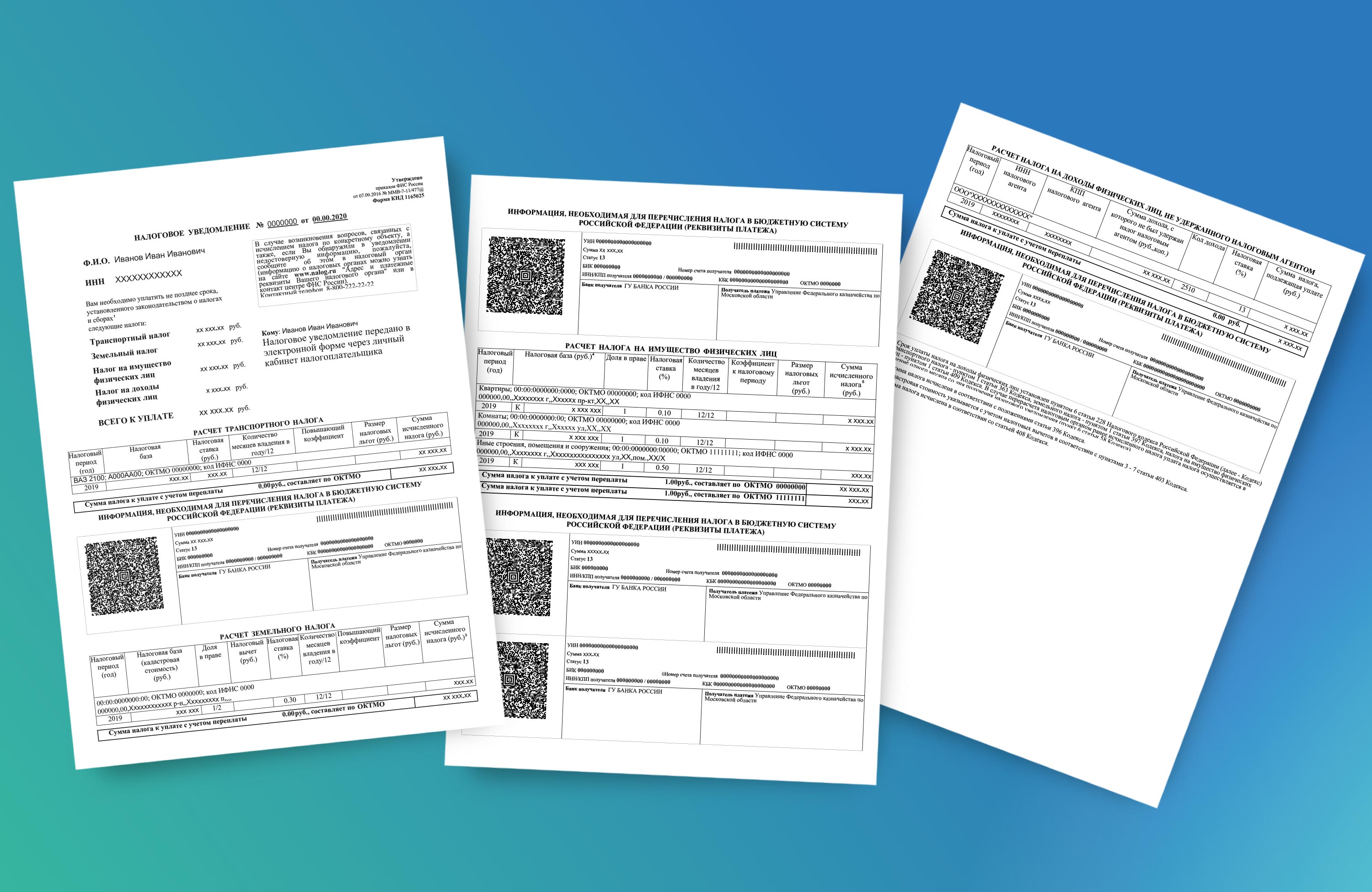

Обязанность по ежегодному исчислению для налогоплательщиков-физических лиц транспортного налога, земельного налога, налога на имущество физических лиц и НДФЛ (в отношении ряда доходов, по которым налоговый агент не удержал сумму НДФЛ) возложена на налоговые органы (ст. 52 Налогового кодекса РФ).

В связи с этим налоговые органы не позднее 30 дней до наступления срока платежа по вышеперечисленным налогам направляют налогоплательщикам-физическим лицам налоговые уведомление для уплаты налогов.

Налоги, подлежащие уплате физическими лицами в отношении принадлежащих им объектов недвижимого имущества и транспортных средств, исчисляются не более чем за три налоговых периода, предшествующих календарному году направления налогового уведомления.

В случае, если общая сумма налогов, исчисленных налоговым органом, составляет менее 100 рублей, налоговое уведомление не направляется, за исключением случая направления налогового уведомления в календарном году, по истечении которого утрачивается возможность направления налоговым органом налогового уведомления.

Пример налогового уведомления

Налоговое уведомление может быть передано / направлено физическому лицу (его законному или уполномоченному представителю):

Изменения в налогообложении имущества физических лиц с 2020 года

Налоговые уведомления, направленные в 2020 году, содержат расчет имущественных налогов за налоговый период 2019 года. При этом по сравнению с предыдущим налоговым периодом произошли следующие основные изменения:

- отменен вычет по налогу в размере платы за вред, который дорогам федерального значения причиняют большегрузы – автомобили с разрешенной максимальной массой свыше 12 т (ч. 4 ст. 2 Федерального закона от 03.07.2016 № 249-ФЗ);

- введен беззаявительный порядок предоставления льгот: если физическое лицо, имеющее право на налоговую льготу, не представило заявление о предоставлении налоговой льготы или не сообщило об отказе от применения налоговой льготы, налоговая льгота предоставляется на основании сведений, полученных налоговым органом в соответствии с федеральными законами. Такой порядок применяется для предоставления налоговых льгот, в частности, пенсионерам, инвалидам, лицам, имеющим трех и более несовершеннолетних детей (п. 66 ст. 2 Федерального закона от 29.09.2019 № 325-ФЗ);

- при расчете налога будет применен новый Перечень легковых автомобилей средней стоимостью от 3 млн руб. за 2019 год, размещенный на сайте Минпромторга России (в новый Перечень включено более 1 100 марок и моделей автомобилей, например, в обновленный Перечень вошли Audi Q8, Cadillac CT6 и XT5, Chevrolet Traverse, Volvo XC40);

- применяются изменения в системе налоговых ставок и льгот в соответствии с законами субъектов Российской Федерации по месту нахождения транспортных средств. с информацией о налоговых ставках и льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам».

- вводится налоговый вычет, уменьшающий налог на кадастровую стоимость 600 кв. м по одному земельному участку для предпенсионеров – лица, отвечающие условиям, необходимым для назначения пенсии в соответствии с законодательством РФ, действовавшим на 31.12.2018 (ст. 1 Федерального закона от 30.10.2018 № 378-ФЗ);

- применяются изменения в системе налоговых ставок и льгот в соответствии с нормативными правовыми актами муниципальных образований по месту нахождения земельных участков. с информацией о налоговых ставках и льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам»;

- применяются новые результаты государственной кадастровой оценки земель, вступившие в силу 2019 года. с этими результатами можно ознакомиться, получив выписку из Единого государственного реестра недвижимости;

- вводится льгота, освобождающая предпенсионеров от уплаты налога в отношении одного объекта определенного вида (жилого дома, квартиры, комнаты, гаража и т.п.), который не используется в предпринимательской деятельности (ст. 1 Федерального закона от 30.10.2018 № 378-ФЗ);

- при расчете налога за налоговый период 2019 года применяются следующие коэффициенты:

- 0.2 – для 4 регионов (Республики Дагестан и Северная Осетия - Алания, Красноярский край, Смоленская область), где кадастровая стоимость применяется в качестве налоговой базы первый год;

- 0.4 (в 2019 году был 0.2) – для 7 регионов (Калужская, Липецкая, Ростовская, Саратовская, Тюменская, Ульяновская области, Пермский край), где кадастровая стоимость применяется в качестве налоговой базы второй год;

- 0.6 (в 2019 году был 0.4) – для 14 регионов (включая Республику Саха, Краснодарский, Хабаровский края, Оренбургскую область), где кадастровая стоимость применяется в качестве налоговой базы третий год;

- 10-ти процентного ограничения роста налога по сравнению с предшествующим налоговым периодом – для 63 регионов (включая Москву, Санкт-Петербург, Московскую область, Республики Башкортостан, Татарстан), где кадастровая стоимость применяется в качестве налоговой базы третий и последующие годы (за исключением объектов, включенных в перечень, определяемый в соответствии с п. 7 ст. 378.2 НК РФ, а также объектов, предусмотренных абз. 2 п. 10 ст. 378.2 НК РФ);

- коэффициент-дефлятор 1.518 (был в 2019 г. – 1.481) к инвентаризационной стоимости объекта – в 9 регионах, которые с 2019 года не перешли на расчет налога исходя из кадастровой стоимости;

- применяются изменения в системе налоговых ставок и льгот в соответствии с нормативными правовыми актами муниципальных образований по месту нахождения объектов налогообложения. с информацией о налоговых ставках и льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам»;

- применяются новые результаты государственной кадастровой оценки объектов недвижимости, вступившие в силу 2019 года. с этими результатами можно ознакомиться, получив выписку из Единого государственного реестра недвижимости;

Поскольку расчет налогов на имущество проводится исходя из налоговых ставок, льгот и налоговой базы, определяемой на региональном и муниципальном уровне, причины изменения величины налогов в конкретной ситуации можно уточнить в налоговой инспекции или обратившись в контакт-центр ФНС России (тел. 8 800 222-22-22).

Почему в 2020 году изменились налоги на имущество

Поскольку расчет налогов проводится исходя из налоговых ставок, льгот и налоговой базы, определяемой на региональном и муниципальном уровне, причины изменения величины налогов в конкретной ситуации можно уточнить в налоговой инспекции или обратившись в контакт-центр ФНС России (тел. 8 800 222-22-22). Существуют и общие основания для изменения налоговой нагрузки.

Рост налога может обуславливаться следующими причинами:

- изменение налоговых ставок и (или) отмена льгот, полномочия по установлению которых относятся к компетенции субъектов РФ. с информацией о налоговых ставках и льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам»;

- применение повышающих коэффициентов при расчете налога за легковые автомашины средней стоимостью от 3 млн. руб. согласно размещённому на сайте Минпромторга России Перечню легковых автомобилей средней стоимостью от 3 миллионов рублей для налогового периода 2019 года;

- наличие иных оснований (например, в результате перерасчета налога, утраты права на применение льготы, поступления уточненных сведений от регистрирующих органов и т.п.).

Рост налога может обуславливаться следующими причинами:

- изменение налоговых ставок и (или) отмена льгот, полномочия по установлению которых относятся к компетенции представительных органов муниципальных образований. с информацией о налоговых ставках и льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам»;

- изменение кадастровой стоимости земельного участка, например, в связи со вступлением в силу новых результатов кадастровой оценки, или переводом земельного участка из одной категории земель в другую, изменением вида разрешенного использования, уточнения площади. Информацию о кадастровой стоимости можно получить на сайте Росреестра;

- наличие иных оснований (например, в результате перерасчета налога, утраты права на применение льготы, поступления уточненных сведений от регистрирующих органов и т.п.).

Рост налога может обуславливаться следующими причинами:

- рост коэффициента к налоговому периоду. в частности, в качестве налоговой базы впервые будет применена кадастровая стоимость на территории 4 регионов (Республик Дагестан и Северная Осетия - Алания, Красноярского края, Смоленской области). в 7 регионах, где кадастровая стоимость используется второй год, при расчете налога будет применен коэффициент 0,4 (был в 2019 г. – 0,2). в 14 регионах третьего года применения кадастровой стоимости коэффициент достигнет значения 0,6 (был в 2019 г. – 0,4). Исключения составят объекты, относящиеся к торгово-офисной недвижимости. в 63 регионах, где кадастровая стоимость применяется третий и последующие налоговые периоды, при расчете налога будет использован коэффициент десятипроцентного ограничения роста налога. в 9 регионах, которые не приняли решение об использовании с 2019 года кадастровой стоимости в качестве налоговой базы, налог будет рассчитан по инвентаризационной стоимости, индексированной на установленный Минэкономразвития России коэффициент-дефлятор 1,518 (был в 2019 г. – 1,481);

- изменение кадастровой стоимости объекта недвижимости, например, в связи со вступлением в силу новых результатов кадастровой оценки, или изменением вида разрешенного использования, назначения объекта. Информацию о кадастровой стоимости можно получить на сайте Росреестра;

- изменение налоговых ставок или отмена льгот, полномочия по установлению которых относятся к компетенции представительных органов муниципальных образований. с информацией о налоговых ставках и льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам».

Как проверить налоговые ставки и льготы, указанные в налоговом уведомлении

Налоговые ставки и льготы (включая налоговые вычеты из налоговой базы) устанавливаются нормативными правовыми актами различного уровня:

по транспортному налогу: главой 28 Налогового кодекса Российской Федерации и законами субъектов Российской Федерации по месту нахождения транспортного средства;

по земельному налогу и налогу на имущество физических лиц: главами 31, 32 Налогового кодекса Российской Федерации и нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения) по месту нахождения объектов недвижимости.

С информацией о налоговых ставках, налоговых льготах и налоговых вычетах (по всем видам налогов во всех муниципальных образованиях) можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам», либо обратившись в налоговые инспекции или в контакт-центр ФНС России (тел. 8 800 222-22-22).

Как воспользоваться налоговой льготой, неучтенной в налоговом уведомлении

Что делать, если в налоговом уведомлении некорректная информация

Если, по мнению налогоплательщика, в налоговом уведомлении имеется неактуальная (некорректная) информация об объекте имущества или его владельце (в т.ч. о периоде владения объектом, налоговой базе, адресе), то для её проверки и актуализации необходимо обратиться в налоговые органы любым удобным способом:

Сведения о налогооблагаемом имуществе и его владельце (включая характеристики имущества, налоговую базу, правообладателя, период владения) в налоговые органы представляют органы, осуществляющие регистрацию (миграционный учет) физических лиц по месту жительства (месту пребывания), регистрацию актов гражданского состояния физических лиц, органы, осуществляющие государственный кадастровый учет и государственную регистрацию прав на недвижимое имущество, органы, осуществляющие регистрацию транспортных средств, органы опеки и попечительства, органы (учреждения), уполномоченные совершать нотариальные действия, и нотариусы, органы, осуществляющие выдачу и замену документов, удостоверяющих личность гражданина Российской Федерации на территории Российской Федерации.

Ответственность за достоверность, полноту и актуальность указанных сведений, используемых в целях налогообложения имущества, несут вышеперечисленные регистрирующие органы. Указанные органы представляют информацию в налоговую службу на основании имеющихся в их информационных ресурсах (реестрах, кадастрах, регистрах и т.п.) сведений.

Если, по мнению налогоплательщика, в налоговом уведомлении имеется неактуальная (некорректная) информация об объекте имущества или его владельце (в т.ч. о периоде владения объектом, налоговой базе, адресе), то для её проверки и актуализации необходимо обратиться в налоговые органы любым удобным способом:

для пользователей «Личного кабинета налогоплательщика» - через личный кабинет налогоплательщика;

для иных лиц: посредством личного обращения в любую налоговую инспекцию либо путём направления почтового сообщения, или с использованием интернет-сервиса ФНС России «Обратиться в ФНС России».

По общему правилу, налоговому органу требуется проведение проверки на предмет подтверждения наличия/отсутствия установленных законодательством оснований для перерасчета налогов и изменения налогового уведомления (направление запроса в регистрирующие органы, проверка информации о наличии налоговой льготы, определение даты начала применения актуальной налоговой базы и т.п.), обработка полученных сведений и внесение необходимых изменений в информационные ресурсы (базы данных, карточки расчетов с бюджетом и т.п.).

При наличии оснований для перерасчета налога (налогов) и формирования нового налогового уведомления налоговая инспекция не позднее 30 дней (в исключительных случаях указанный срок может быть продлен не более чем на 30 дней): обнулит ранее начисленную сумму налога и пеней; сформирует новое налоговое уведомление с указанием нового срока уплаты налога и направит Вам ответ на обращение (разместит его в Личном кабинете налогоплательщика).

Дополнительную информацию можно получить по телефону налоговой инспекции или контакт-центра ФНС России: 8 800 222-22-22.

Краткое содержание:

- Риск первый

- Риск второй

- Риск третий

- Риск последний. Самый большой

- Вывод

- Обсуждение

Итак, вы счастливый обладатель автомобиля. Поздравляю!

После приобретения или владения им какое-то время невольно задумываешься о величине расходов на его содержание, и встаёт вопрос о возможностях по их снижению.

Отдельной расходной строкой идёт транспортный налог. Как всем известно, а многие этим активно пользуются, пенсионеры обладают льготой по уплате транспортного налога. Так может действительно имеет смысл оформить авто, особенно то, у которого под капотом целый табун лошадей, на своих престарелых родственников?

Предлагаю рассмотреть риски, связанные с такой экономией.

Риск первый

За последние годы службы эвакуации – это не просто механизм в административном производстве, а целый бизнес с огромными оборотами. Эвакуация автомобилей поставлена на поток. Водители эвакуаторов совместно с сотрудниками ДПС работают не покладая рук, стремясь «урвать свой кусок хлеба». Особенно это актуально в крупных городах, где проблема парковок стоит ребром.

А риск заключается в том, что эвакуированный автомобиль забрать со штрафстоянки может исключительно собственник автомобиля или лицо, действующее на основании доверенности, удостоверенной нотариусом. Таким образом, при эвакуации автомобиля каждый раз придется брать с собой престарелого собственника или заблаговременно оформить доверенность.

Риск второй

Тяжёлая болезнь (слепота, глухота, утрата двигательных функций) или недееспособность собственника авто – если случилась такая беда, то выполнение каких-либо манипуляций с автомобилем в ГИБДД становится крайне затруднительным. В случае же недееспособности это становится в принципе невозможным до установления попечительства над таким лицом согласно ст. 2 закона от 24.04.2008 г. № 48-ФЗ «Об опеке и попечительстве».

Риск третий

Испорченные отношения. Ни для кого не секрет, что даже с близкими родственниками отношения строятся не всегда гладко. Прибавьте сюда преклонный возраст собственника авто. Поводом для ссоры может послужить любая мелочь.

Мало того, что собственник может отказаться от нужных вам манипуляций с авто, так он еще на праве собственника может по своему усмотрению распорядиться им. А вам останется бегать по судам, нести издержки и долгие месяцы отстаивать свою правоту.

Риск последний. Самый большой

Как это ни прискорбно, но людям свойственно умирать, особенно пожилым. Этот риск я хочу разделить на два момента:

Первый – оформить автомобиль в собственность можно только через 6 месяцев. Но это ещё половина беды. Вспоминаем, а кто же ещё является наследником почившего пенсионера? Вполне возможно, что почивший собственник авто написал завещание (может даже и без какого-либо умысла) с формулировкой: «Всё моё движимое и недвижимое имущество завещаю Петру Ивановичу». Итог: либо получите часть автомобиля, или вообще «помашите ему ручкой».

Второй – автомобиль записан на пенсионера. Но автовладельцу он ни к чему. А все потому, что он, как и в первом случае, отправился в мир иной. А вы продолжаете пользоваться его машиной, и каждый раз при проезде на высокой скорости под дорожной камерой поминают родственника добрым словом.

Но так было раньше. Теперь — совсем другое дело. ГИБДД с чувством глубокого удовлетворения сообщает, что

"в России только за последний месяц прекращена регистрация 254 000 автомобилей, числящихся за покойниками".

Искать незарегистрированные автомобили гаишникам помогает… смартфон. Вот, например, в распоряжении сотрудников ГИБДД есть недавно разработанное мобильное приложение. Оно позволяет находить в потоке автомобили, у которых владельцев уже нет по причине смерти. Оно же позволяет находить водителей, лишенных прав.

Приложение называется «Мобильный розыск». Как пишет «Российская газета», оно действует в связке со стационарными комплексами фотовидеофиксации нарушений ПДД.

Вывод

Прежде чем принимать решение о регистрации транспортного средств на пенсионера, подумайте, не перевесят ли описанные риски полученную выгоду от приобретения льготы по транспортному налогу.

Желаю всем удачи на дорогах, хорошего дня и отличного настроения!

Многие пожилые люди имеют автомобили, без транспортного средства данной категории граждан трудно передвигаться, учитывая их состояние здоровья. Машина – это залог беспрепятственного перемещения для пенсионера. Государство определяет порядок уплаты налога на личный транспорт граждан пенсионного возраста.

Общая информация о транспортном налоге

Транспортный налог 2020 для пенсионеров – это налог, который каждый субъект РФ устанавливает самостоятельно. Но, есть общие принципы, применяемые, как к физическим, так и к юридическим лицам, в том числе и пенсионеры.

Что касается физ. Лиц, то здесь достаточно все просто, налоговые органы самостоятельно исчисляют процент налогов, которые необходимо заплатить. После начисления, гражданину поступает письмо с квитанцией, и ему необходимо посетить банк для оплаты.

Платят ли пенсионеры налог на транспортное средство

Давно известны многим случаи, когда дети оформляют свое авто на своих пожилых родителей. В данной ситуации пенсионеры не освобождаются от уплаты налога будь у них в собственности одно транспортное средство, или на них зарегистрировано более, то платить за них придется все равно даже если они стоят в гараже и не используются.

Не платят налоги следующие граждане:

- Родители многодетных семей.

- Инвалидность первой или второй группы.

- Родители или опекуны ребенка инвалида с детства.

- Вдовы военных, погибших при исполнении военного долга.

- Ветераны ВОВ и любых других боевых действий.

- Герои СССР и России.

Есть ли льготы по транспортному налогу для пенсионеров в 2020 году

В действительности существуют льготы по транспортному налогу для пенсионеров в 2020 году, но право на ее использование определяется законом того региона страны, в котором они проживают. Это объясняется тем, что данный вид налога отнесен к компетенции местных властей. Для того чтобы узнать о наличии льготы, человеку потребуется обратиться в налоговый орган по месту жительства. При обращении с соответствующим заявлением в данный орган, человеку предоставляется положенная льгота.

На какие транспортные средства распространяются льготы

Несмотря на солидный возраст, людям преклонного возраста приходится платить за свое транспортное средство, плюс к этим расходам добавляется дорогое топливо и запасные части для ремонта. Льготы распространяются на автомобили с мощностью двигателя до 100 лошадиных сил, но в некоторых регионах присутствует льгота и на транспорт до 150 л.с.

Транспорт, не облагаемый налогом

Кто имеет право не платить налог на ТС – это автомобили, которые были получены от социальной организации, и предназначены для перевозки инвалидов, и как упоминалось ранее мощность мотора не должна быть более ста лошадиных сил.

А также к такому транспорту относится:

- техника, предназначенная для сельского хозяйства, и служащая, в том числе для транспортировки;

- транспортные средства угнанные и находящиеся в розыске.

Формы льгот, предусмотренных законом

Законодательством предусмотрены льготы пенсионерам по транспортному налогу в 2020 году. Предоставляются скидки при оплате налога на автомобиль, но не стоит забывать о том, что данное скидочное предложение распространяется только на одно авто.

Льготы в регионах по транспортному налогу

В разных регионах страны различные цены, и соответственно льготное предложение на авто будет отличаться. Для уточнения, как происходит начисление и другой интересующей информации необходимо обратиться в свое отделение ИФНС.

Пример расчета транспортного налога для пенсионеров

Для расчета потребуется знать мощность двигателя, уточнить налоговую ставку в месте своего проживания, далее необходимо знать время расчета налога, а также коэффициенты стоимости машины. После этого потребуется умножить все полученные данные и разделить на количество месяцев.

Как пенсионеру получить льготу

Чтобы стать обладателем данной льготы, гражданину потребуется подойти в местную инспекцию по налогам и сборам, заполнить соответствующее заявление, и предоставить все необходимые документы. Таким образом, для граждан пенсионного возраста предусмотрен льготный расчет транспортного налога.

Статья обновлена

Все данные актуальны на 03 марта 2020 года.

Налоговые льготы установлены Налоговым кодексом Российской Федерации. После повышения пенсионного возраста льготы стали связывать не с правом на пенсию, а с достижением определенного возраста: их по-прежнему можно получить женщинам с 55 лет и мужчинам с 60 лет.

Пенсионеры экономят на уплате НДФЛ, судебной госпошлины, транспортного, земельного и имущественного налогов. Рассказываем подробно о размере льгот в 2020 году.

Что вы узнаете

- НДФЛ

- Госпошлина

- Транспортный налог

- Налог на имущество

- Земельный налог

- Льготы по налогам пенсионерам

- Рассмотрение заявления и действия по перерасчету

- Что делать, если налоговые уведомления не перестают приходить после оформления льготы

Пенсии по государственному пенсионному обеспечению и трудовые пенсии налогом не облагаются.

Остальными доходами — зарплатой и доходами от продажи или сдачи в аренду недвижимости — пенсионеру по-прежнему нужно делиться с государством.

Еще у пенсионеров есть эксклюзивное условие для возврата НДФЛ с помощью имущественного вычета. Они имеют право вернуть налог не только с того года, когда оформили право собственности на квартиру, но и за три предыдущих года. Фактически при покупке квартиры на пенсии можно сразу вернуть уплаченный НДФЛ за четыре года. Для этого нужно подать четыре налоговые декларации. Больше ни у кого такой льготы нет.

Госпошлина

Пенсионеры не оплачивают госпошлину при обращении в суд по вопросам, связанным с получением пенсии, если размер имущественных требований не больше 1 миллиона рублей.

За судебные тяжбы по вопросам, не связанным с пенсией, пенсионеры госпошлину платят, как и все. Но если это иск к пенсионному фонду, который начисляет пенсию на 5 тысяч в месяц меньше положенного, то госпошлину платить не надо.

Транспортный налог

Льготы по транспортному налогу каждый регион устанавливает самостоятельно.

Например, в Москве специальных льгот для пенсионеров-автовладельцев нет, но есть льготы для других категорий граждан, среди которых большинство уже пенсионеры.

Транспортный налог за одну машину в Москве не платят:

- Герои Советского Союза;

- Герои Российской Федерации;

- граждане, награжденные орденом Славы трех степеней;

- ветераны и инвалиды Великой Отечественной войны;

- бывшие несовершеннолетние узники фашистских концлагерей;

- ветераны и инвалиды других боевых действий;

- чернобыльцы и инвалиды вследствие ядерных испытаний.

В Санкт-Петербурге все пенсионеры не платят транспортный налог. Правда, есть ограничения: мужчины старше 60 лет и женщины старше 55 лет не платят налог за один отечественный автомобиль с мощностью двигателя до 150 л. с.

Льготники «в возрасте» — герои, ветераны, инвалиды — тоже имеют право не платить налог на одну машину, даже за иномарку.

Налог на имущество физических лиц

Налог на имущество физических лиц — местный, но освобождение от его уплаты установлено на общероссийском уровне. Формулировки налогового кодекса о льготах по имущественному налогу изменились после увеличения пенсионного возраста.

Раньше в льготную категорию попадали действующие пенсионеры и те, кто в силу возраста получил право на пенсию: мужчины с 60 лет и женщины с 55 лет.

С 1 января 2019 года налог на имущество не платят также те, кто мог бы стать льготником по старым правилам: они еще не пенсионеры и не имеют права на пенсию, но перестают платить имущественный налог.

С учетом льготы пенсионеры и предпенсионеры могут не платить имущественный налог только за одну квартиру, один жилой дом, один гараж, одну хозяйственную постройку и одну творческую мастерскую.

Федеральная налоговая служба разъяснила: можно не платить налог за пять разных по виду объектов, то есть одновременно за квартиру, дом и гараж. Но если у пенсионера два гаража, то за владение одним из них платить придется. Хотя по налогу на жилое имущество еще есть вычеты, поэтому не факт, что начисления вообще будут.

Чтобы получить льготу по имущественным налогам, нужно один раз подать заявление. Хотя сейчас ФНС самостоятельно отслеживает возраст собственников и перестает начислять налог, но право на льготу могут и не учесть. На всякий случай лучше проверять уведомления. Если льгота не учтена — писать обращение через специальный сервис или в личном кабинете. Некоторые пенсионеры годами получают начисления, хотя вообще ничего не должны платить в бюджет. Окончательного срока для подачи заявления нет, но, чтобы льготу учли в текущих начислениях до рассылки уведомлений, лучше сделать это до 1 апреля следующего года.

Пенсионер может сам выбрать, по какому объекту применить льготу. Для этого нужно подать уведомление. Срок — до 31 декабря того года, за который начисляют налог. Уведомление по начислениям за 2019 год нужно подать до 31 декабря 2019 года.

Если у пенсионера несколько квартир, но он не подал уведомление о выборе льготного объекта, его освободят от уплаты налога за самую дорогую.

Земельный налог

Для пенсионеров и предпенсионеров есть федеральная льгота по земельному налогу. Она действует во всех регионах. Все, кому назначена пенсия по любому основанию, а также мужчины с 60 лет и женщины с 55 лет, получают вычет в размере стоимости 6 соток земли. То есть они не должны платить земельный налог с этой площади одного участка.

Например, если у пенсионерки есть огород размером в 4 сотки, то земельный налог она может не платить вообще. А если у пенсионера есть 10 соток земли, то платить он должен только за 4 из них. Чтобы получить эту льготу, необязательно официально быть пенсионером — достаточно достичь возраста 55 или 60 лет в зависимости от пола. Другим требованиям для назначения пенсии соответствовать необязательно. Но заявление тоже придется подать.

Пенсионеры — это одна из самых незащищённых категорий граждан, поэтому государство стремится максимально помочь им, минимизируя расходы на обязательные платежи.

Например, автомобиль на сегодняшний день является необходимым средством для передвижения, но при этом требует больших расходов (на бензин, ремонт, техническое обслуживание).

Для людей преклонного возраста эти статьи расходов являются существенными и занимают порой до 50% от бюджета, поэтому государство предусмотрело льготы на транспортный налог, чтобы облегчить бремя содержания. В статье будет подробно рассмотрена информация о порядке, способах и условиях предоставления льготы пенсионерам при покупке автомобиля.

- В чём заключается налоговая льгота на автомобиль пенсионерам

- Какие льготы имеют пенсионеры при покупке автомобиля

- Как оформить льготу на авто налог для пенсионеров

- Необходимые документы

- Образец заявления о предоставлении льготы

- Подача заявления

- Льготы пенсионерам на автотранспортный налог в регионах РФ

- Заключение

В чём заключается налоговая льгота на автомобиль пенсионерам

Согласно действующим законодательным актам транспортный налог является обязательным платежом и подлежит уплате всеми собственниками автомобилей с момента постановки на учёт в ГИБДД.

Уведомление о начисленном сборе направляется фискальной службой до почтового ящика и требует оплаты до 1 декабря текущего года за предыдущий период. Оплату можно произвести в любом отделении банка или в режиме онлайн.

ВАЖНО! Не все средства облагаются сборами. Например, за весельные и моторные лодки, у которых мощность двигателя менее 5 л.с., легковые автомобили менее 100 л.с., тракторы и некоторую другую сельскохозяйственную технику платить не придётся. Это правило предусмотрено на федеральном уровне и не может быть отменено местными актами.

Льгота на налог на автомобиль для пенсионеров заключается в освобождении от обязательного платежа или частичном его уменьшении.

Наличие права на использование налоговой льготы на автомобиль для пенсионеров, условий его получения и размера зависит от субъекта, в котором транспортное средство стоит на учёте. Поскольку эти вопросы относятся к компетенции региональных властей и регулируются законом конкретного субъекта.

Какие льготы имеют пенсионеры при покупке автомобиля

Сумма сбора и соответственно налоговой льготы зависит от параметров машины (от мощности двигателя, валовой вместимости, тяги и т.д.). Субъектом может быть предусмотрено несколько возможных вариантов льгот, но у заявителя есть право на пользование только одной из них, исходя из собственных интересов.

В каждом конкретном субъекте установлены свои правила предоставления льготы на авто налог для пенсионеров.

Это может быть:

- скидка в размере от 10 до 70% на начисленный сбор;

- снятие обязательств по уплате налога при предоставлении запрашиваемых документов;

- уплата фиксированной суммы;

- при владении сразу несколькими транспортными средствами, освобождение от уплаты налога за один из них.

Как оформить льготу на авто налог для пенсионеров

Чтобы узнать какие льготы предусмотрены пенсионерам на автотранспортный налог в конкретном регионе, не требуется изучать все региональное законодательство и обращаться к профессиональным юристам. Вам следует подойти в фискальный орган по месту нахождения и уточнить данную информацию или воспользоваться услугами электронного сервиса. Для этого требуется:

Открыть сайт ФНС. Зайти в раздел «Справочная информация о ставках и льготах по имущественным налогам». Указать вид налога, информацию о субъекте и налоговый период. Ознакомиться с предоставленными материалами.

ОБРАТИТЕ ВНИМАНИЕ! Послабления, ставки и перечень льготных категорий может разниться в зависимости от квартала или года. Эту информацию обязательно следует обновлять и перепроверять, прежде чем приступать к подаче документов.

Необходимые документы

Одним из основных документов для получения льготного налога на автомобиль для пенсионеров является заявление. Без него послабление не будет автоматически применено и налог будет начислен по стандартным тарифам.

Помимо заявления требуется взять:

- пенсионное свидетельство;

- ИНН;

- паспорт;

- документы на машину (достаточно предоставить необходимые реквизиты).

Образец заявления о предоставлении льготы

Форма заявления на предоставления послаблений утверждена Приказом ФНС РФ в 2017 году. Бланк находится в свободном доступе на официальном сайте или непосредственно в отделении налоговой. Формуляр охватывает льготы на три вида налога, что позволит вам заявить обо всех имеющихся льготах сразу.

Заявление содержит информацию о персональных данных налогоплательщика, полную информацию об автомобиле (марка, вид, номер), сведения о документах на автомобиль и документе, который подтверждает право на льготу, а именно пенсионном удостоверении.

Подача заявления

Направление заявления и всех необходимых документов осуществляется через любой налоговый орган, в дальнейшем они будут перенаправлены в территориальный орган по месту учёта ТС.

Представить документы можно несколькими способами:

- лично;

- через представителя, предварительно необходимо оформить доверенность;

- почтовым отправлением с уведомлением и описью вложения. Следует вкладывать оригинал заявления и копии документов, заверенные собственноручно;

- через портал гос услуг, данные должны быть корректно заполнены и подписаны электронно-цифровой подписью;

- через многофункциональный центр;

- через личный кабинет официального сайта ФНС, где также можно проверить статус, поданного заявления и финальное решение контролирующего органа.

Документы следует предоставить заранее, поскольку фискальный орган будет их рассматривать в течение 10 дней.

СПРАВКА! Если льгота предоставлена на определённый в заявлении период времени, то по его истечении следует повторно подойти в территориальный орган для подтверждения информации или предупредить об изменении оснований.

Льготы пенсионерам на автотранспортный налог в регионах РФ

Автоналог – это региональный сбор, поэтому регулирование осуществляется на федеральном и региональном уровне.

Для каждого территориального образования существуют свои особенности. В некоторых субъектах наличие пенсионного удостоверения не является основанием для предоставления послаблений, но существуют другие основания, которыми могут воспользоваться разные категории граждан, в том числе и пенсионеры.

Так, например, в Москве люди пожилого возраста не считаются льготной категорией, но есть конкретные группы граждан, которые освобождаются от уплаты сборов в случае, если мощность автомобиля не превышает 200 лошадиных сил. К ним относятся ветераны и инвалиды боевых действий, ВОВ, Герои Советского Союза. Подобные условия также предусмотрены в республике Татарстан.

В Санкт-Петербурге отсутствует налогообложение лишь для тех пенсионеров, у которых в собственности одна машина, при этом должны быть соблюдены два условия:

- автомобиль российского или советского производства;

- мощность двигателя до 150 лошадиных сил.

В Туле для граждан пожилого возраста предусмотрена скидка в размере 50% на один легковой автомобиль 150 л.с. и одно мотосредство до 20 лошадиных сил.

В Новосибирске был полностью отменён сбор на мотоциклы и мотороллеры с мощностью до 40 л.с. и предоставлена скидка в размере 20% от начисленного налога, если мощность автомобиля не превышает 150 л.с.

В Челябинской области действует льгота на один автомобиль в виде пониженной налоговой ставки в размере 1 рубль за лошадиную силу. Таким образом, машина, мощностью 200 л.с. обойдётся пенсионеру всего в 200 рублей в год.

Заключение

Таким образом, прежде чем направлять заявление на получение льготы пенсионерам на автоналог следует внимательно разобраться с условиями его предоставления в конкретном регионе. Ведь льготы будут зависеть от наполненности бюджета субъекта, в котором осуществлена регистрация ТС.

Читайте также: