Облагается ли накопительная часть пенсии налогом

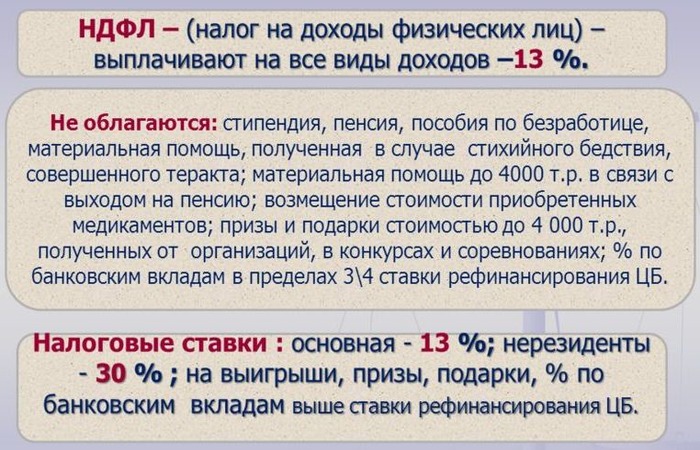

Подоходный налог – сумма, выплачиваемая государству с дохода, который получают физические лица на территории страны. По общему правилу на данный момент он составляет 13%.

Налог на доходы физических лиц (НДФЛ) – именно таково его правильное наименование, является прямым налогом, который оплачивают не только граждане РФ, но и иностранцы при условии получения какой-либо прибыли на территории страны.

Бесплатно по России

Те из них, которые не являются налоговыми резидентами, обязаны отчислять 30%. При этом НДФЛ берут не с любого дохода, к примеру, не облагаются им социальные выплаты, а в ряде случаев, предусмотренных действующим российским законодательством, предусмотрены так называемые вычеты – уменьшение налоговой базы по определенным основаниям.

Облагается ли пенсия подоходным налогом

По своей сути, пенсия представляет собой социальную выплату, на которую могут рассчитывать граждане, нуждающиеся в особой материальной поддержке. Круг ее получателей довольно широк и это далеко не только лица пожилого возраста. Пенсия выплачивается:

- военным, имеющим определенную выслугу;

- инвалидам;

- несовершеннолетним в связи с потерей кормильца.

Данные социальные выплаты НДФЛ не облагаются.

Однако большинство пенсионеров – лица преклонных лет, достигшие соответствующего возраста и имеющие необходимый трудовой стаж. Как же формируется такая пенсия?

Каждый месяц работодатель платит за каждого работника так называемые страховые взносы. Их сумма составляет определенный процент от заработной платы сотрудника. Часть этих средств идет в ФСС, ФОМС, ТФОМС. Это социальное и медицинское страхование. Большая же часть денежных средств, оплачиваемых работодателем, уходит в ПФР на формирование будущей пенсии сотрудника. Она, в свою очередь, состоит из страховой и накопительной частей.

Согласно действующему законодательству, накопительную часть гражданин может оставить в государственном пенсионном фонде, а может выбрать негосударственный пенсионный фонд (НПФ). НПФ предлагают более высокие проценты на эти накопления, поэтому ожидается, что величина пенсии, получаемой через них в будущем, будет выше.

Разобравшись, какие же бывают пенсии и из чего они состоят, можно ответить на вопрос, относительно обложения пенсионных выплат подоходным налогом.

С выплат от государственного фонда НДФЛ не удерживается. Если же пенсия приходит от негосударственного источника, то в таком случае она облагается подоходным налогом. Однако здесь существуют исключения. Так, не платится НДФЛ с пенсий, которые выплачиваются НПФ, имеющими соответствующую лицензию.

Также распространены случаи, когда крупные работодатели самостоятельно заключают договора с выбранными ими НПФ или имеют свой фонд. Их работники по выходе на заслуженный отдых также налог не платят. Иными словами, НДФЛ берется только с только накопительной части пенсии, выплачиваемая НПФ, не имеющим государственной лицензии, с которым работник заключил договор непосредственно от своего имени.

Законодательная база

То правило, что государственные пенсионные выплаты не облагаются налогом, подкреплено п. 2 ст. 217 Налогового Кодекса РФ. Однако эта же норма устанавливает, что подоходный налог берется с добровольного страхования накопительной части пенсии.

Какие налоги платят работающие пенсионеры

В России распространена ситуация, когда многие граждане, имеющие право на пенсию в связи с достижением соответствующего возраста, стараются сохранить прежнее место работы или продолжают трудовую деятельность в другом месте. С точки зрения действующего законодательства никаких препятствий и ограничений для получения пенсионных выплат в таком случае нет. При этом работающие пенсионеры остаются плательщиками различных налоговых сборов.

Так, они уплачивают НДФЛ со своей заработной платы в полном объеме, равно как и остальные граждане страны. Для налоговых резидентов эта сумма составляет 13%.

Также они уплачивают НДФЛ и с других видов доходов, например, выигрышей, дивидендов, от предоставления услуг и продажи товаров и имущества. Облагается налогом и часть пенсии, выплачиваемой по договорам с НПФ, о чем говорилось ранее.

Кроме НДФЛ, существуют и иные, более специфические платежи, обязанность по уплате которых лежит на гражданах. Это имущественный, земельный и транспортный налоги.

Пенсионеры, в том числе и работающие, полностью освобождены от уплаты сбора на имущество.

Что касается земельного и транспортного налога, то они относятся к категории местных пошлин. Это означает, что возможность освобождения от них устанавливается на региональном уровне. Таким образом, в части субъектов работающие пенсионеры их платят, а в части нет.

Возврат налога при покупке недвижимости

Налоговый вычет при приобретении недвижимости может получить любой налогоплательщик при условии его официального трудоустройства. Это касается и работающих пенсионеров.

Никаких особенностей в порядке его оформления для этой категории граждан нет. Для возвращения налогового вычета пенсионеру необходимо предоставить в ИФНС следующие документы:

- декларацию по форме 3НДФЛ;

- правоустанавливающие бумаги на объект недвижимости;

- справку о сумме ранее уплаченных налогов.

Пенсия, по большей части, является социальной выплатой, которая не облагается налогами. Исключение составляет ее накопительная часть, выплачиваемая НПФ при условии добровольного страхования. Однако обязанность по уплате большинства остальных видов налогов за пенсионерами сохраняется в полном объеме.

Полезное видео

Предлагаем посмотреть видео-сюжет о возврате налога за покупку недвижимости пенсионерами:

Содержание статьи:

НДФЛ при назначении пенсии

Пенсия – это ежемесячные выплаты, служащие компенсацией утраченного дохода при наступлении пенсионного возраста, получении инвалидности или лишении кормильца.

По своей сути пенсии являются доходом гражданина, но подоходный налог на пенсию не уплачивается. Статья 217 Налогового Кодекса устанавливает исключения, не подлежащие налогообложению:

- страховые пенсии;

- государственные пенсии;

- военные пенсии;

- накопительные пенсии, находящиеся в государственных фондах;

- социальные доплаты к пенсиям;

- единовременные денежные выплаты или адресная поддержка пенсионеров.

От необходимости уплаты НДФЛ освобождены все виды пенсионного обеспечения, назначаемого самому пенсионеру или его семье при утрате кормильца.

Налог с работающих пенсионеров

Работающие пенсионеры составляют особую группу, поскольку они получают доходы и по пенсионному обеспечению, и за счет заработной платы.

Внимание! Если у вас возникнут вопросы, можете бесплатно проконсультироваться с юристом по телефону: 8 800 350-83-46 по все России. Звонки принимаются круглосуточно. Позвоните и решите свою проблему прямо сейчас. Это быстро и удобно!

Правила к этой группе применяются такие же:

- получаемая пенсия относится к доходам, освобожденным от налогообложения;

- заработная плата облагается НДФЛ по стандартной ставке – 13%.

В связи с тем, что налоги в государственную казну регулярно отчисляются, трудоустроенные пенсионеры могут воспользоваться налоговыми вычетами любого вида:

- Стандартные (ст. 218 НК РФ) для инвалидов, ветеранов, чернобыльцев, а также родителей или опекунов детей.

- Социальные (ст. 219 НК РФ) за обучение, внесение пожертвований, медицинские услуги, взносы на накопительную пенсию.

- Инвестиционные (ст. 219.1 НК РФ) при получении денежных средств от реализации ценных бумаг.

- Имущественные (ст. 220 НК РФ) при продаже или покупке недвижимого имущества: квартиры, земельного участка, строительство дома, ипотеку и за любые связанные расходы.

- Профессиональные (ст. 221 НК РФ), связанные с ведением любой профессиональной деятельности, за которую был получен доход.

С зарплаты пенсионера уплачивается не только НДФЛ, но и взносы в Пенсионный Фонд в размере 22%. Это дает право на ежегодный перерасчет и повышение пенсии, который проводится 1 августа каждого года. Формула перерасчета:

П – размер пенсии после повышения;

Пд – размер пенсии до перерасчета;

ИПК – сумма индивидуальных пенсионных коэффициентов, полученных за год работы. Исчисляется в зависимости от заработной платы, но учитываются не более 3 ИПК.

СИПК – стоимость ИПК на момент перерасчета. В 2017 году – 78,58 рубля, в 2018 – 81,49 рубля.

Налоги на пенсию в НПФ

Исключением, при котором подоходный налог с пенсии будет уплачиваться, является заключение договора с негосударственными пенсионными фондами. При этом сами взносы в фонд налогообложению не подлежат.

Законодательное регулирование вопроса осуществляется:

- ст. 219.1 Налогового кодекса;

- письмом Минфина от 08.10.12 г. №03-04-05/8-1158.

Налог будет также удерживаться, если договор заключен между гражданином и НПФ в пользу третьего лица. При этом у пенсионера также появляется право на оформление налоговых вычетов при наличии оснований.

После оформления основной пенсии и получении права на осуществление выплаты из НПФ, фонд будет обязан самостоятельно удержать с итоговой суммы НФДЛ и определить размер ежемесячной надбавки.

Налоговые льготы для пенсионеров

Пенсионеры, получающие обеспечение по любому из оснований, относятся к группе социально-незащищенного населения. В качестве одной из мер социальной поддержки им предоставляются налоговые льготы. Их перечень:

- Транспортный. Льготы предоставляются на региональном уровне. Наиболее распространены ситуации, когда от налогообложения освобождены автомобили, специально переоборудованные для инвалидов или имеющие мощность не более 100-150 лошадиных сил.

- Имущественный. Пенсионеры не уплачивают налог на один объект из каждой категории недвижимости, указанной в статье 407 НК РФ: квартира, дача, гараж и так далее. Важно, чтобы имущество находилось в собственности и не использовалось для ведения предпринимательства.

- Земельный. Льгота также предоставляется региональным законодательством. Полное освобождение от уплаты не предусмотрено, но действует снижение ставки на 10 000 рублей для некоторых категорий пенсионеров: инвалидов, ветеранов ВОВ и боевых действий, Героев РФ И СССР, чернобыльцев.

- Налоговый вычет. Положен только для работающих пенсионеров в видах, описанных выше.

Налоговые льготы для пенсионеров носят заявительный характер. Для их получения пенсионеру необходимо обратиться в Федеральную налоговую службу, подав ряд документов:

- паспорт;

- удостоверение пенсионера (справку о пенсии) – главный подтверждающий документ на льготу;

- документы, подтверждающие право собственности на недвижимое имущество или автомобиль.

Удержания с пенсии

Получение пенсии не является основанием отказа от исполнения долговых обязательств по соглашениям, исполнительным листам и иным документам. Удержания из пенсии могут осуществляться в следующих ситуациях:

- При начислении излишних сумм. Если пенсия была назначена в более высоком размере, чем положена, решением Пенсионного фонда могут быть назначены удержания до полного погашения переплаты.

- По решениям судов на основании исполнительных документов.

- По решениям судов на основании злоупотреблений пенсионера.

- На основании иных соглашений: алиментных, кредитных договоров.

Размер удержания также строго регулируется. В зависимости от основания, процентное соотношение долга к пенсии максимально может составлять:

- 70% на удержание алиментов с пенсии, компенсации причиненного вреда здоровью, в том числе повлекшего смерть, возмещение ущерба, вызванного противоправными действиями;

- 50% на удержание из пенсии по исполнительному листу;

- 20% при начислении излишних сумм пенсионного обеспечения.

Как уменьшить сумму удержания

Размер удержания с пенсии может быть уменьшен, если:

- материальное положение пенсионера ухудшилось;

- пенсионер имеет необходимость оплаты медицинских услуг при проблемах со здоровьем.

Для рассмотрения заявки о снижении размера вычета, пенсионеру необходимо обратиться в организацию, которая вычет инициировала (ПФР, суд, кредитная компания). Как законно снизить проценты удержания из пенсии:

- подать заявку на снижение удержаний;

- предоставить обоснованность снижения (к примеру, заключение врача о необходимости дорогостоящих процедур).

Пример по удержанию из пенсии

Коммунальные платежи Петра Григорьевича составляют 3056 рублей, однако с февраля 2017 года их размер резко сократился до 1856 рублей. Значению этому пенсионер не придал и оплачивал счета суммой, указанной в извещении.

В октябре 2017 года управляющая компания обнаружила ошибку и оповестила Петра Григорьевича о накопившейся задолженности за 7 месяцев, которую пенсионер уплачивать отказался. Тогда управляющая компания подала исковое заявление в суд о необходимости уплаты 8400 рублей долга. Суд вынес положительное решение и постановил удерживать 20% от пенсии до полного погашения.

Пенсия Петра Григорьевича составляет 11278 рублей, значит, ежемесячно будет удержано:

11278 * 20% = 2255,6 рубля

На руки пенсионер будет получать 11278 — 2255 = 9023 рубля. Образовавшийся долг он выплатит за 4 месяца, после чего пенсия будет восстановлена в прежнем размере.

Заключение

- Облагается ли пенсия налогом, разъясняет статья 217 НК РФ.

- С пенсии по страховому и государственному обеспечению подоходный налог не удерживается.

- Работающие пенсионеры уплачивают НДФЛ только с заработной платы, что дает им право на получение различных налоговых вычетов.

- Берется ли налог из накопительной пенсии, зависит от фонда, в котором она расположена.

- Пенсионные выплаты, полученные по договорам с негосударственными пенсионными фондами, облагаются налогом по ставке 13%.

- Удержания с пенсий в счет долгов, алиментов, излишне уплаченных сумм могут осуществляться по решению ответственных органов – судов или пенсионных фондов.

- Размер удержания устанавливается индивидуально, однако не может составлять более 70% от общей суммы обеспечения.

Наиболее популярный вопрос и ответ на него по налогам с пенсии

Вопрос: Добрый день. Мне 28 лет, инвалид с детства 2 группы. Проживаю в двухкомнатной квартире со своим братом и его женой, они не работают, дома появляются редко. Поскольку мы оба являемся собственниками жилья, квартплату договорились платить поровну, свою часть я регулярно оплачиваю. В этом месяце с моей пенсии удержали 50% в счет уплаты долга моего брата. Скажите, что мне делать в этой ситуации? Вероника.

Ответ: Здравствуйте, Вероника. В Вашей ситуации необходимо обращаться в суд с исковым заявлением о взыскании средств на оплату долга по коммунальным платежам с Вашего брата. Также необходимо обратиться к приставам, которые осуществили списание с заявлением об отмене списания пенсии. Приложите к обращению решение суда о взыскании задолженности с Вашего брата, а также квитанции, подтверждающие факт добросовестной оплаты ЖКХ Вами.

Список законов

- Статья 217 Налогового Кодекса

- Статья 220 НК РФ

Внимание! Если у вас возникнут вопросы, можете бесплатно проконсультироваться с юристом по телефону: 8 800 350-83-46 по все России. Звонки принимаются круглосуточно. Позвоните и решите свою проблему прямо сейчас. Это быстро и удобно!

Остаточные явления реформ произвели на свет такое понятие, как накопительная часть пенсии. Исходя из ее величины, будущим пенсионерам будет рассчитана сумма пособия, начисляемого по достижению определенного возраста. Сейчас все работающее население имеет возможность увеличить свою будущую пенсию за счет добровольных взносов. Некоторые люди пользуются этой возможностью, но не все знают, полагаются ли им социальные налоговые вычеты (НВ).

Возможен ли налоговый вычет на накопительную часть пенсии

Этот вид расходов попадает под возможность получения вычета из категории социальных. Вся группа вычетов такого характера имеет определенный годовой лимит для исчисления. Максимум обновляется каждый год и составляет 120 тысяч рублей. Это не сумма возврата, а объем средств для расчета вычета.

При использовании всего годового лимита положен вычет в сумме 15 600 рублей, исходя из ставки в 13%. Если сумма не достигла максимума, то на следующий налоговый период она не переносится, а расчет налогового вычета происходит согласно понесенным расходам. При этом превышение лимита в 120 000 не дает возможности получить вычет больше, чем 15 600 рублей.

- 37 000*13%= 4810 рублей

- 120 000*13%=15600 рублей

- 134 000*13%= 15600 рублей.

При этом получить вычет такого характера могут не только граждане, но и её резиденты, проживающие в стране более 183 дней в году. Стоит знать, что даже если достигнут максимум по лимиту, но официальных налогооблагаемых доходов в конкретном календарном году не было заявлено, то вычет не положен в этом налоговом периоде.

Также такой вид вычета не положен неработающим пенсионерам, хотя лица, продолжающие трудовую деятельность могут претендовать на возврат уплаченного НДФЛ. Для работающих пенсионеров также существует установленный лимит, подразумевающий суммирование затрат на лечение и другие социальные затраты.

Социальный вычет по расходам на накопительную часть трудовой пенсии — тема видео ниже:

Как получить такой НВ

Только первичная подача документов на получение налогового вычета может представлять какие-либо трудности. Сложности связаны не с самим процессом, а с нюансами при подготовке требуемой документации. Для неопытных лиц их перечень может показаться большим и непонятным, но уже после первой подачи бумаг на вычет, повторное обращение не будет вызывать сложностей.

Весь собранный пакет документов подается в налоговую по месту регистрации заявителя.

- Сделать это можно в течении трех лет после факта наступления права получить налоговый вычет.

- Также существует и второй способ подачи заявления — он актуален не для все лиц, увеличивших свою накопительную часть пенсии. Это возврат НДФЛ через работодателя. Таким способом могут воспользоваться лица, писавшие заявление в бухгалтерию на перевод денежных средств из заработной платы на накопительную часть пенсии. Еще сейчас формируется возможность предоставления документов онлайн, используя сайт госуслуг.

Для вычета нужно предоставить такие документы:

- Заявление на НВ.

- Справка 2- НДФЛ.

- Декларация 3-НДФЛ.

- Копия договора с НПФ.

- Копию паспорта и ИНН.

- Выписка из именного пенсионного счета.

- Платежные документы (квитки, платежки, кассовые чеки).

При личном обращении в налоговую для лиц, пополнявших накопительную часть через работодателю, требуется еще один документ. Он является заменой платежных документов — это справка с работы о сумме удержанных средств для взносов.

Как получить социальный вычет по расходам на накопительную часть трудовой пенсии, расскажет видео ниже:

После подачи заявления на получение вычета на накопительную часть пенсии и всех требуемых документов происходит возврат средств на персональный счет. Законодательно указан максимальный временной интервал — налоговая должна рассмотреть предоставленные документы в течении 3 месяцев. Это самый длительный этап процедуры получения НВ. Всего таких этапа 3:

- Подготовка документов.

- Подача заявления в налоговую.

- Ожидание перечисления вычета.

Гражданин Аликин Н. П. в 2015 году пополнил накопительную часть пенсии на 100 тысяч рублей. Тогда он не знал, что имеет право вернуть 13% от это суммы (13 т. р.). В 2017 году он также сделал взнос в размере 120 000 рублей и узнал, что может получить налоговый вычет. В 2018 году ему необходимо предоставить пакет документов за 2015 и за 2017 в налоговую для получения НВ за оба этих периода. При расчете не будут суммироваться годовые лимиты — право на вычет возникло в разные налоговые периоды. Аликин получит 13 000 за 2015 и 15 600 рублей за 2017 год.

Важно не забывать о своевременной подаче документов, но и помнить, что сумма лимита для расчета в 120 тысяч включается в себя и расходы на лечение и обучение. Поэтому если в году было на социальные нужды потрачено более 120 000 рублей, то вычет все равно произведут в размере 15 600 рублей, не перенося остаток на следующих налоговый период.

Стандартные и социальные налоговые вычеты в 2017 году — тема видео ниже:

В соответствии с договором негосударственного пенсионного обеспечения физическое лицо получает негосударственную пенсию. Облагаются ли эти выплаты НДФЛ при условии, что договор с негосударственным пенсионным фондом (НПФ) был заключен бывшим работодателем, который перечислял взносы в данный фонд за счет своих средств? Да, в этом случае негосударственная пенсия является объектом налогообложения по НДФЛ, считают в Минфине России (письмо от 08.10.12 № 03-04-05/8-1158).

Как известно, пенсии по государственному пенсионному обеспечению не являются объектом налогообложения по НДФЛ. Об этом сказано в пункте 2 статьи 217 Налогового кодекса.

Однако система негосударственного пенсионного обеспечения имеет свои особенности налогообложения. Все они перечислены в статье 213.1 НК РФ. В частности, в пункте 2 данной статьи установлено, что при определении налоговой базы по НДФЛ следует учитывать суммы пенсий, выплачиваемых физическим лицам по договорам негосударственного пенсионного обеспечения, заключенным организациями и иными работодателями.

Соответственно, в рассматриваемой ситуации суммы негосударственной пенсии должны облагаться НДФЛ. При этом, как гласит пункт 2 статьи 213.1 НК РФ, налог должен удерживать налоговый агент, т.е. негосударственный пенсионный фонд.

Вместе с подоходным налогом из зарплаты, возможно, будет вычитаться и взнос на накопительную часть пенсии. Его величина будет постепенно увеличиваться от 1% с заработка (в первый год реформы) до 6% (на шестой год). От отчислений можно будет отказаться — полностью или уменьшив их процент. Для этого надо будет самому подсуетиться и написать заявление. А чтобы граждане этого не делали, предполагается разработать налоговые льготы для исправно платящих.

Такая система, по мысли Центробанка и Минфина , должна прийти на смену обязательной накопительной системе. Напомним, что в рамках этой самой обязательной системы на накопительную часть пенсии (дополнительно к страховой части) имели право все официально работающие граждане 1967 года рождения и моложе. Правда, средства эти с 2013 года заморожены — с их помощью, в частности, затыкали дыры в текущем бюджете Пенсионного фонда. И, судя по всему, вряд ли они будут разморожены в ближайшее время.

Правительство и ЦБ уже два с лишним года разрабатывают альтернативную накопительную пенсионную систему — индивидуального пенсионного капитала (ИПК). Ведь очевидно, что за счет одной лишь основной — страховой — части пенсии обеспечить достойную старость россиянам вряд ли получится.

Игорь Николаев, директор института стратегического анализа компании ФБК:

— У этих предложений есть и плюсы, и минусы — смотря с какой стороны посмотреть.

ПЛЮСЫ — что-то у всех реально будет накапливаться на пенсию, при этом обещано, что эти деньги получат наследники, если сам будущий пенсионер до старости не доживет.

Индивидуальный пенсионный капитал: гражданам предложат откладывать на старость с получки

Министерство финансов направило в правительство новую, доработанную, версию концепции индивидуального пенсионного капитала (ИПК). Суть ее в том, что работнику предоставят больше возможности самому формировать заначку на старость. Главное же новшество подготовленного варианта заключается в том, что часть взносов на будущую пенсию будет вычитаться непосредственно из зарплаты. То есть предлагается ввести такой пенсионный налог (подробности)

Госдума опять заморозила накопительную часть пенсии

Госдума одобрила закон о продлении моратория на пополнение накопительной части пенсии. Депутаты не долго думали, принимая документ. Такую заморозку делают уже в шестой раз с 2014 года (подробности)

Последнее реформирование пенсионной системы вылилось в достаточно спорный вопрос о необходимости создать для людей, которые в будущем планируют уйти на заслуженный отдых, возможность самостоятельно сформировать для себя будущую пенсию.

- 💰 Пенсионный вычет для тех, кто копит сам на пенсию. Что это такое?

- Причины инициативы нововведения

- Суть предложения

- Кто будет иметь право на получение

- Предполагаемый размер

- Плюсы и минусы нового налогового вычета

- 💸 Социальный налоговый вычет по расходам на пенсионные взносы

- Что собой представляет и каков его размер

- Кто и когда может оформить

- Необходимые документы

- Куда обращаться для оформления

- Сроки

- ❗ Главные различия между двумя вычетами

- ❓ Часто задаваемые вопросы

💰 Пенсионный вычет для тех, кто копит сам на пенсию. Что это такое?

Пенсионный налоговый вычет – это один из видов вычета с доходов физического лица (аналогичный образовательному или вычету, получаемому при покупке жилья), который можно вернуть. Его можно будет возвращать один раз в год в том случае, если человек самостоятельно перечисляет денежные средства в некоммерческие пенсионные фонды, чтобы сформировать свою будущую пенсию.

Причины инициативы нововведения

Инициатива по введению нового налогового вычета в России исходит от представителей негосударственных пенсионных фондов. Связана она с тем, что, по мнению этих представителей, граждан Российской Федерации необходимо простимулировать на то, чтобы они самостоятельно формировали свою накопительную часть пенсии более активно, нежели это происходит сейчас.

Чем больше людей начнет откладывать на свою будущую пенсию, простимулированные новым налоговым вычетом, тем больше станет количество негосударственных пенсионных фондов, в результате чего люди смогут выбирать, куда именно они будут обращаться и где хранить свои накопления.

Суть предложения

Главная суть предложения заключается в том, чтобы изменить существующую сегодня систему налоговых вычетов с пенсионных накоплений путем увеличения предельной суммы, с которой можно получить возвращение налога на доходы физических лиц (то есть суммы в 13% от уплаченного налога).

Действующая сейчас система вычетов предусматривает возможность получения назад вычета с суммы не более 120 тысяч рублей ежегодно (то есть предельный размер вычета составляет около 15 тысяч рублей), что точно не является стимулом копить на свою пенсию как можно больше.

Кто будет иметь право на получение

Право на получение нового налогового вычета планируется предоставить тем людям, которые не просто решили копить на свою пенсию самостоятельно (как это делается в европейских странах или США), но и откладывают средства путем перечисления их в негосударственные пенсионные фонды, увеличивая ежегодно имеющиеся средства.

Сегодня существующий вычет так же предоставляется людям, которые копят на свою старость путем перечисления средств в негосударственные пенсионные фонды.

Однако следует учесть, что механизм предоставления налогового вычета с накоплений будет аналогичным механизму социального вычета – он будет предоставляться только тем лицам, которые самостоятельно перечисляют взносы в негосударственные пенсионные фонды. Если же взносы осуществляет работодатель, то ни на какие вычеты человек рассчитывать не может. Таким образом, это является прямым стимулированием человека на то, чтобы он самостоятельно пополнял свой накопительный счет.

Предполагаемый размер

Вычет можно будет получить с суммы своих собственных накоплений, если она не превысила лимит в 400 тысяч рублей. Если сумма больше указанного лимита, то вычет будет предоставляться по верхней планке – с 400 тысяч рублей. Сумма вычета, которую можно будет получить, составляет примерно 52 тысячи рублей (при условии достижения максимальной планки ежегодных накоплений).

Расчет происходит таким же образом, как и в случае с социальным вычетом – в размере 13% от сделанной суммы накоплений.

Чтобы разобраться в вопросе облагается ли пенсия налогом НДФЛ, разберемся для начала, что представляет собой пенсия и какой она может быть. В статье расскажем, облагается ли пенсия подоходным налогом, рассмотрим примеры начисления.

Подоходный налог с пенсии

Согласно законодательству (п.1.7 ст.208 НК РФ), пенсия это доход, который может быть получен как от источника по выплате от организаций РФ, так и от иностранной организации, но через обособленное подразделение, расположенное в РФ. При этом любой доход в нашей стране облагается подоходным налогом по ставке 13%.

Получать пенсию в нашей стране мы можем как в государственном пенсионном фонде, так и в негосударственном.

Подоходный налог с «негосударственной пенсии»

Но, налогообложение негосударственной пенсии также имеет некоторые особенности. Осуществлять свою деятельность негосударственный пенсионный фонд может только на основании специальной лицензии. Заключить договор с таким фондом может абсолютно любой гражданин.

В соответствии с договором вкладчик (будущий пенсионер) должен регулярно уплачивать взносы, а при наступлении оснований для получения пенсии, фонд обязан выплачивать негосударственную пенсию этому вкладчику. Этот вид пенсии считается дополнительным. И она также не облагается подоходным налогом, но только в том случае, если договор заключен самим вкладчиком и взносы перечисляются этим же вкладчиком.

Часто бывают такие ситуации, когда с негосударственным пенсионным фондом заключает договр не работник, а работодатель. Это распространено среди очень крупных компаний, так как часто они имеют свои негосударственные пенсионные фонды. Они сами перечисляют пенсионные взносы с этот фонд из собственных средств. По достижении пенсионного возраста гражданин будет получать пенсию уже за минусом НДФЛ, удерживать который и перечислять в бюджет будет этот фонд.

Законодательство регулирует государственное пенсионное обеспечение в соответствии с законом 166-ФЗ “О государственном пенсионном обеспечении” от 15.12.2001г, а негосударственное – законом 75-ФЗ “О негосударственном пенсионном обеспечении” от 07.05.1998г.

Налоговые вычеты для пенсионеров

Уплаченный НДФЛ пенсионер может вернуть в случаях:

- когда он работает и получает при этом налогооблагаемый доход;

- когда он работал последние 3 года, непосредственно перед возникновением вычета, при этом получал доход;

- когда его пенсионные отчисления были в негосударственный пенсионный фонд, либо были добровольные взносы.

Пример расчета имущественного налогового вычета для пенсионеров.

Работающий пенсионер в 2016 году купил не квартиру, стоимостью 1,9 млн.руб. Доход его за последние 4 года составил:

- 300 тыс.руб за 2013 г.

- 350 тыс.руб. за 2014 г.

- 380 тыс.руб. за 2015 г.

- 400 тыс.руб. за 2016 г.

Итак, в 2017г работающий пенсионер может получить вычет за 2016-й год, а остаток в полной сумме доходов перенести на 13-й, 14-й и 15-й годы. Налоговый орган может вернуть пенсионеру налоговый вычет в размере 247тыс.руб.(т.е. 1,9млн.руб*13%).

За указанные выше годы пенсионеру положены следующие выплаты:

- 39,00 тыс.руб. за 2013 г.

- 45,50 тыс.руб. за 2014 г.

- 49,40 тыс.руб. за 2015 г.

- 52,00 тыс.руб. за 2016 г.

Остаток вычета составит 470 тыс.руб (1900 тыс.руб.-300 тыс.руб.-350 тыс.руб.-380 тыс.руб-400 тыс.руб). Воспользоваться им пенсионер может в последующие годы, в случае если у него будет доход, облагаемый НДФЛ 13%.

Ответы на распространенные вопросы

Вопрос №1. Я получаю пенсию в негосударственном фонде. С этим фондом заключал договор мой работодатель, он же перечислял взносы в этот фонд за счет своих средств. Облагается ли в этом случае моя пенсия 13-ти % налогом?

Так называемая негосударственная пенсия, которую вы получаете в негосударственном фонде, облагается НДФЛ. Из п.2 ст.213.1 НК РФ следует, что суммы «негосударственных» пенсий при определении налоговой базы по подоходному налогу должны учитываться. При этом заключен этот договор может быть любым работодателем. Как организацией, так и предпринимателем. НДФЛ удерживает налоговый агент, а конкретно, выбранный вами фонд.

Вопрос №2. Я не успела никуда перевести накопительную часть своей пенсии. Могу ли я еще это сделать?

Перевести накопительную часть вы можете и в 2017 г, нам продлили эту возможность. Если же вы этого не сделаете, накопительная часть так и будет отправляться в страховую, дохода в этом случае вы не получите.

Вопрос №3. Куда нужно перевести накопительную часть пенсии?

Вы выбираете любой негосударственный фонд по вашему желанию. Лучше всего конечно выбрать тот, который входит в состав системы гарантирования и имеет не одну управляющую компанию.

Облагается ли пенсия подоходным налогом — нет, не облагается. Но есть одно исключение.

Когда возникает НДФЛ, а когда нет

Пенсионные выплаты — это доход, который по НК РФ обязан облагаться налогом. Несмотря на это, с выдаваемых государством пенсий его не взимают — в статье 217 НК РФ отдельно оговаривается, что все виды пенсий и государственных компенсаций не являются налогооблагаемыми.

Но есть исключение: накопительная часть пенсии, добровольно застрахованная гражданином, налогообложению все-таки подлежит. Некоторые заключают договор с негосударственным пенсионным фондом: регулярно вносят туда определенную сумму, а после прекращения трудовой деятельности получают дополнительные выплаты к основным, предусмотренным законом.

Итак, взимается ли подоходный налог с пенсии в НПФ? Взимается, но не всегда:

- если договор с фондом заключил сам вкладчик, то пенсионный налог брать не будут в любом случае. Гражданин просто получит пенсию полностью;

- когда договор заключает предприятие, на котором трудится будущий пенсионер — оно перечисляет деньги в фонд из собственного бюджета. С таких вложений налоговые сборы не предусмотрены. Когда сотрудник станет пенсионером, к его государственной пенсии прибавится и негосударственная. Но с последней придется заплатить налог на пенсию в размере 13 % от суммы.

ИТОГО: НДФЛ облагаются пенсионные выплаты, сформированные из взносов в негосударственные фонды по инициативе работодателя.

Вправе ли пенсионер получить налоговый вычет

В случае с государственным пособием ответ на вопрос: «Облагается ли пенсия налогом?» отрицательный. Как обстоит дело с налоговым вычетом?

Имущественный вычет (например с покупки квартиры) полагается как работающему пенсионеру, так и уже неработающему. Главное условие — наличие дохода, облагаемого по ставке 13%.

Чтобы его получить, продолжающим работать нужно:

- иметь официальный доход (быть официально трудоустроенным или иметь другой источник официального дохода — от сдачи в аренду недвижимости, по договорам подряда и т.п.) и платить НДФЛ в размере 13 %;

- являться собственником недвижимого имущества, с которого предполагается получить вычет.

При соблюдении этих двух условий 13 % от суммы, которую пенсионер потратил на покупку квартиры, возвращается. Еще одно правило: облагаемая сумма не должна превышать двух миллионов рублей.

Тем, кто вышел на заслуженный отдых и не работает:

- возвращается 13 % от суммы покупки, но только если человек имел официальный доход и платил НДФЛ за три (не более) года до выхода на пенсию.

Гражданин Смирнов стал пенсионером в 2018 году, купил квартиру в 2019. Для получения вычета в 2020 году Смирнов предоставляет в налоговую службу справку об уплате НДФЛ за 2016-2018 гг.

При совпадении года ухода на заслуженный отдых и приобретения недвижимости отсчет пойдет с года, когда события совпали.

Работающий гражданин пенсионного возраста получает вычет таким же образом.

Что еще надо уплачивать

Мы уже разобрались с тем, берут ли подоходный налог с пенсии, а какие еще платежи в бюджет существуют?

В Северной столице разрешено получить скидку только на одно средство передвижения: легковой автомобиль до 1991 года (мощностью до 150 л. с.) или водный транспорт (кроме яхт, остальных парусно-моторных судов и гидроциклов) мощностью до 30 л. с.

Некоторые транспортные средства не облагаются сбором. Среди них: лодки, управляемые веслами, специализированные легковые автомобили для инвалидов и т. д.

Пенсионеры не освобождены от земельного сбора. Но региональные власти вправе предоставить льготы отдельным категориям граждан: ветеранам труда; лицам, исправно платящим взносы за садовый участок в некоммерческом товариществе, и т. д.

В собственности дом и квартира — придется заплатить только за квартиру (если выбрали ее). Достаточно написать заявление в налоговую до 01.11 текущего года и указать в нем, какой объект вы хотите исключить из списка облагаемых сбором.

Тонкости предоставления льготы:

Облагаются ли сбором переводы на карту «Мир»

Скоро всех пенсионеров, выбравших банковскую карту для перечисления пенсии, переведут на карту независимой платежной системы «Мир» вместо обычной MasterCard и Visa.

Бесплатное обслуживание, начисление процентов на оставшиеся средства, возврат стоимости покупок (автономный от обслуживающего банка) — вот ее преимущества.

Но берется ли подоходный налог с пенсии, которую перечислили на карту «Мир»? Нет, беспокоиться не нужно: никакие налоги за операции по карте не предусмотрены.

Платной остается услуга «Мобильный банк»: первые два месяца — бесплатно, по их истечении — 30 рублей в месяц, как и в случае с нынешней социальной картой. Гражданин вправе отказаться от этой опции.

Пенсия – это социальная денежная выплата, которую получают слои населения, нуждающиеся в особой поддержке государства. А также те, кто сам озаботился накоплением определенной суммы денег «на старость» и сложил свои сбережения в специальный фонд. Однако, такие выплаты – это и доход. У большинства тех, кто в скором времени станет пенсионером, возникает логичный вопрос – нужно ли платить налог на пенсию?

- Облагается ли пенсия НДФЛ?

- Новый налог на пенсию

- Исключительные случаи, когда взимается налог с государственной пенсии.

- Когда налог не взимается с негосударственных пенсий.

- Налоговый вычет для пенсионеров.

Облагается ли пенсия НДФЛ?

Материальные выплаты пенсионерам происходят регулярно. Обычно, ежемесячно. Нужно отметить, что пенсия может быть назначена не только за выслугу лет, но и по потере трудоспособности, инвалидности, потере кормильца, военные пенсии. То есть, круг людей в нашей стране гораздо шире, чем мы себе представляем, когда слышим слово «пенсионер».

В РФ установлена обязанность по уплате налога с сумм полученного дохода. Налоговый кодекс РФ устанавливает сразу четыре процентных ставки такого налога: 9 %, 13 %, 30 %, 35 %. Основная ставка – 13 %.

Значит ли это, что пенсионные выплаты тоже облагаются налогом в 13 %? Да, но не всегда.

Для того, чтобы выяснить будет ли взиматься налог с пенсии, нужно определить к какой категории относится эта выплата. Это зависит от источника поступления денежных средств:

- Государственный: денежные средства, выплачиваемые из государственных пенсионных фондов, не облагаются подоходным налогом. Это происходит потому, что выплата производится уже с учётом налога. Эта норма содержится в ст. 217 НК РФ.

- Негосударственный. Если граждане выбрали источником выплаты пенсионных сумм фонд, который не принадлежит государству, то с таких выплат необходимо будет заплатить налог в 13 %. Это требование НК РФ п. 2 ст. 213.1.

Значит, подоходный налог с пенсии в России платится, если средства размещены, а негосударственной организации или в государственной, но по договору добровольного страхования.

Новый налог на пенсию

В средствах массовой информации появились сообщения о том, что с 2018 года Центробанк вводит налог на получение пенсий. Он будет связан с обслуживанием банковских карт, на которые происходит перечисление выплат.

С января 2018 года начался перевод всех социальных платежей на новые банковские карты «МИР». Таким образом, налог планируют взимать за пользование картой. Такой налог не будет исчисляться в процентном отношении. Он будет фиксированным.

Планируемая сумма вычета за пользование картой – 60 рублей. Получается, что в год пенсионеру придется заплатить – 750 рублей. Надо полагать, что большинству пенсионеров такая система не понравится, поскольку сумма ежемесячной пенсии у некоторых категорий пенсионеров такова, что и эти 750 рублей будут значительными.

Сумма будет одинаковой для всех, независимо от размера пенсии.

Однако, есть выбор. От пользования картой можно отказаться. Тогда такой налог платить не придётся. Но появится и неудобство – получать деньги придется в офисе Сбербанка, других вариантов не будет.

Такая информация не нашла своего подтверждения, в АО «Национальные системы платежных карт» заявили, что обслуживание социальных платежных карт «МИР» осуществляется на бесплатной основе. Оплата производится только за смс-информирование. Никаких иных платежей вводить не планируется.

Кроме того, миновала уже половина 2018 года, но на официальном сайте Сбербанка, в разделе карты «МИР», указано: годовое обслуживание карты бесплатное.

Исключительные случаи, когда взимается налог с государственной пенсии.

Закон предусматривает случаи, когда существует обязанность уплаты налога с пенсии, размещенной в государственно фонде. Это средства, которые будущий пенсионер добровольно отчислял в накопительную часть своей пенсии. На эти средства необходимо уплатить НДФЛ.

Однако, ситуация с налогообложением этого вида пенсионных накоплений может измениться в скором времени. Существует проект, согласно которому накопительную пенсию освободят от налогов.

Минфин и ЦБ РФ совместно разработали положения проекта, начало реализации которого планируют на 2019 год. Будет введена система ИПК (индивидуального пенсионного капитала). Теперь пенсионные накопления граждан будут формироваться именно в этом капитале. Управление будет возложено на негосударственные фонды, с которыми нужно будет заключить договор.

Такие отчисления будут освобождены от уплаты НДФЛ, облагаться налогом будет заработная плата за вычетом отчислений. Для граждан, которые будут осуществлять выплаты в ИПК, планируется установить пониженную ставку подоходного налога. Эти меры должны стимулировать граждан к увеличению своих будущих выплат.

Когда налог не взимается с негосударственных пенсий.

Есть исключения и в случае налогообложения негосударственных пенсий. НДФЛ не отчисляется случаях:

- лицензированный негосударственный фонд. При наличии у негосударственного фонда лицензии, дающей ему право на выплату пенсий, отчислять с этих выплат НДФЛ не должны;

- договор заключен не самим физическим лицом, а его работодателем. Часто работодатели сотрудничают с негосударственными фондами, имеющими лицензию на выплату пенсий, или имеют свои фонд. Если работодатель заключил с таким фондам соглашение, то пенсионер, бывший его сотрудник, освобождается от уплаты НДФЛ;

- договор заключается третьим лицом (например, родственником) будущего пенсионера, в его пользу. Организация, с которой заключается договор должна иметь лицензию;

- накопление пособий. В случае поступления материальных средств, получаемых за счёт пенсионных пособий, эти материальные средства не облагаются налогом.

Налоговый вычет для пенсионеров.

Закон закрепляет право всех плательщиков подоходного налога на получение налогового вычета. Налоговый вычет может предоставляться в формах:

- налог не платится с части доходов;

- возвращается часть уже уплаченного налога. Это возможно, если налогоплательщик понес расходы, которые закреплены в Налоговом кодексе РФ, как основания для получения налогового вычета (на лечение, обучение, покупку недвижимости).

Пенсионер, который получает отчисления из негосударственного пенсионного фонда, обязан платить НДФЛ. Значит, как и все плательщики налога, он имеет право получить налоговый вычет.

Возможно это в случаях:

- когда доход пенсионера складывается из пенсии и зарплаты;

- когда пенсионер работал и получал доход, с которого выплачивался налог, в течении трех лет до получения вычета;

- денежные средства переводились в негосударственный фонд или в часть накопительной пенсии государственного фонда.

Пенсионеры получают доход в виде социальных выплат от государственных и негосударственных организаций. В большинстве случаев они освобождены от уплаты подоходного налога, по ставке 13 %. Если же доходы пенсионера, в виде пенсии, облагаются налогом. То у него возникает право на получение льготы – налогового вычета.

Читайте также: