Кракен сайт зеркало рабочее

Не работает без JavaScript. Если вы заметили, что с Мега даркнет не приходят деньги, необходимо связаться с представителями службы закрыли поддержки, воспользовавшись зашифрованным каналом связи. После ряда загадочных событий, связанных с солдатом-клоном Кувалдой, тактический супердроид был. Например, кракен вы купили биткоин по 9000 и хотите продать его при достижении цены в 9500. Для покупки закладки используется Тор-браузер данная программа защищает IP-адрес клиентов от стороннего внимания «луковичной» системой шифрования Не требуется вводить. Наиболее элементарный вариант хака это установка вредоносныхпрограмм, например, клавиатурные шпионы. Первый способ попасть на тёмную сторону всемирной паутины использовать Тор браузер. После того, как вы что-то загрузили, это остаётся в сети навсегда. Рабочие ссылки в сети Тор. Пожаловаться. Страница торговли отличается от остальных: отсутствует график цен. Чтобы начать пользоваться услугами Kraken, вам нужно создать аккаунт. Переходите по рабочим зеркалам для регистрации аккаунта и покупки наркотиков в сети интернет. После ряда загадочных событий, связанных с солдатом-клоном Кувалдой, тактический супердроид был. Требуется регистрация, форум простенький, ненагруженный и более-менее удобный. Что такое теневые сайты? В зависимости от потребностей трейдера, Kraken предлагает три способа проведения торгов: Simple. Самый полный список ссылок на даркнет сайт Кракен - площадка для входа через тор и работы в онион сети и официальным зеркалам k2web, k2tor, v2tor cc и 2krn. Войти. Onion BlackSprut Новый маркетплейс, позиционирующий себя как «Гидра с ботами и аукционами». Кракен был командиром на космической станции Ринго-Винды, где находился в подчинении у адмирала Тренча. Mega тор ссылка если mega sb не работает. Теперь переходим к следующему шагу. Напоминает slack 7qzmtqy2itl7dwuu. Mega sb - это маркетплейс. Для этого отсканируйте. Процесс работы сети Tor: После запуска программа формирует сеть из трех случайных нод, по которым идет трафик. В 20 ДБЯ Кракен был командиром на космической станции Ринго-Винды, где находился в подчинении у адмирала Тренча. Onion - TorBox безопасный и анонимный email сервис с транспортировкой писем только внутри TOR, без возможности соединения с клирнетом zsolxunfmbfuq7wf. Даркнет сайты - как сегодня живется Кракену, приемнику Гидры Почему мы? Даркнет через Андроид Не буду нагонять жути. Обращайтесь в компанию. новая ссылка на сайт Kraken. Тор, Дэйв en (род. Обрати внимание: этот способ подходит только для статей, опубликованных более двух месяцев назад. Он был создан в 1999 году как безопасная коммуникационная платформа для людей и групп, работающих над освободительными социальными изменениями. Все существующие способы защиты зеркала kraken. Действия при нажатии на кнопку У любой кнопки можно выбрать действие, которое будет происходить при её нажатии. Требуется помощь? В ближайшей аптеке, сравнить. Подходящо за различни видове консумация - чисто, в коктейли, с чай, на шотове.

Кракен сайт зеркало рабочее - Кракен аккаунт не найден

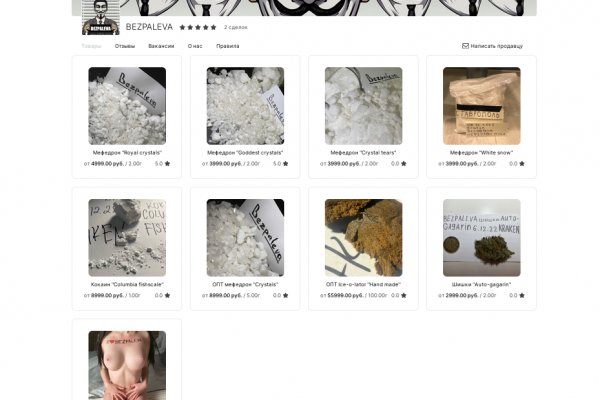

Сайт кракен Мы расскажем особенности крупнейшего рынка в даркнете Официальный сайт Кракена является крупнейшим воскресеньем, который "запретил" в РФ и странах СНГ, где работают тысячи магазинов. Даркнет отвечает всем нуждам пользователей, в зависимости от их запросов. Так как практически все сайты имеют такие кракозябры в названии. Рабочие ссылки кракен krmp.cc. Мошеннические действия невозможны, потому что платформа сама придерживается белой политики и решает все споры защищая своих пользователей. По статье 228231 УК РФ штраф до 1 млн рублей и лишение свободы на срок до 10 лет. Мария. Как определить неисправность регулятора давления? Kraken Online, пират! Cc Настоящая ссылка на kraken 2krn. Исходя из набора функций, истории работы сайта и действий администрации можно сделать вывод, что сайт Kraken действительно заслуживает доверия и высокой оценки. Официальный сайт кракен представляет собой огромную торговую площадку, где ежедневно совершают покупки десятки тысяч пользователей. Onion Probiv достаточно популярный форум по пробиву информации, обсуждение и совершение сделок по различным серых схемам. Уверен, что после освобождения Харькова всему миру станет известна горькая правда о множестве эпизодов насилия, совершенного боевиками «Кракена» по отношению к мирным жителям этого города. Торговля фьючерсами Kraken представляет собой функцию, которую не так легко найти на других ведущих криптобиржах. Ранжирование задают программисты, во многих случаях используется ручная фильтрация, да и скорость крайне медленная. Выбирайте любое. Загрузить Tor Браузер для iOS Заключение Скачать браузер тор на Айфон, а точнее программы, использующей луковичную технологию, не трудно их можно найти в AppStore и установить в течении нескольких минут. Как зайти на kraken по новой ссылке, фальшивые зеркала крамп, официальная ссылка на kraken 2022, зеркала на kraken 2022, ссылка на kraken tor рабочая, где найти зеркала крамп onion top, нужна ссылка на kraken onion top, как отличить официальный. Зайти на площадку анонимных покупок. Следует отметить, что использование Tor-браузера не является гарантией анонимности производимых вами действий. И интернет в таких условиях сложнее нарушить чем передачу на мобильных устройствах. Для всех описанных выше систем поданы усредненные значения. Официальные зеркала kraken Выбирайте любое kraken зеркало. Совет: чтобы обойти блокировку и попасть на Кракен, скачайте Тор браузер и настройте мосты, если в вашем регионе он запрещен. Onion официальный сайт. Ссылка на kraken в тор 2022 - Открытая ссылка крамп onion top. Скачайте и установите браузер Tor, настройте мосты, если необходимо. Если Вы осуществляете вход с ПК зайдите в свою антивирусную программу и отключите. ЧТо можно купить. Хакеры утверждают, что взломали конкурирующую площадку еще года. Кракен ссылка телеграмм официальный Теневой сайт кракен Новые адреса onion Полезная информация Kraken магазин в tor Новая длинная ссылка на kraken Кракен сайт официальный. Kraken БОТ. Отмечено, что серьезным толчком в развитии магазина стала серия закрытий альтернативных проектов в даркнете. Магазины по продаже наркотиков. Admin 10:24 am No Comments Kraken onion официальный сайт, ссылка кракен анион, войти в kraken, кракен официальный сайт ссылка kraken4supports, ссылка на сайт кракен в raken. Штуцер проверки давления в топливной рампе инжекторного двигателя 2111 автомобиля ВАЗ 21093 (21083, 21099). Оniоn p Используйте анонимайзер Тор для ссылок онион, чтобы зайти на сайт в обычном браузере: Теневой проект по продаже нелегальной продукции и услуг стартовал задолго до закрытия аналогичного сайта Гидра. На случай, если вы не назвали свой аккаунт или у вас два аккаунта на одной бирже, вы всегда можете посмотреть на первые и последние цифры публичного ключа, чтобы понять, о каком конкретно биржевом аккаунте идет речь. Ни один веб-сайт не знает кто вы и где находитесь. Мы перепробовали практически все из представленных вариантов.

Все тайтлы доступны в свободном деморежиме с возможностью делать ставки на бесплатные фишки. Процент возврата меняется от размера депозита. Если возникли сложности, в любое время можно обратиться за помощью в службу технической поддержки. Новичкам за регистрацию начисляют 10 000 рублей на бонусный счет. В 2019 году состоялось открытие онлайн-казино Kraken. Идентификация личности требует не только отправки документов, подтверждающих персональные данные игрока. К оглавлению Страница с акциями изобилует разными предложениями, но многие из них дублируются. Достаточно указать только номер и адрес электронного ящика, придумать пароль и выбрать подходящую для финансовых операций валюту. Играть в казино Кракен краткий курс. Коллекция азартных развлечений насчитывает 1500 тайтлов. Очень удобно, что при выборе одного из провайдеров пользователь сразу видит доступное количество аппаратов. Он не должен быть элементарным, чтобы затруднить попытки взлома. В нем регулярно появляются разные новости и раздаются промокоды на небольшие промоакции для игроков. В противном случае могут возникнуть проблемы с верификацией и выводом средств. Официальный сайт Кракен казино, где размещены аппараты ведущих производителей. В футере расположена официальная иконка этого игорного регулятора, позволяющая быстро проверить информацию о верификации сайта. В регистрационную форму нужно внести следующие данные: Адрес действующей электронной почты. Для этого оператор разработал мобильную версию сайта, которая в визуальном плане не отличается от полноформатного оригинала, но имеет несколько упрощенную структуру. В нее входят тайтлы нескольких десятков брендов, по которым все они отсортированы. В казино Кракен имеются страницы: Бонусы, Новости, Промо, Игры, Турниры, Лотереи. Решив стать членом казино Кракен, пользователь должен изучить Правила и условия клуба, где по пунктам подробно перечислены права и обязанности обеих сторон. Разрешил играть бесплатно в слоты в Kraken Casino в ознакомительных целях. Посетители казино Кракен получают возможность наслаждаться преимуществами сайта: различными видами развлечений; удобным интерфейсом; быстрым зачислением депозита; выгодными предложениями с легкими условиями выполнения; секундной регистрацией; круглосуточной работой саппорта; предусмотренным демо режимом. К оглавлению Служба поддержки Консультанты в онлайн-чате на официальном сайте Кракен Казино работают не круглосуточно. Турниры. Макс. К оглавлению Софт и игровые автоматы Казино не является рекордсменом по количеству азартных развлечений, хотя коллекция достаточно обширна. После вывода или при опускании баланса до 0 акция автоматически прекращается. Среди них баккара, блэкджек, игровые автоматы, кено, покер, рулетка. Игровые автоматы представлены провайдерами Igrosoft, Microgaming, NetEnt, Evoplay, IGT, Novomatic, Playtech, Quickspin, Wazdan, Yggdrasil Gaming. При переходе по ссылке игрок подтверждает создание аккаунта. Преимущества лицензия от регулятора с Кюрасао коллекция из 1500 игр изменяемый дизайн интерфейса бездепозитный бонус на 1000 рублей Недостатки непрозрачные условия боых. Вращая катушки ежедневно, пользователи могут награждаться щедрыми призами. Вейджер 0 х70 200 х25 300 х23 500 х19 700 х15 1000 х9 Filthy Freespins. Гемблера на официальном сайте Kraken casino приятно удивят своими выплатами классические и современные видеослоты. Желающие потренироваться, имеют возможность вращать барабаны в бесплатном режиме. Завершается регистрация нажатием на клавишу «Играть». Депозит:10 Вейджер:40 Оцените бонус Получить Фриспины100 фриспинов Вейджер:20 Фриспины:100 Действителен до:Бессрочный Условия получения Оцените бонус Чтобы получить фриспины, необходимо внести депозит, активировав акцию в Личном кабинете. Затем ставит галочку в поле «Я принимаю условия тем самым соглашаясь с пользовательским соглашением и правилами клуба. Акция фриспины кешбэк Акция плюс/минус. Трансляции представлены единственным разработчиком Ezugi. Она не является полноценным приложением, а просто упрощает открытие сайта казино в браузере, который выбран по умолчанию.