Платить налог в пенсионный если не снилс

Ежегодно 5 миллионов человек – и взрослых, и детей – регистрируются в органах Пенсионного фонда Российской Федерации и получают сведения об уникальном СНИЛС

Помимо того что СНИЛС нужен для формирования пенсии, он необходим для получения государственных услуг в электронном виде и льгот, сокращения количества документов при получении различных услуг и др.

Как получить СНИЛС взрослым

- При устройстве на работу.

При заключении трудового договора или договора гражданско-правового характера работодатель отправляет данные сотрудника и заполненную анкету в территориальный орган Пенсионного фонда России.

Самостоятельно в любом территориальном органе Пенсионного фонда Российской Федерации, а также в МФЦ, в случае если между ПФР и МФЦ заключено соглашение о взаимодействии.

Необходимо предъявить паспорт и заполнить анкету. При обращении в орган Пенсионного фонда Российской Федерации регистрация в системе индивидуального (персонифицированного) учета и выдача документа, подтверждающего регистрацию, производится в режиме «реального времени».

Как получить СНИЛС детям

Для получения документа, подтверждающего регистрацию в системе индивидуального (персонифицированного) учета, со СНИЛС для ребенка до 14 лет мама или папа с собственным паспортом и свидетельством о рождении ребёнка могут обратиться в любой территориальный орган Пенсионного фонда Российской Федерации, а также в МФЦ, в случае если между ПФР и МФЦ заключено соглашение о взаимодействии. При подаче анкеты в Пенсионный фонд России регистрация в системе индивидуального (персонифицированного) учета и выдача документа, подтверждающего регистрацию, производится в режиме «реального времени». Дети старше 14 лет могут обратиться самостоятельно со своим паспортом.

ПФР рекомендует

Пенсионный фонд России рекомендует получить СНИЛС всем взрослым гражданам, которые по разным причинам пока его не имеют. Это, как правило, военнослужащие и сотрудники силовых ведомств без стажа на «гражданке», которые будут получать или уже получают пенсию по линии своего ведомства, а также граждане, не имеющие страхового стажа. Например, домохозяйки.

Чтобы получить СНИЛС, необходимо обратиться в любой территориальный орган Пенсионного фонда Российской Федерации, а также в МФЦ, в случае если между ПФР и МФЦ заключено соглашение о взаимодействии.

Bоеннослужащие, которые служат в гарнизонах, отдаленных от мест расположения органов Пенсионного фонда Российской Федерации, также могут получить СНИЛС обратившись через свою войсковую часть по месту службы.

Иностранные граждане или лица без гражданства (за исключением высококвалифицированных специалистов в соответствии с ФЗ от 25 июля 2002 года № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации»), постоянно или временно проживающие на территории России получают СНИЛС лично в территориальном органе ПФР по месту жительства (пребывания) либо через своего работодателя.

В случае потери документа, подтверждающего регистрацию в системе индивидуального (персонифицированного) учета

СНИЛС предоставляется каждому гражданину один раз и навсегда закрепляется только за его индивидуальным лицевым счетом. А вот сам документ, содержащий СНИЛС, можно и потерять. Если случилась такая неприятность, восстановить его просто.

Если вы работаете, обратитесь в отдел кадров с заявлением о выдаче документа, подтверждающего регистрацию в системе индивидуального (персонифицированного) учета. Если Вы относитесь к категории самозанятого населения (индивидуальный предприниматель, адвокат, нотариус и т. д.), обратитесь в любой территориальный орган Пенсионного фонда Российской Федерации с указанным заявлением. Неработающие граждане также могут подать заявление в любой территориальный орган Пенсионного фонда Российской Федерации.

При подаче заявления о выдаче документа, подтверждающего регистрацию в системе индивидуального (персонифицированного) учета, в орган Пенсионного фонда Российской Федерации выдача документа производится в режиме «реального времени».

СНИЛС при смене фамилии

Личные данные, указанные в документе, подтверждающем регистрацию в системе индивидуального (персонифицированного) учета, должны соответствовать данным паспорта, поэтому при смене фамилии их необходимо поменять. Для этого в любой территориальный орган Пенсионного фонда Российской Федерации (через работодателя или лично) необходимо подать заявление об изменении анкетных данных, содержащихся в индивидуальном лицевом счете зарегистрированного лица. Все изменения отражаются на индивидуальном лицевом счете гражданина, и ему выдается документ, подтверждающий регистрацию, с тем же СНИЛС, но с измененной фамилией.

Выдача документа, подтверждающего регистрацию, с измененными анкетными данными, при обращении в территориальный орган ПФР осуществляется в режиме «реального времени».

ПФР напоминает

Пенсионный фонд Российской Федерации напоминает гражданам, что получить документ, подтверждающий регистрацию, или изменить анкетные данные, содержащиеся в индивидуальном лицевом счете, можно в любой Клиентской службе ПФР по всей России.

Клиентские службы проводят услугу по регистрации в системе индивидуального (персонифицированного) учета и выдачу документа, подтверждающего регистрацию, сразу при обращении гражданина.

Также на сайте ПФР в личном кабинете реализован сервис получения документа, подтверждающего регистрацию в системе индивидуального (персонифицированного) учета, в режиме онлайн, что позволяет гражданину получить сведения о СНИЛС в электронном виде, не выходя из дома.

В России будущая пенсия каждого работающего гражданина зависит не от трудового стажа, как это было раньше, при СССР, а от количества пенсионных баллов (ИПК), накопленных им за определенный период работы.

ИПК напрямую формируется из ежемесячных перечислений работодателями взносов в ПФР, сумма которых зависит от размера заработной платы работника.

Бесплатно по России

Однако на практике случается, что представители организаций, в которых трудятся граждане, не в полной мере выполняют своей обязанности по перечислению денежных средств, тем самым влияя на качество и объем пенсионного обеспечения своих сотрудников в будущем. О том, как проверить наличие отчислений, их суммы, а также как бороться с недобросовестностью работодателя подробно рассматривается в этой статье.

Основные способы, как можно проверить отчисления в пенсионный фонд

Перед тем, как проверить факт наличия отчислений в пенсионный фонд со стороны работодателя, следует узнать, какие же суммы, собственно, он обязан переводить.

Они не являются фиксированными и одинаковыми для всех, поскольку в соответствии с федеральным законодательством сумма взносов составляет 22% от размера зарплаты каждого сотрудника. Стоит отметить, что она не вычисляется из заработной платы, как это происходит при уплате того же подоходного налога, то есть сам факт наличия перечислений работник не ощущает на своем кошельке и это не отражается в расчетных листках, выдаваемых ему на руки каждый месяц.

Сумма в размере 22% от заработной платы является общеобязательной для перечисления за всех работников, за небольшим исключением. Так, для сотрудников, осуществляющих трудовую функцию в условиях, вредных и опасных для здоровья, действует повышающий коэффициент. В зависимости от класса опасности дополнительный тариф может достигать 4% от суммы зарплаты.

В свою очередь, существуют определенные послабления для организаций, применяющих упрощенную систему налогообложения. Они перечисляют за каждого сотрудника 20% от зарплаты.

Итак, разобравшись в том, какие же суммы должны быть перечислены работодателем в адрес ПФР, следует приступить к проверке его добросовестности по отношению в возложенной на него законом обязанности.

Способов, как проверить отчисления в ПФР довольно много, ниже представлены некоторые из них:

- путем обращения в ПФР лично;

- через личный кабинет на сайте фонда;

- на сайте «Госуслуг»;

- через МФЦ;

- через банки.

Наиболее простой способ проверки – через бухгалтерию работодателя. Если работодатель переводит страховые взносы в полном объеме, то необходимые сведения будут предоставлены. Однако существует риск, что данная информация может быть недостоверной и необъективной.

При помощи СНИЛС и ИНН онлайн

СНИЛС является основным документом, который подтверждает факт регистрации гражданина в системе персонифицированного пенсионного учета. Он же позволяет идентифицировать его при обращении в подразделения ПФР.

Кроме этого, зеленая карточка СНИЛС необходима при обращении и любые иные органы в целях уточнения вопросов, связанных с отчислениями страховых взносов.

Номер лицевого счета нужен и для регистрации в электронных сервисах, в том числе через интеренет: в «Госуслугах» и в личном кабинете на сайте самого ПФР. После совершения регистрации номер СНИЛС может являться логином для получения доступа к соответствующим сервисам.

Если номер СНИЛС неизвестен, например, по причине утери зеленой карточки, а времени на восстановление документа в ПФР нет, то узнать его можно при помощи такого документа, как ИНН.

Сделать это можно двумя путями:

- через сайт пенсионного фонда;

- через сайт ФНС.

Во втором случае следует зайти на nalog.ru и произвести выбор раздела «Риски для бизнеса». Затем появится окошко, в котором пользователю будет предложено ввести ИНН в выступившее поле. После этого будет сформирован файл, в котором и будет отражен СНИЛС.

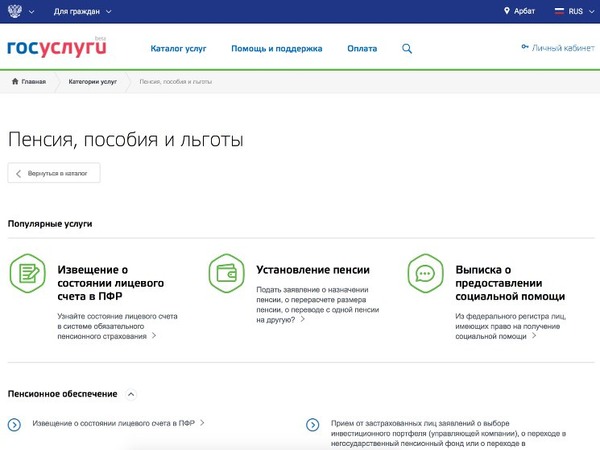

На сайте «Госуслуг»

Чтобы узнать о перечислениях в пенсионный фонд через сайт «Госуслуги», следует произвести следующий алгоритм действий:

- Открыть вкладку «Пенсии, пособия, льготы».

- Выбрать из меню «Извещение о состоянии пенсионного счета в ПФР».

- Нажать «Получить услугу».

Через некоторое время после этого на портале появится уведомление о готовности соответствующей выписки. По содержащейся в ней информации можно проверить периодичность и суммы страховых взносов. Кроме этого, данную выписку можно использовать в рамках электронного документооборота для подтверждения тех или иных сведений.

Для получения доступа ко всем возможностям, предоставляемым сайтом, на нем следует зарегистрироваться и пройти процедуру подтверждения личности. Для этого существует несколько способов, подробно разъясненных на самом портале.

Уточнить данный вопрос можно и через многофункциональные центры, которые удобны тем, что располагаются в каждом муниципальном образовании в стране.

Для этого гражданину необходимо лично прибыть в ближайший центр и предоставить его сотрудникам следующие документы:

- паспорт;

- СНИЛС;

- заявление.

В срок до одной недели после этого МФЦ предоставит выписку из ПФР о состоянии лицевого счета.

В банках

Все деньги, которые переводят работодатели, хранятся на счетах кредитных учреждений. Договоры у ПФР заключены с несколькими банками, в том числе и со «Сбербанком». Для того чтобы узнать о перечислениях, гражданин может обратиться непосредственно в кредитное учреждение, имея при себе паспорт и СНИЛС.

Инструкция как это сделать на сайте ПФР

Чтобы получить необходимую информацию необходимо зарегистрироваться на сайте pfrf.ru.

Если гражданин имеет учетную запись на сайте «Госуслуги», то он автоматически становится зарегистрированным на сайте ПФР.

Затем следует зайти в личный кабинет и совершить следующий алгоритм действий:

- Выбрать вкладку «Министерство здравоохранения и социального развития».

- Выбрать кнопку «Пенсионный фонд».

- Выбрать раздел «Информация о состоянии лицевых счетов».

Если работодатель не делает перечислений?

При установлении того обстоятельства, что работодатель не производит отчислений в ПФР, работник вправе обратиться в суд в целях обязать его выплатить имеющуюся недоимку. Для этого к иску следует приложить следующие документы:

- паспорт;

- СНИЛС;

- копия трудовой книжки;

- выписка о состоянии пенсионного счета;

- расчетные листки;

- трудовой договор.

Проверка отчислений денежных средств в ПФР за работников нуждается в тщательном контроле со стороны самого сотрудника, поскольку многие организации недобросовестно исполняют соответствующие обязанности. Для этого существует множество средств. Если факт отсутствия перечислений был установлен, то работнику следует обращаться в суд.

Полезное видео

Предлагаем посмотреть видео с советами юриста — что делать, если работодатель не делает перечислений:

В отличие от индивидуальных предпринимателей, плательщики налога на профессиональных доход не обязаны платить пенсионные взносы. С одной стороны, это привлекает людей с нерегулярным доходом: если нет заработка, то и платить государству ничего не нужно. С другой стороны, это же и отталкивает. Бытует мнение, что самозанятые останутся без пенсии вообще. Но это не совсем так.

Давайте попробуем разобраться, на какую пенсию точно могут рассчитывать плательщики налога на профессиональный доход, как им заработать на нормальное пособие и какими лайфхаками воспользоваться, чтобы и самозанятым быть, и пенсию нормальную получать.

Какие пенсии есть в России

Сейчас в России есть несколько видов пенсий. Самая простая и маленькая — социальная. Ее получают инвалиды, сироты, дети, потерявшие кормильца. Социальная пенсия положена и по старости — мужчинам с 70 лет, женщинам с 65. Как говорят в Пенсионном фонде РФ, «факт оплачиваемой трудовой деятельности на выплату социальной пенсии не влияет».

Размер социальной пенсии по старости — 5 606,15 руб. в месяц.

Вы можете всю жизнь не работать официально или быть самозанятым, но всё равно получите такую пенсию.

- Еще есть страховая пенсия, которая относится только к участникам пенсионного страхования. Хотя её тоже называют пенсией по старости, просто без слова «социальная». Обычно она больше и наступает раньше. Чтобы её получить, нужно соблюсти сразу несколько условий:

- Достичь определенного возраста. Сейчас это 65 лет для мужчин и 60 для женщин.

- Накопить минимальный трудовой стаж.

- Заработать нужное количество пенсионных баллов. Баллы зависят от зарплаты, начисляются за трудовой стаж, уход за ребенком или нетрудоспособным гражданином, военную службу — весь перечень перечислен в ст. 12 Федерального закона от 28.12.2013 № 400-ФЗ.

Сейчас норма для выхода на пенсию — минимум 15 лет стажа и 30 баллов.

Вот перечень исключений — тех, кто может выйти на пенсию раньше и накопить меньше баллов.

Размер страховой пенсии зависит от количества баллов и стажа и рассчитывается для каждого конкретного человека, но он точно будет больше социальной пенсии. Узнать, сколько у вас стажа и баллов, можно с помощью портала Госуслуг.

Страховую пенсию самозанятому просто так не дадут.

Как самозанятому получить страховую пенсию

Сейчас есть два варианта, оба законные. Суть в том, что самозанятому нужно как-то накопить на своем индивидуальном пенсионном счете трудовой стаж и пенсионные баллы.

Работать и быть самозанятым одновременно

Вы можете устроиться на работу — закон не запрещает совмещать обычную трудовую деятельность и самозанятость. Если вас берут на работу официально, по трудовому договору, то вы становитесь участником обязательного пенсионного страхования.

Взносы в пенсионный фонд, которые затем «превращаются» в баллы, будет платить работодатель. Также будет начисляться и стаж.

Если вы работаете по трудовому договору, то налоги с вашей зарплаты тоже платит работодатель — это НДФЛ, 13 %. Деньги, которые вы получаете от него, не нужно проводить через приложение для самозанятых и выдавать чек — иначе система подумает, что это ваш дополнительный доход, и насчитает ещё налог.

С зарплаты налог платит работодатель. Дополнительный доход — это самозанятость, вы выписываете чеки. Пенсионные баллы и стаж копятся без вашего личного участия.

Платить самому

Это называется добровольным пенсионным страхованием — вы можете докупить себе стажа и пенсионных баллов, если хотите получать в старости страховую пенсию.

Как начать платить за будущую пенсию

Платить нужно до 31 декабря того года, который хотите использовать в пенсии. Если хотите, чтобы 2020 год засчитали как трудовой стаж, заплатить нужно до 31 декабря 2020 года.

Подайте заявление

Чтобы стать участником программы добровольного пенсионного страхования, нужно подать заявление в Пенсионный фонд:

- Можете распечатать установленную законом форму, заполнить её и отнести в ПФР вашего региона.

- Либо можно сделать это через приложение «Мой налог» для самозанятых, автоматически.

В приложении нажимайте «Прочее», потом «ПФР» — это доступ к регистрации в добровольной программе.

Сколько нужно платить

У обычных граждан сумма добровольного взноса за год стажа зависит от МРОТ. Для самозанятых устанавливаются особые ставки — в 2020 году это 32 448 руб.

Уточнить актуальную стоимость можно в отделении ПФР или в приложении «Мой налог» — нужную сумму за год стажа сервис покажет после регистрации в программе. Платить взносы можно сразу всей суммой или разделив её на любые части. Если заплатите ниже фиксированной суммы, в стаж зачислят пропорциональный период.

Как переводить деньги

Реквизиты для квитанции на оплату можно сформировать через электронный сервис ПФР. Платить можно через приложение «Мой налог», с банковской карты.

Еще один вариант — стать ИП

Если вы платите раз в год всю фиксированную сумму за добровольное страхование пенсии, возможно, вам будет дешевле перейти на ИП. Например, на упрощенную систему налогообложения — там тоже нет проблем с бухгалтерией, а если работаете только с организациями, можно не покупать кассу и платить те же самые 6 % налога.

Но самое главное — индивидуальные предприниматели могут уменьшить налог на сумму обязательных взносов — и пенсионных, и медицинских.

Вот как это работает, на примере. Допустим, вы работаете только с юридическими лицами. Зарабатываете в пределах 100 000 в месяц. Общий годовой доход — 1,2 млн руб.

Как самозанятый вы заплатите 72 000 руб. налогов и 32 448 руб. за добровольное пенсионное страхование. Итого — 104 448 руб. за год.

Как ИП — налоги те же самые, 72 000 руб. Взносы составят — 40 874 руб. фиксированных плюс 1 % сверх 300 000 в ПФР — это ещё 9 000 руб. Итого — 49 874 руб. Но взносы идут как вычет, поэтому платим только налоги — 72 000 руб. в год.

Нельзя сказать, что быть ИП всегда выгоднее, в том числе для получения пенсии. Как минимум всё зависит от регулярности дохода. Если вы используете самозанятость как подработку, лучше оставить всё как есть и платить взносы. Или вовсе найти работу с «белой» зарплатой.

В любом случае, перед участием в добровольной пенсионной программе, всё внимательно посчитайте. Может быть, выгоднее будет стать ИП, найти обычную работу, инвестировать эти деньги или просто положить их банк.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Краткое содержание:

В связи с многочисленными изменениями в законодательстве вопрос получения пенсии от государства становится все актуальнее. Поэтому граждане начинают задумываться о том, чтобы производить самостоятельные отчисления в Пенсионный фонд с целью получения дополнительных гарантий для ее назначения. Такие платежи могут добавить недостающий стаж и пенсионные баллы, тем самым давая возможность получать ежемесячные выплаты по достижении определенного возраста.

Законодательная база

Право на совершение добровольных отчислений в ПФР определено в ст. 29 Федерального закона «Об обязательном пенсионном страховании» от 15.12.2001 № 167-ФЗ (ред. от 11.12.2018), а также в законе о дополнительных страховых взносах на накопительную пенсию № 56-ФЗ от 30.04.2008 (ред. от 27.12.2018). Поначалу вносимые суммы не влияли на стаж для назначения пенсии и имели значение только для ее размера, однако с 01.01.2015 участие в программе добровольного пенсионного страхования дает возможность включать оплачиваемый период в учитываемое время.

Кто может осуществлять самостоятельные отчисления в Пенсионный фонд

Чтобы уплачивать взносы, совсем необязательно становиться предпринимателем или получать статус самозанятого. Фактически любое физическое лицо может участвовать в добровольных правоотношениях с ПФР. В законе № 167-ФЗ указаны следующие категории населения:

-граждане России, работающие за пределами страны и желающие вносить оплату за себя;

- физлица, осуществляющие платежи за других граждан, не имеющих доходов, облагаемых страховыми взносами;

-застрахованные лица (ИП), уплачивающие фиксированные платежи, в части, превышающей размер страхового взноса;

-желающие уплачивать дополнительные денежные средства на накопительную часть пенсии (платить можно лично или через работодателя);

-физические лица, проживающие в РФ, на которых не распространяется обязательное пенсионное страхование;

-граждане, получившие статус самозанятых (т.е. применяющие налоговый спецрежим «Налог на профессиональный доход»).

Таким образом, даже при отсутствии официального дохода, периоды уплаты добровольных взносов в ПФР засчитываются в страховой стаж. Те, кто платит взносы за другое физлицо, а также те, на кого пенсионное законодательство не распространяется, подобным способом могут приобрести не более половины стажевого периода, требуемого для назначения пенсии.

Для самозанятых период уплаты войдет в страховой стаж полностью, если размер годового платежа будет не меньше фиксированного страхового взноса (пп.1 п. 1 ст. 430 НК РФ), если взнос меньше – расчет стажа производится пропорционально уплаченной сумме.

Как делать отчисления в Пенсионный фонд самому

Прежде чем отправлять деньги в ПФР, нужно заполнить и подать соответствующее заявление (для уплаты добровольных пенсионных взносов и для дополнительных взносов на накопительную пенсию заполняются разные формы). При заполнении требуется указать индивидуальный лицевой счет (СНИЛС). Если его нет, то сначала надо пройти процедуру регистрации и получить номер. Только затем подается заявление.

В бланке указывается номер СНИЛС, фамилия, имя, отчество и адрес. Есть несколько вариантов подачи документа:

-лично в отделении ПФР;

-обратившись к работодателю (по дополнительным взносам на накопительную пенсию);

-иным способом, включая направление электронной формы, например, через портал «Госуслуги».

После получения и проверки формы, не позднее 10 дней, Фонд отправит уведомление о получении, в котором укажет дату начала правоотношений или выдаст отрицательный результат с соответствующими разъяснениями и указанием причины. Если заявление было электронным, то ответ также будет электронным. После устранения недостатков документ снова примут.

Размер и даты уплаты самостоятельных отчислений в Пенсионный фонд в 2019 году

С момента регистрации заявления в Пенсионном фонде начинает учитываться стаж. Однако для его подтверждения необходима уплата взносов – в страховой стаж засчитают только оплаченные периоды. Вносить деньги на соответствующий счет нужно не позднее 31 декабря текущего года. Отправлять денежные средства частями или одной суммой сразу – решает сам плательщик. Размер годовых отчислений, направляемых гражданином, определяется самостоятельно в пределах минимального и максимального взноса:

-Минимальный размер определен исходя из МРОТ на начало года, за который уплачивается взнос, умноженный на тариф, указанный в пп. 1 п. 2 ст. 425 НК, увеличенный в 12 раз. В 2018 году и ранее МРОТ брали двукратный, но закон № 441-ФЗ от 28.11.2018 изменил это положение.

-Максимальный годовой платеж установлен в восьмикратном размере МРОТ, умноженном на тариф, и увеличенном в 12 раз.

В 2019 году МРОТ равен 11280 рублей, тариф пенсионного взноса - 22%. То есть, за 2019 год сумма минимального платежа составит 29779,20 рублей (11280 х 22% х 12). А максимальный размер составит 238233,60 рублей (8 х 11280 х 22% х 12).

Если год неполный – расчет делается пропорционально количеству полных месяцев действия соглашения с ПФР, а в неполном месяце - исходя из количества дней.

Для добровольных дополнительных взносов на накопительную пенсию ограничений нет, плательщик определяет их размер сам (в твердой сумме или в виде процента от облагаемой базы). Уплата их производится ежемесячно.

Государственное софинансирование

Для лиц, уплачивающих дополнительные взносы на накопительную часть пенсии, возможно государственное софинансирование в течение 10 лет после года начала уплаты дополнительных взносов. Но оно распространяется только на тех, кто вступил в программу до 31.12.2014 года.

Если человек уплатил за год 2000 рублей и более – государство добавит к лицевому счету такую же сумму, но не более 12000 рублей в год. Для лиц, достигших пенсионного возраста, но не обратившихся в Фонд за назначением пенсии по старости, при уплате дополнительного взноса от 2000 до 12000 рублей, софинансирование возможно до 48000 рублей в год (ст. 13 закона № 56-ФЗ).

Куда и когда платить

В территориальном отделении Пенсионного фонда можно получить образец платежного документа. В отличие от остальных взносов эти отчисления получает и контролирует сам Фонд. В платежном документе потребуется указать банковские реквизиты, КБК и ОКТМО – код территориального деления.

Сформировать платежный документ можно на сайте ПФР с помощью специального сервиса.

Рекомендуется регулярно сверять состояние расчетов с ПФР.

Руководствуясь нормами законодательства, самостоятельные отчисления в ПФР вправе осуществлять любой человек, заполнивший заявительную форму и получивший положительное ответное уведомление от ПФР. Для прекращения обязательства нужно подавать новое заявление. Направить его можно в любой день, когда физическое лицо решит о необходимости такого действия. Все уплаченные средства должны в итоге засчитываться в страховые суммы, а период уплаты – в стаж, дающий право на пенсию.

- СНИЛС — что это?

- Способы присвоения СНИЛС

- Варианты получения информации о СНИЛС

- Возможен ли отчет в ПФР без СНИЛС?

- Подводим итоги

Одним из важнейших идентификаторов для физлица является номер СНИЛС. О том, что представляет собой этот номер, зачем он нужен, как его получить и как его отсутствие влияет на подачу отчетности, читайте в нашем материале.

СНИЛС — что это?

СНИЛС — понятие, неразрывно связанное с Законом от 01.04.1996 № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования», хотя до 01.04.2019 в нем отсутствовала не только сама эта аббревиатура, но и та ее расшифровка, которую дал ФФОМС в которую дал ФФОМС в п. 1 Приложения к письму от 21.02.2006 № 1253/30-1/и.

Закон № 27-ФЗ лишь упоминал о том, что каждый индивидуальный лицевой счет, открытый в ПФР, имеет свой постоянный страховой номер (п. 1 ст. 6), а ФФОМС назвал этот номер страховым номером индивидуального лицевого счета и сократил его до сочетания первых букв определения — СНИЛС.

С 01.01.2019 (после принятия Закона «О внесении изменений…» от 01.04.2019 № 48-ФЗ) в Законе № 27-ФЗ (ст. 1) тоже возникла аналогичная по содержанию формулировка в отношении СНИЛС (без использования аббревиатуры). Здесь он назван уникальным номером, дающим возможность увязки конкретного физлица и его персональных сведений, накапливаемых в ПФР на индивидуальном лицевом счете.

С помощью этого номера в системе ОПС осуществляются:

- сбор данных (о самом застрахованном лице, его трудовых и нетрудовых периодах, входящих в страховой стаж, величине доходов, начисленных и уплаченных взносах, правах на пенсию, в т. ч. досрочную);

- их обработка (начисление и перерасчет пенсии, учет выделения и расходования средств господдержки);

- идентификация лиц при предоставлении госуслуг и осуществлении госфункций (в т. ч. с целью ускорения межведомственного обмена сведениями).

Поскольку основной объем информации, учитываемой в ПФР, поступает от работодателей, данные о страховом номере работника, принимаемого на работу, входят в число обязательных для оформления трудового договора сведений (ст. 65 ТК РФ).

До 01.04.2019 необходимый для представления работодателю документ в ТК РФ назывался страховым свидетельством ОПС (в нем наряду с иными сведениями о физлице указывался СНИЛС). С 01.04.2019 (после поправок, внесенных Законом № 48-ФЗ) разрешено предъявление работодателю любого из документов, подтверждающих факт регистрации в системе пенсионного страхования (в т. ч. электронного).

Способы присвоения СНИЛС

Обязанность подавать в ПФР сведения на лиц, не имеющих страхового свидетельства, для получения такого документа до 01.04.2019 также возлагалась на работодателя (ст. 65 ТК РФ, п. 2 ст. 7 Закона № 27-ФЗ). Причем делать это они должны были на оформляемых на работу как по трудовому договору, так и по договору ГПХ.

В исключительном положении находились только физлица, самостоятельно уплачивающие взносы в фонд. Они сами вставали на учет в ПФР и сами получали такие свидетельства.

С 01.04.2019 ситуация изменилась. Теперь индивидуальный лицевой счет может быть открыт (п. 1 ст. 6 Закона № 27-ФЗ):

- по личному заявлению лица, подлежащего страхованию (к их числу относятся как граждане РФ, так и иностранцы, а также лица без гражданства, проживающие в России постоянно или временно), и подача его допускается как самим физлицом непосредственно, так и через работодателя или МФЦ;

- на основании сведений, полученных по межведомственному обмену данными, т. е. физлицо может даже не знать о том, что оно уже зарегистрировано в ПФР.

При этом в ст. 65 ТК РФ сохранено положение об обязанности работодателя подать на работника, не имеющего СНИЛС, сведения для регистрации его в системе ОПС. Однако (учитывая возможность регистрации по межведомственному обмену) предварительно такому работнику следует обратиться с запросом в ПФР о присвоенном ему СНИЛС.

В ответ он либо получит информацию об уже имеющемся у него номере, либо будет внесен в систему на основании поданных в фонд им же самим сведений. Если последнего не произойдет, то сведения для регистрации подаст работодатель.

Варианты получения информации о СНИЛС

До 01.04.2019 единственным источником информации о СНИЛС было страховое свидетельство ОПС (пластиковая карточка, выданная фондом), которое находилось на руках у физлица и предъявлялось им по мере необходимости. Карточка требовала замены в случае изменения в ней каких-либо данных и выдачи дубликата при ее утрате.

С 01.04.2019 оформление страховых свидетельств прекращено (хотя в качестве документа, подтверждающего наличие СНИЛС, они продолжают использоваться). Вместо них ПФР предстоит информировать застрахованных лиц о регистрации в системе ОПС путем создания иного документа, подтверждающего факт регистрации.

Такой документ формируется автоматически на основании сведений о физлице, отраженных на индивидуальном лицевом счете, и обязательно содержит указание на СНИЛС (ст. 16 Закона № 27-ФЗ).

Форма такого документа (ей присвоен шифр АДИ-РЕГ) пока находится на утверждении. В сравнении со страховым свидетельством нового в ней ничего нет. Она также будет содержать сведения о:

- страховом номере;

- Ф. И. О. застрахованного и его половой принадлежности;

- дате и месте рождения;

- дате регистрации в системе ОПС.

Но выдать форму АДИ-РЕГ можно неограниченное число раз и с использованием любого выбранного физлицом способа:

- на бумажном носителе — при личном получении или через представителя, а также через почтовое отправление;

- в виде электронного документа — он может быть передан по электронной почте, через портал Госуслуг или личный кабинет, открытый на сайте ПФР.

Сроки для оформления АДИ-РЕГ планируется установить достаточно короткими:

- не более 5 рабочих дней с даты регистрации запроса на ее выдачу, если такой запрос сделан общедоступными способами (в т. ч. через электронную почту);

- сразу по поступлении запроса, если обращение сделано через личный кабинет на портале Госуслуг или сайте ПФР.

Работодателю предстоит сверить указанные в форме данные с информацией в иных документах, предъявленных физлицом при устройстве на работу (ст. 15 Закона № 27-ФЗ).

Возможен ли отчет в ПФР без СНИЛС?

Страховые номера работников указываются работодателем в каждом из регулярно сдаваемых отчетов, данные которого используются ПФР:

- РСВ, содержащем раздел с персональными данными о доходах работников и начисленным на них страховым взносам;

- СЗВ-М со сведениями об отработавших очередной месяц лицах;

- ДСВ-3, оформляемом при наличии лиц, в отношении которых перечисляются дополнительные взносы на ОПС;

- СЗВ-СТАЖ с информацией о периодах очередного года, включаемых в страховой стаж каждого из работников.

Не указать СНИЛС в них нельзя, т. к. привязка данных к нужному индивидуальному лицевому счету без этого номера не осуществится.

Поэтому нужно оперативно реагировать на непредставление работником СНИЛС и направлять его в ПФР с запросом об информации о присвоении этого номера, оказав помощь в оформлении и передаче в фонд такого запроса. Установление небольших сроков для выдачи АДИ-РЕГ позволяют получить информацию о страховом номере достаточно быстро даже для того, чтобы внести сведения о работнике в СЗВ-М, подаваемую ежемесячно.

Если же к моменту сдачи отчета данные о СНИЛС отсутствуют, то вариантом выхода из положения может стать невключение сведений о таком лице в отчетность. Как только информация о его СНИЛС появится, нужно будет сдать на него дополняющие соответствующий отчет сведения.

Подводим итоги

- СНИЛС — номер, характеризующий индивидуальный лицевой счет, на котором в системе ОПС накапливаются сведения по конкретному застрахованному лицу.

- Присвоение СНИЛС с 01.04.2019 осуществляется либо по заявлению лица, подлежащего страхованию (его можно подать в фонд лично, через работодателя или МФЦ), либо на основании сведений, поступивших в ПФР в результате межведомственного обмена данными.

- Информация об имеющемся СНИЛС с 01.04.2019 выдается не в виде страхового свидетельства, а в форме документа о регистрации в системе ОПС. Содержит такой документ ту же информацию, что и свидетельство, но формируется автоматически по имеющимся в системе данным, что дает возможность оформлять его оперативно и на основе актуальных сведений. Создать и передать его застрахованному лицу, а затем работодателю можно как в бумажном, так и в электронном виде.

- В отчетность, предназначенную для ПФР, лиц, в отношении которых отсутствует информация о СНИЛС, включать нельзя. Поэтому при их появлении работодателю надо предпринять шаги для скорейшего получения работником этого номера.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Многодетная мать из Челябинска обратилась с исковыми требованиями в Ленинский районный суд, в котором просит вернуть государству не только её индивидуальный страховой номер, но и номера своих четверых детей. Женщина просит суд исключить ее и семью из базы СНИЛС. Как она утверждает, электронная система СНИЛС нацелена на чипирование россиян. По ее словам, ранее такой документ требовал лишь Пенсионный фонд, а теперь без него нельзя отдать ребенка в школу или получить госуслуги. В Ленинском суде в удовлетворении иска женщине отказали. Но она намерена и дальше добиваться своего.

Бумажный СНИЛС в России перестали выдавать с апреля этого года (Федеральный закон от 01.04.2019 № 48-ФЗ). Вся необходимая информация об индивидуальных страховых номерах теперь хранится в электронном виде. При этом люди, у которых уже есть СНИЛС в бумажном виде, не обязаны его менять.

Обязателен ли СНИЛС?

Свидетельство об обязательном пенсионном страховании является обязательным документом для каждого гражданина РФ, поскольку оно содержит номер лицевого пенсионного счета. Каждый гражданин России имеет свой персональный номер в электронном виде. ПФР автоматически оформляет СНИЛС всем трудоустроенным гражданам, в том числе и иностранцам, на основании заявления, которое может быть подано и через работодателя.

Что будет, если не оформлять СНИЛС?

В первую очередь СНИЛС необходим для реализации пенсионных прав граждан. Именно на таком лицевом счете аккумулируются данные о сумме средств пенсионных накоплений, имеющихся у гражданина, его страховом стаже и заработке (доходе), о взносах, перечисленных каждым работодателем человека за определенный период времени. Если не оформлять СНИЛС, то в ПФР не будет информации, которая будет служить основанием для определения и последующего назначения страховой и накопительной пенсий, установления срочной и единовременной пенсионной выплаты и т. д. Чтобы доказать пенсионный стаж, человеку нужно будет принести трудовую книжку, копии трудовых договоров, различные справки и другие документы. ПФР для назначения пенсии в любом случае внесет гражданина в свою электронную базу и присвоит ему индивидуальный страховой номер.

Что нельзя сделать без СНИЛС?

Сегодня многие государственные услуги предоставляются в электронной форме через интернет. Например, на портале Пенсионного фонда есть сервисы, связанные с формированием и получением пенсии, социальных выплат, на портале государственных и муниципальных услуг можно оформить паспорт, записаться в поликлинику или детский сад и многое другое. Чтобы получить такие услуги, нужно зарегистрироваться. А без СНИЛС регистрация на порталах невозможна.

СНИЛС будет необходим и при устройстве на работу. Каждое предприятие зачисляет пенсионные взносы, используя лицевые счета работников.

Без индивидуального страхового номера также нельзя получить бесплатные лекарства, ежемесячную денежную выплату, льготные путевки и т. д. Кроме этого, наличие страхового номера индивидуального лицевого счета гражданина позволяет экономить время. Через систему СНИЛС государственные ведомства самостоятельно запрашивают необходимые документы для оказания различных услуг. В результате граждане тратят меньше времени на получение справок и документов, которые необходимо представить в различные ведомства.

СНИЛС также необходим в случае участия в госпрограммах. Без него, например, нельзя получить материнский капитал.

СНИЛС могут потребовать при оформлении кредита или ипотеки. Без СНИЛС получить кредит будет невозможно. Согласно законодательству, банки могут получать данные о кредитных историях граждан из Бюро кредитных историй только при наличии страхового номера индивидуального лицевого счета. Финансовые эксперты не рекомендуют носить СНИЛС в паспорте, так как мошенники, заполучив сразу оба ваших документа, могут попытаться получить кредит на ваше имя.

Читайте также:

- Как узнать делает ли работодатель отчисления за работника в налоговую и пенсионный фонд

- Налоговый вычет детям при покупке квартиры для родителей пенсионеров

- Платит ли пенсионер налог с продажи квартиры полученной в дар

- Платят ли пенсионеры транспортный налог в череповце

- Транспортный налог калькулятор московская область для пенсионеров