Кракен наркоз магазин

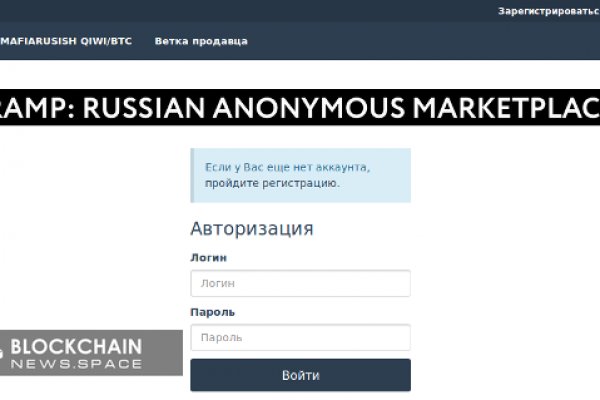

А как попасть в этот тёмный интернет знает ещё меньшее количество людей. Как определить сайт матанга, зеркала официальная 2021 matangapchela com, киньте на матангу, где найти matanga, зеркала матанга 2021, на матангу обход. Бот - текст в речь. 103 335 подписчиков. Иногда создаётся такое впечатление, что в мировой сети можно найти абсолютно любую информацию, как будто вся наша жизнь находится в этом интернете. Если вы или ваш близкий подсел на, прочитайте статью, с чем вы имеете дело. Всегда свежая на ОМГ! Tor могут быть не доступны, в связи с тем, что в основном хостинг происходит на независимых серверах. Телеграмм канал «Закладочная». Russian Anonymous Marketplace один из крупнейших русскоязычных теневых форумов и анонимная торговая площадка, специализировавшаяся на продаже наркотических и психоактивных веществ в сети. Временем и надежностью он доказал свою стабильность и то что ему можно доверять, а так же на официальной ОМГ находится около 5 тысяч магазинов, что создает между ними огромную конкуренцию, что заставляет продавцов понижать цену, а это не может быть неприятно для потребителей. Основной валютой на рынке является bit coin. Всё чаще, кракен регулярнее обновляются шлюзы, то есть зеркала сайта. Разгромлен самый крупный рынок в даркнете. Матанга сайт сайт комментарии onion top com, матанга ссылка онлайн matangapchela com, сайт матанга matangapatoo7b4vduaj7pd5rcbzfdk6slrlu6borvxawulquqmdswyd union onion top com. Даркмаркет направлен на работу в Российском рынке и рынках стран СНГ. Какая смазка используется для сальников стиральных машин? В статье я не буду приводить реализацию, так как наша цель будет обойти. Автосалоны. Всегда свежая! Вся ответственность за сохранность ваших денег лежит только на вас. Особенности лечения. Площадка ОМГ ОМГ работает день и ночь, без выходных, на этой площадке не бывает дефицита товаров, так как продавцы не допускают опустошения резервов, всё время во всех городах доступно любое желаемое вещество. Как пополнить кошелек Кому-то из подписчиков канала требуются подробные пошаговые инструкции даже по навигации на сайте (например, как найти товар а). Нужно по индивидуальным размерам? Леха Кислый Пользователь Нашел данный сайт через Гугл по запросу: Омг ссылка. 3 дня назад Всем привет. 2005 открытие торгового центра мега в Казани. Мы продаем Pod-системы, расходники, кальянные смеси и многое другое. Годнотаба - список ссылок с onion зоны. Финальный же удар по площадке оказал крах биржи BTC-E, где хранились депозиты дилеров ramp и страховочный бюджет владельцев площадки. Сообщество HydraGrief ВКонтакте 3 подписчика. В 2015 финансовом году (с 1 сентября 2014 года по года) торговые центры мега в России посетили 275 миллионов человек. Хочу узнать чисто так из за интереса. Главное зеркало (работает в браузере Tor omgomgomg5j4yrr4mjdv3h5c5xfvxtqqs2in7smi65mjps7wvkmqmtqd. 2009 открыта мега в Омске. Данное количество может быть как гарантия от магазина. Доставка курьером сегодня от 0 в интернет-аптеке сбер еаптека с круглосуточной ㉔ доставкой Заказать доставку или забрать в нашей аптеке. Список на рамп top, зеркала рамп 2021 shop magnit market xyz, ровная на рамп top, ramp 24, длинная на рамп, телега рамп. Робот?

Кракен наркоз магазин - Kraken зеркало тор

Самой надёжной связкой является использование VPN и Тор. И абсолютно наплевать, с какой целью он это делает, благие или нет у него намерения. А вообще, вариант, когда многие программы заменены на свои портативные варианты и собраны в отдельной папке на диске, отличном от системного, весьма и весьма удобен. Регистрация платная -. Центральное управление по борьбе с киберпреступностью Германии (ZIT) и Федеральное управление уголовной полиции конфисковали серверы даркнет-платформы Hydra Market, говорится в сообщении прокуратуры. (Телеграмм: @Blackhat_plug) 3 дни тому назад PyotrErik » 2,00 Points Начать тему на форуме Наймите профессиональных хакеров! И перехват твоего трафика тоже становится совершенно бесполезным. Немногие исключения узкопрофильные продавцы, завязанные на отдельных видах наркотиков. Сразу заметили разницу? Например, в июне 2021. Все имущество физических лиц и организаций, имеющих отношение к "Гидре которое находится в Штатах, будет заблокировано, сообщает Русская служба BBC. Hydra представляет собой крупнейший российский даркнет-рынок по торговле наркотиками. Им оказался бизнесмен из Череповца. США и Германия объединились Операция немецких силовиков это итог расследования Германии, инициированного в августе 2021. Ну а, как правило, вслед за новыми зеркалами появляются всё новые мошенники. Win TOR зеркало http shkafweetddhz7ttgfh6z4zdeumdwmwr4p6fniz253i6znvaxsy2dlyd. Onion - надеюсь, не надо объяснять, что это такое? Всё что нужно: деньги, любые документы или услуги по взлому аккаунтов вы можете приобрести, не выходя из вашего дома. Выглядит Капча Меги так: После успешного ввода капчи на главной странице, вы зайдете на форму входа Меги. «Глобальная угроза киберпреступлений и вирусов, которые происходят из России, а также существующие возможности для криминальных лидеров работать безнаказанно вызывают глубокую озабоченность США. Удачного и свободного серфинга! А то снег башка попадёт - совсем мёртвый будешь» «Джентльмены удачи». Кстати, о том, что и сама Windows представляет из себя один громадный троян и спайварь, кому-то ещё напоминать надо? Ранее сегодн я, 5 апреля, полиция Германии конфисковала серверы даркнет-маркета. Тебе ведь уже надоело длинное и занудное вступление, правда? Клёво2 Плохо Рейтинг.60 5 Голоса (ов) Рейтинг: 5 / 5 Пожалуйста, оценитеОценка 1Оценка 2Оценка 3Оценка 4Оценка. По мне же, так удобнее изменить путь и распаковать его в специально подготовленную для этого папку. Плюс в поиск Google за инфой, как это всё прикручивается и настраивается. Площадка ОМГ ОМГ работает день и ночь, без выходных, на этой площадке не бывает дефицита товаров, так как продавцы не допускают опустошения резервов, всё время во всех городах доступно любое желаемое вещество. Ещё Tor не сможет защитить тебя от болтливых программ на твоём компьютере. Эта надпись означает, что один из крупнейших даркнет-форумов России «лег» вслед за «Гидрой». Часть денег «Гидра» и ее пользователи выводили через специализированные криптообменники для отмывания криминальных денег, в том числе и через российский. С помощью официальной ссылки мега можно обойти ограничения доступа, но не гарантирует, что вы никогда не получите блокирующие страницы. С. Из обычного инета они не открываются. На фоне отключения всех связанных с «Гидрой» ресурсов некоторые пользователи даркнета заподозрили владельцев площадки в exit scam так называют стремительный мошеннический выход из проекта, сопровождаемый отказом от выдачи всех средств «вкладчикам». Для этого вам потребуется указать номер своего телефона в форме по ссылке и ввести в специальную форму номер карты, который вы выбрали для участия в акции. По данным Минюста США одним из владельцев сайта является 30-летний российский бизнесмен Дмитрий Павлов, при этом сам он отрицает какое-либо участие в деятельности «Гидры». Теперь покупка товара возможна за рубли. С момента отключения серверов «Гидры» прошло пять дней. Пожелаем им удачи, а сами займёмся более благодарным делом. Кстати, там же есть и линк на краткое руководство. Еще одной отличной новостью является выпуск встроенного обменника. Ну, вот OMG m. Дважды кликаем на стартовый файл, и процесс пошёл. Tor не сможет защитить человека от собственной глупости. Новый быстроразвивающийся аналог гидры, работает только через ТОР браузер.

Магазины с небольшим оборотом, которые могут себе позволить небольшой простой бизнес, зная о позиции крупных игроков, копируют эту модель поведения рассказал «Ленте. Onion - одна из крупнейших площадок теневой торговли. Большую часть этой таинственной «глубокой паутины» составляет не совсем запрещенная составляющая, но самая и она как раз таки сама по себе, можно сказать, называется даркнет. Выбирая на магазине Мега Даркнет анонимные способы оплаты, типа Биткоин, вы дополнительно страхуете себя. Власти Германии и США провели расследование и остановили работу площадки. Владельцы заявили, что просто устали заниматься всем этим (проект был основан в 2013. Просто зайдите в сервис казино, введите желаемый код, заполняйте все поля и получайте выплаты! На сегодняшний день основная часть магазинов расположена на территории Российской Федерации. Учись пользоваться мозгом и соблюдать элементарную осторожность. Ни на одну говноплощадку не пойдем констатировал на теневом форуме руководитель одного из магазинов. «Санкции американского Минфина "хороши" тем, что их крайне легко ввести, но практически невозможно снять, а это значит, что стоит кому-то выйти на след прежней 'Гидры все покупатели окажутся "под колпаком". Товар мог как находиться в закладке к моменту оплаты, так и быть помещённым туда после. А также на даркнете вы рискуете своими личными данными, которыми может завладеть его пользователь, возможен взлом вашего устройства, ну и, конечно же, возможность попасться на банальный обман. Собянин, конкуренты, Jabber Второй большой загадкой, на базе которой воздвигли новые предположения, стал принадлежащий «Гидре» сайт с «мостами помогающими обходить блокировку браузера Tor. Расследование против «Гидры» длилось с августа 2021. В другом доступна покупка продуктов для употребления внутрь. Продавцов. Модерация минимальна. Tor - достаточно сложное в плане установки и настройки приспособление. Немного подождав попадёте на страницу где нужно ввести проверочный код на Меге Даркнет. Ру в том же 2019 году за день устанавливалось более 13 тысяч закладок общей суммой 227 миллионов рублей.