Деятельность негосударственных пенсионных фондов заключение

Автор: Пользователь скрыл имя, 16 Октября 2011 в 12:22, курсовая работа

Описание работы

Целью данной курсовой работы является рассмотрение становление негосударственных пенсионных фондов в Российской Федерации. В соответствии с поставленной целью были сформулированы следующие задачи работы:

- изучить историю становление негосударственных пенсионных фондов;

- рассмотреть сущность, понятие и функции негосударственных пенсионных фондов;

- провести анализ функционирования негосударственных пенсионных фондов;

- привести пути увеличения пенсионного обеспечения за счет функционирования негосударственных пенсионных фондов в Российской Федерации.

Содержание

Введение…………………………………………………………………………..3

1. Теоретические основы негосударственного пенсионного фонда в России, особенности создания и функционирования………………………………..…..5

1.1. История становления негосударственных фондов в России………………5

1.2. Понятие негосударственных фондов в России, их сущность, принципы и функции……………………………………………………………………………9

2. Анализ деятельности негосударственных пенсионных фондов в Российской Федерации……………………………………………………………

2.1. Анализ динамики пенсионного обеспечения за счет функционирования негосударственных пенсионных фондов Российской Федерации…………….

2.2. Анализ зависимости пенсионного обеспечения функционирования негосударственных пенсионных фондов Российской Федерации……………..

2.3. Пути увеличения пенсионного обеспечения за счет функционирования негосударственных пенсионных фондов в Российской Федерации……………

Выводы и предложения……………………………………………………………

Список использованной литературы…………………………………………….

Работа содержит 1 файл

НПФ.doc

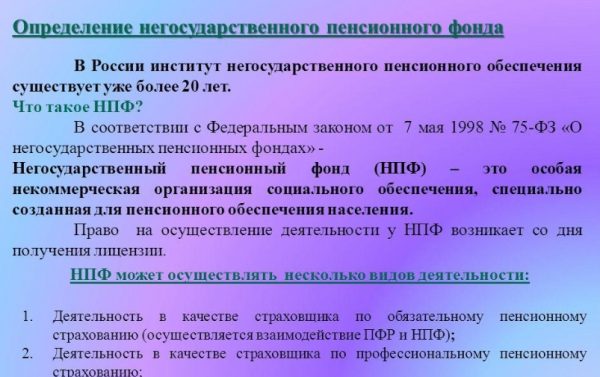

В мае 1998 года после долгих процедур согласований (проект был трижды отклонен Государственной Думой) вступил в силу Федеральный закон № 75 "О негосударственных пенсионных фондах", который регулирует различные аспекты функционирования НПФ и на сегодняшний день. Это существенно изменило ситуацию в данном сегменте финансового рынка. Пенсионные фонды, наконец-то, стали в один ряд с такими узаконенными институтами, как банки и страховые компании.

Таким образом, история становления негосударственных фондов началась в 19 веке, но как таковых пенсионных фондов не существовало, первый негосударственный пенсионный фонд в РФ появился лишь в 1991 году.

1.2. Понятие негосударственных фондов в России, их сущность, принципы и функции

Деятельность НПФ включает в себя аккумулирование пенсионных взносов, их инвестирование, учет, назначение и выплату пенсий. Негосударственные пенсионные фонды занимают промежуточное положение между частными инвестиционными компаниями, чья деятельность направлена на получение максимальной прибыли, но неизбежно связана с риском, и государственным Пенсионным фондом РФ, деятельность которого преимущественно направлена на решение социальных задач, что снижает его маневренность на финансовых рынках и ведет к неполному использованию возможностей для умножения накоплений будущих пенсионеров. Это особое положение выгодно отличает НПФ от инвестиционных компаний значительно большей надежностью, а от государственных пенсионных структур - возможностью воспользоваться удачной рыночной ситуацией для получения дополнительного дохода на вложенные денежные средства.

Согласно новой пенсионной модели взносы в ПФР, которые составляли в совокупности 28%, делились на три части: 14% направлялись в федеральный бюджет и использовались для выплаты базовой части пенсии, 8-12% от оплаты труда являлись страховой частью трудовой пенсии и перечислялись в ПФР и от 2 до 6% направлялись в фонд для формирования «накопительной составляющей трудовой пенсии». Накопительная составляющая формировалась за счет части единого социального налога (ЕСН), уплачиваемого работодателем, а ее размер привязывался к заработной плате и, соответственно, к объему накопительных на индивидуальном счете гражданина средств.

В накопительной системе с начала пенсионной реформы не участвовали мужчины 1952 года рождения и старше и женщины 1956 года рождения и старше, то есть те, кто должен был выйти на пенсию в течение десяти лет после начала реформы. А граждане, родившиеся раньше 1967 года, до 1 января 2005 года, участвуют в ней в ограниченном объеме – их накопительные поступления составляют пока 2 процента от размера легальной заработной платы, а с января 2006 года этот платеж возвращается в страховую часть. Сами же средства, перечисленные на специальную (накопительную) часть их лицевых счетов останутся в их распоряжении до достижения ими пенсионного возраста.

Новые страховые взносы, в отличии от старой системы, будут возмездными платежами, которые своими суммами формируют пенсионные права граждан. В новой системе ликвидируется разделение на базовую и страховую части, пенсия будет состоять только из двух частей – накопительной и страховой.

Система начисления пенсий, основанная на накопительной составляющей, достаточно широко распространена в мире. Ее избрали Швеция, Италия, Латвия, Польша. Одним из факторов, говорящих в пользу выбора в данной системы, является необходимость преодоления возможных негативных демографических аспектов для пенсионных систем, когда перераспределение средств от двух-трех работающих к одному пенсионеру становится невозможным – пенсионной системе приходится выполнять обязательства перед каждым пенсионером индивидуально.

Начиная с 2003г. к участию в государственном пенсионном страховании были допущены негосударственные пенсионные фонды. Целью создания НПФ в России явилась необходимость улучшения пенсионного обеспечения граждан и защиты их сбережений от инфляции. В соответствии с Указом Президента РФ от 16.09.1992 N 1077 "О негосударственных пенсионных фондах" негосударственные пенсионные фонды функционируют независимо от системы государственного пенсионного обеспечения. Деятельность в качестве пенсионного фонда преследует социальные цели и представляет собой исключительный вид деятельности, связанный с целевым сбором, учетом и аккумулированием пенсионных взносов, передачей активов управляющим компаниям, распределением полученного дохода и пенсионными выплатами участникам фонда в соответствии с заключенными договорами.

В настоящее время в России сформирована система НПФ, других субъектов и участников отношений в сегменте рынка пенсионных услуг.

Данные свидетельствуют об устойчивом динамичном развитии НПО. По сравнению с ростом численности участников опережающими темпами увеличиваются пенсионные резервы - средства на выплату будущих дополнительных пенсий. Поступление пенсионных взносов опережает рост расходов на выплату пенсий и выкупных сумм.

НПФ расположены в 48 (из 87) субъектах Российской Федерации. С учетом филиалов НПО охвачено 57 регионов.

Однако в целом сеть НПФ развита недостаточно, в связи с тем, что почти половина фондов находится в Москве и Санкт-Петербурге.

Существует весьма веский аргумент в пользу НПФ - то, что его доходность, как правило, превышает доходность ПФР.

В целях сохранения и прироста средств пенсионных накоплений, находящихся в собственности НПФ, они подлежат обязательному инвестированию. При этом они могут быть инвестированы только в строго определенные классы финансовых инструментов (объекты инвестирования). В частности, к их числу относятся:

- государственные ценные бумаги Российской Федерации;

- государственные ценные бумаги субъектов Российской Федерации;

- муниципальные облигации российских эмитентов;

- корпоративные облигации российских эмитентов;

- акции российских эмитентов, созданных в форме открытых акционерных обществ;

- паи (акции, доли) индексных инвестиционных фондов, размещающих средства в государственные ценные бумаги иностранных государств, облигации и акции иных иностранных эмитентов;

- ипотечные ценные бумаги, выпущенные в соответствии с законодательством Российской Федерации об ипотечных ценных бумагах;

- денежные средства в рублях на счетах в кредитных организациях;

- депозиты в рублях в кредитных организациях;

- иностранная валюта на счетах в кредитных организациях.

Негосударственное пенсионное обеспечение является дополнительным по отношению к государственному и может осуществляться в форме дополнительных профессиональных пенсионных систем отдельных предприятий, отраслей экономики либо территорий, а также в форме личного пенсионного страхования граждан, осуществляющих накопление средств на дополнительное пенсионное обеспечение.

Дополнительная профессиональная пенсионная система должна отвечать следующим требованиям:

1) обеспечивать выплату пенсий, а не единовременных сумм, и согласовываться с государственной пенсионной системой в отношении видов пенсий и условий их назначения;

2) иметь как установленные выплаты, так и установленные взносы, являться солидарной либо накопительной или использовать одновременно оба эти принципа;

3) финансироваться как за счет взносов работодателя, так с участием работников;

4) иметь финансовое покрытие в форме накопленных активов и будущих поступлений взносов — актуарный баланс.

Самой распространенной в Российской Федерации формой негосударственного пенсионного обеспечения на данный момент является негосударственный пенсионный фонд (НПФ).

НПФ - особая организационно-правовая форма некоммерческой организации социального обеспечения, исключительными видами деятельности которой являются:

- деятельность по негосударственному пенсионному обеспечению участников фонда в соответствии с договорами негосударственного пенсионного обеспечения;

- деятельность в качестве страховщика по обязательному пенсионному страхованию в соответствии с Федеральным законом от 15 декабря 2001 г. N 167-ФЗ "Об обязательном пенсионном страховании в Российской Федерации" и договорами об обязательном пенсионном страховании;

- деятельность в качестве страховщика по профессиональному пенсионному страхованию в соответствии с федеральным законом и договорами о создании профессиональных пенсионных систем.

Для обеспечения надежности негосударственных пенсионных фондов законодательством определен ряд требований к их деятельности:

НПФ - некоммерческая организация социального обеспечения. Деятельность фонда подлежит обязательному лицензированию уполномоченным федеральным органом. Фонд несет ответственность по обязательствам всем принадлежащим ему имуществом.

Имущество НПФ подразделяется на имущество для обеспечения уставной деятельности, а также пенсионные резервы и пенсионные накопления.

Пенсионные резервы фонда формируются исключительно для исполнения обязательств по негосударственному пенсионному обеспечению. Пенсионные накопления фонд формирует для обеспечения своей платежеспособности по обязательствам перед застрахованными лицами.

На средства пенсионных резервов и пенсионных накоплений не может быть обращено взыскание по долгам фонда, вкладчиков, страхователей,

управляющей компании, специализированного депозитария и иных третьих лиц. В целях обеспечения защиты прав вкладчиков и участников законодательством установлен минимальный размер имущества, предназначенного для обеспечения уставной деятельности и минимальный размер совокупного вклада учредителей (30 миллионов рублей).

Фонд не реже, чем 1 раз в год информирует вкладчиков и участников о состоянии их пенсионных счетов и публикует отчет о своей деятельности в периодической печати. Информация, относящаяся к конфиденциальным сведениям Фонда, четко определена.

Фонд осуществляет раздельный учет имущества, предназначенного для обеспечения уставной деятельности Фонда, имущества, составляющего пенсионные резервы, и имущества, составляющего средства пенсионных накоплений. Обеспечена прозрачность процесса размещение средств пенсионных резервов и пенсионных накоплений для органов государственного, вневедомственного надзора и контроля, специализированного депозитария. Обеспечено профессиональное управление инвестиционным процессом. Законодательством установлены принципы распределения дохода, полученного от размещения средств пенсионных резервов и пенсионных накоплений: не более 15% дохода направляется на формирование имущества, предназначенного для обеспечения уставной деятельности НПФ.

Для обеспечения устойчивости исполнения НПФ обязательств по выплате негосударственных пенсий формируется страховой резерв фонда, нормативный размер которого определяется уполномоченным Федеральным органом.

НПФ выполняет следующие функции:

• разрабатывает условия негосударственного пенсионного обеспечения участников;

• заключает пенсионные договоры;

• аккумулирует пенсионные взносы;

• ведет пенсионные счета, информирует вкладчиков и участников о их состоянии;

• заключает договоры с управляющим фонда;

• формирует и размещает самостоятельно или через управляющего собственные средства, включая пенсионные резервы;

• ведет бухгалтерский учет и осуществляет актуарные расчеты;

• производит выплаты негосударственных пенсий;

• осуществляет контроль за своевременным и полным поступлением средств в фонд и исполнением своих обязательств перед участниками;

• предоставляет информацию о своей деятельности.

Вкладчики НПФ имеют право:

1) требовать от фонда исполнения обязательств фонда по пенсионному договору в полном объеме;

Тема: Негосударственные пенсионные фонды в системе социального обеспечения

Тип: Курсовая работа | Размер: 1.41M | Скачано: 147 | Добавлен 09.02.17 в 20:16 | Рейтинг: +1 | Еще Курсовые работы

Вуз: Восточно-Сибирский государственный университет технологий и управления

Год и город: Улан-Удэ 2016

СОДЕРЖАНИЕ

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ НЕГОСУДАРСТВЕННОГО ПЕНСИОННОГО ОБЕСПЕЧЕНИЯ.. 5

1.1. Социально-экономическая сущность негосударственного пенсионного обеспечения в системе социального обеспечения. 5

1.2. Организационно-правовые нормы негосударственного пенсионного обеспечения в Российской Федерации. 10

ГЛАВА 2. АНАЛИЗ ДЕЯТЕЛЬНОСТИ НЕГОСУДАРСТВЕННЫХ ПЕНСИОННЫХ ФОНДОВ В РОССИЙСКОЙ ФЕДЕРАЦИИ.. 15

2.1. Анализ рынка негосударственного пенсионного обеспечения за 2010-2014 годы 15

2.2. Проблемы и перспективы развития негосударственного пенсионного обеспечения в Российской Федерации в системе социального обеспечения. 22

ЗАКЛЮЧЕНИЕ. 27

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ.. 30

ПРИЛОЖЕНИЕ. 34

ВВЕДЕНИЕ

Негосударственное пенсионное обеспечение является одним из уровней пенсионной системы Российской Федерации. Негосударственные пенсионные фонды, как элемент социальной сферы народного хозяйства, оказывают влияние на социальные процессы, позволяя достигнуть более высокий уровень пенсионной обеспеченности российским пенсионерам. Так же фонды учувствуют в экономических отношениях, в первую очередь через использование своего инвестиционного потенциала. В развитых странах негосударственные пенсионные фонды являются важными участниками инвестиционного процесса, предоставляющих экономике существенный инвестиционный ресурс на долгосрочной основе.

Актуальность выбранной темы обусловлена тем, что пенсионная система Российской Федерации находится в процессе реформирования. Развитие негосударственного пенсионного обеспечения является одной из приоритетных стратегий долгосрочного развития пенсионной системы Российской Федерации. С помощью данного института пенсионной системы предполагается достигнуть достойного уровня пенсий для граждан Российской Федерации, обеспечивающего 40% утраченного заработка.

Цель работы – выявление перспектив развития негосударственного пенсионного обеспечения в Российской Федерации.

Для достижения указанной цели в исследовании были поставлены следующие задачи:

- рассмотреть теоретические основы негосударственного пенсионного обеспечения;

- изучить организационно-правовые нормы негосударственного пенсионного обеспечения;

- провести анализ деятельности негосударственных пенсионных фондов в Российской Федерации;

- определить проблемы развития негосударственного пенсионного обеспечения и перспективы развития.

Объект исследования – негосударственные пенсионные фонды, осуществляющие деятельность по негосударственному пенсионному обеспечению.

Предметом исследования является негосударственное пенсионное обеспечение как элемент пенсионной системы Российской Федерации.

Методологическую основу исследования составили Федеральный закон от 07.05.1998 N 75-ФЗ «О негосударственных пенсионных фондах», другие федеральные законы, постановления Правительства Российской Федерации, материалы с официальных сайтов Центрального банка Российской Федерации и Пенсионного фонда Российской Федерации.

Теоретической основой данной работы послужили работы таких авторов, как: Истомина Н.А., Кашинская П.В., Орлов С.Н., Шеметов А.П., Преснякова В.В. и др.

Гипотеза исследования состоит в предположении о том, что совершенствование негосударственного пенсионного обеспечения окажет положительное влияние не только на статус самих НПФ и их значимость как института дополнительного пенсионного обеспечения, но также будет способствовать увеличению роли и расширению полномочий фондов в системе обязательного пенсионного страхования и пенсионного обеспечения России, что приведет к повышению уровня социального обеспечения граждан в рамках реализуемой социальной политики государства.

Работа состоит из введения, двух глав, заключения и списка использованной литературы.

В первой главе рассмотрена социально-экономическая сущность негосударственного пенсионного обеспечения, нормативно-правовая база деятельности негосударственных пенсионных фондов в сфере негосударственного пенсионного обеспечения и опыт зарубежных стран.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

- «Об актуарной деятельности в Российской Федерации»: Федеральный закон от 02.11.2013 N 293-ФЗ (ред. от 08.03.2015) //СЗ. - 04.11.2013. - N 44. - ст. 5632.

- «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»: Федеральный закон от 24.07.2009 N 212-ФЗ (ред. от 13.07.2015) //СЗ. - 03.09.2009. - N 37. - ст. 4258.

- «Об инвестировании средств для финансирования накопительной пенсии в Российской Федерации»: Федеральный закон от 24.07.2002 N 111-ФЗ ФЗ (ред. от 29.06.2015) //СЗ. - 15.11.2002. - N 45. - ст. 3569.

- "О Центральном банке Российской Федерации (Банке России)": Федеральный закон от 10.07.2002 N 86-ФЗ (ред. от 13.07.2015) //СЗ. - 04.06.2002. - N 41. - ст. 5387.

- "О трудовых пенсиях в Российской Федерации": Федеральный закон от 17.12.2001 N 173-ФЗ (ред. от 04.06.2014) //СЗ. - 13.05.2001. - N 22. - ст. 5423.

- "О негосударственных пенсионных фондах": Федеральный закон от 07.05.1998 N 75-ФЗ (ред. от 29.06.2015) //СЗ. - 10.11.1998. - N 32. - ст. 3254.

- «Об утверждении Стратегии долгосрочного развития пенсионной системы Российской Федерации»: Распоряжение Правительства РФ от 25.12.2012 N 2524-р//СЗ. - 31.12.2012. - N 53 (ч. 2). - ст. 8029.

- «Об утверждении Правил размещения средств пенсионных резервов негосударственных пенсионных фондов и контроля за их размещением»: Постановление Правительства РФ от 04.02.2009 N 95 Постановление Правительства РФ от 01.02.2007 N 63 (ред. от 26.08.2013) //СЗ. - 12.11.2009. - N 38 (ч. 1). - ст. 5368.

- «Об уполномоченном федеральном органе исполнительной власти, осуществляющем государственное регулирование деятельности негосударственных пенсионных фондов по негосударственному пенсионному обеспечению, обязательному пенсионному страхованию»: Постановление Правительства РФ от 04.11.2003 N 669//СЗ. - 04.07.2003. - N 29 (ч. 2). - ст. 5876.

- «Об утверждении Требований к пенсионным схемам негосударственных пенсионных фондов, применяемым для негосударственного пенсионного обеспечения населения»: Постановление Правительства РФ от 13.12.1999 N 1385//СЗ. - 15.03.1999. - N 44 (ч. 2). - ст. 8594.

- «Об утверждении Указаний об отражении в бухгалтерском учете негосударственных пенсионных фондов операций по негосударственному пенсионному обеспечению»: Приказ Минфина РФ от 19.12.2000 N 110н//Финансовая газета. - N 6. – 2001.

- Антонова, М.А., Рахманкулова, Г.И. Негосударственное пенсионное обеспечение в России: современное состояние и перспективы развития/ М.А. Антонова, Г.И. Рахманкулова// Труд и социальные отношения. 2014 – № 7 – С. 3-8.

- Баланюк, Н.Ю. Административно-правовое обеспечение деятельности негосударственных пенсионных фондов/ Н.Ю. Баланюк// Вестник Краснодарского университета МВД России – 2013 - №3(21) – С. 54-57.

- Залко, Г. Американский опыт пенсионного обеспечения/ Г. Залко// Рынок ценных бумаг – 2004 -№17 – С. 56-59.

- Истомина, Н.А., Кашинская, П.В. Негосударственное пенсионное обеспечение – понятийный аппарат и эволюция в России/ Н.А. Истомина, П.В. Кашинская// Финансовая аналитика: проблемы и решения. – 2012. – № 40. – С. 43-47

- Манзарова, Э.Д. Особенности современного этапа развития системы негосударственного пенсионного обеспечения в России/ Э.Д. Манзарова// Вестник Хабаровской государственной академии экономики и права – 2014 – №3. – С. 14-19.

- Орлов, С.Н., Шеметов, А.П. Негосударственные пенсионные фонды в системе пенсионного обеспечения Российской Федерации/ С.Н. Орлов, А.П. Шеметов// Зауральский научный вестник. – 2013. – № 1 (3). – С. 20-26

- Основные результаты деятельности негосударственных пенсионных фондов за 9 месяцев 2014 года (по данным Банка России) // Пенсионное обозрение – 2015 - №1(21) – С. 26-28

- Ощепкова, А.С., Починок, Н.Б. Повышение роли негосударственных пенсионных фондов (НПФ) в финансировании долгосрочных инвестиций: зарубежный опыт и российская практика/ А.С. Ощепкова, Н.Б. Починок// Управление экономическими системами: электронный научный журнал. 2014 – №10(70) – С. 64.

- Преснякова, В.В. Зарубежный опыт в сфере негосударственного пенсионного обеспечения и преемственность его использования в Российской Федерации/ В.В. Преснякова// Вестник Сибирского института бизнеса и информационных технологий. 2013 – № 2 (6) – С. 28-35.

- Ташбекова, И.Ю. Негосударственное пенсионное обеспечение в России во второй половине ХIХ - начале ХХ века/ И.Ю. Ташбекова// Альманах современной науки и образования – 2010 – №9. – С. 25-27.

- Шкрапкин, А. Особенности управления активами негосударственных пенсионных фондов/ А. Шкрапин// Рынок ценных бумаг- 2012- № 10 - С. 43-45.

- Юрьевна, И.А., Масюк, Н.Н. Управление финансовыми ресурсами негосударственного пенсионного фонда: формы и методы/ И.А. Юрьевна, Н.Н. Масюк // Современные технологии управления – 2014 – №4(40) – С. 1-6

- Центральный Банк Российской Федерации. Обзор ключевых показателей некредитных финансовых организаций по итогам 2014 года. // [WWW-документ] URL: http://www.cbr.ru/finmarkets/files/supervision/review_270415.pdf (2015. – 1 сентября)

- Национальная ассоциация негосударственных пенсионных фондов. Основные направления развития негосударственного пенсионного обеспечения и обязательного накопительного пенсионного страхования в Российской Федерации на период до 2020 года. [WWW-документ] URL: http://www.napf.ru/3860 (2015. – 1 сентября)

- Материалы с официального сайта Центрального Банка Российской Федерации. Основные показатели деятельности негосударственных пенсионных фондов. [WWW-документ] URL: http://www.cbr.ru/finmarkets/?PrtId=sv_coll_invest (2015. – 1 сентября)

- Материалы с официального сайта Министерства финансов Российской Федерации. Обзор инвестирования средств пенсионных накоплений в 2013 году. [WWW-документ] URL: http://minfin.ru/common/upload/library/2014/12/main/Obzor_2013.pdf (2015. – 1 сентября)

- Материалы с официального сайта Пенсионного фонда Российской Федерации. Расчет стоимости инвестиционного портфеля и расчет стоимости чистых активов, в которые инвестированы средства пенсионных накоплений. [WWW-документ] URL: http://www.pfrf.ru/grazdanam/pensions/pens_nak/osnov_sved_invest/ (2015. – 1 сентября)

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Система пенсионного обеспечения претерпевает в нашей стране регулярные изменения, ее реформа не прекращается ни на год. Обязательное пенсионное страхование позволяет не только обеспечить пенсионеров, но и скопить средства будущим получателям пенсий.

НПФ – это одно из средств осуществления таких накоплений и обеспечения будущим старикам их достойной в финансовом отношении старости. Что же это такое, как работает, и как сотрудничать с такими организациями – поговорим в статье.

Бесплатно по России

Общая информация

Аббревиатура НПФ является общепринятой и расшифровывается как негосударственный пенсионный фонд. В более широком смысле к этому понятию также относят и управляющие организации, которые созданы в целях управления тем или иным фондом.

Как устроен негосударственный пенсионный фонд

Управлять накоплениями граждан на будущий заслуженный отдых в соответствии с законом может лишь организация. Предприниматель или физическое лицо в целях исключения рисков не могут осуществлять подобную деятельность.

Ранее такая организация создавалась в некоммерческой форме. С 2016 года все эти фонды должны были быть реорганизованы в акционерные. Исключение – не осуществление деятельности в рамках обязательного страхования, а только добровольного. Но и в последнем случае с 2019 года такое компании должны были быть преобразованы.

Для начала деятельности компания должны пройти регистрацию, а после обратиться в Центробанк с заявлением о выдаче лицензии и соответствующим пакетом документов. После получения разрешения фонд может привлекать клиентов, управлять их накоплениями. При этом вся деятельность должна строго подчиняться законодательным требованиям.

Какими законами регулируется работа фонда

Деятельность рассматриваемых фондов влияет не только на размер и вообще возможность получения будущим пенсионером накопительной части пенсии, но и на стабильность всей государственной пенсионной системы в целом. Следовательно, со стороны государство необходимо правовое регулирование создания и работы таких организаций.

Базовым нормативным документом в этой сфере является закон, регулируются систему пенсионного страхования, он имеет номер 167-ФЗ и был подписан Президентом 15.12.2001. После издания акта он претерпел многочисленные изменения, которые следует учитывать.

Непосредственно работу фондов регламентирует закон 75-ФЗ от 07.05.1998 также в свежей редакции.

Документом установлены:

- основные термины;

- порядок создания и функционирования фондов;

- гарантии исполнения ими своих обязательств;

- основные правила инвестирования;

- предоставление им отчетности и ведение учета;

- правила контроля за его деятельностью;

- прекращение его работы;

- порядок реорганизации при необходимости.

Поскольку контролирующим государственным органом в сфере деятельности фонда выступает Банк России, то в пределах своей компетенции он также издает правовые акты.

В частности, его инструкциями и указаниями регулируются:

- правила выдачи лицензии (перечень необходимых документов, требования к соискателям, процедура);

- порядок предоставления сведений из реестра лицензий;

- типовые формы (например, страховых правил фондов) и др.

Также некоторые процедурные вопросы в части накоплений (их размещение, перевод из одной организации в другую и т.п.) регламентируются актами Правительства РФ.

Специфика деятельности

Законодательное понятие НПФ предполагает, что фонд может заниматься исключительно управлением средств населения в рамках обязательного пенсионного страхования или негосударственного обеспечения будущих и действующих пенсионеров. Никакого другого вида экономической деятельности фондов законодатель не допускает.

Работа управляющих организаций заключается в привлечении средств со стороны работающих граждан и их дальнейшее инвестирование. Средства могут вкладываться в реализацию проектов, ценные бумаги и облигации, в некоторых случаях – размещаться на депозит.

Активы, полученные в результате такого инвестирования, расходуются на вознаграждение самой управляющей организации, а также на увеличение будущего пособия вкладчиков фонда.

Как стать клиентом НПФ

Основным документом, регламентирующим отношения между управляющей накоплениями организацией и ее клиентом, является договор. Он должен быть заключен как в отношении обязательных отчислений, так и в случае накопления средств на будущее негосударственное пособие.

Заключить такой договор можно указанными на официальном сайте компании способами:

- В любом случае это можно сделать при посещении ее офиса. Однако это не всегда удобно, поскольку офис может располагаться далеко от места нахождения вкладчика, либо отсутствовать в населенном пункте вовсе.

- Через представителя компании, которые на систематической основе посещают различные трудовые коллективы организаций и предприятий. На встрече участникам, как правила, предлагается к подписанию соответствующий договор.

- Визит в компанию-партнер фонда. Часто встречается, что учредителем фонда является крупный банк или коммерческая компания с офисами по всей стране. В этом случае при наличии предложения можно заключить договор, посетив офис этого учредителя (партнера). Например, фонд Сбербанка или Открытие предоставляют возможность заключить договор в любом офисе одноименных кредитных организаций.

После заключения договора с НПФ до 1 декабря этого же года следует направить в Пенсионный Фонд РФ заявление о переводе накоплений (имеющихся и будущих) в конкретную компанию. Часто обязанность по направлению такого заявления берет на себя сам фонд, гражданину же остается только подписать готовый документ при оформлении отношений с фондом.

Переводить ли накопления в НПФ

Однозначно ответить на вопрос, целесообразно ли иметь «копилку» в негосударственном фонде, не представляется возможным. Инвестиционная деятельность таких организаций имеет определенные риски, и во всяком их доходность зависит от множества факторов.

Выбор конкретного фонда также играет важную роль, некоторые из них принесли застрахованным лицам доход более 10% годовых, другие – оставили в минусе по сравнению с теми, кто хранит свои деньги в ПФ РФ.

Особенности вклада

Рассмотрим основные преимущества и возможные риски вклада будущего пособия в негосударственные управляющие организации в таблице:

| Плюсы | Минусы |

| Все накопления застрахованы, потому граждане гарантированно не потеряют их | При смене фонда чаще, чем раз в 5 лет, гражданин может потерять инвестиционный доход |

| Доходность инвестиционной деятельности НПФ может быть выше фонда, выбранного государством | В случае перехода в другой фонд менее чем через 5 лет убытки, полученные в результате инвестирования, могут лечь на плечи застрахованного лица |

| Диверсификация будущего дохода (средства будут выплачиваться не только со стороны государства, но и от управляющего фонда) | Необходимость совершения дополнительных действий по заключению договора и написанию заявления в ПФР |

| Возможность передать накопленные средства по наследству или использовать их иным образом в установленных законом случаях | Длительный срок до получения выплат приводит к рискам прекращения фондом деятельности (что не скажется серьезным образом на сбережениях лица) |

| Возможность влиять на размер доходов при выходе на заслуженный отдых | |

| Удобство контроля за состоянием индивидуального лицевого счета на официальном сайте фонда | |

| Инвестирование осуществляется только в надежные источники, определяемые в общем виде государством |

Как выбрать НПФ и заключить договор

Выбор компании, управляющей обязательными или добровольными отчислениями на будущую пенсию, остается правом самого гражданина.

Он может осуществлять его по целому ряду критериев:

10 лучших организаций по доходности и надежности

По результатам деятельности за 2018 год наибольший доход своим вкладчикам в результате вложения их денег принесли в порядке уменьшения следующие фонды:

- ГАЗФОНД пенсионные накопления.

- ГАЗФОНД.

- Сургутнефтегаз.

- Стройкомплекс.

- Ингосстрах-Пенсия.

- Согласие.

- Межрегиональный НПФ «АКВИЛОН».

- ТРАДИЦИЯ.

- ВТБ Пенсионный фонд.

- Газпромбанк-фонд.

Информация представлена по материалам сведений, публикуемых Банком России на официальном сайте ведомства.

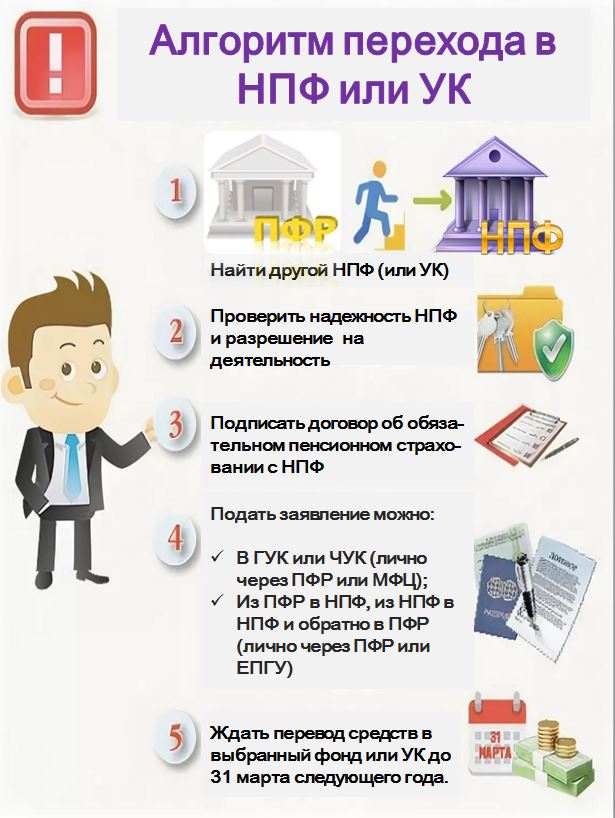

Как перевести средства из ПФР в НПФ: пошаговая инструкция

Переводить средства из одного фонда в другой, из государственного в частное гражданин имеет полное право, но не чаще 1 раза в год. Хотя частая смена фондов чревата потерей инвестиционного дохода или даже потерей части средств (если инвестирование принесло убыток).

Для смены управляющей накоплениями организации необходимо выполнить следующие действия:

- Выбрать фонд (критерии выбора остаются за гражданином).

- Заключение договора с фондом.

- Заполнение заявления о переводе средств.

- Направление заявления в ПФ РФ.

Обратиться в ПФ с таким заявлением можно следующими способами:

- через портал государственных и муниципальных услуг (для этого необходимо иметь верифицированный аккаунт);

- в территориальном органе Пенсионного Фонда России;

- через многофункциональный центр (о возможности получения этой услуги можно предварительно узнать по телефону или на официальной странице центра в интернете).

Заявление должно быть направлено в ПФР до 1 декабря года, предшествующего переводу средств в другой НПФ.

Могут ли НПФ лишить лицензии и что делать клиенту, если это произошло

Государственное разрешение на осуществление деятельности НПФ может быть отозвано в случае выявления нарушений в деятельности такой организации. Но опасаться этого не стоит, поскольку все средства гражданина в сохраненном виде вернутся в ПФР. При этом целым останется и инвестиционный доход (при его наличии).

Гражданин, которого коснулась подобная ситуация, вправе не предпринимать никаких действий. В этом случае все средства будут находиться под управлением ПФР и передаваться для инвестирования в организацию по своему определению. Также за застрахованным остается право выбрать иной НПФ, который продолжит управлять его накоплениями. При выборе нового управляющего стоит взвесить его надежность и доходность.

Итак, негосударственные фонды по управлению пенсионными накоплениями россиян являются одним из инструментов формированиями последними своих будущих доходов. Деятельность фондов строго регламентирована законодательством и застрахована. Максимальный риск для граждан при выборе этого способа накопления заключается в отсутствии инвестиционного дохода. При этом гражданин всегда имеет возможность поменять один фонд на другой или перевести средства из государственного управление под управление НПФ.

Полезное видео

Предлагаем посмотреть интересное видео по теме:

Негосударственное пенсионное страхование — дополнение к государственному пенсионному страхованию, разновидность накопительного страхования. Оно даёт возможность одновременно и защититься от последствий возможной потери трудоспособности и с выгодой копить деньги. В Западной Европе, США и Японии полисы накопительного страхования жизни есть у почти 90% населения. В России негосударственные пенсионные фонды (НПФ) появились после подписания 16 сентября 1992 г. Президентом РФ Указа «О негосударственных пенсионных фондах».

Минфин и Центробанк в настоящее время приступили к разработке новой модели пенсионной системы России. Главное отличие этой модели — концепция индивидуального пенсионного капитала (ИПК). Пенсионный капитал гражданина, согласно новым положениям, должен формироваться из двух частей: обязательных страховых взносов в Пенсионный фонд России и добровольных отчислений в негосударственные пенсионные фонды. Гражданин ежемесячно будет иметь право направлять в свой пенсионный капитал от 0 до 6% дохода. Эти средства не будут облагаться налогом, а их сохранность гарантирует Агентство по страхованию вкладов. В связи этим изменением в пенсионной системе большинству россиян становится очень важно знать, что представляют собой негосударственные пенсионные фонды и как они работают.

НПФ — это некоммерческие финансовые организации, которые занимаются тремя видами деятельности: негосударственным пенсионным обеспечением участников фонда в соответствии с договорами негосударственного пенсионного обеспечения; обязательным пенсионным страхованием в качестве страховщика по и договорам об обязательном пенсионном страховании; профессиональным пенсионным страхованием работников вредных производств. Деятельность НПФ подлежит обязательному лицензированию.

Средства вкладчика в НПФ законодательно и технологически отделены от средств для уставной деятельности фонда. Это гарантирует получение негосударственной пенсии в случае банкротства избранного НПФ.

При обращении в НПФ его специалисты могут сразу рассчитать размер негосударственной пенсии исходя из предполагаемых взносов, или рассчитать, какого размера взносы и как долго нужно вносить, чтобы получать в будущем желаемую пенсию.

Вкладчиком НПФ может быть как сам человек в свою пользу или в пользу третьего лица, так и организация-работодатель, которая перечисляет пенсионные взносы в пользу своих работников.

НПФ накапливает пенсионные взносы, инвестирует их и начисляет на них инвестиционный доход (обычно один раз в год). В результате этого увеличивается сумма на пенсионном счёте. Заниматься инвестированием НПФ может самостоятельно или через управляющие компании. Фонд, как правило, привлекает несколько управляющих компаний, у каждой из которых своя стратегия и свои преимущества. У каждого НПФ есть инвестиционный портфель – несколько выбранных фондом направлений для инвестиций. Инвестировать средства фонд должен в надёжные активы с минимальным риском - государственные ценные бумаги, включая бумаги иностранных государств, банковские депозиты, недвижимость, драгоценные металлы и т.п. Если НПФ покупает корпоративные ценные бумаги, то это должны быть так называемые «голубые фишки», которые выпускают хорошо зарекомендовавшие себя на фондовом рынке компании. Есть строгие требования к доле определённых активов в инвестиционном портфеле НПФ. Планируется, что с 1 июля 2018 года максимальная доля, которую фонды смогут вкладывать в банки, снизится с 40 до 25%. А в 2019 году предполагается запретить для вложений пенсионных денег ипотечные сертификаты участия. С другой стороны, Центробанк разрешил НПФ и управляющим компаниям делать отличающиеся высоким риском вложения в размере не более 5% средств в акции российских акционерных обществ, допущенных к торгам в сегменте РИИ-Прайм ЗАО «Фондовая биржа ММВБ».

Каждый НПФ разрабатывает свои схемы пенсионного страхования и пенсионного обеспечения. Они детально описаны в Правилах НПФ. Большинство НПФ имеют несколько разных схем (программ). Чтобы определиться с пенсионной программой, нужно с учётом своих финансовых возможностей решить для себя: какую сумму дополнительно к государственной пенсии вы хотели бы получать; какими должны быть сроки выплаты будущей негосударственной пенсии; хотите ли вы получить всю сумму пенсионных накоплений единовременно по окончании срока действия договора с НПФ или же по частям в течение определенного периода времени, например до конца жизни; с какой периодичностью вам удобно отчислять средства — ежемесячно, ежеквартально, единовременно. После выбора пенсионной программы можно заключить с НПФ договор. Каждый фонд имеет свои типовые формы договоров, которые разработаны в соответствии с Уставом фонда и его Правилами.

Основания для получения негосударственной пенсии НПФ совпадают с теми, которые дают право на государственную пенсию – достижение пенсионного возраста, получение инвалидности и др. Если пенсионер по какой-либо причине уедет из Российской Федерации в другую страну, пенсию НПФ он получит и при смене гражданства и при изменении места жительства. Но при этом надо будет ежегодно подтверждать стандартным свидетельством тот факт, что он жив и ныне здравствует. Пенсионер по своему желанию может назначить наследника на случай собственной смерти. Чтобы начать получать негосударственную пенсию, следует обратиться с заявлением в фонд и получить пенсионную книжку. Пенсионные выплаты обычно идут через банк.

Деятельность НПФ регулируется федеральными законами № 7-ФЗ от 12.01.1996 г. «О некоммерческих организациях» и № 75-ФЗ от 07.05.1998 г. «О негосударственных пенсионных фондах» (ред. от 03.07.2016).

НПФ управляет Совет Фонда, который формируется в соответствии с Уставом. Совет разрабатывает и утверждает Правила ведения деятельности фонда. Их регистрируют соответствующие контролирующие органы. НПФ находятся под контролем органов государственной власти. Ежедневно фонд предоставляет сведения о своей деятельности специально созданному депозитарию. Он ведёт вневедомственный контроль за соблюдением законодательства в отношении инвестиционного портфеля. Ежеквартально фонд обязан отчитываться перед Банком России и Пенсионным фондом РФ. Деятельность НПФ ежегодно контролируют Федеральная налоговая служба и Счётная палата. Отчётность фонда в обязательном порядке проверяется аудиторами и актуариями. Первые выявляют, не скрыл ли фонд дополнительные доходы вместо того, чтобы выплатить их пенсионерам. Заключения актуариев помогают убедиться в том, что фонд выполняет взятые на себя обязательства, а расчёт пенсионных планов обоснован.

Все НПФ в соответствии с Уставом: ведут пенсионные счета участников негосударственного пенсионного обеспечения; информируют вкладчиков, участников и застрахованных лиц о состоянии их счетов; формируют, размещают и инвестируют пенсионные средства; обеспечивают сохранность пенсионных средств, включая те, которыми по договору доверительного управления распоряжается управляющая компания; назначают и выплачивают негосударственные пенсии.

Никакие третьи лица, включая государство, не вправе ни при каких обстоятельствах присвоить себе пенсионные накопления НПФ.

С 2015 г. в России заработала созданная Банком России система гарантирования прав застрахованных лиц. В 2013 г. НПФ, участвующие в обязательном пенсионном страховании, преобразовались в акционерные общества. В течение 2014 - 2015 гг. Банк России проводил жёсткие проверки деятельности НПФ. Фонды прошли аккредитацию. У НПФ, которые не акционировались и не попали в систему Агентства по страхованию вкладов были аннулированы лицензии. Они передали пенсионные накопления в Пенсионный фонд РФ.

В настоящее время в России наблюдается тенденция к укрупнению НПФ. После акционирования процедуры объединения и купли–продажи фондов стали значительно легче. Это способствует продолжению объединения фондов в пенсионные группы, их слияния, сокращения общего числа НПФ. Также пенсионные фонды получают институт полноценного риск-менеджмента. С 1 января 2017 года НПФ обязали сдавать отчётность в соответствии с новым планом счетов и отраслевыми стандартами бухгалтерского учёта. Чтобы перейти на новую отчётность, фонды начали активно работать с разработчиками программного обеспечения. После 2019 г. НПФ смогут выплачивать дивиденды, в связи с чем они стали предлагать свои акции широкому кругу инвесторов.

Читайте также: