Эволюция развития пенсионной системы

Из-за перемен, произошедших в конце восьмидесятых и начале девяностых годов, правительству России потребовалось реформировать пенсионную систему (ПС), которая действовала в Советском Союзе, и адаптировать ее к условиям рыночной экономики.

Советская ПС предусматривала предоставление пенсий за счет денег из госказны, тогда как в новых реалиях она оказалась нежизнеспособной. По этой причине правительство разработало масштабный план, соответственно с которым ПС должна была постепенно реформироваться до 2025 г.

Бесплатно по России

Этапы

Процесс реформирования ПС в России можно поделить на 4 основных этапа.

Развитие с 1990 года до первой реформы

В девяностых правительство приняло несколько законодательных актов, которые были направлены на то, чтобы сформировать систему обязательного пенсионного страхования (ОПС). Становление сегодняшней ПС РФ на данном этапе, в свою очередь, можно поделить на несколько важных стадий

Вступление в силу ФЗ «О пенсионном обеспечении в РСФСР» от 20 ноября 1990 г

Суть его состояла в том, чтобы ввести ОПС сотрудников организаций. Это позволило бы создать пенсионные фонды, которые гарантируют предоставление пенсионных выплат россиянам за счет взносов, совершаемых работодателем.

Таким образом, правительство надеялось подчеркнуть идею солидарности людей разного возраста, гарантировать нормальную старость людям. Уплачивать взносы нужно было обязательно. Нормы и условия совершения отчислений в фонды регламентировались государством.

Вступление в силу ФЗ «О правилах расчета и повышения пенсионных выплат» от 21 июля 1997 г. номер 113

Обусловлены изменения были тем, что зарплаты начали планомерно увеличивать. Это позволило увеличить и пенсионные выплаты. Однако после принятия данного закона пенсионное обеспечение стало зависеть от ИПК (индивидуального пенсионного коэффициента).

Пенсии рассчитывались по формуле, в которой в качестве параметров выступали:

- величина заработной платы в процентах;

- наработанный стаж;

- средняя зарплата гражданина;

- средняя заработная плата по России.

Принятие решающих Федеральных законов

- «О государственных пенсиях» от 15 декабря 2001 г. номер 166;

- «Об ОПС» от 15 декабря 2001 г. номер 167;

- «О трудовых пенсионных выплатах» от 17 декабря 2001 г. номер 173;

- «Об инвестициях в накопительную часть пенсионного обеспечения» от 24 июля 2002 г. номер 111.

Главная цель принятия перечисленных законов – повышение уровня жизни россиян посредством увеличения пенсий. Соответственно с данными законопроектами, пенсии должны были быть расширены за счет накопительной части. Теперь пенсионное обеспечение стало зависеть лишь от зарплаты и объема взносов в фонд, а не от рабочего стажа.

Принятие ФЗ «О страховых пенсиях» от 28 декабря 2013 г. номер 400

Данный законопроект дал возможность назначать страховые выплаты россиянам, застрахованным соответственно с законодательным актом 2001 г., вне зависимости от накопительной пенсии. Страховые пенсии предназначались для россиян, которые имели проблемы со здоровьем, потеряли работоспособность, лишились кормильца.

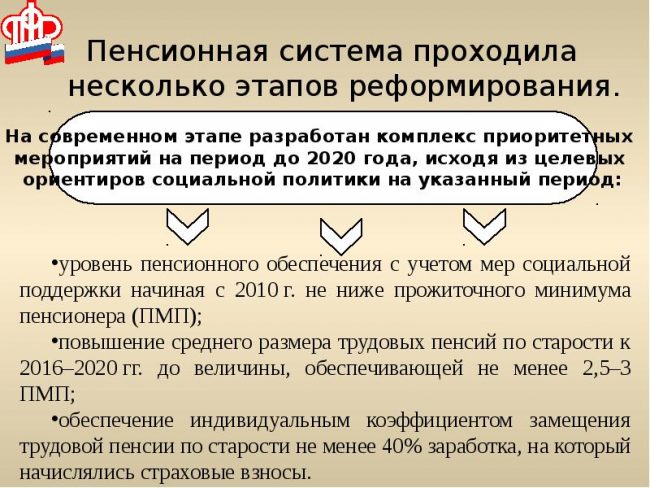

Реформа 2015 года

С 1992 г. демографическая обстановка в России стала ухудшаться, что спровоцировало уменьшение числа работоспособных граждан. В подобных условиях правительству приходилось за счет бюджетных средств отчислять деньги в ПФР, чтобы полностью удовлетворить нужды по покрытию выплат пенсионерам. Для решения проблемы с недостатком денег правительство запланировало проведение долгосрочной пенсионной реформы.

Основным изменением стало введение страхового стажа, который позволял россиянам быть уверенными в том, что в пожилом возрасте они обязательно получать хотя бы минимальные выплаты. Однако при этом для оформления трудового пенсионного обеспечения стало необходимо наработать установленный законодательно стаж.

Еще одним изменением 2015 г. являются пенсионные баллы (ПБ), которые россияне должны были копить, будучи официально трудоустроенными. Число ПБ стало зависеть от объема взносов в ПФР, которые осуществлял наниматель.

Сторонники измененной системы подсчета пенсионного обеспечения полагали, что она достаточно эффективна для всех россиян, заботящихся о собственной старости. Однако были и те, кто не поддерживал изменения, указывал на их существенные минусы.

Так, показатель обязательного стажа начал постепенно повышаться. До 2015 г. он равнялся 5 годам, тогда как к 2024 г. он станет равен минимум 15 годам. Аналогично дело обстояло и с ПБ – в 2015 г. минимально необходимое их количество равнялось 6.6, а к 2025 г. должно стать равно 30.

Реформа 2017

В 2016-2017 гг. стали выдвигаться инициативы об увеличении возраста выхода на пенсию в Российской Федерации. Некоторые из них были согласованы с правительством и утверждены ФЗ «Об изменении некоторых законодательных актов» от 23 мая 2016 г. номер 143.

Сначала данные нововведения отразились на сотрудниках государственных структур, возраст выхода на пенсию которых в 2017 г. повысили на полгода. Тогда он стал равняться 55.5 годам для женщин и 60.5 годам для мужчин. Плановое увеличение возраста правительство намеревалось проводить поэтапно.

Еще одно изменение 2017 г. – повышение отчислений в ПФР для самозанятых граждан. Если россиянин занимался предпринимательством, он должен был своевременно ознакомиться со сведениями, касающимися величины обязательных отчислений. Также с 2017 г. администрировать страховые отчисления стала ФНС. ПФР продолжил администрировать отчисления, сделанные до 2017 г., и добровольные взносы.

Кроме того, в том же году повысилась фиксированная выплата (из-за февральской и апрельской индексаций). Это привело к тому, что размер минимального пенсионного обеспечения увеличился. Гарантированное увеличение назначалось автоматически, без участия россиян. Государственные пенсии повысились на 2.6 процента.

Пенсионная реформа 2019 года

Последние изменения произошли в текущем году — начался новый этап реформирования ПС РФ, на котором возраст выхода на пенсию будет постепенно повышаться (с 55 до 60 лет для женщин, с 60 до 65 лет для мужчин).

Нововведения касаются большей части россиян, однако предусмотрены определенные льготы для людей, занимающих должности из установленного законодательно специального перечня (врачи, актеры, учителя). Также льготные условия действуют для тех, кто живет в северных регионах; матерей с минимум 3 детьми; граждан, стаж которых превышает 42 года (для мужчин) или 37 лет (для женщин).

Изменения пока не затронули тех, кто работает на вредных производствах. Кроме того, реформа не распространяется на вопросы, связанные с пенсиями работников силовых структур, служащих армии и чиновников.

Их пенсионные права регламентируются отдельными законопроектами. По этой причине многие СМИ описывали данную ситуацию так, будто для перечисленных групп граждан пенсионный возраст вовсе не увеличивается, что расходится с действительностью.

Планируется, что увеличение возраста выхода на пенсию даст возможность перенаправить частично освободившийся бюджет ПФР на повышение пенсионных выплат (примерно на 1000 руб. в год). По факту, это повышение уровня жизни пожилых россиян за счет людей, не достигших пенсионного возраста.

Законодательной базой реформы считается законопроект об улучшении пенсионного законодательства (Государственная Дума приняла закон в окончательном чтении 27.09.2018 г.). Совет Федерации одобрил закон 03.10.2018 г. Тогда же Владимир Путин подписал закон.

Сегодня увеличение пенсионного возраста из-за старения населения считается общемировой тенденцией, осуществляется почти в каждой стране.

Новая реформа, разумеется, скажется и на других сторонах общественной жизни в Российской Федерации (ситуация на рынке труда, занятость, реализация национальных проектов и даже семейный уклад).

Пока что большая часть россиян отрицательно воспринимает реформу. Те, кто поддерживает изменения, считают, что данная реформа необходима для развития России в долгосрочной перспективе.

Что представляет собой пенсионная система сегодня

Сегодня российская ПС делится на 3 категории:

- Государственные пенсии. Государственной структурой, которая отвечает за назначение пенсионного обеспечения, считается ПФР. Государственная пенсия предоставляется россиянам из российской казны, распределяется среди людей, относящихся к определенным категориям граждан.

- ОПС. Сюда относятся выплаты из ПФР либо НПФ. Назначаются большей части трудоустроенных граждан по достижении ими определенного возраста.

- Негосударственные пенсии. Сюда относятся выплаты из НПФ. Назначены такие выплаты могут быть гражданину, который заключил договор с негосударственным фондом для обеспечения повышенного уровня жизни на пенсии. Отчисления делаются непосредственно физлицом. При этом любая фирма может гарантировать своим работникам негосударственную пенсию, заключив договор с НПФ.

Окажется ли эффективна пенсионная реформа – покажет время. Возможно, повышение пенсионного возраста приведет к положительным для российских граждан изменениям в будущем.

Полезное видео

Предлагаем посмотреть интересное видео по теме:

Нечто похожее на пенсионное обеспечение, существовало еще в Древней Руси. Правда, тогда это касалось в основном воинов, которые не могли уже служить полученных в боях увечий или старости. Но, конечно, никакой пенсионной системы и никаких законов не существовало, все зависело только от доброй воли правящих особ.

В XVII веке царь Алексей Михайлович Романов, человек просвещённый и милосердный, впервые ввёл денежные выплаты для отставных воинов — так называемые «лечебные», причем сумма выплат зависела от тяжести полученного в бою увечья. Впрочем, чаще уходящим на покой воинам предоставлялась во владение земля — с неё и следовало кормиться.

Царь Алексей Михайлович

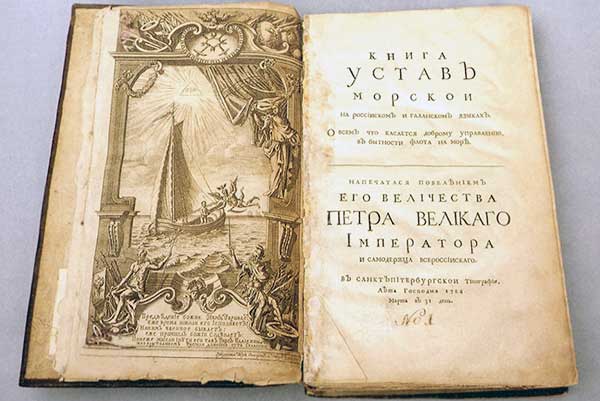

Но основы пенсионного законодательства на территории нашей страны были заложены только при знаменитом младшем сыне Алексея Михайловича — Петре Первом. В 1720 году он подписал «Устав Морского Русского Военного Флота», где помимо прочего говорилось и о том, как следует поступать с моряками, ставшими негодными к службе по инвалидности или старости. Им полагалось списание с корабля, устройство в наземную, более спокойную, службу с повышением в чине. Если же человек оказывался негоден уже ни к какой службе, ему полагалось до конца жизни бесплатно жить и питаться в гошпитале, а не захочет — получить годовое жалование и самому устраивать свою судьбу. Вдовам и сиротам погибших моряков тоже выплачивалась пенсия — как сказали бы сейчас, «по потере кормильца».

Устав Морского Военного Флота 1720

Петр I

При Екатерине II появилось понятие, до сих пор используемое в трудовом и пенсионном законодательстве — выслуга лет (трудовой стаж). Теперь для получения пенсии требовалось отслужить не менее 20 лет.

Екатерина II

Сын Екатерины, Павел I, добавил новые правила: пенсия назначалась только за «беспорочную» службу (то есть, без взысканий), а военным пенсионерам при поступлении на гражданскую службу полагались государственные надбавки, чтобы содержание было не меньше пенсии.

Павел I

Все это время пенсия оставалась особой милостью власти. Лишь в годах XIX столетия появилась идея о том, что пенсия… Нет, не неотъемлемое право, как считается сейчас, а заслуженное вознаграждение за достойную службу.

В 1827 году был принят первый российский Пенсионный устав. Тогда же в стране был основан единственный Пенсионный фонд — часть пенсий покрывалась отчислениями от жалования, хотя большую часть расходов на пенсии несла казна. В те годы и вплоть до революции 1917 года размер пенсии зависел от того, к какому разряду был причислен гражданский или военный служащий.

Размер пенсии в дореволюционной России

| 1828 | 1867 | |

| Количество служащих на 1 пенсионера |  |  |

| Доля пенсии от жалованья служащего |  |  |

В дореволюционной России с первой трети XIX века все гражданские и военные служащие разделялись на 9 разрядов — это была четкая иерархическая лестница, подняться по которой хотя бы на несколько ступенек удавалось не каждому.

От принадлежности к определенному разряду зависел размер жалованья. И за каждым разрядом закреплялась определенная пенсия. Система была построена таким образом, что чиновникам низших разрядов, и без того получавшим очень скромную зарплату, пенсия назначалась совсем уж мизерная.

Часто выход на пенсию главы семьи означал полный финансовый крах для всего семейства. Зато пенсия представителям двух высших классов — крупным госслужащим — назначалась специальным решением императора.

Число пенсионеров, получающих государственную пенсию, стало расти, росли расходы казны. Но размер пенсий не менялся, и на фоне растущих цен пенсии постепенно обесценивались. Нужны были средства на пенсионное обеспечение, нужна была новая идеология: к тому времени пенсия воспринималась обществом не как особая милость, и не как награда для лучших, а как неотъемлемое право человека, отдавшего большую часть своей жизни служению обществу. Исходя из этого, в 1853 году

в Российской Империи был принят новый Пенсионный Устав.

К годам стало очевидно, что государственная казна не в состоянии обеспечить всех пенсионеров. Поэтому было принято решение, что казна оставит за собой расходы на пенсионное обеспечение тех, кто нуждается в пенсии по причине болезни или несчастного случая, а также на часть военных и гражданских служащих. Для остальных существовали эмеритальные кассы — своего рода негосударственные пенсионные фонды, куда сами служащие платили взносы в течение своей службы, а после выхода в отставку получали из этой кассы пенсию. Такие кассы обязательно существовали в стратегически важных для государства отраслях, например в компаниях, строящих железные дороги.

К началу 1870-х годов экономика России находилась на 15-м месте в мире. На пенсии страна расходовала меньше 4% своего бюджета (у передовых держав эта цифра доходила до 6%). Таким образом, сумма, которую страна тратила на выплату пенсий, оставалась недостаточной.

Но и к концу XIX века пенсионное обеспечение в России оставалось избирательным, пенсию получали менее 1/3 населения, достигшего пенсионного возраста, нуждающегося в пенсии по инвалидности или потере кормильца. Пенсия за выслугу лет полагалась некоторым офицерам, ученым, учителям и преподавателям, рабочим казенных заводов, врачам и фельдшерам казенных предприятий.

В конце XIX века в стране активно развивались негосударственные пенсии: открывались горнозаводские и страховые товарищества, пенсионные кассы, сберегательно-вспомогательные кассы. Даже крестьяне, работая на производстве, могли заработать себе пенсию. Работодатель делал вычеты из их заработка в сберегательно- вспомогательную кассу, закрепляя средства на лицевых счетах работников. Создание цельной и стройной системы пенсионного страхования не было завершено — Первая Мировая война и Октябрьская революция полностью изменили ситуацию в стране.

Во второй половине XIX века пролетариата — то есть, рабочих, занятых только в промышленности — в России практически не существовало. На предприятиях работали крестьяне. Обычно в осень они уходили на заработки в город, устраиваясь на заводы и фабрики, а весной, когда приходило время сева, вновь возвращались в деревню, чтобы отработать весь сельскохозяйственный сезон на своем наделе.

После 1917 года с установлением советской власти был взят курс на то, чтобы сделать пенсии массовыми, обязательными для всех. Получилось это не сразу, хотя с первых лет после революции начали выплачиваться пенсии по инвалидности и потере кормильца. В 1917 году вышло постановление «О выдаче процентных надбавок к пенсиям », в 1918 году — постановление «Об утверждении Положения о социальном обеспечении трудящихся».

В годы НЭПа снова стало возрождаться пенсионное обеспечение по принципу страхования. В годы расширялся круг лиц, которым полагалась пенсия за выслугу лет: в 1924 году в него вошли ученые и преподаватели вузов, в 1925 году — школьные учителя. Размер пенсий назначался исходя из уровня заработной платы, условий труда и состава семьи.

В 1930 году в СССР было принято Положение о пенсиях и пособиях по социальному страхованию, которое заменяло систему государственного пенсионного обеспечения системой социального страхования.

Социальное страхование в СССР

В 1932 году был установлен возраст выхода на пенсию по старости: женщинам — с 55 лет, мужчинам — с 60 лет. С тех пор пенсионный возраст в нашей стране был и остается одним из самых низких в мире.

Важным моментом в развитии пенсионного обеспечения в Советском Союзе стал 1956 год, когда был принят закон «О государственных пенсиях». Закон гарантировал предоставление пенсии по старости, по инвалидности, по потере кормильца, единый возраст и требования к трудовому стажу, единый порядок исчисления пенсий для всех граждан. На размер пенсии и время выхода на пенсию влияли также вредные условия труда на производстве, работа в сложных климатических условиях, социально значимая работа, например, у врачей и учителей.

Возраст выхода на пенсию остался прежним, минимальный трудовой стаж для получения пенсии составил 20 лет для женщин и 25 лет для мужчин. Размер пенсии зависел не от заработка за все годы работы, а от средней зарплаты за последний год или 10 лет. Эти нормы просуществовали практически до распада СССР.

С ростом уровня жизни, увеличилась средняя продолжительность жизни и, соответственно, количество пенсионеров. Кроме того, размер пенсий неоднократно повышался. Денег на выплату пенсий требовалось все больше, а экономика страны не развивалась. И к началу годов пенсионная система вновь потребовала реформирования.

В 1980-е годы минимальная пенсия составляла 70 рублей, максимальная — 252 рубля. Средняя заработная плата в стране составляла около 200 рублей.

Так, в 1997 году была создана система персонифицированного учета пенсионных прав граждан. Появились лицевые счета, на которых в электронном виде фиксировалась вся информация о трудовой деятельности человека. Именно эта система, пройдя усовершенствование и модернизацию, стала основой современной пенсионной системы России.

Система пенсионного обеспечения России, как и любая форма социально-экономических отношений, переживала определенные этапы своего развития, начиная от введения данного вида социального страхования в российскую систему социального обеспечения населения и его развития до современных форм.

Пенсионное обеспечение в России берет свое начало с известных реформ Петра I, составной и очень значимой частью которых была реформа государственной службы и учреждение Та бели о рангах. Соответственно Табели определялось денежное содержание чиновников, включающее жалованье, столовые и квартирные (арендные) деньги, которое являлось основой для расчета пенсий.

Зарождение пенсионного обеспечения начинается с назначения Петром I пенсий чиновникам Морского ведомства, затем оно распространяется на чиновников других военных ведомств, статское и придворное чиновничество, наконец, духовенство, поскольку церковь не была отделена от государства и пенсионному обеспечению подлежали чины церковных епархий.

Важным этапом эволюции этого типа пенсионного обеспечения является охват им всех государственных чиновников и разработка Общего устава о пенсиях и единовременных пособиях чиновникам и их семьям, который был утвержден 6 декабря 1827 г. императором Николаем I.

В первой половине XIX в. государственно-распределительная система пенсионного обеспечения завершила в основном формирование достаточно сложного механизма своей внутренней регламентации, непрерывно уточняя и шлифуя принципы пенсионного обеспечения чиновников и их семей, закрепляя их дифференцированной системой законодательных и нормативных актов с учетом специфики государственной службы в раз личных ведомствах и территориях Империи.

В дальнейшем развитие денежно-рыночных отношений, рост государственно-чиновничьего аппарата, увеличение военных расходов, растущее бремя пенсионных расходов привели к тому, что государственная казна стала испытывать серьезные финансовые затруднения. Под давлением этих обстоятельств пенсионная система России эволюционировала. Можно вы делить два направления этого процесса: суть первого, направленного на облегчение бремени государственной казны, состояла во введении государством порядка отчисления определенного процента от получаемого чиновником жалованья в пенсионный казначейский фонд, что ранее не практиковалось. Это означало, что в систему вводился новый - страховой - элемент пенсионного обеспечения - не из казны, а из собственного жалованья чиновника. Размеры этих вычетов были минимальными и касались низших классов чиновников; более крупным направлением реформирования государственно казначейской системы пенсионного обеспечения было учреждение для государственных чиновников - сначала военных, а затем гражданских и да же земских - так называемых эмеритальных касс, участниками которых по специально утвержденному императором Уставу могли быть только государственные служащие военных и гражданских ведомств. В финансовом отношении кассы базировались на взносах чиновников из своего жалованья (6-8%) на личные счета и неприкосновенном капитале, выделяемом казной и размещаемом в ценные бумаги, доходы от которого поддерживали рыночную устойчивость касс и направлялись на пополнение личных счетов их участников. Уставы эмеритальных касс регламентировали их деятельность, порядок членства, размеры пенсий чиновников и их семей в зависимости от выслуги (стажа) и размеров накоплений на личных счетах.

Казначейско-эмеритальная система обладала несомненными достоинствами. Она заложила краеугольные камни в создание достаточно эффективной системы пенсионного обеспечения, сформулировала основные принципы ее регламентации и своевременно вводила элементы совершенствования и реформирования. В силу своей ограниченности, поскольку распространялась только на чиновников, она оставляла в стороне другие сословия общества.

Необходимость эволюции пенсионной системы вширь, которая становилась все более очевидной по мере развития капиталистического товарного производства и вообще рыночных отношений, обусловила появление нового направления реформирования пенсионного обеспечения, которое по своей природе оказалось потенциально способным вовлечь широкие слои населения в формирующуюся рыночную пенсионную систему. Это направление представлено возникающими страховыми пенсионными и сберегательно-вспомогательными кассами, которые стали вовлекать в сферу пенсионного обеспечения возрастающие массы населения, в том числе наемных рабочих. По причине несложности организации создание сберегательно-вспомогательных касс на практике не встречало особых затруднений. Однако их открытие допускалось только в случае невозможности создания пенсионной кассы. Устройство же страховых пенсионных касс не было простым делом. Чтобы добиться финансовой устойчивости, их деятельность должна была строиться на использовании статистических данных о смертности, наступлении нетрудоспособности и т.п. Необходима была и ежегодная проверка исполнения обязательств касс по отношению к своим участникам. Поэтому на первых порах требовалось провести большую подготовительную работу по составлению специальных таблиц, на основании которых рассчитывались бы пенсии. В дальнейшем вся система устройства пенсионных касс и составление таблиц расчета пенсий стали регулироваться государством.

Таким образом, есть основания для вывода о том, что спонтанный процесс возникновения и распространения пенсионных систем в дореволюционной России сменился на определенном этапе попытками общества и государства сознательно направлять развитие этого процесса по пути совершенствования пенсионного дела в стране.

Анализ эволюции пенсионных систем, в особенности страховых и сберегательно-вспомогательных касс дореволюционной России, дает основания для теоретических выводов о том, что пенсионное обеспечение, выполняя функции социальной защиты населения, на определенном историческом этапе стало включать предпринимательскую, коммерческую составляющую, без которой система пенсионного обеспечения в условиях рыночного хозяйствования существовать не может.

Основные этапы эволюции отечественной пенсионной системы прошли в XX веке.

I. До 1917 года случай наступления старости не включался в сферу социального страхования. В данный период в России, как и в большинстве государств мира, действовала родовая форма поддержки лиц преклонного возраста, основанная на том, что содержание стариков брали на себя члены его семьи. Право на государственное пенсионное обеспечение в России имели только государственные чиновники, и в число революционных требований большевиков было включено требование установления всеобщего пенсионного обеспечения. В.И. Ленин утверждал, что трудящиеся имеют право на государственные пенсии, так как они “содержат свои трудом все богатые классы и все государство, а потому они не менее имеют право на пенсию, чем чиновники, получающие ее”. После Великой Октябрьской Социалистической революции перечень лиц, имеющих право на получение пенсии был значительно расширен.

II. В 1920-х гг. развернулась дискуссия о необходимости рассмотрения старости как отдельного вида нетрудоспособности, нуждающегося в пенсионном обеспечении. В то время социальное обеспечение престарелых строилось не на основе учета возраста, а на основе утраты трудоспособности и наступления инвалидности, исходя из принципа:". фарисейское уважение к сединам и морщинам - шутка, чуждая пролетарской морали. Если ты старик и способен еще к труду - работай. А лишился трудоспособности - получай пенсию”. Что приводило к достаточно низкому, по современным меркам, показателю числа пенсионеров. Например, в г. Иркутске на 1 октября 1924 года на 1000 застрахованных всего 65 пенсионеров (общее число пенсионеров в г. Иркутске на тот момента - 763 человека). В тот период времени при среднемесячной заработной плате в г. Иркутске 41,6 рублей, ежемесячный размер пенсии составлял 7,5 рублей, т.е. около 18% от заработной платы.

Однако ситуация быстро менялась и уже к концу 1920-х годов пенсионным обеспечением по старости были охвачены преподаватели высших учебных заведений (с 1924 года по достижении 65 лет), рабочие текстильной промышленности (с 1928 года), ведущих отраслей тяжелой промышленности и транспорта (с 1929 года). В 1929 году впервые были установлены различия в размере между пенсией по инвалидности и по старости, а также порядок выплаты пенсий по старости для продолжающих работать.

В 1932 году пенсионное обеспечение по старости охватило рабочих всех отраслей народного хозяйства. В результате проведенных тогда обследований рабочих, выходящих на пенсию по инвалидности в связи с потерей трудоспособности, было выявлено, что к 55 годам большая часть женщин и к 60 годам большая часть мужчин теряют возможность продолжать работать. На этой основе в 1932 году законодательно были введены пенсионные возраста - 55 лет для женщин и 60 лет для мужчин. С тех пор эти границы не менялись.

III. В 1936 году после принятия Конституции СССР пенсионное обеспечение стало всеобщим для рабочих и служащих.

В 1956 году был принят Закон о государственных пенсиях, регулирующий размер пенсии по старости. Новый закон отменял выплату пенсии по старости работающим пенсионерам, но одновременно увеличил размер пенсии. В результате доля работающих пенсионеров резко сократилась - по некоторым оценкам с 60% в 1956 году до 9% в 1962 году.

В 1964 году был принят Закон о пенсиях и пособиях членам колхозов, который предусматривал с 1965 году выход на пенсию для мужчин с 65 лет и для женщин с 60 лет. В 1968 году колхозники получили право на пенсию по старости с такого же возраста, как рабочие и служащие. В результате к середине 60-х годов в России (как части бывшего СССР) сложилась государственная система всеобщего пенсионного обеспечения к старости для работающего населения, которая модифицировалась многократно.

Вплоть до середины 1960-х годов демографический аргумент не учитывался в явном виде при создании пенсионной системы, если не считать выводы по исследованиям состояния здоровья в конце 20-х - начале 30-х годов. Постарение населения еще не было осознано как неизбежный социальный феномен и не стало фактом, требующем к себе внимания. В 1920 году в СССР доля лиц в возрасте 60 лет и старше составляла 6,2%, в 1925 - 5,9%, в 1930 - 5,8%, в 1935; - 6,0%, в 1940 - 6,9%, в 1950-7,9%, в 1955 - 8,6%, в 1960 - 9,3%.

С середины 60-х годов по мере развития процесса постарения населения и сокращения прироста численности населения в трудоспособном возрасте в дискуссию по реформированию пенсионной системы вошел демографический контекст. Однако демографический фактор трактовался однобоко - как дефицит трудовых ресурсов. С этой точки зрения последствия постановления 1956 года - резкое сокращение числа работающих пенсионеров, оказались негативными. Во многом поэтому в дальнейшем пенсионное законодательство изменялось в направлении все большого материального стимулирования занятости пенсионеров.

Постановления Совмина СССР 1964, 1966 и 1969 годов о мерах по повышению материальной заинтересованности трудоспособных пенсионеров по старости в продолжении работы после назначения пенсии остановили падение доли работающих пенсионеров, а затем и увеличили ее. Доля работающих пенсионеров в общем числе всех пенсионеров по старости составила 10,1% в 1960, 14,1% в 1965, 20,8% в 1970, 24,4% в 1975, и 30,4% в 1980 году. Решающую роль сыграло постановление 1969 года, на основании которого 65% всех пенсионеров по старости получили право на получение пенсии (преимущественно полной) в период работы. Эта льгота была введена как временная, однако привлечение к работе пенсионеров оказалось успешным и срок ее действия ежегодно продлевался вплоть до 1979 года. Специальное постановление ЦК КПСС и Совмина СССР 1979 года закрепило сложившуюся практику получения работающими пенсионерами и пенсии и зарплаты и ввело надбавки к пенсии за работу после достижения пенсионного возраста. Это было продиктовано низкой производительностью труда в условиях административно-командной экономики и как следствие - дефицитом трудовых ресурсов.

IV. К 80-ым годам XX века пенсионная система СССР сформировалась к тому виду, который сохранился до периода демократических реформ (перенеся отдельные черты и на современную российскую пенсионную систему). К тому времени пенсионное обеспечение в СССР осуществлялось в форме обязательного государственного социального страхования трудового населения страны. Средства на пенсионное страхование аккумулировались в Фонде государственного социального страхования, через который образовывались и использовались средства государственного социального страхования. Фонд был консолидирован в государственном бюджете и включался в него по доходам и расходам. В 1987 году бюджет Фонда государственного социального страхования СССР составил 12,6% Государственного бюджета СССР - при размере Государственного бюджета СССР 435,7 млрд. рублей бюджет Фонда государственного социального страхования СССР на 1987 год был утвержден в размере 55,1 млрд. рублей.1

Основным источником доходов Фонда государственного социального страхования являлись страховые взносы, уплачиваемые предприятиями, организациями, учреждениями на сумму начисленной заработной платы своих работников. Расходы по уплате страховых взносов хозяйствующих предприятий и организаций включались в себестоимость продукции, работ и услуг, в бюджетных учреждениях - в состав сметных назначений.

Предприятия, организации, учреждения уплачивали страховые взносы по тарифам, установленным к фонду заработной платы и дифференцированным по отраслям народного хозяйства в пределах от 4,4 до 14 процентов, в том числе:

Тарифы страховых взносов в Фонд государственного социального страхования

Первое упоминание о пенсии в России приходится на середину 17 века. Пенсионное обеспечение в те времена носило выборочный характер. Выплата предназначалась для воинов, которые получили ранения в боевых действиях. Размер ее зависел от тяжести полученного ранения.

Петр 1 внес кардинальные изменения в области пенсионного обеспечения. Им был принят закон, который можно считать первым пенсионным законом в стране – «Устав Морской Русского Военного Флота» от 13 января 1720 года. В главе «О награждении» в 6 статье зафиксировано положение о предоставлении вдовам и детям убитых в сражении полагавшейся мужу доли добычи. В 8-й статье Петр определяет судьбу моряков, негодных к несению корабельной службы: «приставить к магазейнам, в гарнизоны или на штатскую работу с повышением чина. Совсем больных, изувеченных и старых отправлять в гошпиталя, где кормить до самой смерти».

К началу 20 века в России была сформирована пенсионная система, которая охватывала только военных и чиновников. Чиновники выходили на пенсию к 60-ти годам. Необходимо было иметь 35-летний стаж на государственной службе без жалоб и нареканий. Однако была возможность претендовать на пенсию и при 25-летнем стаже, но лишь на 50% от пенсионных выплат. На размер выплат влиял разряд чиновника. Всего их было 9.

Военным назначалась пенсия после 25 лет службы. 20 лет выслуги давали право лишь на 50% пенсионных выплат. Воины, которые были ранены и получили увечья в бою, могли претендовать еще и на дополнительную пенсию из инвалидного капитала.

Люди, трудившиеся на частных предприятиях, начали получать пенсию в начале 20 века. Выплаты формировались за счет денежных отчислений из заработка работников на их личных счетах. Если работник получал профессиональное заболевание или увечье, то он мог рассчитывать на выплату тех денежных средств, которые накопились за годы его работы на его счете.

Крестьяне до революции, как и длительное время, после нее, не имели права на пенсионные выплаты. Учитывая тот факт, что крестьян было около половины от населения всей империи, в которой проживало 120 миллионов человек, невозможно говорить об общенациональной и структурированной пенсионной системе в начале 20 века. Колхозникам выдавали зарплату продуктами. Зарплаты, по сути, не было. Эту систему отменят лишь в 1966 году. А пенсия для крестьян появится на 10 лет раньше, в 1956. Правда, выплаты рассчитывались по отдельной системе, и выплаты были меньше, чем у других работников.

После революции 1917 года ситуация начала меняться. Был запущен процесс внедрения пенсионного страхования. Власти взяли на себя пенсионное обеспечение сирот, вдов, инвалидов и престарелых уже в 1917 году. Конечно, думали и о внедрении пенсионного обеспечения по старости. Но, на тот момент война и тяжелая экономическая ситуация в государстве отсрочили на 11 лет эту идею.

Молодое правительство взялось после революции за осуществление ленинской страховой программы. Она была изложена на VI Всероссийской конференции РСДРП. В области социального обеспечения было принято около 100 декретов и распоряжений за 6 лет. По охране материнства и младенчества было открыто 1500 учреждений.

И только в 1928 году появится пенсия по старости. Однако, только для служащих и рабочих. Мужчины выходили на пенсию в 60 лет, а женщины в 55. Максимальной пенсией считалась сумма, которая равна 25% от средней зарплаты по стране. Жить на эти деньги было тяжело.

К 1956 году пенсионное обеспечение охватит всех граждан СССР. В этом году будет принят Закон СССР «О государственных пенсиях». Эта система просуществует вплоть до распада СССР. Минимальный стаж, при котором можно было рассчитывать на пенсионное обеспечение, был равен 25 годам для мужчин и 20 годам для женщин. Самая большая пенсия составляла 120 рублей. По статистическим данным, к 1980 году средняя зарплата составляла 174 рубля. Пенсия была равна половине от средней зарплаты трудящегося за два последних года или любых пять лет трудовой деятельности.

После распада СССР, новая экономическая реальность требовала реформ в системе пенсионного обеспечения. Для проведения реформ в системе учета пенсионных прав граждан была создана система персонифицированного учета в 1997 году. Всем застрахованным гражданам был присвоен индивидуальный лицевой счет (СНИЛС). В течении всей рабочей деятельности гражданина, на этом счете фиксируются данные о его стаже и размере заработной платы.

К 2002 году была сформирована накопительная пенсия для граждан. Распределительная пенсионная система была заменена смешанной, распределительно-накопительной системой. Теперь у работающих людей появилась страховая и накопительная части пенсии. На законодательном уровне был закреплен тот момент, что, если пенсионер не доживет до пенсии, то выплаты переходят по наследству его правопреемнику. Но экономические проблемы вынудили государство заморозить накопительную часть пенсии.

И с 2014 года работодатели стали перечислять взносы лишь за страховую часть пенсии. Несмотря на это, государство решило не национализировать уже сформированные накопления граждан. Они все также управляются НПФ и управляющими компаниями.

В 2015 году появилось такое новшество как «пенсионные баллы». Размер зарплаты и количество полученных за год баллов напрямую взаимосвязаны. Гражданин может получить максимум 10 баллов в год. Стоимость пенсионного балла ежегодно устанавливается Правительством. Система пенсионных баллов продолжает действовать по сей день.

Пенсионные реформы, которые происходили в новейшей истории России, можно разделить на основные этапы, приуроченные к тому или иному году.

В этом году был создан Пенсионный фонд РФ.

В 1992 году вышел президентский указ «О негосударственных пенсионных фондах», который определял основныепринципы работы НПФ. После этого в стране и начали появляться такие фонды. Через три года понятие «фонд» было введено в правовой оборот как некоммерческая организация.

Правительство одобрило концепцию пенсионной реформы. Одной из основных новых черт пенсионной системы стала персонализация получателей пенсии – Пенсионный фонд занялся фиксацией личных данных граждан для установления им пенсии. Теперь у каждого появился индивидуальный пенсионный счет, на котором отражалась информация о страховых взносах. Таким образом, можно было посмотреть, как на счете постепенно копится будущая пенсия.

Тогда же появились и карточки обязательного пенсионного страхования, на которых указывался СНИЛС – номер лицевого счета гражданина. ПФР приступил к рассылке извещений (так называемых «писем счастья»), которые позволяли узнать данные своего пенсионного счета.

В 1998 году начал действовать ФЗ «О негосударственных пенсионных фондах», который определил права НПФ. Кроме того, в этом законе был закреплен ряд понятий пенсионной системы и прописаны обязательства фонда перед участниками и вкладчиками.

В этом же году в тестовом режиме стал действовать персонифицированный учет при назначении пенсий, а в 2000-м эта практика была распространена уже на 22 региона.

В 1998 году определена программа очередной пенсионной реформы, ее законопроекты были одобрены президентом в конце 2001-го.

В 2002 году в России реализуется важная пенсионная реформа, которая существенно изменила сложившееся на тот момент положение вещей. Система переживает коренной перелом: переход от солидарной, «уравнительной» пенсии к распределительно-накопительной, индивидуализированной.

НПФ получили право заключать договоры об обязательном пенсионном страховании. То есть теперь каждый гражданин мог передать управление накопительной частью пенсии в НПФ, увеличив таким образом свой будущий доход. В это же время были ужесточены требования к самим негосударственным фондам – в частности, повышен размер имущества, служащего дл обеспечения уставной деятельности (с 2005 года до 30 млн. рублей, с 2009 – до 50 млн. рублей).

ПФР приступил к начислению дополнительных выплат ветеранам и инвалидам ВОВ, а также их вдовам. Начат федеральный регистр граждан, имеющих право получать государственную социальную помощь.

Начало действия программы по выплате материнского капитала. Получившие сертификат граждане теперь могут потратить всю сумму (или часть) на накопительную часть пенсии.

Увеличиваются накопительная и страховая части пенсии (до 6 % и 16 % от зарплаты соответственно). Осенью начинает действовать программа софинансирования накопительной части пенсии государством.

В 2010 году ЕСН (единый социальный налог) заменяется на страховые взносы. В этом году максимальный размер годовой зарплаты, с которой взимается налог, достигает 415 тыс. рублей. В следующем году она составила 463 тыс. рублей, а в 2012-м – 512 тыс. рублей.

В 2010 году проведена масштабная валоризация – то есть переоценка пенсионных накоплений с учетом советского стажа. Благодаря этому рост пенсий у действующих пенсионеров достиг 46 %.

Базовая часть пенсии вошла в размер страховой. Теперь пенсия делится только на две части – страховую и накопительную.

Начиная с 2010 года, установлен минимальный размер пенсии, который больше, чем прожиточный минимум для пенсионера.

1 января 2013 г. в России началась реализация первого этапа новой пенсионной реформы, долгосрочная стратегия которой была утверждена правительством в декабре 2012 года.

Продлили время на раздумье, какой тариф на накопительную часть пенсии выбрать

В соответствие с принятыми федеральными законами возможность выбора тарифа на накопительную часть пенсии продлили до 31 декабря 2015 года: можно либо оставить 6%, либо отказаться от формирования накопительного компонента.

ПФР перестал рассылать «письма счастья»

Еще одно нововведение касается «писем счастья» ПФР – Пенсионный фонд больше не будет рассылать письма с информацией о состоянии индивидуального счета в системе обязательного пенсионного страхования. Состояние своего лицевого счета можно узнать на едином портале государственных услуг www.gosuslugi.ru, а полную выписку с лицевого счета можно получить в Пенсионном фонде по месту жительства.

Изменились тарифы страховых взносов для самозанятого населения

Увеличился размер страховых взносов в Пенсионный фонд для индивидуальных предпринимателей. Теперь вместо 14 386,32 рублей индивидуальные предприниматели обязаны уплачивать страховые взносы в размере 32 479,20 рублей в год.

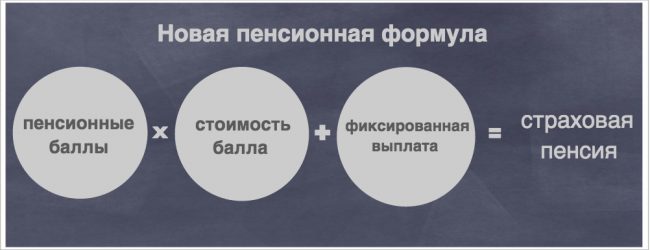

Создана новая пенсионная формула и пенсионный калькулятор

В июне 2013 года на сайтах Пенсионного фонда России и Министерства труда был опубликован пенсионный калькулятор, с помощью можно рассчитать условный размер будущей пенсии.

В октябре Правительство одобрило новую пенсионную формулу, которая теперь учитывает стаж и возраст выхода на пенсию. Согласно новым пенсионным правилам минимальный общий стаж для получения пенсии ежегодно будет увеличиваться на 1 год и в 2025 году достигнет отметки в 15 лет.

Продление срока вступления в Программу государственного софинансирования

В ноябре Правительство РФ решило продлить срок вступления в Программу государственного софинансирования пенсий – до 31 декабря 2014 года. Тем, кто подал заявление на вступление в Программу, необходимо сделать первый взнос до 31 января 2015 года.

«Заморозка» накопительной части пенсии

В 2014 году все взносы по обязательному пенсионному страхованию направляются на формирование страховой части пенсии, то есть тариф взносов на накопительную часть пенсии составляет 0%.

Это изменение не затрагивает ранее сформированные пенсионные накопления – они по-прежнему инвестируются управляющими компаниями или негосударственными пенсионными фондами.

Акционирование НПФ и система гарантирования пенсионных накоплений

На 1 октября 2014 года более 41 НПФ прошли процедуру акционирование и 23 фонда подали заявки на вступление в систему гарантирования пенсионных накоплений (Источник – http://www.rg.ru/2014/10/02/fondi-site-anons.html).

Повышение и перерасчет пенсий

В 2014 году трудовые пенсии индексировались дважды: 1 февраля – на 6,5% и 1 апреля – на 1,7%. В августе проведен перерасчет пенсий для работающих пенсионеров – учтены страховые взносы, поступившие на лицевые счета за год.

Страховые взносы

На 10%, до 624 тыс. рублей, увеличен максимальный размер годового заработка, с которого уплачиваются страховые взносы.

Снижена ставка страховых взносов для самозанятого населения – теперь размер взносов рассчитывается исходя из одного МРОТ, а не двух, если величина годового дохода не превышает 300 тыс. рублей.

Прием заявок в программу государственного софинансирования продлен до 31 декабря 2014 года

Прием новых участников в Программу государственного софинансирования пенсии продлен до 31 декабря 2014 года, сделать первый взнос в рамках Программы можно до 31 января 2015 года.

С 1 января 2015 года вступили в силу основные законы Пенсионной реформы 2015 и, в частности, два базовых федеральных закона от 28.12.2013 № 400-ФЗ «О страховых пенсиях» и № 424-ФЗ «О накопительной пенсии».

Трудовая пенсия по старости с 1 января 2015 года трансформировалась в два самостоятельных вида пенсии:

Новые правила расчета пенсии с 2015 года применяются только к страховой части трудовой пенсии (по старой терминологии).

С 1 января 2015 года в России действует новый порядок формирования и расчета страховой пенсии. Страховая пенсия рассчитывается не в рублях, как раньше, а в, так называемых, пенсионных коэффициентах или баллах.

Возможность выбора варианта пенсионного обеспечения.

До конца 2015 года, граждане, у которых накопительная часть трудовой пенсии (теперь накопительная пенсия) формировалась не в НПФ или управляющей компании, а в Пенсионном фонде РФ, должны определиться и выбрать вариант своего пенсионного обеспечения:

ü сохранить и накопительную пенсию и страховую пенсию или

ü полностью перейти только на страховую пенсию, а от накопительной пенсии отказаться.

Начала свою работу система гарантирования прав застрахованных лиц в отношении пенсионных накоплений в НПФ. В соответствии с данным законодательством создана двухуровневая система гарантирования прав застрахованных лиц, которая включает:

ü резервы по обязательному пенсионному страхованию, формируемые в каждом НПФ, и

ü общенациональный гарантийный фонд, который объединит всех участников системы обязательного пенсионного страхования.

Читайте также: