Форма рсв 2 пфр образец заполнения бесплатно

РСВ-2 — «Расчет по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование в Пенсионный фонд Российской Федерации и на обязательное медицинское страхование в Федеральный фонд обязательного медицинского страхования главами крестьянских (фермерских) хозяйств».

Форма утверждена Постановлением Правления Пенсионного Фонда Российской Федерации от 17.09.2015 № 347п «Об утверждении формы расчета по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование в Пенсионный фонд Российской Федерации и страховым взносам на обязательное медицинское страхование в Федеральный фонд обязательного медицинского страхования главами крестьянских (фермерских) хозяйств и Порядка ее заполнения» (Зарегистрирован в Минюсте России 08.10.2015 № 39241).

Настоящее постановление применяется, начиная с представления расчета по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование в Пенсионный фонд Российской Федерации и страховым взносам на обязательное медицинское страхование в Федеральный фонд обязательного медицинского страхования главами крестьянских (фермерских) хозяйств за 2015 год.

Кто сдает РСВ-2?

Форма РСВ-2 представляется в ПФР главами крестьянских (фермерских) хозяйств.

Когда сдавать отчет по форме РСВ-2?

Расчет по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование в ПФР и ФОМС главами крестьянских (фермерских) хозяйств (форма РСВ-2) представляется в ПФ не позднее 1 марта календарного года, следующего за истекшим расчетным периодом.

За 2015 год необходимо представить расчет до 1 марта 2016 года.

В каком виде сдавать РСВ-2?

Расчет представляется на бумажном носителе или в электронной форме, в соответствии с законодательством Российской Федерации.

Как заполнить РСВ-2?

Порядок заполнения формы расчета по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование в Пенсионный фонд Российской Федерации и страховым взносам на обязательное медицинское страхование в Федеральный фонд обязательного медицинского страхования главами крестьянских (фермерских) хозяйств (приложение 2 к постановлению от 17.09.2015 № 347п).

Общие требования

Заполняется с использованием средств вычислительной техники или от руки печатными буквами шариковой (перьевой) ручкой черного либо синего цвета.

В каждую строку и соответствующие ей графы вписывается только один показатель. В случае отсутствия каких-либо показателей, предусмотренных Расчетом, в строке и соответствующей графе ставится прочерк.

Все значения денежных показателей отражаются в рублях и копейках.

После заполнения Расчета проставляется сквозная нумерация заполненных страниц в поле «Стр.».

Титульный лист, Раздел 1 и Раздел 2 заполняются всеми главами крестьянских (фермерских) хозяйств.

Раздел 3 «Суммы перерасчета страховых взносов с начала расчетного периода за главу и членов крестьянского (фермерского) хозяйства» заполняется и представляется главами крестьянских (фермерских) хозяйств, заполнившими строку 120 Раздела 1 Расчета.

В верхней части каждой заполняемой страницы Расчета указывается регистрационный номер главы крестьянского (фермерского) хозяйства в соответствии с выданным при регистрации (учете) в территориальном органе ПФР извещением (уведомлением) страхователя по месту постановки на учет.

В конце каждой страницы Расчета проставляются подпись главы крестьянского (фермерского) хозяйства либо его представителя и дата подписания Расчета.

Титульный лист

В поле «Номер уточнения»:

- при представлении первичного Расчета указывается код 000;

- при представлении уточняющего Расчета проставляется номер, указывающий, какой по счету Расчет, с учетом внесенных изменений, представляется страхователем в территориальный орган ПФР (например: 001, 002, 003. 010 и т д.).

В поле «Календарный год» проставляется календарный год, по итогам которого представляется Расчет (уточненный Расчет).

Поле «Прекращение деятельности» заполняется в случае прекращения деятельности крестьянского (фермерского) хозяйства до конца расчетного периода.

В поле «фамилия, имя, отчество (при наличии) главы крестьянского (фермерского) хозяйства» заполняются фамилия, имя, отчество (при наличии) главы крестьянского (фермерского) хозяйства полностью, без сокращений, в соответствии с документом, удостоверяющим личность.

В поле «ИНН» проставляется идентификационный номер налогоплательщика — главы крестьянского (фермерского) хозяйства (далее — ИНН), указывается в соответствии со свидетельством о постановке на учет в налоговом органе физического лица по месту жительства на территории Российской Федерации.

В поле «Код по ОКВЭД» указывается код согласно Общероссийскому классификатору видов экономической деятельности ОК-029-2001 (КДЕС Ред. 1) (далее — ОКВЭД) по основному виду экономической деятельности крестьянского (фермерского) хозяйства.

В поле «Номер контактного телефона» указывается номер телефона главы крестьянского (фермерского) хозяйства (правопреемника) или представителя главы крестьянского (фермерского) хозяйства с кодом города или оператора сотовой связи соответственно. Цифры заполняются в каждой ячейке без применения знаков «тире» и «скобка».

В поле «Количество членов крестьянского (фермерского) хозяйства» указывается численность членов крестьянского (фермерского) хозяйства в расчетном периоде, включая главу.

Раздел 1

В строке 100 значения граф должны быть равны значениям соответствующих граф строки 150 Расчета за предыдущий расчетный период, причем в случае наличия переплаты в графе 4 строки 150 за предыдущий расчетный период значение графы 3 строки 100 Расчета за текущий расчетный период должно быть равно сумме значений граф 3 и 4 строки 150 Расчета за предыдущий расчетный период.

Значение графы 4 строки 100 должно быть не меньше нуля.

- значение графы 3 строки 110 должно равняться графе 7 строки «Итого» Раздела 2;

- значение графы 6 строки 110 должно равняться графе 8 строки «Итого» Раздела 2;

- графы 4 и 5 в строке 110 не подлежат заполнению.

В строке 120 «Сумма перерасчета страховых взносов за предыдущие расчетные периоды с начала расчетного периода» отражаются суммы страховых взносов, доначисленные (излишне начисленные) по актам камеральных проверок, в том числе, по которым в расчетном периоде вступили в силу решения о привлечении (об отказе в привлечении) плательщика страховых взносов к ответственности за совершение нарушения законодательства Российской Федерации о страховых взносах.

Кроме того, в случае самостоятельного выявления факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению суммы страховых взносов, подлежащей уплате за предыдущие расчетные периоды, а также в случае корректировки данных для исчисления страховых взносов, не признаваемой ошибкой, в указанной строке главами крестьянских (фермерских) хозяйств отражаются суммы перерасчета страховых взносов, начисленные в расчетном периоде.

Значения граф строки 120 должно равняться значениям соответствующих граф строки «Итого» Раздела 3.

Раздел 2

Раздел 2 заполняется отдельными строками на каждого члена крестьянского (фермерского) хозяйства, включая главу крестьянского (фермерского) хозяйства, за каждый период (в пределах расчетного года), в течение которого физическое лицо являлось членом крестьянского (фермерского) хозяйства.

В графе 2 в каждой строке указываются полные фамилия, имя, отчество (при наличии) члена крестьянского (фермерского) хозяйства, в том числе главы крестьянского (фермерского) хозяйства в соответствии с документами, удостоверяющими личность.

В графе 3 в каждой строке указывается СНИЛС каждого члена крестьянского (фермерского) хозяйства, включая главу крестьянского (фермерского) хозяйства, в соответствии со страховым свидетельством обязательного пенсионного страхования.

В графе 4 в каждой строке указывается год рождения каждого члена крестьянского (фермерского) хозяйства, в том числе главы крестьянского (фермерского) хозяйства.

В графе 5 указывается дата вступления (в расчетном периоде) в члены крестьянского (фермерского) хозяйства в соответствии с заявлением.

В графе 6 указывается дата выхода (в расчетном периоде) из состава крестьянского (фермерского) хозяйства в соответствии с заявлением.

Если член крестьянского (фермерского) хозяйства состоял в крестьянском (фермерском) хозяйстве в течение всего расчетного периода, то в графы 5 и 6 вносятся соответственно даты начала и окончания расчетного периода, за который представляется Расчет.

Графы 7 и 8 заполняются на основании самостоятельно произведенного в соответствии с частью 2 статьи 14 Федерального закона от 24 июля 2009 г. N 212-ФЗ главой крестьянского (фермерского) хозяйства расчета страховых взносов.

В строке «Итого» в графах 7 и 8 отражается сумма всех строк соответствующих граф Раздела 2 Расчета и соответствует размеру страховых взносов, начисленных главой крестьянского (фермерского) хозяйства в пользу членов крестьянского (фермерского) хозяйства, включая главу крестьянского (фермерского) хозяйства, за расчетный период.

Раздел 3

Раздел 3 заполняется и представляется главами крестьянских (фермерских) хозяйств, в случае перерасчета страховых взносов в текущем расчетном периоде за предшествующие расчетные периоды. Заполняется отдельными строками на каждого члена крестьянского (фермерского) хозяйства, включая главу, за каждый период (в пределах расчетного года), за который произведен перерасчет страховых взносов.

В графе 2 указывается основание для перерасчета страховых взносов:

1 — в случае доначисления (излишнего начисления) по актам камеральных проверок, в том числе по которым в расчетном периоде вступили в силу решения о привлечении (об отказе в привлечении) к ответственности плательщика страховых взносов;

2 — в случае если плательщиком страховых взносов самостоятельно доначислены страховые взносы в случае выявления факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению суммы страховых взносов, подлежащей уплате за предыдущие расчетные периоды;

3 — в случае корректировки плательщиком страховых взносов данных для исчисления страховых взносов за предшествующие расчетные периоды, не признаваемой ошибкой.

Все организации обязаны перечислять платежи в Пенсионный фонд РФ и предоставлять соответствующую отчётность. За отказ от этого или несвоевременную сдачу необходимых форм предусмотрены штрафные санкции.

Перечень подлежащих представлению документов зависит от профиля деятельности предприятия, его размера, организационно-правовой формы. Каждый отчёт имеет свою утверждённую форму и сроки сдачи.

Что это такое?

Одним из таких документов является расчёт начисленных и уплаченных взносов в ПФР и ФФОМС, составляемый по форме РСВ-2. Отчёт представляет собой заполненный в установленном порядке бланк, содержащий сведения о предприятии, расчёт взносов в ПФР и перечислений в ФФОМС. Заверяется подписью главы и печатью организации.

С установлением новой типовой формы изменились сроки сдачи, порядок заполнения и перечень лиц, обязанных использовать этот документ. Все эти корректировки применяются для отчётности, предоставляемой за 2015 год и далее.

Ранее действующая форма отменена приказом № 294н от 07.05.2015 г. Сведения по этому бланку предоставлять больше не требуется.

Кто обязан ее сдавать?

Новый отчёт РСВ-2 сдают исключительно главы крестьянских (фермерских) хозяйств. Документ предоставляется в ПФР даже в случае отсутствия доходов или деятельности вообще.

Ранее законодательством было установлено, что данную отчетность должны сдавать лица, не производящие выплат или вознаграждений. К ним относятся ИП, не имеющие наёмных работников, то есть производящие отчисления в Пенсионный только за самих себя. В настоящее время вся налоговая, бухгалтерская и прочая отчётность для предпринимателей значительно упростилась, сократился перечень требуемых документов, их структура, содержание, сроки сдачи. В частности, теперь ИП форму РСВ-2 не сдают.

Варианты и сроки представления

Заполненный расчёт сдаётся каждые 12 месяцев в территориальный орган ПФР до 1 марта следующего за отчётным года. То есть форму со сведениями за 2015 год нужно предоставить в государственное учреждение, за которым закреплено фермерское хозяйство, до 1 марта 2016 года.

Документ можно заполнить на бумажном носителе, распечатав бланк. Необходимо вносить сведения чёрной или синей шариковой ручкой. Писать требуется печатными буквами. Это необходимо для отсутствия ошибок при переносе данных сотрудниками пенсионного органа в связи с особенностями почерка ответственного за сдачу лица. Заполненный бланк подписывается собственноручно главой хозяйства, ставится печать.

Отчёт также разрешается предоставлять в цифровом виде с помощью средств электронного документооборота. В этом случае подлинность сведений подтверждается применением сертификата ЭЦП.

Правила и инструкция по заполнению

Новая форма имеет три раздела и титульный лист. В каждую строку отчёта следует вносить строго один показатель. Если данные по какой-то графе отсутствуют и такая возможность предусмотрена законодательством, в ней ставится прочерк.

В начале каждого листа вписывается регистрационный номер главы хозяйства, полученный в отделе ПФР при становлении на учёт в качестве плательщика пенсионных взносов. Все листы подписываются главой КФХ, указывается дата заверения подлинности данных.

Правильность документа гарантируется при внесении данных с учётом инструкции.

Титульный лист

Эта часть отчёта содержит основные сведения о главе, а также реквизиты самого документа.

При внесении данных в поле «Номер уточнения» следует указать определённый цифровой код:

- 000 для отчёта, предоставляемого в ПФР впервые за этот год;

- 001, 002 и далее для уточняющей формы, этот код указывает, какой по счёту раз производится редактирование или исправление сведений.

Информация о прекращении деятельности вносится, если предполагается ликвидация хозяйства. Соответствующее поле заполняется, если документ сдаётся до конца периода.

Также нужно указать:

- календарный год, являющийся отчётным;

- код ОКВЭД;

- ИНН в соответствии со свидетельством, выданным налоговой службой;

- контактный телефон главы или его представителя, при заполнении не разрешается использование скобок, тире, пропусков и прочих знаков;

- количество действующих членов отчитывающегося хозяйства.

Раздел 1

Содержит данные об итоговой сумме платежей, начисленных и внесённых в течение года:

- Данные по строке 100 об остатке задолженности должны быть идентичны по всем графам показателям стр. 150 формы, заполненной за прошлый период. Графа 4 по стр. 100 не может равняться нулю. Постановка прочерка в этом поле является нарушением, связанным с неправильным расчётом

- Строка 110 по столбцам 3 и 6 должна равняться соответственно графам 7 и 8 итоговой части второго раздела. При этом графы 4 и 5 вовсе не следует заполнять.

- В строке 120 отражаются суммы корректировок по итогам проверок ПФР. Сюда же вносятся величины ошибок и искажений, найденных бухгалтером самостоятельно.

- Если была показана переплата в колонке 4 стр. 150 за прошлый год, то столбец 3 стр. 100 отчётного года должен быть тождественен сумме граф 3 и 4 стр. 150 за текущий период. Например, за 2014 год колонка 4 стр. 150 содержала сумму излишней уплаты. Ответственное лицо должно внести в графу 3 стр. 100 формы за 2015 год необходимый остаток.

Раздел 2

В этой части содержится информация о всех работниках крестьянского хозяйства, в том числе и о главе:

- В колонке 2 прописываются построчно ФИО сотрудников. Данные должны полностью соответствовать паспортным. Искажения, опечатки не допускаются.

- В третьей графе вносится номер СНИЛС работника.

- В столбце 4 показываются годы рождения всех членов КФХ.

- Колонки 5 и 6 заполняются по данным заявления работника о вступлении в крестьянское хозяйство. Проставляется дата начала и завершения работы. Если человек состоял в КФХ в течение всего года, в поля вносятся даты отчётного периода.

- В колонках 7 и 8 показываются суммы взносов, рассчитанных для уплаты в ПФР и ФФОМС.

- Строка «Итого» суммирует все данные о величине отчислений.

Нюансы заполнения и сдачи формы РСВ-1 ПФР вы можете найти в этой статье.

О том, как заполнять и сдавать справку 4-НДФЛ, читайте здесь.

Раздел 3

Эта часть составляется главами только тех хозяйств, которые производят пересчёт пенсионных начислений за прошлые года. Информация о корректировке взносов отражается по всем членам хозяйства разными сроками. Обозначаются все периоды, по которым осуществляется перерасчёт.

Суммы денег отражаются исключительно в рублях и копейках. Округления не допускаются.

- В колонке 2 глава хозяйства указывает причину произведения перерасчёта. Изменение размера начислений может происходить по следующим основаниям:

- были произведены доначисления по результатам проверок государственных органов;

- глава самостоятельно выявил факт ошибок, неполноты отражения сумм и произвёл корректировку начисленных взносов;

- глава вносит исправления, не признаваемые ошибкой, например, если хозяйство теряет льготы по тарифам.

- В графу 3 вносятся фамилии, имена и отчества работников КФХ.

- В колонке 4 проставляется номер СНИЛС каждого человека.

- Столбец 5 содержит информацию о дате рождения членов хозяйства.

- Графы 6 и 7 отражают информацию о времени нахождения человека в КФХ.

- В колонке 8 показывается точный размер пересчёта величины взносов в ПФР за периоды, начинающиеся после 2014 года.

- Графы 9 и 10 содержат суммы корректировки величины взносов по страховой и накопительной части пенсии соответственно. В этих полях вносятся данные за 2010-2013 года.

- В графе 11 глава хозяйства вносит информацию о точной величине перерасчёта взносов в ФФОМС.

Расчет по страховым взносам сдается всеми работодателями по итогам каждого квартала. Рассмотрим, в какой срок и по какой форме нужно сдать РСВ за 2019 год. Отдельно остановимся на порядке его заполнения.

Кто сдает РСВ за 2019 год

Расчет по страховым взносам (РСВ) — относительно новый вид отчетности, введенный с 2017 года. Он заменил собой сразу несколько отчетов, отмененных после передачи страховых взносов в ведение ФНС: РСВ-1, РСВ-2, РСВ-3 и частично 4-ФСС.

Сдать РСВ за 2019 год обязаны работодатели, производящие выплаты:

- сотрудникам, оформленным по трудовым договорам (независимо от срока его действия);

- гражданам, с которыми заключены договоры гражданско-правового характера;

- авторам произведений по договорам авторского заказа;

- физлицам по договорам об отчуждении исключительного права на некоторые результаты интеллектуальной деятельности, издательским лицензионным договорам, лицензионным договорам о предоставлении права использования результатов интеллектуальной деятельности.

К работодателям, обязанным сдать РСВ, относятся:

- организации;

- обособленные подразделения российских организаций (ОП), самостоятельно выплачивающие доход своим сотрудникам и перечисляющие с него взносы в бюджет;

- ОП иностранных организаций, работающие на территории РФ;

- ИП;

- главы КФХ;

- физические лица без статуса ИП.

Нулевой РСВ потребуется сдать:

- единственному учредителю, работающему одновременно генеральным директором (Письмо Минфина РФ от 18.06.2018 № 03-15-05/41578);

- организациям или ИП, если в отчетном периоде ими деятельность не велась, и выплаты сотрудникам не производились (Письмо ФНС РФ от 03.04.2017 № БС-4-11/6174);

- главе КФХ при отсутствии сотрудников и деятельности (Письмо ФНС РФ от 25.12.2017 № ГД-4-11/26372@).

Подробнее про порядок заполнения нулевого РСВ можно узнать в этой статье.

ИП, адвокаты, частные нотариусы, не имеющие наемных работников, расчет по страховым взносам не сдают.

Форма РСВ за 4 квартал 2019 года

За 2019 год РСВ сдается по старой форме, утв. Приказом ФНС России от 10.10.2016 № ММВ-7-11/551@.

Начиная с отчетности за 1 квартал 2020 года расчет нужно формировать по новой форме, утв. Приказом ФНС России от 18.09.2019 № ММВ-7-11/470@.

РСВ, сдаваемый по итогам 2019 года, состоит из 24 листов. Но все их заполнять не нужно. Обязательны для включения в расчет:

- титульный лист;

- Раздел 1 «Сводные данные об обязательствах плательщика страховых взносов»;

- подраздел 1.1 приложения № 1 к Разделу 1 «Расчет сумм взносов на обязательное пенсионное страхование»;

- подраздел 1.2 приложения № 1 к Разделу 1 «Расчет сумм взносов на обязательное медицинское страхование»;

- приложение № 2 к Разделу 1 «Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством к разделу 1»;

- Раздел 3 «Персонифицированные сведения о застрахованных лицах».

Порядок заполнения листов РСВ следующий: титульный лист, Раздел 3 (на каждого работника), приложения к Разделу 1, Раздел 1.

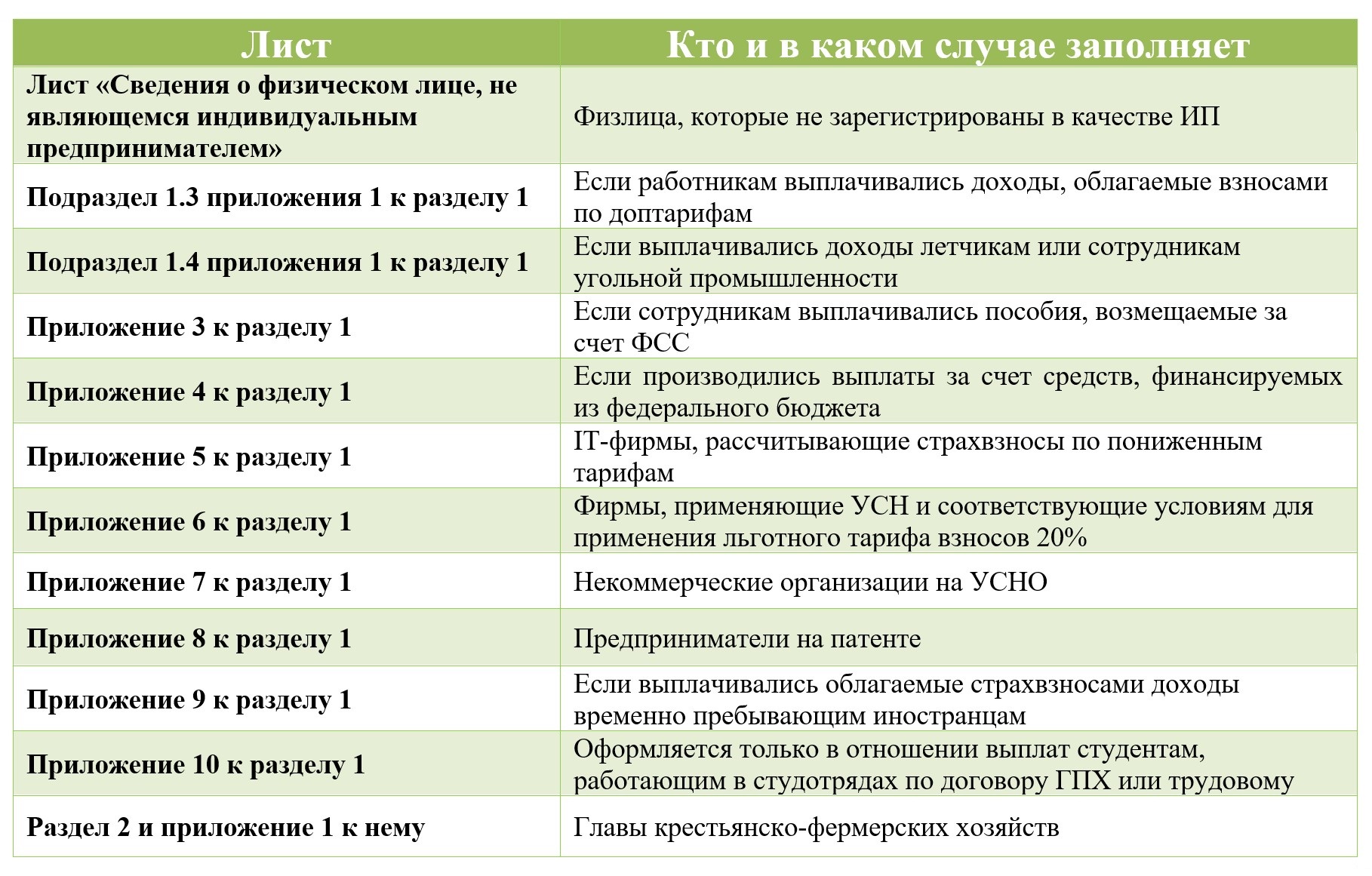

Остальные листы РСВ заполняются при необходимости:

Как сдавать РСВ за 2019 год — на бумаге или электронно?

Сдать РСВ за 2019 год можно несколькими способами:

- На бумаге — если численность сотрудников не превышает 10 человек.

Если в отчетном периоде вы выплатили доход максимум 10 сотрудникам расчет можно сдать как на бумаге, так и в электронной виде.

- В электронной форме — если численность сотрудников 11 человек и больше.

Если в 2019 году доход вы выплатили более чем 10 сотрудникам, сдать расчет можно только в форме электронного документа, подписанного ЭЦП. В ИФНС он направляется по телекоммуникационным каналам связи (ТКС) через операторов электронного документооборота.

Ограничение в 10 человек для сдачи расчета в электронном виде действует с 01.01.2020: поскольку РСВ за 2019 год сдается уже в 2020 году, учитывать нужно новые лимиты (Письмо ФНС России от 15.11.2019 № БС-4-11/23242@).

Напомним, что в 2019 году расчет сдавался в электронной форме, если среднесписочная численность сотрудников, получивших доход за прошлый период, превысила 25 человек.

Срок сдачи РСВ за 2019 год

Расчет по страховым взносам сдается в ИФНС не позднее 30 числа месяца, следующего за отчетным кварталом.

Если крайний срок сдачи отчета выпадает на выходной или праздник, он переносится на ближайший рабочий день (п. 7 ст. 6.1 НК РФ). Срок сдачи РСВ за 2019 год на выходной не выпадает и поэтому не переносится.

РСВ за 2019 год нужно сдать в ИФНС до 30.01.2020.

Требования к заполнению РСВ за 2019 год

Они приведены в Порядке заполнения этого отчета, утв. Приказом ФНС России от 10.10.2016 № ММВ-7-11/551@:

- Страницы расчета нумеруются в сквозном порядке, начиная с титульного листа.

- Сведения в РСВ вносите заглавными печатными буквами слева направо.

- При заполнении расчета от руки используйте чернила черного, фиолетового или синего цветов.

- При заполнении РСВ на компьютере используйте шрифт Courier New высотой 16-18.

- Исправлять ошибки с помощью замазки и прочих корректирующих средств нельзя.

- Если документ формируется на бумаге, распечатайте каждый лист на отдельной странице.

- Распечатанный отчет ничем не скрепляйте, даже скрепками. Передать его на проверку лучше всего в отдельном файле.

- В полях, в которых отсутствуют количественные или суммовые показатели, укажите «0», в остальных пустующих строках и ячейках поставьте прочерк. Но если отчет заполняется с использованием программного обеспечения, прочерки в пустых ячейках можно не ставить.

- Строку «Фамилия______И.О.» на каждой странице расчета заполняют только физлица, не являющие ИП, у которых нет ИНН.

Расчет страховых взносов за 2 квартал 2020: скачать бланк и пример заполнения

Все организации независимо от формы собственности и предприниматели с наемными работниками обязаны представить расчет по страховым взносам за 2 квартал 2020 года. Если организация не ведет деятельность и не выдает зарплату, а из сотрудников только директор, подайте нулевой отчет. Иначе инспекторы выпишут штраф.

Расчет по страховым взносам за 2 квартал 2020 года: новая форма

Новый бланк на 3 страницы меньше — в нем 21 лист вместо 24. В частности, из формы исключили лист о сведениях «физиков», не относящихся к предпринимателям. Сохранившиеся страницы претерпели изменения.

Титульный лист. Для случаев, когда надо уточнить расчет по закрытым подразделениям, добавили отдельное поле. Если это ваша ситуация, укажите код 9, подайте расчет в инспекцию головной компании.

Раздел 1. Появилось поле для кода типа плательщика, там поставьте:1 — если, в последние три месяца выдавали вознаграждения «физикам»;2 — ничего не платили.

В подразделах 1.1, 1.2, 1.3, 1.3.1, 1.3.2 убрали строки для итоговых сумм к уплате за расчетный (отчетный) период. Сейчас вы указываете отдельно сведения за каждый из трех последних месяцев, сумму за три месяца и показатель с начала года. Приложений к разделу 1 тоже стало меньше — девять вместо десяти, некоторые из них переименовали.

Раздел 3. По большей части правки в этом разделе технические: упразднили поля «Расчетный период» и «Календарный год», а поле «Номер корректировки» переименовали в «Признак аннулирования сведений о застрахованном лице». В нем ставьте код 1, если аннулируете сведения о «физике» или корректируете данные в строках 020–060. Реквизиты паспорта надо будет показывать в строках 100–110.

Расчет по страховым взносам за 2 квартал 2020 год: изменения в правилах сдачи

Компаниям и предпринимателям нужно ориентироваться на новые лимиты по численности, чтобы определить, как сдать отчеты. Об этом предупредила ФНС в письме от 15.11.2019 № БС-4-11/23242@, которое разослала во все нижестоящие инспекции.

Электронный отчет направьте, если выплатили вознаграждения 11 «физикам» и более. Когда численность меньше, у вас есть выбор — сдать бумажную или электронную отчетность. При этом такие правила распространяются и на вновь созданные компании.

Состав расчета по страховым взносам за 2 квартал 2020 года

Форма расчета состоит из титульного листа и трех разделов. Но заполнять бланк надо не весь, а только по разделам в зависимости от того, кто сдает отчетность и какие выплаты получили работники. Кто и какой раздел должен сдавать, поможет разобраться таблица.

Лист (раздел)

Кто заполняет

Раздел 1, подразделы 1.1 и 1.2, приложения 1 и 2 к разделу 1, раздел 3

Все организации и предприниматели, которые начисляют выплаты физлицам

Раздел 2 и приложение 1 к разделу 2

Главы крестьянских фермерских хозяйств (только в расчетах за год, в РСВ за отчетные периоды заполнять не нужно)

Подразделы 1.3.1, 1.3.2 приложения 1 к разделу 1

Организации и предприниматели, которые начисляют пенсионные взносы по дополнительным тарифам

Приложения 5–7 к разделу 1

Организации и предприниматели, которые применяют пониженные тарифы

Приложение 8 к разделу 1

Организации и предприниматели, которые начисляют выплаты иностранцам или лицам без гражданства, временно пребывающим в России

Приложение 9 к разделу 1

Организации и предприниматели, выплачивающие доходы студентам, которые работали в студотрядах

Приложения 3 и 4 к разделу 1

Организации и предприниматели, которые выплачивали страховое обеспечение по обязательному социальному страхованию. То есть выдавали больничные пособия, детские пособия и т. д.

Если компания запуталась, как подготовить отчет, можно использовать контрольные соотношения. Их ФНС опубликовала в письме от 29.12.17 № ГД -4-11/27043@. Также учитывайте, что если каких-то показателей количества или суммы нет, то пишите в полях ноль – «0». А в остальных случаях ставьте прочерки «-». Можете ничего не ставить, если заполняется расчет по страховым взносам на компьютере.

Отрицательных значений в расчете быть не должно. Сумма на лицевом счете застрахованного лица не может быть меньше нуля. Отчет с отрицательными значениями инспекторы не примут (письма ФНС от 23.08.2017 № БС-4-11/16751 и от 24.08.2017 № БС-4-11/16793).

Кроме того, не забывайте, что даже если в компании числится один учредитель-директор, либо организация приостановила деятельность или нет никаких выплат в течение всего квартал, то надо сдать нулевой расчет по страховым взносам за 2 квартал 2020 года (письмо ФНС России от 12.04.17 № БС-4-11/6940@). Включите в него титульный лист, подразделы 1.1 и 1.2 приложения 1 к разделу 1, приложение 2 к разделу 1, раздел 3 с данными на руководителя организации.

Позиция чиновников такова, что если в организации числится хотя бы директор, то РСВ за 2 квартал 2020 года надо представить нулевой. Поэтому в разделе 3 укажите данные в подразделе 3.1 с персональными данными. Помните, что нулевой расчет с пустыми полями раздела 3 программа налоговиков не пропустит.

Расчет по страховым взносам за 2 квартал 2020 года: образец заполнения

Титульный лист схож с декларацией, поэтому здесь необходимо заполнить типовые коды. В шапке листа запишите ИНН и КПП организации и «Номер корректировки». Как и обычно, сюда внесите значение «0--», если сдаете первичный бланк, а для уточненок «1--», «2--» и т.д.

Далее необходимо записать «Расчетный период» - код 31, так как это расчет по страховым взносам за 2 квартал 2020 года. В поле «Календарный год» - 2020. Также отразите коды инспекции, места и сроки сдачи отчетности. Если по месту учета компании, то код 214 (приложение 4 к Порядку, утв. приказом № ММВ-7-11/551@).

Затем отразите наименование вашей компании или подразделения. К примеру, Общество с ограниченной ответственностью «Ромашка». Код ОКВЭД возьмите строго по классификатору ОК 029-2014 (утв. приказом Росстандарта от 31.01.2014 № 14-ст).

Также на листе укажите номер телефона для обратной связи. Причем можете прописать любой номер, как стационарный номер телефона компании, так и мобильный номер главбуха. Пустые поля оставлять не нужно, если у налоговиков возникнут вопросы, они смогут быстро с вами связаться.

Ниже отразите число страниц бланка и количество листов приложения. Эти поля заполняйте в последнюю очередь, когда уже форма заполнена, тогда вы точно не ошибетесь, сколько страниц и листов записать.

В нижней части листа с левой стороны запишите реквизиты, кто подготовил расчет. В отдельной ячейке отразите код, если отчетность заполнила организация – 1, представитель – 2. Далее внесите Ф.И.О. полностью и проставьте подпись.

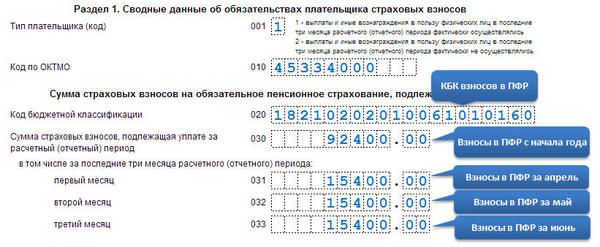

Образец заполнения расчета по страховым взносам за 2 квартал 2020 года: титульный лист

В разделе 1 РСВ за 2 квартал 2020 года необходимо показать сводные данные по сумме страховых взносов к уплате в бюджет. В поле 010 внесите коды ОКТМО. Если не знаете показатель, то его можно определить на сайте ФНС - nalog.ru во вкладке «Электронные сервисы»> «Узнай ОКТМО» (г. Москва, муниципальный округ Басманный – 45375000).

Затем запишите сумму к уплате, они делятся по видам: пенсионные, медицинские, социальные и допстрахование. Главное не допустите ошибку, КБК разный. В частности, для медицинских взносов (строка 040) – 182 1 02 02101 08 1013 160, а социальных (строка 100) – 182 1 02 02090 07 1010 160.

В разделе 1 строку 060 можно заполнять несколько раз, поэтому при необходимости оформите несколько листов. Но вносите данные только в дополнительные поля.

Показатели по социальным взносам надо вносить иначе. Все дело в том, что их нужно показывать за минусом пособий. А так как пособия в некоторых случаях могут быть выше взносов, то в форме есть два отдельных блока. Посчитайте разницу между начисленными и выданными пособиями за весь квартал и за каждый месяц – апрель, май, июнь. Положительный результат отразите в строках 110–113, а если отрицательный – 120–123.

Строки 110 и 120, 111 и 121, 112 и 122, 113 и 123 не могут быть заполнены одновременно (п. 5.21 Порядка, утв. приказом № ММВ-7-11/551@).

Расчет по взносам по итогам 2 квартала 2020 года: заполнение раздела 1

Раздел 3 заполняйте на каждого человека, который застрахован в системе обязательного пенсионного страхования. Неважно, были начисления за отчетный период или нет

Куда сдавать РСВ за 2 квартал 2020 года

Компания отчитывается в инспекцию по юридическому адресу. Куда представить отчет за обособленное подразделение, зависит от того, вправе ли они самостоятельно начислять зарплату сотрудникам. Если компания предоставила дополнительному офису такие полномочия, то отчитываться по страховым взносам надо по месту подразделения. Об этом следует издать приказ и сообщить в инспекцию.

Инспекторы не рекомендуют передавать начисление зарплаты в подразделение, которое действует без расчетного счета. В этом случае офис не поставят на учет в местном ФСС как страхователя по несчастным взносам. Тогда инспекторы не смогут передать сведения из расчета по страховым взносам в фонды, хотя обязаны это сделать.

Введена ли новая форма? Когда и что изменилось в ней в последний раз? С отчетности за какой период необходимо использовать новую форму расчета? Где можно скачать бесплатно форму РСВ в удобном для заполнения формате? Как заполнить РСВ за 1 квартал 2020 года: образец заполнения , а также ссылки для скачивания — в этом материале.

Предыдущий год ознаменовался множественностью изменений российского законодательства в части администрирования, начисления и сроков сдачи отчетности по страховым взносам. Подобные изменения законов всегда приводят к изменению сопутствующих форм, бланков, деклараций и тому подобных документов. В случае со страховыми взносами также произошел ряд изменений.

Форма расчета по страховым взносам не остается неизменной. И этот год не стал исключением. Федеральная налоговая служба утвердила новую форму расчета по страховым взносам, порядок ее заполнения и электронный формат (приказ ФНС от 18.09.19 № ММВ-7-11/470@). Впервые применить измененный бланк нужно при сдаче отчетности за первый квартал 2020 года. Об этом говорится в п.3 приказа «Настоящий приказ вступает в силу начиная с представления расчета по страховым взносам за первый расчетный (отчетный) период 2020 года.»

РСВ : новая форма за 1 квартал 2020 года скачать в excel

Закончился очередной отчетный период и надо сдавать РСВ за 1 кв. 2020 года. Новая форма введена с 1 квартала 2020 года, поэтому сдавать расчет необходимо по форме, которая утверждена приказом ФНС России от 18.09.19 № ММВ-7-11/470@. Эта форма является актуальной.

Бланк расчета содержит три раздела. Наиболее объёмным является первый раздел, посвященный расчетам. Однако, если в организации большое количество работников, то большим будет раздел 3, содержащий персонифицированные сведения о застрахованных лицах.

В состав формы включаются:

- Общая информация о страхователе.

- Расчет пенсионных страховых взносов (подраздел 1.1).

- Расчет медицинских страховых взносов (подраздел 1.2).

- Расчет социальных страховых взносов.

- Расходы на такие социальные страховые взносы, как временная потеря трудоспособности и материнство.

- Сведения о выплатах, которые были финансированы федеральным бюджетом.

- Персонифицированные сведения о застрахованных лицах.

Чтобы правильно произвести расчеты по взносам, надо использовать актуальные на момент расчета ставки. Для обязательного пенсионного страхования это 22%, для обязательного медицинского страхования – 5,1%, а для обязательного социального страхования – 2,9%.

Не все страхователи обязаны заполнять второй раздел. Он касается только глав фермерских или крестьянских хозяйств.

Раздел 3 содержит информацию о каждом застрахованном лице, за которого начисляются и уплачиваются взносы предприятием. Данные содержат персональные сведения и включают расчеты для взносов за каждое отдельное лицо. Наряду с разделами подлежит заполнению и титульный лист, на котором указываются данные об организации, количестве листов и сведения об отчетном периоде. На каждой странице расчета указывается ИНН и КПП страхователя.

Порядок заполнения и сдачи РСВ

Повреждение страниц расчета и корректировка записей в нем не допускаются. При заполнении в бумажном варианте надо использовать печатные буквы, написанные черными или синими чернилами. Если расчет заполняется на компьютере, то при последующей его распечатке на принтере допускается отсутствие обрамления знакомест и прочерков для незаполненных (пустых) знакомест. В общем, правила оформления практически ничем не отличаются от оформления других документов, предназначенных для подачи в налоговую службу. Разрешено подавать расчет в двух вариантах: на бумажном носителе либо в электронной форме. Но первый вариант разрешен только организациям с численностью до 10 сотрудников включительно. Обратите внимание на изменения — раньше разрешалось до 25 сотрудникам. В этом случае расчет можно принести лично или отправить по почте заказным письмом.

Очень важным моментом при расчете является то, чтобы чтобы данные раздела 1 и раздела 3 совпадали. При выявлении несовпадения налоговики отчет не примут.

По срокам сдачи нет различия в том, в какой форме сдается отчетность. Для письменного и электронного варианта установлен один срок — 30 число месяца, следующего за отчетным периодом (ст. 431 НК РФ). В 2020 году эти сроки распределились следующим образом:

- За первый квартал – 30 апреля.

- За полугодие – 30 июля .

- За 9 месяцев – 30 октября.

- За 2020 год – 01 февраля 2021 года.

Образец заполнения расчета по страховым взносам за 1 квартал 2020 года

Ниже представлен расчет по страховым взносам за 1 квартал 2020 года: образец заполнения для организации на общей системе налогообложения.

В качестве исходных данных для расчета используем следующие:

Среднесписочная численность сотрудников организации составила 12 человек. Один из сотрудников – Кукушкин А.В. — работает в тяжелых условиях , относящихся к списку 2, утвержденному постановлением Кабинета Министров СССР от 26 января 1991 № 10. Этот факт отражен в разделе 3 на стр.15

Организация в Ⅰ кв. оплатила 4 больничных листа за 16 дней болезни.

В Ⅰ кварт. были осуществлены выплаты, приведенные ниже :

- в 1 месяце квартала выплаты всего: 250000 р., в том числе не облагаемые страхвзносами — 4000 р.

- во втором месяце квартала выплаты всего: 250000 р., в том числе не облагаемые страхвзносами — 8000 р.

- в третьем месяце квартала выплаты всего: 250000 р., в том числе не облагаемые страхвзносами — 0 р.,

- Всего за квартал : 750000 р., в том числе не облагаемые страхвзносами — 12000 р.

Суммы начисленных страховых взносов отражены в таблице:

Читайте также: