Государственный пенсионный фонд норвегии активы

Почему этот длинный пост про норвежский пенсионный фонд, а не про пенсионный фонд России? Ответ будет в самом конце.

Недавно (в сентябре) норвежский фонд выпустил интересный доклад на 106 страниц, где рассказал об истории фонда и о том, как они распоряжаются сверхдоходами от нефти — деньгами норвежских пенсионеров. И очень интересным лично для меня разделом является раздел, где они рассказали, как они к этому пришли: как они от скупки валюты в свои резервы (то, чем занимается сейчас их российский прототип — ФНБ) пришли к решению инвестировать по всему миру, причём 70% — в акции. Это абсолютно непохоже на «классический» подход (или то, что нам пытаются преподнести как «классический» подход), при котором пенсионные деньги должны быть инвестированы консервативно, желательно в облигации понадёжнее.

Норвежский пенсионный фонд — это один из крупнейших институционалов с активами под управлением, равными 10,6 трлн крон (более 1,1 трлн долларов США). Это фонд, который пополняется со сверхдоходов от нефти (Норвегия — крупный нефтедобытчик), а средства инвестируются по всему миру. Аллокация активов на данный момент: 70% в акциях (около $790 млрд), 27% в облигациях (около $300 млрд), 3% в недвижимости (около $34 млрд). Фонд инвестирует по всему миру, и даже в российские компании и ОФЗ (около $4 млрд в акциях российских компаний и около $2,5 млрд в ОФЗ). Вы можете заметить его среди крупнейших акционеров практически любой известной компании: они владеют долей 1.02% Apple, 0.99% Microsoft, 2.53% Nestle и еще в более чем 9000 компаний. Вы можете и сами посмотреть все позиции фонда и даже скачать детальные Excel-таблицы с подробными цифрами по каждой компании, госдуарству и по каждому объекту недвижимости — здесь.

Но всё начиналось с малого.

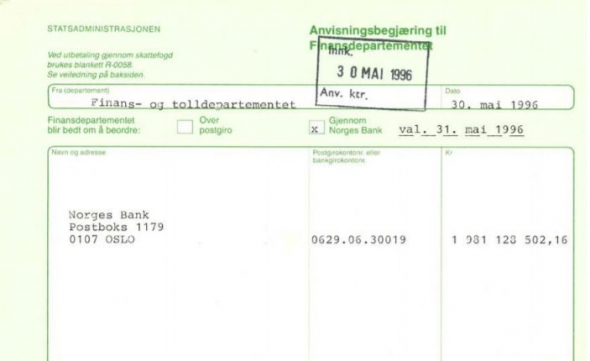

Историю фонда норвежцы привыкли вести с 1996 года, именно тогда состоялась первая транзакция: в фонд передано почти 2 миллиарда норвежских крон.

30-летняя история:

1990 — Акт о создании нефтяного фонда;

1996 — Первое пополнение;

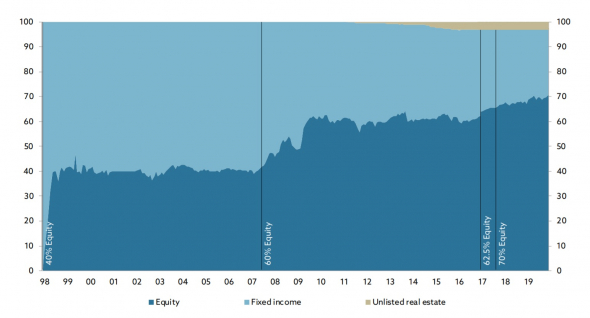

1997 — 40% в акциях;

2007 — 60% в акциях;

2010 — Добавление недвижимости в активы фонда;

2017 — 70% в акциях;

2019 — 10 трлн крон в фонде.

От 0% до 40% в акциях

Вот что пишет Норвежский фонд:

«В общей сумме мы получили 45 млрд крон в 1996 году, и это были деньги, которые Норвегия хранила в валютных резервах. Первые наши инвестиции были отправлены в госдолг развитых стран, причем 75% — в госдолг европейских стран. Большая часть денег (25%) была инвестирована в госдолг Швеции и Дании»

От себя я добавлю, что Норвегия не признает инвестиции в золото, в золоте они хранят ровно 0,00 крон, и так было с момента создания фонда. Грамотный это подход или нет, я не берусь судить, а просто оглашаю этот факт.

«Но в 1997 году мы приняли решение об инвестициях в акции развитых стран. И уже в апреле 1997 года доля акций составила 30%. Впоследствии Министерство финансов Норвегии решило увеличить эту долю до 40%. Это было очень смелым решением: мы не имели опыта инвестиций в акции, и шли на повышенный риск и на готовность к высокой волатильности в обмен на большую потенциальную доходность. Фонд был небольшим в то время, и поэтому технически это не было сложным: переход занял всего 5 месяцев»

Впоследствии норвежский фонд неоднократно возвращался к пересмотру стратегии (в пузырь доткомов казалось, что акции — это плохая идея для инвестиций пенсионных средств), но вплоть до 2005 года решение оставалось неизменным.

От 40% до 60% в акциях

В 2005 году Норвежский фонд принял решение об увеличении доли до 50%. А уже через год, в 2006 году, было принято решение об увеличении до 60% доли в акциях. В эти годы фонд уже был внушительным, и держал огромные позиции в облигациях по всему миру. Возможно, уже тогда они осознавали, что с ипотечными облигациями США что-то не так (ипотечный пузырь лопнул в 2008). Однако, управление такими большими деньгами не было плёвым делом, и переход к модели «60% в акциях, 40% в облигациях» затянулся вплоть до начала 2009 года.

Правило 60% оставалось неизменным до 2017 года. И в 2017 году фонд решил добавить в портфель ещё один тип активов — недвижимость. Рекомендуемая аллокация активов принята следующая: 60% акции, 35% облигации, 5% недвижимость.

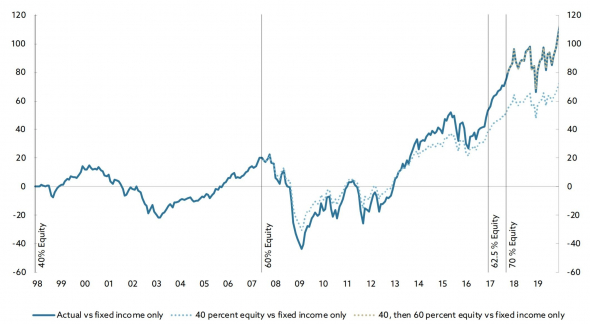

Решение стоимостью в 1 триллион крон. Переход от модели 40% к модели 60% на истории показал свою эффективность: норвежцам удалось засчет этого трудного решения добавить к доходности фонда 1 трлн крон в абсолютном выражении.

Если смотреть в процентах, то это решение дало целых 30% к чистой доходности фонда за 13 лет с 2007 года. Причем, вплоть до 2013 года это не выглядело как хорошее решение. Другим пунктиром на графиках показан эффект от перехода к 70%, и пока о результатах говорить рано.

Переход к 70%

Ещё с 2006 года шло жаркое обсуждение с предложением довести долю акций до 75%. Но следующее изменение вступило в силу только в феврале 2017 года: теперь фонд стремится к удержанию доли 70% в акциях компаний со всего мира. Переход от 60% к 70% занял 2 года, и в апреле 2019 этот показатель был впервые достигнут.

Начиная с 2010 года, в фонд начали добавлять недвижимость. Сейчас аллокация активов такова: 70% акции, 27% облигации, 3% недвижимость.

На сегодня всё, но я хочу написать ещё несколько частей, потому что в этом 106-страничном отчёте норвежцы нам рассказывают о ещё более интересных вещах:

- Решение об инвестициях в акции развивающихся рынков (в том числе, в Россию);

- Разные модели инвестиций в мировые акции: как они пришли к существующей аллокации по разным странам, и что было бы если бы было принято другое решение;

- Решение о том, сколько денег инвестировать в акции гигантов, сколько — в акции середнячков, и сколько — в акции компаний с малой капитализацией;

- Решение об изменении в подходе к инвестициям в облигации.

Почему мне это интересно? Потому что мой горизонт инвестиций совпадает с Норвежским пенсионным фондом, и так получилось, что я давно за ним слежу, и мне импонирует их подход. Я тоже коплю на пенсию, и мой горизонт — вечность. О своих потугах я рассказываю в своем Телеграм-канале, откуда этот пост и взят. У них ещё многому можно научиться!

Что с Пенсионным фондом России? Да ничего. Я долго ждал годового отчёта за 2019 год (на дворе ноябрь-2020, ага), а его всё нет. Сегодня решил позвонить туда и спросить, в чём же дело. Красивой истории не будет: меня культурно послали. Колл-центр не при делах, контактов (почта для обращения, телефон) они дать не могут.

Что вы знаете про Норвегию? Небольшая скандинавская страна. Площадь занимаемой территории сопоставима с Бурятией. Население около 5,3 миллионов человек. Возраст выхода граждан на пенсию составляет — 67 лет. Причем независимо от пола.

Основа экономики — добыча газа и нефти. Доход от продажи которых составляет более 50% от всего экспорта.

Свой нефтяной путь Норвегия начала в 1971 году. С открытия и разработки нефтяных месторождений. И с каждым годом наращивает добычу полезных ископаемых.

Знакомая модель экономики. Не находите? Напоминает Россию.

- Пенсионный фонд Норвегии

- Доходность фонда

- Где деньги, Карл?

- Вложения в разные страны

Пенсионный фонд Норвегии

Но такая ветвь развития предполагает сильную зависимость от мировых цен на ресурсы. Дабы как-то сгладить возможные негативные события в будущем (и подстелить себе соломки) был было решено откладывать сверх доходы в специальный фонд. Ранее он назывался нефтяной. Сейчас носит название Норвежский пенсионный фонд.

Ребята стартовали в 1996 году. Сделал первые пополнения фонда. И за 2,5 десятилетия фонд стал одним из крупнейших в мире.

Динамика роста активов фонда, трлн. норвежских крон

На момент написания статьи активы Норвежского пенсионного фонда оцениваются в 9 615 500 000 000 норвежских крон (или 9,6 триллиона).

В долларах получаем капитализацию $1,05 триллиона.

Чтобы понять насколько это много, представьте, что на каждого жителя страны приходится почти по 200 тысяч долларов.

Российский фонд национального благосостояния (ФНБ), у которого вроде бы аналогичная миссия («Фонд призван стать частью устойчивого механизма пенсионного обеспечения граждан РФ»), оценивается в 120 миллиардов (менее 1 тысячи доллара на россиянина).

Доходность фонда

За период с 1998 по 2019 среднегодовая доходность Норвежского фонда составила 5,9% годовых.

При текущей капитализации — получаем прибыль в $60 миллиардов ежегодно.

Выходит почти по 1 тысячи долларов на брата (каждого жителя) ежемесячно. Вся Норвегия в один день может решить перестать работать. Уехать в какую-нибудь недорогую страну и скромно жить на получаемый доход. Вся жизнь.

Правда если скорректировать полученный доход на размер инфляции и вычесть расходы на управление, реальная прибыль с 5,9% уменьшается до 4% годовых. Но тоже деньги. $40 млрд. в год на дороге не валяются. )))

Где деньги, Карл?

Куда инвестируются средств норвежских пенсионеров?

Структура фонда по классу активов:

- 66% вложено в акции;

- 27% в облигации с фиксированным доходом;

- 7% — недвижимость.

Норвежцы инвестируют в акции 9 153 компаний из 73 стран. Фонду владеет долей 1,4% от всех компаний обращающихся на фондовом рынке.

Самые крупные вложения фонда.

Вложения в разные страны

Инвестиции в США. Всего инвестировано в 1930 американских компаний на сумму 245 миллиардов.

В долговые бумаги (облигации) более 100 миллиардов. Недвижимость — $13 млрд.

Есть в сферах интересов пенсионного фонда и Россия.

Норвегия владеет долями в 49 российских компаниях. На сумму 2,7 миллиарда долларов (во всю Россию вложено почти в 2,5 раза меньше, чем в одну компанию Google).

Что куплено?

- Алроса на 107 миллиона долларов (владеет 1,01% от всех акций компании);

- Газпром — акций на $350 миллионов (0,68%) — оказывается это не только наше национальное достояние)))

- Лукойл — $600 миллионов (доля 1,11%);

- Сбербанк — $580 млн. (0,93%);

- Магнит — $32 миллиона (0,62%);

- Сургутнефтегаз 126 млн. — (0,55%).

И даже в Тинькофф вложено 79 миллионов баксов.

Когда вы покупаете товар в Магните или пользуетесь услугами Сбербанка, где-то радуется и подсчитывает прибыль норвежский пенсионер.

Знаете ли вы, что Россия ежегодно выплачивает Норвегии (вернее пенсионному фонду) около 100 миллионов долларов ежегодно. В виде процентов по государственному долгу.

Норвежцы вложились в наши ОФЗ и регулярны получают многомиллионные купоны.

Правда сейчас доля российских облигаций уменьшилась до 1,2 млрд долларов. Несколько лет назад инвестиции составляли 4,5 миллиарда.

Но тем не менее, мы должны каждому жителю Норвегии по 15 тысяч рублей!

На официальном сайте фонда есть интерактивная карта мира. Можно поиграться и посмотреть где хранятся и в какие активы вложены деньги Норвежского пенсионного фонда. Ссылка здесь.

Иногда карта подгружает очень долго — придется немного подождать. Слева сверху — при необходимости можно сменить год и посмотреть как менялись география и размер инвестиций .

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

Государственный пенсионный фонд Норвегии (Government Pension Fund Global, GPFG) — крупнейший суверенный фонд мира, под управлением которого находятся активы размером более $1 трлн, — отчитался о рекордном доходе по итогам 2017 года. Его доходность от инвестиций составила 13,7% (что эквивалентно $131 млрд) — вдвое выше, чем в 2016 году (6,9%), следует из отчета фонда. Акции принесли ему 19,4% доходности, долговые инструменты — 3,3%, а недвижимость — 7,5%.

Ставка на потребителя

GPFG владеет акциями 9 тыс. компаний, среди которых есть и 52 российских по состоянию на конец 2017 года. Стоимость портфеля российских акций в долларовом выражении за год увеличилась незначительно, с $2,69 млрд до $2,77 млрд. В количественном отношении портфель прибавил лишь одну позицию. Это произошло за счет того, что фонд вышел из капитала шести российских компаний («Черкизово», «М.Видео», «Юнипро», «Уралкалий», а также государственные «Ростелеком» и «Россети»), но сделал семь новых вложений — в банк «Санкт-Петербург», «Русагро», Globaltrans, в девелоперов «Эталон» и MirLand Development и ретейлеров «Обувь России» и «Детский мир».

Рыночная стоимость инвестиций GPFG, отражаемая в его отчетности, зависит от курсов валют, количества акций и их котировок. Крупнейшей позицией в российском портфеле фонда (по стоимости) остается Сбербанк (см. инфографику): вложения в акции госбанка увеличились до $626 млн (с $453,5 млн в конце 2016 года). На второе место вышел «Сургутнефтегаз» ($173 млн), вытеснивший акции «Газпрома». Вложения GPFG в «Газпром» сократились в прошлом году вдвое — с $239 млн (0,4% уставного капитала) до $117 млн (0,22% уставного капитала).

С точки зрения величины долей в акционерных капиталах крупнейшей позицией норвежцев является строительная группа ЛСР: на конец 2017 года фонду принадлежит 4,55% капитала застройщика. На втором и третьем местах находятся «Детский мир» (3,93% капитала) и «Эталон» (3,76%). «Детский мир» в 2017 году провел IPO, что позволило норвежскому фонду впервые приобрести его бумаги. Первичное размещение провела и сеть «Обувь России», и GPFG смог приобрести 2,9% компании.

Существенно нарастил GPFG и позицию в бумагах X5 Retail Group (магазины «Пятерочка», «Перекресток» и «Карусель»): с 0,25% уставного капитала (рыночная стоимость $22,4 млн на конец 2016 года) до 1,58% ($162 млн). В то же время фонд распродал акции «Магнита» (его доля сократилась с 0,83 до 0,21%, а стоимость позиции — с $148,6 млн до $24,4 млн).

Индекс Мосбиржи (MICEX) в 2017 году снизился на 7,7%.

Подальше от государства

GPFG также сделал ставку на бумаги TCS Group Олега Тинькова: вложения в TCS увеличились с $17 млн до $108 млн, и теперь норвежцам принадлежит 3,14% уставного капитала TCS Group Holding.

«Тот факт, что Государственный пенсионный фонд Норвегии держит акции некоторых российских компаний, таких как «Детский мир», банк «Санкт Петербург», «Росагро» и ММК, говорит о том, что в фонде не видят санкционных рисков в отношении данных эмитентов, — сказал РБК аналитик ГК «Финам» Сергей Дроздов. — Выход фонда из старых российских активов и переход в новые обусловлен тем, что управляющие больше не видят перспектив дальнейшего роста бумаг и перекладываются в другие, на их взгляд, более интересные».

Фонд видит санкционные риски в госкомпаниях, считает начальник аналитического департамента УК «БК Сбережения» Сергей Суверов. «Также, вероятно, на его решениях сказывается ухудшение их уровня корпоративного управления», — говорит эксперт. В частности, фонд могла разочаровать дивидендная политика «Россетей». Поэтому он сосредоточился на частных прозрачных компаниях с растущим бизнесом и внятной стратегией, заключил Суверов.

Представитель GPFG отказался от комментариев, заявив, что фонд не комментирует конкретные рынки и инвестиции.

Более $5 млрд в российских активах

GPFG является крупнейшим среди нерезидентов — держателей российских облигаций федерального займа (ОФЗ). За год его портфель ОФЗ вырос в пересчете на доллары на $39 млн, до $2,25 млрд. Это могло быть связано с ростом цены российских госбумаг: индекс государственных облигаций Московской биржи в 2017 году вырос на 5% (хотя в 2016 году показатель был лучше — 6,8%).

По данным Банка России, рынок ОФЗ на 1 января 2018 года достигал $117 млрд (номинальный объем), из которых нерезидентам принадлежало $38,7 млрд.

За прошлый год стоимость всех инвестиций GPFG в российские активы (акции компаний и гособлигации) выросла с $4,9 млрд до $5,02 млрд — до максимума с 2013 года, когда этот показатель достигал $7,9 млрд.

Норвежский государственный пенсионный фонд под управлением Norges Bank раскрыл структуру портфеля по итогам 2017г. За прошлый год фонд заработал 13,7% или за вычетом инфляции 11,6%.

Стратегия фонда базируется на долгосрочном взгляде на фундаментальные основы сектора или отдельной компании. Управляющие менеджеры фонда часто проводят встречи с высшим руководством компаний, в которые инвестируют, а также с различными локальными экспертами. Это дает лучшее понимание рынков, на которых присутствует фонд. Покупки или продажи фондом активов могут дать некоторое представление об ожидаемом будущем той или иной бумаги.

Вложения фонда очень сильно диверсифицированы. Около 67% приходится на акции, 31% на долговые инструменты и чуть более 2% вложений относятся к недвижимости. Акции распределены между 10 секторами, 72 странами. Соответственно присутствует и валютная диверсификация. Большая часть инвестиций приходится на Северную Америку и Европу. Однако вложения в активы развивающихся рынков принесли больше всего плодов в 2017 г. — 28,7%, против 18,4% от развитых рынков.

Что касается России, фонд нарастил инвестиции на 2,4%, до $5 млрд, из которых $2,25 млрд приходится на суверенный долг РФ. В корпоративные бонды фонд не инвестировал. Доля инвестиций в российские акции в 2017г. выросла почти на 3%, до $2,8 млрд. Полный перечень бумаг, доля фонда в структуре капитала компаний, а также ее изменение за год указаны в таблице ниже.

Для начала отметим, что за прошлый год фонд полностью распродал акции Черкизово (4,89%), М.Видео (3,3%), Ростелеком (0,12%), Россети (0,09%), Юнипро (0,87%), Уралкалий (0,04%) и Русгидро (0,17%). Но взамен впервые были куплены акции БСПБ, Детский мир, Эталон, MirLand Development, Globaltrans и Обувь России.

Из оставшихся бумаг больше всего фонд сократил долю Ленты (-2,62%). Самая большая покупка в процентах от уставного капитала — Детский мир (+3,93%), за ним следом Эталон (+3,76%) и ТМК (+3,13%).

Топ пять самых дорогих инвестиции в портфеле норвежского фонда: Сбербанк, неожиданно Сургутнефтегаз, НЛМК, X5 Retail и Лукойл.

По доли от уставного капитала топ пять компаний выглядят так: ЛСР, Детский мир, Эталон, ТМК, TCS Group.

БКС Брокер

Последние новости

Рекомендованные новости

Ход торгов. Акции Газпрома и Сбербанка держат рынок в плюсе

Топ-5 российских акций: рекомендации недели

Топ-5 американских акций: рекомендации недели

Сбербанк опубликовал результаты за ноябрь. Что интересного

Золото. Тренд меняется

Роснефть возобновила обратный выкуп акций — позитивно или не очень?

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

Copyright © 2008–2020. ООО «Компания БКС» . г. Москва, Проспект Мира, д. 69, стр. 1

Все права защищены. Любое использование материалов сайта без разрешения запрещено.

Лицензия на осуществление брокерской деятельности № 154-04434-100000 , выдана ФКЦБ РФ 10.01.2001 г.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ОАО Московская Биржа. ООО «Компания Брокеркредитсервис» , лицензия № 154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия.

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Денег нет — но вы там держитесь — любимая моя цитата. И к пенсионному фонду она имеет самое прямое отношение. Все силы брошены на то, чтобы наполнить решето водой, но пока дыры не залаем, больше денег там не станет. Хоть до 100 лет поднимай пенсионный возраст.

Тем временем в Европе и Америке пенсионеры продолжают наслаждаться зимовками в тропиках. А мы продолжаем замораживать накопительную часть. Почему?

Что нужно знать о пенсионном фонде

Пенсионный фонд — это финансовая структура, которая обеспечивает государственные денежные выплаты по старости или инвалидности. Он накапливается за счёт объединённых денежных взносов от работодателей, профсоюзов и других организаций, а также добровольных отчислений, аккумулируя огромные средства.

Поэтому сегодня пенсионные фонды являются крупнейшими инвесторами и в большинстве развитых стран именно они доминируют на фондовых рынках.

Управляемые профессиональными управляющими фонды инвестируют деньги, чтобы те не лежали мёртвым грузом, а приносили доход.

Прибыль распределяется пропорционально вкладу, что является хорошим стимулом откладывать на пенсию как можно раньше и делать щедрые взносы. К сожалению, эта прекрасная схема не всегда работает идеально.

Выводы: деньги, которые находятся в пенсионном фонде — самые большие деньги в стране. Один процент потери или прироста на таких суммах это колоссальные суммы. Если ими неправильно распоряжаться — они будут съедаться инфляцией.

Россия и Норвегия — два примера пенсионного инвестирования

Исследование Willis Towers Watson по глобальным пенсионным активам показало, что в прошлом году их общая сумма составила 36,4 триллиона долларов США. Одна из самых развитых (фонд является крупнейшим акционером в Европе) у Норвегии.

На картинке выше приведено что происходит с деньгами в Норвегии и у нас. Давайте разбираться детальнее, почему такая разница.

Во что инвестирует пенсионный фонд Норвегии (спойлер: во всё)

Государственный пенсионный фонд Норвегии состоит из двух совершенно отдельных суверенных фондов, находящихся в правительственной юрисдикции.

Государственный пенсионный фонд Global, также известный, как Нефтяной фонд, был создан в 1990 году для инвестирования (Внимание!) избыточных доходов норвежского нефтяного сектора.

Проще говоря, бюджет больше зарабатывает, чем тратит, а излишек возвращают людям. Фонд оценивается более чем в 1 триллион долларов и владеет 1,3% всех акций в мире . В течение первых трёх месяцев 2019 года принёс 9,1% прибыли в целом (представляете сколько будет 9% от такой суммы?).

Правительственный пенсионный фонд «Норвегия» старше и меньше (создан в 1967 году). Управляется отдельно от Нефтяного фонда и ограничен скандинавскими инвестициями (Норвегия, Швеция, Дания и Финляндия). Поэтому он является ключевым держателем акций компаний Северной Европы.

Инвестиционная корзина норвежских фондов выглядит так:

- акции — 69,2%

- недвижимость — 2,8%

- облигации с фиксированным доходом по купону — 28%

Используя разделение рынков, пенсионная система Норвегии одновременно развивает национальные компании и беспрепятственно зарабатывает на мировых голубых фишках.

В частности, фонд Global владеет крупными пакетами акций Apple, Microsoft, Google-Alphabet и Amazon. Прекрасный пример рыночной свободы и диверсификации, который даёт потрясающий результат, приращивая пенсионные счета норвежцев примерно на 6-9% в год .

Во что инвестирует пенсионный фонд России

Пенсионная система России рождалась в муках (развал СССР и все последующие за этим трудности) и сразу пошла по пути максимального зарегулирования. Теперь все недостатки этого решения ощущаются в полной мере.

Официальная позиция такова: строгое регулирование фондов — это гарантия надёжности. А если пенсионные фонды не приносят прибыли, то виной тому санкции и геополитика (по мнению создателей).

Экономисты же указывают на неэффективность пенсионных фондов РФ, которая особенно остро выявляется в периоды рыночной волатильности. Регулирование слишком жёсткое. Фондам запрещено инвестировать в то, что они хотят, а часто приходится даже «инвестировать в то, во что не хотят», как сказал главный финансовый аналитик ИК «Премьер» Илья Балакирев.

Разрешённые законодательством инструменты:

- государственные сберегательные облигации с постоянной процентной ставкой купонного дохода

- банковские депозиты.

- акции государственных компаний (ценные бумаги компаний-эмитентов, основным держателем которых является Федеральное агентство по управлению гос. имуществом). Разрешен только небольшой процент.

Негусто. Поэтому и результат по сравнению с Норвегией никакой — вместо прибыли едва успешные попытки угнаться за инфляцией.

Согласно исследованию РАНХиГС и Института Гайдара, последние 5 лет наблюдается тенденция к снижению реальной ценности пенсии. Даже с учётом программы индексации 2019/2020 года, в реальном выражении пенсии станут меньше на 1,6-5,7%.

Плохо и то, что фонды не являются суверенными, как на западе. Правительство может распоряжаться средствами по своему усмотрению, превращая фонд в своего рода свинью-копилку. Например, в разгар мирового кризиса 2008 года, за счёт пенсионных фондов рефинансировались банки «Глобэкс» и «Связь-банк», а также кредитовалась группа «Русал».

Подытожим

Западные экономисты давно поняли, что заставляя фонды торговать только на национальном рынке, они делают только хуже. Более того, никто в мире не вкладывает самые длинные деньги (пенсионный фонд) в низкодоходные активы, потому что грамотно диверсифицированный портфель — надёжная страховка от кризиса и обвала.

Западный пенсионный фонд — это полноценный участник биржевых торгов; отечественный — полностью подконтрольная правительству структура, деньги в которой просто съедаются инфляцией. Отсюда главная причина кризиса пенсионной системы РФ — недостаток денег.

Норвегия в течение десятилетий зарабатывает на этих деньгах, почему бы просто не взять и не скопировать хорошую, а главное рабочую схему, как делают Китайцы?

Поэтому, пора бы прислушаться к пресс-секретарю президента России Дмитрию Пескову, который дал такой совет: «В старости надо рассчитывать только на себя». Шансов, что стратегия управления поменяется никаких.

Почему у нас не получается инвестировать доходы от нефти

Норвежский суверенный фонд — Government Pension Fund Global (GPFG) — собирается отказаться от корпоративных и государственных облигаций России, и еще девяти развивающихся стран. Об этом сообщается на официальном сайте фонда.

Сократить до минимума вложения в облигации развивающихся стран рекомендовал Минфин Норвегии. Помимо РФ, изменения коснутся ценных бумаг Чили, Чехии, Венгрии, Израиля, Малайзии, Мексики, Польши, Южной Кореи и Таиланда. Теперь в портфеле фонда облигации этих стран не могут превышать 5%.

Заметим, в 2018 году фонд уже сократил вложения в российские гособлигации на целых 45% — с $ 2,25 млрд. до $ 1,23 млрд. Всего же вложения GPFG в бонды развивающихся стран составляют около $ 28 млрд, из которых большая часть приходится на долговые обязательства Южной Кореи ($ 6,3 млрд.) и Мексики ($ 5,7 млрд).

Теперь доля российских бумаг в норвежском фонде станет и вовсе мизерной. Для нас это — плохой признак.

Напомним: GPFG — подразделение Государственного пенсионного фонда Норвегии, который является крупнейшим в мире и управляет активами на сумму свыше $ 1 трлн. Помимо Government Pension Fund Global, в него входит также фонд Government Pension Fund Norway.

Норвегия финансирует пенсии из доходов от продажи нефти. Но в отличие от России, делает это с умом. Государственный пенсионный фонд занимается инвестированием в ценные бумаги по всему миру, и покрывает «пенсионные» потребности бюджета за счет прибыли — процентов от инвестиций. В результате деньги от продажи нефти, которые в фонд закачивает государство не уменьшаются.

Ловкость норвежцев при размещении инвестиций вызывает неподдельное уважение. Судите сами: в 2018 году фонд отчитался о рекордном доходе — более $ 130 млрд. При этом государственные вложения от продажи нефти составили лишь 40% этого роста, а 60% приходятся на доходы от инвестирования средств самого фонда. В 2017 году доходность инвестиций достигла впечатляющих 14%.

Это вам не хилые российские НПФ, которые в лучшем случае показывают доход чуть выше инфляции, а в худшем — просто испаряются с деньгами клиентов.

Заодно напомним несколько фактов о норвежских пенсиях, которые благодаря фонду выплачиваются. И мужчины, и женщины в Норвегии имеют право выйти на пенсию в 67 лет. Но если они заключат договор с работодателем, трудовую деятельность можно прекратить уже в 62 года.

Средний размер пенсии в Норвегии, по данным Норвежской ассоциации пенсионеров, составляет 250 тысяч норвежских крон в год. Это примерно 21 тысяча крон в месяц — по нынешнему курсу 159 тысяч рублей. Если норвежец работаете в государственном учреждении, пенсия будет составлять 66% от его зарплаты. В частном секторе это будет зависеть от того, сколько гражданин заплатил в пенсионный фонд. Но если пенсия получится очень низкой, медицина для такого пенсионера будет бесплатной.

Неслучайно доктор экономических наук, профессор Никита Кричевский не шутя говорил, что Кремлю было бы неплохо поручить размещение российских нефтяных сверхдоходов норвежцам. «В нынешней ситуации, я считаю, это было бы лучшим выходом», — отмечал Кричевский.

И вот теперь эти супер-инвесторы шарахаются от российских ценных бумаг, как черти от ладана. О чем это говорит, почему мы не можем выстроить пенсионную систему, как в Норвегии?

— GPFG поступает логично, выходя из российских бумаг, — считает президент Союза предпринимателей и арендаторов России Андрей Бунич. — Фонд придерживается определенной стратегии, а сейчас развивающиеся рынки проседают. Замечу, проседание продолжается не первый год, но был временный отскок, который сейчас сменяется явным стагнированием. Поэтому по всему миру инвесторы стараются уменьшить вложения в развивающиеся рынки.

Действительно, emerging markets в значительной мере отыграны на сегодня. Они слишком сильно росли в нулевые годы, достигли очень высоких уровней, и больше расти не должны. К тому же их позиции сейчас слабее: тот суперцикл, который наблюдался в глобальной экономике раньше, теперь закончился.

Замечу, сейчас доходность на развитых рынках не меньше, чем на развивающихся. И это при том, что бумаги на развивающихся рынках менее надежные. Словом, у emerging markets нет прежних преимуществ.

Так что GPFG можно понять. Тут странно другое — что норвежцы не сократили дополнительно долю бумаг России. РФ, с точки зрения международных инвесторов, является из-за санкций страной просто опасной — неизвестно, что с ней будет.

— Мы можем в России построить фонд, аналогичный Государственному пенсионному фонду Норвегии?

— Минфин РФ рвется сделать именно так — забрать все сверхдоходы от нефти, и инвестировать по примеру норвежского фонда. При этом он считает, что инвестиции в экономику России надо в принципе запретить, а все вкладывать в иностранные активы. Причем, не только в безопасные долговые государственные обязательства, но и в акции глобальных компаний.

Эти идеи озвучил 1 апреля замминистра финансов Владимир Колычев. «Это должны быть не внутренние инфраструктурные проекты, а что-то вне России, иначе будет влияние на внутренние макроусловия, курс, инфляцию, процентные ставки», — отметил он.

Глава Счетной палаты Алексей Кудрин в связи с этими переменами начал даже проверку эффективности использования средств из ФНБ, ранее вложенных в инфраструктурные проекты внутри страны. Видимо, чтобы доказать, что инвестировать в Россию бессмысленно.

Словом, все как раз идет в парадигме, что надо сделать как в Норвегии.

— А вы так не считаете?

— Россия, я считаю, в данном случае с Норвегией никак не сопоставима. Норвежцы стали вкладывать в иностранные бумаги и активы только после того, как все что можно вложили в собственную страну.

В Норвегии построена великолепная инфраструктура, там в самом захолустном уголке все на высочайшем уровне — и дороги, и мосты, и чего только там нет. Вся страна вылизана, там действительно просто некуда больше вкладывать — это небольшая страна, и она полностью покрыта самой современной инфраструктурой.

В общем, норвежцы сначала все сделали у себя. И только потом, когда стало ясно, что значительный объем денег уже невозможно вложить в Норвегию — просто потому, что там уже все построено, — норвежцы стали вкладывать в иностранные активы.

В России же ничего похожего не наблюдается. У нас огромная дыра в инфраструктуре -огромное недоинвестирование, которое копилось десятки лет. В нашей стране устарела и транспортная инфраструктура, и энергетическая, наше оборудование на грани безопасности, а сфера ЖКХ требует вложений на десятки триллионов рублей.

То есть, у нас потребность ресурсов внутри собственной страны колоссальная. И возможности для инвестирования, замечу, также колоссальные. У нас всего много — земли, полезных ископаемых, леса, пресной воды — во все можно вкладывать. Тем не менее, мы видим полное отсутствие инвестиций уже многие годы.

По сути, у нас с Норвегией ситуация прямо противоположная. И потому идея с внедрением норвежского опыта мне представляется совершенно неактуальной. Зачем нам вкладывать в другие страны, если у нас самих куда ни кинь — всюду требуются инвестиции?! В такой ситуации правительству, я считаю, следовало бы не внедрять норвежский опыт, а разработать механизмы внутреннего инвестирования, которые бы работали на Россию.

— У нас возможна «норвежская» пенсия?

— На мой взгляд, сегодня любая накопительная пенсионная система в России невозможна — посеяно огромное недоверие. В саму идею, что кто-то что-то будет копить десятки лет, а потом отдаст — никто не верит. Люди воспринимают накопительные отчисления, как еще один способ отъема денег.

Все разговоры об индивидуальном пенсионном капитале, о том, что его будут вкладывать в акции глобальных компаний, вызывают только недоверие. На мой взгляд, граждане будут массово отказываться от ИДК.

В итоге, все сведется к тому, что в России останется традиционная солидарная пенсионная система. То есть, работающие будут отчислять из своих средств то, что могут позволить, и перечислять эти деньги пенсионерам — исключая элемент накопления.

Именно к этому, я считаю, идет Россия. А вовсе не к норвежскому пенсионному «раю».

— Обратите внимание: GPFG не избавился полностью от российских активов, а сохранил их в объеме 5% инвестиционного портфеля, — отмечает доктор экономических наук, независимый эксперт по социальной политике Андрей Гудков. — Между тем, у инвесторов есть правило: когда остается 5% — это высокорисковые активы, которые могут принести убытки, а могут и сверхдоходы. То есть, норвежские инвесторы вовсе не считают, что российскую экономику обязательно постигнет крах.

— А вы как считаете — наши акции принесут убытки или сверхдоходы?

— Наша экономика почти наполовину государственная. Какая будет госполитика — такие будут и доходы. Замечу только — по поводу политики, — что президент и премьер у нас юристы по образованию, а не экономисты. А самый великий экономист у нас — либерал и глава Минфина Антон Силуанов, alter ego Алексея Кудрина.

— В России можно построить пенсионную систему так, как она построена в Норвегии?

— Норвегия не одна инвестирует доходы от нефти. Примерно таким же образом построена пенсионная система на Аляске. А тот же Дональд Трамп бьется сейчас за инвестиционные банки, в которых находятся накопительные пенсии американцев, именно потому, что они инвестировали в сланцевую нефть, а у нее не очень хорошие перспективы реализации. Точнее, по нефти еще нормальные, но по сланцеватому газу совсем плохие.

В целом, идея инвестировать доходы от нефти — хорошая. В России ее излагал в свое время Михаил Дмитриев. Но она у нас вряд ли приживется.

Если речь идет о госкомпаниях вроде «Роснефти», государство — с помощью пошлин и налогов — забирает на свои нужды до 80% стоимости каждого барреля. В нефтянке остался и частный бизнес, но и он вряд ли захочет, чтобы негосударственные пенсионные фронды скупили его активы.

Тем не менее, один из самых надежных НПФ — это «Лукойл-Гарант», не сочтите за рекламу. То есть, в какой-то степени и в России используется норвежская схема.

Читайте также: