Инвестирование после выхода на пенсию

У многих одна из главных целей инвестирования — формирование пенсионного капитала. Позволяющего достойно жить на пенсии. С накоплением и инвестициями все просто. Откладывай и вкладывай каждый месяц N-ю сумму. И через несколько лет (у кого-то десятилетий) сформируешь свой персональный пенсионный капитал. А что дальше? Как жить на эти деньги? Долго и счастливо.

Есть какие-нибудь стратегии, позволяющие правильно (или как-то системно) тратить капитал? Чтобы не получилось «случайно» проесть все деньги в течении нескольких лет.

Несколько популярных на Западе стратегий снятия капитала на пенсии.

- Жизнь на дивиденды и купоны

- Правило 4%

- Снятие фиксированной суммы

- Фиксированный процент

- Подушка безопасности

- Резюмируя

Жизнь на дивиденды и купоны

Суть стратегии. Используем только поступающий денежный поток от дивидендов и (или) купонов по облигациям.

Плюсы.

Изъятия основного пенсионного капитала по факту не происходит. Вследствие чего, стоимость портфеля будет примерно оставаться на одном и том же уровне. И даже увеличиваться.

Подходит для долгожителей. Кто не планирует умирать через 10-20-30 лет после выхода на пенсию. А жить вечно. ))) Либо что-то оставить после себя наследникам (детям, внукам).

Как правило, дивидендные компании стараются каждый год увеличивать размер дивидендов. Хотя бы на уровне инфляции. В среднем, на длительных интервалах — рост дивидендов превосходит инфляцию. А это значит, теоретически с каждым годом можно будет жить все лучше и лучше. )))

Минусы.

При упоре в пенсионном портфеле на облигации, стратегия чревата двумя возможными проблемами:

- уменьшение основного капитала;

- снижение денежного потока.

Источник проблем — ежегодная инфляция в стране.

Получаем купоны, тратим их (не реинвестируем). А основной капитал (тело облигаций) ежегодно будет понемногу обесцениваться.

Аналогично и с купонами. Особенно, если из размер зафиксирован на несколько лет вперед (или даже десятилетия). Получаем условно сегодня ежегодно по купонам по 50 тысяч ежемесячно. Такую же сумму будем получать, допустим через 10 лет. Но … как вы понимаете — это будут две очень большие разница. В плане покупательной способности.

Какое может быть решение?

Разбавить пропорции портфеля дивидендными акциями. Для нивелирования инфляционных потерь.

Либо включить в свой пенсионных портфель индексируемые облигации (с защитой от инфляции).

Риск снижения денежных потоков будущем.

Для акций помогает широкая диверсификация. Несколько десятков акций с устойчивой дивидендной историей. В этом случае лучше свой выбор остановить на биржевых фондах.

Но российский биржевые фонды (ETF / БПИФ) для этих целей использовать не получится. Дивиденды и купоны реинвестируются внутри фонда. Поэтому смотрим на западные площадки. Можно найти десятки ETF, специально заточенных именно под дивиденды. В состав входят компании, выплачивающие и регулярно повышающие дивиденды. На протяжении 5, 10, 25 и даже 50 лет (дивидендные аристократы). Мечта инвестора-пенсионера.

Еще один недостаток стратегии — для осуществления жизни на денежный доход может потребоваться более значительный капитал. Чем при использовании других пенсионных стратегий.

Правило 4%

Суть стратегии. Снимаем ежегодно 4% от капитала на жизнь. И каждый год увеличиваем суммы снятия на величину инфляции.

Как это работает на примере.

Вы накопили к выходу на пенсию 10 миллионов рублей.

В первый год можете потратить 400 тысяч (4% от 10 млн.). За этот период инфляция в стране составила 5%.

В следующем году снимаем на 5% больше или дополнительно 20 тысяч (5% от 400 000).

Итого во второй год живем на 420 тысяч.

Почему именно 4 процента?

Инвестиции на фондовом рынке дает прибыль. Часть этой доходности будет уходить на обеспечение вашей жизни (4%). Вторая часть на компенсацию инфляции. В итоге реальная доходность портфеля (после вычета инфляции и изъятия 4%) будет находится на околонулевом уровне.

Исследования на разных рынках и периодах показали, что снятие 4% сохраняет покупательную способность портфеля длительный период времени.

Плюсы

Стратегия позволяет получать стабильный денежный поток. Ежегодно проиндексированный на уровень инфляции.

Минусы

Слабое место стратегии — затянувшиеся кризисы, рецессии и обвала на фондовом рынке. В этом случае, для обеспечения жизни придется продавать активы с большим дисконтом. И за этот период проесть значительную часть капитала.

Пример.

Капитал 10 млн. рублей.

В первый год пенсионер снял свои законные 4% или 400 тысяч.

В следующем году, с учетом инфляции ему нужно 420 тысяч.

Но вот рынок (а вместе с ним и портфель) упал на 30%. И капитал пенсионера сжался до 7 млн.

Тогда необходимая сумма для жизни составит уже не 4%, а … 6% от текущего капитала.

Пара-тройка таких неудачных периодов и вы проели процентов 20% портфеля.(((

Снятие фиксированной суммы

Суть стратегии. Пенсионер снимает одинаковые суммы на протяжении одинакового периода (3-5 лет). В конце срока размер пересматривается на уровень накопленной инфляции.

Плюс только один — простота использования.

Минусы.

Работает только в странах с низкой инфляцией. Когда за несколько лет цены меняются незначительно. В России такой фокус не прокатит.

Не защищает от резких скачков цен. Которые в нашей стране происходят с завидной регулярностью.

Фиксированный процент

Напоминает правило 4%. Главное отличие — это снятие фиксированного процента от текущего размера капитала.

Пример.

Снова капитал 10 млн. Фиксированный процент снятия для себя установили — 5%.

В первый год снимаем 500 тысяч.

За это время портфель (с учетом изъятия полмиллиона) подрос до 11 миллионов. Значит можно безболезненно потратить 550 тысяч (5% от 11 млн.).

Плюсы. Фиксированный процент строго контролирует суммы изъятия капитала. При падении рынка (и уменьшении капитала) — вы будете снимать меньше денег. Это дает гарантию, что в случае затянувшегося кризиса вы не проедите портфель.

Недостатки. Денежный доход будет непредсказуем. Может получится (а скорее всего так оно и будет) в один год будет купаться в деньгах, в другой — сосать лапу. В некоторых случаях (при серьезных просадках на рынке) суммы изъятия может даже не хватать на текущие потребности.

Подушка безопасности

Суть стратегии. Часть капитала (обычно это 20%) размещаете в надежных, ликвидных инструментах. С низкой волатильностью. Это могут быть банковские вклады, короткие облигации, фонды денежного рынка.

Живете, используя только эту подушку безопасности. Остальные деньги держите в более доходных, но и более рискованных инструментах (акции, длинные облигации и прочие активы). Периодически пополняете свою кубышку от поступивших дивидендов или купонов. Иногда от продажи части основного капитала.

Главная идея — вы не будете зависеть от текущих ситуаций на фондовых рынках. Кризис, обвалы, рецессии, паника на биржах — вам все равно. У вас есть запас прочности в виде кубышки на несколько лет вперед. Нет необходимости продавать активы из основного портфеля по низким ценам.

Когда все успокоится и рынки будут расти, быстро сможете восполнить капитал до нужного уровня. Продавая активы по выросшим ценам.

Главный недостаток. Во время бычьих трендов (рост фондового рынка) будете недополучать часть потенциальной прибыли. Активы, находящиеся в кубышке, имеют меньший потенциал роста. С доходностью около инфляции.

Резюмируя

Главная цель, к которой должен стремиться каждый пенсионер-рантье — жить только на реальную доходность портфеля. Забирая себе только уровень дохода сверх инфляции. В этом случае, пенсионный капитал обеспечит достойную старость на многие десятилетия.

Удачных инвестиций и сытой жизни на пенсии!

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

Система пенсионного обеспечения несовершенна, поэтому многие пенсионеры ищут дополнительный источник дохода. И тут стоит обратить их внимание на инвестиционный счет. Он поможет вернуть средства, уже уплаченные в счет подоходного налога. А еще ИИС можно рассматривать как удобный инструмент для инвестирования имеющихся накоплений.

Могут ли пенсионеры открыть ИИС?

Открыть ИИС может любое физлицо, имеющее статус налогового резидента РФ. Этим правом обладают и пенсионеры. Ограничений по возрасту здесь нет.

Индивидуальный инвестиционный счет - это разновидность брокерского счета. Помимо прибыли от инвестиционной деятельности вкладчик может получать один из видов налогового вычета на выбор: на ранее уплаченные суммы НДФЛ (тип "А") или на доход от вложений (тип "Б").

Налоговый вычет типа "А" рассчитывается по ставке 13 % от общей суммы инвестиций, внесенных на ИИС в течение календарного года, но не более 400 тыс. руб. Следовательно, максимальный лимит возврата отчислений не может быть более 400 000 × 13 % = 52 000 руб.

При этом следует учитывать, что размер выплаты не может превышать сумму уплаченного за этот же период налога. Инвестор может пользоваться данной льготой ежегодно или воспользоваться ею один раз и получить выплаты за все 3 года в конце срока действия счета.

Налоговый вычет типа "Б" освобождает вкладчика от уплаты НДФЛ на прибыль, полученную в результате операций с активами на инвестиционном счете. В отличие от предыдущего вида, льготы и лимиты для данных выплат не установлены. От налогообложения освобождается вся сумма полученной прибыли, независимо от ее размера. Но внести на счет можно не более 1 миллиона рублей.

Выплату типа "Б" можно получить только в конце срока действия счета, рассчитав итоговую прибыль за весь период инвестиционной деятельности.

Если вкладчик решит закрыть ИИС ранее чем через 3 года после его открытия, право на получение налогового вычета аннулируется. Все ранее полученные льготные выплаты (если таковые имеются) подлежат возврату.

Когда пригодятся налоговые вычеты пенсионеру?

Исходя из вышесказанного, можно сделать вывод, что налоговые вычеты пригодятся пенсионеру, если он:

- продолжает работать и является плательщиком НДФЛ;

- получает пенсию по программе негосударственного пенсионного обеспечения (НПФ), которая, согласно законодательству, подлежит обложению налогом на доходы физических лиц (ст. 213.1 НК РФ);

- планирует инвестировать средства и получать от этого доход;

- может вложить деньги в ИИС на срок не менее 3 лет.

Если инвестор получает только государственную пенсию, он не может рассчитывать на налоговый вычет по типу "А". Согласно п. 2 ст. 217 НК РФ, такой доход не подлежит обложению НДФЛ. Поэтому для такого пенсионера ИИС будет интересен, если вложенные туда средства будут приносить доход. Например, на них будут приобретены акции или облигации.

Какую выгоду может получить пенсионер от ИИС?

Выгода, которую пенсионер может получить от ИИС, зависит от источников его дохода.

Если инвестор имеет официальное место работы и в дополнение к государственной пенсии получает заработную плату, он может воспользоваться налоговым вычетом типа "А". В таком случае государство вернет ему НДФЛ, удержанный из зарплаты.

Если инвестор получает пособие из негосударственного пенсионного фонда, которое облагается налогом, он может рассчитывать на возврат налоговых отчислений с него.

Если единственным источником доходов гражданина является государственная пенсия, выгоду могут принести операции с ценными бумагами, дивиденды и налоговый вычет типа "Б" от полученного дохода.

Делать выбор сразу в пользу какого-то одного варианта льготы необязательно. Для получения максимальной выгоды рекомендуется подождать до конца срока действия ИИС, рассчитать доходность каждого вида налогового вычета и только затем принять окончательное решение.

Риски инвестиционного счета

Доходы от банковских депозитов в настоящее время невысоки. Поэтому ИИС является хорошей альтернативой данным вложениям. Инвестиционный счет позволяет гражданам сохранить и приумножить свои накопления. Тем не менее при открытии ИИС пенсионерам рекомендуется тщательно взвесить все сопутствующие риски.

Инвестиционная деятельность непредсказуема. Котировки ценных бумаг в любое время могут как возрасти, так и снизиться. Неопытные инвесторы не всегда способны самостоятельно определить, в какие активы стоит вкладывать свои средства в текущий момент времени. Неудачные сделки могут повлечь за собой большие финансовые потери, а иногда и утрату всего капитала.

Чтобы снизить риски убытков, рекомендуется вкладывать деньги в низкорискованные инструменты: ОФЗ (облигации федерального займа), облигации субъектов РФ, облигации "голубых фишек". Таким образом можно получать купонный доход в размере в среднем 7–10 % годовых. В сумме с налоговым вычетом такая прибыль будет хорошей добавкой к пенсии. Подробнее об инвестиционных рисках можно почитать в нашей статье.

При желании получать доход от активной торговли ценными бумагами и оформить налоговый вычет типа "Б" неопытным инвесторам рекомендуется обратиться за помощью к проверенному надежному брокеру. Таким образом можно избежать рисков и получить дополнительный заработок от эффективного использования своего капитала.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Осенью Минфин представил новый инструмент — гарантированный пенсионный план (ГПП). Гражданам предложили добровольно отчислять часть своих доходов в НПФ, создавая тем самым себе подушку, из которой будет выплачиваться накопительная пенсия (подробно о плюсах и минусах новой пенсионной системы мы писали здесь). Власти обещают индексировать взносы и гарантировать их сохранность через АСВ. В первый же год работы системы они надеются привлечь около 1 трлн рублей от граждан.

«Если бы гипотетический клиент спросил у меня, как ему накопить на пенсию, я бы ни за что не посоветовал использовать этот план», — говорит финансовый консультант FCP Financial Management Ltd Исаак Беккер.

По его словам, граждане потеряли доверие к государственной пенсионной системе после заморозки накопительной пенсии в 2014 году. Так что теперь он рекомендует копить на пенсию самостоятельно, без помощи государства. «Главным недостатком ГПП, на наш взгляд, является слабое доверие населения к государственным долгосрочным инициативам», — указывает в обзоре и аналитик Райффайзенбанка Станислав Мурашов.

Альтернативный инструмент для накоплений — индивидуальный инвестиционный счет (ИИС), при помощи которого можно вложиться в рыночные активы и получить налоговый вычет.

Forbes разбирался, как следует инвестировать, чтобы накопить себе на достойную пенсию.

Плюсы и минусы

Главный плюс инвестсчета по сравнению с ГПП — более высокая доходность, говорит гендиректор консалтинговой компании «Личный капитал» Владимир Савенок. По просьбе Forbes Савенок сравнил доходность накоплений через гарантированный пенсионный план и ИИС.

Если доход составляет 100 000 рублей в месяц, то, отчисляя 6% или 6000 рублей в месяц в течение 20 лет в ГПП, можно получить доходность в 5% годовых — такова средняя номинальная доходность инвестиций НПФ в негосударственном пенсионном обеспечении.

«Итого за 20 лет вы инвестируете 1,44 млн рублей. Накопленный капитал составит 2,476 млн рублей. Этот капитал даст вам прибавку к пенсии в 13 758 рублей в месяц в течение 15 лет», — говорит Савенок.

Если инвестировать через ИИС те же самые 6% от дохода в 100 000 рублей, тогда за 20 лет можно накопить 4,594 млн рублей, так как предполагаемая доходность инвестиций составит не менее 10% с учетом налогового вычета. «И тогда надбавка к пенсии составит 25 523 рубля в месяц», — добавляет эксперт.

ИИС позволяет забирать средства со счета в любое время, но с потерей налогового вычета. Из ГПП же вытащить все вложенные деньги можно только в течение первых шести месяцев после открытия счета или после выхода на пенсию, но только если человек серьезно заболел.

Главный минус инвестсчета — это отсутствие гарантий со стороны государства. В ГПП власти обещают страховать все взносы через АСВ, на инвестсчетах же средства не застрахованы. В Госдуме с 2017 года находится законопроект, который должен ввести систему страхования средств на ИИС на сумму до 1,4 млн рублей, но распространяться она будет только на случаи банкротства брокера или управляющей компании.

По инвестсчету можно получить налоговый вычет. Существует два вида вычетов. Первый — 13% от суммы взноса, но не более 52 000 рублей в год. Второй вид вычета — освобождение от налога на прибыль. Для длительных инвестиций, к которым относятся накопления на пенсию, лучше выбрать второй тип, советует директор по стратегическому развитию УК «Альфа-Капитал» Дмитрий Логинов. Первый вид вычета больше подходит для краткосрочных вложений, соглашается аналитик «Алор Брокер» Алексей Антонов.

Также при выборе ИИС нужно решить, кто будет управлять этими деньгами. ИИС можно открыть через брокера, тогда человек будет сам или с помощью брокера работать с деньгами. А можно открыть ИИС в управляющей компании, говорит Антонов. Тогда УК займется управлением средствами, но возьмет за это комиссию — не более 2% в год, уточняет он.

С чего начать

В самом начале пути стоит приучить себя откладывать небольшие, комфортные суммы, и важно делать это регулярно — раз в месяц или раз в квартал, говорит руководитель направления активов с фиксированным доходом УК «Система Капитал» Антон Костин. Как правило, такой «комфортной» суммой считается 10% от месячного дохода.

Также в начале пути нужно быть осторожным с выбором поставщика финансовой услуги, предупреждает старший управляющий директор «Сбербанк Управление активами» Евгений Линчик. «Если это неизвестная компания, которая обещает золотые горы и при этом предлагает вывести деньги, например на Кипр, стоит насторожиться», — отмечает он.

Если у человека нет больших сбережений, ему стоит начать с депозита, считает Исаак Беккер. После того, как собрана небольшая подушка, ее можно диверсифицировать, покупая валюту, добавляет он. Рекомендуемые валюты — евро и доллар, пропорции между ними можно выбрать в зависимости от своих нужд. «Если кто-то видит себя на пенсии в Греции, то нужно больше евро, если кто-то хочет подсобить внуку в его учебе, например, в Йеле, то — больше доллара», — поясняет советник.

Пенсионный портфель

Опрошенные Forbes специалисты предлагают несколько вариантов, как можно собрать «пенсионный» инвестиционный портфель.

Прежде всего непрофессиональным инвесторам необходимо сразу отмести все спекулятивные виды инвестирования, такие как операции с валютой (форекс), так как это очень рискованный вариант, предупреждает Линчик. Пенсионные накопления должны быть безрисковыми, поэтому нужно, как это ни банально, диверсифицировать свой портфель.

Антон Костин из УК «Система Капитал» предлагает разделить пенсионный портфель на две части: защитную (минимум половина портфеля) и рисковую. Защитная часть будет включать ОФЗ или облигации корпоративных эмитентов первого эшелона, такие как «Газпром нефть», ВЭБ с дюрацией 3 года.

Рисковую часть портфеля Костин предлагает составить из акций, которые лежат в основе индекса Московской биржи, например бумаги «Лукойла», «Газпрома», Сбербанка.

Еще одна идея для консервативных пенсионных накоплений — это «вечный портфель» (permanent portfolio), говорит Евгений Линчик.

Концепцию «вечного портфеля» придумал в 1981 году американский инвестиционный консультант Гарри Браун, рассказывает Линчик. Структура его проста: деньги распределяются в равных долях между четырьмя активами – акциями, долгосрочными облигациями, золотом и валютой. В конце каждого года портфель ребалансируется обратно к изначальным весам. В «Сбербанк Управление активами» такие «вечные портфели» показывают среднюю доходность от 5% до 10% в валюте в год, уточняет Линчик.

«Такой состав сдерживает доходность той части портфеля, которая растет, но и предотвращает убытки по той части, которая движется вниз. Таким образом, какой бы ни была ситуация на рынках, минимум один из активов такого портфеля всегда растет. При этом такой подход требует не активного управления, а скорее финансовой дисциплины», — объясняет Линчик.

Похожую схему предлагает и Исаак Беккер. По его мнению, на данный момент безрисковый портфель, подходящий для пенсионных накоплений, должен состоять на треть из валюты (евро, доллар), на треть — из золота и еще на треть — из акций и облигаций «голубых фишек» — Сбербанка, «Яндекса», Coca-Cola, McDonald’s и других. «Это если говорить о составе портфеля на сегодняшний день. Но его состав должен обновляться примерно каждые пять лет», — говорит Беккер.

Место для акций

Особое внимание опрошенные Forbes эксперты уделяют вопросу о том, какую долю в таком портфеле могут занимать акции — наиболее рисковый из возможных инструментов.

По словам Вадима Логинова из «Альфа Капитала», долю акций можно посчитать по формуле, которая уже давно используется на Западе: это 100 – возраст = доля акций. «Это часто называют правилом «большого пальца». Но для России я бы рекомендовал вариант дисконтирования этой доли в 2 раза», — добавляет он.

Как правило, со временем степень «риска», то есть долю акций в таких портфелях снижают, говорит Исаак Беккер. Например, Владимир Савенок рекомендует покупать биржевые фонды, инвестирующие в акции и облигации глобальных компаний: Vanguard Total World Stock Index Fund ETF Shares (VT) и iShares Global Corp Bond UCITS ETF (CORP).

Савенок рекомендует следующее распределение между акциями и облигациями. Если до пенсии 10 и более лет, то 70% на фонд акций и 30% на фонд облигаций. Когда до пенсии остается 5-10 лет, то 50% акций и 50% облигаций. И если до выхода на пенсию остается менее 5 лет, нужно снизить соотношение акций к бондам до 30% к 70%.

Стоит ли рассчитывать на пенсию и помощь государства в старости, куда вкладывать накопительную часть пенсионных накоплений и что может себе позволить обычный российский пенсионер? Читайте статью о пенсионной системе РФ.

- Рассчитывать ли на пенсию или копить ее самостоятельно?

- Пенсионное инвестирование в современной России

- Пенсионное инвестирование: рассчитываем свою пенсию

- Страховая пенсия

- Пенсионное инвестирование ВЭБ

- Пенсионное инвестирование от ПФР

- Накопительная пенсия

- Когда можно подать заявление о передаче накопительной части пенсии УК или НПФ

- Отличия НПФ от УК

- Как получить пенсионные накопления при выходе на пенсию

- Рассчитывать ли на пенсию?

- Почему нельзя рассчитывать на пенсию

До 2014 года пенсии россиян были едиными. Их называли «трудовые». С 2014 года законодательно закреплен иной порядок. Сейчас существуют страховая и накопительная пенсии. Для граждан 1966 года рождения и старше действует только страховая часть. Люди моложе могут позаботиться о том, чтобы получать и накопительную пенсию.

Рассчитывать ли на пенсию или копить ее самостоятельно?

Молодежь часто не задумывается о том, рассчитывать ли на пенсию, и на какие средства им предстоит жить через 30-40 лет. В одной из своих книг инвестор Роберт Кийосаки приводит слова своего финансового наставника – “Богатого папы”: “ К сожалению, молодые не знают, что чувствует человек в старости. Если бы они это знали, то планировали бы свою финансовую жизнь иначе.

Проблема многих людей состоит в том, что они составляют план только до момента выхода на пенсию. Этого недостаточно. Нужно планировать намного дальше…” А сам Роберт Кийосаки даже проводил эксперимент со своими учениками, намеренно заставляя их почувствовать себя старыми и провести в 2 часа в состоянии ограниченной дееспособности. По его словам, это помогало им понять, что чувствует пожилой человек, и более ответственно подойти к своему финансовому будущему.

Пенсионное инвестирование в современной России

Если человек работает по найму, работодатель самостоятельно делает все необходимые отчисления, в том числе и в пенсионный фонд. Эти отчисления составляют 22% от общего фонда оплаты труда. Индивидуальные предприниматели самостоятельно платят взносы в пенсионный фонд и фонд социального страхования.

Таблица 1. Распределение пенсионных отчислений

| Для граждан в возрасте старше 50 лет | Для граждан младше 50 лет |

| 6% – на солидную часть (то, что идет на финансирование выплат нынешним пенсионерам) | 16% – страховая часть. Из них 6% – на солидную и 10% – на индивидуальную. |

| 16% – индивидуальная часть | 6% – финансирование накопительной пенсии |

В основном пенсия зависит от 3 факторов:

- стаж работы;

- зарплата;

- размер страховых взносов.

За последние 25 лет в России проводилось 3 пенсионных реформы. Последняя из них прошла в 2015 году. В ходе этой реформы была отменена единая трудовая пенсия. Вместо нее появилось две разных пенсии – страховая и накопительная.

Начисление и выплата пенсий в России сейчас регулируется законом №400-ФЗ “О страховых пенсиях” и Федеральным законом “О накопительной пенсии” № 424-ФЗ.

Пенсионный возраст в РФ в 2018 году составляет 55,5 лет для женщин и 60,5 – для мужчин. К 2032 году планируется увеличить его до 63 лет для женщин и 65 лет – для мужчин.

Необходимый трудовой стаж для выхода на пенсию постоянно увеличивается – в 2015 году он составил 6 лет, к 2024 году – должен составить 15 лет.

Граждане, родившиеся в 1966 году и раньше, не имеют права на накопительную пенсию. Они могут увеличить размер пенсии лишь за счет:

- взносов (в добровольном порядке) в рамках гос. программы софинансирования пенсионных накоплений;

- отправки средств материнского (семейного) капитала на накопительную пенсию.

Фактически структура пенсии выглядит так:

- 6% – солидная часть. Это те деньги, которые человек никогда не увидит и не получит обратно. Они идут на пенсии сегодняшним пенсионерам и другие расходы.

- 10% – индивидуальная страховая часть. Размер накопленных средств можно посмотреть на сайте ПФР в личном кабинете или прочитать в письмах, которые ПФР рассылает. Размер пенсии (исходя из накопленной страховой пенсии) можно просчитать с помощью пенсионного калькулятора.

- 6% – накопительная пенсия. Этой частью пенсии гражданин РФ вправе распоряжаться. Он может оставить ее в распоряжении ПФР, а может перевести в управление других государственных или негосударственных структур.

Единственный вариант увеличить пенсионные выплаты – за счет накопительной пенсии. Влиять на страховую пенсию гражданин РФ не может.

Пенсионное инвестирование: рассчитываем свою пенсию

Размер пенсии можно рассчитать самостоятельно с помощью пенсионного калькулятора на сайте ПФР.

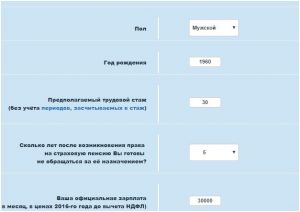

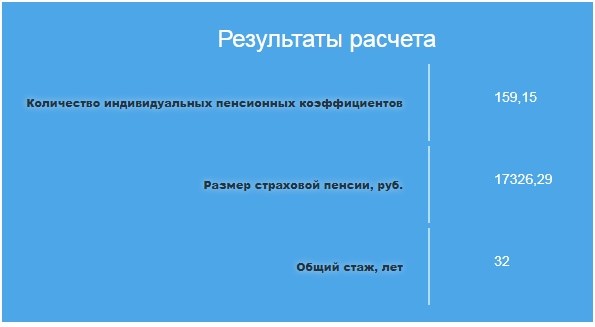

Рассчитаем пенсию мужчины со стажем работы 30 лет при средней заработной плате в 30 тысяч рублей. Согласно пенсионному калькулятору, выйдя на пенсию, гражданин будет получать чуть более 17 тысяч рублей в месяц (размер страховой пенсии).

Рисунок 1 Пенсионный калькулятор

Рисунок 2 – результаты расчета

Пример. Гражданин собирал накопительную часть в течение 20 с половиной лет. Это 246 месяцев. Рассчитать ежемесячный размер выплаты можно так:

- Узнать общую сумму накоплений.

- Разделить на 246 месяцев.

Например, человек накопил за 20 лет 129600 р. Разделим это число на 246, получается ежемесячно по 526 р. 82 коп.

Узнать размер страховой и накопительной пенсии можно на сайте Госуслуги.

Давайте посмотрим, на что может рассчитывать гражданин РФ, если он выбрал накопительную пенсию или отказался от нее.

Страховая пенсия

Посмотрим, на что может рассчитывать пенсионер, если он доверит управление своими пенсионными накоплениями ПФР и ВЭБ.

Пенсионное инвестирование ВЭБ

Рекордный результат был получен Внешэкономбанком в 2015 году. Для будущих пенсионеров специалисты Внешэкономбанка заработали 13,15% годовых. В 2016 г. – 10%.

В сравнении с управляющими компаниями доходность у ВЭБ низкая. К примеру, у компании «КапиталЪ» – доходность от 14% до 16%. Причины:

- Внешэкономбанк инвестирует только в государственные бумаги.

- ВЭБ работает с минимумом рисков. Такая стратегия не способствует получению высокого дохода.

Как показывает практика,, слишком рассчитывать на пенсию не приходится. Только передача накопительной части надежной НПФ может помочь увеличить размер пенсии и обеспечить относительно безбедную старость.

Пенсионное инвестирование от ПФР

Для будущего пенсионера пенсионное инвестирование – способ сохранить и хотя бы немного приумножить средства.

Частным организациям размещение накопительной части государство разрешает только в активы с низкими рисками. По закону это:

- Ценные бумаги.

- Облигации российских эмитентов.

- Акции государственных эмитентов на основе ОАО.

- Паи инвестиционных фондов, которые вкладывают свои капиталы в ценные бумаги иных государств.

- Денежные средства в рублях на счетах кредитных организаций.

- Ценные бумаги ипотечные.

- Валютные депозиты.

Ожидать от этих инструментов сверхвысокой доходности не приходится. Поэтому даже в случае грамотного выбора УК или НПФ вряд ли у пенсионера получится обогатиться за счет вложенных туда 6% пенсионных отчислений.

Накопительная пенсия

По статистике, порядка 50% россиян относятся к так называемым «молчунам». Так называют людей, которые не подали соответствующего заявления в негосударственный пенсионный фонд или управляющую компанию о пенсионном инвестировании. В этом случае за «молчунов» решение принимает Пенсионный фонд России (ПФР). Официально Пенсионный фонд инвестирует накопления через государственную управляющую компанию (УК) Внешэкономбанк (ВЭБ).

Также по закону граждане могут написать заявление, чтобы перенаправить эти 6% в негосударственный пенсионный фонд. В зависимости от полученной прибыли будет расти накопительная часть пенсии.

Накопительная пенсия аккумулируется на личном счете гражданина. По закону ее можно пополнять дополнительными средствами. На этот счет можно перевести и материнский капитал.

С начала 2016 года право впервые выбрать вариант пенсионного обеспечения (сохранить накопительную пенсию или отказаться от ее формирования) остается только у людей, которым страховые взносы начисляются с 2014 г.

Как увеличить накопительную часть пенсии:

- Выбрать управляющую компанию или негосударственный пенсионный фонд (НПФ).

- Заключить договор об обязательном пенсионном страховании и написать заявление о переходе в НПФ или заявление о выборе инвестиционного портфеля УК, по которому гражданин доверяет этой организации свою накопительную пенсию.

Сделать это нужно строго в оговоренные сроки.

Когда можно подать заявление о передаче накопительной части пенсии УК или НПФ

Подать заявление о передаче накопительной части пенсии под управление УК или НПФ необходимо до 31.12 года, в котором истекло 5 лет с момента начисления первых страховых взносов на обязательное пенсионное страхование (ОПФ). Иными словами – в течение 5 лет с начала официального трудового стажа. Но если в этот момент гражданин не достиг 23-летнего возраста. то этот срок переносится до 31.12 года, в котором гражданину исполнилось 23 года.

Пример. Гражданин 07.03.1986 г.р впервые официально устроился на работу в апреле 2003 года в возрасте 17 лет. По общему правилу он вправе заключить договор о ОПС и написать заявление о переходе в НПФ до 31.12. 2008 года, но поскольку в этот день ему еще не исполнилось 23 года, срок продляется до 31.12. 2009 года.

Отличия НПФ от УК

Если накопления находятся в УК или Внешэкономбанке, выплата накопительной части производится Пенсионным фондом. В другом варианте эти функции осуществляют сотрудники НПФ.

Негосударственные управляющие компании заявляют о высокой доходности вложений. Но есть риск ничего не получить и даже потерять накопления.

Еще один вариант – доверить накопительную часть пенсии негосударственному пенсионному фонду. Его сотрудники инвестируют средства, исходя из собственных расчетов. Специалисты выбирают надежные стратегии с хорошими доходами при относительно небольших рисках.

При сознательном подходе к выбору негосударственного фонда можно найти стабильную компанию. При этом страховая часть будет в надежном государственном ПФР, а накопительная – в более высокодоходном НПФ.

Если гражданин отказывается от формирования накопительной пенсии, все ранее сформированные пенсионные накопления должны быть в полном объеме выплачены ему при обращении за назначением и выплатой пенсии. Если НПФ прекратил существование, все накопленные средства по ОПС должны быть переданы обратно в ПФР.

Как получить пенсионные накопления при выходе на пенсию

В отличие от страховой пенсии, накопительную пенсию в некоторых случаях можно получить в качестве единовременной выплаты. Также ее могут получить наследники лица, накопившего эту пенсию и не успевшего ей воспользоваться.

Способы получения пенсионных накоплений:

- Единоразовый платеж – если размер накопительной пенсии не превышает 5% от размера страховой пенсии, а также для некоторых льготных категорий граждан, включая инвалидов.

- Срочная пенсионная выплата (срок не менее 10 лет). В этом случае гражданин сам устанавливает срок ежемесячных выплат накопительной части пенсии, но этот срок не может быть менее 120 месяцев.

- Ежемесячная выплата. Рассчитывается с учетом срока дожития в 20,5 лет. Накопленная пенсия делится на 246 месяцев. Получившееся число составляет ежемесячный платеж.

Рассчитывать ли на пенсию?

Вопрос, рассчитывать ли на пенсию, волнует каждого, кто задумывается о безбедной старости. Кто-то инвестирует самостоятельно. Другие не делают ничего для увеличения доходов.

В среднем российским пенсионерам платят по 10 000 р. в месяц, что приблизительно соответствует прожиточному минимуму в РФ (сумма может отличаться в зависимости от города, как и размер пенсий). 10 000 рублей – немногим менее 150 евро. Для сравнения: пожилым немцам перечисляют минимум 300 евро. Это в случае, если человек почти не работал. Средняя пенсия в Германии – 1000 евро.

Как сказал кинорежиссер Эльдар Рязанов: «Жить на пенсии было бы замечательно, если бы знать, как тратить время, не тратя денег». Чем раньше начать задумываться о пенсии, тем больше шансов на обеспеченную старость.

Почему нельзя рассчитывать на пенсию

Подведем краткий итог, почему вам не стоит рассчитывать на пенсию.

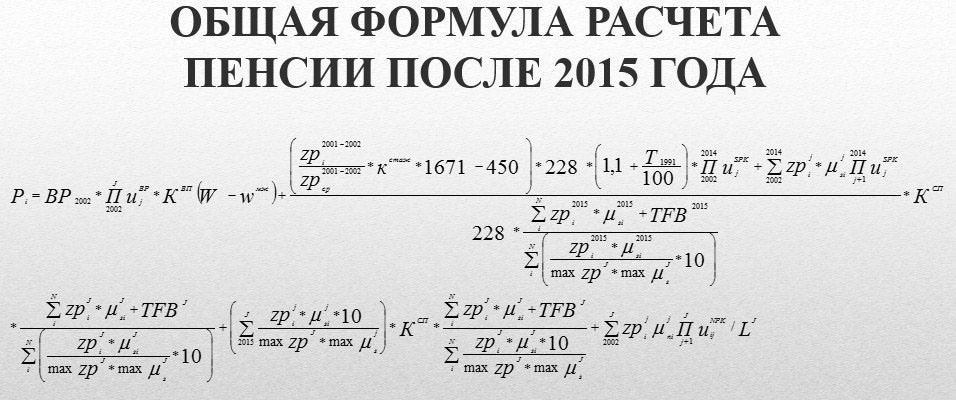

- Способ расчета пенсий довольно запутан, и разобраться в нем сложно. Пенсионное законодательство России до конца понятно узкому кругу специалистов – тем, кто работает в Пенсионном фонде и сотрудникам некоммерческих ПФ, управляющих компаний. Рядовые жители не понимают эту формулу. Еще сложнее сделать выбор между разными НПФ и УК.

Рисунок 3. Формула расчета будущей пенсии

- В любой момент законы и порядок расчета пенсий могут измениться в худшую сторону. Процесс изменения пенсионного законодательства соотносится с дефицитом бюджета. Как только возникает необходимость, правовые акты дополняют новыми правилами, часто невыгодными для пенсионеров. У государства по отношению к пенсиям нет четких правил – законы меняются, и сделать ничего нельзя. Поэтому говорить о гарантированной безбедной старости граждан не приходится. Также нужно понимать, что выплата пенсий для государства – значительные расходы. Чтобы снизить финансовую нагрузку, законодатели постоянно вносят изменения в нормативные документы. И непонятно, что делать, если в России грянет очередная пенсионная реформа, в результате которой пенсионеры станут получать еще меньше.

- Государство может распоряжаться вашими пенсионными накоплениями до начисления пенсии по своему усмотрению Здесь речь о 10% индивидуальной пенсии. В кризисной ситуации эти деньги могут пойти на покрытие государственного долга или другие расходы. Нет твердой гарантии, что к моменту выплаты пенсии вышедший на пенсию человек реально получит эти деньги.

- 6% пенсии (солидная часть) – это деньги, которые пенсионер никогда не получит на руки. Они идут на выплату пенсий сегодняшних пенсионеров, а также на расходы самого ПФР.

- По прогнозам, к 2030 году в России на одного работающего гражданина будет приходится один пенсионер. Это очень большая нагрузка на трудоспособное население. Есть большая вероятность, что государство найдет способ урезать размер пенсии, чтобы снизить эту нагрузку.

- Накопленные пенсионные отчисления съедает инфляция. То, что сегодня можно купить на 10 000 рублей, нельзя будет купить спустя 10-20 лет. Не исключено, что эти деньги обесценятся на 70-80%. Почти наверняка они обесценятся на 30-40%.

- Размер пенсии рассчитан с учетом того, что пенсионер будет получить ее в течение примерно 20 лет. Но пенсионный возраст – 60 лет (для мужчин) и 55 лет (для женщин), а средняя продолжительность жизни – всего 66,5 лет для мужчин и 77 лет (для женщин). Это значит, что в большинстве случаев мужчины недополучают честно заработанную пенсию, ведь в среднем они проводят на пенсии всего шесть лет.

- Когда пенсионер умирает, его родственники могут получить только накопительную часть пенсии (если там осталось, что получать). Основную страховую часть никто не компенсирует, даже если человек успел пожить на пенсии совсем недолго (или вообще не успел).

Единственно правильное решение в данном случае – рассчитывать на собственные силы. Не нужно вдаваться в подробности расчетов, которые предлагают сотрудники ПФР. Лучше выбрать стратегию и осуществлять пенсионное инвестирование самостоятельно – по возможности вкладывать деньги в недвижимость, криптовалюту, фондовый рынок, акции.

Обеспечить себе достойную старость может лишь сам будущий пенсионер – тем более что многие стратегии не требуют больших стартовых вложений. Например, можно приобрести в ипотеку с минимальным первоначальным взносом квартиру или доходный дом и разделить их на студии, чтобы сдавать в долгосрочную аренду или посуточно. Такое вложение обеспечит высокий пассивный доход. К моменту выхода на пенсию арендаторы выплатят ипотеку, а инвестор получит высокую “несгораемую пенсию”. Имеет смысл рассмотреть также вложения в драгоценные металлы и другие инструменты.

Как гласит народная мудрость, “спасение утопающих – дело рук самих утопающих”. Эта фраза в полной мере относится к существующей пенсионной системе. Если надеяться на государство, можно получить вместо пенсии сумму ниже прожиточного минимума. Чтобы этого не произошло, есть смысл задуматься о своей пенсии как можно раньше и обеспечить себе источник стабильного пассивного дохода.

Читайте также: