Калькулятор накопительной части пенсии сафмар

Негосударственный пенсионный фонд Сафмар был основан в 2004 году. Штаб-квартира организации находится в Москве, а сам фонд принадлежит одной из крупнейших в области промышленности и финансов групп нашей страны – группе «Сафмар». Подробности деятельности НПФ в сфере пенсионного страхования и обеспечения будут рассмотрены ниже.

Официальный сайт НПФ Сафмар

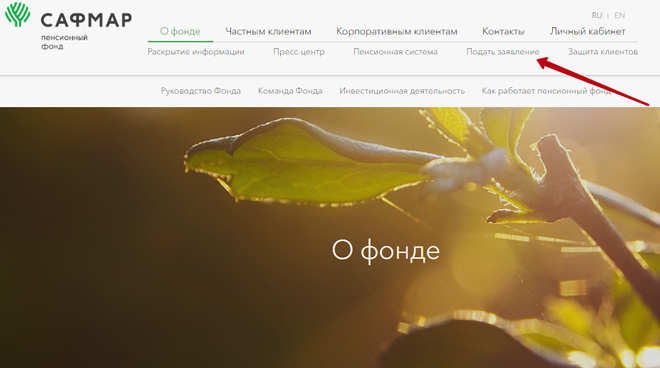

Организация имеет проработанный сайт, который расположен по адресу www.npfsafmar.ru. Успешное оказание услуг в сферах обязательного пенсионного страхования и негосударственного пенсионного обеспечения, а также слияние нескольких фондов привели к образованию внушительной клиентской базы – более 2,3 миллиона человек.

Под управлением фонда находится свыше 200 миллиардов рублей пенсионных активов. Участие фонда в системе гарантирования прав застрахованных лиц делают его привлекательным среди потенциальных клиентов.

Главная страница официального сайта имеет навигационное меню со всеми необходимыми разделами – от общего информационного блока до сервиса личного кабинета. Последний позволяет получать своевременный доступ к своему пенсионному счету, следить за его ростом, контролировать поступление денежных средств.

Пройти регистрацию могут только участники программы обязательного пенсионного страхования, СНИЛС. Кроме того, необходимо будет ввести адрес электронной почты и номер мобильного телефона (при его наличии).

После подтверждения регистрации открывается доступ ко всей важной информации, касающейся будущей пенсии.

Также на сайте можно найти удобный калькулятор пенсии, который позволит подсчитать размер будущих негосударственных выплат. Программа «Финансист онлайн», представленная на этой же странице, является неплохим финансовым продуктом от НПФ Сафмар.

Преимущества заключаются в начислении дохода от инвестиционных программ, и возможности получать налоговый социальный вычет. Кроме того, размер и периодичность отчислений клиент может определить самостоятельно. Ежемесячные взносы позволят к моменту выхода на пенсию скопить существенный финансовый багаж.

Фонд предлагает и корпоративные программы, которые окажутся кстати для многих предприятий, желающих централизовано обеспечивать будущую пенсию своим работникам.

Рейтинг надежности НПФ Сафмар

Центральный банк Российской Федерации подвел итоги деятельности фонда «Сафмар» по состоянию на второй квартал 2017 года. Среди 66 участников фонд занял достойные места, что демонстрирует надежность работы финансовой организации:

- первое место среди топовых НПФ (критерий – размер среднего счета ОПС);

- пятое место по общему объему накоплений;

- шестое место по числу обслуживаемых клиентов.

Этот факт говорит о том, что фонд не закроется в одночасье, и ему можно доверять свои пенсионные накопления. Для потенциальных клиентов такая информация важна, поскольку позволяет определиться, стоит ли заключать договор пенсионного обеспечения.

Доходность фонда по годам

Доходность любого НПФ во многом зависит от текущей ситуации на финансовом рынке. Причем речь идет как о долговом, так и фондовом рынках. Долговой рынок подвластен снижению ключевой ставки Центробанка, что влечет за собой снижение доходности каждого негосударственного фонда.

Отрицательная динамика наблюдается в текущем году и на рынке акций. Причин тому много, но, прежде всего, стремительность происходящих в банковской сфере событий. Из-за оттока части капитала, постоянных санкций и замедления экономического развития страны положительная динамика сменяется отрицательной.

Но это обычное явление – по таким показателям можно судить о реальном состоянии экономического сектора. Пока тренда на рост не наблюдается, но картина может поменяться.

Высокой доходность НПФ «Сафмар» не назовешь. Хотя клиенты утверждают, что пенсионные накопления все же увеличиваются. По итогам прошлого года доходность НПФ смогла обогнать 2,5-процентный уровень инфляции и составила 3,8%.

Если при этом не учитывать выплаты вознаграждений всем управляющим компаниям, с которыми сотрудничает фонд, то результат достиг отметки в 4,6%. Размещение пенсионных резервов дало доходность в 4,3% с учетом выплаченных вознаграждений.

Надежность и стабильность приумножения будущей пенсии – это как раз то, что интересует пенсионеров. Период финансового спада по текущему году вполне может смениться ростом уже в будущем году.

Правила подачи заявлений в НПФ Сафмар

Со всеми особенностями подачи заявлений можно ознакомиться на официальном сайте фонда в одном из разделов меню – «Подать заявление».

В зависимости от того, что именно необходимо клиенту (назначение пенсионных выплат, уведомление об изменении личных данных и т.д.), предварительно нужно подготовить пакет документов. Что именно должно в него входить, можно узнать в соответствующих перечнях (их представлено 14).

Заявления могут подаваться лично, так и через законного представителя. Способов подачи несколько:

- по почте (достоверность документов должна быть подтверждена у нотариуса);

- в офисах фонда;

- через партнеров, в отделениях Райффайзенбанка (нужна предварительная подача электронной заявки).

Если речь идет о назначении выплат, то после принятия и рассмотрения документов на почту клиенту отправляется письменный ответ. В случае корректного оформления бумаг не позднее месяца после принятия решения можно будет уже получить первую сумму средств.

Как узнать начисления пенсии

Всю необходимую информацию о пенсионных начислениях, состоянии счета можно узнать при непосредственном обращении в офис, по телефону горячей линии или при помощи сервиса «Личный кабинет», который расположен по адресу client.npfsafmar.ru. Последний способ весьма удобен, поскольку его можно реализовать, не выходя из дома.

Доступ к личному кабинету открывается для зарегистрированных клиентов. Причем на данный момент процедура прохождения регистрации доступна только для участников обязательного пенсионного страхования. Клиенты в сфере негосударственного обеспечения пенсии смогут зарегистрироваться чуть позже, как сказано на сайте организации.

Как получить накопительную часть пенсии

Пакеты документов для назначения выплат по накопительной части отличаются, если речь идет о самостоятельной подаче заявления или через своего законного представителя. Вся необходимая информация по этому вопросу представлена в Перечнях 1 и 2 соответственно.

Как только будут подготовлены необходимые бумаги, можно обращаться в НПФ Сафмар – при личном визите, по почте или через партнеров фонда.

Если все документы оформлены правильно, то на почту в течение 5 дней (рабочих) должно прийти уведомление о принятии заявления к рассмотрению.

По накопительной пенсии решение должно быть принято в течение 10 дней, после чего НПФ вновь отправляет ответ по почте. Один месяц – таков крайний срок, в течение которого выплаты по накопительной части пенсии должны начаться.

Важно! Время на исполнение фондом своих обязательств перед клиентом отсчитывается с момента принятия соответствующего решения.

Адреса офисов фонда Сафмар

Адрес местонахождения АО НПФ Сафмар – г. Москва, проезд Завода Серп и Молот, дом №10. В бизнес-центре Интеграл, находящемся по этому адресу, на 11 этаже расположился головной офис организации.

После окончательной реорганизации нескольких негосударственных фондов филиалом Сафмар стал фонд «Образование и наука». Случилось это в сентябре 2016 года. Теперь клиенту могут обращаться и по адресу: Ленинский проспект, дом №42, корпус 2. Территориальное отделения есть и в Саратове.

Номер горячей линии фонда

По всем вопросам можно обращаться по телефонам горячей линии: 8-800-700-80-20 и +7 (495) 777 9989. Специалиста колл-центра оперативно проконсультирует по вопросам пенсионного обеспечения. Звонки принимаются каждый день с 8.00 до 20.00.

В целом, НПФ Сафмар относится к числу тех организаций, которым можно доверять свои пенсионные накопления. Доходность фонда меняется в зависимости от ситуации на финансовом рынке, но это не меняет общей положительной тенденции в его развитии.

При желании вложить средства не в топовые НПФ нашей страны стоит обратить внимание на рассмотренный фонд.

В 2010 году на территории Российской Федерации была создана программа, по которой пенсионные накопления делятся на три части:

- 14% отчисляются с дохода в страховую часть.

- 6% являются базовой.

- 2% является накопительной и может расходоваться на усмотрение гражданина.

Именно эту часть и переводят на счета НПФ. Компания «Сафмар» пенсии предлагает накопительного типа. осталось только разобраться, как работает фирма и выгодно ли быть ее клиентом.

- О негосударственном пенсионном фонде

- Доходность НПФ “Сафмар”

- Личный кабинет: вход, регистрация и возможности

- Как посмотреть начисления пенсии

- Как получить накопительную часть пенсии

- “Пенсия в один клик” от Сафмара

- Адреса, телефоны и официальный сайт

- Отзывы клиентов

О негосударственном пенсионном фонде

На территории РФ действует большое количество НПФ. Но что это такое и насколько можно доверять данной организации?

Организация, не являющаяся коммерческой, действие ее направлено только на сохранение и приумножение пенсионных вкладов граждан за период их трудовой деятельности – это и есть негосударственный пенсионный фонд.

Существование и деятельность организации регламентируется действующим законодательством. Заключая договор, каждый может быть уверен, что в любой момент сможет проверить свой счет, проконтролировать эффективность управления его денежными средствами. Информация в полном объеме доступна на официальном интернет-ресурсе НПФ. Деятельность находится под постоянным контролем соответствующих служб:

- налоговой службы;

- службы по финансовым рынкам;

- пенсионного Фонда России;

- счетной палаты РФ.

Кроме накоплений, негосударственные организации предлагают свои клиентам дополнительные услуги:

- Если произошел несчастный случай и клиент Фонда погиб, то его накопления смогут получить родственники или доверенные лица. Любой, кто будет указан в завещании.

- Денежные средства, накапливающиеся на счете организации, не подлежат изъятию, в случае наложения ареста на имущество.

- Существует возможность увеличения накопительной части. Это делается лично клиентом, путем перевода дополнительных денежных средств. Можно отчислять дополнительную сумму из заработной платы. Это делается через бухгалтерию предприятия, на котором зарегистрирован клиент.

Мнение экспертов сводиться к тому, что негосударственные фонды значительно надежнее, чем коммерческие банки. В отличие от финансовых структур, данные организации, при банкротстве, не теряют вклады клиентов и честно переводят на соответствующие счета граждан в ПФР.

Доходность НПФ “Сафмар”

Один из показателей, которые смотрят при выборе негосударственного фонда, это доходность организации.

Показатели рентабельности АО НПФ «Сафмар» невысоки, на уровне 8,87% (по данным первого полугодия 2016 г). Вместе с тем эксперты оценивают стабильность увеличения пенсионных накоплений. Сотрудничество с компанией не принесет большие прибыли. Приумножение вкладов происходит не быстро, но процесс отмечается надежностью и стабильностью. Именно это нужно будущим российским пенсионерам.

Личный кабинет: вход, регистрация и возможности

Возможностью пользоваться сервисом «личный кабинет» имеют право только клиенты, заключившие договор на предоставление услуг с компанией. Это убирает необходимость регистрации. Для входа на страничку необходимо ввести логии и пароль. Данная информация предоставляется сотрудниками банка при подписании документов.

В случае утери данных для входа восстановить можно самостоятельно. Нажать «забыли пароль?» и в открывшемся окне указать адрес электронной почты, отраженный в контракте. На email высылается письмо, внутри которого содержится ссылка для восстановления входа в личный кабинет.

Если почта не была указана при заключении договора, ее можно предоставить в любом отделении банка. Изменение пароля возможно на сервисе странички клиента.

Личный кабинет пенсионного фонда «Сафмара» имеет следующие преимущества:

- всегда доступны состояния счетов с пенсионными накоплениями;

- отражается информация о действиях с денежными средствами;

- изменение и дополнение личных данных клиента;

- прямая связь со службой поддержки фонда;

- создать выписку по своему счету;

- подписаться на уведомления.

Офисы НПФ «Сафмар» открываются во всех крупных городах страны.

Как посмотреть начисления пенсии

Узнать о количестве накопленных денег также можно на страничке клиента. Для этого необходимо в «Личном Кабинете» пройти на вкладку «Пенсионные счета» где будет указана информация обо всех поступивших суммах. В этом же разделе располагаются данные о движении денежных средств, размере прибыли за весь период действия договора.

Как получить накопительную часть пенсии

С 2002 года на территории РФ действует пенсионная реформа, согласно которой пенсии была разделена на три части. Одна из частей равная 2% называется накопительной. Хранится на счетах НПФ.

В течение определенного срока сумма отчислений накапливается и приумножается благодаря предоставляемой услуге по доверительному управлению.

Право получения накопительной части возникает у человека при достижении пенсионного возраста. Для этого достаточно обратиться в НПФ, предоставить необходимые документы:

- копия паспорта. Предоставляются все странички, в том числе и прописка. Документы должны быть заверены подписью владельца;

- свидетельство об индивидуальном страховании (пластиковая карточка зеленого цвета);

- удостоверение пенсионера;

- заявление на получение денег.

Далее, происходит рассмотрение информации и вынесение решения. Затем, на указанный в заявлении расчетный счет, производится ежемесячное перечисление или переводиться полностью вся сумма накоплений. Если человек не дожил до момента выплаты, то получить накопительную часть могут наследники, приложив к указанным документам свидетельство о смерти.

Выплата накоплений может проходить несколькими способами:

- ежемесячная выплата на расчетный счет;

- единоразовая выдача денег.

В компанию «Сафмар» заявление необходимо написать лично.

“Пенсия в один клик” от Сафмара

Проект будет запущен в работу 4 июня 2018 года. У каждого гражданина РФ появилась возможность самостоятельно заключить контракт на негосударственное пенсионное накопление на сайте https://www.npfsafmar.ru/financier/. Пройдя на портал Фонда можно заполнить бланк договора на открытие, пополнение счета.

Минимальная сумма, которую необходимо внести составляет 2000 рулей. Минимальное пополнение 1 тыс. руб. Как часто вносить деньги на счет решает сам клиент.

Доступ к сервису открыт не только для нынешних клиентов Фонда. Для тех, кто только думает и выбирает, также доступна «Пенсия в один клик». Достаточно внести свои данные на сайте компании, а дальше все происходит в автоматическом режиме. Договор уже приходит заполненный, клиенту остается только согласиться и подтвердить. Процедура занимает несколько минут.

При отчислении в НПФ у человека появляется право на налоговый вычет.

Еще прочитайте информацию про автокарты

3 плюса и минуса Индивидуального инвестиционного счета рассмотрены тут

Адреса, телефоны и официальный сайт

Адрес: 111250 г. Москва, проезд Завода Серп и Молот, д.10

Тел.: +7(495) 745-52-11

Горячая линия: +7(795) 777-99-89/8(800) 700-80-20

Официальный сайт: https://www.npfsafmar.ru/

Отзывы клиентов

Клиенты довольны работой с НПФ «Сафмар».

Недостатков нет. На сайте нет лишней информации, только то, что необходимо. Единственное, ждать выписку долго, но зато исчерпывающая информация. Подробная детализация: сколько начислено, когда и период.

Константин, 42 года

Негосударственный пенсионный фонд «Сафмар» меня полностью устраивает. Уже 6 лет являюсь клиентом. За этот период немало набежало на счет. Думаю, к пенсии, будет значительная сумма.

Виктория, 40 лет

Это одна из немногих компаний, которая думает о клиенте. Свободный доступ к информации, на звонки отвечают вежливо. Помогают разобраться в нюансах накоплений.

Видео “Финансовые институты Евгений Якушев НПФ САФМАР”

Разбираемся, зачем нужен личный кабинет Запсибкомбанк

Оформляем пенсионную карту Бинбанка МИР и экономим

Что дает карта Окей в электронном виде

Кредитная и дебетовая карта с кэшбэком "Всё сразу" от Райффайзенбанка: одно из лучших предложений российских банков

Начисление процентов на остаток на счете: где выгодно держать деньги?

Ваша накопительная пенсия

Что это такое

Пенсия граждан России формируется на страховые взносы работодателей за своих сотрудников и работает на основе обязательного пенсионного страхования (ОПС). В системе ОПС есть два вида пенсий: страховая и накопительная.

До 2014 года

До 2014 года работодатели перечисляли в пенсионный фонд РФ (ПФР) 6% на формирование накопительной пенсии.

С 2014 года

Сейчас, по закону, все взносы, которые делают работодатели в ПФР с 2014 года, идут на формирование только страховой пенсии. На накопительную пенсию они не перечисляются. При этом у вас остается возможность перевести в НПФ ранее накопленные средства.

Как перевести накопительную пенсию в НПФ «САФМАР»

Проверьте, не потеряете ли вы деньги при переходе

В соответствии с законодательством РФ раз в пять лет инвестиционный доход фиксируется на счету как несгораемый. При переходе в любой другой год накопленный инвестиционный доход теряется. Вы можете узнать год фиксации инвестиционного дохода по вашим пенсионным накоплениям, обратившись в ближайшее отделение ПФР или к текущему страховщику, если вы уже являетесь клиентом НПФ.

В дальнейшем при подаче заявления в ПФР выберите досрочный переход, если инвестиционный доход зафиксируется в текущем году. Выберите срочный переход, если в любом другом году, но в таком случае ваши пенсионные накопления будут переведены в выбранный вами НПФ только через 5 лет с момента подачи заявления о срочном переходе.

Заключите договор с НПФ «САФМАР»

Посетите наш офис в Москве по адресу проезд Завода Серп и Молот, д.10. Обязательно возьмите с собой паспорт и СНИЛС. Если вы не можете посетить офис лично, обратитесь к нам по телефонам 8 (800) 700-8020 (бесплатно для звонков из всех регионов России) или (по Москве), и мы объясним, как пройти эту процедуру дистанционно с нотариально заверенными документами.

Переведите ваши накопления в НПФ «САФМАР»

Подайте заявление о смене страховщика через Госуслуги либо в ближайшем отделении ПФР лично или через представителя с нотариальной доверенностью.

Получите уведомление о смене страховщика

Если Пенсионный фонд России одобрит ваше заявление, при досрочном переводе в конце первого квартала следующего года вы получите два уведомления о смене страховщика: от своего старого фонда и от НПФ «САФМАР». При срочном переводе это произойдет на следующий год после фиксации инвестиционного дохода.

Зарегистрируйтесь в личном кабинете

Зайдите на главную страницу личного кабинете и зарегистрируйтесь, пользуясь своим номером СНИЛС. Раз в год в конце первого квартала мы будем отражать на вашем счете изменения по результатам инвестирования.

Как вы можете увеличить накопительную пенсию

По закону при рождении или усыновлении первого, второго, третьего и т.д. ребенка мать ребенка получает разовую выплату, которая называется материнским капиталом. В 2020 году эта сумма за первого ребенка составляет 466 617 рублей, за второго — 150 000 рублей. Такая же сумма полагается за третьего, четвертого и любого следующего ребенка, рожденного или усыновленного с 2020 года, если раньше у семьи не было права на материнский капитал.После того, как ребенку исполнится 3 года, вы можете вложить эти деньги в накопительную пенсию.

Если вы вступили в программу государственного софинансирования пенсии и оплатили первый взнос до 31 января 2015, вы можете удваивать свои пенсионные накопления.

Перечислите от 2 000 рублей до 12 000 рублей в год на свой пенсионный счет, и государство удвоит ваш взнос. Вы можете внести платеж двумя способами.

Многие россияне уже перевели накопительную часть своей пенсии в НПФ. Однако далеко не для всех это решение оказалось правильным. Некоторые негосударственные фонды разочаровали своих клиентов, показав отрицательную доходность либо вовсе лишились лицензий из-за мошеннических действий. В связи с этим вопрос выбора надёжного и прибыльного НПФ стоит особенно остро. Выясним, как не прельститься заманчивыми обещаниями и выбрать подходящую пенсионную программу.

Информация о фонде

Знакомство с НПФ «САФМАР» разумно начать с его официального сайта – www.npfsafmar.ru. На главной странице фонда размещена рекламная информация о предлагаемых пенсионных программах, преимуществах инвестирования в НПФ, среднем уровне доходности вложений за последние 3 года. И также там есть удобный онлайн-калькулятор, помогающий сделать ориентировочный расчет будущей пенсии при различных взносах и сроках инвестирования. Здесь же есть телефон горячей линии НПФ «САФМАР», по которому можно узнать другие сведения, интересующие потенциальных клиентов.

Официальную информацию, касающуюся Акционерного общества Негосударственный пенсионный фонд «САФМАР», можно найти на сайте Банка России. Из приведённых там данных следует, что организация имеет действующую лицензию на осуществление деятельности. конечным бенефициаром компании являются Гуцериев С.М. и Цикалюк С.А.

Ответ на вопрос о том, где находится АО НПФ «САФМАР», можно найти либо на сайте ЦБ РФ (юридический адрес) либо на портале самого фонда на вкладке «Контакты». Если нет времени искать сведения в интернете, достаточно позвонить на горячую линию и получить необходимую информацию у оператора колл-центра.

Стоит ли доверять фонду НПФ «САФМАР»

Степень доверия к финансовым институтам складывается из многих факторов. Среди них:

Рейтинг надёжности

Официальных данных об устойчивости НПФ нет. Судя по оценкам экспертов, компания обладает хорошим потенциалом роста и имеет достаточно активов, чтобы исполнить свои обязательства перед вкладчиками.

На популярном инвестиционном портале есть любопытные сведения об НПФ «САФМАР»:

Доходность фонда по годам

Чтобы проследить динамику роста активов и изменения доходности НПФ, необходимо изучить публикуемую отчётность компании. Она есть на сайте ЦБ РФ и официальном портале НПФ. Исходя из приведённых там данных, доходность НПФ «САФМАР» составляет:

- Сентябрь 2016 г. – 10,41%.

- Сентябрь 2017 г. – 2,49%.

- Сентябрь 2018 г. – 1,15%.

- Сентябрь 2019 г. – 9,64%.

Правила подачи заявлений в фонд

Чтобы стать клиентом компании и получать выплаты от НПФ «САФМАР», достаточно заполнить заявление на сайте компании. В нём нужно указать:

- личные данные;

- реквизиты паспорта;

- параметры платежа;

- способ оплаты.

Если этот вариант по каким-либо причинам неудобен, можно заказать звонок оператору либо обратиться в один из офисов НПФ, чтобы решить все проблемы на месте.

Как узнать начисления пенсии

Чтобы посмотреть начисления пенсии НПФ «САФМАР», нужно зайти в личный кабинет по логину и паролю, выданному после регистрации. Там отображается вся необходимая вкладчику информация. Если есть вопрос по расчёту сумм дохода, его можно задать оператору через форму обратной связи. Но более надёжный вариант узнать о начислениях – направить письменный запрос непосредственно в фонд.

Как получить накопительную часть пенсии

Клиенты НПФ «САФМАР», не знающие, как получить накопительную часть пенсии, могут обратиться за помощью к менеджеру компании. Другой вариант – самостоятельно составить заявление о выплате средств. При этом следует помнить о том, что за накопительной частью могут обращаться только лица, достигшие пенсионного возраста, имеющие достаточный страховой стаж и право на назначение пенсии по старости.

Выплата накопительной части установлена законодательством РФ. Она осуществляется ежемесячно и пожизненно. О других нюансах получения выплаты накопительной пенсии НПФ «САФМАР» можно узнать здесь.

Как расторгнуть договор

Если результаты деятельности фонда вас не устраивают либо изменились жизненные обстоятельства, можно отказаться от услуг управляющей компании. Узнать, как расторгнуть договор с НПФ «САФМАР», можно на его официальном сайте. Если приведённые там инструкции вам непонятны, позвоните оператору на «горячую линию».

Переводить пенсию из одного НПФ в другой можно не чаще 1 раза в год. Поэтому ответ на вопрос, как выйти из НПФ «САФМАР», актуален для тех, кто пользуется его услугами более 12 месяцев. Чтобы сменить управляющую компанию, нужно подать заявление в свой фонд. В документе указывают, в какой НПФ перевести пенсионные накопления либо на какой банковский счёт должны быть перечислены деньги. Если вы решили в дальнейшем пользоваться услугами государственного фонда, напишите соответствующее заявление в отделении ПРФ по месту жительства.

Если вам нужна БЕСПЛАТНАЯ юридическая консультация, воспользуйтесь формой:

Надежная инвестиция

Доходность по закону не может быть отрицательной и на длительном периоде превышает инфляцию

Легко начать

Минимальный платёж — 1000 ₽, периодичность и размер вы определяете сами

Стабильный доход

Каждый год ваши накопления

будут расти за счет

инвестиционного дохода

Как накопить

- Заключите договор и сделайте первый взнос без комиссии в приложении Сбербанк Онлайн — это займет несколько минут.

- Минимальная сумма первого взноса — 2000 ₽. Минимальная сумма следующих взносов — 1000 ₽.

- Вносите деньги тогда, когда вам удобно, или настройте автоплатеж. Сумму и регулярность взносов вы определяете сами.

- Ваши накопления будут ежегодно увеличиваться за счет инвестиционного дохода и капитализации процентов.

Как воспользоваться

- Оформите заявление на выплаты по пенсионному плану. Начать получать негосударственную пенсию можно на 5 лет раньше государственной или в любой другой момент.

- В течение 15 лет вам будут приходить ежемесячные выплаты по пенсионному плану.

- Если не хотите ждать до выхода на пенсию, снимите накопления со счета в любой момент.

- Вы можете оформить с суммы взносов налоговый вычет — до 15 600 ₽ в год. Вернуть налоги можно онлайн — просто закажите у Сбербанка услугу составления и подачи декларации.

Не является офертой. В расчетах применяется средняя доходность за последние 10 лет в размере 7%. Доходность в прошлом не гарантирует доходность в будущем. В калькуляторе приведен расчет негосударственной пенсии с учетом выплаты пенсии в течение 15 лет, на основании индивидуального пенсионного плана «Целевой». Расчет пенсии осуществляется исходя из пенсионного возраста 55 лет для женщин и 60 лет для мужчин.

Как формируется ваш доход

Негосударственный пенсионный фонд инвестирует вложенные вами средства,

чтобы получить доход и увеличить ваши накопления. При этом вы ничем не рискуете,

ваши накопления надежно защищены: по закону фонд не может принести вам убытки.

В случае чего фонд обеспечит безубыточность за счет собственных средств.

У ИПП особый статус — счёт нельзя арестовать, а деньги нельзя взыскать или поделить при разводе. Накопления защищены от судебных приставов и передаются по наследству.

Структура пенсионных резервов на 30.06.2020

НПФ Сбербанк придерживается долгосрочной умеренно-консервативной стратегии инвестирования: вкладывается в государственные и корпоративные облигации,

в акции и депозиты.

Эта стратегия показывает свою успешность: за последние три года накопленная доходность, начисленная фондом на счета клиентов, составила 23%, обогнав таким образом инфляцию более чем на 127%.

Приведена доходность от инвестирования пенсионных резервов НПФ Сбербанка по сравнению с инфляцией за период 2010-2019 гг. Результаты инвестирования в прошлом не определяют доходов в будущем и не гарантируются.

Как открыть индивидуальный пенсионный план

Что такое негосударственное пенсионное обеспечение?

Что такое индивидуальный пенсионный план?

Где можно посмотреть доходность по моему индивидуальному пенсионному плану?

Как получить информацию об уплаченных взносах?

Информация об уплаченных взносах доступна:

- в личном кабинете на сайте НПФ Сбербанка

- в отделении Сбербанка

- в офисе НПФ Сбербанка. Возьмите с собой паспорт или заменяющий его документ, удостоверяющий личность, и приготовьте номер и дату заключения договора. Выписка будет отправлена на адрес, указанный в заявлении.

Как уплачивать пенсионные взносы по индивидуальному пенсионному плану?

Есть несколько способов уплачивать пенсионные взносы по ИПП:

- с помощью Автоплатежа: его можно подключить в личном кабинете на сайте НПФ Сбербанка или в интернет-банке или мобильном приложении Сбербанк Онлайн;

- с банковской карты в Сбербанк Онлайн, в банкомате или в отделении банка;

- через бухгалтерию по месту работы. Реквизиты для перечисления пенсионных взносов: Получатель: АО «НПФ Сбербанка» ИНН 7725352740 КПП 772501001 БИК 044525225 р/с 40701810300020001347 в ПАО Сбербанк г. Москва к/с 30101810400000000225

Каков порядок выплаты негосударственной пенсии?

Как оформить получение негосударственной пенсии?

Когда можно начать получать пенсию по индивидуальному пенсионному плану?

Как получить копию договора об обязательном пенсионном страховании?

Получить копию договора об обязательном пенсионном страховании можно одним из способов ниже:

- в отделение Сбербанка;

- в офис НПФ Сбербанка;

- в личном кабинете на сайте НПФ Сбербанка; — направив документы по почте. Форма заявления 01-Ф размещена в личном кабинете на сайте НПФ Сбербанка в разделе «Заявления».

У меня изменились паспортные данные. Что делать?

Нужно актуализировать ваши персональные данные в базе Сбербанка и НПФ Сбербанка. Есть несколько способов:

- обратитесь в отделение Сбербанка;

- обратитесь в офис НПФ Сбербанка;

- подайте заявление через личный кабинет на сайте НПФ Сбербанка;

- или направьте документы по почте. Форма заявления 01-Ф размещена в дичном кабинете на сайте НПФ Сбербанка в разделе «Заявления».

Если фонд разорится, что будет с накоплениями?

Что происходит с деньгами в НПФ? Куда инвестируются пенсионные накопления?

Как перевести пенсионные накопления в НПФ Сбербанка?

Как я могу узнать, где находятся мои пенсионные накопления?

Что такое накопительная пенсия?

В каких случаях договор об обязательном пенсионном страховании прекращает свое действие?

Договор об ОПС заключается на неопределенный срок и прекращает своё действие в следующих случаях:

- при полном выполнении обязательств по выплате пенсионных накоплений;

- после смерти застрахованного лица;

- при переводе пенсионных накоплений в ПФР или другой НПФ.

Я еще не вышел на пенсию. Могу ли я получить свои пенсионные накопления?

Почему мой счет накопительной пенсии не пополняется?

Где можно посмотреть доходность по моему договору об ОПС?

Когда мои пенсионные накопления поступят в фонд?

Какие бывают виды выплат пенсионных накоплений?

Есть три вида выплат пенсии: Единовременная выплата. Осуществляется в следующих случаях:

- если сумма накоплений небольшая и расчётный размер накопительной пенсии составляет не более 5% от суммы страховой пенсии по старости и расчётного размера накопительной пенсии;

- если достигнут пенсионный возраст: 55 лет для женщин и 60 лет для мужчин, но не приобретено право на страховую пенсию по старости (назначена пенсия по инвалидности или потере кормильца). Срочная пенсионная выплата. Это регулярная ежемесячная выплата на срок не менее 120 месяцев (10 лет). Выплачивается за счёт средств, сформированных в рамках государственной программы софинансирования и средств материнского (семейного) капитала. Накопительная пенсия — ежемесячная пожизненная выплата.

Куда обращаться за выплатой накопительной пенсии?

Выплата накопительной пенсии назначается на основании обращения застрахованного лица:

- через личный кабинет на сайте НПФ Сбербанка;

- в отделении Сбербанка;

- в офисе НПФ Сбербанка;

- или направьте документы по почте.

При обращении в офис НПФ Сбербанка или Сбербанка у вас должны быть с собой:

- паспорт;

- страховое свидетельство обязательного пенсионного страхования (СНИЛС);

- банковские реквизиты (номер счёта для зачисления средств пенсионных накоплений и реквизиты кредитной организации, где открыт счёт);

- пенсионное удостоверение или справка ПФР, подтверждающие наличие пенсионных оснований. При оформлении заявления и пакетов в личном кабинете на сайте фонда приложите скан-копии перечисленных документов. Бланки заявлений представлены в личном кабинете на сайте НПФ Сбербанка. Если оформляете документы самостоятельно, чтобы направить в фонд через почтовое отделение связи, заверьте подлинность подписи на заявлении и прилагаемых копий документов у нотариуса.

Когда и как можно получить пенсионные накопления?

Пенсионные накопления можно получить только по достижению пенсионных оснований:

- при получении права на страховую пенсию по старости (в том числе досрочно);

- при достижении пенсионного возраста (55 лет для женщин, 60 лет для мужчин) и при отсутствии права на страховую пенсию по старости

- если назначена пенсия по инвалидности, потере кормильца и пр. Назначение накопительной пенсии и срочной пенсионной выплаты осуществляется только застрахованным лицам, которые приобрели право на страховую пенсию по старости (в том числе досрочно). Заявление и пакет документов можно оформить в личном кабинете на сайте НПФ Сбербанка, в офисе Сбербанка или НПФ Сбербанка в Москве.

- Что такое накопительная пенсия?

- Как рассчитывается при выходе на пенсию?

- Формула расчета

- Расчет срочной пенсионной выплаты

- Расчет единовременной выплаты

- Калькулятор накопительной части пенсии

- Как узнать сумму накоплений через интернет?

В соответствии с системой обязательного пенсионного страхования (ОПС), работодатели переводят на лицевой счет, зарегистрированный в ПФР, каждому работнику взносы, начиная с 2002. После пенсионной реформы некоторым гражданам было разрешено сделать выбор между формированием только страховой или одновременно с ней и накопительной пенсии.

Таким образом, основным источником формирования накопительной пенсии являются отчисления по ОПС в размере 6% от ФОТ гражданина.

Помимо этого, она может быть образована на добровольной основе в результате:

- участия к программе государственного софинансирования пенсионного обеспечения;

- уплаты дополнительных взносов;

- зачисления всей суммы материнского капитала или ее части.

В зависимости от вида поступивших средств, пенсионные накопления могут быть рассчитаны и выплачены различными способами: в виде пожизненной, срочной или единовременной выплаты. Существуют онлайн-калькуляторы, которые имеют возможность приблизительно спрогнозировать сумму будущей накопительной пенсии.

Следует учитывать, что в настоящее время продлен мораторий на формирование НП, и суммы страховых взносов по ОПС направляются полностью на финансирование страховой пенсии.

Накопительная пенсия — что это такое?

Пенсионная реформа, реализовываемая государством, позволила гражданам России распоряжаться лично накопительной частью пенсии. Страховая часть пенсии рассчитывается по новым правилам, предусматривающим применение пенсионных баллов. Соответственно новым правилам и накопительная часть приобрела статус самостоятельной пенсии.

Накопительная пенсия (НП) — ежемесячная выплата средств, учтенных в специальной части лицевого счета гражданина в Пенсионном Фонде, которая устанавливается при достижении пенсионного возраста.

Она может формироваться у следующих лиц:

- У женщин и мужчин 1957-1966 и 1953-1966 года рождения соответственно, за которых работодатели с 2002 по 2004 год перечисляли на нее взносы.

- У работников 1967 года рождения и моложе, так как на финансирование накопительной части за них перечислялись страховые взносы.

- У лиц, которые принимали участие в Программе государственного софинансирования пенсий.

- У граждан, которые средства материнского капитала направили на накопительную пенсию.

Для того, чтобы формировался данный вид пенсионного обеспечения, необходимо было до конца 2015 года сделать в пользу нее выбор, написав соответствующее заявление в ПФР. Также формировать накопления могут граждане, за которых впервые начислялись впервые с 1.01.2014 года взносы по ОПС, в течение первых 5 лет работы.

Как рассчитывается накопительная часть пенсии

Накопительное пенсионное обеспечение формируется в основном из страховых взносов работодателя в размере 6% (их общих отчисляемых 22%) от ФОТ. Поэтому для лиц, которые получают зарплату «в конверте», НП будет недоступна. Также входить в нее могут:

- Добровольные взносы, которые можно перевести в негосударственный пенсионный фонд (НПФ), государственную или коммерческую управляющую компанию (УК). Выбор остается за гражданином.

- Деньги, предоставляемые государством по программе софинансирования. Данное понятие появилось в 2008 году, когда государство приняло решение увеличивать добровольные взносы граждан. На сегодняшний день данная программа остановила свое действие.

- Средства материнского капитала.

Формула расчета накопительной пенсии

После реформы 2015 года граждане получили право выбора: формировать накопительную пенсию или нет. Если гражданин выбрал первый вариант, то его страховые взносы делятся: 6% от них идут на НП, а 10% — на страховую.

Стоит обратить внимание, что накопленные средства государством не индексируются и от инфляции не защищены, поэтому к выбору организации, которая будет управлять накоплениями, надо внимательно отнестись.

Соответственно статье 7 ФЗ «О накопительной пенсии» рассчитывается по формуле, которая выглядит таким образом:

- НП — накопительная пенсия;

- ПН — пенсионные накопления, учтенные в специальной части лицевого счета застрахованного гражданина;

- Т — ожидаемый период выплаты, в течение которого гражданин будет получать пенсионную выплату (в 2017 году он был равен 240 месяцев). В 2020 году ожидаемый период увеличен до 258 месяцев.

Расчет срочной пенсионной выплаты средств пенсионных накоплений

Срочная пенсионная выплата осуществляется застрахованным гражданам, которые формировали пенсионные накопления только за счет:

- взносов на софинансирование пенсии;

- дополнительных страховых взносов, уплачиваемых работодателем либо самостоятельно застрахованным лицом;

- средств семейного капитала, дохода от их инвестирования, если появилось право на установление страховой пенсии по возрасту (досрочно в том числе).

Размер срочной пенсионной выплаты рассчитывают по формуле:

- СП — срочная пенсионная выплата;

- ПН — сумма средств пенсионных накоплений;

- Т — период выплаты срочной выплаты, указанный в заявлении застрахованного гражданина, который не может быть меньше 10 лет.

Величина срочной пенсионной выплаты каждый год с 1 августа корректируется исходя из суммы средств дополнительных страховых взносов на НП, взносов на софинансирование, взносов работодателя, средств материнского капитала, дохода от их инвестирования, которые не учитывались при определении суммы пенсионных накоплений при установлении либо предыдущей корректировке срочной пенсионной выплаты.

Расчет единовременной выплаты

При данной выплате гражданин получает все средства пенсионных накоплений сразу одним платежом. Ее вправе получать только определенные категории граждан:

- лица, у которых величина накопительной выплаты составляет 5% и меньше по отношению к сумме страховой пенсии по старости;

- граждане, которым установлена пенсия по инвалидности, по утрате кормильца или же по государственному пенсионному обеспечению, но при этом у них нет права на пенсию по старости из-за недостаточного трудового стажа или суммы пенсионных баллов;

- наследники гражданина, у которого формировались пенсионные накопления, после его смерти.

Единовременная выплата не может быть установлена гражданам, которые раньше уже ее получали. Пенсионер вправе снова обратиться за ее назначением только через 5 лет.

Калькулятор накопительной части пенсии

Точно рассчитать сумму устанавливаемой накопительной пенсии не совсем представляется возможным из-за невозможности определения результатов инвестирования средств НПФ или УК. Однако на многих сайтах негосударственных пенсионных фондов (например, НПФ Сбербанка, ВТБ) предлагается приблизительный расчет накопительной пенсии с учетом приблизительных доходов от инвестирования с помощью онлайн-калькуляторов.

Открыв выбранный калькулятор, следует ввести следующие данные:

- возраст и пол гражданина;

- сумму накоплений на пенсионном счету, которую можно взять из письма от пенсионного фонда;

- среднюю заработную плату;

- стаж работы.

Также указывается средняя доходность фонда, в котором находится накопительная часть пенсии гражданина (данную информацию можно найти на сайте фонда). Указав все нужные данные, нажать на кнопку «Рассчитать». Калькулятор покажет информацию о том, какая сумма накопится за весь период времени до ухода на пенсию, и какой будет ежемесячная выплата накоплений.

Как узнать сумму пенсионных накоплений через интернет

Самый удобный и быстрый вариант получить интересующую информацию — интернет. Достаточно включить компьютер и войти в интернет на сайт того НПФ, с которым гражданин заключил договор. Также это можно сделать через сайт gosuslugi.ru, произведя несколько простых шагов:

- Если гражданин не зарегистрирован на сайте, то ему необходимо это сделать.

- Создать личный кабинет.

- Заполнить на портале анкету.

- В личном кабинете нажать на «электронные услуги». На следующей странице перейти на «Информирование застрахованных лиц о состоянии их индивидуальных лицевых счетов», затем кликнуть на кнопку «получить услугу». На экране появится информация о текущих накоплениях застрахованного лица.

Также, если была произведена регистрация на госуслугах, информацию можно получить и через личный кабинет на сайте ПФР.

Читайте также: