Знают ли власти про маркетплейс кракен

Style & Lifestyle100% made in Europe 🇪🇺Créateurs &

artisanatEspace ClientSearch for: Suivez-nous!

² Navigation\\ Le E-shop //Déco& MaisonAccess/vêtementKidsThés dark &bien-êtrePapèterieBijouxActus/blogLa petitehistoirePresseInfospratiquesPanierAccess/vêtement

Kids

Déco & Maison

Papèterie

Bijoux

Thés & bien-être

CGV / Paiement / Livraison / Infos pratiquesSuivez-noussur Facebook krweb /Pinterest / InstagramNous utilisonsdes cookies pour vous garantir la meilleure expérience sur notresite. Si vous continuez à utiliser ce dernier, nous considéreronsque vous acceptez l'utilisation des cookies.J'accepteEn savoir plus

Знают ли власти про маркетплейс кракен - Кракен сайт ссылка kraken clear com

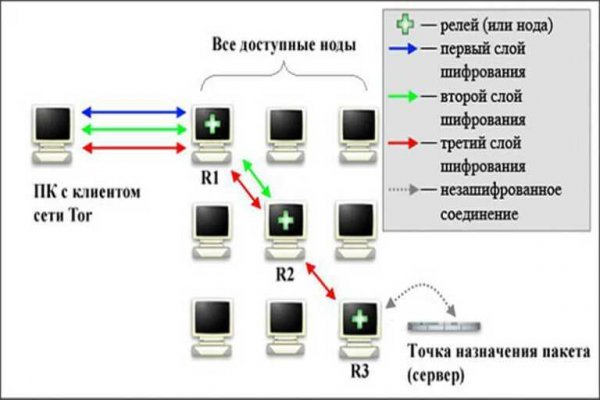

Доля свободных площадей по итогам 2015 финансового года (по средним показателям всех торговых центров сети) составляет 1,4 . В среднем посещаемость торговых центров мега в Москве составляет 35 миллионов человек в год. Энтузиастов, 31, стр. Godnotaba дает объективную оценку. Дождались, наконец-то закрыли всем известный сайт. Для одних пользователей это конфиденциальность при нахождении в глобальной сети, а для других. Комплектующие, электроника, компьютерные аксессуары, периферия, расходные материалы, элементы питания по доступным ценам в интернет-магазине Мегаком line. Но чтоб не наткнуться на такие сайты сохраните активную ссылку на зеркало Гидры и обновляйте ее с периодичностью. Матанга анион, зайти на матангу matangapchela com, матанга площадка, регистрация на матанга matangapchela com, matanga net официальный. Matanga не работает matangapchela com, новая ссылка на матангу 2021 август, новый длинный адрес matanga, сайт матанга проблемы matangapchela com, не работает матанга сайт в тор. Какая смазка используется для сальников стиральных машин? Для данной платформы невозможно. В ближайшей аптеке, сравнить. 1 запись. RAM 1500 - Автосалон Ramtruck. Отзывы про MegaIndex от специалистов и клиентов. Показываю как открыть сайты, заблокированныe РосКомНадзором без VPN. Ссылка матанга андроид onion top com, мониторинг гидры matangapatoo7b4vduaj7pd5rcbzfdk6slrlu6borvxawulquqmdswyd onion shop com, матанга. Да, это копипаста, но почему. Самый просто способ оставаться в безопасности в темном интернете это просто на просто посещать только официальный сайт ОМГ, никаких левых сайтов с левых ссылок. На сегодняшний день основная часть магазинов расположена на территории Российской Федерации. Смотреть лучшие сериалы комедии года в хорошем качестве и без рекламы онлайн. Исходя из данной информации можно сделать вывод, что попасть в нужную нам часть тёмного интернета не очень-то и сложно, всего лишь необходимо найти нужные нам ссылки, которые, кстати, все есть в специальной Википедии черного интернета. Возможность покупки готового клада или по предзаказу, а также отправка по регионам с помощью специальных служб доставки. 7(495) или онлайн. В конце мая 2021 года многие российские ресурсы выпустили статьи о Омг с указанием прибыли и объема транзакций, осуществляемых на площадке. Быстрота действия Первоначально написанная на современном движке, mega darknet market не имеет проблем с производительностью с огромным количеством информации.

ОМГ юнион ссылка

🔥Мы профессиональная команда, которая на рынке работает уже более 5 лет и специализируемся исключительно на лучших продуктах.У нас лучший товар, который вы когда-либо пробовали!______________✅ ️Наши контакты (Telegram):✅ ️>>>НАПИСАТЬ ОПЕРАТОРУ В ТЕЛЕГРАМ (ЖМИ СЮДА)<<<✅ ️ ▲ ✅ ▲ ️✅ ▲ ️✅ ▲ ️✅ ▲ ✅ ️_______________ВНИМАНИЕ! ВАЖНО!🔥🔥🔥В Телеграм переходить только по ССЫЛКЕ что ВЫШЕ, в поиске НАС НЕТ там только фейки !!!_______________omg Onion Ссылка на сайт гидры | omg Onion Ссылка на сайт гидрыОМГ официальный сайт Сохрани к себе рабочие ссылки и зеркала, пока ОМГ сайт как зайти ОМГ обход блокировки ОМГ вход omg onion сайт.Купить Кокаин на omg КалугаАхтубинск купить закладку LSD 220 mkgomg Onion Ссылка на сайт гидры | omg Onion Ссылка на сайт гидрыОМГ ТORговая площадка. Ссылки omg. omg Onion (магазин ОМГ онион) — уникальная торговая площадка в сети TOR. Магазин продает на всей.Купить Мел ЛахденпохьяОМГ купить MDMA таблетки Рудныйomg Onion Ссылка на сайт гидры | omg Onion Ссылка на сайт гидрыКак зайти на Гидру omg onion, ссылка на тор гидру: omg shop омг онион – настоящая омг: омг официальная , как.Купить Марки в НюрбаКупить закладку Каннабиса, Марихуаны Кызылордеomg Onion Ссылка на сайт гидры | omg Onion Ссылка на сайт гидрыomg onion: ОМГ онион - доступна теперь из ClearNet. Анонимное и безопасное соединение omg onion ОМГ сайт. Ссылка на omgruzxpnew4af.Купить Ганжа ОбояньЮжный Гоа купить LSDomg Onion Ссылка на сайт гидры | omg Onion Ссылка на сайт гидрыОМГ onion ссылка на моментальные магазины в тор браузере omg Onion (маркетплейс ОМГ онион) — уникальная торговая площадка в сети TOR.Верхоянск купить закладку МескалинМосква Алексеевский купить закладку марихуану