Накопительная часть пенсии тысячу на тысячу

Краткое содержание:

В 2021 года выплата накопительной части пенсии россиянам может проводиться по новому стандарту. Такое предложением выдвинули инициаторы, выступающие за увеличение пороговой суммы на личном счету пенсионера. Именно от этой величины зависит размер ежемесячных добавок к основной пенсии.

Нормативы накопительной части пенсии россиян

По существующим нормативам накопительную пенсию могут получать только те граждане, которые рассчитывают на ее объем не менее 5% от страхового начисления. На территории России все еще работает система для накопительных пенсий общего типа, хотя в действительности пользуются ее очень небольшое количество граждан по сравнению с общим процентом пожилых людей в стране. Причина кроется в том, что львиная доля накоплений по этой части формировалась в 2021 году.

После того как официальную силу обрел мораторий, обязательные отчисления для перевода на индивидуальный счет перестали работать. По действующему законодательству гражданин может рассчитывать на один из трех следующих сценариев:

- бессрочный;

- срочный;

- разовый.

В народе бессрочную выплату называют пожизненной, так как деньги в таком формате выплачиваются определенный промежуток времени. Все накопления делят по месяцам, причем каждый год значение меняется. Пока оно составляет 258 месяцев. Оформление этого вида пособия полагается только в ситуациях, когда ежемесячная выплата оказывается больше 5% от пенсии страхового типа.

Причины для обновления пенсионных выплат в 2021 году

В случае срочных выплат упор делается на возможность разделить деньги на меньшее количество месяцев, но и тут есть своя загвоздка. Для выбора срока нельзя опираться на интервал меньше, чем 120 месяцев. При таком раскладе деньги будут передаваться только в указанный гражданином временной период.

Одним из самых часто встречающихся вариантов считается разовая выплата. Она проводится только того, когда размер накоплений так и не дотягивает до уровня хотя бы в 5% от страховой пенсии. В этом случае гражданин получает сразу одним махом все деньги. Именно этот сценарий вызывает у специалистов больше всего вопросов. Сложность в том, что пенсионный прожиточный минимум приравнивается к сумме около 9 тыс. рублей.

Накопительная пенсия бессрочная пенсия стартует от 450 рублей. Если учитывать, что усредненная пенсия составляет в стране около 15 тыс. рублей, то и доплата составит 750 рублей на регулярной основе. Из этого следует, что рассчитывать на достойное финансовое обеспечение не получится. Законодатели на регулярном основании стараются выдвигать предложения, чтобы улучшить ситуацию.

Как предлагается делать накопительные выплаты

Идеи поступают разные, но самой свежей признана инициатива Министерства труда. Здесь выступают за то, чтобы разрешить гражданам получать деньги за один раз, если добавка окажется менее 20% от МРОТ. При таком подходе ежемесячно гражданин сможет рассчитывать на 2,4 тыс. рублей. Это уже более солидная сумма, которая сможет финансово поддержать пожилого человека.

Ратуют в Министерстве труда и за то, чтобы минимальный капитал подняли с отметки в 200 тыс. до 625 тыс. рублей, но тут есть загвоздка.

Из-за того, что накопительная часть пенсии перестала действовать уже давно, переход к предложенной схеме предусматривает уменьшение денежного объема, который попадает под управление НПФ. Это негативно скажется на работе негосударственных фондов, которым придется брать за основу работы вложения краткосрочного и ликвидного действия. Указанные действия снижают инвестиционный доход.

Доброго здоровьица Вам и

До новых встреч на сайте 9111. ру!

вопрос: Новый закон по страховым пенсионным взносам уже действует. Насколько он популярен?

ответ: Федеральный закон № 56 "О дополнительных страховых взносах на накопительную часть трудовой пенсии и государственной поддержке формирования пенсионных накоплений" вступил в силу с 1 октября. Тогда у граждан появилось право подавать заявление о добровольном участии в программе. А с января - вносить деньги. За первый месяц 201 петербуржец перечислил 723 тыс. рублей взносов.

Для участия в программе достаточно подать заявление в управление Пенсионного фонда по месту жительства. Перечислять взносы можно либо самому, например, через Сбербанк, либо написать в бухгалтерию своего предприятия заявление: "Прошу удерживать из зарплаты страховой взнос на накопительную часть пенсии". При этом указать или определенную сумму, скажем тысячу рублей, или процент от заработка.

У каждого свой счет

в: В бухгалтерии предприятия сообразят, как в этом случае поступать?

о: Безусловно, закон опубликован, и там весь механизм прописан. Ничего сложного нет. Если же человек решил делать это сам, то после того, как подал заявление в Пенсионный фонд, он может обратиться в банк. Гражданин заполняет форму, переводит деньги на свой накопительный счет, получает квитанцию.

в: Нельзя ли заплатить непосредственно в Пенсионном фонде? И на какой счет деньги поступают?

о: Управления Пенсионного фонда наличные не принимают. Деньги зачисляются на личный счет гражданина в Пенсионном фонде, он есть у каждого работающего, так как открывается одновременно с выдачей страхового пенсионного свидетельства. Знаете, такое зелененькое. На нем указан номер - он уникальный, у каждого гражданина России свой.

Отмечу также, что перечислять на этот счет средства может и предприятие, чтобы поддержать стремление работника увеличить его будущую пенсию. Тогда пополнение счета будет тройное - личные средства участника программы, средства предприятия и софинансирование от государства.

Ежемесячно или раз в год

в: Теперь о главном: какова схема софинансирования? Как формируется накопительный счет?

о: Этот закон еще упрощенно называют "тысяча на тысячу". Чтобы получить софинансирование от государства, в течение года гражданином должно быть перечислено не менее 2000 рублей. Больше - сколько угодно. Есть только предел софинансирования со стороны государства: в год не более 12 тыс. рублей. То есть если перечислили на свой накопительный взнос 2 тыс. рублей, государство вам добавит тоже 2 тыс. (Как уже сказано, по схеме - тысяча на тысячу.) Если ваш взнос в течение года будет 10 тыс., государство добавит тоже 10 тысяч. Если положили 12 тыс., добавка от государства 12 тысяч. Но это максимум. Если ваш годовой взнос будет 20 или 30 тыс. рублей, от государства все равно поступит 12 тысяч.

Перечисления можно делать по любой схеме - ежемесячно, раз в квартал или за один раз, например, в декабре. Итог подводится по окончании календарного года. Исходя из общей суммы за год, например за 2009-й, в начале следующего года на ваш счет поступит софинансирование от государства. Эти накопления будут указаны в так называемом "письме счастья", которые рассылает Пенсионный фонд. Можно проверить состояние счета, взяв выписку.

в: В законе также говорится о 48 тысячах рублей государственной поддержки.

о: Рассмотрим такой пример. Гражданину сейчас 58 лет, он решил воспользоваться программой по формированию своей накопительной части пенсии и будет перечислять в год не менее 12 тыс. рублей, в таком случае государство так же в 2010-м и 2011-м перечислит на его счет по 12 тыс. рублей. В 2011-м ему исполнится 60 лет, и он получает право на назначение трудовой пенсии. Но человек остается на работе и продолжает участвовать в программе, при этом решает на какое-то время отказаться от начисления ему пенсии (то есть не обращается в Пенсионный фонд с заявлением о назначении пенсии). В этом случае государство перечислит ему на счет (если он сам по-прежнему внесет не менее 12 тыс. рублей за год) в 2012 году 48 тыс. рублей.

в: Но это мало кому выгодно. При пенсии выше 4 тыс. рублей человек за 12 месяцев получит в сумме всяко больше 48 тысяч.

о: Действительно, в Петербурге пенсия у граждан в основном больше 4 тысяч. И все-таки надо все взвесить. Не подумайте, что я агитирую. Каждый должен сам принять решение, а для этого тщательно просчитать.

Деньги вернутся долями

в: Продолжим пример с 58-летним гражданином - участником программы. Два года он вносил, скажем, по 12 тыс. ежегодно, столько же на его счет начисляло государство. Ему исполнилось 60, он решил выйти на пенсию и завершить участие в программе. За два года на счету накопилось 48 тыс. рублей, как и когда он эти деньги получит?

о: Долями, за счет ежемесячной прибавки к пенсии. Эту прибавку тоже можно рассчитать. 48 тысяч делятся по формуле на значение "Т", в 2011-м оно будет чуть более двухсот. Значит, благодаря двухгодичному участию в программе он получит пожизненную прибавку к пенсии около 240 рублей. Не так много, но мы и взяли почти минимальный вариант - всего два года участия в программе. Кстати, по закону государство гарантирует софинансирование накопительного взноса гражданина в течение 10 лет, если он все эти годы останется участником программы.

в: Но, как известно, человек предполагает, а Бог располагает. Вышел гражданин на пенсию, ее назначили с учетом накопительной части, но век человека оказался короток. Накопленные им средства наследуются?

о: Эти взносы, включая госначисления, выплачиваются наследникам только в том случае, если гражданин умер до назначения ему накопительной части трудовой пенсии. Если же пенсия уже назначена, накопления наследникам не выплачиваются.

Перерасчет - в сторону увеличения

в: Еще вопрос, который уже не касается программы софинансирования. Вы упомянули "письма счастья", которые ежегодно присылает Пенсионный фонд. Для чего это делается?

о: В письме сведения о страховых перечислениях на счет гражданина, сделанных работодателями, - за предыдущие и последний год. Указывается, какие организации и сколько перечислили. Гражданин может сверить эти данные с расчетными листками, которые ему выдают на предприятии. Это важный документ, ведь от суммы перечислений будет зависеть величина страховой части его пенсии. Базовая часть - у всех одинаковая, а страховая назначается, исходя из перечисленных предприятием средств и с учетом стажевого коэффициента.

В письме также указано, что пенсионер, который какой-то, даже небольшой, период в течение года работал, может раз в год прийти и попросить пересчитать пенсию - в сторону увеличения, естественно. Ведь если трудился, значит, работодатель перечислил страховые пенсионные взносы на его счет. Благодаря этим новым поступлениям его пенсия увеличится.

в: Когда делают такой перерасчет?

Информационные буклеты Пенсионного фонда России

МОСКВА, 18 ноя – ПРАЙМ, Валерия Княгинина. Минтруд попросил Пенсионный фонд (ПФР) проработать возможность выплаты накопительной пенсии ежемесячно и пожизненно. Смысл предложения в том, чтобы не растягивать выплаты по накопительной пенсии на слишком большой срок. Накопленные мелкие суммы будут передавать владельцам единоразово, а регулярные выплаты оставят только тем, у кого имеются существенные накопления.

Минтруд поручил проработать варианты выплаты накопительной части пенсии

Опрошенные эксперты "Прайм" видят в возможном нововведении больше пользы для пенсионеров, чем вреда. Но и слишком богатыми такая идея точно никого не сделает.

Сейчас пожизненная накопительная пенсия выплачивается тем, у кого на счете достаточно денег, чтобы ежемесячные выплаты составляли более 5% от общего размера совокупных пенсионных выплат. Если объем накоплений меньше, их выплачивают единовременно. Теперь же предлагается выплачивать накопления единовременно, если они не превышают 20% от МРОТ.

По подсчетам "Коммерсанта", чтобы россиянин с пенсией в 15 тысяч рублей в месяц смог получать пожизненную накопительную пенсию, ему будет необходимо иметь на счете почти 200 тысяч рублей. Меньшие суммы будут выплачиваться единовременно.

В ПФР рассказали, как изменятся пенсии россиян до 2023 года

Поправка Минтруда позволит изымать все средства с накопительного счета сразу практически при любом размере пенсии, поскольку в среднем по стране страховая часть и так дает больше 95% дохода пенсионеру, считает Валерий Емельянов из "Фридом Финанс". Он объясняет это тем, что с 2015 года действует заморозка накопительной части, и она уже 5 лет не пополняется. Ранее накопленные средства реинвестируются с доходностью, близкой к банковским депозитам, но у большинства граждан там порядка 200 тысяч, на которые создать полноценный пенсионный капитал, нельзя. Таким образом, поправка Минтруда, признает очевидное: накопительная пенсия как источник ренты не работает.

СГЛАДИТЬ ПЕРЕХОД

Согласно ратифицированной в 2018 году конвенции Международной организации труда пенсия должна составлять не менее 40% от утраченной зарплаты. Однако последние четверть века соотношение средних пенсий и зарплат в России находится на уровне 30%, и эта цифра уменьшается, напомнил глава Центра анализа НПФ "Сафмар" Евгений Биезбардис.

Получить всю сумму сразу – до 200 тысяч рублей и израсходовать их на свои нужды пенсионерам может быть выгоднее, чем получать по частям весь период дожития, считает ректор Российского государственного социального университета, член Общественной Палаты РФ Наталья Починок.

В момент выхода на пенсию человек теряет существенную часть своих доходов – порядка 60% — от того, что он получал ранее. И единоразовая выплата накопительной пенсии "на руки" может сгладить этот переход, объясняет она.

"Получив всю сумму сразу, человек может выгоднее ее потратить или положить на депозит, чем получать по чуть-чуть весь период дожиться в течение 258 месяцев", — считает эксперт.

Она также отмечает, что не так важен сам порог – 20% от МРОТ или 5% от общего размера совокупных пенсионных выплат, сколько решение самого гражданина о том, как ему использовать накопительную часть пенсии.

"Было бы правильнее предоставить человеку право при выходе на пенсию самому принимать решение — получить эту сумму единовременно, либо получать регулярные выплаты весь срок дожития, безусловно, установив предел – 20 процентов от МРОТ или больше", — считает Починок.

ИЩИ, КОМУ ВЫГОДНО

Если эта идея воплотится в реальность, выиграет подавляющее большинство будущих пенсионеров, которые успели накопить на своих счетах не более 600 тысяч рублей, считает Емельянов.

"Преимущественно это жители регионов и частично москвичи, которые до 2015 года имели зарплаты ниже средней по городу. Поправка направлена на то, чтобы отдать людям досрочно их пенсионный капитал, порезанный в ходе последней реформы", — объясняет он.

При этом в условном минусе окажутся в основном те, у кого доходы превышали лимит, облагаемый базовыми пенсионными взносами. На начало 2015 года речь шла о зарплате 711 тысяч рублей в год до вычета налогов, или 51,5 тысяч рублей в месяц на руки. Если человек имел доход выше или около этой планки на протяжении 2010-2015 годов, то он рискует попасть на получение помесячной ренты вместо всей суммы сразу добавляет он.

Подобные изменения выгодны и самому государству, которому чуть меньше придется тратиться на пенсии. Сохранней будет и Фонд национального благосостояния, добавляет Биезбардис. Он объясняет это тем, что россияне повысят свой коэффициент замещения за счет собственных же пенсионных накоплений. Более того, эксперт не исключает, что и при расчете доплаты для доведения пенсии до прожиточного минимума пенсионера также начнут учитывать единовременные выплаты.

Эксперт рассказал, кому сейчас положена вторая пенсия

Он также напоминает, что пенсионные фонды – это институциональные инвесторы, которые приносят на фондовый рынок и инвестируют в российские ценные бумаги около 5 млрд рублей. Инициатива может привести к сокращению этих инвестиций, так как средства будут выплачиваться клиентам по максимуму, и, соответственно, изыматься из обращения на рынке.

ЭФФЕКТ "ЗАПЛАТКИ"

Другие опрошенные "Прайм" эксперты видят в предлагаемом усовершенствовании пенсионной системе больше негатива, чем позитива. Они считают, что за этим может последовать падение регулярных ежемесячных доходов пенсионеров и затем снижение роли накопительной пенсии.

"Очевидно, что данная инициатива – это попытка возродить утраченное доверие граждан к пенсионной системе государства. Дискриминация выплат по размеру накоплений — мера социальная, но, очевидно, имеющая обратный̆ эффект", — считает генеральный директор "БКС Страхование жизни" Андрей Дроздов.

По его мнению, граждане, которые могут накопить больше чем 20% МРОТ — а именно они являются существенными донорами пенсионной̆ системы — будут воспринимать это, как дискриминацию.

Дроздов не исключает, что данная инициатива преследует благую цель, но по факту это очередная "заплатка", которая может еще больше подорвать доверие к существующей пенсионной̆ системе. "Реальный̆ эффект будет минимальный, поскольку будущие выплаты де-факто обесцениваются инфляцией̆, доходность НПФ ниже, чем у депозитов", — считает он.

"Очередные попытки "усовершенствовать" пенсионную систему пугают. Изначально инициатива выглядит положительной — помогать единовременными выплатами тем, у кого накопительная часть пенсии совсем низкая. Но государство уже очень здорово "помогло" с накопительной частью, дважды подвергнув ее заморозке. Откуда там взяться большим объемам средств", — возмущается старший аналитик ИАЦ "Альпари" Анна Бодрова. При этом она добавляет, что это не окончательный вид инициативы Минтруда, потому что пенсионная система до сих пор, вследствие множества реформ, так и не пришла в какой-то стройный и понятный вид.

В любом случае, для многих граждан сам факт выплаты от государства относительно крупной суммы на руки натолкнет на мысль, что на старость нужно копить дополнительно. Многие захотят проверить, сколько накопилось денег на их счете, зададутся вопросом, почему так мало, как его можно пополнять, какие есть частные пенсионные программы, резюмирует Емельянов.

В 2017 году в Карелии начали выходить на пенсию граждане 1967 рождения. Точнее гражданки, если не брать во внимание профессии, дающие право раннего выхода на пенсию. В рамках пенсионной реформы 1967 год рождения имеет принципиальное значение. Именно с этого момента начинается история «разветвления» пенсии — на страховую и накопительную. Самое время узнать, что же накопили 50-летние женщины из Карелии, оформляющие в этом году пенсию.

Помочь разобраться в хитросплетениях пенсионного законодательства мы попросили специалистов карельского отделения ПФР. Лично я доразбиралась до того, что обнаружила на своем индивидуальном лицевом счете «бесхозные» 23 тысячи рублей, о существовании которых даже не подозревала.

В условиях «глубокой заморозки»

У граждан 1967 года рождения и моложе, вне зависимости, мужчина это или женщина, сформированы пенсионные права, дающие право на получение двух пенсий — страховой и накопительной. Как объяснили в карельском отделении ПФР, при выходе на пенсию у них появляется выбор: можно назначить одну пенсию, а со второй повременить, можно получать сразу две пенсии, а можно, при определенных условиях, получить полностью сумму, образовавшуюся в рамках накопительной пенсии.

То, каким математическим законам подчиняется накопительная пенсия, лучше проиллюстрировать конкретным примером.

Например, сумма, сформировавшаяся в виде накопительной части, составляет 120 тысяч рублей. Для того чтобы понять, сколько вы будете получать в виде накопительной части ежемесячно, нужно разделить 120 тысяч рублей на 240 (установленный на 2017 год среднестатистический период выплаты). У вас выйдут 500 рублей в месяц, которые принципиально вашу жизнь не улучшат.

На 2018 год планируется установить среднестатистический период выплаты 246. Грубо говоря, если две женщины — одна 1967, а другая 1968 года рождения — к выходу на пенсию накопили одну и ту же сумму, то выиграет та, которая вышла в 2017 году. В 2018 году накопительная пенсия составит уже не 500 рублей, а всего 487,80 рубля.

Но если человек отложит получение пенсии, то ему предоставляют льготные условия, позволяющие получить в будущем пенсию большего размера. Правда, насколько выгодной будет эта прибавка, лучше прикинуть в каждом случае индивидуально, чтобы понимать, стоит ли овчинка выделки.

Есть еще один принципиальный момент, который может перечеркнуть саму идею накопительной пенсии. По закону у граждан 1967 года и моложе 16% фонда заработной платы идут на страховую часть и 6% — на накопительную. Однако с 2015 года объявлен мораторий, и 6% идут не на накопительную пенсию, а на страховую. Фактически сейчас на индивидуальных лицевых счетах граждан отражена сумма накоплений, которая образовалась с 2002 по 2013 год, плюс инвестиционный доход, начисляемый ежегодно. Никто сегодня не может с уверенностью сказать, как долго продлится мораторий и что будет с накопительной частью, которая сейчас меняется только в зависимости от инвестиционной результативности того фонда, где хранятся ваши пенсионные накопления.

Браво «многостаночникам»

Парадоксально, но для тех, кто имеет большие заработки, существует ограничение взносов на пенсионное страхование по фонду оплаты труда. На 2017 год предельный размер фонда оплаты труда, с которого идут перечисления в пенсионный фонд, установлен в размере 876 тысяч рублей (это зарплата в 73 тысячи рублей в месяц). Другими словами, сколько бы вы ни заработали, пенсионные отчисления пойдут только с этой суммы.

Правда, и здесь есть нюансы.

При назначении пенсии выигрывают те, кто официально трудился сразу в нескольких организациях, то есть имел подработку. Ведь ограничение по фонду оплаты труда распространяется только на одно место работы.

И если вы, скажем, в одном месте зарабатываете 50 тысяч рублей в месяц и в другом аналогичную сумму, то пенсионные отчисления пойдут не с 73 тысяч рублей, как установлено законом, а со 100 тысяч рублей. А значит, в будущем вы будете иметь преимущества перед человеком, который трудился на одном месте, имея официальный заработок в 100 тысяч рублей.

Правда, с 1 января 2015 года, когда перешли на балльную систему, было введено ограничение на количество баллов, которые можно заработать в течение года.

Пять процентов, которые имеют значение

Но вернемся к молодым пенсионерам. Пенсии, назначенные женщинам 1967 года рождения, вышедших на пенсию в этом году, в большинстве случаев варьируются от 8,8 тысячи рублей в месяц до 14 тысячи рублей. При этом средний размер пенсии в Карелии в мае 2017 года составил 16,7 тысячи рублей.

Сегодня в Карелии две пенсии — накопительную и страховую — имеют около 300 человек. Почему так мало? Ответ очевиден: подавляющее большинство предпочитают взять всю сумму накоплений сразу. Только взять все и сразу может не каждый.

Кто же имеет право сразу получить всю сумму пенсионных накоплений, которая чаще всего составляет 170-200 тысяч рублей? И здесь мы вновь сталкиваемся с парадоксом пенсионного законодательства. На практике накопительная пенсия чаще всего назначается людям с низкой страховой пенсией. А те, у кого она повыше, могут получить свои накопления одной, часто весьма внушительной суммой, а не «размазывать» ее по 300-500 рублей на всю оставшуюся жизнь. Водораздел, разделяющий пенсионеров, проходит в области чистой математики.

Если ваша накопительная пенсия, рассчитанная путем деления пенсионных сбережений на среднестатистический период выплаты, будет меньше 5% суммы накопительной и страховой пенсии, то вы в числе счастливчиков и смело можете забирать свои денежки. Если больше 5%, то вам не повезло — придется довольствоваться ежемесячной прибавкой в виде накопительной пенсии, которая пока редко перешагивает отметку в тысячу рублей.

Для наглядности приведем конкретный пример. Предположим, на лицевом счете у женщины 1967 года рождения накопилось 130 тысяч рублей, а ее страховая пенсия составляет 9 тысяч рублей. При выходе на пенсию в 2017 году ее накопительная пенсия составит 541,67 рубля (130 000 рублей : 240 — среднестатистический период выплаты, установленный на 2017 год). Теперь складываем пенсии — получается 9 541,67 рубля. В наших расчетах это 100%. От этой суммы накопительная пенсия в 541,67 рубля составит 5,6%. Значит, женщине не светит получить 130 тысяч рублей. Она будет получать две пенсии — 9 тысяч рублей и 541,67 рубля.

А теперь другой вариант: накопительная часть у другой 50-летней женщины тоже 130 тысяч рублей, а вот страховая пенсия у нее 14 тысяч рублей. Проводим аналогичные расчеты. Получается, что накопительная пенсия в 541,67 рубля составляет всего 3,7% от суммы двух пенсий — 14541,67 рубля. Этой пенсионерке улыбнулась удача: она может сразу получить 130 тысяч рублей, а не растягивать на всю жизнь сомнительное удовольствие в виде жалких 541 рубля или чуть больше, но каждый месяц.

Фонды на удаленке

В карельском отделении ПФР объяснили, что «замораживание» поступлений на накопительной пенсии было связано с проверками негосударственных пенсионных фондов, когда всплыло немало нарушений.

Сейчас пенсионные накопления, находящиеся в частных пенсионных фондах, застрахованы на случай их банкротства. Правда, при неблагоприятном сценарии пенсионеру компенсируют не всю сумму вместе с процентами, а только те деньги, которые в виде пенсионных отчислений направлял работодатель.

Условия получения накопительной части пенсии в негосударственном фонде такие же, как и в ПФР. Правда, если деньги лежат в негосударственном пенсионном фонде, то обращаться нужно именно туда, где они хранятся. В связи с тем, что многие негосударственные фонды в условиях кризиса сократили свои офисы в регионах, у граждан, оформляющих пенсию, возникают дополнительные сложности. Нужно либо ехать в Москву или Питер, либо оформлять нотариально заверенное заявление, за которое придется дополнительно заплатить, и отправляться в головной офис.

В поисках накоплений

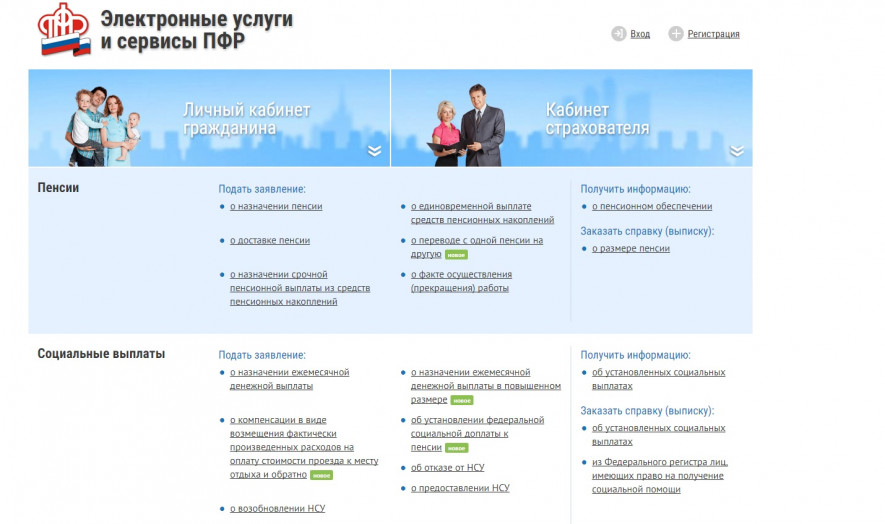

Во время визита в карельское отделение ПФР я невольно задумалась: а какова судьба моей накопительной пенсии? Ведь для людей моего возраста существовала накопительная система, которую потом отменили. Как я ни напрягала память, но так и не вспомнила, предлагали ли мне при выходе на пенсию произвести какие-то манипуляции с накопительной частью. Мой вопрос о том, как проверить судьбу пенсионных накоплений, решили очень быстро. Оказывается, в моем личном кабинете ПФР, а я не так давно оформила туда доступ, есть вся эта информация.

В личном кабинете нужно найти раздел «Формирование пенсионных прав» и перейти в подраздел «Получить информацию о сформированных пенсионных правах». В конце странички будет надпись «информация о пенсионных накоплениях». Щелкнув по ней, вы найдете то, что ищете. Я с удивлением обнаружила порядка 23 тысяч рублей, о которых даже не подозревала.

В личном кабинете не видно, откуда возникла эта сумма. Но вернуть ее не сложно. Вот самый простой способ получить деньги на свой банковский счет.

Для этого достаточно в разделе «Пенсии» найти подраздел «о назначении единовременной пенсионной выплаты из средств пенсионных накоплений». Зайдя в этот подраздел, вам столкнетесь с необходимостью заполнить несложное заявление и указать номер вашего банковского счета. После этого жмете на окошечко «оправить» и все. Вы сразу же увидите, что вашему заявлению присвоен идентификационный номер, который лучше сохранить. Он поможет вам при необходимости отслеживать движение вашего обращения.

Специалисты Пенсионного фонда рассказали, что по закону от момента подачи заявления до реального перечисления денег проходит 3 месяца. В любом случае искренне советую проверить состояние вашего индивидуального лицевого счета. Времени затратите немного, а приятный сюрприз никому не помешает.

Что такое накопительная часть пенсии

Чтобы не перегружать систему, накопителей решили ограничить по возрасту. Отчисления производились только за следующие категории граждан:

- Мужчины 1953 - 1966 годов рождения и женщины 1957 - 1966 года рождения.

У них в накопительную часть шло по 2% от зарплаты в период с 2002 по 2004 годы. За это таких людей прозвали «двухпроцентниками». С 2005 года отчисления за них прекратились.

- Граждане, родившиеся в 1967 году и позднее.

За них с самого начала действия реформы отчислялось по 6% от зарплаты. Отчисления прекратились в конце 2013 года. Тогда накопительная система была заморожена.

Государственная пенсия будет рассчитываться исходя из накопленных за трудовую жизнь пенсионных баллов. Их число зависит от официальной зарплаты человека и его стажа. А сама госпенсия состоит из двух частей, которые суммируются:

- Фиксированная выплата

Дается всем, кто накопит минимально необходимые стаж и число баллов

- Страховая часть

Получается путем умножения количества накопленных баллов на стоимость пенсионного коэффициента (для тех, кто ушел на пенсию в 2019 году, - это 87,24 рубля).

Накопительная часть - прибавка к этим двум составляющим госпенсии.

Как узнать накопительную часть пенсии

Сейчас в накопительной системе крутится около 4 триллионов рублей. Это остатки на наших индивидуальных счетах. Дополнительные взносы от работодателей в рамках обязательного пенсионного страхования с конца 2013 года туда не производятся, но суммы растут за счет приращения инвестиционного дохода. Средний доход примерно равен уровню инфляции.

Чтобы узнать размер накопительной части пенсии, можно зайти в ближайшее отделение Пенсионного фонда или местный многофункциональный центр. Но есть и более технологичный способ. Вся информация содержится в вашем личном кабинете на портале госуслуг (www.gosuslugi.ru), в разделе «Извещение о состоянии лицевого счета в ПФР». Документ можно скачать. Там будет вся информация как о сумме баллов для страховой пенсии, так и о сумме денег на индивидуальном счете в рамках накопительной системы.

Как получить накопительную часть пенсии

Для этого нужно дождаться пенсионного возраста. Раньше этого срока распорядиться накопительной частью не получится. Исключение сделали только для тех, кто самостоятельно копил на старость. Для них пенсионный возраст остался в старых рамках - 55 лет для женщин и 60 лет для мужчин. А для тех, кто копил только в рамках обязательного пенсионного страхования, пенсионный возраст будет повышаться. К 2028 году он составит 60 лет для женщин и 65 лет для мужчин.

Чтобы получить накопительную часть пенсии, нужно:

- Обратиться либо в Пенсионный фонд России (если ваш счет находится в государственной управляющей компании Внешэкономбанка).

- Обратиться в свой негосударственный пенсионный фонд (НПФ).

Есть несколько способов получить прибавку к пенсии:

1. Получить полностью всю сумму

- Это могут сделать инвалиды и люди, получающие социальную пенсию (в связи с нехваткой стажа или баллов) или пенсию по случаю потери кормильца.

- Если размер накопительной пенсии в случае назначения составит меньше 5% по отношению к сумме размера страховой пенсии по старости. Обычно этой опцией пользуются все «двухпроцентники».

2. Назначить срочную выплату, то есть самому определить срок выплаты

- Это могут сделать только те, кто самостоятельно копил себе на старость. То есть, участвовал в программах софинансирования, отправил средства маткапитала на накопительную часть пенсии мамы или работал в крупной корпорации, у которой был заключен договор о дополнительном пенсионном обеспечении.

3. Получать деньги до конца жизни

- Этот принцип действует по умолчанию. Размер прибавки зависит от суммы накоплений и срока дожития в год назначения пенсии.

Считается она довольно просто. Всю сумму накоплений нужно разделить на 252 месяца. Это официальный срок дожития на 2019 год. К примеру, если у вас накопилось 100 тысяч рублей, то ежемесячная прибавка составит 400 рублей. При этом, если страховая пенсия составит больше 8000 рублей в месяц, то вы сможете получить всю сумму целиком.

До 2002 года в России действовала распределительная пенсионная система: все страховые взносы уходили на формирование страховых пенсий. Размер пенсионных выплат зависел только от трудового стажа.

С 2002 года заработала распределительно-накопительная система, которая поделила пенсионные сбережения на три части: фиксированную, или базовую, страховую и накопительную.

Фиксированная часть. Это гарантированная выплата от государства, тот минимум, который будет получать пенсионер. Размер фиксированной части устанавливает государство. Он может изменяться в зависимости от возраста пенсионера, количества иждивенцев, региона проживания и состояния здоровья.

Минимальный размер пенсий по старости с 1 января 2020 года — 5686,25 Р . Инвалиды первой группы, пенсионеры с иждивенцами, работники Крайнего Севера и пенсионеры старше 80 лет получат больше. Максимальная выплата — 25 588,15 Р .

Страховая часть. Формируется из страховых взносов, которые за работника платит работодатель.

Страховая часть тоже выплачивается всем пенсионерам, а ее размер зависит от стажа. Чем выше стаж, тем на большее человек может рассчитывать в старости.

Рассчитать страховую часть можно в пенсионном калькуляторе на сайте ПФР .

Что вы узнаете

- Что такое накопительная часть пенсии

- Чем накопительная часть отличается от страховой

- Как узнать размер накопительной части

- Как рассчитывается накопительная часть пенсии

- Индексация и перерасчет пенсионных сбережений

- Что происходит с накопительной пенсией после смерти

- Как узнать сумму накопительной части пенсии умершего

Что такое накопительная часть пенсии

Накопительная часть — это прибавка к пенсионным выплатам по старости. Она формировалась на специальном лицевом счете с 2002 года за счет страховых взносов от работодателя — 6% со всех взносов.

С 2014 года власти ввели мораторий: заморозили накопительную часть пенсии и все страховые взносы стали уходить на формирование только страховой части. Мораторий действует до конца 2022 года. Накопительный компонент пенсии со взносов работодателя сейчас не формируется ни у кого. Но те деньги, что успели накопиться, остались за вами и составят прибавку к страховой пенсии.

Накопительная пенсия растет за счет инвестиционного дохода. С пенсионными накоплениями работают негосударственные пенсионные фонды (НПФ) и Пенсионный фонд России (ПФР). Эти организации называют страховщиками по обязательному пенсионному страхованию. Страховщики вкладывают накопления в акции и облигации, инвестиции приносят доход — будущая пенсия увеличивается.

Еще можно пополнять пенсионные накопления добровольно:

- Делать взносы по программе государственного софинансирования пенсии. Для этого надо было вступить в нее до конца 2015 года. Участники программы государственного софинансирования пенсионных сбережений вносят деньги на накопительную часть самостоятельно, а государство удваивает их. Но есть лимит: удваиваются взносы только от 2 до 12 тысяч рублей.

- Отдать материнский капитал на формирование накопительной части пенсии.

- Делать дополнительные страховые взносы на накопительную пенсию.

Участники программы государственного софинансирования пенсионных сбережений вносят деньги на накопительную часть самостоятельно, а государство удваивает их взносы. Но есть лимит: удваиваются взносы только от 2 до 12 тысяч рублей.

Кто родился в 1966 году и раньше. Страховая пенсия начислялась с 2002 по 2004 год по умолчанию, если застрахованный работал официально и работодатель делал взносы в пенсионный фонд.

Чем накопительная часть отличается от страховой

Страховая и накопительная части пенсий отличаются друг от друга способом формирования, формой, индексацией и правом наследования.

Способом формирования. Страховую пенсию государство считает по своим правилам при помощи коэффициентов, а накопительная растет по аналогии с банковским вкладом — за счет инвестиционной доходности.

Формой. Страховая часть формируется в баллах — пенсионных коэффициентах, накопительная — в деньгах. Когда приходит время для назначения пенсионных выплат, накопленные баллы умножаются на стоимость одного балла и превращаются в деньги.

До этого момента баллы — это просто обязательства государства перед будущим пенсионером. Взносы, которые работодатель платит на страховую часть, идут на выплаты нынешним пенсионером. Поэтому страховую пенсию называют еще солидарным компонентом пенсионной системы.

Стоимость пенсионного балла устанавливает государство. С каждым годом она меняется. В 2020 году 1 пенсионный балл стоит 93 Р , в 2024 году будет стоить 116,63 Р . Дальше — неизвестно.

Накопительная часть — это всегда рубли, она копится на специальном лицевом счете в ПФР или негосударственном пенсионном фонде. Она не идет на выплаты нынешним пенсионерам, выплачивать ее будут вам по достижении пенсионного возраста.

Способом индексации. Пенсионные сбережения увеличиваются на процент, который устанавливает государство или зарабатывает пенсионный фонд.

Страховая пенсия индексируется по правилам, которые установило государство в зависимости от демографической ситуации. На накопительную пенсию начисляют доходность, которую дает управляющая компания Пенсионного фонда России или НПФ.

Правом наследования. Накопительную часть можно наследовать, страховую — нет.

Как узнать размер накопительной части

Чтобы узнать размер накопительной составляющей пенсии, закажите выписку из индивидуального лицевого счета застрахованного на госуслугах, сайте ПФР или в отделении, через работодателя, в МФЦ или банках.

В ПФР и на госуслугах

На госуслугах. Зайдите в личный кабинет и закажите извещение о состоянии лицевого счета. Услуга доступна тем, у кого накопительная часть пенсионных накоплений хранится в ПФР .

На сайте ПФР. Зайдите в личный кабинет в раздел «Управление средствами пенсионных накоплений»:

Через работодателя

Если вы официально трудоустроены, напишите в бухгалтерии заявление на получение сведений о состоянии лицевого страхового счета. Работодатель передаст заявление в пенсионный фонд, а тот отправит выписку со счета работодателю и вам.

Читайте также: