Негосударственные пенсионные фонды эссе

Письмо для подтверждения подписки отправлено на указанный вами e-mail.

16 апреля 2015 16:42

В Отделении ПФР по Республике Карелия 15 апреля были названы победители конкурса студенческих эссе «Мое пенсионное будущее». В нем приняли участие около 60 студентов Петрозаводского государственного университета и Петрозаводского филиала РАНХ и ГС. Управляющий ОПФР по РК Николай Левин поблагодарил участников за интерес к своему будущему и объявил победителей конкурса. Призовые места заняли следующие работы:

I место - Хауринен Александр, студент ПетрГУ

Моя пенсия

Очевидно, что на протяжении истории нашей страны пенсионная система развивалась и совершенствовалась, выстраиваясь в более четкий и понятный порядок и охватывая все большие категории населения. Начиналось все с выплат и поддержки в основном только воинов в случае ранения или старости, как это было в Древней Руси. И вплоть до 19 века пенсионное обеспечение носило избирательный характер и существовало в виде милости правящей особы к своим подданным. После революции 1917 года был взят курс, направленный на массовость пенсионных выплат и лишения их привилегированности. Но этот план удалось осуществить лишь много лет спустя. 1956 год знаменателен для истории пенсионного обеспечения принятием закона «О государственных пенсиях». Этот закон предусматривал пенсию по старости, по инвалидности и по случаю потери кормильца. Он гарантировал государственные пенсии, единые основания назначения пенсий, единый возраст и требования к трудовому стажу, единый порядок исчисления пенсий. Ситуация менялась и к моменту распада СССР накопилось немало проблем в нашей новой стране, многие из которых решены, например была создана система персонифицированного учета пенсионных прав граждан, которая повысила качество управления пенсионной системой.

В результате реформ проведенных в 1990-х-начале 2000-х гг. сформирована трехуровневая пенсионная система, предусматривающая страховое, государственное и негосударственное обеспечение. Она действует с 2002 года. Переход к рыночной модели экономики отразился на пенсионной системе введением накопительной части трудовой пенсии. Средства, поступающие на нее, были выведены за пределы солидарной системы и не использовались для выплат пенсионерам, а вкладывались в инвестиционные активы и приумножались таким образом. Сейчас она формируется по желанию будущего пенсионера, граждане 1967 года рождения и моложе имеют право выбрать - формировать только страховую пенсию по обязательному пенсионному страхованию или часть взносов работодателя направить на накопительную пенсию. Для этого необходимо подать в ПФР заявление с указанием управляющей компании или НПФ. Существует много споров и мнений на эту тему. Но на мой взгляд формирование только страховой пенсии более надежно, особенно в свете текущих событий. В случае неурядицы в экономике государство гарантирует увеличение страховой пенсии, страховая пенсия индексируется с учетом инфляции. По новой пенсионной формуле, которая вступает в силу с текущего 2015 года, пенсия рассчитывается в баллах и ее сумма зависит от их количества, а формирование только страховой пенсии означает получение большего количества баллов, чем при формировании и того и другого вида пенсии вместе.

Естественно, как и ранее пенсия будет рассчитываться от размера «белой» зарплаты. Но теперь также будет больше уделено внимания страховому стажу, для того, чтобы уйти от «уравниловки». Данная проблема существовала ранее, при продолжении работы после пенсионного возраста размер пенсии увеличивался незначительно, но сейчас, после перехода на новую систему подсчета пенсии, ситуация меняется.

II место - Богданова Елизавета, студентка РАНХ и ГС

Какой я вижу свою старость?

В 19 лет этот вопрос не носит критического характера. Скорее в голове возникают следующие ассоциации: я счастливая бабушка, рядом не менее счастливый дедушка, а вокруг дети и внуки. В общем, семейная идиллия. А вот на что будут существовать бабушка и дедушка - вопрос не актуальный и очень далекий.

Хотя задуматься об этом стоит. И стоит именно в этом возрасте, ведь по сути всю свою жизнь я буду работать на свою старость, свою будущую пенсию.

И не важно, буду ли я работать в частной организации или в органах госвласти, и тогда моя пенсия будет складываться из страховых взносов моего работодателя, или же я буду работать в порядке индивидуального предпринимателя и тогда самостоятельно буду их уплачивать и строить свою будущую пенсию. Важно другое, на сегодняшний день мы часто слышим понятие «белая» зарплата и «черная» зарплата: для нашего поколения важно правильно сделать свой выбор. Зачастую, «черные» выплаты гораздо больше официальных зарплат и молодые люди, в силу юности и желания жить беспечно, отдают предпочтение неофициальному трудоустройству или двойной системе оплаты труда.

Еще важно помнить о том, что существуют негосударственные пенсионные фонды, и следующий выбор молодых людей: какому фонду отдать предпочтение? Насколько надежна негосударственная система?

Немного грустно от того, что когда человек задумывается о надежности государственного и негосударственных пенсионных фондов, то очень часто встает вопрос: а насколько я доверяю своему государству?

Я не буду говорить о том, как будет складываться моя пенсия, ведь пока я буду осуществлять свою трудовую деятельность и нарабатывть стаж, все может не раз измениться, но я надеюсь, что вместе с тем изменится и отношение людей к государству, что изменения способствуют возрастанию нашего к государству доверия.

III место - Игнатьева Екатерина, студентка РАНХ и ГС

В любой стране то, как себя поведут люди в отношении своего пенсионного будущего и его формирования, зависит от многочисленных факторов, в том числе и помощи государства в этом направлении.

Я уважаю и надеюсь, понимаю сложившуюся систему. Рассчитывать же только на толково сделанные вложения или своих родственников, которые (вероятно!) окажут вам помощь через десятки лет - не слишком рационально. Ситуация всегда может измениться: обесценивание денег, или воспитание которое в попытались дать детям, не окажется таким, каким вы рассчитывали.

Наряду с заботой о себе и своем личном будущем, нельзя забывать и о том, что наши пенсионные отчисления — это пенсия ваших родителей и бабушек и дедушек. На мой взгляд, страшно быть к этому безразличным.

И со стороны государства стоит мотивировать людей к тому, чтобы действовать в рамках системы и законов, а не искать обходные пути.

Волкова Александра, студентка ПетрГУ, победитель в номинации «Мой пенсионный план»

Я считаю, что у каждого варианта пенсионного обеспечения есть свои преимущества и недостатки. Так, например, в формировании страховой пенсии преимуществом я считаю стабильность, так как она гарантируется государством и уплаченные за меня работодателем взносы не пропадут. Настораживают в этой пенсии баллы и индексация. Кто знает, может быть, когда я выйду на пенсию, будет другая пенсионная система.

Что касается накопительной пенсии, то это очень заманчивое предложение, так как есть возможность инвестирования. Но в этом и есть риск. Отрицательным считаю то, что наследование пенсионных накоплений сможет осуществиться, только если я не получила ни разу часть накопительной пенсии. Если хоть раз получала, то наследство перейдет государству.

Пока что у меня есть сомнения на счет выбора той или иной пенсии. Я колеблюсь между стабильностью и попыткой увеличить накопительную часть пенсии. У меня еще будет время для выбора, а пока что я склоняюсь к стабильности, то есть к выбору страховой пенсии.

Куприянова Екатерина, студентка РАНХ и ГС, победитель в номинации «Социальная ответственность каждого»

Мое пенсионное будущее

Я считаю, что о пенсии нужно думать смолоду, ведь многие из нас начинают свою трудовую деятельность со школьных лет, подрабатывая на летних каникулах. Начиная работать, необходимо оформить друдовую книжку и договор. Тогда работодатель будет отчислять страховые взносы на их будущую трудовую пенсию. Раньше пенсия зависела от стажа и от уровня заработной платы, тем самым работники с небольшой зарплатой не могли и мечтать о достойной пенсии. Но в наше время государство предоставляет нам надежное социальное и пенсионное обеспечение и в то же время требует ответственность каждого за свою будущую пенсию. А это значит, что мы сами должны быть заинтересованы в своей дальнейшей жизни и правильно использовать предоставляемые государством возможности.

Социальное обеспечение населения России как одна из актуальных проблем страны. Изучение состояние института негосударственных пенсионных фондов в условиях настоящего финансового кризиса и перспективы дальнейшего развития. Текущее состояние рынка НПФ.

| Рубрика | Банковское, биржевое дело и страхование |

| Вид | доклад |

| Язык | русский |

| Дата добавления | 15.04.2015 |

| Размер файла | 16,0 K |

- посмотреть текст работы

- скачать работу можно здесь

- полная информация о работе

- весь список подобных работ

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http://www.allbest.ru/

Негосударственные пенсионные фонды

Введение

Социальное обеспечение населения России является одной из актуальных проблем на данный момент в нашей стране. Одной из важных проблем социальной сферы стоит проблема пенсий. К сожалению, система законодательных актов по пенсионному обеспечению несовершенна, пенсии не соответствуют реальному прожиточному уровню в нашей стране. Российское общество переживает нелегкий период политических, экономических и социальных преобразований. Это требует огромных усилий во всех сферах общественной жизни, в частности, в области правового обеспечения реформ, создания законодательства, отвечающего новым социально-экономическим условиям и позволяющего обеспечить эффективную защиту прав граждан. Одним из способов достижения эффективности пенсионного страхования является изменение структуры пенсионных выплат за счет негосударственных пенсионных фондов.

Целью данной работы является изучение состояние института негосударственных пенсионных фондов в России в условиях настоящего финансового кризиса и перспективы дальнейшего развития НПФ.

История развития НПФ.

Первым НПФ в постсоветской России стал НПФ работников науки, созданный в 1990 году.

Вторым НПФ в новейшей истории России можно считать Российский страховой пенсионный фонд, который был учрежден в 1991 году в форме смешанного товарищества.

В 1992 году порядок создания и деятельности НПФ впервые получил нормативное регулирование (Указ Президента РФ от 16 сентября 1992 г. № 1077 "О негосударственных пенсионных фондах"). Так, было определено, что НПФ действует независимо от системы государственного пенсионного обеспечения, а выплаты из фондов не отменяют права граждан на государственную пенсию.

Что такое НПФ? Как он работает? Какие преимущества?

Негосударственный пенсионный фонд - особая организационно-правовая форма некоммерческой организации социального обеспечения, исключительным видом деятельности которой является негосударственное пенсионное обеспечение участников фонда на основании одноименных договоров с вкладчиками фонда в пользу его участников. Законодательной базой для создания и функционирования НПФ в Российской Федерации являются Федеральный закон "О негосударственных пенсионных фондах" от 7 мая 1998 г. № 75-ФЗ (ред. от 02.12.2004), Федеральный закон "О некоммерческих организациях" от 12 января 1996 г. № 7-ФЗ (ред. от 23.12.2003), другие федеральные законы.

Вкладчик НПФ - юридическое или физическое лицо, являющееся стороной пенсионного договора и перечисляющее пенсионные взносы в пользу назначенных им участников.

Участник НПФ - физическое лицо, являющееся гражданином Российской Федерации, иностранным гражданином или лицом без гражданства, которому в силу заключенного между вкладчиком и фондом пенсионного договора должны производиться или производятся выплаты негосударственных пенсий. Участник может выступать вкладчиком в свою пользу.

Деятельность НПФ включает аккумулирование пенсионных взносов, размещение пенсионных резервов, учет пенсионных обязательств фонда и выплату негосударственных пенсий участникам фонда.

Главное преимущество негосударственного пенсионного фонда в том, что он предлагает схемы дополнительного пенсионного обеспечения, которые позволяют влиять на величину будущей пенсии. Для работодателей негосударственные пенсионные фонды - это возможность существенно оптимизировать свои финансовые ресурсы и налоговые выплаты, одновременно решая вопрос стимулирования персонала. Для работников - это возможность получить дополнительные пенсионные выплаты.

Вклады, уплаченные в негосударственные пенсионные фонды в пользу работников или самими работниками, аккумулируются и инвестируются в доходные активы. При такой системе по достижении пенсионного возраста участники НПФ будут получать пенсию значительно больше, чем может дать государство. социальный пенсионный финансовый

Текущее состояние рынка НПФ и тенденции развития рынка

· По данным на 30.09.2014 существует около 120 НПФ

· Их активы составили 1.938 млрд. руб, что на треть больше чем по итогам за 2013 год (1, 487)

· Пенсионные резервы составили 806 330, за 2013 они составили 804 500

· Число участников НПФ составило 6 337 002

Мелкие НПФ либо уйдут с рынка, либо присоединятся к крупным. Особое внимание при этом будет уделяться контролю инвестиционных рисков и отбору управляющих компаний.

В процессе анализа системы негосударственных пенсионных фондов России, был выявлен ряд факторов, затрудняющих функционирование системы НПФ. К основным из них относятся:

· достаточно низкий уровень социальных гарантий со стороны государства;

· недостаточная проработанность законодательной базы;

· невысокие доходы населения;

· недостаточная прозрачность деятельности НПФ;

· отсутствие склонности к сбережениям в связи с тем, что скорость обесценения денег намного выше, чем уровень инфляции;

· низкий уровень вовлеченности средств НПФ в инвестиционный оборот;

· отсутствие сотрудничества между работодателями и НПФ.

Особенно следует отметить, что одной из самых главных причин является недоверие граждан к долгосрочным сбережениям (к которым и относятся пенсионные накопления) из-за нестабильной финансовой системы.

Повысить доходность пенсионных накоплений может помочь система их страхования, благодаря которой можно будет осуществлять инвестирование в более доходные финансовые инструменты.

В конце хотелось бы сказать, что в дальнейшем предполагается разработка системы социальных гарантий, которая будет включать компенсационные надбавки к заработной плате, корпоративные пенсии, страхование от несчастных случаев. Создание обязательных социальных гарантий положительным образом повлияло бы на развитие корпоративного пенсионного страхования в системе НПО, но когда именно эти гарантии будет разработаны и приняты, остается неизвестным.

Список литературы

1. http://www.garant.ru - информационно-правовой портал

2. http://www.pfrf.ru - интернет портал "Пенсионный фонд России"

3. http://www.rbc.ru - "Росбизнесконсалтинг" информационное агенство

Размещено на Allbest.ru

Подобные документы

Обеспеченность пенсионного страхования, эффективность использования и современное его состояние в Российской Федерации. Сущность и функции состояния негосударственных пенсионных фондов в России. Перспективное развитие негосударственных пенсионных фондов.

курсовая работа [215,9 K], добавлен 03.02.2009

Основные проблемы развития добровольного пенсионного обеспечения. Участие негосударственных пенсионных фондов в обязательных видах пенсионного обеспечения. Меры по обеспечению надежности негосударственных пенсионных фондов. Анализ НПФ г. Сыктывкара.

реферат [197,2 K], добавлен 16.01.2008

Обеспеченность пенсионного страхования и эффективность использования. Современное состояние пенсионного страхования в Российской Федерации. Негосударственные пенсионные фонды в России: особенности создания и функционирования. Перспективное развитие НПФ.

курсовая работа [622,8 K], добавлен 20.01.2009

История развития и совершенствования негосударственных пенсионных фондов в России. Формирование накоплений и выплат негосударственных пенсий. Обзор рынка частных пенсионных фондов в России, их проблемы на рынке ценных бумаг и методы управления рисками.

курсовая работа [50,7 K], добавлен 20.12.2010

Анализ современного механизма функционирование рынка ценных бумаг и оценка степени влияния мирового финансового кризиса на его развитие. Этапы формирования и современное состояние российского рынка ценных бумаг. Проблемы и перспективы развития РЦБ в РФ.

курсовая работа [156,3 K], добавлен 17.04.2011

Основные понятия страхового рынка и этапы его развития. Современное состояние и перспективы развития страхового рынка в России. Повышение социальной защищенности населения, путем выплат денежных компенсаций. Государственное регулирование страхования.

курсовая работа [320,9 K], добавлен 02.12.2010

Теоретические основы деятельности негосударственных пенсионных фондов (НПФ). Структура пенсионной системы. Оценка эффективности деятельности НПФ в Российской Федерации. Зарубежный опыт формирования НПФ. Сравнительный анализ конкурентоспособности НПФ.

курсовая работа [3,1 M], добавлен 16.05.2017

На фоне регулярных и постоянных изменений пенсионного законодательства, а также, в целом, довольно низкого уровня жизни нынешних пенсионеров многие работающие гражданине, в том числе и из числа молодежи, задумываются о том, как увеличить свою пенсию в будущем.

Для этого существует ряд механизмов, обеспечивающих формирование пенсионных накоплений. Кроме прочего, в их числе следует отметить так называемую накопительную часть пенсии. Она формируется по особым правилам, об особенностях которых и пойдет речь в статье далее.

Бесплатно по России

Принцип формирования пенсии

В 2002 году в Российской Федерации была проведена масштабная реформа, которая определила переход системы пенсионного обеспечения на страховые принципы. В соответствии с законодательством каждый гражданин обязан быть зарегистрирован в системе обязательного пенсионного страхования.

При осуществлении трудовой деятельности за него в Пенсионный фонд России на цели, предусмотренные ОПС, вносятся денежные средства в размере, составляющем 22% от его заработной платы. Это так называемые страховые взносы. Обязанность по их отчислению в ПФР лежит на работодателе.

Денежные средства, перечисленные в качестве взносов, конвертируются в пенсионные баллы, которые составляют индивидуальный пенсионный коэффициент (ИПК). Именно данный параметр и характеризует объем пенсионных прав гражданина.

Однако, кроме пенсии страховой, существует еще и накопительная. Она формируется за счет все тех же взносов. При этом на накопительную часть пенсии направляются денежные средства в размере 6%, в то время как на страховую уже 16%. В целом, граждане, за небольшим исключением, сами выбирают то, формировать им накопительную часть пенсионных выплат или нет.

С 2014 года Правительство РФ ввело мораторий на отчисления в счет накопительной части. Иными словами, все взносы направляются только на формирование страховой пенсии. На сегодняшний день известно, что мораторий продлится до 2021 года включительно.

В целях, предусмотренных системой ОПС, граждане вправе самостоятельно определять, где они будут формировать свою накопительную пенсию – в государственном пенсионном фонде (ПФР) или в негосударственном (НПФ).

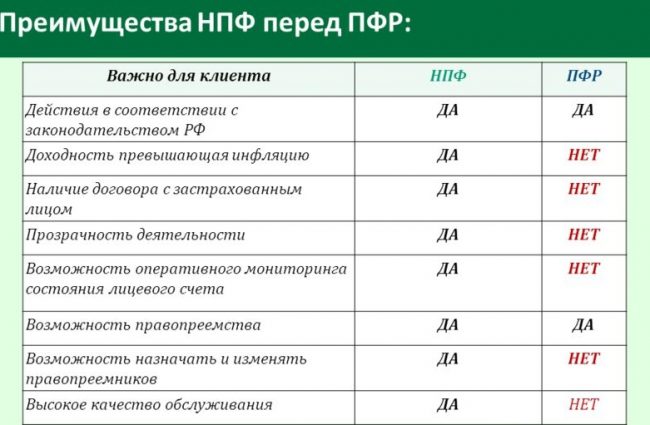

Что лучше НПФ или ПФР

В связи с тем, что гражданам предоставлено право выбора относительно того, где размещать средства для накопительной пенсии, у многих из них возникают вопросы относительно того, что выбрать – ПФР или НПФ. В данном случае у размещения в той или иной организации имеются свои плюсы и минусы, которые следует разобрать более подробно.

Минусы и плюсы НПФ

Негосударственный пенсионный фонд представляет собой частную структуру, которая, получив соответствующую лицензию, имеет возможность заключать с гражданами договоры ОПС.

По их условиям НПФ получает и аккумулирует денежные средства, направленные в качестве страховых взносов на формирование накопительной пенсии. Соответственно, как только гражданин достигает пенсионного возраста, негосударственный пенсионный фонд обязан выплачивать ему денежное содержание, исходя из условий договора.

Плюсы формирования накопительной пенсии в НПФ:

- Увеличение размера пенсии за счет получения инвестиционного дохода. Денежные средства, которые в качестве страховых взносов направляются в НПФ, не только аккумулируются на соответствующих счетах, но и инвестируются в целях получения дохода для будущих пенсионеров. К объектам инвестиций следует отнести: ценные бумаги, драгоценные металлы, облигации, акции и так далее.

- Защищенность денежных средств. В соответствии с действующим законодательством денежные средства граждан, размещенные в НПФ в рамках договоров ОПС, застрахованы от всех возможных рисков, в том числе и от банкротства. Это не касается инвестиционного дохода, полученного от инвестирования.

- Конкуренция. На сегодняшний день на рынке представлено несколько десятков негосударственных пенсионных фондов. Большая часть из них аффилирована с крупными финансовыми структурами, такими как «Сбербанк» или «Газпром». Несмотря на это, отсутствие монополии благоприятно сказывается на функционировании негосударственных фондов с точки зрения выгод для их клиентов.

- Возможность банкротства или отзыва лицензии у НПФ. В случае, если НПФ потеряет лицензию или будет объявлен банкротом, гражданин рискует потерять накопленный инвестиционный доход.

- Отсутствие гарантий доходности. НПФ не несет гарантий того, что его инвестиционная политика принесет доход клиентам. В некоторых случаях он может не покрывать даже инфляцию.

Минусы и плюсы ПФР

Гражданин вправе не заключать договор с НПФ, а формировать накопительную пенсию в ПФР.

Это имеет следующие плюсы:

- Надежность. Государственный ПФ лишен традиционных рисков, присущих НПФ.

- Периодическая индексация. Вне зависимости от конъюнктурных показателей, ПФР ежегодно индексирует накопления граждан, чтобы нивелировать действие инфляции.

Минусы:

Основным минусом является то, что инвестиционная политика ПФР не предполагает получение высокого уровня доходности.

Как сделать правильный выбор

Выбирая то, какой организации доверить формирование своего будущего пенсионного обеспечения, гражданин должен учитывать:

Каждый гражданин желает иметь достойное пенсионное обеспечение в старости. Система накопительных пенсий отчасти способна воплотить данное стремление в жизнь. При этом гражданин вправе сам выбрать, какой организации он доверяет формирование своей будущей пенсии – государственному ПФР или частному фонду.

Полезное видео

Может быть стоит обратить внимание на инвестиции, а не надеяться на формирование государственной пенсии или накоплениями в НПФ? Подробнее в видео:

Будущим пенсионерам дается выбор, где хранить и копить будущее обеспечение. Одним из вариантов накопления сбережений является негосударственный пенсионный фонд. Такие организации обещают большие пенсии. Стоит разобраться, что они из себя представляют и можно ли доверять им свою пенсию.

Что такое НПФ и зачем они нужны

Негосударственные фирмы обещают как минимум сохранить пенсию, как максимум – увеличить. Так как все деньги не просто лежат на счетах, а инвестируются под проценты.

Что такое пенсионные накопления

Каждый человек, работая, обеспечивает свою старость ежемесячными выплатами – пенсией. Проведенные реформы в 2010 году пенсию разделили на 3 части: страховую, базовую, накопительную. Все, кто родился после 1967-го, могут распоряжаться накопительной частью пенсии, которая составляет 6 % .

Она может храниться:

- в управляющей компании;

- в НПФ;

- в пенсионном фонде.

Виды пенсионных выплат

В России государство предоставляет следующие виды обеспечения:

- Страховая пенсия. Полагается по старости, инвалидности или потере кормильца. Так называемая компенсация за все трудовые годы. Это установленная государством сумма, индексируемая каждый год.

- По гособеспечению полагается за выслугу, по достижении пенсионного возраста, социальная. Компенсация за утраченную способность работать. Для военных, пострадавших от катастроф и далее по списку.

- Накопительная. Формируется из отчислений работодателя, процентов от инвестирования.

- Негосударственное обеспечение. Личные взносы в счет будущего обеспечения.

Размер дополнительной пенсии

Размер обеспечения зависит от вида пенсии и следующих факторов:

- страхового стажа;

- объема выплат за время трудоустройства;

- возраста;

- специальных или тяжелых условий труда;

- льгот.

Как работают

Суть работы негосударственных пенсионных фондов. Пишется заявление о переходе в НПФ. Средства переходят в распоряжение фонда, вводятся в оборот, инвестируются для получения дохода.

При наступлении пенсионного возраста негосударственный пенсионный фонд ежемесячно выплачивает обеспечение с прибавкой. Накопления вырастают за счет того, что деньги все это время «работают». В то время как в пенсионном фонде они не увеличиваются.

Нужна ли лицензия фондам

Деятельность негосударственных фондов находится под жестким контролем госорганов и законодательства. Открыть НПФ не так просто.

Необходимо получение лицензии на осуществление пенсионного обеспечения и страхования. Выдает Банк России на неограниченное время.

Чтобы получить такую лицензию, организация должна соответствовать ФЗ № 75 по всем пунктам:

- организационно-правовая форма негосударственного пенсионного фонда;

- пенсионные и страховые правила должны отвечать всем требованиям;

- проверяется совет директоров, коллегиальный фонд, главбух, работники внутреннего контроля;

- размер уставного капитала.

Устройство

Негосударственный пенсионный фонд работает по следующей схеме. Полученные деньги должны инвестироваться с минимальным риском. Для этого подойдут облигации, ценные бумаги. Выдавать кредиты другим фирмам запрещено. Данные сбережения неприкосновенны, их не смогут конфисковать даже государственные органы. Именно это гарантирует их сохранность.

Вся структура управления фонда устанавливается законами.

Совет директоров, состоящий из учредителей. Может также быть представитель вкладчиков. Они занимаются фондом бесплатно и добровольно.

Попечительский совет, он же контролирует работу негосударственного фонда и представляет интересы вкладчиков.

Бухгалтерия каждый год предоставляет отчетность независимым экспертам. По их заключениям публикуется отчет. Кроме отчета, ежегодно проводится актуарная оценка: способен ли негосударственный фонд продолжать свою работу.

Кто осуществляет контроль деятельности негосударственных фондов

Работу негосударственных пенсионных фондов регулируют несколько структур:

- Центробанк России. Основной контролирующий орган. Издает правовые документы, ведет реестры, проведение проверок с доступом к документам, проведением бесед с сотрудниками;

- Министерство труда. Устанавливает правила по взаимодействию с другими фондами, вкладчиками, пенсионным фондом;

- Министерство финансов. Контролирует учет, назначение, выплаты пенсионных сбережений.

Стоит ли переходить в НПФ (шило на мыло)

Перевод НЧ – добровольное желание. Негосударственные пенсионные фонды организованы для того, чтобы была возможность и альтернатива увеличения размера обеспечения в старости.

Плюсы и минусы НПФ

В первую очередь о преимуществах:

- увеличение накопительной части за счет инвестирования;

- передача по наследству;

- материальное страхование (средства никуда не пропадут). Даже если НПФ ликвидируется, средства переводятся в ПФ;

- можно переводить деньги между некоммерческими организациями или вернуть их в ПФ;

- отслеживание накоплений на сайте;

- прозрачная деятельность организаций и ежегодная отчетность.

Теперь о недостатках:

- предугадать, насколько увеличатся накопления, невозможно из-за нестабильности финансового рынка;

- ответственность за выбор некоммерческой организации остается на вкладчике;

- проценты по НЧ теряются при смене фонда или ликвидации организации.

Риски

При переходе в НПФ есть вероятность того, что:

- заявка на переход не будет одобрена;

- может потеряться весь инвестдоход, так как переводить накопления рекомендуется на чаще чем 1 раз/5 лет;

- если данные вкладчика попадут в ненадежную фирму, которая продаст базу данных, без его ведома НЧ может переводиться по некоммерческим организациям.

Как оформить переход в НПФ

Чтобы перейти в НПФ, первое, что нужно сделать, – выбрать организацию, которой доверите свою НЧ.

Второе – заключить договор, обязательно изучить.

Третье: до конца календарного года заявление пишется для ПФР о переводе средств в некоммерческую фирму.

Четвертое: получите письменное уведомление о переводе денег.

На практике все происходит так: вкладчик обращается в организацию. Тут же с помощью ЭЦП заполняется заявка и договор. Экземпляры отдают на руки. Там указано, когда НЧ будет переведена, как можно отследить. Прощаются.

Оформить переход можно в многофункциональном офисе или через Госуслуги.

Процесс перевода накопительной части в НПФ

В течение календарного года собираются заявления на перевод сбережений. До марта следующего года происходит обработка данных и перевод накопительной части в негосударственный фонд. То есть после марта следующего года можно узнать о статусе накоплений.

Советы по выбору НПФ

- В первую очередь советую обратить внимание, насколько надежна компания. Рейтинг не ниже ruAAA, доверительный прогноз.

- Как давно на рынке. Старше 98 года – прекрасно.

- Отрасль компании, основавшей НПФ, – начать анализ с тепловой энергетики, металлургии, добычи нефти.

- Отзывы. Сомнительный критерий, лучше фильтровать все, что написано в сети, но найти достоверную информацию можно.

Рейтинг лучших НПФ

НПФ с высокими показателями доходности и надежности:

- Сбербанк;

- Лукойл;

- Газфонд;

- Нефтегарант;

- Сургутнефтегаз.

Отзывы

Заключение

Рассказывая об НПФ, я не хотел настроить своих читателей за или против перевода накопительной части. Лишь предупреждаю о том, что это добровольное желание. Все решения принимать только самому вкладчику, а значит, нести ответственность за свой выбор. Буду рад комментариям. Подписывайтесь на статьи и делитесь полезностями в социальных сетях.

В заключении своей работы следует вывод о том что:

Негосударственный пенсионный фонд -- особая организационно-правовая форма некоммерческой организации социального обеспечения, исключительными видами деятельности которой являются:

- · деятельность по негосударственному пенсионному обеспечению участников НПФ в соответствии с договорами негосударственного пенсионного обеспечения (НПО);

- · деятельность в качестве страховщика по обязательному пенсионному страхованию в соответствии с Законом «Об обязательном пенсионном страховании в Российской Федерации» и договорами об обязательном пенсионном страховании (ОПС);

- · деятельность в качестве страховщика по профессиональному пенсионному страхованию в соответствии с федеральным законом и договорами о создании профессиональных пенсионных систем (в настоящий момент не осуществляется по причине отсутствия соответствующего законодательства).

Доходы негосударственных пенсионных фондов определяются раздельно по доходам, полученным от размещения пенсионных резервов, и по доходам, полученным от уставной деятельности фондов. К доходам, полученным от размещения пенсионных резервов негосударственных пенсионных фондов, кроме доходов от реализации и вне реализационных доходов, в частности, относятся:

- -- доходы от размещения средств пенсионных резервов в ценные бумаги;

- -- доходы от осуществления инвестиций и других вложений, установленных законодательством о негосударственных пенсионных фондах, определяемые в порядке, установленном НК для соответствующих видов доходов. В целях налогообложения доход, полученный от размещения пенсионных резервов, определяется как положительная разница между полученным доходом от размещения пенсионных резервов и доходом, рассчитанным исходя из ставки рефинансирования ЦБ РФ и суммы размещенного резерва, с учетом времени фактического размещения при условии размещения указанных средств по пенсионным счетам. К доходам, полученным от уставной деятельности фондов, кроме доходов от реализации и вне реализационных доходов, в частности, относятся:

- -- отчисления от дохода от размещения пенсионных резервов, направленных на формирование имущества, предназначенного для обеспечения уставной деятельности фонда, осуществляемые в соответствии с законодательством о негосударственных пенсионных фондах;

- -- доходы от размещения имущества, предназначенного для обеспечения уставной деятельности фондов, в ценные бумаги, осуществления инвестиций и других вложений, определяемые в порядке, установленном НК для соответствующих видов доходов. Особенности определения расходов негосударственных пенсионных фондов установлены в ст. 296 НК. Для негосударственных пенсионных фондов раздельно определяются расходы, связанные с получением дохода от размещения пенсионных резервов, и расходы, связанные с обеспечением уставной деятельности этих фондов. К расходам, связанным с получением дохода от размещения пенсионных резервов негосударственных пенсионных фондов, кроме доходов от реализации и вне реализационных доходов (с учетом ограничений, предусмотренных законодательством РФ о негосударственном пенсионном обеспечении), относятся:

- 1) расходы, связанные с получением дохода от размещения пенсионных резервов, включая вознаграждения управляющей компании, депозитария, профессиональных участников рынка ценных бумаг;

- 2) обязательные расходы, связанные с хранением, поддержанием в рабочем состоянии и оценкой в соответствии с законодательством РФ имущества, в которое размещены пенсионные резервы;

- 3) отчисления на формирование имущества, предназначенного в обеспечение осуществления уставной деятельности этих фондов в соответствии с законодательством РФ, учитываемые в составе расходов. К расходам, связанным с обеспечением уставной деятельности негосударственных пенсионных фондов, кроме расходов, указанных в ст. 254--269 НК (с учетом ограничений, предусмотренных законодательством РФ о негосударственном пенсионном обеспечении), относятся:

- 1) вознаграждения за оказание услуг по заключению договоров пенсионного обеспечения;

- 2) оплата услуг актуариев;

- 3) оплата услуг по изготовлению пенсионных свидетельств (полисов), бланков строгой отчетности, квитанций и иных подобных документов;

- 4) другие расходы, непосредственно связанные с деятельностью по негосударственному пенсионному обеспечению.

Организация на российских предприятиях систем дополнительного пенсионного обеспечения своих работников не имеет методического обеспечения, необходимого для нормального функционирования пенсионных схем. В частности, многие руководители, в том числе крупных российских предприятий, недостаточно информированы о сущности и возможностях дополнительного пенсионного обеспечения. Некоторые руководители отечественных предприятий считают, что пенсионное обеспечение, осуществляемое в рамках корпоративных пенсионных схем, выгодно для работников и совершенно бесполезно для предприятий и что корпоративная пенсионная схема обходится предприятиям крайне дорого.

Более чем пятнадцатилетний опыт существования в сложных экономических и политических условиях негосударственных пенсионных фондов (НПФ) доказал их социальную значимость, и право участвовать в системе обязательного пенсионного страхования граждан.

Социальная значимость негосударственных пенсионных фондов состоит в активном вовлечении населения в сферу добровольного пенсионного страхования и в содействии решению стратегической задачи национальной пенсионной системы - повышению уровня жизни пенсионеров. Недостаточная степень развитости негосударственного пенсионного обеспечения, незначительная доля негосударственных пенсий в общей системе пенсионного обеспечения граждан, недостаточный уровень разработанности теоретической и законодательной базы тормозят развитие российской пенсионной системы.

Основные факторы, обеспечивающие успешное функционирование системы НПФ, - это повышение конкурентоспособности отечественных фондов на рынке предоставления финансовых услуг, участие в обязательном пенсионном страховании, государственная поддержка и совершенствование государственного регулирования в этой сфере.

Таким образом, можно сделать вывод об актуальности и практической необходимости развития системы негосударственных пенсионных фондов как значимого социального института для повышения качества жизни пенсионеров.

В заключении своей работы следует вывод о том что:

Негосударственный пенсионный фонд -- особая организационно-правовая форма некоммерческой организации социального обеспечения, исключительными видами деятельности которой являются:

- · деятельность по негосударственному пенсионному обеспечению участников НПФ в соответствии с договорами негосударственного пенсионного обеспечения (НПО);

- · деятельность в качестве страховщика по обязательному пенсионному страхованию в соответствии с Законом «Об обязательном пенсионном страховании в Российской Федерации» и договорами об обязательном пенсионном страховании (ОПС);

- · деятельность в качестве страховщика по профессиональному пенсионному страхованию в соответствии с федеральным законом и договорами о создании профессиональных пенсионных систем (в настоящий момент не осуществляется по причине отсутствия соответствующего законодательства).

Доходы негосударственных пенсионных фондов определяются раздельно по доходам, полученным от размещения пенсионных резервов, и по доходам, полученным от уставной деятельности фондов. К доходам, полученным от размещения пенсионных резервов негосударственных пенсионных фондов, кроме доходов от реализации и вне реализационных доходов, в частности, относятся:

- -- доходы от размещения средств пенсионных резервов в ценные бумаги;

- -- доходы от осуществления инвестиций и других вложений, установленных законодательством о негосударственных пенсионных фондах, определяемые в порядке, установленном НК для соответствующих видов доходов. В целях налогообложения доход, полученный от размещения пенсионных резервов, определяется как положительная разница между полученным доходом от размещения пенсионных резервов и доходом, рассчитанным исходя из ставки рефинансирования ЦБ РФ и суммы размещенного резерва, с учетом времени фактического размещения при условии размещения указанных средств по пенсионным счетам. К доходам, полученным от уставной деятельности фондов, кроме доходов от реализации и вне реализационных доходов, в частности, относятся:

- -- отчисления от дохода от размещения пенсионных резервов, направленных на формирование имущества, предназначенного для обеспечения уставной деятельности фонда, осуществляемые в соответствии с законодательством о негосударственных пенсионных фондах;

- -- доходы от размещения имущества, предназначенного для обеспечения уставной деятельности фондов, в ценные бумаги, осуществления инвестиций и других вложений, определяемые в порядке, установленном НК для соответствующих видов доходов. Особенности определения расходов негосударственных пенсионных фондов установлены в ст. 296 НК. Для негосударственных пенсионных фондов раздельно определяются расходы, связанные с получением дохода от размещения пенсионных резервов, и расходы, связанные с обеспечением уставной деятельности этих фондов. К расходам, связанным с получением дохода от размещения пенсионных резервов негосударственных пенсионных фондов, кроме доходов от реализации и вне реализационных доходов (с учетом ограничений, предусмотренных законодательством РФ о негосударственном пенсионном обеспечении), относятся:

- 1) расходы, связанные с получением дохода от размещения пенсионных резервов, включая вознаграждения управляющей компании, депозитария, профессиональных участников рынка ценных бумаг;

- 2) обязательные расходы, связанные с хранением, поддержанием в рабочем состоянии и оценкой в соответствии с законодательством РФ имущества, в которое размещены пенсионные резервы;

- 3) отчисления на формирование имущества, предназначенного в обеспечение осуществления уставной деятельности этих фондов в соответствии с законодательством РФ, учитываемые в составе расходов. К расходам, связанным с обеспечением уставной деятельности негосударственных пенсионных фондов, кроме расходов, указанных в ст. 254--269 НК (с учетом ограничений, предусмотренных законодательством РФ о негосударственном пенсионном обеспечении), относятся:

- 1) вознаграждения за оказание услуг по заключению договоров пенсионного обеспечения;

- 2) оплата услуг актуариев;

- 3) оплата услуг по изготовлению пенсионных свидетельств (полисов), бланков строгой отчетности, квитанций и иных подобных документов;

- 4) другие расходы, непосредственно связанные с деятельностью по негосударственному пенсионному обеспечению.

Организация на российских предприятиях систем дополнительного пенсионного обеспечения своих работников не имеет методического обеспечения, необходимого для нормального функционирования пенсионных схем. В частности, многие руководители, в том числе крупных российских предприятий, недостаточно информированы о сущности и возможностях дополнительного пенсионного обеспечения. Некоторые руководители отечественных предприятий считают, что пенсионное обеспечение, осуществляемое в рамках корпоративных пенсионных схем, выгодно для работников и совершенно бесполезно для предприятий и что корпоративная пенсионная схема обходится предприятиям крайне дорого.

Более чем пятнадцатилетний опыт существования в сложных экономических и политических условиях негосударственных пенсионных фондов (НПФ) доказал их социальную значимость, и право участвовать в системе обязательного пенсионного страхования граждан.

Социальная значимость негосударственных пенсионных фондов состоит в активном вовлечении населения в сферу добровольного пенсионного страхования и в содействии решению стратегической задачи национальной пенсионной системы - повышению уровня жизни пенсионеров. Недостаточная степень развитости негосударственного пенсионного обеспечения, незначительная доля негосударственных пенсий в общей системе пенсионного обеспечения граждан, недостаточный уровень разработанности теоретической и законодательной базы тормозят развитие российской пенсионной системы.

Основные факторы, обеспечивающие успешное функционирование системы НПФ, - это повышение конкурентоспособности отечественных фондов на рынке предоставления финансовых услуг, участие в обязательном пенсионном страховании, государственная поддержка и совершенствование государственного регулирования в этой сфере.

Таким образом, можно сделать вывод об актуальности и практической необходимости развития системы негосударственных пенсионных фондов как значимого социального института для повышения качества жизни пенсионеров.

Читайте также: