Образец кредитного договора для пенсионеров

Типовой кредитный договор Сбербанка – это соглашение, по которому банк выделяет гражданину заемные средства, а гражданин обязывается вернуть их с процентами в оговоренном порядке.

Давайте разбираться, что скрывает в себе этот важнейший финансовый документ и на какие нюансы стоит обратить особое внимание при подписании.

Банковский кредит – это сделка между гражданином-заемщиком и банком, правила оформления которой регламентирует Гражданский кодекс и другие законы. Сделка оформляется документом, про него и пойдет речь.

ГК РФ регламентирует, что Сбербанк кредитный договор обязан составлять в письменной форме и что его подписывают все стороны сделки. Впрочем, эти условия для всех банков одинаковы. Условия контракта являются обязательными для исполнения, поэтому к его содержанию необходимо проявить максимальное внимание еще перед подписанием. Потом отменить или изменить что-то практически невозможно.

Понятие кредитного договора

Начнем с определений: любой образец кредитного договора ПАО Сбербанк – это письменное соглашение о выделении банком денег на нужды заемщика (гражданина или организации) при соблюдении определенных условий: ипотека, покупка автомобиля, покупка оборудования для бизнеса, или просто нужны деньги для похода в магазин (потребительский кредит).

Заключение и подписание этого контракта регулирует статья 819 Гражданского кодекса РФ. Он должен иметь четкую структуру, которая не закреплена законодательно, но обязательно включает ряд существенных условий.

В частности, в нем должны обязательно присутствовать такие разделы, как:

- суть сделки (преамбула);

- предмет договора;

- условия предоставления займа: сумма, проценты и сроки;

- обязанности обеих сторон: кредитора и заемщика;

- права заемщика и кредитора;

- условия возврата займа;

- ответственность сторон;

- условия разрешения спорных ситуаций;

- реквизиты кредитора и заемщика.

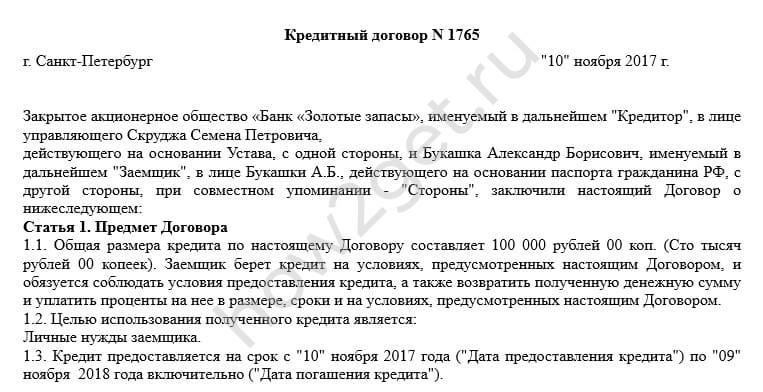

Еще обязательно указывается номер, дата его подписания и подписи обеих сторон сделки. Перед заключением контракта вы должны внимательно ознакомиться с ним. При необходимости в текст вносят изменения: заемщик не обязан подписывать документ, который его не устраивает. Обычно начало документа выглядит так (представлен образец кредитного договора Cбербанка с физическим лицом для ознакомления):

Существенные условия кредитного договора

Как у каждого документа, у соглашения с банком о займе есть главные (существенные) и дополнительные пункты. Без существенных условий сделка попросту не состоится.

- сумма долга;

- процентная ставка (в год);

- порядок и сроки погашения;

- полная стоимость займа.

Как правило, изменить эти пункты в образце договора на потребительский кредит Сбербанк в одностороннем порядке нельзя. Договор займа, ипотека, автокредит или обычный потребительский займ предполагает их наличие. А вот текст документа у разных банков существенно отличается. Это касается и принципа погашения задолженности. Существует два способа:

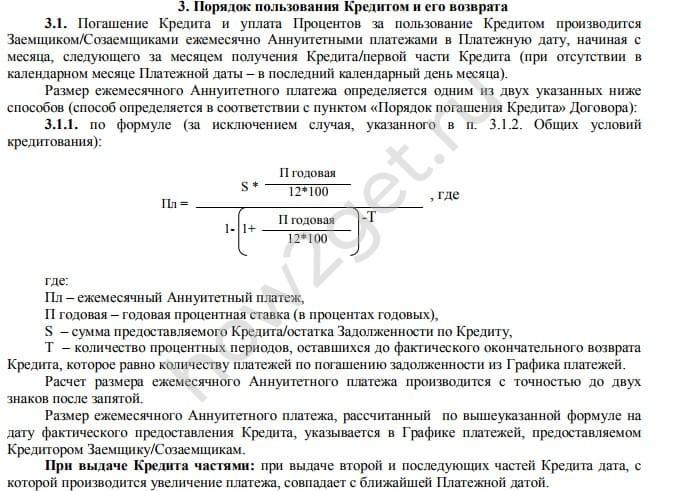

- Аннуитет – когда проценты рассчитываются сразу за все время пользования кредитом и платежи разбиваются таким образом, чтобы они были одинаковыми в течение всего периода погашения займа. Это менее выгодно, чем дифференцированные платежи, поскольку в первое время заемщик выплачивает маленькие части основного долга, поэтому сумма процентов за все время пользования кредитом получаются больше.

- Дифференцированный способ – в этом случае на равные части разбивается только сумма займа, поэтому сумма с каждым платежом уменьшается за счет сокращения долга и уменьшения процентов на остаток. Банки обычно практикуют такой способ в ипотеке или автокредитах. В потребительских займах он встречается реже.

Вот, как формулирует образец договора потребительского кредита Cбербанка такой пункт:

Важно и в каких условиях происходит досрочное погашение кредита. Например, Тинькофф обычно предполагает возможность льготного периода, в течение которого заемщик имеет возможность вернуть средства на карту без начисления процентов, т.е. использовать их бесплатно. Но надо следить за тем, чтобы в кредитном договоре со Сбербанком (образец) за досрочное погашение займа не требовали дополнительных комиссий или не назначал штрафов.

Порядок начисления комиссий по займу тоже важен. А если в соглашении встречается указание на обеспечение займа (залог или поручительство), они оформляются отдельно.

Подводные камни: на что обратить особое внимание

Когда вам дают на подписание заполненный образец кредитного договора Сбербанка, его следует внимательно прочитать. Если сумма кредита немаленькая, а вы опасаетесь, что ваших знаний не хватит для полноценного понимания документа, пригласите с собой на сделку специалиста. Если такой возможности нет, обратите внимание на полную стоимость кредита. Убедитесь, что:

- проценты расписаны подробно,

- указаны все дополнительные комиссии (если они есть),

- вам понятно, в каких случаях банк вправе применить штрафные санкции или потребовать досрочного погашения задолженности,

- в приложениях приведены графики погашения и адреса кредитных и других организаций, через которые платят без дополнительной комиссии.

Внимательно прочитайте весь мелкий шрифт в тексте: в нем банкиры часто стараются спрятать невыгодные условия. Проверьте бумагу на присутствие фраз, которые понимаются по-разному, к примеру, таких, как «грубое нарушение» или тому подобные оценочные понятия.

Главное, помните – если вас что-то не устраивает в тексте, сообщите об этом менеджеру в банке. Вполне возможно, что ваше замечание учтут. Если текст вам категорически не нравится, а обязательства не подходят, принудить подписать его никто не имеет права.

И учтите, что и от страховки по кредиту вы способны отказаться, если она не нужна.

Расторжение соглашения

Расторжение автоматически означает досрочное и единовременное возвращение всей суммы займа. Вопрос о расторжении возникает тогда, когда выясняется, что некоторые пункты в примере кредитного договора Сбербанка по тем или иным причинам оказались для человека неприемлемыми, но он узнал об этом уже после подписания документов.

Иногда банк соглашается с расторжением после погашения долга, но чаще всего этот вопрос приходится решать в судебном порядке, и это уже другая история. В безусловном порядке расторгнуть сделку заемщик вправе только в случае, если банк не выдал ему деньги, или выдал их не в полном объеме.

Тип документа: Договор кредита

Для того, чтобы сохранить образец этого документа себе на компьютер перейдите по ссылке для скачивания.

Размер файла документа: 10,0 кб

Кредитный договор в современном мире нашего общества стал не просто нормой, а способом удовлетворения личных, хозяйственных проблем и развития любого бизнеса, предприятия.

В тоже время использование такого ресурса в общей массе предполагает сотрудничество с банковскими учреждениями, которые оформляют свои отношения с заемщиками с применением кредитного договора.

Особенности структурного изложения договора

Общие подходы составления договора типовые, однако, даже для таких договоров имеются особенности, которые заключаются:

- в описании условий займа;

- в договоренности по условиям использования финансового ресурса;

- в ограничении по нарушениям положений договора;

- в ориентировании на четкое указание целевого назначения денежных средств.

Банковские учреждения стремятся снизить свои риски и выставляют существенные условия, выполняя которые подтверждаешь право на получение кредита. Среди таких условий находится указание данных, свидетельствующих о платежеспособности заемщика, а также указания целей использования полученного ресурса.

Также в договоре обязательно указываются официальные данные по юридическому адресу и реквизитам сторон, которые могут в последующем использоваться при рассмотрении спорных вопросов во время судебного заседания.

Бланк кредитного договора

Образец кредитного договора (заполненный бланк)

КРЕДИТНЫЙ ДОГОВОР №

1. Банк предоставляет Ссудозаемщику кредит на (цель кредита).

2. Общий размер кредита - рублей рублей.

Кредит предоставляется на оплату .

3. Ссудозаемщик обязуется погасить кредит до « » года.

Погашение ссуды осуществляется путем . При непоступлении средств в погашение кредита в указанный срок задолженность по ссуде, включая проценты, вносится на счет просроченных ссуд и списывается со счета № в банке.

4. За пользование кредитом Ссудозаемщик вносит плату в размере % годовых.

Проценты начисляются и взыскиваются Банком ежемесячно после числа каждого месяца в бесспорном порядке инкассовым поручением с расчетного счета Ссудозаемщика.

Отсчет срока по начислению процентов начинается с даты выдачи средств со ссудного счета и заканчивается датой зачисления средств в погашение кредита на ссудный счет Ссудозаемщика.

В случае непоступления на счет Банка средств в погашение причитающихся со Ссудозаемщика процентов до числа следующего месяца причитающиеся со Ссудозаемщика проценты по кредиту считаются как несвоевременно оплаченные.

В случае нарушения срока погашения кредита и уплаты процентов Банк взыскивает штраф в размере % от непогашенной суммы задолженности кредита за каждый день просрочки.

5. Ссудозаемщик обязуется исполнять следующие обязательства:

- предоставить в Банк для оформления и выдачи кредита следующие документы, оформленные в соответствии с действующей банковской практикой:

- устав, баланс, свидетельство о государственной регистрации;

- срочное обязательство по сумме и сроку погашения кредита;

- карточку с образцами подписей и оттиском печати, заверенную в установленном порядке;

- использовать полученную ссуду на предусмотренные договором цели, своевременно погасить полученный кредит вместе с начисленными процентами, предоставить Банку право контролировать целевое использование кредита.

При нецелевом использовании кредита, а также невыполнении других условий договора Банк вправе предъявить ссуду к досрочному взысканию.

6. Банк, руководствуясь предметом договора, обязуется ежемесячно начислять проценты за пользование кредитом и взыскивать их с расчетного счета Ссудозаемщика инкассовыми поручениями.

7. Разногласия, возникающие в процессе выполнения условий данного договора, предварительно рассматриваются сторонами в целях выработки взаимоприемлемого решения с оформлением двустороннего протокола рассмотрения.

При невозможности урегулирования споров и разногласий путем двустороннего соглашения они передаются на рассмотрение в органы арбитражного суда или суда.

8. Ни одна из сторон не имеет права передавать свои права и обязанности по настоящему договору третьим лицам без письменного на то согласия другой стороны.

9. Настоящий договор составлен в трех экземплярах: первый и третий хранятся в Банке, второй - у Ссудозаемщика.

Настоящий договор вступает в силу с момента его подписания и действует до прекращения отношений по нему.

Все приложения к договору являются его неотъемлемой частью.

Всякие изменения и дополнения к настоящему договору будут действительны лишь при условии, если они совершены в письменной форме и подписаны обеими сторонами.

Действие настоящего договора может быть прекращено односторонне и по предварительному извещению Ссудозаемщика при условии, что он полностью вернет ссуду вместе с процентами по ней.

Сторона, для которой создалась невозможность исполнения обязательств по договору, обязана (не позднее дней с момента их наступления) в письменной форме уведомить другую сторону для принятия соответствующего решения.

г. ______________ "___" ___________ 20__г.

(наименование кредитной организации)

именуем __ в дальнейшем "Банк", в лице _________________________________,

действующего на основании ______________________________________________,

(устава, положения, доверенности)

с одной стороны, и _____________________________________________________,

(наименование организации, Ф.И.О. гражданина)

именуем __ в дальнейшем "Заемщик", в лице ______________________________,

действующего на основании ________________________, с другой стороны,

заключили настоящий договор о нижеследующем:

1. Предмет договора и обязанности сторон

1.1. Банк обязуется предоставить Заемщику в ________ году

долгосрочный (краткосрочный) кредит в сумме ______________ тыс. рублей,

который используется Заемщиком на мероприятия и в течение сроков,

указанных в настоящем пункте.

¦Кредитуемое мероприятие¦Потребность в кредите¦Срок пользования кредитом¦

¦ ¦Всего: ¦В т.ч. на ¦Начало ¦Конец ¦

Заемщик обязуется возвратить сумму кредита не позднее срока,

установленного п.3.2 настоящего договора, и уплатить проценты на нее.

1.2. Сумма кредита перечисляется Банком на счет ________, открытый

Заемщику в Банке, не позднее ______________ со дня заключения настоящего

За счет выделенного кредита Банк своевременно производит оплату

акцептованных документов за выполненные для Заемщика работы и оплачивает

иные произведенные им затраты по кредитуемым мероприятиям.

1.3. Банк взимает с Заемщика за пользование долгосрочным

(краткосрочным) кредитом вознаграждение в размере __% годовых по срочным

ссудам и __% при возникновении просроченной задолженности по этим ссудам.

Банк не вправе в одностороннем порядке увеличивать процентные

ставки, установленные в настоящем пункте.

1.4. Отношения по залоговому обеспечению предоставленного кредита

регулируются договором залога N _ от "__"_____ 20_ г., заключенным между

Банком и Заемщиком по настоящему договору и являющимся неотъемлемой

частью настоящего договора. Предметом залога может быть только имущество,

свободное от залога по другим обязательствам Заемщика.

1.5. Заемщик вправе использовать кредиты только в соответствии с их

целевым назначением и обязан обеспечить своевременное погашение

полученного кредита в Банке и уплату процентов за пользование им в

установленный срок. В случае нарушения Заемщиком обязательств по

своевременному погашению кредита применяются правила, установленные

настоящим договором и договором залога.

1.6. Заемщик предоставляет Банку документы, необходимые для

долгосрочного кредитования: обоснование экономической эффективности

кредитуемых мероприятий, договоры, заключенные Заемщиком со сторонними

организациями, необходимые расчеты, бухгалтерский баланс Заемщика за два

последних отчетных периода, а также документы, подтверждающие право

собственности Заемщика на предмет залога.

1.7. Получение ссуд оформляется Заемщиком путем составления

обязательств-поручений по согласованию с Банком в согласованные сторонами

В обязательстве-поручении должно быть указано: наименование

предприятия-Заемщика, место его нахождения, номер его расчетного счета в

банке, срок платежа, обязанность Заемщика уплатить Банку ссуду, а при

наступлении срока платежа поручение Банку списать сумму

обязательства-поручения и начисленных по нему процентов со счета

1.8. При наступлении срока погашения ссуды и уплаты процентов за ее

пользование Заемщик перечисляет денежные средства в погашение ссуды и

уплату процентов платежными поручениями.

получать от Заемщика отчеты, балансы и документы, подтверждающие его

платежеспособность, а также обеспеченность предоставленных кредитов;

при долгосрочном кредитовании требовать проведения экспертизы

проектных решений по строительству, расширению, реконструкции и

техническому перевооружению объектов, на которые выдается кредит;

прекращать дальнейшую выдачу кредита, досрочно взыскивать выданные

суммы кредита при возникновении необеспеченной задолженности Заемщика или

использовании им выданных средств не по целевому назначению,

неудовлетворительном хранении товарно-материальных ценностей, являющихся

обеспечением ссуд, а также в других случаях нарушения условий настоящего

при непоступлении средств в погашение ссуды и уплаты процентов за ее

пользование в установленный срок взыскать ссуду с начислением по ней

процентов инкассовым поручением в бесспорном порядке в соответствии с

обязательством-поручением. При этом проценты по ссуде взыскиваются с

приложением мемориального ордера на суммы начисленных процентов за

понижать размер процентной ставки за пользование долгосрочным

кредитом на __% до конца текущего года на остаток ссудной задолженности

при досрочном возврате кредитов, подлежащих погашению в следующем году;

применять в случаях, предусмотренных настоящим договором и договором

залога, правила об ответственности Заемщика, установленные настоящим

договором и договором залога.

2.2. Заемщик вправе:

производить, с согласия Банка, досрочное погашение кредита

потребовать от Банка уплаты неустойки в размере штрафных санкций,

уплаченных Заемщиком сторонним организациям за несвоевременные расчеты с

указанными организациями, допущенные из-за неполного и несвоевременного

предоставления обусловленных настоящим договором кредитов;

досрочно расторгнуть договор с Банком, предупредив об этом Банк не

позднее _______________, погасив задолженность по ссудам и уплатив

проценты за пользование кредитом.

3. Срок договора

3.1. Настоящий договор вступает в силу в день его подписания Банком

3.2. Настоящий договор заключен на срок до _____________, т.е. не

позднее дня истечения указанного срока сумма кредита должна быть

возвращена Заемщиком Банку; в этот же день должны быть завершены выплаты

процентов на сумму займа.

3.3. До завершения сторонами исполнения своих обязательств,

вытекающих из настоящего договора, соответствующие условия договора

сохраняют свою силу.

4. Разрешение споров

4.1. Споры и разногласия, которые могут возникнуть при исполнении

настоящего договора, будут по возможности разрешаться путем переговоров

4.2. В случае невозможности разрешения споров путем переговоров

стороны передают их на рассмотрение в ____________ (указать место

нахождения арбитражного суда).

5. Ответственность сторон

5.1. В случае, когда Заемщик не возвращает в срок сумму кредита, на

эту сумму подлежат уплате в пользу Банка проценты за неправомерное

пользование чужими денежными средствами. Размер процентов определяется

существующей в месте нахождения Банка учетной ставкой банковского

процента на день возврата суммы займа. Проценты уплачиваются со дня,

когда сумма кредита должна была быть возвращена, до дня ее возврата Банку

независимо от уплаты процентов на сумму предоставленного кредита,

установленных в п.1.3 настоящего договора.

5.2. Помимо уплаты процентов за пользование чужими денежными

средствами в случае невозврата в срок суммы кредита Заемщик обязан

возместить Банку убытки, причиненные нарушением условий настоящего

договора, в части, не покрытой процентами за пользование чужими денежными

6. Адреса и банковские реквизиты сторон

Настоящий договор составлен в двух экземплярах на русском языке. Оба

экземпляра идентичны и имеют одинаковую силу. У каждой из сторон

находится один экземпляр настоящего договора.

К настоящему договору прилагаются: ________________________________.

Банк __________________________________________ М.П.

Заемщик _______________________________________ М.П.

Кредитный договор – это документ, в котором указываются условия выдачи кредита заемщику кредитной организацией, как правило, банком. В нем содержатся также сведения об ответственности за нарушения договора, права кредитора и выдающей ссуду стороны.

Как составить кредитный договор

При составлении этого документа важно учесть все требования к нему и к сопутствующим документам. И если последние запросит банк, то договор можно составить самостоятельно.

Для этого стоит скачать образец кредитного договора. При необходимости некоторые пункты могут быть добавлены или исключены по договоренности с банком.

Верный пример заполнения кредитного договора приведен ниже.

Пример заполненного документа

В «шапке» документа перечисляется, какие стороны заключают договор. Обычно это банк и заемщик – физлицо или организация.

1. Предмет договора и обязанности сторон.

В этом пункте указывается, что банк предоставляет заемщику кредит с указанием его суммы. Может быть внесена информация о кредитуемом мероприятии. Такие данные не всегда включаются в заполненный кредитный договор. Пример документа без отмеченной цели кредита – это договор на любой нецелевой кредит. Вне зависимости от наличия или отсутствия цели срок действия договора указывается обязательно.

- Заемщик должен выплатить кредит без опозданий по срокам, которые содержит образец заполненного кредитного договора, и заплатить все проценты.

- Указывается счет, на который будут перечислены средства.

- Здесь указываются проценты по кредиту по срочной ссуде и проценты при появлении задолженности по ссудам. Отмечается, что банк не может в одностороннем порядке увеличивать указанные процентные ставки.

- Сведения о залоге. Обычно это имущество кредитуемого. Этот пункт указывается только для обеспеченных договоров. Необеспеченные не нуждаются в залоге или поручителях.

- Указываются обязанности заемщика по своевременному погашению кредитных выплат.

- Шаблон кредитного договора содержит сведения об обязательствах. Эти документы должны содержать название фирмы-заемщика, ее адрес, номер расчетного счета, сроки платежей, обязанность заемщика выплатить банку ссуду.

2. Права сторон.

- Образец формы кредитного договора содержит перечисление прав банка, например, на получение определенных документов от кредитуемого, право на проведение экспертизы объектов, на которые выдается кредит, взыскивать деньги при нарушении договора кредитором.

- Права заемщика. Среди них право на досрочную выплату кредита, досрочное расторжение договора с кредитодателем.

3. Срок договора.

Обычно договор начинает действовать со дня, когда его подписали. В образец заполнения кредитного договора вносят информацию о последнем дне возможной выплаты долга и процентов.

4. Разрешение споров.

В проект кредитного договора вносят сведения, в какой именно арбитражный суд будет передан спор.

5. Ответственность сторон.

Заемщик, как правило, должен выплатить проценты на просроченную сумму по кредиту и возместить убытки, связанные с нарушением договора.

6. Любая типовая форма кредитного договора с физическим лицом содержит адреса и банковские реквизиты сторон.

7. Подписи сторон.

Договор с созаемщиком

Созаемщик – это лицо, которое имеет те же права и обязанности, что и заемщик. Иными словами, он тоже несет материальную ответственность перед банком и имеет право на имущество, которое куплено на кредитные средства. Созаемщиков может быть несколько.

Образец кредитного договора созаемщика такой же, как и обычный договор, в нем лишь указаны данные двух или нескольких получателей кредита.

Созаемщик иногда выплачивает половину суммы кредита, а иногда от него требуется погашение долга только тогда, когда основной заемщик неплатежеспособен.

Для составления подобного документа нужно скачать бланк кредитного договора стандартного образца и вписать туда информацию о созаемщике.

| Отзывов: | 7 | Просмотров: | 26055 |

| Голосов: | 8 | Обновлено: | 10.10.2012 |

Автор документа

- E-mail: dogovor-urist@yandex.ru

КРЕДИТНЫЙ ДОГОВОР № ___

о предоставлении кредита физическому лицу

г. ____________ «__» _______ 20___ года

Акционерный Коммерческий Банк _______________________________, именуемый в дальнейшем «Банк», в лице ______________________________, действующ__ на основании ____________________, с одной стороны, и _________________, именуем__ далее «Заемщик», с другой стороны, вместе именуемые «Стороны», заключили настоящий Договор о нижеследующем:

1.Предмет Договора

1.1 Банк обязуется предоставить Заемщику кредит в сумме __________ (_______________) ______ на срок по «__» _______ 20__ года включительно с уплатой процентов за пользование кредитом по ставке __% (____________ процентов) годовых на потребительские нужды (далее по тексту - Кредит), а Заемщик обязуется возвратить Банку полученный Кредит и уплатить начисленные на Кредит проценты в размере, в сроки и на условиях настоящего Договора.

2.Условия предоставления кредита

2.1 Банк открывает Заемщику ссудный счет.

2.2 Выдача Кредита производится единовременно путем зачисления денежных средств на банковский (текущий) счет Заемщика № _______________ в АКБ ________________, (далее-текущий счет).

2.3 Погашение Кредита осуществляется ежемесячно равными долями, начиная с _______ 20__ года.

2.4 Уплата процентов производится Заемщиком ежемесячно не позднее 07-го числа месяца, следующего за месяцем истечения каждого календарного месяца, начиная с _______ 20__ года. Последний процентный период – в конце срока действия договора, не позднее «__» _______ 20__ года. Проценты, начисленные за декабрь, уплачиваются не позднее последнего рабочего дня декабря текущего года.

2.5 Полная стоимость кредита, связанная с заключением и исполнением по настоящему Договору, составляет ____% (___________________________ процентов) годовых, согласно Приложению № 1 к настоящему Договору.

3.Условия расчетов и платежеЙ

3.1 Датой выдачи Кредита является дата образования ссудной задолженности.

Датой погашения задолженности по Кредиту и уплаты процентов, неустоек считается дата поступления средств в кассу Банка или зачисления средств на счет Банка.

3.2 Процентный период составляет 1 (Один) календарный месяц, кроме первого и последнего.

Первый процентный период начинается со дня, следующего за днем первого использования средств по кредиту, и заканчивается в последний день месяца, в котором произошло первое использование кредитных средств.

Последний процентный период заканчивается в дату возврата Кредита или в дату окончательного погашения основного долга по Кредиту, в зависимости от того, какая из дат наступит ранее.

Проценты начисляются на остаток задолженности по основному долгу, учитываемой на ссудном счете на начало операционного дня, и уплачиваются Заемщиком в соответствии с условиями настоящего Договора.

3.3 При исчислении процентов, неустоек в расчет принимается фактическое количество календарных дней в платежном периоде, а в году – действительное число календарных дней (365 или 366 соответственно).

3.4 Заемщик предоставляет право Банку при наличии задолженности по Кредиту и/или процентам за пользование Кредитом списывать денежные средства, поступающие на текущий счет Заемщика, по мере их поступления в безакцептном порядке на погашение данной задолженности (Приложение № 2). Безакцептное списание в счет погашения задолженности по Кредиту осуществляется независимо от истечения предельного срока пользования Кредитом, установленного в п. 1.1. настоящего Договора, и независимо от срока уплаты процентов, установленного в п. 2.4. настоящего Договора.

3.5 В дату погашения задолженности по Кредиту в порядке, определенном п. 3.7. настоящего Договора, Клиент предоставляет право Банку безакцептно списывать со своего текущего счета средства в уплату процентов, начисленных за пользование соответствующей суммой, в том числе процентов, определяемых п. 8.2. настоящего Договора.

3.6 При отсутствии денежных средств на текущем счете Заемщика, достаточных для погашения задолженности по Кредиту и уплаты процентов на дату погашения Кредита, Заемщик обязан самостоятельно погасить имеющуюся задолженность по Кредиту и уплатить начисленные проценты.

3.7 Суммы, вносимые Заемщиком (списываемые с текущего счета Банком) в счет погашения задолженности по настоящему Договору, направляются, вне зависимости от назначения платежа, указанного в платежном документе, в следующей очередности:

- погашение издержек Банка по получению исполнения настоящего Договора;

- уплата неустоек;

- уплата просроченных процентов;

- уплата срочных процентов;

- погашение просроченной задолженности по Кредиту;

- погашение срочной задолженности по Кредиту.

3.8 Обязательства Заемщика считаются надлежаще и полностью выполненными после возврата Банку всей суммы Кредита, уплаты процентов за пользование Кредитом, неустоек в соответствии с условиями настоящего Договора, определяемых на дату погашения Кредита, и возмещения расходов, связанных с взысканием задолженности.

4.Обязательства и права БАНКа

4.1 Банк обязан:

4.1.1 произвести выдачу (зачисление, перечисление) Кредита в соответствии с п. 2.2. настоящего Договора;

4.2 Банк вправе:

4.2.1 потребовать досрочного возврата Кредита, процентов по Кредиту на условиях настоящего Договора;

4.2.2 при наступлении срока уплаты Кредита и/или процентов по Кредиту в случае наличия денежных средств на текущем счете Заемщика в безакцептном порядке списывать соответствующие суммы;

4.2.3 проверять платежеспособность Заемщика, его финансовое положение, контролировать выполнение Заемщиком принятых на себя обязательств по Кредиту в течение срока действия настоящего Договора.

5.Обязательства и права Заемщика

5.1 Заемщик обязан:

5.1.1 своевременно пополнять остаток денежных средств на счете № _______________, необходимый для погашения Кредита и процентов по нему;

5.1.2 обеспечить возврат Кредита на условиях настоящего Договора;

5.1.3 не передавать информацию о настоящем Договоре и всех возникающих в связи с его исполнением обязательств третьим лицам без согласия Банка;

5.1.4 получить Кредит в день заключения настоящего Договора;

5.1.5 информировать Банк об изменении места жительства и/или состава семьи, и/или работы, и/или фамилии и других обстоятельств в течение 10 (Десяти) календарных дней с момента наступления события.

5.2 Заемщик вправе:

5.2.1 произвести досрочный возврат Кредита и процентов по Кредиту полностью или частично в дату очередного платежа, письменно уведомив Банк за 2 (Два) рабочих дня до предполагаемой даты платежа.

5.3 Заемщик отвечает по своим обязательствам в соответствии с настоящим Договором всем своим имуществом в пределах задолженности по Кредиту, процентам, неустойкам и иным платежам по Договору.

6.СРОК ДОГОВОРА

6.1 Договор вступает в силу с момента его подписания Сторонами и действует по момент полного выполнения Заемщиком своих обязательств по настоящему Договору.

7.Основания и порядок расторжения Договора

7.1 Банк имеет право в судебном порядке расторгнуть настоящий Договор и потребовать возврата всей суммы Кредита, процентов по Кредиту и иных платежей, предусмотренных настоящим Договором при наступлении одного или нескольких следующих условий:

7.1.1 неисполнения или ненадлежащего исполнения Заемщиком его обязательств по настоящему Договору по возврату Кредита и уплате процентов по Кредиту;

7.1.2 ухудшения финансового положения Заемщика;

7.1.3 использования Кредита не по целевому назначению, установленному в п. 1.1. настоящего Договора;

7.2 Настоящий Договор может быть расторгнут по взаимному соглашению Сторон.

8. ОТВЕТСТВЕННОСТЬ

8.1 За неисполнение или ненадлежащее исполнение обязательств по настоящему Договору Стороны несут ответственность в соответствии с действующим законодательством Российской Федерации.

8.2 В случае несвоевременного внесения (перечисления) Кредита и/или процентов по Кредиту, Заемщик уплачивает Банку повышенные проценты в размере двойной ставки по Кредиту от суммы просроченного платежа за каждый календарный день просрочки за период с даты, следующей за датой, когда соответствующая сумма подлежала уплате, по дату ее фактической выплаты Банку включительно.

9. Прочие условия

9.1 Изменения и дополнения к настоящему Договору действительны, если они совершены в письменной форме и подписаны уполномоченными представителями Сторон.

9.2 Все возникающие в процессе исполнения настоящего договора Споры разрешаются Сторонами путем переговоров, а при не достижении согласия – в порядке, установленном действующим законодательством Российской Федерации.

9.3 Во всем остальном, не предусмотренном настоящим Договором, Стороны будут руководствоваться действующим законодательством РФ.

9.4 В случае изменения наименования, адресов, платежных и иных реквизитов Стороны уведомляют о совершенных изменениях в течение 20 (Двадцать) календарных дней с даты произошедших изменений.

9.5 Договор составлен в двух экземплярах, имеющих равную юридическую силу, по одному для каждой из Сторон.

10. Адреса и реквизиты сторон

БАНК:

ЗАЕМЩИК:

Приложение № 2

к Кредитному договору № ___

от «__» _______ 20__ года

Дополнительное Соглашение

к Договору банковского счета № ____ от «__» _______ 20__ года

г. __________ «__» ______ 20__ года

АКБ ______________, именуемый в дальнейшем «Банк», в лице ___________________, действующ__ на основании ________________, с одной стороны, и ______________________, именуем__ в дальнейшем «Клиент», с другой стороны, при совместном упоминании - «Стороны», заключили настоящее Соглашение о нижеследующем:

- В целях выполнения п. 3.4., п. 3.5. и п. 4.2.2. Кредитного договора № ___ от «__» _______ 20___ года (далее по тексту - «Кредитный договор»), заключенного между Сторонами, Клиент безотзывно и без каких-либо распоряжений с его стороны поручает Банку осуществлять безакцептное (бесспорное) списание денежных средств с его текущего счета № _______________, открытого в соответствии с заключенным между Банком и Клиентом Договором банковского счета № ____ от «__» _______ 20__ года (далее по тексту - «Договор банковского счета»), а Банк на основании этого поручения Клиента имеет право списывать с текущего счета Клиента денежные суммы в случае неисполнения (ненадлежащего исполнения) Клиентом его обязательств по Кредитному договору.

- Настоящее Соглашение вносит изменения и дополнения в заключенный ранее между Банком и Клиентом Договор банковского счета, определяющий порядок осуществления операций по текущему счету № _______________.

- Данное Соглашение устанавливает право Банка без каких-либо дополнительных распоряжений со стороны Клиента осуществлять безакцептное (бесспорное) списание денежных средств с расчетного счета Клиента в соответствии с пунктом 2 статьи 854 Гражданского кодекса Российской Федерации в порядке и в сроки, изложенные в пункте 1 настоящего Соглашения.

- Соглашение является составной и неотъемлемой частью Договора банковского счета, который действует в части, не противоречащей настоящему Соглашению.

- Настоящее Соглашение вступает в силу с даты его подписания обеими Сторонами и действует до окончательного выполнения Клиентом своих обязательств по Кредитному договору.

- Настоящее Соглашение составлено в двух подлинных экземплярах, каждый из которых имеет одинаковую юридическую силу и состоит из 1 (Одна) страницы. Один экземпляр передается Клиенту, второй - остается в Банке.

- Местонахождение и банковские реквизиты Сторон:

Кредитный договор (КД) является правовым документом, согласно которому банк или другое кредитно-финансовое учреждение (кредитор) обязуется выделить определенную сумму (кредит) заемщику. При этом, заемщик возлагает на себя обязанность возвратить полученную от кредитора финансовою сумму и выплатить, полагающиеся за пользование кредитом, проценты (п.1, ст. 819 ГК РФ).

В статье будет рассмотрено, что представляет собой КД, какие виды КД бывают, как оформить такой документ, какие пункты необходимо отобразить в нем и можно ли расторгнуть КД.

В конце статьи предлагается образец КД и возможность скачивания типового бланка и образца.

Понятие кредитного договора

Положение о КД регулируется ст. 819 ГЛ РФ и законом № 212-ФЗ от 26.07.2017 года.

- Под КД понимается соглашение, в котором кредитор возлагает на себя обязанность в выделении кредита заемщику средств, предусмотренных подписанным документом, а заемщик возлагает на себя обязанность в возвращении полученных средств в сроки, отмеченные соглашением, с выплатой процентов за пользование кредитными средствами.

- При выделении кредита физлицом в целях, не имеющих отношение к предпринимательской деятельности (в т. ч. ипотечного), условия КД устанавливаются согласно закону о потребительском займе (№ 353-ФЗ от 21.12.2013).

КД относится к отдельному виду договора займа, предназначенного для банковской деятельности. Такой документ обладает двумя существенными признаками, которые отличают его от договора займа:

- во-первых, кредитором в соглашении всегда является банк или кредитное учреждение.

- во-вторых, КД является консенсуальным, поэтому, он двусторонний, то есть, в нем отображаются обязательства двух сторон.

В отличие от соглашения по займу КД получает юридический статус сразу при достижении сторонами договоренности. Это предоставляет заемщику право, при потребности, вынудить кредитора к выделению кредита, что не допускается в соглашении по займу.

Форма кредитного договора

КД, в соответствии с положениями ГК РФ составляется только в письменном виде. При отсутствии письменной формы такой документ будет признан недействительным (ст.820 ГК).

При оформлении КД, в документе должны быть отображены существенные условия. Таковыми условиями КД являются:

- Стороны КД.

- Сумма выделяемого кредита.

- Цель выделенных средств.

- Срок выдачи кредитной суммы.

- Способ обеспечения обязательств по кредиту.

- Условия выделения финансовой суммы.

- Условия возвращения средств.

- Выплата процентов, за пользование кредитом.

Виды кредитных договоров

На сегодняшний день кредиторами предлагаются следующие виды КД:

Обеспеченные и необеспеченные. При оформлении обеспеченного КД сразу же оформляется соглашение об обязательствах. Сюда можно отнести соглашение о залоге имущества или поручительство.

Целевой и нецелевой. При оформлении целевого КД в документе четко обозначается цель выделенных средств, на которую они могут направляться. Нецелевые КД не обладают таким строгим контролем расходования.

Соглашение о потребительском кредите. Оформляя такой документ, физлицу выделяются средства, которые допускается расходовать на удовлетворение собственных нужд.

Инвестиционный договор. Такой КД предназначен для участия в инвестиционных проектах с особыми условиями.

Договор о рефинансировании. Такое соглашение оформляется, если заемщик, получивший кредит, не может справится с ежемесячным погашением кредита. Поэтому, для избегания возникновения задолженности, банки предлагают оформить договор рефинансирования.

Права и обязанности сторон

При оформлении КД, участники сделки обязаны прописать права и обязанности, где отмечается, что:

- В соответствии с КД, кредитор обязан перечислить заёмщику кредит, отмеченный в соглашении.

- Согласно КД, заёмщик обязан возвратить полученные средства в срок, указанный в соглашении, с выплатой процентов за пользование кредитными средствами.

Кроме этого в обязанности Заёмщика входит:

- Использование полученных средств на цели, оговоренные в КД.

- Своевременное направление кредитору отчетности и прочих документов для обеспечения контроля использования полученного кредита.

- Допуск сотрудника банка в офис фирмы для проверки исполнения заемщиком обязательств по КД и по залоговому обязательству.

- Предоставление кредитору сведений о всех полученных кредитах и планируемых к получению средств от третьих лиц.

- Немедленное погашение кредита с процентными выплатами, при ликвидации или реорганизации фирмы.

Кредитор вправе отказать заёмщику в выделении кредита, если выявлены обстоятельства, говорящие о затрудненном финансовом положении фирмы.

Кредитор вправе:

- Контролировать целевое использование кредита. Согласно ст. 814 ГК РФ, при выявлении нецелевого использования выделенных средств, кредитор вправе отказать в дальнейшем кредитовании заёмщика по КД.

- Блокировать операции по выделению новых кредитов, с требованием возвращения ранее выделенных средств, при обнаружении игнорирования заемщиком условий КД, а также при обнаружении неверной отчетности, постоянном нарушения графика погашения процентов, ухудшения финансового положения заемщика.

- Переуступить свои права по КД третей стороне.

Заёмщик вправе отказаться от дальнейшего кредитования, известив об этом кредитора в срок, указанный в КД.

Ответственность сторон

Следующим существенным условием при оформлении КД является отображение в документе ответственности сторон. При этом, надо отметить, что ответственность участников КД может быть, как финансовой, так и имущественной.

Например, в КД может быть отображено, что за неисполнение заемщиком обязательств кредитор может:

- Прекратить дальнейшее кредитование.

- Потребовать преждевременного возвращения кредита.

- Снизить размер кредитных средств, отображенных в КД.

- Поднять процентную ставку за пользование кредитом и т.д.

Заемщик обладает правом требования от кредитора компенсирования убытков, возникших при:

- Отказе заемщику в выделении кредита.

- Выделении кредитных средств в меньшей сумме, чем обозначено по КД.

Как оформить кредитный договор в 2020 году?

Накануне оформления КД, кредитор требует от потенциального заемщика предоставления необходимых документов.

Если КД оформляется между банком и физлицом, то список документов – стандартный.

При оформлении КД с зарубежными кредиторами или юр. лицами, такой перечень документов может оказаться более расширенным.

При оформлении потребительского кредита соблюдается следующий порядок заключения КД:

- Представление заемщиком заявления и документов в банк.

- Рассмотрение запроса кредитором и принятие решения о выделении кредита или отказе.

- При одобрении запроса подписание КД.

Одновременно с подписанием основного КД, в зависимости от обстоятельств, могут быть оформлены дополнительные соглашения (залога, страховки, поручительства).

КД оформляется в письменной форме, согласно законодательным нормам РФ, и, как правило, в двух экземплярах.

Перед подписанием КД заемщику требуется:

- Внимательно перечитать документ и изучить график погашения кредита. При этом, необходимо убедиться, что все цифры, отображенные в документе должны быть продублированы прописью, чтобы в будущем не было разночтений.

- Все реквизиты участников сделки обязаны быть заполнены полностью, без сокращений и соответствовать исходным документам.

- Также нужно проверить процентную ставку, размеры комиссионных платежей и прочие «подводные камни».

Примечание. Наличие мелкого шрифта может свидетельствовать о том, что кредитор пытается скрыть какие-то моменты или отвлечь внимание заемщика от важных условий. Поэтому, такой текст надо особенно внимательно прочитать.

Для более наглядного ознакомления с тем, на что обратить внимание при оформлении кредитных средств, рекомендуется посмотреть видео.

(Видео: “На что обратить внимание при оформлении кредита”)

Основные пункты договора

Надо отметить, что стандартного, утвержденного законодательством шаблона КД не существует. Каждое финансовое учреждение разрабатывает собственный бланк КД, в зависимости от вида кредита. В то же время, в документе непременно должны присутствовать следующие пункты:

- Реквизиты участников сделки.

- Расшифровка банковских терминов.

- Цель кредита и его размер.

- Алгоритм получения кредитных средств заемщиком.

- Процентная ставка и график ежемесячных платежей.

- Срок погашения кредита и способ его возвращения.

- Комиссионные платежи.

- Обязательства сторон.

- Ответственность, при нарушении условий КД.

- Штрафные санкции за нарушение условий КД.

- Особые условия при форс-мажорных обстоятельствах.

- Приложения к КД.

Названные пункты в разных кредитных учреждениях могут не совпадать. Некоторые договора обладают более простой формой. Другие финансовые установки включают более расширенный список условий.

Образец

- Бланк, doc

- Образец, doc

Расторжение кредитного договора

Основания для изменения или прекращения КД регламентируются ст. 450 ГК РФ.

Участники сделки могут расторгнуть КД:

1) По соглашению сторон, если другое не обозначено ГК РФ, другими законодательными нормами или соглашением. При обоюдной договоренности между участниками КД, сотрудничество может быть расторгнуто без судебного разбирательства. В этом варианте понадобится заполнить соответствующий документ, форма которого – такая же, как основного КД. Документ о разрыве КД должен быть подписан участниками сделки или их представителями, при наличии полномочий. В нем отображаются все условия, которым стороны должны осуществить для прекращения КД.

2) По требованию одной из сторон. По такому требованию, если противоположная сторона не согласна, КД может быть прекращен лишь в исключительных обстоятельствах и только в судебном порядке:

- При существенном нарушении условий КД другим участником соглашения.

- В прочих вариантах, отмеченных в ГК РФ, в других законодательных нормах или в соглашении.

К существенному нарушению условий КД одной стороной относится, действие, в результате которого причинён ущерб, влекущий последствия в бессмысленности использования кредита.

Для судебного разрыва сотрудничества одна из сторон направляет исковое заявление в суд, с указанием в иске:

- Причины, по которой обратившийся участник соглашения не признает правильность одностороннего разрыва КД.

- Требования компенсирования неустойки, если она отображена в КД или предусмотрена законодательными нормами.

Суд выносит решение на основе изучения всех существенных факторов.

Читайте также:

- Назначение страховой пенсии по старости в связи с медико биологическими признаками

- Предоставить сведение о пенсионерах в пенсионный фонд

- Государственные и негосударственные пенсионные фонды на финансовом рынке

- Государственные пенсионные фонды заключение

- Конституционный суд рф определение по пенсионным делам