Отмена отчетов микропредприятиям в пфр

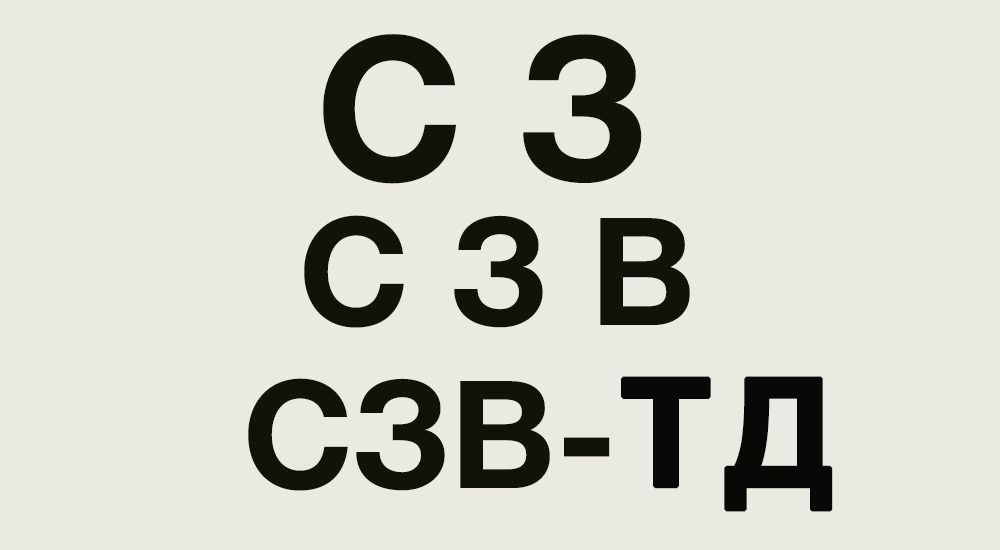

В феврале 2020 года всем работодателям впервые предстоит сдать в Пенсионный фонд форму СЗВ-ТД, содержащую сведения о трудовой деятельности сотрудников. Появление нового отчета связано с переходом на электронные трудовые книжки. Вместе с новым бланком законодатели предусмотрели штрафы, которые заплатит работодатель, если опоздает со сдачей СЗВ-ТД или представит в нем неполные или недостоверные сведения. Разберемся, как заполнить этот отчет, в какой форме и в какие сроки представить, чтобы избежать штрафных санкций.

Зачем понадобился новый отчет

Чиновники придумали новый отчет СЗВ-ТД в связи с предстоящим переходом на электронные трудовые книжки (проект Закона № 748684-7 от 08.07.2019).

Дело в том, что с 01.01.2020 индивидуальные лицевые счета, открытые на каждого гражданина в ПФР, дополнят разделом «Сведения о трудовой деятельности». Данные в этот раздел будут попадать из отчетов СЗВ-ТД, полученных от работодателей.

Основное назначение СЗВ-ТД

У отчета СЗВ-ТД важная функция: передача в ПФР актуальных сведений о трудовой деятельности работников.

Благодаря СЗВ-ТД информационная база Пенсионного фонда будет дополняться необходимыми сведениями, доступ к которым для работников и работодателей будет быстрым и удобным.

Добавится ли работы кадровикам и бухгалтерам из-за отчета СЗВ-ТД?

Безусловно, новый отчет потребует дополнительных усилий и затрат времени у его составителей. Изначально придется потратить время на изучение формы и правил ее заполнения. А при отправке заполненного отчета в ПФР могут выявляться ошибки, которые не позволят сдать его с первого раза.

Но есть и бонусы — у работодателей отпадают обязанности по ведению и хранению бумажных трудовых книжек. А вместе с этим исчезает целый комплекс проблем, присущих технологии работы с бумажными бланками трудовых книжек — по исправлению ошибочных записей, оформлению и заверению выписок из трудовых книжек, соблюдению сроков и способов передачи трудовой книжки при расторжении трудового договора и т. д.

Но говорить об облегчении труда кадровиков все-таки не приходится. Часть трудовых книжек им все-равно придется вести вручную на бумажных бланках — если сотрудники до конца 2020 года письменно попросят об этом работодателя.

В таком случае кадровику придется не только передавать сведения в ПФР в электронном или бумажном виде (с помощью отчета СЗВ-ТД), но и дублировать их в бумажной трудовой книжке таких сотрудников.

Кто обязан сдавать отчет СЗВ-ТД

Новый отчет обязаны сдавать все работодатели вне зависимости от численности штата. Даже если у вас в штате один сотрудник, отчет СЗВ-ТД придется представить в ПФР.

Законодательно пока не решен вопрос, нужно ли сдавать отчет по форме СЗВ-ТД, если в отчетном месяце никаких кадровых изменений не было.

Бланк СЗВ-ТД

ПФР уже разработал бланк СЗВ-ТД, но пока официально не утвердил. Это произойдет после того, как законодатели примут поправки в Закон № 27-ФЗ, и закончится процедура согласования формы отчета с Минтрудом России.

Незаполненный бланк умещается на одной странице и выглядит следующим образом:

В заглавной части отчета приводится минимальный набор данных о работодателе, представляющем сведения о своих работниках:

- регистрационный номер в ПФР;

- наименование организации/ИП;

- ИНН и КПП.

Затем проставляется код отчетного периода и указание на отчетный год. Персональные сведения о работниках приводятся в табличной форме. Подробнее о заполнении СЗВ-ТД расскажем далее.

Порядок заполнения отчета

Оформление отчета начинается с внесения сведений о работодателе:

Аналогичные сведения вносятся в привычный для работодателей отчет СЗВ-М, поэтому трудностей при заполнении этих данных в бланке СЗВ-ТД возникнуть не должно. Напомним, откуда взять данные для заполнения:

- Регистрационный номер в ПФР

Это 12-значный цифровой код, который присваивается каждому юридическому лицу или ИП при регистрации в ПФР и должен обязательно присутствовать на всех отчетах, направляемых в этот фонд. Правильность его заполнения можно проверить, например, на сайте ФНС. Для этого скачайте выписку из реестра юрлиц/ИП и в разделе «Сведения о страхователе в Пенсионном фонде» вы найдете регистрационный номер фирмы в ПФР.

- Наименование организации/Индивидуального предпринимателя

Для юридического лица оно берется из учредительных документов. Если отчитывается предприниматель, то перед Ф. И. О. указывают аббревиатуру «ИП».

- ИНН и КПП

Информацию об ИНН и КПП возьмите из свидетельства, полученного от ФНС. Для юридического лица используется 10-значный ИНН и 9-значный КПП. Для ИП идентификационный номер будет 12-значным, а КПП не применяется.

- Отчетный период

В этой графе проставляется код отчетного периода (номер месяца по порядку от начала года) и отчетный год:

- Сведения о работниках и их трудовой деятельности.

Сведения отражаются в табличной форме. Всего требуется заполнить 13 граф:

- Порядковый номер (графа 1)

Последовательность занесения работников в отчет значения не имеет. Это может быть алфавитный, хронологический (по хронологии, установленной работодателем) или любой другой порядок.

- Фамилия Имя Отчество (графы 2-4)

Приводим в именительном падеже. Отчество указываем при его наличии. Запись производится на основании паспорта или иного документа, удостоверяющего личность: военного билета, водительских прав, заграничного паспорта и др. (п. 2.1 Инструкции по заполнению трудовых книжек, утв. Постановлением Минтруда России от 10.10.2003 № 69).

- СНИЛС (графа 5)

Заполняем на основании данных об индивидуальном страховом номере в системе пенсионного страхования.

- Дата (число, месяц, год) приема, перевода, приостановления, увольнения (графа 6)

В формате ДД.ММ.ГГГГ указывается дата кадрового мероприятия: приема на работу, перевода, приостановления, увольнения и др.

- Вид мероприятия (прием, перевод, приостановление, увольнение) (графа 7)

Для заполнения этой графы необходимо использовать специальные коды:

| Код | Вид кадрового мероприятия |

| 1 | Прием на работу |

| 2 | Перевод |

| 3 | Увольнение |

| 4 | Переименование работодателя |

| 5 | Служба в армии |

| 6 | Образование |

| 7 | Обучение во время работы (курсы повышения квалификации, переквалификации и подготовки кадров) |

| 8 | Награждение |

| 9 | Установление второй и последующих профессий или разряда |

| 10 | Исключение из непрерывного стажа |

| 11 | Восстановление непрерывного стажа |

| 12 | Запрет занимать должность |

В графу 7 табличной части СЗВ-ТД нужно занести код из этой таблицы. Текстовая расшифровка кадрового мероприятия не требуется.

- Должность, специальность, профессия, квалификация (графа 8)

Профессию и/или специальность следует указывать на основании документов об образовании, квалификации или наличии специальных знаний (при поступлении на работу, требующую специальных знаний или специальной подготовки) или других надлежаще оформленных документов — диплома о среднем профессиональном образовании, диплома бакалавра, диплома специалиста и т. д. (пп. «б» п. 9 Правил, утв. постановлением Правительства РФ от 16.04.2003 № 225).

Документами, подтверждающими квалификацию, являются (п. 10 ст. 60 Федерального закона № 273-ФЗ): удостоверение о повышении квалификации или диплом о профессиональной подготовке; свидетельство о профессии рабочего, должности служащего.

- Структурное подразделение (графа 9)

Укажите структурное подразделение, в котором трудится сотрудник — в той формулировке, которая указана в вашем штатном расписании. Штатное расписание — это нормативный документ предприятия, оформляющий структуру, штатный состав и численность организации с указанием размера заработной платы в зависимости от занимаемой должности.

Если в виду малочисленности штата у вас нет штатного расписания (например, в компании только директор и бухгалтер), названия структурного подразделения у вас не будет. Как в таком случае заполнить графу 9 — оставить пустой или проставить прочерк — пока не ясно. Подождем официально утвержденных правил заполнения бланка СЗВ-ТД.

- Статья, пункт Федерального закона, причины при увольнении (графа 10)

В графе 10 укажите норму трудового законодательства, на основании которой произведено кадровое мероприятие.

- Основание для внесения сведений о трудовой деятельности (графы 11–13)

В графах 11-13 укажите название, дату и номер документа, на основании которого произошли кадровые изменения. Например, реквизиты приказа об увольнении.

Как часто нужно сдавать СЗВ-ТД

Данные по форме СЗВ-ТД в 2020 году нужно сдавать каждый месяц. То есть 12 отчетов за год предстоит оформить и сдать в ПФР каждому работодателю.

На оформление отчета после окончания отчетного месяца дается 15 календарных дней: не позднее 15-го числа месяца, следующего за отчетным, СЗВ-ТД должен быть отправлен в фонд.

Отчетные даты для СЗВ-ТД в 2020 году с учетом переносов представлены ниже:

Отчетный период 2020 года

С 2021 года информацию о приеме и увольнении потребуется представлять в Пенсионный фонд практически в режиме онлайн: не позднее следующего рабочего дня после издания соответствующего приказа.

Наказание за СЗВ-ТД

С 2020 года законодатели планируют предусмотреть административную ответственность в виде предупреждения для должностных лиц, однократно нарушивших в календарном году сроки представления СЗВ-ТД или отразивших в нем искаженную/неполную информацию.

Если работодатель дважды за календарный год допустит нарушение: опоздает с отчетом, не сдаст вообще или представит в нем недостоверные сведения, его оштрафуют. Новой редакцией ст. 5.27 КоАП РФ предусмотрены размеры штрафных санкций для таких случаев до 50 000 руб. для компаний и до 5 000 руб. для ИП.

Если же работник не сможет вовремя устроиться на новую работу из-за недостоверных данных, представленных в СЗВ-ТД, прежнему работодателю придется возместить работнику недополученный в связи с этим заработок.

Как представлять отчет: на бумаге или электронно

Отчет СЗВ-ТД можно представлять на бумаге или электронно. Все зависит от количества работников у данного работодателя. Законодатели не стали утруждаться придумыванием специальных критериев, по которым работодатель мог бы сориентироваться по форме представления отчета — они аналогичны отчету СЗВ-М.

А именно: отчет СЗВ-ТД примут в ПФР на бумаге или электронного (на выбор работодателя) при количестве работников менее 25. Если же численность составляет 25 человек выше, сдать отчет можно только электронно по ТКС.

В связи с пандемией коронавируса субъектам малого и среднего предпринимательства (МСП) были предоставлены льготы по уплате страховых взносов. На сегодняшний день некоторые из этих мер уже перестали действовать, другие остались в силе. Наша статья — это напоминание для страхователей-субъектов МСП о том, по каким правилам платить взносы с выплат физлицам во второй половине 2020 года.

Ставки

Чтобы разобраться в ситуации, вспомним, как менялись тарифы страховых взносов с выплат работникам-россиянам в течение 2020 года.

Январь — март 2020 года

В первом квартале 2020 года никакие антикоронавирусные льготы еще не действовали. Для большинства страхователей актуальными были ставки, закрепленные статьей 425 НК РФ:

- по пенсионным взносам, если выплаты не превышали 1 292 000 рублей — 22%;

- по пенсионным взносам, если выплаты превышали 1 292 000 рублей — 10%;

- по взносам «на больничные», если выплаты не превышали 912 000 рублей — 2,9%;

- по медицинским взносам — 5,1%.

В январе — марте 2020 года тарифы страховых взносов в большинстве случаев не зависели от категории организации или ИП. Одинаковые ставки действовали как для малых и средних, так и для крупных предприятий.

Заполнить, проверить и сдать расчет по страховым взносам через интернет

Апрель — июнь 2020 года

Во втором квартале для разных категорий страхователей были введены разные тарифы.

Для компаний и ИП, включенных на основании налоговой декларации за 2018 год в реестр субъектов малого и среднего предпринимательства и относящихся к наиболее пострадавшим от пандемии отраслям, ставки по взносам за апрель, май и июнь составляли 0%. То же самое относилось к организациям, включенным в реестр социально ориентированных некоммерческих организаций (СОНКО), которые с 2017 года получают субсидии и гранты. Нулевые тарифы установлены Федеральным законом от 08.06.20 № 172-ФЗ (см. «Принят закон, который освобождает бизнес от налогов и взносов за второй квартал 2020 года»).

Проверить, включен ли страхователь в реестр МСП, а также узнать, какие коды по ОКВЭД присвоены организации или ИП, можно с помощью сервиса «Контур.Фокус».

Подключиться к сервису «Контур.Фокус»

Для всех прочих субъектов МСП с апреля было введено следующее правило. Часть выплаты за месяц, не превышающая МРОТ (12 130 руб.), облагается по обычным ставкам. То есть по таким, какие действовали в январе — марте 2020 года. Часть выплаты, превышающая МРОТ, облагается по пониженным тарифам:

- по пенсионным взносам (в пределах базы и сверх нее) — 10%;

- по взносам «на больничные» — 0%;

- по медицинским взносам — 5%.

Пониженные ставки утверждены Федеральным законом от 01.04.20 № 102-ФЗ (см. «Для малого и среднего бизнеса снижены ставки страховых взносов»).

Рассчитывать страховые взносы по новой, пониженной ставке Попробовать бесплатно

Если плательщик взносов числился в реестре субъектов МСП, но потом из реестра его исключили, необходимо перейти на обычные тарифы. Сделать это нужно с 1-го числа месяца, в котором состоялось такое исключение (см. «Расчет взносов для малого и среднего бизнеса в 2020 году: смотрите алгоритм от ФНС»).

Нулевые и пониженные ставки не применяются в отношении пенсионных взносов, перечисляемых по дополнительным тарифам (письма Минфина от 18.08.20 № 03-15-07/72386 и Минтруда от 07.08.20 № 21-3/10/В-6512; см. «Разъяснено, надо ли платить дополнительные взносы с выплат за «вредную» работу во II квартале»). Взносы «на травматизм» в 2020 году тоже следует платить по обычным, нельготным тарифам.

Июль — декабрь 2020 года

В третьем и четвертом кварталах нулевых «коронавирусных» ставок больше нет.

Все малые и средние предприятия (как пострадавшие, так и не пострадавшие от пандемии), используют два тарифа. Часть выплаты за месяц, не превышающая МРОТ, облагается по обычным ставкам, а часть свыше МРОТ — по пониженным. А именно: пенсионные взносы — 10%, медицинские — 5% (Федеральный закон от 01.04.20 № 102-ФЗ ).

Рассчитайте сниженные взносы по правильному алгоритму в понятном веб‑сервисе для небольших ООО Рассчитать бесплатно

Сроки уплаты

В связи с коронавирусом для субъектов, включенных в реестр МСП по состоянию на 1 марта 2020 года, и относящихся к наиболее пострадавшим отраслям, передвинуты сроки уплаты страховых взносов за март — июль 2020 года. Перенос предусмотрен и для компаний, внесенных в реестр СОНКО и получающих с 2017 года субсидии и гранты (постановление Правительства РФ от 02.04.20 № 409 ; см. «Для малого и среднего бизнеса перенесены сроки уплаты взносов» и «ФСС назвал новые сроки уплаты взносов «на травматизм»»).

Сроки уплаты взносов для субъектов МСП из пострадавших отраслей и СОНКО, получающих субсидии и гранты

Месяц 2020 года, за который начислена выплата

Вид страховых взносов

Пенсионные (по обычным тарифам)

Медицинские

«На больничные»

«На травматизм»

не позднее 15 октября 2020 года

не позднее 16 ноября 2020 года

не позднее 15 декабря 2020 года

не позднее 16 ноября 2020 года

не позднее 15 декабря 2020 года

начиная с августа

не позднее 15-го числа месяца, следующего за тем месяцем, за который начислен платеж

Сформируйте платежку на уплату налогов или взносов в один клик по данным из отчета

Остальные категории страхователей обязаны соблюдать обычные сроки уплаты взносов: не позднее 15-го числа месяца, следующего за тем, за который начислен платеж (п. 3 ст. 431 НК РФ, ст. 22 Федерального закона от 24.07.98 № 125-ФЗ ).

Кроме автоматического переноса сроков уплаты, для некоторых компаний и предпринимателей, включенных в реестр субъектов МСП, предусмотрена возможность получить индивидуальную отсрочку или рассрочку платежка (см. «Как бизнесу получить отсрочку или рассрочку по налогам и взносам» и «Для малого и среднего бизнеса перенесены сроки уплаты взносов»).

Отчетность по взносам

Сроки сдачи РСВ за 9 месяцев и за год не передвигали. Представить указанные отчеты необходимо не позднее 30 октября 2020 года и 1 февраля 2021 года соответственно (п. 7 ст. 431 НК РФ).

Субъекты МСП, перечисляющие страховые взносы по пониженным тарифам, при заполнении РСВ должны использовать новый код категории застрахованного лица — «МС» и новый код плательщика страховых взносов — 20 (письмо ФНС от 07.04.20 № БС-4-11/5850@ ; см. «Понижение страховых взносов: разъяснено, как малому и среднему бизнесу заполнять РСВ»).

Чтобы отразить в РСВ за полугодие взносы по ставке 0% за апрель, май и июнь 2020 года, нужно было применить новый код тарифа плательщика взносов — «21». Плюс к этому следовало указать новый код категории застрахованного лица — «КВ» (письмо ФНС от 09.06.20 № БС-4-11/9527@; см. «Как заполнить РСВ за полугодие: разъяснения ФНС для пострадавших от пандемии»).

На 3 месяца продлевается срок сдачи налоговых и бухгалтерских отчетов, которые должны были быть сданы в марте, апреле и мае 2020 года:

- налоговых деклараций (кроме НДС)

- расчетов по авансовым платежам

- расчетов по НДФЛ

- бухгалтерской (финансовой) отчетности (согласно письма Министерства финансов РФ от 07.04.2020 г. переносится только для налогоплательщиков, не обязанных представлять отчетность в ГИРБО – это организации, отчетность которых содержит сведения, относящиеся к государственной тайне, и организации в случаях, установленных Правительством РФ от №35 22.01.2020 г., для остальных налогоплательщиков срок сдачи БФО за 2019 год — первый рабочий день после 31 марта, то есть 12 мая).

До 15 мая 2020 года продлевается срок сдачи:

- деклараций по НДС за 1 квартал 2020 года

- журналов учета полученных и выставленных счетов-фактур за 1 квартал 2020 года

- расчетов по пенсионным (РСВ) и социальным (4-ФСС) страховым взносам за 1 квартал 2020 года

C апреля 2020 г. изменились правила подачи в Пенсионный фонд сведений о трудовой деятельности работников (отчета СЗВ-ТД)

- Сведения о принятых на работу и уволенных с работы сотрудниках за период с 1 апреля по 27 апреля 2020 г. необходимо отправить не позднее 28 апреля 2020 года.

- При приеме на работу и увольнении начиная с 28 апреля 2020 г. отчет необходимо отправлять не позднее рабочего дня, следующего за днем издания соответствующего документа.

- Об остальных кадровых событиях, как и раньше, нужно отчитаться в ПФР не позднее 15-го числа следующего месяца.

Сводная таблица с новыми сроками отчетности и представления документации

| Вид отчетности или документа | Срок сдачи по законодательству | Новые сроки |

| Бухгалтерская (финансовая) отчетность | 31 марта 2020 года | - 30 июня 2020 года (Для организаций, не обязанных представлять отчетность в ГИРБО) - 12 мая 2020 года (Для остальных организаций) |

| Декларация по налогу на прибыль за 2019 год | 28 марта 2020 года | 29 июня 2020 года |

| Декларация по налогу на имущество за 2019 год | 30 марта 2020 года | 30 июня 2020 года |

| Декларация по ЕСХН за 2019 год | 31 марта 2020 года | 30 июня 2020 года |

| Декларация по УСН за 2019 год (для ЮЛ) | 31 марта 2020 года | 30 июня 2020 года |

| Декларация по УСН за 2019 год (для ИП) | 30 апреля 2020 года | 30 июля 2020 года |

| Декларация по ЕНВД за I квартал | 20 апреля 2020 года | 20 июля 2020 года |

| Декларация по НДС за I квартал | 25 апреля 2020 года | 15 мая 2020 года |

| Журнал учета полученных и выставленных счетов-фактур за 1 квартал 2020 года | 20 апреля 2020 года | 15 мая 2020 года |

| Декларация по налогу на прибыль за 2 месяца 2020 года | 28 марта 2020 года | 29 июня 2020 года |

| Декларация по налогу на прибыль за I квартал 2020 года | 28 апреля 2020 года | 28 июля 2020 года |

| Декларация по налогу на прибыль за 3 месяца 2020 года | 28 апреля 2020 года | 28 июля 2020 года |

| 6-НДФЛ за I квартал 2020 года | 30 апреля 2020 года | 30 июля 2020 года |

| Расчет по страховым взносам (РСВ) за 1 квартал 2020 года | 30 апреля 2020 года | 15 мая 2020 года |

| Расчет по страховым взносам на обязательное социальное страхование (4-ФСС) за 1 квартал 2020 года | 20 апреля 2020 г. - на бумаге, 27 апреля 2020 г. - в электронном виде | 15 мая 2020 года (На основании письма Фонда социального страхования РФ №02-09-11/06-06-845 от 13.04.2020 г.) |

| Представление документов в ФСС для подтверждения основного вида экономической деятельности | 15 апреля 2020 года | 12 мая 2020 года (кроме страхователей, на которых не распространяется Указ Президента РФ № 239 от 02.04.2020 г.) |

| СЗВ-ТД | В 2020 году – 15 число следующего календарного месяца | Сведения на принятых и уволенных в период с 01.04.2020 г. по 27.04.2020 г. работников нужно сдать не позднее 28.04.2020 г. (Постановление Правительства РФ №590 от 26.04.2020г.). При приеме на работу и увольнении начиная с 28.04.2020г. - не позднее рабочего дня, следующего за днем издания соответствующего приказа |

| Документы и пояснения по требованиям по НДС, полученным из ИФНС с 1 марта по 31 мая 2020 года | Продлевается на 10 рабочих дней к установленному сроку | |

| Документы и пояснения по остальным требованиям, полученным из ИФНС с 1 марта по 31 мая 2020 года (кроме требований по НДС) | Продлевается на 20 рабочих дней к установленному сроку | |

| Заявление о проведении налогового мониторинга в 2021 году | 1 июля 2020 года | 1 октября 2020 года |

Также по 31 мая 2020 года налоговые органы приостанавливают:

- вынесение решений о выездных налоговых проверках

- проведение уже назначенных налоговых проверок

- проведение проверок соблюдения валютного законодательства РФ

- блокировку расчетных счетов налогоплательщиков в банке в случае несвоевременного представления деклараций или расчетов по страховым взносам

Обзоры КонсультантПлюс

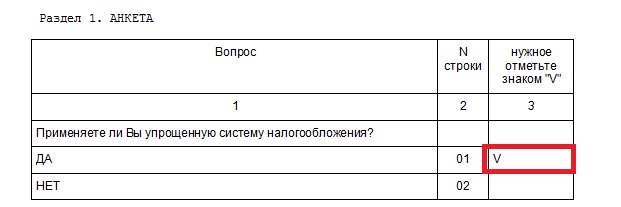

Статистическая отчетность касается абсолютно всех организаций, независимо от их размера. Некоторые отчеты сдают регулярно — бухгалтерские итоги за год, а некоторые — через определенный период и только те респонденты, которые попали в выборку Росстата. Таким отчетом является форма МП-микро, утвержденная приказом Росстата от от 02.11.2018 № 654. Отчет называется «Сведения об основных показателях деятельности микропредприятия» и является ежегодным. Рассмотрим его особенности подробнее.

Кто обязан сдавать МП-микро

Этот отчет предназначен исключительно для юридических лиц, которые относятся к категории микропредприятий. Это те организации, у которых в 2018 году:

- работали не более 15 работников;

- годовой доход от ведения предпринимательской деятельности составил не более 120 млн рублей;

- доля участия государственных образований, общественных и религиозных организаций и фондов не превышала суммарно 25%;

- доля участия прочих компаний (в том числе иностранных) не превышала суммарно 49%.

Превышение предельных значений в течение 3 календарных лет подряд приводит к утрате статуса.

Если фирма подходит под эти параметры, необходимо проверить, не попала ли она в выборку статистического наблюдения. Сделать это можно с помощью специального сервиса на сайте Росстата. Организации достаточно ввести в предложенную форму все свои данные (наименование, ОКПО, ИНН или ОГРН) и получить информацию обо всех отчетах в статистику, которые необходимо сдавать в 2020 году. Кроме того, органы Росстата заблаговременно уведомляют респондентов, попавших в выборку, о необходимости отчитаться. Такие письменные уведомления Росстат рассылает по известным ему адресам компаний.

Сроки сдачи МП-микро в 2020 году

В 2020 году дата сдачи отчета МП-микро за 2019 год выпадает на 5 февраля. Никаких переносов не предусмотрено, так как это среда. Эта дата фигурирует в приказе Росстата как последний день для исполнения обязанности отчитаться. Опоздание грозит серьезным штрафом.

Особенности и порядок заполнения

Заполнить МП-микро совсем не сложно, он составлен в форме анкеты. В шапке, как обычно, необходимо написать реквизиты и наименование организации, ее почтовый адрес.

Второй раздел в бланке МП-микро более объемный. Он предназначен для сведений о численности и заработной плате работников. Для его заполнения потребуется рассчитать среднесписочную численность, указать число внешних совместителей и лиц, которые работают по договорам гражданско-правового характера. По такому же принципу необходимо разделить фонд оплаты труда. В конце — привести сведения о социальных выплатах сотрудникам, указать количество отработанных человеко-часов.

Третий раздел небольшой — «Общие экономические показатели». Заполняют сведения об отгрузке товаров, выполнении работ и услуг. В этом же разделе информируют орган статистики об инвестициях в основной капитал. Все данные приводятся в рублях, а из стоимости вычитают НДС и акцизы.

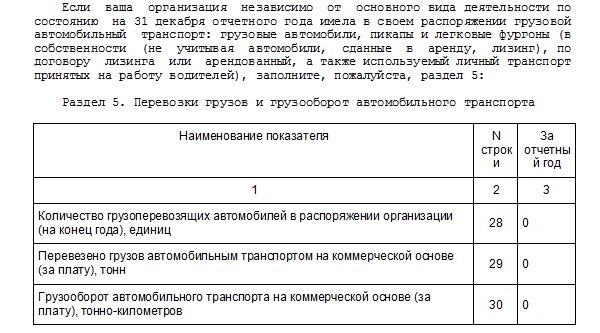

Четвертый раздел формы МП-микро предназначен для фирм, которые занимаются оптовой и розничной торговлей или являются предприятиями общественного питания. В нем следует отметить, есть ли такие обороты, указать их объем за отчетный период.

Заключительный, пятый раздел отчета МП-микро заполняют организации, если в их штате есть водители и они используют для своих нужд любой грузовой или легковой транспорт. Даже один автомобиль обязывает бухгалтера заполнить этот раздел.

В конце отчет подписывает бухгалтер, который его заполнял. Также проставляется дата заполнения и указывается электронная почта и номер телефона.

Какие отчеты сдают в статистику микропредприятия в 2020 году

Кроме сведений о деятельности организаций МП-микро, самые маленькие компании и индивидуальные предприниматели обязаны направлять в Росстат и другие формы:

- бухгалтерский баланс и форму № 2 (можно в упрощенном варианте) — до 31.03.2020;

- форму № МП (микро)-натура «Сведения о производстве продукции микропредприятием» для фирм, которые осуществляют производство продукции, добывающих, обрабатывающих производств, компаний, которые осуществляют производство и распределение электроэнергии, газа и воды, лесозаготовки, занимающихся рыболовством, — до 25.01.2020 ( приказ Росстата от 27.07.2018 № 461 );

- годовую форму № 1-ИП «Сведения о деятельности индивидуального предпринимателя» исключительно для ИП — до 02.03.2020.

Кроме того, иногда добавляются другие статистические документы в зависимости от отрасли, в которой работает фирма, и ее сферы деятельности.

Ответственность за несдачу

За нарушение сроков или игнорирование обязанности по сдаче статистической отчетности действуют крупные штрафы. Они предусмотрены статьей 13.19 КоАП РФ, и их размер составляет:

- на должностных лиц — от 10 000 до 20 000 рублей;

- на организации — от 20 000 до 70 000 руб.

Повторное нарушение обойдется существенно дороже, штраф вырастает для должностных лиц — до 50 000 рублей, а для юрлиц — до 150 000 рублей. Привлечь к ответственности орган статистики вправе в течение двух месяцев с даты совершения нарушения.

Пенсионному фонду предстоят сокращения и реорганизация, вопрос в том, будет ли от них толк

Пенсионный фонд России ждут масштабные сокращения. Об этом рассказала вице-премьер Татьяна Голикова, комментируя назначение экс-министра труда и социальной политики Максима Топилина на пост главы фонда.

По словам Голиковой, сокращения, прежде всего, будут связаны с процессом цифровизации ПФР. Правительство недавно начало анализ информационных систем фонда, чтобы их оптимизировать и сделать получение услуг гражданами более удобным.

«Не все получается, но мы должны это сделать», — отметила вице-премьер. Она не исключила, что изменения затронут территориальные отделения ПФР, хотя не уточнила, сколько именно сотрудников может быть сокращено. Но в результате на структуру Пенсионного фонда «можно будет посмотреть другими глазами».

Нельзя исключать, что под сокращениями из-за цифровизации Голикова подразумевает грядущие чистки, которые готовятся в ПФР. За последний год в фонде произошло немало скандалов. Так, летом 2019 года по подозрению в получении взятки был задержан заместитель председателя правления ПФР Алексей Иванов. По версии следствия, Иванов получил за «совершение действий в пользу компании „Техносерв“ и общее покровительство» взятку в размере не менее 4,4 млн руб. Экс-зам Пенсионного фонда вину признал, дал показания против соучастников и «раскаялся в содеянном».

Еще одно громкое уголовное дело уже в новом году заведено в отношении управляющего отделением ПФ Красноярского края Дениса Майбороды. Правоохранители заподозрили его в получении 10-процентного «отката» за обеспечение победы коммерческой фирмы в аукционе на право заключения госконтракта на покупку нового здания ПФР по максимальной стоимости 130 млн. рублей.

Да и вообще, к Пенсионному фонду накопилось немало вопросов. Например, еще в 2018 году президент Владимир Путин во время ежегодного послания раскритиковал Фонд за «дворцы», в которых находятся его отделения в разных городах РФ. По словам президента, недвижимость ПФР оценивается в 120 миллиардов рублей. Правда, он добавил тогда, что просто продать все эти здания и пустить деньги на выплату пенсий было бы неэффективно, поскольку их «хватит только на 6 дней». Да и в ПФР ответили, что их здания — не дворцы, а «обычные офисы», которые построены по нормативам, и в них идет прием населения.

Некоторые СМИ уже написали о том, что ПФР, возможно, ждет переезд в менее роскошные апартаменты, так что у Топилина появится еще один фронт работ.

Наконец, новому министру предстоит разобраться со сложной внутренней структурой ПФР. Как рассказал «СП» доктор экономических наук, независимый эксперт по социальной политике Андрей Гудков, систему персонального учета внутри ПФР необходимо превратить в единый государственный банк социальной информации, интегрировав ее с базами данных других ведомств.

Однако принципиальный момент в том, что такая единая служба должна финансироваться из государственных средств. Сейчас же есть подозрения, что цифровизация происходит за счет пенсионеров, что недопустимо.

«Не должен застрахованный по старости оплачивать труд работников, занимающихся проблемами, например, начисления и выплаты материнского капитала», — утверждает Гудков.

В общем, поводов для чисток и изменений в Пенсионном фонде более чем достаточно. Вопрос в том, будет ли проводить их идеолог пенсионной реформы и повышения пенсионного возраста Максим Топилин, и входит ли это в список поставленных ему задач в принципе. Некоторые эксперты считают, что это возможно, например, автор Telegram-канала «Политджойстик», политтехнолог Марат Баширов написал, что при Топилине ПФР может выйти из «роли статиста» и «стать помощником в реализации задач, которые поставил президент».

Однако другие специалисты очень сомневаются в такой оценке. По мнению директора Центра политологических исследований Павла Салина, оптимизация возможна, но задача провести масштабные чистки или вскрыть злоупотребления в ПФР перед Топилиным не стоит. Хотя контроль над Пенсионным фондом и его огромными денежными потоками может быть усилен.

— Что касается процедурной деятельности ПФР, интерес правоохранителей к ней сохраняется. В прошлом году арестовали замглаву Фонда, который как раз отвечал за цифровизацию. Но он не входил в команду Антона Дроздова, а был делегирован со стороны, поэтому к тогдашнему главе ПФР, видимо, критических претензий не возникло. Бенефициарами этих злоупотреблений при цифровизации, видимо, выступала не команда Дроздова, а кто-то еще.

После прихода Максима Топилина в ПФР, вероятнее всего, последуют кадровые перестановки. Просто потому, что сейчас мы видим в правительстве и госструктурах тренд на кадровое усиление за счет выходцев из силовой среды. Возможно, и в Пенсионном фонде произойдет то же самое. На денежные потоки расставляют все больше силовиков, чтобы они тщательно следили за их распределением. Это было и раньше, но сейчас процесс набирает обороты. А ПФР — это очень большие денежные потоки.

Поэтому перестановки возможны, но чистками в полном смысле слова я бы их не назвал. И вряд ли их будут подавать в таком ключе. Процесс будет происходить более спокойно и последовательно. В любом случае, для рядовых граждан от этого ничего не изменится.

«СП»: — Почему?

— Во-первых, потому что на место прежних бенефициаров придут новые. А во-вторых, потому что сам функционал Пенсионного фонда не предусматривает принятия решений, которые могли бы кардинально повлиять на судьбу граждан, даже пенсионеров, в худшую или лучшую сторону. Эти решения принимаются в других кабинетах. Пенсионный фонд — это всего лишь большая касса, куда направляются деньги, а потом оттуда расходуются. Поэтому, по какому бы сценарию изменения ни пошли, если они вообще будут проходить, для россиян ничего не изменится.

«СП»: — То есть речи о том, что ПФР может стать более независимым органом, не идет?

— Конечно. Никто сейчас структуре, которая распоряжается финансами, тем более такими колоссальными, большей независимости предоставлять не будет. Более того, даже ту самостоятельность, которая была у ПФР, скорее всего, немного подрежут.

Хотя структурные изменения возможны. Напомню, что раньше лоббировали идею объединения ПФР с другими небюджетными фондами, но Дроздов ее успешно блокировал. Возможно, сейчас ей попытаются дать второе дыхание. Хотя с учетом того, что руководство ПФР поменялась, а главная цель этого предложения была именно в том, чтобы убрать Дроздова, может быть, в этом уже и нет нужды.

Директор Института социально-экономических исследований Финансового университета при Правительстве РФ Алексей Зубец также сомневается в том, что в ПФР грядут изменения. По мнению политолога, власть считает работу Пенсионного фонда вполне эффективной, а раз так, то и принципиальных реформ там не нужно.

— Не думаю, что Топилину будет поставлена задача проводить чистку. Вряд ли стоит ждать серьезных изменений. Дроздов в последние годы вложил много сил, чтобы оптимизировать работу ПФР в том, что касается IT. Он сделал примерно то же самое, что Мишустин сделал в Налоговой службе, по крайней мере, во внутренней структуре.

Конечно, многое нужно сделать в части взаимодействия с населением. Это, прежде всего, облегчение бизнес-процессов и документооборота, связанного с оформлением пенсий. Есть также проблема с людьми, которые приехали из-за границы, и должны подтверждать свой стаж за пределами России.

Так что Топилин будет просто поддерживать работу Пенсионного фонда, решать эти проблемы, что-то оптимизировать, но вряд ли нас ждут чистки. ПФР — достаточно эффективная структура, и для Топилина перемещение в нее — это, скорее, повышение, чем понижение.

«СП»: — В самом деле?

— До этого он курировал Фонд социального страхования и Пенсионный фонд, но, несмотря на это, ПФР общался с правительством напрямую. Министерство труда было для него декоративной надстройкой. А сейчас Топилин получил в свое распоряжение десятки тысяч сотрудников и огромные деньги, которыми распоряжается ПФР. Дроздов же, скорее всего, пал жертвой коррупционных скандалов, и теперь отправился на должность заместителя министра финансов.

| Пенсионная реформа в России, последние новости:

Читайте также: