Пенсионное страхование государственное негосударственное реферат

является разновидностью долгосрочного страхования жизни, при котором страхователь единовременно или в рассрочку уплачивает пенсионный взнос, а страховщик принимает на себя обязательство выплачивать застрахованному лицу пенсию, пенсионную ренту или аннуитет.

Рента (аннуитет) представляет собой серию регулярных выплат через определенные промежутки времени. В отношении пенсионного страхования рентные платежи выполняют роль дополнительной пенсии.

Пенсия — это гарантированная ежемесячная денежная выплата для обеспечения граждан в старости, в случае полной или частичной нетрудоспособности, потери кормильца, а также в связи с достижением установленного стажа работы.

Обязательное (государственное) пенсионное обеспечение осуществляется на основании условий и норм, установленных законом Российской Федерации "О государственных пенсиях в Российской Федерации", а также других нормативных актов.

Обязательное пенсионное обеспечение распространяется на всех граждан. Право на пенсионное обеспечение имеют не только граждане России, но и проживающие на территории Российской Федерации граждане других бывших союзных республик, а также иностранные граждане и лица без гражданства. Размеры получаемых средств при этом зависят от величины трудового стажа, заработной платы, степени утраты трудоспособности и регулируются законодательством.

Основания и условия государственного пенсионного обеспечения различны. Основным критерием дифференциации условий и норм пенсионного обеспечения является, как правило, трудовая и общественно полезная деятельность лица в прошлом. В зависимости от оснований и условий предоставления пенсии различают пять видов пенсий:

пенсии по старости;

пенсии по инвалидности;

пенсии по случаю потери кормильца;

пенсии за выслугу лет;

Государственное пенсионное страхование — ведущий элемент системы, по которому выплата пенсий обеспечивается в зависимости от страхового (трудового) стажа и уплаченных взносов в бюджет государственного пенсионного страхования, финансирование которых осуществляется как за счет текущих поступлений в Пенсионный фонд РФ, так и за счет средств, полученных от направления части обязательных страховых взносов на накопление, и инвестиционного дохода от их размещения.

Добровольное (негосударственное) пенсионное страхование предназначено для расширения возможностей обязательного как по размерам пенсий, так и по условиям их получения. Так, например, пенсия по договору добровольного пенсионного страхования выплачивается дополнительно к государственной трудовой пенсии. Взносы могут быть регулярными в течение длительного срока или единовременными. Размер пенсии зависит от четырех основных обязательств:

размера внесенных страховых взносов;

количества лет, прошедших с момента заключения договора страхования до начала пенсионных выплат (чем больше период накопления, тем больше накопленная сумма и выше размер полученной пенсии);

возраста застрахованного лица (чем старше, тем меньше период накопления и больше страховой взнос, который должен быть уплачен);

пола застрахованного лица (обычно размер страхового взноса для женщин в 1, 5 раза выше, чем для мужчин).

Под негосударственной пенсией понимаются денежные средства, регулярно выплачиваемые участнику в соответствии с условиями пенсионного договора. Следовательно, в отличие от государственной пенсии, право на которую возникает на основании закона, одним из основных признаков негосударственной пенсии является обязательное наличие договорных отношений между субъектами пенсионных правоотношений.

Как известно, до начала 2002 г. пенсионная система России была полностью распределительной (принцип «солидарности поколений»), т. е. финансирование текущих пенсий осуществлялось исключительно за счет средств, собираемых с работодателей в виде налогов на фонд оплаты труда. Основной принцип — собранные пенсионные взносы не инвестируются, а тратятся сразу.

Главные изменения в ходе реформы, начавшейся 1 января 2002 г. — введение накопительного элемента в систему обязательного пенсионного обеспечения и допуск частных финансовых институтов к управлению (инвестированию) пенсионных накоплений.

Согласно действующему законодательству, трудовая пенсия делится на базовую, страховую и накопительную часть.

Базовая часть — одинакова для большинства пенсионеров и не зависит от заработка, который получал пенсионер в прошлом. Она индексируется с учетом инфляции. С 1 августа 2003 г. ее размер для большинства пенсионеров равен 597 руб.

Страховая часть привязана к сумме полученных за данного гражданина пенсионных взносов, учтенных на так называемом «условно-накопительном счете», и также подлежит индексации с учетом инфляции, зарплаты и «индекса роста доходов ПФР в расчете на одного пенсионера».

Поскольку и базовая, и страховая часть являются элементами распределительной системы, они не предполагают инвестирования собранных пенсионных взносов, а финансируются за счет распределения текущих поступлений. Средний размер трудовой пенсии составил по итогам 2002 г. 1379 руб., средний коэффициент замещения 31, 2%.

Накопительная часть представляет собой главную составляющую пенсионной реформы. Определенный процент пенсионных взносов, различающийся в зависимости от возраста работника и его заработка, накапливается в ПФР и учитывается в так называемой «специальной части индивидуального лицевого счета застрахованного лица».

При этом разные возрастные группы в разной степени вовлечены в накопительную схему. «Старшие возраста» (мужчины 1952 г. р. и старше, женщины 1956 г. р. и старше) не участвуют в этой системе. «Средние возраста» (мужчины 1953-1966 гг. рождения включительно, женщины 1957-1966 гг. рождения включительно) задействованы частично. Так, до конца 2004 г. их взносы на финансирование накопительной части не превышали 2%, а с 1 января 2005 г. эта категория и вовсе исключается из реформы. «Младшие возраста» (1967 г. р. и моложе) вносят на протяжении переходного периода: с 2004 по 2007г. взносы, равные 4%.

Регрессивный характер ЕСН, из которого производится вычленение пенсионных взносов, накладывает отпечаток на финансирование накопительной части: в случае превышения определенного размера заработка отчисления в накопительную часть прекращаются.

Интересным моментом реализации пенсионной реформы является то, что гражданам предоставляется право выбора инвестиционного управляющего в отношении инвестирования своей обязательной накопительной части пенсии:

Пенсионный фонд РФ (через ВЭБ);

частная управляющая компания (их сейчас 55, заключивших соглашение с ПФР);

негосударственные пенсионные фонды (с 2004 г.).

До конца 2004 г. тариф пенсионных отчислений составлял 28% фонда оплаты труда (ФОТ), причем он распределялся поровну: 14% — на финансирование базовой пенсии и 14% — закреплялся в виде финансовых обязательств пенсионной системы за конкретным человеком (приложение 5).

Однако уже с 2005 г. из-за снижения ставки единого социального налога до 26% (на каждое физическое лицо нарастающим итогом) вместо 35, 6 % от ФОТ, уплачиваемых ранее, произошла трансформация и ставки взноса, предназначенной для формирования базовой части пенсии.

При налоговой базе до 280 000 руб. структура взносов распределяется следующим образом: 20% идет в федеральный бюджет, 3, 2% — в фонд социального страхования, а 0, 8 и 2% — в федеральный и территориальный фонды обязательного медицинского страхования соответственно. Из тех 20%, которые перечисляются в бюджет, можно выделить следующие денежные потоки: 14% идет на формирование страховой и накопительной частей пенсии, а 6% — на формирование базовой части пенсии.

Таблица 1 Тарифы страховых взносов на финансирование обязательного пенсионного страхования с 1.01.2005 г.

База для начисления страховых взносов на каждое физическое лицо нарастающим итогом

Для лиц 1966 г. р. и старше

Для лиц 1967 г. р. и моложе

На финансирование страховой части трудовой пенсии

На финансирование страховой части трудовой пенсии

На финансирование накопительной части трудовой пенсии

От 280 001 руб. до 600 000 руб.

39 200 руб. + 5, 5% с суммы выше 280 000 руб.

22 400 руб. + 3, 1% с суммы выше 280 000 руб.

16 800 руб. + 2, 4% с суммы выше 280 000 руб.

Свыше 600 000 руб.

Однако на переходный период с 2005 до 2007 г. для лиц моложе 1967 г. р. предусматривается шкала отчислений на формирование накопительной части пенсии, представленная в табл. 1.3., которая, как видно, ниже заявленной в таблице.

Таблица 2 Ставки страховых пенсионных взносов для работодателей моложе 1967 г. р.

База для начисления страховых взносов на каждое физическое лицо нарастающим итогом

На финансирование страховой части трудовой пенсии

На финансирование накопительной части трудовой пенсии

От 280 001 руб. до 600 000 руб.

28 000 руб. + 3, 9% с суммы выше 280 000 руб.

11 200 руб. + 1, 6 % с суммы выше 280 000 руб.

Свыше 600 000 руб.

С начала 2005 г. из накопительной пенсионной системы будут исключены граждане старше 1966 г. рождения, за которых работодатель раньше уплачивал в накопительную часть пенсии 2% от его заработка. В соответствии с новыми предложениями все 14% страховых платежей за эту группу лиц планируется направлять на финансирование только распределительной страховой части пенсий. При этом средства, поступившие на накопительные счета этих граждан в период 2002-2004 г., остаются в управлении граждан и могут по их усмотрению быть переданы государственной или частной управляющей компании, а также в негосударственный пенсионный фонд.

Негосударственное пенсионное обеспечение и корпоративные пенсионные программы

Основу негосударственной (накопительной) системы пенсионного обеспечения составляют негосударственные пенсионные фонды (НПФ).

Негосударственные пенсионные фонды (НПФ) — это некоммерческие организации социального обеспечения, исключительным видом деятельности которых является негосударственное пенсионное обеспечение участников фонда на основе договоров о негосударственном пенсионном обеспечении.

Деятельность негосударственных пенсионных фондов в соответствии с Указом Президента от 9.03.2004 г. № 314 регулируется и контролируется Управлением регулирования и контроля за коллективными инвестициями при Федеральной службе по финансовым рынкам (ФСФР).

На основании договора о негосударственном пенсионном обеспечении между предприятием и НПФ работодатели имеют возможность:

повысить уровень материального стимулирования работников;

обеспечить достаточный уровень содержания ветеранам предприятия;

эффективно проводить кадровую политику предприятия;

получить дополнительные источники инвестиций в свое предприятие.

Корпоративные пенсионные программы

С целью реализации социальных программ, осуществления налогового планирования, для реинвестирования пенсионных резервов НПФ в корпоративные проекты создаются корпоративные пенсионные программы.

Схема организации корпоративных пенсионных программ на предприятии представлена на рис. 5.

Рис. 5. Схема организации корпоративных пенсионных программ

В основе функционирования НПФ лежит пенсионная схема, которая определяет порядок взаимоотношений между тремя субъектами: вкладчик (предприятие) — фонд (НПФ) — участник (работник).

Функции пенсионной схемы:

условия и порядок внесения взносов;

условия распределения инвестиционного дохода;

возможности выкупных сумм ;

формирование и расходование пенсионного резерва.

Пенсионные схемы могут быть двух видов:

с установленными взносами (где заранее определяется размер взноса на финансирование негосударственной пенсии, но не оговаривается размер выплат пенсий);

с установленными выплатами (в них заранее определяется размер выплат пенсий, но размер взносов может корректироваться).

В корпоративных пенсионных программах применяется четыре базовых вида схем: «С установленными взносами. Пожизненная»; «С установленными взносами. Срочная»; «С установленными взносами. Пожизненная. Солидарная» (наиболее популярная среди работодателей в настоящее время); «С установленными взносами. Срочная. Солидарная».

Пенсионные накопления могут формироваться как на солидарных пенсионных счетах (СПС) в НПФ, так и на индивидуальных (именных) счетах работников (ИПС).

Негосударственный пенсионный фонд может предложить участнику пенсионную программу, размер пенсии в которой рассчитывается в зависимости от:

тарифного разряда работника (тарифная программа);

размера пенсионных накоплений, времени участия в программе (накопительная программа);

пропорций внесения взносов предприятием (пропорциональная программа)

Налогообложение негосударственных пенсионных взносов

Согласно ст. 213, 236 и 255 Налогового кодекса РФ пенсионные взносы в НПФ включаются в расходы предприятия и уменьшают налоговую базу налога на прибыль на 12% без начисления ЕСН и подоходного налога на работников.

Договоры негосударственного пенсионного обеспечения должны быть заключены на срок не менее 5 лет и предусматривать выплату пожизненной пенсии, при достижении застрахованным лицом пенсионных оснований, предусмотренных законодательством РФ.

Пенсионное страхование и бюджет Пенсионного фонда РФ

Для обеспечения пенсионного страхования работодатели отчисляют средства единого социального налога в Пенсионный фонд РФ, бюджет которого ежегодно утверждается федеральным законом и исполняется в соответствии с законом об обязательном социальном страховании и Бюджетным кодексом. Раньше при ставке ЕСН 35, 6% на пенсионное страхование направлялось 28% (на социальное страхование — 4, 4%, на обязательное медицинское страхование — 3, 2%). С 2005 г. при ставке ЕСН 26% доля Пенсионного фонда — 20%. Федерального и территориальных фондов обязательного медицинского страхования — 3, 1% (соответственно 1, 1% + 2, 0%), Фонда социального страхования РФ — 2.9%. С 2011 г. при общей ставке отчислений на социальное страхование 34% Пенсионному фонду будет перечисляться 26%, 5, 1% — Федеральному и территориальным фондам обязательного медицинского страхования (2, 1 % + 3, 0%), 2, 9% — Фонду социального страхования РФ. Очевидным является увеличение общей величины отчислений на медицинское страхование.

Финансовое равновесие пенсионной системы зависит от трех групп факторов: экономической ситуации, демографического развития и управления системой.

До последнего времени был такой порядок: часть ЕСН поступала в бюджет для формирования базовой составляющей трудовой пенсии, которая затем передавалась Пенсионному фонду; часть ЕСН шла на формирование страховой части трудовой пенсии, напрямую поступавшей в бюджет Пенсионного фонда; накопительная часть передавалась в управление Внешэкономбанка и негосударственных пенсионных фондов (НПФ). После внесения изменений в действующие законодательные акты (июль 2009 г.) первую часть также решено напрямую перечислять Пенсионному фонду. Третью часть (накопительную) предполагается более обоснованно «разделить» между управляющими государственной и негосударственными компаниями. В формировании накопительной части трудовой пенсии новым является государственное софинансирование. Если работник производит дополнительные отчисления для увеличения накоплений, например, в размере 12 000 руб. в год, то столько же добавляет государство за счет бюджетных средств, перечисляемых в бюджет Пенсионного фонда на счет соответствующего лица с последующей передачей управляющей компании. Государству это выгодно, поскольку поступающие на счет пенсионера средства управляющей компанией используются для приобретения государственных облигаций, выручка от размещения которых становится источником покрытия дефицита бюджета. Для работника отчисления сверх 12 ООО руб. в гол менее выгодны, поскольку при добровольных отчислениях сверх указанной суммы государство не участвует в со- финансировании накопительной части пенсии. Государственной управляющей компанией является Банк развития (Внешэкономбанк). Перспектива сохранения в его управлении подавляющей части источника для накопительной части трудовой пенсии остается за этим банком. В его планах, для реализации которых создана основа (принят и 2 августа 2009 г. вступил в силу соответствующий закон) — вложения пенсионных накоплений вдва портфеля. Расширенный инвестиционный портфель Банка развития «наполнен» теперь не только государственными обшефедеральными облигациями, но и субфедеральными и муниципальными ценными бумагами, депозитами в рублях, долларах и евро, а также корпоративными облигациями и облигациями международных финансовых организаций. Это означает, что росту объема пенсионных накоплений в управлении частных управляющих компаний (УК) будут противостоять интересы государственной компании. Изначально Внешэкономбанку достались средства большинства россиян, не изъявивших желания сотрудничать с НПФ. Однако проблемой остается доходность инвестирования пенсионных накоплений. В 2009 г. Внешэкономбанк имел уровень доходности 9, 52%. По отношению к официальному уровню инфляции (8, 8%) плюсовая разница составляла 0, 68 п.п. По итогам кризисного 2008 г. банк имел доходность минусовую — на уровне 0, 46 п.п. До кризиса в течение трех лет (2005-2007 гг.) плюсовая доходность составляла 4, 95 п.п. На конец 2009 г. под управлением Внешэкономбанка находилось 480 млрд руб. пенсионных накоплений граждан — свыше 92% всех накоплений по обязательному пенсионному страхованию.

Ниже приведен расчет прогноза дефицита Пенсионного фонда России на 2007-2013 гг. при прежней ставке ЕСН. Однако принятые меры, в том числе рост трансфертов из федерального бюджета, изменили ситуацию (табл. 2.7).

Прогноз роста численности пенсионеров (к 2013 г. — 41-42 млн пенсионеров) был основанием для увеличения ставки отчислений на пенсионное страхование. Иначе бюджет фонда мог быть прогрессирующе дотационным. Размер дефицита ПФР ежегодно возрастал (см. табл. 2.8). Финансовый резерв фонда уже к началу 2007 г. был исчерпан.

Таблица 2.7. Расчетная таблица прогноза дефицита ПФР на 2007-2013 гг. при действовавших источниках финансирования

Среднемесячная заработная плата, руб.

Численность занятых, за минусом лиц. не уплачивающих ЕСН по 20%. млн чел.

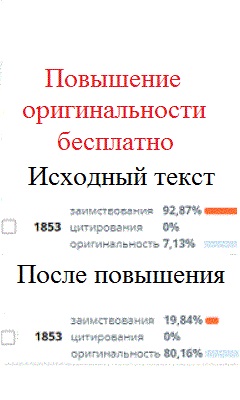

Предлагаем нашим посетителям воспользоваться бесплатным программным обеспечением «StudentHelp» , которое позволит вам всего за несколько минут, выполнить повышение оригинальности любого файла в формате MS Word. После такого повышения оригинальности, ваша работа легко пройдете проверку в системах антиплагиат вуз, antiplagiat.ru, РУКОНТЕКСТ, etxt.ru. Программа «StudentHelp» работает по уникальной технологии так, что на внешний вид, файл с повышенной оригинальностью не отличается от исходного.

реферат Негосударственное пенсионное страхование

ОГЛАВЛЕНИЕ

ВВЕДЕНИЕ 3

1. ПЕНСИОННОЕ СТРАХОВАНИЕ В РОССИЙСКОЙ ФЕДЕРАЦИИ 4

2. ДОБРОВОЛЬНОЕ ПЕНСИОННОЕ СТРАХОВАНИЕ: СУЩНОСТЬ, ПРЕИМУЩЕСТВА И НЕДОСТАТКИ 7

ЗАКЛЮЧЕНИЕ 13

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ 14

Сфера социального страхования занимает ту часть социально-экономической системы страны, где пересекается действие целого ряда демографических, экономических и правовых факторов. Пенсионное страхование является социально значимым видом страхования, так как затрагивает интересы всех граждан.

В условиях формирования социально-экономической ответственности государства перед гражданами, закончившими трудовую деятельность в связи со своим возрастом, вопрос пенсионного обеспечения является одним из самых актуальных. Поэтому формирование оптимальной модели пенсионного обеспечения, учитывающей социальные и экономические аспекты жизни общества, является важной задачей многих государств. В ходе реформирования пенсионных систем были сформированы две основных модели пенсионного обеспечения: распределительная (солидарная) и накопительная (сберегательная).

Добровольное пенсионное страхование - самый распространенный способ обеспечения жизни по выходу на пенсию в развитых странах мира. В России негосударственное пенсионное страхование стали использовать только в 2002 году.[2]

Неотъемлемым инструментом накопительного уровня пенсионного обеспечения являются негосударственные пенсионные фонды, они аккумулируют денежные взносы застрахованных лиц в экономику страны через доверительное управление, для дальнейшего их увеличения. Необходимо отметить, что, на сегодняшний день, по сравнению с другими западными странами, вопрос о необходимости совершенствования пенсионной системы в России является актуальным.

В контрольной работе рассмотрена сущность негосударственного пенсионного страхования и принципы работы негосударственных пенсионных фондов.

1. ПЕНСИОННОЕ СТРАХОВАНИЕ В РОССИЙСКОЙ ФЕДЕРАЦИИ

Пенсионное страхование, как необходимость материального обеспечения граждан в старости, существует во всех развитых странах. Увеличение продолжительности жизни населения и снижение рождаемости только добавляют актуальности проблеме. Поэтому совершенного законодательства по пенсионному страхованию не найти, пожалуй, ни в одном государстве. В России пенсионное обеспечение традиционно базируется на добровольной ответственности младших поколений перед старшими. Работающая молодежь содержит тех., кто ушел на заслуженный отдых. Падение рождаемости делает такую схему весьма шаткой.

В РФ пенсионное страхование основывается на двух видах пенсий: государственной и негосударственной (дополнительной). Если первый вид гарантируется государством, а порядок получения четко регулируется законом, то второй вид пенсии может существовать в различных вариантах, нюансы которых зависят от конкретного договора.

Обязательное пенсионное страхование

C принятием Федерального Закона «Об обязательном пенсионном страховании» в 2002 году в России началась пенсионная реформа.[ 2] Обязательное пенсионное страхование осуществляется Пенсионным фондом России, который выполняет функции страховщика. Роль страхователя отводится организациям или гражданам, осуществляющим прием на работу и производящим начисление и уплату взносов. Лица, подпадающие под действие обязательного пенсионного страхования, считаются застрахованными. Пенсионный фонд Российской Федерации открывает каждому гражданину индивидуальный лицевой счёт, на который ежемесячно зачисляются страховые взносы, которые за работника перечисляет работодатель при начислении ему заработной платы. Эти взносы и формируют будущую трудовую пенсию.[3]

Трудовая пенсия включает три составляющих: базовую, страховую и накопительную, причем, источники финансирования этих частей различны. Базовая составляющая финансируется федеральным бюджетом, а страховая и накопительная формируются из средств Пенсионного фонда России (конкретно – из страховых взносов, перечисляемых работодателем).[8]

Некоторые категории граждан обладают правом получения государственной пенсии (федеральные госслужащие; военные; нетрудоспособные лица; ветераны Великой Отечественной войны; лица, пострадавшие от техногенных либо радиационных катастроф). Пенсионное страхование вышеуказанных лиц осуществляется из средств федерального бюджета.

Накапливаемые на лицевом счёте страховые взносы инвестируются на финансовом рынке, формируя дополнительно накопительную часть

Управление накопительной частью пенсии осуществляет Государственная управляющая компания (ГУК «Внешэкономбанк»). Средства туда перечисляются непосредственно из Пенсионного Фонда России по умолчанию, то есть, в случае, если гражданин не определил иной вариант инвестирования. Граждане, не давшие указаний Пенсионному Фонду об ином способе инвестирования их накопительной части пенсии, получили условное название «молчуны».[3]

Граждане имеют право по-иному распорядиться своей накопительной частью пенсии, передав право на управление накопленными средствами негосударственной управляющей компании или негосударственному пенсионному фонду.

По достижении пенсионного возраста, накопленные взносы с учётом инвестиционного дохода являются источником, из которого будут выплачиваться пожизненная пенсия.[6]

Добровольное пенсионное страхование

Добровольное пенсионное страхование – система накоплений с помощью различных финансовых организаций будущей пенсии, основанная на тех же принципах, что и обязательное пенсионное страхование. Отличие состоит, во-первых, в том, что добровольное пенсионное страхование является дополнительным по отношению к обязательному. Во-вторых, размер взносов определяет не государство, а сам застрахованный, т.е. гражданин.[9]

Страховщиками по системе добровольного пенсионного страхования выступают:

*Негосударственные пенсионные фонды;

*Страховые компании.

Страховщики предлагают различные программы дополнительного пенсионного страхования, и право клиента – выбрать ту, которую он считает наиболее выгодной.

Взносы по программе добровольного пенсионного страхования могут быть единовременными или накопительными. В зависимости от программы добровольного пенсионного страхования взносы могут уплачиваться ежегодно, ежеквартально или ежемесячно.

По достижении пенсионного возраста выплата денег пенсионеру может производиться раз в квартал, полугодие, месяц и т.д., - в течение оговоренного срока или пожизненно.

За деятельностью страховщиков осуществляется серьёзный контроль со стороны государства. Контролю подлежат объём страховых резервов и их размещение, что обеспечивает надёжность страховых компаний.[7]

Программы добровольного пенсионного страхования успешно реализуются в самых разных странах мира, позволяя гражданам обеспечить себя средствами к существованию в старости, размер которых зависит не от возможностей государственной системы социального обеспечения, а исключительно от желания и возможностей застрахованного.

2. ДОБРОВОЛЬНОЕ ПЕНСИОННОЕ СТРАХОВАНИЕ: СУЩНОСТЬ, ПРЕИМУЩЕСТВА И НЕДОСТАТКИ

В соответствии со статьей 29 Федерального закона от 15.12.2001 г. № 167-ФЗ «Об обязательном пенсионном страховании в Российский Федерации» физические лица имеют право добровольно вступать в правоотношения по обязательному пенсионному страхованию и осуществлять уплату страховых взносов в бюджет Пенсионного фонда Российской федерации за другое физическое лицо, за которое не осуществляется уплата страховых взносов. Закон не ограничивает круг таких лиц. Однако обязательным условием является отсутствие уплаты страховых взносов за указанное лицо.

Добровольным накопительным пенсионным страхованием можно назвать систему накопительного пенсионного страхования, которая основывается на добровольном участии физических и юридических лиц в формировании пенсионных накоплений с целью получения физическими лицами пенсий, дополнительных к видам пенсий, установленных законодательством Российской Федерации об обязательном пенсионном страховании и государственном пенсионном обеспечении. Эта система включает в себя следующие виды накопительного страхования:[6]

1) личное накопительное страхование, предусматривающее формирование, назначение и выплату личных дополнительных пенсий на основании пенсионных договоров, заключенных физическими лицами в свою пользу, или физическими либо юридическими лицами в пользу третьих физических лиц, независимо от их места работы и жительства;

2) корпоративное накопительное пенсионное страхование, предусматривающее формирование, назначение и выплату корпоративных дополнительных пенсий на основании пенсионных договоров, заключенных работодателем в пользу физических лиц, состоящих (ранее состоявших) в трудовых отношениях с работодателем, по условиям, определенным трудовым договором, либо коллективным договором, либо региональным (отраслевым, межотраслевым, территориальным, профессиональным) соглашением;

3) региональное накопительное пенсионное страхование, предусматривающее формирование, назначение и выплату региональных дополнительных пенсий на основании пенсионных договоров, заключенных по единым для данного административно- территориального образования Российской Федерации условиям.

Деятельность по добровольному накопительному пенсионному страхованию включает в себя прием и накопление пенсионных взносов, инвестирование и организацию инвестирования активов добровольного пенсионного страхования, учет пенсионных накоплений, назначение и выплату дополнительных пенсий пенсионерам. Добровольное накопительное пенсионное страхование осуществляется исключительно накопительными пенсионными фондами, а именно, на базе осуществления данного страхования создается фонд по добровольному накопительному пенсионному фонду.[11]

Вкладчиком в данный фонд могут быть различные лица:

1) любое физическое лицо, являющееся гражданином Российской федерации, иностранным гражданином или лицом без гражданства;

2) любое юридическое лицо, зарегистрированное на территории Российской Федерации, а также иностранное юридическое лицо;

3) исполнительные органы государственной власти субъектов Российской Федерации и (или) исполнительные органы местного самоуправления.

Участниками данного фонда могут быть различные физические лица, заключившие пенсионные договоры.

Пенсионные взносы по добровольному страхованию уплачиваются вкладчиками в соответствии с выбранными ими пенсионными схемами, которые также могут быть различного вида:

- с установленными взносами (условия пенсионное схемы устанавливают порядок уплаты пенсионных взносов вкладчиком, а порядок выплаты дополнительной пенсии участнику определяется в момент ее назначения);

- с установленными выплатами ( условия пенсионной системы устанавливают порядок выплаты дополнительной пенсии участнику, в соответствии с которым оговаривается порядок уплаты пенсионных взносов вкладчиком).

Вкладчики и пенсионеры вправе требовать замены пенсионной схемы, выбранной при заключении пенсионного договора, на другую зарегистрированную пенсионную схему данного фонда. Вкладчики взносов несут обязанность по выбору определенной пенсионной схемы, но с правом ее изменения на другую предоставленную. С одной стороны данный способ уплаты взносов является эффективным и гарантированным, но с другой стороны – имеет некоторые несостыковки в распределении внесенных в фонд денежных средств.[12]

Фонд обязан осуществлять учет исполнения своих накопительных обязательств перед пенсионерами в форме ведения пенсионных счетов добровольного накопительного пенсионного страхования.

Добровольное пенсионное страхование (ДПС) называют также негосударственным. Из этого следует, что добровольное пенсионное страхование осуществляется негосударственными пенсионными фондами (НПФ).[4]

Добровольное пенсионное страхование физических лиц представляет собой разновидность добровольного личного страхования, которое регулируется Гражданским кодексом, а также Законом РФ от 27.11.92 № 4015-1 «Об организации страхового дела в Российской Федерации» (далее — Закон № 4015-1). Кроме того, страховые организации или их объединения обычно утверждают стандартные правила страхования определенного вида. Такие правила обязательны для страхователя (выгодоприобретателя), если в договоре (страховом полисе) прямо указано на их применение и сами правила изложены в одном документе с договором (страховым полисом), на его оборотной стороне либо приложены к нему (ст. 943 ГК РФ).[11]

и т.д.

* Примечание. Уникальность работы указана на дату публикации, текущее значение может отличаться от указанного.

Автор работы: Пользователь скрыл имя, 30 Октября 2012 в 17:40, курсовая работа

Краткое описание

Целью данной работы является исследование финансовых основ, составляющих пенсионное обеспечение в Российской Федерации путем изучения соответствующих нормативных актов, в первую очередь Федерального закона «О государственном пенсионном обеспечение в Российской Федерации», Федерального закона «О негосударственных пенсионах фондах» и ряда других, на основе которых осуществляется реформирование пенсионной системы Российской Федерации.

Содержание

ВВЕДЕНИЕ…………………………………………………………………. …3

Глава 1. ОСНОВЫ ОРГАНИЗАЦИИ ПЕНСИОННОГО

СТРАХОВАНИЯ………………………………………………………………5

1.1 Сущность пенсионного страхования………..………………………9

1.2 Государственное пенсионное страхование……….……………….12

1.3 Негосударственное пенсионное страхование ………………….…13

Глава 2. СОВЕРШЕНСТВОВАНИЕ СИСТЕМЫ НЕГОСУДАРСТВЕННОГО ПЕНСИОННОГО СТРАХОВАНИЯ…. 19

2.1 Состояние негосударственного пенсионного страхования ……..21

2.2 Пути решения проблем негосударственного пенсионного страхования…………………………………………………………………. 25

ЗАКЛЮЧЕНИЕ……………………………………………………………. 34

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ………………………36

Прикрепленные файлы: 1 файл

Kursovaya.doc

Министерство образования и науки Российской Федерации

Государственное образовательное учреждение

высшего профессионального образования

«Башкирский государственный университет»

Кафедра «Финансы и налогообложение»

КУРСОВАЯ РАБОТА

по дисциплине «Финансы»

на тему: Пенсионное страхование

Выполнила: студентка 3 курса,

гр. 3.4 А ФК очного отделения

к.э.н., доцент Галимова Г.А.

«____»____________ 2011 г.

Глава 1. ОСНОВЫ ОРГАНИЗАЦИИ ПЕНСИОННОГО

1.1 Сущность пенсионного страхования………..………………………9

1.2 Государственное пенсионное страхование……….……………….12

1.3 Негосударственное пенсионное страхование ………………….…13

Глава 2. СОВЕРШЕНСТВОВАНИЕ СИСТЕМЫ НЕГОСУДАРСТВЕННОГО ПЕНСИОННОГО СТРАХОВАНИЯ…. 19

2.1 Состояние негосударственного пенсионного страхования ……..21

2.2 Пути решения проблем негосударственного пенсионного страхования………………… ………………………………………………. 25

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ………………………36

Вопрос об эффективности проводимой сегодня социальной политики является одним из наиболее важных. Огромную значимость данного вопроса определяет количество исследований в отечественной науке, публикаций, посвященных разработке теоретических, конституционных основ социальной политики, а также работ, раскрывающих роль права в обеспечении социальных гарантий населения.

Одним из элементов социальной политики является пенсионное обеспечение. Право на пенсию - одно из основных прав, установленных Конституцией РФ.

Российская Федерация как государство, Конституция которого предусматривает в качестве ориентира социальное государство, стремясь максимально исходя из существующих возможностей защищать права своих граждан устанавливает в правовых отношениях такой порядок, который предусматривает социальное обеспечение тех категорий граждан, которую признаны нуждающимися в таковой. В этом проявляются социальные функции государства. Социальная защита в Российской Федерации осуществляется в нескольких формах, одной из них и является пенсионное обеспечение, объем и уровень которого во многом зависит от выполнявшейся работы, трудового стажа, размера заработка и в основном состоит в регулярной выплате пенсий.

Актуальность темы курсовой работы довольна существенна. Это обусловлено тем, что на данном этапе развития рыночной экономики в нашем государстве, забота о незащищенных слоях населения является неотъемлемым элементом государственной политики. Немаловажным проявлением данной «заботы» является выплата пенсий и социальных пособий. Российская Федерация является «социальным государством, политика которого направлена на создание условий, обеспечивающих достойную жизнь и свободное развитие человека» [1] .

Целью данной работы является исследование финансовых основ, составляющих пенсионное обеспечение в Российской Федерации путем изучения соответствующих нормативных актов, в первую очередь Федерального закона «О государственном пенсионном обеспечение в Российской Федерации», Федерального закона «О негосударственных пенсионах фондах» и ряда других, на основе которых осуществляется реформирование пенсионной системы Российской Федерации.

К основным задачам курсовой работы, посвященной пенсионному страхованию, можно отнести:

1) рассмотрение понятий пенсия, обязательное пенсионное страхование и добровольное пенсионное страхование;

2) рассмотрение государственной системы пенсионного страхования и негосударственного пенсионного страхования;

3) определение недостатков и рассмотрение путей совершенствования системы пенсионного страхования на территории нашей страны на примере негосударственных пенсионных фондов.

Глава 1. ОСНОВЫ ОРГАНИЗАЦИИ ПЕНСИОННОГО СТРАХОВАНИЯ

Пенсионный фонд Российской Федерации — это централизованный фонд пенсионного обеспечения населения. Пенсии, пособия и другие виды социальной помощи должны обеспечивать прожиточный уровень жизни.

Пенсионный фонд является самостоятельным финансово-кредитным учреждением, осуществляющим свою деятельность в соответствии с законодательством РФ и Положением о Пенсионном фонде РФ (России), утвержденным постановлением Верховного Совета РФ от 27 декабря 1991 г. № 2122-1 (в ред. федерального закона от 5 августа 2000 г.) [3].

Согласно ст. 2 вышеуказанного Положения денежные средства этого фонда находятся в государственной собственности, не входят в состав бюджетов других фондов и изъятию не подлежат.

Пенсионный фонд имеет в регионах Российской Федерации свои отделения.

Пенсионный фонд РФ подотчетен Федеральному Собранию. Денежные средства Пенсионного фонда РФ находятся в государственной собственности и не входят в состав федерального и территориальных бюджетов.

Руководство Пенсионным фондом РФ осуществляется правлением фонда и его исполнительной дирекцией. Состав правления Фонда утверждается Государственной Думой.

Для контроля деятельности исполнительной дирекции Пенсионного фонда РФ, его региональных органов образуется ревизионная комиссия.

В основе пенсионного обеспечения граждан России лежит пенсионное законодательство, которое включает следующие законы:

1. Федеральный закон от 15 декабря 2001 г. № 166-ФЗ "О государственном пенсионном обеспечении в Российской Федерации".

2. Федеральный закон от 15 декабря 2001 г. № 167-ФЗ "Об обязательном пенсионном страховании в Российской Федерации".

3. Федеральный закон от 17 декабря 2001 г. № 173-ФЗ "О трудовых пенсиях в Российской Федерации".

4. Федеральный закон от 24 июля 2002 г. № 111-ФЗ "Об инвестировании средств для финансирования накопительной части трудовой пенсии в Российской Федерации".

В настоящее время в системе индивидуального (персонифицированного) учета ПФР зарегистрировано более 62 млн. застрахованных работников и свыше 38 млн. пенсионеров. С Фондом сотрудничает 4,3 млн. работодателей-страхователей.

Средства ПФ формируются за счет следующих источников:

1) страховых взносов работодателей, граждан, занимающихся индивидуальной трудовой деятельностью, в том числе фермеров адвокатов (85-90% всех доходов ПФ);

2) ассигнований из бюджета на выплату пенсий военнослужащим, социальных пенсий, пособий и компенсаций (5-6%);

3) добровольных взносов физических и юридических лиц (1-2%);

4) доходов от капитализации средств ПФ и других поступлений (2-3%);

5) средств, возмещаемых ПФ Государственным фондом занятости населения Российской Федерации в связи с назначение досрочных пенсий безработным (1%);

6) пеней, штрафов, финансовых санкций, а также банковских начислений по остаткам средств на счетах региональных ПФ (1%).

Бюджет ПФ формируется в основном за счет страховых взносов субъектов пенсионного страхования, к которым относятся:

- работодатели - предприятия, учреждения, организации;

- родовые семейные общины малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования;

- нотариусы, занимающиеся частной практикой, адвокаты, частные детективы.

За счет средств ПФ осуществляются:

1) выплата трудовых пенсий, в том числе гражданам, выезжающим за пределы России;

2) выплата социальных пенсий и пособий (1,5% расходов ПФ). Социальные пенсии - это пенсии людям, не имеющим заработка (например, инвалиды с детства), трудовой книжки: пенсии при потере кормильца. Пособия на детей военнослужащих срочной службы; пособия на детей в возрасте от 1,5 до 6 лет; пособия на детей одиноким матерям; пособия на детей, инфицированных ВИЧ; а также компенсационные выплаты гражданам, пострадавшим на Чернобыльской АЭС, и др.;

3) выплата пенсий военнослужащим и других государственных пенсий (МВД, ФСБ), которые финансируются из госбюджета (5% расходов ПФ);

4) содержание аппарата ПФ (0,7%);

5) расходы по доставке пенсий (3,6%),

6) выплата пособий на погребение (0,5%).

ПФ финансирует различные программы по социальной поддержке инвалидов, пенсионеров и детей [12].

Согласно закону "О государственном пенсионном обеспечении в Российской Федерации" право на пенсию по государственному пенсионному обеспечению имеют:

1) федеральные государственные служащие;

3) участники Великой Отечественной войны;

4) граждане, пострадавшие в результате радиационных или техногенных катастроф.

Назначаются следующие виды пенсий по государственному пенсионному обеспечению: пенсия за выслугу лет; пенсия по старости; пенсия по инвалидности; социальная пенсия. Финансирование этих пенсий осуществляется за счет средств федерального бюджета. Федеральным государственным служащим назначается пенсия при наличии стажа не менее 15 лет в размере 45% среднемесячного заработка плюс 3% месячного заработка за каждый год стажа сверх 15 лет. Общая сумма пенсии не может превышать 75% среднего заработка.

Закон "Об обязательном пенсионном страховании в Российской Федерации" устанавливает основы обязательного пенсионного страхования, регулирует финансовые правоотношения в системе обязательного пенсионного страхования.

Согласно закону бюджет Пенсионного фонда РФ формируется за счет страховых взносов, сумм пеней и иных финансовых санкций, доходов от размещения (инвестирования) временно свободных средств пенсионного страхования, добровольных взносов [4].

Закон "О трудовых пенсиях в Российской Федерации" устанавливает права граждан и порядок назначения трудовых пенсий на общих основаниях.

В законе определены виды трудовых пенсий:

2) по инвалидности;

3) по случаю потери кормильца.

Трудовая пенсия по старости и трудовая пенсия по инвалидности состоят из следующих частей:

Право на трудовую пенсию имеют мужчины, достигшие возраста 60 лет, и женщины, достигшие возраста 55 лет.

Трудовая пенсия по старости назначается при наличии не менее пяти лет страхового стажа.

На каждое застрахованное лицо Пенсионный фонд РФ открывает индивидуальный лицевой счет с постоянным страховым номером.

Каждому застрахованному лицу выдается страховое свидетельство.

- Сущность пенсионного страхования

Пенсионное страхование – это вид страхования, при котором страховщик по договору страхования принимает на себя обязательства производить страховые выплаты страхователю (застрахованному лицу) в фиксированной, как правило, сумме с установленной периодичностью при условии дожития его до предусмотренного договором возраста и полной уплаты им страховой премии.

При пенсионном страховании основные выплаты страхового обеспечения производятся по достижении застрахованным лицом возраста выхода на пенсию, поэтому страховые выплаты в данном виде страхования именуются пенсией. Однако данное условие не является обязательным, так как в соответствии с Гражданским кодексом РФ стороны, заключившие договор страхования, могут сами определить возраст, с которого следует начинать выплату страхового обеспечения.

Страховыми случаями при страховании пенсии являются дожитие застрахованного лица до предусмотренного договором возраста и срока начала страховых выплат, а также до последующих установленных сроков для периодических выплат страхового обеспечения в форме пенсии. Договор страхования пенсии может также включать другие виды рисков, например от несчастного случая и на случай смерти [5].

Страхователями по договору пенсионного страхования могут быть дееспособные граждане, заключившие договор в свою пользу или в пользу другого лица, а также юридические лица. Максимальный возраст застрахованного лица в момент заключения договора страхования для женщин обычно ограничен 52-54 годами, а для мужчин - 57-59 годами, т.е. 2-3 годами до наступления пенсионного возраста. При этом на страхование принимаются граждане независимо от состояния здоровья на момент заключения договора.

Страховая сумма при пенсионном страховании устанавливается на момент заключения договора страхования в размере периодических выплат. Размер этих выплат определяется страхователем в зависимости от его финансовых возможностей по уплате страховой премии и согласовывается со страховой компанией. В отдельных случаях в договоре пенсионного страхования может быть предусмотрено участие застрахованного лица в прибыли, которую страховая компания получает в результате инвестирования страховых взносов по этому виду страхования. При этом страхователь имеет право как на страховую выплату, так и на выплату, связанную с участием в прибыли страховщика. Размер таких выплат обычно сообщается страховщиком страхователю ежегодно [2].

Читайте также: