Пенсионное страхование за и против

На фоне регулярных и постоянных изменений пенсионного законодательства, а также, в целом, довольно низкого уровня жизни нынешних пенсионеров многие работающие гражданине, в том числе и из числа молодежи, задумываются о том, как увеличить свою пенсию в будущем.

Для этого существует ряд механизмов, обеспечивающих формирование пенсионных накоплений. Кроме прочего, в их числе следует отметить так называемую накопительную часть пенсии. Она формируется по особым правилам, об особенностях которых и пойдет речь в статье далее.

Бесплатно по России

Принцип формирования пенсии

В 2002 году в Российской Федерации была проведена масштабная реформа, которая определила переход системы пенсионного обеспечения на страховые принципы. В соответствии с законодательством каждый гражданин обязан быть зарегистрирован в системе обязательного пенсионного страхования.

При осуществлении трудовой деятельности за него в Пенсионный фонд России на цели, предусмотренные ОПС, вносятся денежные средства в размере, составляющем 22% от его заработной платы. Это так называемые страховые взносы. Обязанность по их отчислению в ПФР лежит на работодателе.

Денежные средства, перечисленные в качестве взносов, конвертируются в пенсионные баллы, которые составляют индивидуальный пенсионный коэффициент (ИПК). Именно данный параметр и характеризует объем пенсионных прав гражданина.

Однако, кроме пенсии страховой, существует еще и накопительная. Она формируется за счет все тех же взносов. При этом на накопительную часть пенсии направляются денежные средства в размере 6%, в то время как на страховую уже 16%. В целом, граждане, за небольшим исключением, сами выбирают то, формировать им накопительную часть пенсионных выплат или нет.

С 2014 года Правительство РФ ввело мораторий на отчисления в счет накопительной части. Иными словами, все взносы направляются только на формирование страховой пенсии. На сегодняшний день известно, что мораторий продлится до 2021 года включительно.

В целях, предусмотренных системой ОПС, граждане вправе самостоятельно определять, где они будут формировать свою накопительную пенсию – в государственном пенсионном фонде (ПФР) или в негосударственном (НПФ).

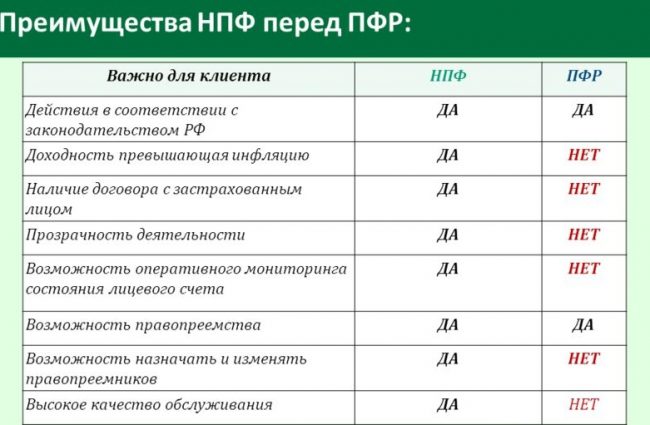

Что лучше НПФ или ПФР

В связи с тем, что гражданам предоставлено право выбора относительно того, где размещать средства для накопительной пенсии, у многих из них возникают вопросы относительно того, что выбрать – ПФР или НПФ. В данном случае у размещения в той или иной организации имеются свои плюсы и минусы, которые следует разобрать более подробно.

Минусы и плюсы НПФ

Негосударственный пенсионный фонд представляет собой частную структуру, которая, получив соответствующую лицензию, имеет возможность заключать с гражданами договоры ОПС.

По их условиям НПФ получает и аккумулирует денежные средства, направленные в качестве страховых взносов на формирование накопительной пенсии. Соответственно, как только гражданин достигает пенсионного возраста, негосударственный пенсионный фонд обязан выплачивать ему денежное содержание, исходя из условий договора.

Плюсы формирования накопительной пенсии в НПФ:

- Увеличение размера пенсии за счет получения инвестиционного дохода. Денежные средства, которые в качестве страховых взносов направляются в НПФ, не только аккумулируются на соответствующих счетах, но и инвестируются в целях получения дохода для будущих пенсионеров. К объектам инвестиций следует отнести: ценные бумаги, драгоценные металлы, облигации, акции и так далее.

- Защищенность денежных средств. В соответствии с действующим законодательством денежные средства граждан, размещенные в НПФ в рамках договоров ОПС, застрахованы от всех возможных рисков, в том числе и от банкротства. Это не касается инвестиционного дохода, полученного от инвестирования.

- Конкуренция. На сегодняшний день на рынке представлено несколько десятков негосударственных пенсионных фондов. Большая часть из них аффилирована с крупными финансовыми структурами, такими как «Сбербанк» или «Газпром». Несмотря на это, отсутствие монополии благоприятно сказывается на функционировании негосударственных фондов с точки зрения выгод для их клиентов.

- Возможность банкротства или отзыва лицензии у НПФ. В случае, если НПФ потеряет лицензию или будет объявлен банкротом, гражданин рискует потерять накопленный инвестиционный доход.

- Отсутствие гарантий доходности. НПФ не несет гарантий того, что его инвестиционная политика принесет доход клиентам. В некоторых случаях он может не покрывать даже инфляцию.

Минусы и плюсы ПФР

Гражданин вправе не заключать договор с НПФ, а формировать накопительную пенсию в ПФР.

Это имеет следующие плюсы:

- Надежность. Государственный ПФ лишен традиционных рисков, присущих НПФ.

- Периодическая индексация. Вне зависимости от конъюнктурных показателей, ПФР ежегодно индексирует накопления граждан, чтобы нивелировать действие инфляции.

Минусы:

Основным минусом является то, что инвестиционная политика ПФР не предполагает получение высокого уровня доходности.

Как сделать правильный выбор

Выбирая то, какой организации доверить формирование своего будущего пенсионного обеспечения, гражданин должен учитывать:

Каждый гражданин желает иметь достойное пенсионное обеспечение в старости. Система накопительных пенсий отчасти способна воплотить данное стремление в жизнь. При этом гражданин вправе сам выбрать, какой организации он доверяет формирование своей будущей пенсии – государственному ПФР или частному фонду.

Полезное видео

Может быть стоит обратить внимание на инвестиции, а не надеяться на формирование государственной пенсии или накоплениями в НПФ? Подробнее в видео:

Иметь финансовую подушку безопасности полезно в любом возрасте, особенно при выходе на пенсию. Сегодня существует огромное количество инструментов для накоплений со своими плюсами и минусами, но мы расскажем о самом логичном из них — индивидуальном пенсионном плане. А также о тех не всем известных особенностях, которые свойственны ему.

Как НПФ помогают формировать пенсию?

Негосударственные пенсионные фонды могут помочь вам увеличить пенсию двумя способами:

1. Обязательное пенсионное страхование

С 2002 до 2014 года 6% от обязательных страховых взносов работодателей шли на индивидуальный счет сотрудников в НПФ или ПФР. В 2014 году в России приняли решение «заморозить» эти отчисления и все страховые взносы отправлять на выплаты нынешним пенсионерам. Но на счетах накопительных пенсий за 12 лет успели скопиться определенные суммы, и сейчас они прирастают за счет инвестиционного дохода, материнского капитала и добровольных взносов в рамках программы софинансирования.

2. Негосударственное пенсионное обеспечение

Можно заключить договор негосударственного пенсионного обеспечения с НПФ. На сегодняшний день в каждом фонде есть несколько вариантов индивидуальных пенсионных планов с гибкими условиями.

Вы можете выбрать план с учетом его характеристик и ваших потребностей: величина и периодичность взносов, срок накопления, прогнозируемая доходность и другие. Кстати, на пенсионные счета негосударственного пенсионного обеспечения не начисляется отрицательная доходность.

Помимо инвестиционного дохода можно получить налоговый вычет 13% от суммы, не превышающей 120 000 рублей (то есть до 15 600 руб. в год).

Еще один плюс негосударственного пенсионного обеспечения — возможность получать пенсионные выплаты на пять лет раньше государственной пенсии: в 55 лет для женщин и 60 лет для мужчин.

Неочевидный плюс негосударственного пенсионного обеспечения

Есть еще одна интересная особенность индивидуальных пенсионных планов, о которой нечасто упоминают, но которая для некоторых может оказаться важным решающим моментом. Мало кто помнит о том, что в рамках исполнительного производства со счета без предупреждения могут быть списаны долги по оплате услуг ЖКХ, неуплаченные налоги, штрафы, задолженность по кредиту.

А вот на средства пенсионных резервов по закону не может быть обращено взыскание по долгам участников, также по ним не могут применяться меры по обеспечению заявленных требований, в том числе арест имущества. Еще средства на счете индивидуального пенсионного плана по закону не входят в состав совместно нажитого имущества при разводе супругов. То есть в случае развода и раздела имущества владелец счета сохраняет свои пенсионные деньги от возможных притязаний бывшего супруга, тогда как средства на банковских и брокерских счетах таким статусом не обладают.

Все дело в том, что по закону пенсионные резервы становятся собственностью гражданина только в тот момент, когда они поступают ему в качестве соответствующей выплаты. А пока они хранятся в НПФ, они являются собственностью (имуществом) пенсионного фонда.

Кстати, пенсионные накопления являются частью средств обязательного пенсионного страхования и по закону принадлежат государству.

С 2002 года работодатели отчисляли за каждого сотрудника страховые взносы, состоящие из двух частей. Первая — 16% от фонда оплаты труда — направлялась в бюджет Пенсионного фонда России (ПФР) для выплаты текущих пенсий. За счет второй, которая составляла 6% от фонда оплаты труда, формировались индивидуальные пенсионные накопления граждан России. Они хранятся на счете в государственном или негосударственном пенсионном фонде. Важно помнить, что это не средства из заработной платы работника, а именно страховые взносы работодателей. При передаче в негосударственный пенсионный фонд накопления автоматически становятся по закону имуществом НПФ.

Страховые взносы являются основным фундаментом нашей будущей пенсии. От их размера и продолжительности уплаты зависит сумма будущих ежемесячных выплат.

Обязательное пенсионное страхование в России предусматривает возможность не только следить за своими отчислениями, но и управлять ими. Для этого можно сделать выбор в пользу одного из предлагаемых государством вариантов пенсионного обеспечения.

Какой вариант более выгоден и стоит ли переводить накопительную часть пенсии в НПФ рассмотрим далее. Информация поможет Вам выбрать пенсию: накопительную или страховую.

Какой вариант пенсионного обеспечения выбрать

Действительно, право выбора варианта в системе обязательного пенсионного страхования есть. Можно не только единожды выбрать, но и передумать и вернуться к прежнему варианту. Для этого вы должны иметь номер СНИЛС.

Сегодня перечисляемые Вашим работодателем страховые взносы в системе государственного обязательного страхования можно по своему выбору направить в полной мере в ПФР, или откладывать часть средств в Негосударственный пенсионный фонд на накопительную пенсию.

Вне зависимости от нашего выбора, из общего тарифа в 22 процента Пенсионный фонд удерживает 6 процентов на финансирование фиксированной выплаты. Это называется солидарным тарифом, когда часть страховых взносов идет на обеспечение нынешних пенсионеров.

Оставшиеся 16% называются индивидуальной частью. Именно этими деньгами, накопленными в пределах индивидуальной части Вы можете управлять.

После всех реформ на сегодняшний день нам доступны на выбор следующие варианты пенсионного обеспечения. Сравним каждый из них отдельно для понимания и осознанного выбора и рассмотрим плюсы и минусы каждого из вариантов.

Вариант 1. Только страховая пенсия 16%

Данный вариант ОПС можно назвать основным. Он предлагается ПФР «по умолчанию». Большинство застрахованных лиц формируют пенсионные накопления именно по этому варианту.

На сленге их называют «молчунами». Это те граждане, которые никогда не делали выбор варианта по обязательному пенсионному страхованию. Либо выбирали, но вернулись обратно к этому варианту.

Если Вы не писали никаких заявлений и договоров на переход в НПФ, то все Ваши 16% взносов с индивидуальной части идут только на страховую пенсию.

При таком варианте управления страховыми средствами все перечисленные взносы переводятся в индивидуальные коэффициенты. Их еще называют пенсионными баллами.

У каждого застрахованного свое индивидуальное число накопленных баллов. Их можно проверить в индивидуальном лицевом счете гражданина.

Например, для ежемесячной заработной платы в 25000 рублей количество учтенных пенсионных баллов за 2018 год будет равно 2,938. Расчет следующий: (25000*12*16%/163360)*10. Где 163360 — это нормативный размер страховых взносов на 2018 год, а 10 – постоянная величина.

Все накопленные баллы остаются на Вашем индивидуальном пенсионном счете. Они не увеличиваются сами по себе и не индексируются. Количество коэффициентов будет ровно таким, каким Вы их накопили в течении жизни. Другое дело, что они не обесцениваются с течением времени. Новая формула для расчёта страховой части умножает общее количество накопленных коэффициентов на стоимость одного пенсионного балла.

С 2015 года стоимость одного балла ежегодно увеличивается на индекс роста потребительских цен. Поэтому при выходе на пенсию Ваши накопленные баллы будут переведены в рубли с учетом всех индексаций.

Например, если женщина при достижении в 2018 году своего пенсионного возраста накопила 130 баллов, то страховая часть будет равна 10593.70 рубля (130 * 81,49). Прибавим к ней фиксированную выплату из солидарной части 4982,90 и получим общий размер выплат 15576.60 рублей.

Таким образом, при выборе данного варианта пенсионного страхования:

• Все уплаченные страховые взносы в размере 16% направляются на Вашу страховую пенсию;

• Взносы из рублей переводятся в индивидуальные коэффициенты;

• Количество накопленных за жизнь пенсионных баллов у каждого человека индивидуально;

• Баллы не обесцениваются со временем;

• Ежегодно страховая пенсия индексируется с увеличением стоимости балла.

Вариант 2. Накопительная пенсия 6% и страховая пенсия 10%

Если предыдущий вариант пенсионного страхования является для всех выбором по умолчанию, то вариант с накопительной пенсией выбирается человеком только путем подачи соответствующего заявления.

В случае такого выбора на страховую пенсию уже будет перечисляться только 10%, а 6% будут переводиться на Вашу накопительную часть.

Наглядно формула такого выбора будет выглядеть так:

Для того, чтобы перейти на этот вид пенсионного страхования необходимо подать заявление в ПФР о переходе в Негосударственный пенсионный фонд (НПФ) или Управляющую компанию (УК) и заключить с ними договор.

После заключения договора 6% из Вашего тарифа со следующего года после подачи заявления будут переводится в НПФ или УК для инвестирования этих средств и получения доходов.

Например, с зарплаты в 30000 рублей в НПФ на инвестирование в накопительную часть пенсии будет переведено 21600 р.(6% годовой з/п).

Негосударственные фонды и управляющие компании распоряжаются, переданными Вами деньгами, инвестируя их для получения большего дохода. Их выгода заключается в получении процента от управления деньгами.

Процесс инвестирования может иметь не только доход, но и определенные риски по утрате вложенных денег. Важно учитывать эти обстоятельства при выборе варианта обязательного пенсионного страхования.

Государство гарантирует сохранность средств при переводе средств в НПФ и УК. Это означает, что при переводе, например, 12000 рублей в Управляющую компанию на финансирование своей накопительной пенсии, эти деньги останутся за Вами даже при получении отрицательного дохода от инвестирования.

Максимальные потери — это инфляция за прошедший год и обесценивание Ваших средств без получения инвестиционного дохода.

Важно: право на выбор НПФ предоставлено только сроком один раз за пять лет. При досрочном переводе весь Ваш накопленный доход по процентам теряется.

Какой выбрать НПФ, каждый решает сам. Важно обратить внимание на его возраст и общую доходность за весь период инвестирования.

Расчет накопительной пенсии не сложен. Накопленные суммы делятся на ожидаемый период выплаты, который ежегодно утверждается Федеральным законом.

Например, в январе 2018 года женщина вышла на страховую пенсию. На индивидуальном лицевом счете к этому моменту накоплено 158767 рублей. Ожидаемый период на 2018 год утвержден Законом № 419-ФЗ продолжительностью 246 месяцев. Ежемесячная сумма накопительной части будет равна 645,39 рублей (158767/246).

Подведем итоги выбора накопительного варианта пенсионного обеспечения.

• В системе ОПС 10% страховых взносов от вашей заработной платы будут формировать Вашу страховую пенсию и переводиться в пенсионные баллы;

• 6% взносов будут перечисляться в выбранный Вами НПФ или УК для перевода в накопительную часть;

• Доходность от управления Вашими средствами в каждом негосударственном фонде и компании разные и никто не гарантирует стабильного и постоянного дохода. В идеале, он должен быть минимум выше годовой инфляции в стране;

• Ваши деньги застрахованы от убытков при инвестировании;

• Накопленные деньги не привязаны к стоимости пенсионного балла и будут рассчитаны из утвержденного периода выплаты накопительной выплаты.

• Ваша накопительная пенсия не будет индексироваться.

• Накопления наследуются правопреемникам, но только до даты назначения выплат.

НПФ или ПФР: выбор с расчетом вариантов в системе ОПС

Сложно получить ответ на вопрос, какой вариант пенсионного обеспечения лучше выбрать. В каждом из них есть свои плюсы и минусы. Для того, чтобы определиться НПФ или ПФР доверить свои средства, нужно знать какой вариант обеспечения выгоднее для Вас.

На этот вопрос очень трудно найти однозначный ответ как в сети интернет, так и из других источников информации. Везде пишут, что каждый должен решать сам какую пенсию выбрать.

Другое дело, что не каждый человек может самостоятельно рассчитать наиболее выгодный вариант для себя. Формулы расчета баллов достаточно сложны.

На точный расчет будущей пенсии влияют не только установленные тарифы и размер страховых взносов, но и возможная доходность Ваших пенсионных накоплений.

Попробуем рассчитать возможные варианты пенсионного обеспечения на примерах в зависимости от размера заработной платы для того, чтобы узнать возможный размер будущей пенсии.

Представим, что Анна и Сергей могли выбрать разные варианты в системе обязательного страхования. У них разная ежемесячная зарплата. У Анны она составляет 11000 рублей, у Сергея — 40000 рублей.

Проверим возможные суммы выплат в зависимости от выбранного тарифа и посмотрим какой вариант пенсионного обеспечения оказался выгоднее. Для этого смоделируем варианты с вложением средств в НПФ и ПФР на протяжении последних трех лет.

Сразу заметим, что в связи с введенным мораторием на финансирование накопительной части страховые взносы в настоящее время не переводятся для инвестирования в НПФ и УК.

Не станем в этой статье сейчас расписывать подробные расчеты полученных данных. Отследить расчет будущей пенсии можно в самом содержании построенных данных.

Отметим также особенности при расчете на которые необходимо обратить внимание:

• Расчетный период — последние три года. Именно с 2015 года были введены индивидуальные пенсионные коэффициенты.

• Заработная плата наших героев на протяжении этого времени не увеличивалась и оставалась в том же размере.

• Для расчета доходности инвестирования средств пенсионных накоплений не отдавалось предпочтение конкретному НПФ или УК. Был взят средний процент доходности за предшествующие 3 года — 10%. Это оптимальный процент который мы рекомендуем рассматривать при выборе НПФ.

• Ежемесячные выплаты рассчитаны на 2018 год. Стоимость одного балла — 81,49 рублей. Ожидаемый период накопительной пенсии — 246.

Для понимания того, какой вариант пенсионного обеспечения лучше выбрать, представим итоговую таблицу с полученными результатами.

По итоговым данным можно сделать вывод, что первый вариант с формированием 16% на страховую выгоднее для каждого из наших героев. По прошествии трех последних лет лучше по результатам оказался именно он.

Но стоит отметить в поддержку накопительной пенсии, что общая сумма на инвестирование увеличивается с каждым годом. То есть, чем больше накапливается на Вашем счете средств, тем больший процент по ним получается. Тем более, что доходность происходит только спустя год после перевода средств на накопительную часть в НПФ.

На более длительной дистанции формирование накопительной выплаты может принести доход больше. Возможно, именно поэтому Пенсионный фонд ограничил минимальный срок для перевода средств накоплений из одного НПФ в другой 5 годами.

Обязательно повторим такой расчет в следующем году для сравнения результатов по выбору выгодного варианта в системе ОПС для НПФ и ПФР.

Кто может выбрать вариант пенсионного обеспечения

В 2018 году выбрать предложенный вариант пенсионного обеспечения могут не все люди, а те кто только начал трудовую деятельность или не достиг 23 летнего возраста. В течение 5 лет они могут свободно сделать свой выбор в пользу одного из вариантов.

Если они в этот период не обратятся с заявлением о переходе, например, в НПФ для формирования накопительной части, то по умолчанию для них останется вариант только со страховой пенсией.

Для всех остальных лиц 1967 года и моложе право выбора пенсионного обеспечения было до 2016 года. Выбранный на тот момент времени вариант остается и по настоящее время. Единственное отличие для них: можно отказаться от накопительной пенсии и вернуть первый вариант, но не наоборот.

В случае отказа накопленные средства никуда не денутся. Они останутся на Вашем индивидуальном лицевом счете и по-прежнему будут инвестироваться. При выходе на страховую пенсию они будут возвращены в виде срочной или накопительной выплаты.

Узнать где формируется пенсия

В том случае, если Вы не знаете или забыли о выбранном варианте в системе пенсионного обеспечения, то можно получить необходимую информацию онлайн.

Для того, чтобы узнать это необходимо зайти в личный кабинет застрахованного лица на сайте ПФР. Если у Вас имеется учетная запись на портале госуслуг, то не придется даже проходить регистрацию.

В разделе «Управление средствами пенсионных накоплений» можно получить необходимую информацию о своем страховщике.

Здесь можно узнать не только о том, где формируется Ваша пенсия, но и получить актуальные данные:

• О выбранном тарифе;

• Общей сумме средств накоплений;

• Результаты инвестирования (только для ПФР);

• Гарантированной сумме страховых взносов Агентством по страхованию вкладов;

• Добровольных взносах на накопительную пенсию.

Подведем итоги

Формирование пенсионных накоплений важный процесс, от которого зависит благосостояние будущего пенсионера. Поэтому для того чтобы определиться какой вариант пенсионного обеспечения лучше выбрать, необходимо учитывать особенности страховой системы.

- Выбирать вариант пенсионного обеспечения вовсе не обязательно. Если Вас устраивает вариант со страховой пенсией то не нужно писать никаких заявлений о переходе.

- В системе ОПС по умолчанию каждый человек формирует только страховую выплату. Ваша будущая пенсия на выбор может быть еще и накопительной.

- Плюсы и минусы есть у каждого из вариантов ОПС:

Главный плюс формирования только страховой пенсии — это стабильность сохранения средств и индексация. Для накопительной — это возможность получения доходов свыше инфляции и наследование средств своим супругам, детям. Минус формирования накопительной пенсии в том, что доходность средств не гарантирована, а застрахована только сумма уплаченных взносов без результата инвестирования.

Выбор пенсии за Вами: страховая или накопительная?

Сохраните статью в закладки на своей странице:

Пенсионное страхование – один из способов обеспечить себе безбедную жизнь в пожилом возрасте. Программы добровольного пенсионного страхования давно популярны в Европе и США.

- Преимущества добровольного пенсионного страхования

- Риски добровольного пенсионного страхования

В России пенсионное страхование пока не очень распространено, но стремительно набирает популярность. Например, за 9 месяцев 2019 года число полисов в данной сфере у компании ООО «ППФ Страхование жизни» выросло на 66%. К слову, мы являемся лидерами рынка пенсионного страхования в стране. Сегодня около 20 тыс. наших клиентов копят вместе с нами на прибавку к пенсии.

Справка: Добровольное пенсионное страхование – это система накопления денежных средств для формирования будущей пенсии с помощью государственных и негосударственных финансовых организаций.

В ближайшие годы также ожидается продолжение роста спроса на такие программы. Связано это с повышением финансовой грамотности населения, пенсионной реформой и желанием обеспечить себе достойный уровень жизни в пожилом возрасте. Насколько изменение ставки по вкладам повлияет на данную сферу страхования жизни сказать пока трудно – это произошло совсем недавно и какие-то выводы делать пока рано.

Преимущества добровольного пенсионного страхования

Конечно, залогом роста пенсионного страхования являются его преимущества. От других инструментов накопления пенсионное страхование отличается финансовой защитой здоровья клиента и его сбережений. То есть, мы помогаем застрахованным копить, предоставляя им средства на лечение и восстановление здоровья, если с ними происходит что-то непредвиденное – несчастный случай, серьезная болезнь, травма. Всем известно, что с возрастом вероятность таких ситуаций только возрастает. Со страховым полисом клиенту не приходиться тратить накопления, и он достигает желаемой суммы к концу срока договора.

Интересно: Обязательное пенсионное страхование: структура, субъекты, размер взносов.

Из преимуществ также хочется отметить доступность и гибкость программ пенсионного страхования жизни. Так, застрахованный сам определяет, сколько хочет накопить на прибавку к государственной пенсии, за какой срок, и, соответственно, как часто и какую сумму готов откладывать. При этом заключая с нами договор, клиент приобретает защиту сразу, а накопительные взносы вносит постепенно. То есть, крупная сумма для приобретения полиса ему не требуется, да и большие суммы отчислять не нужно. Например, взнос по одной из пенсионных программ от 1 000 руб. в месяц.

В целом клиенты планируют накопить на пенсию около 650 тыс. рублей – это средняя сумма страховой защиты в компании, а также сумма накоплений, которую застрахованные планируют получить, когда срок действия полиса закончится.

Риски добровольного пенсионного страхования

Конечно, при оформлении полиса пенсионного страхования жизни нужно учитывать некоторые нюансы. Самое важное — это риски, которые входят в полис. Для того, чтобы защита была качественной, мы рекомендуем включать в договор как можно больше рисков и выбирать их с учетом ваших особенностей. Но при приобретении программы, например, в банках клиенты часто не обращают внимание на этот пункт и получают защиту только от 1-2 рисков. Поэтому перед тем, как заключать договор подробно его посмотрите и задайте вопрос, в каких случаях вам предоставят финансовую поддержку. Подумайте, действительно ли такая защита будет эффективной для вас или вам нужно включить в полис что-то еще, например, защиту от травм, характерных для пожилого возраста, или риск онкологии.

Справка: ООО «ППФ Страхование жизни» (PPF Страхование жизни) — российская компания со 100% иностранным капиталом, создана в 2002 г.

Финансовые консультанты всегда подробно рассказывают о возможностях страховых программ, о том, что параметры (сумму накоплений, размер взносов, набор рисков) клиент определяет в них сам и может менять в зависимости от жизненной ситуации. Кроме того, консультанты заинтересованы в долгосрочном сотрудничестве с застрахованным и поэтому всегда находятся с ним на связи по всем вопросам, например, помогают получить выплату по страховому случаю или изменить условия договора негосударственного пенсионного страхования. Одним словом, становятся поддержкой и опорой для клиента в сложной ситуации.

Большинство пенсионеров в нашей стране имеют очень скромное материальное обеспечение, которое не позволяет им жить полноценной жизнью. Однако из такой ситуации есть выход. Для того, чтобы гарантировать себе достойную старость, можно осуществить страхование пенсии.

- Страхование пенсии — что это

- Что нужно знать перед покупкой страховки

- Преимущества и недостатки полиса

- Оформление накопительной пенсии

- Правила страхования

- Возможные риски, возникающие во время путешествия

- Видео по теме статьи

Страхование пенсии — что это

Пенсионное обеспечение в нашей стране представлено двумя видами:

- обязательным;

- добровольным.

В первом случае гражданам обеспечивается определенная финансовая поддержка за счет ПФ РФ или федерального бюджета. Однако данные выплаты чаще всего не способны обеспечить удовлетворения всех насущных потребностей. Для получения более существенных выплат используются добровольные программы страхования пенсии.

Подробнее о страховом и обязательном пенсионном обеспечении можно узнать здесь.

Страхование пенсии – это вид страхования, при котором человеку гарантируются пенсионные выплаты взамен уплаты страхового взноса (единовременного или периодических).

Помимо этого существует ряд программ, разработанных специально для пенсионеров. Они направлены как на организацию достойного финансового обеспечения при достижении определенного возраста, так и на предоставление качественной медицинской помощи в случае такой необходимости.

Самыми распространенными из них являются:

- накопительное страхование жизни (НСЖ);

- медицинское страхование (ДМС).

ВАЖНО! НСЖ позволяет обеспечить дополнительный доход застрахованному и защиту финансовых интересов родственников в случае его смерти.

НСЖ может рассматриваться как гарантия дополнительного пенсионного обеспечения, поскольку обеспечивает формирование определенного капитала к моменту достижения оговоренного в договоре возраста. По его достижении, застрахованному может выплачиваться вся накопленная сумма и начисленные на нее проценты. В этом отношении такие программы схожи с банковскими вкладами, но заключаются на более продолжительные сроки.

Срок программы по НСЖ может варьироваться в пределах от 5 до 30 лет. При преждевременном уходе из жизни весь размер страховой суммы получит выгодоприобретатель, установленный в договоре (обычно это кто-то из родственников).

ВАЖНО! Договором может быть определено получение всей накопленной суммы при дожитии до определенного возраста или получение выплат частями по типу пенсии.

При этом страховщики предлагают различные дополнительные условия, которые выбирает страхователь. Так, некоторые программы предполагают освобождение от произведения взносов в случае получения серьезной травмы и присвоения инвалидности. В этой ситуации регулярные платежи будут осуществляться компанией. Иногда предусматривается осуществление выплаты страхователю при диагностировании у него тяжелого заболевания.

Приобретение полиса ДМС является прекрасной возможностью получения качественной медицинской помощи для пожилых, в прекрасных условиях и без изнуряющих очередей. Такие договора разработаны специально с учетом специфики здоровья людей преклонного возраста. Особое внимание уделяется профилактике заболеваний сердца и сосудов.

Стандартный договор ДМС включает следующие услуги:

- консультации терапевта и узких специалистов;

- осуществление лабораторных и инструментальных исследований;

- получение физиотерапевтических процедур;

- выписку справок и рецептов;

- срочную госпитализацию.

Что нужно знать перед покупкой страховки

Существуют определенные особенности НСЖ, которые должны учитываться перед приобретением полиса:

- Вся ответственность по выплатам лежит на плечах компании, с которой заключен договор, а вносимые суммы не страхуются в агентстве страхования вкладов. Таким образом, для страхования стоит выбирать надежные и проверенные компании.

- Некоторые договора не предусматривают получения инвестиционного дохода, а обеспечивают лишь возврат внесенных средств и минимальный гарантированный доход.

- Условия некоторых программ предполагают наличие выплат по различным рискам: при получении инвалидности, диагностировании заболеваний и т.д.

- Каждая компания устанавливает свои условия досрочного расторжения договора. Необходимо изучить каковы они и что будет в случае желания отказа от полиса. Размер возврата средств может быть различным.

- При страховании жизни с целью обеспечения пенсионных выплат можно самостоятельно установить возраст, при достижении которого они начнутся.

При решении купить полис ДМС, следует обратить внимание на следующие особенности:

- Договор ДМС не обеспечивает покрытие лечения хронических заболеваний.

- Компании осуществляют страхование людей до определенного возраста, который может быть различным у разных организаций.

- Стоимость страховки зависит от возраста клиента и количества включенных в него услуг.

- В некоторых случаях, для заключения договора потребуется пройти медицинское обследование.

Российские власти планируют в следующем году создать систему страхования пенсионных накоплений. По словам министра финансов Антона Силуанова, эта система будет устроена таким же образом, как страхуются банковские вклады. Заниматься этим будет Агентство по страхованию вкладов (АСВ), которое может быть докапитализировано для выполнения нового функционала.

«Мы не хотели продолжать ситуацию, когда, привлекая ресурсы, НПФ непонятно в какие активы вкладывают и выводят эти средства. Мы будем работать с этими средствами. Может быть, не все вернутся. Но Центральный банк и правительство может увеличить капитализацию АСВ на случай необходимости компенсации потерь АСВ в ходе передачи пенсионных накоплений новому фонду», – так Силуанов объяснил необходимость страхования пенсионных накоплений.

АиФ.ru обратился к стороннику и противнику этой инициативы, и выяснил насколько реалистично выполнение этой задачи.

Мнение «За»

Владимир Назаров, заведующий лабораторией бюджетного федерализма Института экономической политики имени Егора Гайдара:

«Эта система абсолютно необходима, потому что та система гарантирования, которая есть сейчас, она, по сути, ничем финансово не подтверждена – никаких финансовых ресурсов, которые гарантировали бы сохранность пенсионных накоплений, не существует, и вся эта нагрузка в случае чего ложится на бюджет.

Кроме того, сейчас абсолютно недостаточен объем гарантий, потому что в настоящее время гарантируется только номинал, тогда как в системе гарантирования банковских вкладов, если у вас вклад до 700 тысяч, вам гарантируется не только номинал, но и проценты. В случае же с пенсионными накоплениями, скорее всего, логичнее было бы гарантировать всю сумму пенсионных накоплений и доходность не ниже инфляции, но на долгосрочный период, то есть на момент выхода человека на пенсию его накопления должны состоять из суммы всех взносов, умноженной на накопленную инфляцию.

Примерно так должна выглядеть гарантия, соответственно, она должна применяться либо в случае, если человек вышел на пенсию и накоплений недостаточно для того, чтобы покрыть инфляцию, в этом случае должны приходить на помощь гарантийные инструменты, либо в случае банкротства НПФ, необходимо сразу восстанавливать стоимость накоплений.

Эта развилка такая, ее надо обсуждать, тем не менее, такой гарантийный фонд создавать надо. Направлять в него часть гарантийных взносов, определенную долю и формировать достаточный фонд для того, чтобы защититься как от банкротства НПФ, так и низкой доходности за весь период».

Мнение «против»

Павел Медведев, финансовый омбудсмен:

«Такая система очень желательна, но у меня такое ощущение, что это невозможно. Невозможно застраховать все на свете, а пенсионные накопления – это почти все на свете, это касается абсолютно всего населения. За счет чего можно застраховать что-нибудь? За счет каких-то ресурсов, которые предоставляются в систему. Например, как страхуются вклады? За счет взносов, которые вносят банки. Если мы страхуем всех граждан Российской Федерации, то, спрашивается, за счет чего мы это сделаем? Ответ очень простой – за счет граждан Российской Федерации. В этом месте возникает парадокс, в этом месте эта идея обессмысливается».

Согласно Федеральному закону «О накопительной пенсии» от 28.12.2013 № 424-ФЗ к концу 2015 года все граждане Российской Федерации обязаны были определиться с видом пенсии, которую они хотят получать. В период 2014-2018 гг. действует единый тарифицированный процесс – 22% от ежегодного дохода работодатель уплачивает в Пенсионный фонд России за каждого своего сотрудника. 16% от этой суммы идет на формирование страховой пенсии, а 6% - на накопительную часть.

В данной статье мы подробно рассмотрим отличительные особенности накопительной и страховой пенсий, их преимущества и недостатки, а также наличие права выбора варианта пенсионного обеспечения.

Отличия страховой и накопительной пенсий

Формирование и получение накопительной пенсии возможно только для граждан Российской Федерации младше 1967 года рождения. Лица, старше указанного возраста, могут рассчитывать исключительно на страховую часть пенсионных выплат. Для формирования накопительной пенсии в пенсионный фонд можно отчислять не только процент от заработной платы, но и личные сбережения или средства материнского капитала.

Главное отличие накопительной формы в том, что всеми отчислениями распоряжается лично будущий пенсионер. Более того, гражданин может сам рассчитать по нескольким формулам размер пенсионных выплат. В случае со страховой формой это сделать невозможно, так как процент тарифицированного взноса постоянно изменяется.

В настоящее время на территории России существует понятие солидарности поколений. Это означает, что те страховые взносы, которые начисляются работодателем на счет работника, не попадают прямо на счет застрахованного. Средства направляются на выплаты сегодняшним пенсионерам. В случае с накопительной формой такого не происходит, наоборот, финансы идут в инвестирование и вклады, благодаря которым, помимо отчислений работодателя, к общей сумме добавляется еще и процент прибыли от вкладов. Какому накопительному пенсионному фонду доверить свои материальные средства решает сам потенциальный пенсионер. Это может быть:

- управляющая компания;

- Пенсионный фонд России;

- негосударственный ПФ.

Как правило, частные пенсионные фонды и компании предоставляют вкладчикам больший доход, чем государственный ПФР, но дают меньше гарантий, что увеличивает риск потери финансов.

Также следует учитывать, что сделать выбор в пользу накопительной пенсии можно только один раз, но перевести материальные средства на страховую форму вполне реально в любой момент.

Плюсы и минусы

Страховая часть обладает весомым преимуществом над накопительной – это безопасность и сохранность материальных средств, так как все вклады подлежат государственному гарантийному обеспечению. По статистике ПФР, большое количество накопительных фондов негосударственного образца стали банкротами, а вклады граждан обнулились. Однако это не касается тех собственников накопительной пенсии, чьи вклады были застрахованы. Обязательства по их выплате взяло на себя Агентство по страхованию вкладов.

Рассмотрим подробнее все минусы и плюсы двух видов пенсий: страховой и накопительной.

Среди минусов страховой пенсии можно выделить следующие:

- Частным предпринимателям и неофициальным работникам не выгодно формировать страховую пенсию, потому что она представляет собой только процент от официальной заработной платы.

- Работодатель не заинтересован в росте размеров отчислений, поэтому он оформляет большинство своих сотрудников на минимальную ставку, что существенно влияет на процент страховых взносов.

- Доходность снижается из-за того, что финансы поступают в распоряжение «Внешэкономбанка».

- Гражданин может распоряжаться средствами на пенсионном счету только после достижения пенсионного возраста.

- Размер государственной пенсии, при учете низкой доходности, меньше стандартного прожиточного минимума в России.

К минусам накопительной пенсии относятся:

- Высокая комиссия за услуги НПФ, которая взимается с дохода от инвестирования.

- Жесткий контроль за своевременностью тарифицированных взносов.

- Высокая вероятность потери средств в случае банкротства компании.

- Дополнительная оплата страховых резервов.

- Возможность потерять вклады из-за мошенников.

Что касается преимуществ накопительной пенсии, то основным является возможность человека в любой момент распоряжаться своим пенсионным счетом: вкладывать, инвестировать дополнительные средства. Большинство негосударственных накопительных фондов предлагает своим клиентам большой доход от вкладов и гарантированное получение средств по заключенному договору. Родственники умершего или пропавшего без вести пенсионера могут получать начисления за него, что гарантирует полную выплату всех средств. Также клиент вправе заморозить вклады на срок до одного года или уменьшить взносы. Заметным преимуществом накопительной формы является то, что такая пенсия практически полностью покрывает заработную плату.

Есть ли выбор?

Согласно Федеральному закону «О внесении изменений в отдельные законодательные акты Российской Федерации по вопросам формирования пенсионных накоплений» был введен мораторий на формирование накопительной пенсии, т.е. 6% полагающихся процентов из общей суммы взносов стали отправляться на формирование страховой пенсии. По оценкам министерства финансов РФ такие меры позволили сэкономить бюджету в 2016 году около 344 млрд. рублей. За счет сокращения трансферта ПФР в 2017 году этот показатель достигнет 412 млрд. рублей.

Введение моратория никак не повлияет на размеры будущей пенсии. По заявлению Председателя Правления ПФР А.В. Дроздова все взносы граждан фиксируются в виде пенсионных прав на индивидуальном лицевом счете в Пенсионном фонде.

Таким образом, возможность выбора варианта пенсионного обеспечения была до 31 декабря 2015 года для лиц 1967 года и моложе. Если такой выбор не был сделан, то страховые взносы автоматически стали отправляться на формирование страховой пенсии. Граждане, которые выбрали вариант формирования и страховой и накопительной пенсии, из-за моратория сейчас делают взносы только на страховые пенсии.

Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта

Это быстро и бесплатно! Или звоните нам по телефонам (круглосуточно):

Если вы хотите узнать, как решить именно Вашу проблему — позвоните нам по телефону. Это быстро и бесплатно!

Читайте также: