Пенсия по принципу 90 годов

Из-за перемен, произошедших в конце восьмидесятых и начале девяностых годов, правительству России потребовалось реформировать пенсионную систему (ПС), которая действовала в Советском Союзе, и адаптировать ее к условиям рыночной экономики.

Советская ПС предусматривала предоставление пенсий за счет денег из госказны, тогда как в новых реалиях она оказалась нежизнеспособной. По этой причине правительство разработало масштабный план, соответственно с которым ПС должна была постепенно реформироваться до 2025 г.

Бесплатно по России

Этапы

Процесс реформирования ПС в России можно поделить на 4 основных этапа.

Развитие с 1990 года до первой реформы

В девяностых правительство приняло несколько законодательных актов, которые были направлены на то, чтобы сформировать систему обязательного пенсионного страхования (ОПС). Становление сегодняшней ПС РФ на данном этапе, в свою очередь, можно поделить на несколько важных стадий

Вступление в силу ФЗ «О пенсионном обеспечении в РСФСР» от 20 ноября 1990 г

Суть его состояла в том, чтобы ввести ОПС сотрудников организаций. Это позволило бы создать пенсионные фонды, которые гарантируют предоставление пенсионных выплат россиянам за счет взносов, совершаемых работодателем.

Таким образом, правительство надеялось подчеркнуть идею солидарности людей разного возраста, гарантировать нормальную старость людям. Уплачивать взносы нужно было обязательно. Нормы и условия совершения отчислений в фонды регламентировались государством.

Вступление в силу ФЗ «О правилах расчета и повышения пенсионных выплат» от 21 июля 1997 г. номер 113

Обусловлены изменения были тем, что зарплаты начали планомерно увеличивать. Это позволило увеличить и пенсионные выплаты. Однако после принятия данного закона пенсионное обеспечение стало зависеть от ИПК (индивидуального пенсионного коэффициента).

Пенсии рассчитывались по формуле, в которой в качестве параметров выступали:

- величина заработной платы в процентах;

- наработанный стаж;

- средняя зарплата гражданина;

- средняя заработная плата по России.

Принятие решающих Федеральных законов

- «О государственных пенсиях» от 15 декабря 2001 г. номер 166;

- «Об ОПС» от 15 декабря 2001 г. номер 167;

- «О трудовых пенсионных выплатах» от 17 декабря 2001 г. номер 173;

- «Об инвестициях в накопительную часть пенсионного обеспечения» от 24 июля 2002 г. номер 111.

Главная цель принятия перечисленных законов – повышение уровня жизни россиян посредством увеличения пенсий. Соответственно с данными законопроектами, пенсии должны были быть расширены за счет накопительной части. Теперь пенсионное обеспечение стало зависеть лишь от зарплаты и объема взносов в фонд, а не от рабочего стажа.

Принятие ФЗ «О страховых пенсиях» от 28 декабря 2013 г. номер 400

Данный законопроект дал возможность назначать страховые выплаты россиянам, застрахованным соответственно с законодательным актом 2001 г., вне зависимости от накопительной пенсии. Страховые пенсии предназначались для россиян, которые имели проблемы со здоровьем, потеряли работоспособность, лишились кормильца.

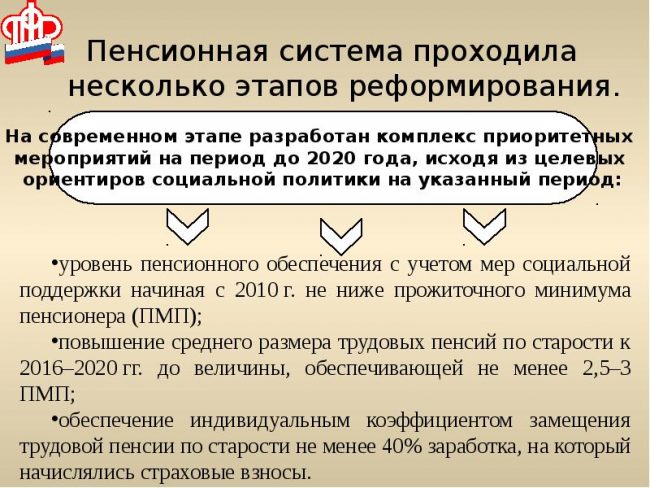

Реформа 2015 года

С 1992 г. демографическая обстановка в России стала ухудшаться, что спровоцировало уменьшение числа работоспособных граждан. В подобных условиях правительству приходилось за счет бюджетных средств отчислять деньги в ПФР, чтобы полностью удовлетворить нужды по покрытию выплат пенсионерам. Для решения проблемы с недостатком денег правительство запланировало проведение долгосрочной пенсионной реформы.

Основным изменением стало введение страхового стажа, который позволял россиянам быть уверенными в том, что в пожилом возрасте они обязательно получать хотя бы минимальные выплаты. Однако при этом для оформления трудового пенсионного обеспечения стало необходимо наработать установленный законодательно стаж.

Еще одним изменением 2015 г. являются пенсионные баллы (ПБ), которые россияне должны были копить, будучи официально трудоустроенными. Число ПБ стало зависеть от объема взносов в ПФР, которые осуществлял наниматель.

Сторонники измененной системы подсчета пенсионного обеспечения полагали, что она достаточно эффективна для всех россиян, заботящихся о собственной старости. Однако были и те, кто не поддерживал изменения, указывал на их существенные минусы.

Так, показатель обязательного стажа начал постепенно повышаться. До 2015 г. он равнялся 5 годам, тогда как к 2024 г. он станет равен минимум 15 годам. Аналогично дело обстояло и с ПБ – в 2015 г. минимально необходимое их количество равнялось 6.6, а к 2025 г. должно стать равно 30.

Реформа 2017

В 2016-2017 гг. стали выдвигаться инициативы об увеличении возраста выхода на пенсию в Российской Федерации. Некоторые из них были согласованы с правительством и утверждены ФЗ «Об изменении некоторых законодательных актов» от 23 мая 2016 г. номер 143.

Сначала данные нововведения отразились на сотрудниках государственных структур, возраст выхода на пенсию которых в 2017 г. повысили на полгода. Тогда он стал равняться 55.5 годам для женщин и 60.5 годам для мужчин. Плановое увеличение возраста правительство намеревалось проводить поэтапно.

Еще одно изменение 2017 г. – повышение отчислений в ПФР для самозанятых граждан. Если россиянин занимался предпринимательством, он должен был своевременно ознакомиться со сведениями, касающимися величины обязательных отчислений. Также с 2017 г. администрировать страховые отчисления стала ФНС. ПФР продолжил администрировать отчисления, сделанные до 2017 г., и добровольные взносы.

Кроме того, в том же году повысилась фиксированная выплата (из-за февральской и апрельской индексаций). Это привело к тому, что размер минимального пенсионного обеспечения увеличился. Гарантированное увеличение назначалось автоматически, без участия россиян. Государственные пенсии повысились на 2.6 процента.

Пенсионная реформа 2019 года

Последние изменения произошли в текущем году — начался новый этап реформирования ПС РФ, на котором возраст выхода на пенсию будет постепенно повышаться (с 55 до 60 лет для женщин, с 60 до 65 лет для мужчин).

Нововведения касаются большей части россиян, однако предусмотрены определенные льготы для людей, занимающих должности из установленного законодательно специального перечня (врачи, актеры, учителя). Также льготные условия действуют для тех, кто живет в северных регионах; матерей с минимум 3 детьми; граждан, стаж которых превышает 42 года (для мужчин) или 37 лет (для женщин).

Изменения пока не затронули тех, кто работает на вредных производствах. Кроме того, реформа не распространяется на вопросы, связанные с пенсиями работников силовых структур, служащих армии и чиновников.

Их пенсионные права регламентируются отдельными законопроектами. По этой причине многие СМИ описывали данную ситуацию так, будто для перечисленных групп граждан пенсионный возраст вовсе не увеличивается, что расходится с действительностью.

Планируется, что увеличение возраста выхода на пенсию даст возможность перенаправить частично освободившийся бюджет ПФР на повышение пенсионных выплат (примерно на 1000 руб. в год). По факту, это повышение уровня жизни пожилых россиян за счет людей, не достигших пенсионного возраста.

Законодательной базой реформы считается законопроект об улучшении пенсионного законодательства (Государственная Дума приняла закон в окончательном чтении 27.09.2018 г.). Совет Федерации одобрил закон 03.10.2018 г. Тогда же Владимир Путин подписал закон.

Сегодня увеличение пенсионного возраста из-за старения населения считается общемировой тенденцией, осуществляется почти в каждой стране.

Новая реформа, разумеется, скажется и на других сторонах общественной жизни в Российской Федерации (ситуация на рынке труда, занятость, реализация национальных проектов и даже семейный уклад).

Пока что большая часть россиян отрицательно воспринимает реформу. Те, кто поддерживает изменения, считают, что данная реформа необходима для развития России в долгосрочной перспективе.

Что представляет собой пенсионная система сегодня

Сегодня российская ПС делится на 3 категории:

- Государственные пенсии. Государственной структурой, которая отвечает за назначение пенсионного обеспечения, считается ПФР. Государственная пенсия предоставляется россиянам из российской казны, распределяется среди людей, относящихся к определенным категориям граждан.

- ОПС. Сюда относятся выплаты из ПФР либо НПФ. Назначаются большей части трудоустроенных граждан по достижении ими определенного возраста.

- Негосударственные пенсии. Сюда относятся выплаты из НПФ. Назначены такие выплаты могут быть гражданину, который заключил договор с негосударственным фондом для обеспечения повышенного уровня жизни на пенсии. Отчисления делаются непосредственно физлицом. При этом любая фирма может гарантировать своим работникам негосударственную пенсию, заключив договор с НПФ.

Окажется ли эффективна пенсионная реформа – покажет время. Возможно, повышение пенсионного возраста приведет к положительным для российских граждан изменениям в будущем.

Полезное видео

Предлагаем посмотреть интересное видео по теме:

20 - 40% от последней месячной зарплаты (военные, чиновники, врачи, учителя, рабочие).

Военные и чиновники, вне зависимости от возраста выхода в отставку, а лишь от выслуги лет и чина, получали 20 - 40% последней зарплаты. Рабочие государственных заводов - 1,5% от населения страны - получили право на пенсию перед самым началом Первой мировой войны. Но не по старости, а лишь по инвалидности - около 25% зарплаты. Аналогичные пенсии были и на отдельных частных заводах.

5 - 10% от последней месячной зарплаты (рабочие и служащие).

К этому году сталинская пенсионная система сложилась окончательно. В 1932 году был установлен пенсионный возраст: 55 лет для женщин и 60 лет для мужчин. Но выйти на заслуженный отдых можно было лишь при стаже не менее 20 и 25 лет соответственно. Заметный скачок вперед по тем временам. Выплаты по старости полагались большей части рабочих и городских жителей. А вот колхозников обошли стороной. У сталинской пенсии оставалось два больших недостатка. Прожить на нее было невозможно. А получить ее - только при наличии свидетельства о рождении, справок с мест работы о стаже и зарплате. Но во время разрухи и войн терялись документы - доказать свои права и заслуги многим не удавалось.

50% от средней месячной зарплаты за последний год работы плюс надбавка 10 - 20% за трудовой стаж, особенно непрерывный на одном месте (рабочие и служащие).

Средние пенсии по стране составляли около 70 руб. (в пересчете на деньги после денежной реформы 1961 года). Максимальная пенсия не превышала 120 рублей. При этом в 55 и 60 лет можно было оставить работу и без стажа 20 и 25 лет. Но тогда полагалась лишь минималка - 35 руб. Прожить на нее было невозможно. Колхозники же в пенсионную систему снова включены не были. Лишь 10% деревенских жителей получали пособия (ветераны, механизаторы, председатели), но и у них пенсия составляла 31 руб., что не превышало 4 - 6% от общего дохода семьи. Но и им деньги платило не государство, а сельхозартели - фактически сами же крестьяне.

50% от средней месячной зарплаты за последний год работы плюс надбавка 10 - 20% за трудовой стаж, особенно непрерывный на одном месте (рабочие и служащие); 15% (колхозники) (1) .

В России за всю ее историю появилось первое поколение деревенских стариков, которое формально уже не зависело от молодого поколения. Вот только на пенсию они могли выйти на 5 лет позже городских: в 60 и 65 лет. 12 руб., которые получало большинство сельских пенсионеров, едва хватало на жизнь за городом. Учитывая, что большую часть еды они получали от подсобного хозяйства и огородов.

В 1973 году государство вспомнило об инвалидах и семьях, потерявших кормильца. Если до 1973 года выделяемые им пособия оставались совсем мизерными, то теперь стали приравнены к средним пенсиям по старости.

33% от последней месячной зарплаты (все граждане страны).

Забавно, но окончательно классовая дискриминация исчезает лишь на самом закате советской власти: селянам позволяют выйти на пенсию одновременно с городскими - вводится единый пенсионный возраст для всех, 55 и 60 лет. Так же уравнивают и размер пенсий колхозников с рабочими и служащими. В трудовой стаж, который остается 20 и 25 лет, включили учебу (если до вуза или техникума ты успел потрудиться), службу в армии, декретный отпуск. Изменился принцип расчета пенсии. Стали учитывать зарплату не за один последний год, а за два либо за любые пять лет непрерывного стажа.

34% от последней месячной зарплаты (все граждане страны).

Началась разработка предпоследней российской пенсионной системы, которая заработала с 2001 года. Родившиеся до 1967 года получают пенсию по старым правилам. Учитываются советский, российский стаж и зарплата за последние несколько лет. За большой советский стаж дается солидная прибавка. Появившиеся на свет после 1967 года уже копят на свою пенсию - учитывается не зарплата за последние трудовые годы, а доход за весь стаж. Причем не только на основном месте работы, а любые официальные выплаты по трудовым договорам.

Формально заявлено о 37% от последней месячной зарплаты (все граждане страны), но в действительности это фикция (2) .

Нынешний вариант пенсионной системы. Теперь в копилку идут и трудовой стаж, и официальные зарплатные выплаты. Все это переводится в баллы, число которых в момент выхода на пенсию и определяет ее размер. Стоимость балла каждый год устанавливается правительством. Как это выглядит на практике, узнать, видимо, не удастся - правительство обещает предложить новую систему без всяких баллов.

КАК ЭТО БЫЛО

Расчет по пятилетке

В советское время сумма пенсии привязывалась к зарплате на основном месте работы в последний год. Теоретически всю жизнь можно было проработать дворником, в последний момент стать большим начальником - обеспечить себе приличную пенсию. Другой вариант: по желанию будущего пенсионера выбиралась одна из пятилеток, входящая в десятку лет непрерывной профессиональной деятельности, высчитывалась средняя зарплата в ней. То есть можно было получать пенсию за то, что ты работал большим начальником когда-то раньше. К 1980 году из-за увеличения продолжительности жизни количество пенсионеров заметно увеличилось. Но государство продолжало платить пособия - средняя пенсия на момент проведения Московской Олимпиады составляла 67 рублей - половину зарплаты молодого инженера в НИИ.

В 1985 году средняя пенсия в СССР достигла 72 рублей у городских жителей и 47 рублей у сельских: пиковый уровень в России за всю историю.

ВАЖНЫЕ ПОЯСНЕНИЯ

1. О пенсиях при «развитом социализме»

В реальности 50% от последней зарплаты получали далеко не все пенсионеры, а лишь самые малооплачиваемые. Если твоя зарплата была, например, 250 рублей (как у высококвалифицированного рабочего), ты мог рассчитывать на пенсию максимум 80 - 90 рублей. Северяне, зарабатывавшие 800 - 900 и даже 1200 рублей в месяц, получали пенсию максимум в 120 рублей. Одновременно появилась система так называемых персональных пенсий - местного (областного и республиканского) и союзного значения - от 110 до 130 рублей.

2. О пенсиях в наше время

Т. н. балльная система исчисления пенсий привела к колоссальной путанице, и в итоге 37% от последней зарплаты превратились в полную фикцию и тотальную уравниловку: будь ты хоть дворником, хоть миллиардером из списка «Форбс», но при расчетах ваши пенсии окажутся примерно одинаковыми - в пределах максимум 20 тысяч рублей в месяц с разницей в 1 - 2 тысячи рублей между нижней и верхней границами.

Подготовил Сергей ПОНОМАРЕВ.

Когда пенсионеры жили лучше?`

Старшее поколение российских граждан на протяжении своей жизни повидало несколько видов политического, социально-экономического и общественного устройства государства со всеми их плюсами и недостатками: советское, постперестроечное и современное. Как хорошо жилось при СССР, мы слышим от бабушек практически каждый день: ностальгируя, они вспоминают о неплохих пенсиях и зарплатах, невысоких и регулируемых государством ценах на продукты питания и вещи первой необходимости, о приемлемых тарифах на коммунальные услуги и горюче-смазочные материалы, в том числе и на бензин. Люди жили стабильно. И при этом стерлись из памяти народной такие мелочи как дефицит на магазинных прилавках – зато уверенность в завтрашнем дне была.

Современная Россия же предлагает нам колоссально высокие цены на все, низкие социальные гарантии и официальные доходы, а следовательно и уровень жизни, но при этом такой выбор продуктов, лекарств, бытовой химии, одежды. Только вот незадача – не каждый может себе это позволить.

А вообще, сравнивать даже две системы, не говоря уже о тяжелых во всех отношениях для страны и общества 90-ых годах, – это утопия, потому что учитывать надо массу всего. А вот постараться разобраться хотя бы с чем-то одним, попробовать можно. Возьмем за основу пенсионные системы разных лет.

Пенсионная система СССР: жили, работали, отдыхали

Всеобщее пенсионное страхование пришло в страну в 1956 году. В то время пенсия высчитывалась самым что ни на есть простым способом:

- если средняя заработная плата была до 50 руб в месяц, то пенсионное пособие составляло около 50% от нее;

- если зарплата составляла до 60 руб – то 75% от оклада;

- если доход был до 80 руб – то 65%;

- а уж если заработная плата превышала 100 руб, то пенсия составляла не менее 50% от заработка.

Существовали и дополнительные надбавки: за непрерывную работу на одном месте в течение 15 или 25 лет, за общий трудовой стаж на протяжении 35 лет для мужчин и 30 – для женщин. В результате рядовой гражданин мог вполне рассчитывать на пенсию до 150 руб в месяц. А военные, чиновники или госслужащие, политическая элита и ученые – так те вообще катались как сыр в масле, получая от 300 до 500 руб в месяц.

Пенсионное обеспечение в 90-ых годах

Принцип начисления пенсионных пособий в 90-ые годы строился по достаточно простой формуле: если граждане наработали минимальный трудовой стаж (20 лет для женщин и 25 для мужчин), то пенсия равнялась 55% от среднего заработка, а если выше минимального – то за каждый год пенсия увеличивалась на 1%. Более того, в стаж учитывался период обучения без ограничений, что, наверное, единственный плюс той пенсионной системы. В результате насчитанные пенсии в 1997 – 1998 годах составляли 75-80% от прожиточного минимума гражданина, а потом – и того меньше.

И вот самый главный минус – наряду с системными невыплатами зарплат в 90-ые годы массово не выплачивались и пенсии, и социальные пособия. По некоторым данным к 1997 году задолженность государства по пенсионным выплатам достигла колоссальных размеров и составила 17 трл недономинированных рублей. Сложно себе представить, как жили пенсионеры в таких условиях. Но российский народ непобедим: жил и живет в надеждах на достойное будущее.

Современная пенсионная система в России

А сегодня пенсионная система на столько запутана, что рядовому гражданину, как говорят в народе, «без пол литра не разобраться». При начислении пособия учитывается четыре фактора: страховой стаж (не менее 10 лет), пенсионные баллы (не менее 16,2), возраст и уровень официальной заработной платы. После сложных вычислений граждане пенсионного возраста получают на руки чаще всего либо минимум, который не дотягивает и до 9 000 руб, либо среднюю по стране пенсию – 14 168 руб. Только вот, судя по отзывам пенсионеров, такую сумму редко кто получает.

Когда же пенсионеры жили лучше?

Пенсионерам нелегко жилось во все времена, но именно советские всегда вспоминаются людьми как самые стабильные, потому что на получаемые выплаты россияне тогда могли и продукты покупать по доступным ценам, и коммунальные услуги оплачивать. Более того, советские граждане могли позволить себе и на летний отпуск в Крыму деньги отложить, потому что «Все граждане СССР имели право на отдых» не только согласно конституции, но и на практике, и жить вполне себе достойно, получая от государства за труд еще и квартиры в сталинских или хрущевских новостройках, не обращая внимания на такие мелочи, как дефицит на магазинных прилавках.

По какой формуле считают будущую пенсию

Пенсионное законодательство в России реформировали несколько раз. Из-за этого кажется, что оно запутанное и разобраться в нем невозможно.

Но посчитать будущую пенсию по старости самостоятельно — реально. Это можно сделать совсем просто — на калькуляторе на сайте ПФР, хотя результаты там будут очень условными. Лучше прочитать эту статью и посчитать размер пенсии по специальной формуле.

Законодательное регулирование

Пенсию по старости начисляют по правилам, которые установлены:

- Федеральным законом от 15.12.2001 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации».

- Федеральным законом от 28.12.2013 № 400-ФЗ «О страховых пенсиях».

- Постановлением Правительства РФ от 02.10.2014 № 1015 «Об утверждении правил подсчета и подтверждения страхового стажа для установления страховых пенсий».

- Федеральным законом от 28.12.2013 № 424-ФЗ «О накопительной пенсии».

- Федеральным законом от 27.12.2019 № 446-ФЗ «Об ожидаемом периоде выплаты накопительной пенсии на 2020 год».

- Федеральным законом от 24.07.2002 № 111-ФЗ «Об инвестировании средств для финансирования накопительной пенсии в Российской Федерации».

- Федеральным законом от 07.05.1998 № 75-ФЗ «О негосударственных пенсионных фондах».

По этим законам пенсионный фонд определяет длительность страхового стажа, величину индивидуального пенсионного коэффициента и размер будущей пенсии.

Для госслужащих, военных, космонавтов, летчиков и их родственников пенсию начисляют по другому закону — Федеральному закону от 15.12.2001 № 166-ФЗ «О государственном пенсионном обеспечении в Российской Федерации».

Как узнать размер будущей пенсии

Государственная трудовая пенсия по старости состоит из двух частей: страховой и накопительной. Общая пенсия считается так:

Трудовая пенсия по старости = страховая пенсия + накопительная пенсия.

Чтобы рассчитать размер будущей страховой пенсии, нужно знать:

- Продолжительность страхового — трудового — стажа, в который входят не только отработанные годы, но и социально значимые периоды: служба в армии, уход за детьми, инвалидами, пожилыми родственниками, проживание с супругом в месте, где не было работы.

- Размер заработной платы до вычета НДФЛ в каждом отработанном календарном году.

- Год выхода на пенсию. Это особенно важно, если человек собирается выйти на пенсию не сразу в 65 или 60 лет, а позже.

- Индивидуальный пенсионный коэффициент за каждый отработанный год и в сумме — за всю трудовую жизнь.

- Стоимость индивидуального пенсионного коэффициента на год выхода на пенсию.

- Размер фиксированной части страховой пенсии, который установлен на год выхода на пенсию.

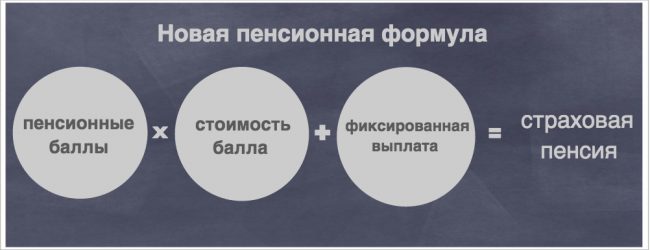

Все эти данные нужно подставить в формулу расчета пенсии:

СП = ИПК × СПК + (ФВ × КвФВ),

где СП — размер страховой пенсии по старости;

ИПК — индивидуальный пенсионный коэффициент;

СПК — стоимость одного пенсионного коэффициента — балла — по состоянию на день, с которого назначается страховая пенсия по старости. СПК на 2020 год равна 93 Р ;

ФВ — фиксированная выплата к страховой пенсии, на 2020 год — 5686,25 Р ;

КвФВ — коэффициент повышения ФВ, который применяется при отсрочке обращения за страховой пенсией.

Накопительная пенсия — это уже не коэффициенты, которые государство считает по своим правилам, а настоящие деньги. Их называют пенсионными накоплениями. Часть пенсионных взносов от работодателя с 2002 по 2013 годы оставалась на вашем счете в Пенсионном фонде РФ — из них сформировались пенсионные накопления.

С 2014 года власти ввели мораторий: заморозили накопительную часть пенсии. Все страховые взносы стали уходить на формирование страховой пенсии. Мораторий действует до конца 2022 года. Накопительная пенсия со взносов работодателя сейчас не формируется ни у кого. Но те деньги, что успели накопиться, остались за вами и составят прибавку к страховой пенсии.

Чтобы узнать размер ежемесячной накопительной пенсии, необходимо разделить пенсионные накопления на количество месяцев ожидаемого периода выплаты. Ожидаемый период — это норматив, в 2020 году он составляет 258 месяцев.

Допустим, Олег выходит на пенсию в 2020 году. Он заработал 100 баллов ИПК и у него есть 258 тысяч рублей пенсионных накоплений. Отсрочку решил не брать, а выйти сразу, поэтому КвФВ = 1 . Тогда ежемесячная пенсия Олега составит:

5686,25 Р + 93 Р × 100 + 258 000 Р / 258 = 5686,25 Р + 9300 Р + 1000 Р = 15 986,25 Р .

Алла Амелина, депутат Госдумы РФ первого созыва, журналист, сопредседатель историографического сообщества «Политика на сломе эпох»:

Госдума первого созыва дважды пыталась принять проект закона «О негосударственных пенсионных фондах». И оба раза неудачно: он был заблокирован на этапе первого чтения, поскольку компромисса между левым и правым думскими флангами найти так и не удалось.

Следующая попытка состоялась в Госдуме второго созыва. В 1996 году Иван Грачев («Яблоко») и Сергей Калашников (ЛДПР) внесли законопроект с аналогичным названием. И вновь он был отклонен. Однако необходимость создания нормативной базы для деятельности таких пенсионных фондов была очевидна. И спустя несколько месяцев группа депутатов от разных фракций внесла новую версию этого законопроекта. Госдума рассматривала его в октябре 1996 года.

Иван Грачев начал свой доклад с информации о том, что произошло в этой системе за те полтора года, в течение которых блокировалось принятие закона: количество ее участников возросло с 500 тысяч до 2,5 миллиона, то есть в пять раз за полтора года. Примерно миллион из них или чуть больше оказались участниками нелицензированных негосударственных пенсионных фондов, действующих вне системы правового регулирования.

По словам Грачева, те, кто блокировал принятие закона, руководствовались благими побуждениями остановить рост негосударственных пенсионных фондов. Но практика показала, что это не так, что они растут, потому что для этого есть объективная причина, и «она заключена в том, что наша государственная пенсионная система неизлечимо больна».

С позиций сегодняшнего дня интересно проследить, как характеризовали законодатели пороки российской пенсионной системы в 90-х годах: «Наш рядовой средний гражданин работает около 30 лет. По текущей ситуации он примерно треть своей зарплаты ежемесячно выплачивает в пенсионную государственную систему. Потом он в среднем три года живет на пенсии, у нас очень короткая продолжительность жизни. То есть он, как минимум, 300 процентов пенсии ежемесячно должен был бы получать, а получает только 33-37 процентов. То есть десятую часть того, что вложил, даже без учета процентов.

Можно ли эту ситуацию в государственной пенсионной системе исправить или нет? Можно ли ее сделать надежной, стабильной и достаточной для хорошего уровня жизни пенсионеров? К сожалению, нет. Стабильная система должна финансировать пенсии, скажем так, не с колес, а с процентов, только тогда она стабильна, устойчива.

Представьте себе, сколько надо иметь накопленного капитала, чтобы можно было выплачивать нашим пенсионерам 200 триллионов рублей, чтобы их пенсия была равна примерно 70 процентам от средней зарплаты, как это принято в цивилизованных странах. Понятно, что такую сумму невозможно набрать, даже если мы будем 25 процентов бюджета ежегодно в течение 20 лет вкладывать в эту систему. Ее невозможно исправить на протяжении работы нынешнего поколения. Если мы сегодня ограничимся только государственной пенсионной системой, то все наемные работники и через 15 лет, и через 20 лет будут влачить нищенское существование, так сказать, гарантированное нищенское существование».

Именно поэтому люди несут свои деньги в негосударственные пенсионные системы. Следовательно, сочли депутаты, необходимо не блокировать этот закон, а направить ситуацию в определенное русло, чтобы вкладчики несли свои деньги не мошенникам, а в систему, которая контролируется государством.

Законопроект прямо фиксировал, что фонд — это специализированная некоммерческая организация социального обеспечения, исключительной уставной деятельностью которой является дополнительное добровольное пенсионное обеспечение. При этом предусмотрен и ряд ограничений: фонды обязательно должны быть лицензированы; внутренние расходы в негосударственных пенсионных фондах ограничиваются 10 процентами от инвестиционного дохода; фонды несут по своим обязательствам ответственность во всей полноте, всем своим имуществом. Предусмотрены также обязательное страхование и обязательный ежегодный аудит. Предложение докладчика — принять законопроект в первом чтении и заняться поправками ко второму чтению, которые принципиально нарастят гарантии. (Кстати, усиление гарантий негосударственных пенсионных фондов — основное отличие данного законопроекта от предыдущих версий).

Второе чтение состоялось летом 1997 года. На сей раз докладывал Анатолий Голов («Яблоко»). Он сообщил, что профильным комитетом было рассмотрено 311 поправок, из них 192 рекомендованы к принятию. Они касались приведения законопроекта в соответствие с Гражданским кодексом, усиления гарантий участникам негосударственных пенсионных фондов, юридико-технического доведения законопроекта.

Все, казалось бы, шло своим чередом к рутинному голосованию. Но у депутатов возникли вопросы, связанные с концепцией законопроекта. Так, Геннадий Кулик (АПР) высказал озабоченность в связи с тем, что в первом чтении предполагалось, что взносы граждан остаются в их собственности и передаются в фонд в управление. А ко второму чтению оказалось, что собственником становится фонд, который берет на себя гарантии перед гражданином выполнять определенные функции. А это уже иной концептуальный подход.

Опасения за положение пенсионеров в связи с изменением концепции законопроекта высказал и Олег Миронов (КПРФ).

Наиболее жестко выступил Алексей Головков (НДР). Он предложил палате проект постановления, пункт первый которого гласил: отклонить во втором чтении проект федерального закона о негосударственных пенсионных фондах в связи с внесением в него концептуальных изменений и направить его на доработку, вернув к первому чтению.

Анатолий Голов категорически отверг эти претензии, заявив, что концептуальных изменений в законопроект внесено не было, а было устранено некое противоречие для приведения законопроекта в полное соответствие с Гражданским кодексом.

Затем слово попросил Владимир Тарачев (НДР), который не согласился с коллегой по фракции, что изменена концепция законопроекта. Он также охарактеризовал ситуацию с пенсионным обеспечением как кризисную. По его словам, «низкий размер пенсий у основной массы пенсионеров не позволяет большинству из них иметь доходы на уровне прожиточного минимума. Хронический дефицит бюджета Пенсионного фонда РФ приводит к значительным задержкам выплаты пенсий. Действующая пенсионная система не обеспечивает тесную зависимость между трудовым вкладом работника и размером его пенсии, а также заинтересованность работника в формировании пенсионного бюджета». И заключил, что проведение пенсионной реформы невозможно без создания эффективной системы негосударственного пенсионного обеспечения. И попросил проголосовать «за».

Однако при голосовании таблица принятых поправок принята не была. Под ремарки «сильный шум в зале», «выкрики», после дополнительного обмена мнениями, местами весьма жесткого, депутаты все же приняли решение о повторном голосовании. И оно дало искомый результат: обе таблицы и законопроект во втором чтении были приняты. А через две недели — и в третьем чтении.

А спустя еще две недели Совет Федерации закон «О негосударственных пенсионных фондах» отклонил, сочтя, что прописанные в нем механизмы контроля за деятельностью фондов недостаточны. В результате работы согласительной комиссии в закон было добавлено два дополнительных контура контроля за деятельностью негосударственных пенсионных фондов: обязательная управляющая компания и учет ФКЦБ не только по ценным бумагам, но и по всем активам, включая собственность. Как отметил Сергей Калашников, в результате этих добавок закон получился более надежным. И Госдума приняла в декабре 1997 года его в согласованном варианте.

Но… Совет Федерации и этот вариант отклонил. На этот раз у депутатов и сенаторов расхождение возникло о одному вопросу: быть или не быть специализированному депозитарию. Позиция членов думской части согласительной комиссии заключалась в том, что правительство должно определить форму контроля через депозитарий за деятельностью негосударственных пенсионных фондов. Представители правительства и определенная часть членов Совета Федерации настаивали на том, чтобы в законе «О негосударственных пенсионных фондах» был введен новый экономический институт — специализированный депозитарий, наделенный функциями учета собственности.

Для поиска компромисса, который устраивал бы все стороны, созвали совещание у первого вице-премьера Бориса Немцова, куда были приглашены и члены согласительной комиссии, и многочисленные представители общественности. В результате была выработана концепция, согласно которой в законе появилось положение, что депозитарии осуществляют контроль за деятельностью негосударственных пенсионных фондов, а форму депозитариев и форму контроля определяет правительство.

Эта редакция закона «О негосударственных пенсионных фондах» весной 1998 года была одобрена Госдумой и Советом Федерации, подписана президентом РФ и действует поныне.

Трудовой стаж – одно из самых важных условий для назначения пенсии. Он к тому же серьезно влияет на размер пенсионных выплат. О том, как подтвердить стаж, выработанный в советское и постсоветское время, читайте в материале «РИАМО в Королеве».

Учет стажа

Система персонального учета трудового стажа застрахованных лиц начала формироваться в России в 1996 году. Тогда россияне начали получать страховые свидетельства государственного пенсионного страхования (ССГПС). В 2003 году им на смену пришли страховые свидетельства обязательного пенсионного страхования (ССОПС). Оба документа содержат страховой номер индивидуального лицевого счета – привычный нам СНИЛС.

Стаж, выработанный после включения гражданина в систему обязательного пенсионного страхования, сразу попадает в базы данных Пенсионного фонда России. Работодатели направляют эти сведения в ПФР ежемесячно, так что уже не нужно подтверждать стаж, начиная с конца девяностых и далее.

А вот с тем временем, которое гражданин честно отработал до 1996 года, могут, к сожалению, возникнуть проблемы. Учитывая, что с 1 января 2002 года стаж напрямую влияет на размер пенсии, «терять годы» не захочется никому.

Чтобы проверить, как выглядит «одобренный» Пенсионным фондом стаж, можно запросить извещение о состоянии лицевого счета с помощью портала госуслуг. В этой справке будет указано все, что зачтется к пенсии. Однако если чего-то не хватает, то подтвердить стаж советского времени и девяностых годов помогут документы.

Трудовая книжка

Первый документ, по которому определяется стаж, – это, разумеется, трудовая книжка. Правда, даже при ее наличии пускать дело на самотек не стоит – лучше всего обратиться в ПФР заранее, чтобы там проверили все записи в трудовой. Это позволит сэкономить время и собрать документы, если Пенсионный фонд потребует дополнительное подтверждение стажа.

Подтверждать стаж, прописанный в трудовой книжке, придется, если в ней указаны неточные сведения, присутствуют исправления или неправильно оформленные записи. Тогда Пенсионный фонд вправе потребовать предоставить дополнительные документы. Это могут быть справки от работодателя, выписки из рабочих приказов и зарплатных ведомостей. Этих доказательств хватит на окончательное подтверждение стажа, прописанного в трудовой.

Иногда бывает, что стаж не подтверждается из-за банальной технической ошибки. В таком случае после обращения в ПФР ошибка будет исправлена, и состоится доначисление к пенсии.

Если нет трудовой книжки

Но что делать, если работа была, а трудовой книжки не было? В постсоветский период многие граждане занимались предпринимательством, работали в фермерском хозяйстве или по гражданско-правовым договорам. Ведь это тоже трудовой стаж, и подтвердить его тоже можно, хоть и потребует определенных усилий.

Понадобятся документы о перечислении обязательных платежей в эти периоды работы. Так, работу, совершенную до 1 января 1991 года, подтвердят архивные документы об уплате налогов. Более поздний стаж подтверждается справками из налоговой службы или ПФР о перечислении единого социального налога, единого налога на вмененный доход или страховых взносов.

Без документов

Девяностые не зря называют «лихими» – время было очень непростое. Случаев, когда документов того периода не сохранилось, немало. Что делать в такой ситуации?

Закон позволяет подтверждать стаж с помощью показаний как минимум двух свидетелей. Правда, сначала придется доказать, что документы о рабочем стаже не сохранились не по вашей вине, а из-за форс-мажора, ликвидации организации, нарушений со стороны работодателя, небрежности в делопроизводстве. Такими доказательствами могут стать выписки из архивов рабочей организации, документы из налоговой, подтверждающие ликвидацию фирмы, и так далее – в зависимости от конкретного случая.

После этого гражданин должен представить в орган ПФР заявление об установлении периода его работы по свидетельским показаниям. С их помощью можно установить не более половины всего необходимого для назначения пенсии общего трудового стажа.

Стоит помнить, что свидетели не могут подтвердить льготный стаж, дающий право на досрочное получение пенсии. В этом случае помогут лишь документы. Также свидетели бессильны, если человек работал без трудовой книжки.

Обращение в суд

В крайних случаях – при отсутствии документов и свидетелей – придется обратиться в суд. Чтобы «пенсионное дело» приняли в производство, нужно получить в Пенсионном фонде справку об отказе включить какие-либо периоды трудовой деятельности в стаж. Они и станут основой для исковых требований.

Если Пенсионный фонд использует для определения стажа только трудовые книжки и документы, подтверждающие записи в них, то у судов более широкие полномочия. Так, например, обращаясь в суд, работник вправе представлять любые доказательства стажа, не запрещенные законом. Главное, чтобы из документов можно было сделать вывод о честности заработка трудящегося. К таким документам относятся и партийные билеты, и расчетные книжки, и сохранившиеся в налоговой службе декларации.

Так как суды принимают к рассмотрению более широкий список доказательств, шансы на подтверждение трудового стажа весьма высоки. После положительного решения в пользу гражданина стаж будет засчитан, и состоится доначисление к пенсии.

Читайте также: