Пфр заявление на патент

Некоторым предпринимателям бывает выгоднее выбрать патентную систему налогообложения (далее — ПСН) и купить патент, чем воспользоваться другими режимами. У ПСН есть свои преимущества. Чтобы зарегистрироваться в налоговой как налогоплательщик на данном режиме, нужно подать заявление на получение патента. Разберемся, как правильно внести сведения в бланк.

Коротко об особенностях ПСН

Режим предназначен только для ИП, срок действия — от 1 до 12 месяцев. ПСН заменяет сразу несколько налогов, и сумма его фиксированная. Применятся для 63 видов работ.

Важно! Вся информация о ПСН указана в главе 26.5 НК РФ.

Ограничения для получения патента таковы: не больше 15 сотрудников у ИП, прибыль не выше 60 млн рублей в год, и оплата должна поступить в ФНС в необходимые сроки. Не запрещено покупать патент на несколько видов деятельности.

Стоимость можно рассчитать по такой формуле: сумма= 6%*потенциально возможный доход ИП. Как понятно, 6% — размер налоговой ставки на патенте. Потенциальный доход устанавливают власти в регионах, и он может меняться с каждым годом.

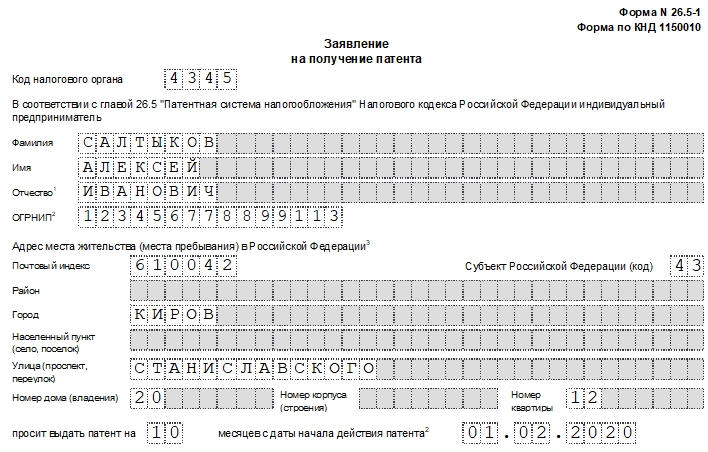

Для перехода на этот режим налогообложения ИП должен подать заявление в ИФНС. Его форма определена законодательно приказом ФНС России от 11.07.2017 №ММВ-7-3/544@. Это форма №26.5-1, по КНД — №1150010. Ее можно заполнить от руки черной ручкой печатными буквами, ставя прочерки в пустых клетках, а можно на компьютере, в том числе в специальной программе.

Заполняем заявление

Бланк состоит из 5 страниц, таких как:

- титульный лист с личными данными ИП и желаемым сроком действия патента;

- лист для сведений о планируемой деятельности;

- лист с данными о месте, где будет работать ИП (если ИП будет трудиться в месте, отличном от прописки);

- лист с информацией о тех транспортных средствах, с помощью которых будет производиться перевозка пассажиров или грузов (для тех, кто выбрал такую деятельность);

- лист с данными о тех объектах, которые будут использоваться в предпринимательстве, например, при сдаче в аренду, торговле, организации пунктов общественного питания (для тех ИП, кто выбрал такую деятельность).

Первые две страницы будут обязательными для всех ИП. А другие три только в том случае, если ИП выбрал соответствующие сферы бизнеса.

Внимание! В образце мы заполнили все 5 листов формы.

Лист 1

- Сначала заполняем строку с ИНН, номер нужно будет указать на каждом листе.

- Указываем код налогового органа. Он состоит из 4 цифр. Свой код можно узнать здесь.

- Пишем ФИО. Для фамилии, имени и отчества отведены отдельные строки.

- Вносим номер ОГРНИП. Он указан в свидетельстве о госрегистрации гражданина в качестве ИП.

- Затем заполняем следующие данные о месте жительства: почтовый индекс, район, город, село, улица, дом, квартира. Тут все предельно просто.

- Решаем, на какой период оформляем патент, и пишем число в соответствующем поле. Срок не должен превышать 12 месяцев. Рядом указываем дату, с которой планируется начать деятельность на ПСН.

- Вносим количество листов заявления и приложений к нему.

Ниже нужно заполнить левый блок. Он предназначен для подтверждения внесенных данных. Тут нужно указать:

- код «1» или «2». «1» — если заполняет сам ИП, «2» — если заполняет представитель ИП;

- ФИО — только для представителя;

- номер телефона;

- подпись, дату;

- название и реквизиты бумаги, которая удостоверяет полномочия представителя (чаще всего это доверенность).

Правый нижний блок должен будет заполнить сотрудник ИФНС.

Лист 2

Здесь нужно снова вписать ИНН, указать наименование деятельности, которой планирует заниматься ИП. Ниже нужно вписать код этой деятельности.

Далее отмечаем, будет осуществляться наша деятельность с привлечением сотрудников или без. В первом случае ставим «1», во втором «2». Если наемные работники планируются, то отмечаем их среднюю численность. В противном случае ставим «0». Затем отмечаем налоговую ставку.

При пониженной ставке нужно дать ссылку на законодательную норму того субъекта РФ, где она применима.

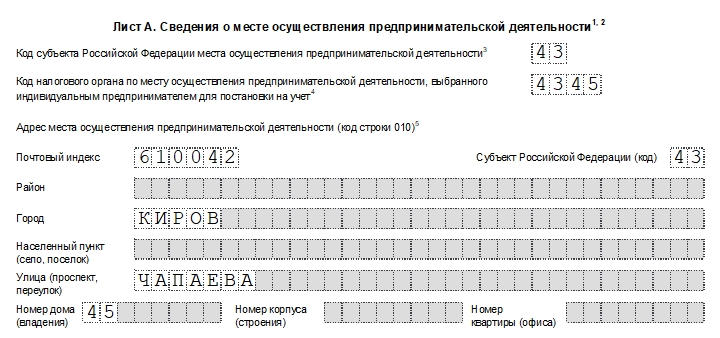

Лист 3

Заполняем, если планируется вести деятельность не по месту прописки. На этом листе также указываем ИНН, номер листа.

Далее вносим такую информацию в соответствующие поля:

- код субъекта РФ, где будет работать ИП;

- код ИФНС по месту деятельности ИП;

- почтовый индекс;

- снова код субъекта РФ;

- адрес (здесь все просто).

Если предполагается ведение предпринимательства в нескольких местах, то нужно заполнить бланк по каждому из них. На листе расположено три таких блока.

Лист 4

Его заполняют, если ИП собирается работать с применением транспортных средств, в сфере перевозок грузов или пассажиров. Все виды указаны в пп. 10, 11, 32 и 33 и п. 2 ст. 346.43 НК РФ. Такой лист нужно будет заполнить по каждому транспортному средству.

Итак, что нужно заполнить:

- ИНН;

- номер страницы;

- код субъекта РФ;

- код ИФНС по будущему месту работы ИП;

- код транспортного средства: «01» — авто по перевозке грузов; «02» — по перевозке пассажиров; «03» — водный транспорт по перевозке людей; «04» — водный по перевозке грузов;

- идентификационный номер автомобиля;

- марка в соответствии с бумагами о регистрации;

- регистрационный знак авто, для судна — его регистрационный номер;

- грузоподъемность (указывается только для тех видов транспорта, в том числе и водного, что предназначаются для перевозки грузов);

- количество посадочных мест (для транспорта, в том числе водного, предназначенного для перевозки людей).

Лист 5

Этот лист заполняют по каждому объекту недвижимости, который будет использован в некоторых видах деятельности ИП (при использовании торговых площадей, для общепита, при сдаче в аренду). Они прописаны в пп. 19, 45, 46, 47, 48 п. 2 ст. 346.43 НК РФ.

Здесь необходимо заполнить следующие поля:

- ИНН;

- номер страницы;

- код субъекта РФ;

- код ИФНС по месту работы ИП;

- код вида объекта (коды прописаны внизу листа под сноской «5»);

- признак объекта (коды прописаны также внизу листа под сноской «6»);

- площадь;

- адрес (здесь все просто).

Как и куда следует подавать заявление

Заявление нужно подавать по месту регистрации бизнеса ИП. Если предприниматель будет работать по месту проживания, то и подавать надо в ИФНС по месту проживания. Можно это сделать через личный кабинет с использованием ЭЦП, прийти и передать заявление лично, послать по почте или действовать через доверенное лицо.

Можно подавать документы одновременно с бумагами на регистрацию ИП.

Могут ли отказать в выдаче патента?

ФНС в течение 5 дней со дня получения документов должна принять решение об одобрении патента или отказе. Последний может быть в случаях, если вид деятельности не соответствует тем, что могут осуществляться на патенте, не оплачена нужная сумма, заявление заполнено неверно и т.д.

Поэтому, перед тем как писать заявление на получение патента, необходимо уточнить, подходит ли ваш бизнес под критерии для работы на ПСН.

obrazec_zapolneniya_zayavleniya_na_patent_2020.jpg

Похожие публикации

Предприниматели, желающие перейти на патентную систему налогообложения (ПСН), подают в ИФНС заявление на бланке утвержденной формы. В 2020 году действует два таких бланка: по форме № 26.5-1, утв. Приказом ФНС № ММВ-7-3/544 от 11.07.2017, и форма, рекомендованная письмом ФНС № СД-4-3/2815 от 18.02.2020. Рассмотрим порядок заполнения рекомендованной формы и приведем образец заполнения заявления на патент.

Рекомендуемая форма заявления на патент

Пока ФНС не издан приказ о внесении изменений в бланк заявления, утвержденный в 2017 году, ведомство рекомендует использовать форму заявления на патент для ИП, приведенную в письме № СД-4-3/2815. Возможно, заявление на патент на 2021 год будет заполняться уже по новой, утвержденной приказом форме, но в 2020 году желательно применение рекомендованного бланка. Такая необходимость возникла в связи с изменением порядка расчета стоимости патента и внесением соответствующих поправок в ст. 346.51 НК РФ.

Если раньше налог исчислялся путем деления годового потенциально возможного дохода на 12 месяцев и умножением его на налоговую ставку и количество месяцев в сроке действия патента, то теперь вместо месяцев к расчету принимаются число дней в году и число дней срока действия патента. Именно это изменение и отразилось в титульном листе рекомендованной формы заявления – вместо количества месяцев действия патента указываются конкретные даты начала и окончания срока его действия. Кроме того, из титульного листа заявления на получение патента исключены строки для отражения информации о месте жительства (пребывания) ИП.

Письмо № СД-4-3/2815 приводит также рекомендуемый формат для представления заявления в электронном виде.

Заполняем заявление: патент – 2020

В состав рекомендуемой формы входит титульный лист, а также:

- страница с информацией об осуществляемом виде деятельности (стр. 002);

- сведения о месте ведения деятельности (Лист А);

- сведения о транспортных средствах, если они используются при ведении деятельности (Лист Б);

- сведения об объектах недвижимости, используемых в патентной деятельности (Лист В).

Титул, страница 002 заполняются в обязательном порядке, остальные листы – в зависимости от вида деятельности.

Прежде чем отправлять заявление в ИФНС, предпринимателю следует убедиться, что он соответствует всем необходимым критериям для перехода на патентный спецрежим, а вид его бизнеса включен в перечень «патентных» видов деятельности из п. 2 ст. 346.43 НК РФ (регионами может быть расширен перечень видов бытовых услуг, поэтому следует уточнить его в своей ИФНС).

Заявление на патент, образец которого приведен далее, заполняется в следующем порядке:

- Титульный лист – указываем ИНН предпринимателя, его ФИО (полностью), код ИФНС, ОГРНИП, даты начала и окончания срока действия патента. Срок должен быть не менее 1 месяца в пределах одного календарного года. Здесь же указывается число страниц заявления и количество листов копий прилагаемых документов. В нижней части указывается ФИО представителя ИП (если он действует через представителя, прилагается копия доверенности), контактный телефон, подпись и дата заполнения.

- На странице 002 бланка заявления на патент нужно указать наименование вида деятельности, на которую ИП приобретает патент, код, присвоенный этому виду законом субъекта РФ. Также отмечается, будет ли ИП работать один или с привлечением работников, их средняя численность. Налоговая ставка указывается, только если ИП применяет пониженную (для Крыма или Севастополя), либо нулевую ставку (в регионах, где введены «налоговые каникулы»).

- Адрес ведения патентной деятельности указываем на листе А. Если деятельность ведется по нескольким адресам, заполняется соответствующее количество адресных блоков, листов. Не требуется заполнять лист А для услуг перевозки, аренды недвижимости, торговли в розницу, услуг общепита. Обязательно указывается код субъекта РФ, в одном заявлении можно указать не более одного кода. Код налоговой указывают, когда ИП не имеет определенного места ведения деятельности и не состоит на учете в ИФНС того субъекта РФ, в котором планирует вести бизнес.

- Если патент приобретается для услуг перевозки, на листе Б указываются данные о транспортных средствах, которые будут использоваться предпринимателем. При необходимости заполняют несколько листов Б. Код ТС указывается в соответствии с кодами, приведенными в примечаниях к данному разделу (сноска ).

- Лист В заполняют только те ИП, кто планирует сдавать в аренду недвижимость, заниматься розничной торговлей (стационарно) или оказывать услуги общепита. Коды вида объекта и признак объекта приведены в примечаниях к разделу (сноски и ) . Также указывается площадь соответствующего объекта. Если объектов несколько, оформляется нужное число листов.

Заполненное заявление следует подать в ИФНС минимум за 10 дней до даты начала применения ПСН. Это можно сделать, посетив инспекцию лично, направив документ по почте (ценным письмом с описью вложения), через представителя по доверенности, оформленной нотариально, либо в электронном виде по ТКС (при наличии ЭЦП).

Если индивидуальный предприниматель хочет применять патентную систему налогообложения (ПСН) сразу после постановки на учет, он должен одновременно с документами на регистрацию ИП или в срок не позднее 10 дней до начала ведения деятельности на указанном режиме подать в налоговый орган заявление на получение патента для ИП по форме 26.5-1, образец заполнения которого рассмотрим в данной статье.

- Кто и на каких основаниях может применять патентную систему налогообложения

- Преимущества ПСН

- Условия применения ПСН

- Бланк заявления на получение патента по форме 26.5-1

- Порядок и образец заполнения заявления на патент

- Титульный лист

- Страница 002 Заявления

- Листы А, Б, В

Кто и на каких основаниях может применять патентную систему налогообложения

Патентная система налогообложения или патент для ИП – это единственный специальный режим, доступный только индивидуальным предпринимателям, которые осуществляют деятельность в том регионе, где законом субъекта Российской Федерации принято решение о введении патентной системы налогообложения.

ПСН может применяться одновременно с иными режимами налогообложения, но только в отношении видов предпринимательской деятельности, указанных в п. 2 ст. 346.43 НК РФ.

Для перехода на патент есть ограничения – средняя численность наемных работников по всем видам предпринимательской деятельности, осуществляемым индивидуальным предпринимателем, не должна превышать 15 человек, годовой доход не может превышать 60 миллионов рублей.

Преимущества ПСН

К преимуществам патента относятся:

- фиксированная стоимость патента, которая не зависит от фактически полученных доходов и рассчитывается исходя из суммы установленного региональным законом потенциально возможного к получению годового дохода с учетом таких показателей: число работников или транспортных средств, площадь магазина или кафе и т.д.;

- применение ПСН предусматривает освобождение от обязанности по уплате НДС и НДФЛ, налога на имущество физических лиц (в части имущества, используемого при осуществлении видов предпринимательской деятельности, в отношении которых применяется патентная система налогообложения);

- ИП имеет право не предоставлять налоговую декларацию;

- поэтапная оплата патента;

- «налоговые каникулы» – устанавливаются региональными законами для индивидуальных предпринимателей, впервые зарегистрированных в качестве ИП.

Условия применения ПСН

Для применения ПСН необходимо подать заявление на применение патента в налоговую инспекцию по месту осуществления планируемой деятельности.

Заявление подается на каждый из видов планируемой деятельности в срок не позднее чем за 10 дней до начала применения ПСН.

Если же ИП планирует применять патент со дня его регистрации в качестве индивидуального предпринимателя, то заявление на получение патента подается одновременно с документами для регистрации физического лица в качестве ИП. В этом случае действие патента начинается со дня его государственной регистрации в качестве ИП.

Способы подачи заявления:

- лично или через представителя;

- направление в виде почтового отправления с описью вложения;

- передача в электронной форме по телекоммуникационным каналам связи.

Патент выдается с любой даты, на период от одного до двенадцати месяцев включительно, в пределах календарного года.

В течение 5 рабочих дней налоговый орган обязан выдать патент или уведомить ИП об отказе в выдаче патента.

Отказать в выдаче патента могут в случае, если:

- в вашем регионе для выбранного вида деятельности не действует патент;

- указан не верный срок действия патента (больше 12 месяцев или за пределами календарного года);

- в течение календарного года произошла утрата права на патент или ИП досрочно прекратил деятельность на патенте;

- имеется задолженность по оплате предыдущего патента;

- не заполнены обязательные поля в заявлении на получение патента.

Бланк заявления на получение патента по форме 26.5-1

Форма заявления на патент (форма N 26.5-1) утверждена Приказом ФНС РФ 11.07.2017 № ММВ-7-3/544@. Этим же документом регулируется порядок заполнения формы.

- рукописным способом чернилами черного, фиолетового или синего цвета;

- с использованием компьютера.

Не допускается исправление ошибок, двусторонняя печать документа на бумажном носителе и скрепление листов документов.

Страницы Заявления и приложения к нему имеют сквозную нумерацию, начиная с первого листа.

Порядок и образец заполнения заявления на патент

Заявление на получение патента состоит из пяти разделов:

- титульный лист – общие сведения о предпринимателе и сроке действия патента;

- страница 002 – наименование вида деятельности, в отношении которого ИП планирует получить патент, наличие наемного персонала, налоговая ставка;

- лист А – сведения о месте осуществления предпринимательской деятельности;

- лист Б – сведения о транспортных средствах используемых при осуществлении деятельности по перевозке грузов и пассажиров;

- лист В – сведения об объектах, используемых при осуществлении деятельности по сдачи в аренду помещений; розничной торговли; оказании услуг общепита.

Первые два раздела заполняют все заявители, а далее заполняется только раздел о соответствующем направлении бизнеса.

Для примера заполним заявление на патент по ИП, планирующего оказывать услуги населению по присмотру и уходу за детьми и больными. Срок начала деятельности – 01.07.2019 (6 месяцев).

Титульный лист

На титульном листе заполняем регистрационные данные ИП:

- индивидуальный номер (ИНН) индивидуального предпринимателя;

- код ИНФС по месту деятельности (узнать можно тут);

- фамилия, имя и отчество индивидуального предпринимателя (без сокращений);

- ОГРНИП (указывается только если Лист записи ЕГРИП о регистрации ИП уже выдан);

- полный адрес регистрации ИП;

- заявляемое количество месяцев действия патента;

- дата начала применения ПСН;

- количество заполненных листов.

Левый нижний блок предназначен для подтверждения внесённых сведений, указания контактного телефона и даты подачи.

Обратите внимание: патент можно оформить от 1 до 12 месяцев в пределах одного календарного года. При получении патента на год – необходимо указать 12 месяцев, а срок действия – с первого января. На новый календарный год необходимо заполнить новое заявление.

Страница 002 Заявления

Ниже указываем наличие работников и их количество.

В случае если услуги по планируемой деятельности осуществляет сам ИП без привлечения наемных работников – заполняем «2».

Если поставили «1» – посчитайте среднюю численность работников. Для этого сложите среднесписочную численность работников, среднюю численность внешних совместителей и среднюю численность работников по гражданско-правовым договорам.

Последние поля для заполнения на этой странице – налоговая ставка. В общем случае она равна 6%. При наличии «налоговых каникул» – указывается ставка 0% и номер регионального закона, установившего пониженную (нулевую) налоговую ставку.

Листы А, Б, В

Из следующих трех страниц выбираем только одну, где указываем дополнительные сведения в отношении осуществляемой деятельности:

- лист Б – при осуществлении деятельности по организации перевозки грузов и пассажиров;

- лист В – при осуществлении деятельности в части розничной торговли, общепита и аренды;

- лист А – для остальных направлений бизнеса.

При заполнении данных страниц в обязательном порядке вносится информация в отношении субъекта РФ места осуществления предпринимательской деятельности. При заполнении листов обращайте внимание на подсказки внизу страницы, где указана информация в части обязательных реквизитов для заполнения и прописаны значения показателей.

Далее вносится информация в части осуществляемой деятельности:

- лист А – адрес места осуществления предпринимательской деятельности;

- лист Б – сведения по каждому транспортному средству, используемому в предпринимательской деятельности;

- лист В – указываем код вида и признак объекта с указанием адреса места нахождения объекта, используемого для осуществления предпринимательской деятельности.

Значение кода вида и признака объекта указаны в сноске внизу листа В.

Сведения на вышеуказанных листах указываются по каждому месту осуществления предпринимательской деятельности.

Рассчитать стоимость патента можно с помощью калькулятора патента – официального сервиса ФНС по расчету стоимости патента:

После заполнения заявления необходимо:

- проверить правильность отраженных данных;

- распечатать заявление в двух экземплярах;

- предоставить в налоговый орган по месту учета. Сшивать и заверять у нотариуса его не нужно.

В течение 5 дней со дня принятия заявления на получение патента налоговый орган обязан выдать патент или уведомить предпринимателя об отказе в выдаче патента.

При получении патента сразу уточните в налоговой инспекции реквизиты для оплаты стоимости патента.

Наиболее полную информацию о патенте для ИП читайте в статье – ПСН или патентная система налогообложения для ИП.

В статье рассмотрим вопросы:

- бланк заявление на патент в 2021 году скачать;

- заявление на патент прицеп, образец и пример заполнения;

- заявление на получение патента для 2021 года;

- Территория действия ПСН, где выдают;

- как заполнить заявление на патент, скачать бланк формы 26.5-1 на 2021 год.

Бланк новая Форма 26.5-1 заявление на патента ИП в 2021 Форма по КНД 1150010

Согласно статье 346.45 НК РФ выдача налогоплательщикам патентов в рамках патентной системы налогообложения осуществляется на основании заявления.

При этом для выдачи патента и расчета налога, уплачиваемого в связи с применением патентной системы налогообложения, налоговым органам необходимо рекомендовать ИП указать в заявлении все показатели ведения предпринимательской деятельности, предусмотренные законом субъекта РФ, для определения размера потенциально возможного к получению ИП годового дохода по виду деятельности, в отношении которого ИП планирует применять патентную систему налогообложения.

ИП вправе перейти на ПСН с любой даты в течение календарного года. При этом патент выдается на период от одного до двенадцати месяцев включительно в пределах календарного года. По правилам, чтобы перейти на патент с желаемой даты, заявление в инспекцию нужно представить не позднее чем за 10 рабочих дней до даты начала действия патента, указанной в заявлении. Впрочем, по мнению ФНС, нарушение срока подачи такого заявления не обязательно влечет за собой отказ в выдаче патента

СКАЧАТЬ новую форму заявления о выдаче патента c 29-09-2017

До внесения соответствующих изменений ФНС России в целях реализации положения пункта 1 статьи 346.51 Кодекса направляет рекомендуемую форму "Заявление на получения патента" (форма КНД 1150010) и формат представления ее в электронной форме.

При этом индивидуальные предприниматели также вправе подавать заявление на получение патента по форме, утвержденной приказом ФНС России от 11.07.2017 N ММВ-7-3/544@.

Образец заполнения заявления о получении патента по форме N 26.5-1, рекомендованной ФНС России

Образец составлен с учетом следующих условий.

ИП Орлов Р.Р. осуществляет предпринимательскую деятельность в сфере обучения населения на курсах и репетиторства.

Средняя численность наемных работников составляет два человека.

11 марта 2020 г. ИП Орлов Р.Р. представил в ИНФС России N 27 по г. Москве заявление о получении патента.

Федеральная налоговая служба приказом от 11 июля 2017 г. N ММВ-7-3/544@ утвердила форму № 26.5-1 «Заявление на получение патента» (в целях применения ПСН). Приказ вступил в силу 29.09.2017 г.

Какие наиболее важные из поправок? На новом титульном листе заявления теперь не нужно проставлять печать. Кроме этого, изменены штрих-коды некоторых листов. Лист заявления со штрих-кодом 09204027, в котором указывается осуществляемый вид деятельности, заменен на лист со штрих-кодом 09206021. В этом же обновленном листе добавлена строка для указания применяемой налоговой ставки.

Напомним, что субъект РФ вправе установить нулевую ставку налога по патентной системе налогообложения для впервые зарегистрированных ИП, которые осуществляют деятельность в производственной, социальной или научной сферах. (См. «“Налоговые каникулы” для индивидуальных предпринимателей: кто сможет не платить налоги»).

Кроме того, льгота по налогу, уплачиваемому в связи с применением ПСН, может быть введена законами республики Крым и города федерального значения Севастополя для всех или отдельных категорий плательщиков этого налога (п. 2 ст. 346.50 НК РФ). Ставка по налогу может быть уменьшена: до 0 процентов — в отношении периодов 2015 — 2016 годов; до 4 процентов — в отношении периодов 2017 — 2021 годов. Так, для крымских предпринимателей ставка налога по ПСН в 2016 году составляет 1 процент (республиканский закон от 24.12.14 № 59-ЗРК/2014).

Если пониженная (нулевая) ставка региональным законом не установлена, применяется ставка в размере 6% (п. 1 ст. 346.50 НК РФ).

В КАКОЙ инспекции ИП должен получить патент

если патент может действовать в нескольких муниципальных образованиях

Патентная система налогообложения вводится в действие законами субъектов РФ. При этом с 1 января 2015 года региональные власти вправе определять территорию действия патента — весь субъект РФ, только одно муниципальное образование или несколько муниципальных образований на территории этого субъекта. ФНС России в письме от 26.01.15 № ГД-3-15/211 разъяснила, в какой налоговый орган должны обращаться ИП за получением патента, если на территории субъекта РФ действие патента дифференцировано по муниципальным образованиям и каждое муниципальное образование (или их группу) обслуживает несколько ИФНС.

Существуют несколько видов предпринимательской деятельности, в отношении которых действие патента по муниципальным образованиям дифференцировать нельзя. Согласно подпункту 1.1 пункта 8 статьи 346.43 это:

- оказание автотранспортных услуг по перевозке грузов автомобильным транспортом;

- оказание автотранспортных услуг по перевозке пассажиров автомобильным транспортом;

- оказание услуг по перевозке пассажиров водным транспортом;

- оказание услуг по перевозке грузов водным транспортом;

- розничная торговля, осуществляемая через объекты нестационарной торговой сети (развозная и разносная торговля);

По этим видам деятельности патент может действовать только на всей территории субъекта РФ , а не на территории одного или нескольких муниципальных образований.

Чтобы получить патент на осуществление этих видов деятельности, ИП должен обратиться в налоговую инспекцию по месту жительства (п. 2 ст. 346.45 НК РФ). Для получения патента в субъекте, в котором ИП не проживает, можно обратиться в любой территориальный налоговый орган этого субъекта.

Территория действия патента

Каждый патент выдается только на один вид деятельности и действует на той территории, которая в нем указана. Это может быть как субъект РФ в целом, так и отдельное муниципальное образование внутри него (город, например).

При этом в отношении розничной торговли и для ситуации, когда патент действует на территории всего субъекта РФ в целом, Минфин в письме от 15.07.2015 № 03-11-12/40617 разъяснил следующее. Если предприниматель имеет в одном субъекте РФ несколько торговых точек в разных городах, площадь торгового зала каждой из которых не более 50 кв. м, то на каждую торговую точку получать патент не нужно. В этом случае один патент будет действовать в отношении всех торговых точек, расположенных на территории одного субъекта РФ. Главное, чтобы все эти объекты торговли были указаны в патенте и учтены при расчете его стоимости. Аналогичная ситуация и при оказании услуг общественного питания. Если площадь зала обслуживания посетителей не более 50 кв. м в каждом объекте общепита и все эти объекты расположены в разных городах на территории одного субъекта РФ, предпринимателю достаточно приобрести один патент.

Законом субъекта РФ территория региона в целях применения ПСН может быть " поделена " на муниципальные образования или группы таковых. Соответственно, при таких обстоятельствах выданный ИП патент действует уже не на всей территории субъекта РФ, а только лишь на ее части, что фиксируется в самом патенте. При необходимости, если "патентный" бизнес выходит за рамки того или иного муниципалитета, предпринимателю придется дополнительно приобретать патенты - в этой части он нисколько не ограничен.

СРОКИ подачи заявления на патент для ИП

Индивидуальный предприниматель подает лично или через представителя, направляет в виде почтового отправления с описью вложения или передает в электронной форме по телекоммуникационным каналам связи заявление на получение патента в налоговый орган по месту жительства не позднее чем за 10 дней до начала применения индивидуальным предпринимателем патентной системы налогообложения.

Налоговый орган обязан в течение 5 дней со дня получения заявления на получение патента выдать или направить индивидуальному предпринимателю патент или уведомление об отказе в выдаче патента. Патент или уведомление об отказе в выдаче патента выдается индивидуальному предпринимателю под расписку или передается иным способом, свидетельствующим о дате его получения.

ДЕЙСТВИЕ патента дифференцировано по муниципальным образованиям

Если же предприниматель желает получить патент на территории субъекта, где действие патента ограничено одним или несколькими муниципальными образованиями и каждое муниципальное образование (или их группу) обслуживает несколько ИФНС, то действовать нужно в зависимости от конкретной ситуации.

1 . ИП планирует осуществлять деятельность в муниципальном районе (группе районов), в котором он не состоит на учете по месту жительства или по месту ведения деятельности. В данном случае патент можно получить в любом территориальном налоговом органе по месту планируемого осуществления предпринимательской деятельности.

2 . ИП состоит на учете по месту жительства в одном из налоговых органов на территории действия патента. В такой ситуации ИП должен подать заявление на получение патента в налоговый орган по месту жительства, независимо от конкретного места осуществления деятельности на данной территории.

3 . ИП состоит на учете в качестве налогоплательщика, применяющего ПСН, в каком-либо налоговом органе на территории действия патента, но не проживает на этой территории. Для получения еще одного патента (на иной вид деятельности), заявление следует подать в налоговый орган по месту постановки на учет в качестве налогоплательщика, применяющего ПСН, независимо от конкретного места осуществления деятельности на данной территории.

4 . ИП планирует осуществлять предпринимательскую деятельность на территории, на которой он не состоит на учете по месту жительства, а также в качестве налогоплательщика, применяющего ПСН. В таком случае предприниматель может подать заявление на получение патента в любой налоговый орган независимо от конкретного места осуществления деятельности на данной территории.

Покупка патента ИП после повторной постановки на учет

Ведомство напоминает, что ИП, утративший право на применение ПСН или прекративший предпринимательскую деятельность, в отношении которой применялась патентная система налогообложения, до истечения срока действия патента, вправе вновь перейти на патентную систему налогообложения по этому же виду предпринимательской деятельности не ранее чем со следующего календарного года.

Вместе с тем, пунктом 8 статьи 346.45 Кодекса не предусмотрено ограничение для перехода в течение календарного года на патентную систему налогообложения ИП, которые утратили право на применение данного специального налогового режима в течение календарного года, зарегистрировали прекращение деятельности в качестве индивидуального предпринимателя, и вновь зарегистрировались в этом календарном году в качестве ИП.

Письмо от 23.05.2013 № 03-11-12/18502

Вопрос : В соответствии с п. 2 ст. 346.45 Налогового кодекса РФ индивидуальный предприниматель подает лично или через представителя, направляет в виде почтового отправления с описью вложения или передает в электронной форме по телекоммуникационным каналам связи заявление на получение патента в налоговый орган по месту жительства не позднее чем за 10 дней до начала применения индивидуальным предпринимателем патентной системы налогообложения.

После получения указанного заявления налоговый орган обязан в течение пяти дней со дня получения заявления на получение патента выдать индивидуальному предпринимателю патент или уведомить его об отказе в выдаче патента.

Одним из оснований утраты права на применение патентной системы налогообложения и перехода на общий режим налогообложения с начала налогового периода, на который ему был выдан патент, является нарушение срока уплаты налога, установленного п. 2 ст. 346.51 Налогового кодекса РФ.

Индивидуальный предприниматель, утративший право на применение патентной системы или прекративший предпринимательскую деятельность, в отношении которой применял патент, до истечения срока действия патента, сможет вновь перейти на патент по этому же виду предпринимательской деятельности не ранее чем со следующего календарного года.

На основании изложенного прошу разъяснить, имеет ли право индивидуальный предприниматель, утративший право на применение патентной системы налогообложения в связи нарушением срока уплаты налога, прекратить предпринимательскую деятельность, о чем будет внесена соответствующая запись в Единый государственный реестр индивидуальных предпринимателей, и затем в течение календарного года вновь зарегистрироваться в качестве индивидуального предпринимателя и использовать патентную систему налогообложения.

Ответ : Департамент налоговой и таможенно-тарифной политики рассмотрел обращение по вопросу о порядке применения патентной системы налогообложения и на основании информации, изложенной в обращении, сообщает следующее.

В соответствии с пунктом 1 статьи 346.43 Налогового кодекса РФ (далее - Кодекс) патентная система налогообложения вводится в действие законами субъектов РФ и применяется на территориях соответствующих субъектов РФ.

Перечень видов предпринимательской деятельности, в отношении которых применяется патентная система налогообложения, установлен пунктом 2 статьи 346.43 Кодекса.

Подпунктом 2 пункта 2 статьи 346.51 Кодекса установлено, что индивидуальный предприниматель, перешедший на патентную систему налогообложения, производит уплату налога по месту постановки на учет в налоговом органе, если патент получен на срок от шести месяцев до календарного года - в размере одной трети суммы налога в срок не позднее двадцати пяти календарных дней после начала действия патента и в размере двух третей суммы налога в срок не позднее тридцати календарных дней до дня окончания налогового периода.

В соответствии с пунктом 6 статьи 346.45 Кодекса налогоплательщик считается утратившим право на применение патентной системы налогообложения и перешедшим на общий режим налогообложения с начала налогового периода, на который ему был выдан патент, в случае:

1) если с начала календарного года доходы налогоплательщика от реализации, определяемые в соответствии со статьей 249 Кодекса, по всем видам предпринимательской деятельности, в отношении которых применяется патентная система налогообложения, превысили 60 млн руб.;

2) если в течение налогового периода налогоплательщиком было допущено несоответствие требованию, установленному пунктом 5 статьи 346.43 Кодекса;

3) если налогоплательщиком не был уплачен налог в сроки, установленные пунктом 2 статьи 346.51 Кодекса.

Соответственно, если индивидуальный предприниматель получил патент в отношении одного из видов деятельности, предусмотренных пунктом 2 статьи 346.43 Кодекса, но нарушил сроки уплаты налога, такой индивидуальный предприниматель считается утратившим право на применение патентной системы налогообложения и перешедшим на общий режим налогообложения с начала налогового периода, на который ему был выдан патент.

При этом согласно пункту 8 статьи 346.45 Кодекса индивидуальный предприниматель обязан заявить в налоговый орган об утрате права на применение патентной системы налогообложения по основаниям, указанным в пункте 6 указанной статьи Кодекса, и о переходе на общий режим налогообложения в течение 10 календарных дней со дня наступления обстоятельства, являющегося основанием для утраты права на применение патентной системы налогообложения.

Кроме того, согласно пункту 7 статьи 346.45 Кодекса суммы налогов, подлежащие уплате в соответствии с общим режимом налогообложения за период, в котором индивидуальный предприниматель утратил право на применение патентной системы налогообложения по основаниям, указанным в пункте 6 данной статьи Кодекса, исчисляются и уплачиваются индивидуальным предпринимателем в порядке, предусмотренном законодательством РФ о налогах и сборах для вновь зарегистрированных индивидуальных предпринимателей. При этом указанные индивидуальные предприниматели не уплачивают пени в случае несвоевременной уплаты авансовых платежей по налогам, подлежащим уплате в соответствии с общим режимом налогообложения в течение того периода, на который был выдан патент.

Сумма налога на доходы физических лиц, подлежащая уплате за налоговый период, в котором индивидуальный предприниматель утратил право на применение патентной системы налогообложения в соответствии с пунктом 6 статьи 346.45 Кодекса, уменьшается на сумму налога, уплаченного в связи с применением патентной системы налогообложения.

Согласно пункту 8 статьи 346.45 Кодекса индивидуальный предприниматель, утративший право на применение патентной системы налогообложения или прекративший предпринимательскую деятельность, в отношении которой применялась патентная система налогообложения, до истечения срока действия патента, вправе вновь перейти на патентную систему налогообложения по этому же виду предпринимательской деятельности не ранее чем со следующего календарного года.

Одновременно обращаем внимание, что пунктом 8 статьи 346.45 Кодекса не предусмотрено ограничение для перехода в течение календарного года на патентную систему налогообложения индивидуальных предпринимателей, которые утратили право на применение данного специального налогового режима в течение календарного года, зарегистрировали прекращение деятельности в качестве индивидуального предпринимателя, и вновь зарегистрировались в этом календарном году в качестве индивидуальных предпринимателей.

Также сообщаем, что согласно Положению о Министерстве финансов РФ, утвержденному Постановлением Правительства РФ от 30 июня 2004 г. № 329, и Регламенту Минфина России, утвержденному приказом Минфина России от 15 июня 2012 г. № 82н, в Минфине России рассматриваются индивидуальные и коллективные обращения граждан и организаций по вопросам, находящимся в сфере ведения Минфина России.

При этом в соответствии с Положением и Регламентом, если законодательством не установлено иное, не рассматриваются по существу обращения по проведению экспертизы договоров, учредительных и иных документов организаций, а также по оценке конкретных хозяйственных ситуаций.

Заместитель директора Департамента

КОГДА нужно получать НОВЫЙ ПАТЕНТ

Если количество торговых объектов в течение налогового периода увеличилось, ИП необходимо получить новый патент

Специалисты Минфина рассмотрели вопрос о порядке применения ПСН в отношении розничной торговли при изменении в налоговом периоде числа торговых объектов.

Согласно представленной позиции ведомства, если в патенте указано определенное число показателей, а в течение налогового периода появились новые объекты, то для целей налогообложения деятельности с использованием новых объектов ИП обязан получить на них патент. Если этого не сделать, в отношении предпринимательской деятельности с использованием указанных объектов следует применять иные режимы налогообложения.

Читайте также: