Платежи в пфр есть а в фсс нет

Автор статьи — Аналитик-эксперт Контур.Бухгалтерии

Содержание статьи

- Кто платит страховые взносы

- Выплаты, подлежащие обложению страховыми взносами

- Предельная база для начисления страховых взносов

- Тарифы страховых взносов в 2020 и 2021 году

- Сроки уплаты страховых взносов в 2020 и 2021году

Кто платит страховые взносы

Простой и удобный расчет страховых взносов в онлайн-сервисе Контур.Бухгалтерия!

Любой работодатель каждый месяц платит различные страховые взносы с выплат своим сотрудникам. Если они работают по трудовому договору, то это взносы:

- в Пенсионный фонд России (в ПФР);

- в Фонд медицинского страхования (в ФФОМС);

- на социальное страхование от болезней и травм или по материнству (в ФСС).

- на страхование от несчастных случаев и профессиональных заболеваний (тоже в ФСС).

Также взносы платятся с выплат тем сотрудникам, которые оформлены в компании по гражданско-правовым договорам:

- в ПФР;

- в ФФОМС;

- на социальное страхование от несчастных случаев и профессиональных заболеваний, если это прописано в договоре.

Мы поговорим о взносах за сотрудников на пенсионное, медицинское страхование и страхование от болезней и травм или по материнству. Они регламентируются главой 34 НК РФ. О страховании от несчастных случаев и профессиональных заболеваний читайте в ФЗ от 24.07.98 N 125-ФЗ.

Выплаты, подлежащие обложению страховыми взносами

Страховыми взносами облагаются выплаты сотрудникам исходя из трудовых отношений и согласно гражданско-правовым договорам по выполнению работ, оказанию услуг и авторским заказам.

Выплаты, с которых взносы не уплачиваются, перечислены в ст. 422 НК РФ:

- Государственные и социальные пособия;

- Компенсационные выплаты при увольнении, выплаты по возмещению вреда, оплате жилья или питания, оплате спортивной или парадной формы, выдаче натурального довольствия и т.д.;

- Призы, доплаты к пенсии бывших сотрудников и стипендии по ученическим договорам;

- Полевое довольствие;

- Суммы единовременной материальной помощи, например, при рождении или усыновлении ребенка, при потере члена семьи, при стихийном бедствии и других чрезвычайных обстоятельствах;

- Доходы, помимо оплаты труда, полученные членами общин коренных малочисленных народов от реализации продукции традиционного промысла;

- Страховые платежи по обязательному и добровольному личному страхованию;

- Оплата обучения сотрудников, связанная с профессиональной необходимостью;

- Другие компенсации и выплаты.

Предельная база для начисления страховых взносов

Простой и удобный расчет страховых взносов в онлайн-сервисе Контур.Бухгалтерия!

Взносы в ПФР и ФСС ограничены предельными базами для начисления взносов, которые ежегодно индексируются исходя из роста средней зарплаты:

Предельная база для взносов в ПФР в 2020 году — 1 292 000 рублей.

Предельная база для взносов в ПФР в 2021 году — 1 465 000 рублей.

Предельная база рассчитывается исходя из дохода работника нарастающим итогом. Как только его доход за год достигнет предельной базы — в дальнейшем взносы нужно платить по новым правилам. При выплате взносов по основному тарифу при превышении этой базы взносы уплачиваются по уменьшенной ставке — 10%. Если организация на льготном тарифе, то при превышении взносы не платятся.

Предельная база для взносов в ФСС в 2020 году — 912 000 рублей.

Предельная база для взносов в ФСС в 2021 году — 966 000 рублей.

Если база превышена, то взносы платить не нужно.

Для взносов на ОМС и травматизм предельная база не устанавливается, поэтому весь доход, полученный работником, облагается взносами.

Тарифы страховых взносов в 2020 и 2021 году

Простой и удобный расчет страховых взносов в онлайн-сервисе Контур.Бухгалтерия!

Рассмотрим основные тарифы страховых взносов за работников в 2020 и 2021 году. Они остаются неизменными:

- На обязательное пенсионное страхование — 22 %.

- На обязательное медицинское страхование — 5,1 %.

- На случай временной нетрудоспособности и материнства — 2,9 %;

- На травматизм — от 0,2 % до 8,5 % в зависимости от класса профессионального риска, присвоенного основному осуществляемому виду деятельности.

В таблице указаны специальные пониженные тарифы взносов для некоторых категорий плательщиков, установленные в 2020 и 2021 году.

В 2021 году большинство работодателей на УСН будут платить взносы по общему тарифу в 30 %, так как переходный период подошел к концу. До 2024 года льготной ставкой в 20 % смогут пользоваться благотворительные и некоммерческие организации на УСН.

С 2020 года на основные тарифы перешли еще несколько категорий страхователей:

- хозяйственные общества и партнерства, которые применяют или внедряют результаты интеллектуальной деятельности, права на которые принадлежат их участникам или учредителям — бюджетным или автономным научным учреждениями либо образовательным учреждениям высшего образования;

- организации и предприниматели, которые осуществляют технико-внедренческую деятельность и платят сотрудникам, работающим в технико-внедренческих или промышленно-производственных особых экономических зонах;

- организации и ИП, заключившие соглашение о ведении туристско-рекреационной деятельности, которые платят сотрудникам, ведущим эту деятельность в особых экономических зонах.

С 2020 года эти категории платят взносы по общему тарифу — 30%, а при превышении предельной базы для начисления взносов на обязательное пенсионное страхование не отменяют уплату, а снижают процент взносов в ПФ до 10%.

Сроки уплаты страховых взносов в 2020 и 2021 году

Простой и удобный расчет страховых взносов в онлайн-сервисе Контур.Бухгалтерия!

Страховые взносы перечисляются в ИФНС за каждый месяц до 15-го числа последующего месяца. Если последний день уплаты — выходной или праздничный, то уплатить взносы можно в ближайший рабочий день. Со взносами на травматизм порядок аналогичный, но уплачивать их надо по-прежнему в ФСС.

Предприниматели уплачивают страховые взносы за себя в другие сроки. Взносы за прошедший год нужно уплатить до его окончания или в ближайший следующий рабочий день. За 2019 год деньги перечисляйте в налоговую до 31 декабря, а если ваш доход превысил 300 000 рублей, то сумму доплаты переведите в ИФНС до 1 июля 2020 года.

Автор статьи: эксперт Контур.Бухгалтерии Наталья Потапкина

Ведите учет в Контур.Бухгалтерии — удобном онлайн-сервисе для расчета зарплаты и отправки отчетности в ФНС, ПФР и ФСС. Сервис подходит для комфортной совместной работы бухгалтера и директора.

В России будущая пенсия каждого работающего гражданина зависит не от трудового стажа, как это было раньше, при СССР, а от количества пенсионных баллов (ИПК), накопленных им за определенный период работы.

ИПК напрямую формируется из ежемесячных перечислений работодателями взносов в ПФР, сумма которых зависит от размера заработной платы работника.

Бесплатно по России

Однако на практике случается, что представители организаций, в которых трудятся граждане, не в полной мере выполняют своей обязанности по перечислению денежных средств, тем самым влияя на качество и объем пенсионного обеспечения своих сотрудников в будущем. О том, как проверить наличие отчислений, их суммы, а также как бороться с недобросовестностью работодателя подробно рассматривается в этой статье.

Основные способы, как можно проверить отчисления в пенсионный фонд

Перед тем, как проверить факт наличия отчислений в пенсионный фонд со стороны работодателя, следует узнать, какие же суммы, собственно, он обязан переводить.

Они не являются фиксированными и одинаковыми для всех, поскольку в соответствии с федеральным законодательством сумма взносов составляет 22% от размера зарплаты каждого сотрудника. Стоит отметить, что она не вычисляется из заработной платы, как это происходит при уплате того же подоходного налога, то есть сам факт наличия перечислений работник не ощущает на своем кошельке и это не отражается в расчетных листках, выдаваемых ему на руки каждый месяц.

Сумма в размере 22% от заработной платы является общеобязательной для перечисления за всех работников, за небольшим исключением. Так, для сотрудников, осуществляющих трудовую функцию в условиях, вредных и опасных для здоровья, действует повышающий коэффициент. В зависимости от класса опасности дополнительный тариф может достигать 4% от суммы зарплаты.

В свою очередь, существуют определенные послабления для организаций, применяющих упрощенную систему налогообложения. Они перечисляют за каждого сотрудника 20% от зарплаты.

Итак, разобравшись в том, какие же суммы должны быть перечислены работодателем в адрес ПФР, следует приступить к проверке его добросовестности по отношению в возложенной на него законом обязанности.

Способов, как проверить отчисления в ПФР довольно много, ниже представлены некоторые из них:

- путем обращения в ПФР лично;

- через личный кабинет на сайте фонда;

- на сайте «Госуслуг»;

- через МФЦ;

- через банки.

Наиболее простой способ проверки – через бухгалтерию работодателя. Если работодатель переводит страховые взносы в полном объеме, то необходимые сведения будут предоставлены. Однако существует риск, что данная информация может быть недостоверной и необъективной.

При помощи СНИЛС и ИНН онлайн

СНИЛС является основным документом, который подтверждает факт регистрации гражданина в системе персонифицированного пенсионного учета. Он же позволяет идентифицировать его при обращении в подразделения ПФР.

Кроме этого, зеленая карточка СНИЛС необходима при обращении и любые иные органы в целях уточнения вопросов, связанных с отчислениями страховых взносов.

Номер лицевого счета нужен и для регистрации в электронных сервисах, в том числе через интеренет: в «Госуслугах» и в личном кабинете на сайте самого ПФР. После совершения регистрации номер СНИЛС может являться логином для получения доступа к соответствующим сервисам.

Если номер СНИЛС неизвестен, например, по причине утери зеленой карточки, а времени на восстановление документа в ПФР нет, то узнать его можно при помощи такого документа, как ИНН.

Сделать это можно двумя путями:

- через сайт пенсионного фонда;

- через сайт ФНС.

Во втором случае следует зайти на nalog.ru и произвести выбор раздела «Риски для бизнеса». Затем появится окошко, в котором пользователю будет предложено ввести ИНН в выступившее поле. После этого будет сформирован файл, в котором и будет отражен СНИЛС.

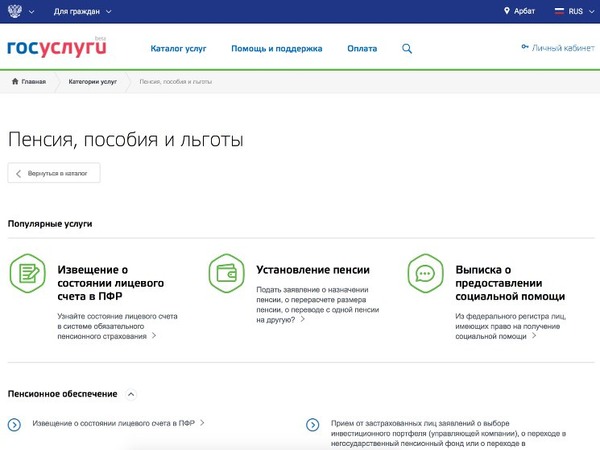

На сайте «Госуслуг»

Чтобы узнать о перечислениях в пенсионный фонд через сайт «Госуслуги», следует произвести следующий алгоритм действий:

- Открыть вкладку «Пенсии, пособия, льготы».

- Выбрать из меню «Извещение о состоянии пенсионного счета в ПФР».

- Нажать «Получить услугу».

Через некоторое время после этого на портале появится уведомление о готовности соответствующей выписки. По содержащейся в ней информации можно проверить периодичность и суммы страховых взносов. Кроме этого, данную выписку можно использовать в рамках электронного документооборота для подтверждения тех или иных сведений.

Для получения доступа ко всем возможностям, предоставляемым сайтом, на нем следует зарегистрироваться и пройти процедуру подтверждения личности. Для этого существует несколько способов, подробно разъясненных на самом портале.

Уточнить данный вопрос можно и через многофункциональные центры, которые удобны тем, что располагаются в каждом муниципальном образовании в стране.

Для этого гражданину необходимо лично прибыть в ближайший центр и предоставить его сотрудникам следующие документы:

- паспорт;

- СНИЛС;

- заявление.

В срок до одной недели после этого МФЦ предоставит выписку из ПФР о состоянии лицевого счета.

В банках

Все деньги, которые переводят работодатели, хранятся на счетах кредитных учреждений. Договоры у ПФР заключены с несколькими банками, в том числе и со «Сбербанком». Для того чтобы узнать о перечислениях, гражданин может обратиться непосредственно в кредитное учреждение, имея при себе паспорт и СНИЛС.

Инструкция как это сделать на сайте ПФР

Чтобы получить необходимую информацию необходимо зарегистрироваться на сайте pfrf.ru.

Если гражданин имеет учетную запись на сайте «Госуслуги», то он автоматически становится зарегистрированным на сайте ПФР.

Затем следует зайти в личный кабинет и совершить следующий алгоритм действий:

- Выбрать вкладку «Министерство здравоохранения и социального развития».

- Выбрать кнопку «Пенсионный фонд».

- Выбрать раздел «Информация о состоянии лицевых счетов».

Если работодатель не делает перечислений?

При установлении того обстоятельства, что работодатель не производит отчислений в ПФР, работник вправе обратиться в суд в целях обязать его выплатить имеющуюся недоимку. Для этого к иску следует приложить следующие документы:

- паспорт;

- СНИЛС;

- копия трудовой книжки;

- выписка о состоянии пенсионного счета;

- расчетные листки;

- трудовой договор.

Проверка отчислений денежных средств в ПФР за работников нуждается в тщательном контроле со стороны самого сотрудника, поскольку многие организации недобросовестно исполняют соответствующие обязанности. Для этого существует множество средств. Если факт отсутствия перечислений был установлен, то работнику следует обращаться в суд.

Полезное видео

Предлагаем посмотреть видео с советами юриста — что делать, если работодатель не делает перечислений:

Какие проблемы это повлекло на практике, а также в каком порядке теперь учитываются взносы в ФНС РФ, какие полномочия сохранены за ПФ РФ и ФСС РФ в отношении социальных сборов, как решаются ситуации с неправомерно начисленной задолженностью, вы узнаете из этого материала.

ИП и «нулевая отчетность» предпринимателя. Обязательные платежи

Субъект предпринимательской деятельности обязан предоставлять отчетность в налоговые органы даже при полном отсутствии деятельности в течение отчетного периода. При неподаче деклараций в установленный срок в пользу бюджета взимаются штраф и начисляется неустойка. Характерны такие ситуации для случаев:

- когда ИП недавно зарегистрировал фирму и не вел на момент подачи отчетности фактически деятельности, обороты за период отсутствуют;

- если предприниматель совмещает по ряду видов деятельности несколько налоговых режимов, к примеру, прибыль получена по продаже товаров, находящейся на вмененной системе налогообложения или УСН, по которым сдается отчетность в ФНС РФ.

Переход на упрощенную систему налогообложения означает для предпринимателя снижение ставки по обязательным сборам, подлежащим оплате в бюджет. Сдача отчетности и внесение платежей осуществляется один раз в год, но не позднее 30 апреля периода, следующего за отчетным. Нарушение этого требования влечет для предпринимателя оплату штрафа в размере 1 000 руб.

Иначе в связи с неверным указанием реквизитов платеж может не пройти и образуется задолженность, потребуется уточнение КБК через заявление, а пока возможно начисление пеней и даже принудительное взыскание. Здесь основным отличием ИП от физических лиц (ст. 48 НК РФ) является то, что взыскание осуществляется во внесудебном порядке.

Передача сведений о получении прибыли до 01.01.2017 года осуществлялась Налоговой службой в Пенсионный фонд РФ. При сокрытии информации о доходе в отношении субъекта предпринимательской деятельности могло быть открыто административное дело с требованием внести оплату в максимальной сумме 150 000 руб. в бюджет по страховым отчислениям.

Подача нулевой отчетности возможна только в случаях отсутствия операций на расчетных счетах или в кассе ИП. При отсутствии наемных работников у предпринимателя подавать отчетность по вносам в ФСС и ПФР не требуется. Нулевая декларация в этом случае подается только если в фондах не внесены данные о ликвидации трудового состава.

На основании изменений, внесенных с включением в законодательство гл. 34 НК РФ, взносы во внебюджетные фонды стали приравниваться к обязательным платежам. Новые нормы предполагают внесение средств:

- на пенсионное обеспечение;

- страхование на случай нетрудоспособности временного характера или в связи с материнством;

- оплату медицинского страхования.

Продолжают платежи перечисляться напрямую в социальные фонды без налоговой при выплате взносов:

- от несчастных случаев на производстве;

- страхование по медицинскому полису неработающего населения;

- профессиональных заболеваний.

В полномочия Налоговой службы входит решение вопросов:

- по приему и проверке правильности начисления взносов периодом с 1 января 2017;

- рассрочка оплаты либо предоставление отсрочки субъектам предпринимательской деятельности по страховым взносам;

- взыскание штрафов и пеней, оплата которых возникла после наступления 01.01.2017.

Необходимость платежей взносов в фонд, зависит от даты образования денежного обязательства.

Фонд социального страхования и ПФ РФ продолжает:

- проверять оплату и взыскивать задолженность, накопленную до 1 января 2017 года на основании ранее действующего закона;

- организация камеральных и выездных проверок в отношении обязательных платежей, начисленных до 31 декабря 2016 включительно;

- принятие решений о возврате излишне оплаченных сумм по закону № 212 по выплате средств во внебюджетные фонды до 1 января 2017;

- после наступления указанной даты за ФСС остаются полномочия по контролю взносов на профессиональное страхование, от несчастных случаев на производстве, ПФР продолжает следить за ведением индивидуальных (персонифицированных) счетов граждан.

При выплате средств во внебюджетные фонды предпринимателем на собственное обеспечение, размер сборов определяется на основании МРОТ, действующего на момент получения соответствующего дохода. Определяется показатель на начало 2017 в отношении платежей на текущий год. При превышении за период объема прибыли до 300 тыс. руб. и выше, подлежит выплате обязательный взнос в размере 1% от суммы более указанного лимита.

Рассмотрим, сколько ИП платит взносов в Пенсионный фонд в 2017 году через реквизиты ИФНС:

- 5,1 % от МРОТ в пользу ФСС – 7 500 руб. х 12 х 5,1 % = 4 590 руб.;

- при доходе менее 300 000 руб. за отчетный период в ПФ РФ – 7 500 х 12 х 26 % = 23 400 руб.;

- при превышении прибыли 300 000 руб. в размере 1% от суммы, свыше предельного значения, но не более 187 200 руб. (7 500 х 8 х 26%), при вычете показателя получится (187 200 – 23 400 = 163 800 руб.)

Среди основных изменений по оплате страховых взносов в 2017 году отмечены:

- принципы внесения средств и подачи отчетности – проверку начисления и прием деклараций осуществляет налоговая служба РФ;

- предусмотрены сборы за оплату коммандировочных в день на сумму более 700 руб. при выезде в другой район в России, от 2 500 руб. при совершении поездки за рубеж с целью исполнения трудовых обязательств;

- ФЗ №125 о порядке страхования от профессиональных заболеваний и несчастных случаев остается в силе;

- предельная база с 1 января 2017 ограничена по временной нетрудоспособности либо выходу в отпуск в связи с материнством до 755 тыс. руб., на пенсионное обеспечение – до 876 тыс. руб.;

- персонифицированная отчетность предоставляется теперь 15, а не 10 числа месяца, следующего за отчетным периодом.

Администрирование платежей и взносов в 2017 г. передано в ИФНС

Предоставлять отчетность по взносам во внебюджетные фонды теперь налогоплательщики будут обязаны в ФНС РФ. Изменения об этом внесены в ст. 32 НК РФ на основании редакции закона, вступившего в действие с 1 января 2017 года.

Теперь налоговая служба осуществляет следующие полномочия:

Регулирование деятельности государственного органа осуществляется на основании гл. 34 НК РФ на основании следующих положений:

- отчетными периодами также признаются квартал, полугодие, 9 месяцев, расчетным – полный год;

- к плательщикам относятся – организации всех форм собственности, адвокаты и нотариусы, медиаторы, индивидуальные предприниматели, оценщики и арбитражные управляющие, лица, занимающиеся частной практикой;

- правила начисления взносов остаются такими же, как на основании отмененного ФЗ № 212;

- форма отчетности изменяется относительно вида, который был характерен для представления в ПФР;

- основные тарифы на 2017 год останутся на том же уровне;

- изменены категории льготных налогоплательщиков.

В связи с делегированием части полномочий налоговой службе, с 01 января 2017 года производить оплату следует на КБК, указанные на сайте ФНС РФ до и после наступления указанной даты.

За ПФ РФ остаются полномочия:

- прием заявлений и проверка расчетов по взносам на страхование, списание штрафов и пеней, инициирование административных производств в отношении недоимок по основаниям до 01.01.2017;

- прием отчетности ежемесячно по унифицированным формам СЗВ-М;

- принятие решений о привлечении к ответственности за неуплату взносов, если обязанность по их внесению возникла до принятия гл.34 НК РФ;

- сверка сведений и приемка документов о застрахованных лицах сроком до 1 марта года, следующего за отчетным.

Администрирование страховых взносов, возникших после 1 января 2017 года, возлагается на ФНС РФ, что подтверждается информацией ФНС РФ от 23.12.2016.

Что делать, если налоговая не видит совершенные платежи по сборам

В связи с переносом базы от Пенсионного фонда в ФНС РФ, во всех регионах России налогоплательщики сталкиваются с ситуацией, когда налоговая служба не видит платежи. Задолженность может образоваться за последние 3 года, в частности, с 2013 до 31 декабря 2016 года включительно. Для сверки расчетов и подтверждения добросовестной выплаты в предусмотренные законом сроки, а также предотвращения повторного взыскания сбора, следует выполнить следующие действия:

- написать заявление о проведении сверки расчетов с ПФ РФ по состоянию на конец 2016 года;

- обратиться в Налоговую службу с запросом о запросе сведений в Пенсионный фонд по переведенной ранее оплате;

- предоставить копии платежек в ИФНС для подтверждения выплат;

- написать заявление на официальной странице налогоплательщика на сайте nalog.ru;

- обратиться с письменными жалобами об отмене решений в НК РФ или ПФ РФ, судебные органы.

Процедуры обжалования в судебном порядке решения зачастую не избежать, если налоговая прислала извещение об имеющейся задолженности. Отправить заявление следует в течение не более 10 календарных дней с момента получения уведомления на руки налогоплательщиком или даты, когда ему стало о нарушении права. В последнем случае возможно информирование по интернет-источникам, к примеру, личному кабинету на сайте ФНС РФ.

Если налоговая служба не видит платежи, можно обратиться за рекомендацией к юристу. Важно использовать всевозможные способы для обжалования решений о выплате недоимки, если она образована в результате технических неполадок при переносе базы со сведения о страховых взносах:

- обязательно написать ответ с мотивировкой на извещение о задолженности за период до 31 декабря 2016 от налоговой службы;

- подать жалобы в ФНС РФ в вышестоящий орган регионального значения, в отделение по субъекту России Пенсионного фонда;

- предоставить заявление о перечислении средств на правильный КБК налоговой службы, тем более, что он меняется почти каждый год и по этой причине может возникнуть путаница;

- проведение беседы с уполномоченными должностными лицами с предоставлением обосновывающей внесение средств недоимки. Однако, следует обратить внимание, что такие переговоры не носят официальный характер. Обосновать суммы платежей в Пенсионный фонд, внесенные до 31 декабря 2016 года, и в случае возникновения спора за каждый день просрочки будет начислена пеня, возможно привлечение к оплате штрафов.

Порядок действий для защиты своих интересов

Зачастую направление уведомления о необходимости оплатить страховые платежи налогоплательщиков в Пенсионный фонд сопровождается блокировкой всех счетов предприятия. Возможно также списание повторно средств по покрытой ранее задолженности.

Вернуть деньги потом можно будет только после обжалования решения налоговой или ПФ РФ или получения судебного акта в пользу плательщика взносов.

Для недопущения приостановления финансовых операций следует:

- снять все денежные средства с расчетных счетов;

- провести сверку счетов с ИНФС и ПФР РФ с оформлением официальных документов, предоставить оригиналы платежек в обоснование доводов;

- подать жалобы во всех контролирующих организациях – налоговую службу РФ по месту регистрации налогового агента, в ПФ РФ, написать финансовому омбудсмену, на сайт ФНС РФ, в суд.

Зачастую без судебного решения налогоплательщик не может добиться закрытия неправомерно начисленной задолженности, причиной возникновения которой зачастую является техническая ошибка.

При отсутствии доказательств продления срока и уважительности причин его восстановления в судебном порядке отменить акт органов государственной власти не получится.

Как вернуть переплату по налогам и сборам

Что делать после получения решения суда о незаконных списаниях со стороны Налоговой службы? Заявление направляется в Казначейство на основании решения суда по исполнительному листу.

Направить на взыскание в Казначейство исполнительный лист может взыскатель как самостоятельно, так и его представитель по доверенности, либо судебный пристав в случае открытия производства в местном отделении ФССП РФ. Основное требование, чтобы это было отделение УФК, в котором обслуживается данная налоговая инспекция.

В заявлении указываются реквизиты взыскателя, его наименование, ИНН, банковский счет для перечисления средств на основании исполнительного документа. Таким образом исполнительный лист через Казначейство представляется в общем порядке, прописанном в ФЗ № 229.

Автор: Руфина Хакимова

руководитель проектов по расчету заработной платы 1С-WiseAdvice

Недоимка по страховым взносам – это фактически их недоплата в бюджет. Чаще всего ее обнаруживают уже при проверке Пенсионного фонда или ФСС. И тогда компании предстоит пересчитать страховые взносы, заплатить пени и штрафы. Наши эксперты в ходе многих лет практики выделили три основные причины, по которым у компании непреднамеренно возникает недоимка в ПФР и ФСС.

Просрочка платежа

Не позднее 15 числа каждого месяца необходимо перечислять страховые взносы с заработной платы сотрудников за предыдущий месяц. Если этот срок пропустить, будут штрафы и пени. Но не всегда просрочка возникает только потому, что компания пропустила последний день уплаты.

Например, взносы могли не уйти в нужный бюджет из-за ошибки в платежном поручении. Ошибки в номере счета и наименовании банка получателя – самые критичные. Их нельзя исправить и уточнить. Придется заново платить взносы и разбираться с ошибочным перечислением. Еще платеж может «зависнуть» из-за неточного КБК или номера счета Федерального казначейства.

Не исключены и непредвиденные обстоятельства. Например, на стороне интернет-банка неполадки, а отвезти платежку в банк возможности нет. Тем не менее, в фонде такую причину опоздания с уплатой уважительной не посчитают. Поэтому лучше не откладывать платежи по взносам на последний день.

Ошибки бухгалтера

Недоимка в ПФР и ФСС может возникнуть по ошибке бухгалтера. В основном, взносы начисляются на выплаты автоматически в учетной программе. Когда бухгалтер заводит в ней очередной вид выплаты, то в настройках обязательно нужно указать, облагается ли эта сумма НДФЛ и начисляются ли на нее взносы.

Например, материальная помощь в размере не более 4000 руб. в год не облагается ни НДФЛ, ни страховыми взносами. А вот на сумму, которая этот лимит превысит, нужно начислить взносы и удержать с нее НДФЛ.

Однако недостаточно квалифицированные бухгалтеры зачастую пропускают такие моменты. Из-за чего компания месяцами недоплачивает взносы и накапливает недоимку. Хотя при внимательной подготовке отследить недоимку в отчете и ФСС и ПФР можно. Но все опять же зависит, от компетентности бухгалтера, который их составляет.

Поддельные больничные листы

Иногда недобросовестные сотрудники притворяются больными, чтобы не выходить на работу. И в подтверждение даже приносят больничный лист. Так они могут взять несколько дополнительных оплачиваемых дней отдыха.

К тому же, получить больничный лист сейчас можно, минуя врача и поликлинику. В интернете масса объявлений, в которых за небольшую сумму предлагают оформить листок нетрудоспособности хоть задним числом. Возможно, на первый взгляд такой больничный ничем не будет отличаться от настоящего. Но проверяющие из фондов точно не пропустят поддельный документ. И, конечно, не возместят по нему пособие.

В итоге, у компании появится недоимка по страховым взносам в ПФР и ФСС. Ведь на больничное пособие взносы начислять не надо. А вот на все другие выплаты в пользу работника – обязательно. В том числе и на ту сумму, которую работник получил в виде больничных.

Если больничный лист вызывает у вас сомнения, проверьте его подлинность следующим образом:

На сайте ФСС в разделе «Работодателям» ежемесячно обновляется перечень похищенных бланков больничных листов ( http://fss.ru/ru/fund/for_enterprises_and_organisation/94108/index.shtml ). Проверьте номер сомнительного документа по этому списку.

Позвоните в поликлинику, которая выдала больничный и спросите, выдавали ли они документ под таким номером. Если да, то он должен быть в базе медучережедния. Желательно получить письменное подтверждение врача.

Напишите запрос в ФСС в свободной форме с просьбой установить подлинность больничного листа. В письме укажите реквизиты или приложите копию листка нетрудоспособности.

А еще объясните сотрудникам заранее, что покупка фальшивых больничных – дело уголовно наказуемое. Ответственность предусмотрена по ч. 3 ст. 327 УК - использование заведомо подложного документа. Не говоря уже об увольнении за прогул и взыскании пособия с его заработной платы.

Во сколько обходится недоимка в ПФР и ФСС

Уплата недоимки по страховым взносам - это только пол беды. За каждый день недоплаты придется заплатить пени. Также есть вероятность, что проверяющие наложат штраф.

Предположим, при проверке обнаружилось, что компания не начислила страховые взносы на премии нескольким сотрудникам и тем самым не доплатила 100 000 руб. взносов. А с крайнего срока уплаты прошло уже 3 месяца. Тогда помимо недоимки нужно будет доплатить 22 530 руб.

20 000 руб. штрафа (100 000 руб. х 20%) и 2 530 руб. пени (100 000 руб. х 1/300 х 8,25% х 92 дня).

Если вы сами обнаружили, что занизили базу по взносам, то штрафа можно избежать. Для этого нужно самостоятельно доплатить недоимку, пени и подать уточненные расчеты (РСВ-1 и 4-ФСС).

Компании, которые доверили нам вести учет, не сталкиваются с недоимками по взносам. И даже не беспокоятся о том, что они могут возникнуть.

Если у Вас появились вопросы – будем рады на них ответить!

Куда следует уплачивать взносы на ОПС, ОМС и ОСС

Законодательные новшества в страховых взносах, вступившие в силу с 2017 года, привели к замене инстанции, осуществляющей функции администратора этих платежей. Такой инстанцией для большей части взносов стала налоговая служба, начавшая контролировать платежи, предназначенные:

- для ФСС в части больничных и материнства;

- ПФР и ФОМС, в т. ч. оплачиваемые ИП за себя.

Все положения, отражающие особенности применения таких платежей, как страховые взносы, с 2017 года стала регулировать особая глава НК РФ.

Попав в НК РФ, страховые взносы начали подчиняться всем его правилам, т. е. оказались приравненными к бюджетным платежам, уплачиваемым в особом порядке, который касается не только правил оформления платежных документов, но и реквизитов для перечисления.

О том, каким образом оказались разграниченными функции налоговых органов и фондов в части взносов, попавших под контроль ИФНС, читайте в материале «Внимание — памятка для плательщиков взносов от ФНС».

Куда платят страховые взносы в 2020 году? Взносы, регулируемые НК РФ, следует уплачивать в бюджет по месту нахождения налогоплательщика, а если у него есть обособленные структурные единицы, исчисляющие и выплачивающие зарплату, то и по месту нахождения таких структурных единиц. ИП уплачивают взносы за себя и за сотрудников по месту жительства.

Платежные документы, как и раньше, оформляются раздельно в отношении оплаты, предназначенной для каждого из фондов, но в соответствии с требованиями, действительными для налоговых платежей.

В то же время есть взносы, которых не коснулись изменения-2017. Это так называемые «несчастные» взносы, связанные со страхованием по профессиональному травматизму. Они по-прежнему подчиняются нормам закона «Об обязательном социальном страховании» от 24.07.1998 № 125-ФЗ, и их куратором остался ФСС. Куда платящим страховые взносы в 2020 году перечислять такие платежи? Ответ очевиден: как и раньше — в соцстрах по месту регистрации страхователя, которым может оказаться и его обособленное подразделение.

По каким реквизитам перечислять взносы, регулируемые НК РФ

В отношении того, куда перечислять страховые взносы в 2020 году и как оформлять платежные документы, ФНС, получившая взносы под контроль, дала немало разъяснений. Основные вопросы, к которым относились эти разъяснения:

- КБК для уплаты на границе 2016-2017 годов;

- КБК для взносов-2020, ставших полноценным бюджетным платежом;

- статус плательщика в платежном документе.

«Граничные» взносы (т. е. начисленные в 2016 году, а уплаченные в 2017 году), оплачивают, указывая в платежном документе особые (промежуточные) КБК. Начинаются такие КБК, как и у всякого бюджетного платежа, с цифр 182, и от их окончательного варианта, соответствующего начислениям, производимым начиная с 2017 года, отличаются значением, присутствующим в 16-м или 17-м знаке кода.

КБК, применяемые для «граничных» взносов по начисленным работникам выплатам, таковы:

- 18210202010061000160 — по платежам в ПФР;

- 18210202101081011160 — по платежам в ФОМС;

- 18210202090071000160 — по платежам в ФСС.

Их обновленный вариант, используемый для начисленных с начала 2017 года взносов:

- 18210202010061010160 — по платежам в ПФР;

- 18210202101081013160 — по платежам в ФОМС;

- 18210202090071010160 — по платежам в ФСС.

ИП, оформляя платежи по взносам, уплачиваемым за 2016 год в 2017 году, тоже применяют промежуточные коды:

- 18210202140061100160 — по платежам в ПФР при доходе до 300 000 руб.;

- 18210202140061200160 — по платежам в ПФР на доход, превышающий 300 000 руб.;

- 18210202103081011160 — по платежам в ФОМС.

Начисления, сделанные позже 2017 года, ИП перечисляет уже по окончательным КБК:

- 18210202140061110160 — по платежам в ПФР (этот код с 2017 года стал единым для фиксированных платежей и взносов, начисленных на доход сверх 300 000 руб.);

- 18210202103081013160 — по платежам в ФОМС.

Решение вопроса об указании статуса плательщика оказалось в зависимости от технических возможностей банков. У них возникли сложности с принятием к исполнению платежей со статусом «14», который характеризует лицо, осуществляющее выплаты физлицам. Поэтому работодателям-юрлицам при возникновении технических проблем с банками рекомендовано указывать в платежном документе статус «01», а ИП, уплачивающим взносы за работников, разрешено применять статус «09», который указывается, когда ИП перечисляет взносы за себя (письма ФНС России от 15.02.2017 № ЗН-3-1/978@, от 08.02.2017 № ЗН-4-1/2291@, от 03.02.2017 № ЗН-4-1/1931@).

В остальных аспектах платежный документ, оформляемый при оплате взносов, ничем не отличается от обычно формируемого на перечисление налогов. Получателем в нем, как и при налогах, будет числиться ИФНС.

В ноябре 2016 года в НК РФ введено положение о допустимости уплаты налоговых платежей за третье лицо. С 2017 года такая возможность оказалась применимой и к оплате страховых взносов, начавших подчиняться правилам НК РФ. Статус плательщика, указываемый при такой оплате, должен соответствовать статусу того лица, за которое делается платеж.

Куда отправлять «несчастные» взносы

Куда платить страховые взносы в 2020 году, если они относятся к категории «несчастных»? По-прежнему в соцстрах, указывая его реквизиты в полях платежного документа, предназначенных для данных получателя. Прежним останется и КБК, используемый для такого платежа (39310202050071000160).

Помимо обязательных «несчастных» взносов, уплачиваемых с выплат работникам, в соцстрах могут делаться и добровольные платежи. Они возникают у ИП, вообще-то не обязанного делать подобные перечисления, но самостоятельно заключившего добровольный договор страхования с фондом. КБК для таких платежей — 39311706020076000180.

Подробнее обо всех применяемых с 2020 года КБК читайте здесь.

Сроки, в течение которых нужно оплачивать взносы

Несмотря на передачу взносов под контроль другому администратору, сроки их оплаты не изменились. Платить взносы, регламентируемые НК РФ, надо:

- осуществляющим выплаты физлицам — ежемесячно не позднее 15-го числа месяца, наступающего за месяцем начисления (п. 3 ст. 431 НК РФ);

- не осуществляющим таких выплат — не позже 31 декабря текущего года с общей величины полученного за год дохода, не превышающей 300 000 руб., и не позднее 01 июля следующего года с суммы дохода, превысившего 300 000 руб. (п. 2 ст. 432 НК РФ).

Аналогичный первому из вариантов срок (ежемесячно не позже 15-го числа месяца, наступающего за месяцем начисления) действует для «несчастных» взносов, уплачиваемых в соцстрах (п. 4 ст. 22 закона 125-ФЗ).

При этом, вне зависимости от того, кто является администратором взносов, крайняя дата срока, попавшая на выходной, переносится на наступающий за этим выходным будний день (п. 7 ст. 6.1 НК РФ, п. 4 ст. 22 закона 125-ФЗ).

Итоги

С 2017 года большая часть страховых взносов перешла под контроль ФНС и начала регулироваться положениями НК РФ. Платежные документы по таким взносам стали оформляться так же, как и по налоговым платежам. Получателем в них стала указываться ИФНС, появились новые КБК, изменился статус плательщика. Возникла обязанность платить взносы не только по месту нахождения налогоплательщика, но и по месту размещения его обособленных структур. Вместе с тем сохранился вид взносов («несчастные»), которые по-прежнему регулирует соцстрах. Изменений в платежах по ним не произошло.

Читайте также:

- Усыновленные дети учитываются при досрочном выходе на пенсию многодетной матери если их усыновление произошло

- Снилс и страховой номер пфр это одно и тоже

- Порядок заполнения индивидуальных сведений по пенсионному фонду

- Конституционный суд повышение пенсионного возраста

- Взять кредит онлайн на карту по снилс