Проблемы пфр и нпф

На фоне регулярных и постоянных изменений пенсионного законодательства, а также, в целом, довольно низкого уровня жизни нынешних пенсионеров многие работающие гражданине, в том числе и из числа молодежи, задумываются о том, как увеличить свою пенсию в будущем.

Для этого существует ряд механизмов, обеспечивающих формирование пенсионных накоплений. Кроме прочего, в их числе следует отметить так называемую накопительную часть пенсии. Она формируется по особым правилам, об особенностях которых и пойдет речь в статье далее.

Бесплатно по России

Принцип формирования пенсии

В 2002 году в Российской Федерации была проведена масштабная реформа, которая определила переход системы пенсионного обеспечения на страховые принципы. В соответствии с законодательством каждый гражданин обязан быть зарегистрирован в системе обязательного пенсионного страхования.

При осуществлении трудовой деятельности за него в Пенсионный фонд России на цели, предусмотренные ОПС, вносятся денежные средства в размере, составляющем 22% от его заработной платы. Это так называемые страховые взносы. Обязанность по их отчислению в ПФР лежит на работодателе.

Денежные средства, перечисленные в качестве взносов, конвертируются в пенсионные баллы, которые составляют индивидуальный пенсионный коэффициент (ИПК). Именно данный параметр и характеризует объем пенсионных прав гражданина.

Однако, кроме пенсии страховой, существует еще и накопительная. Она формируется за счет все тех же взносов. При этом на накопительную часть пенсии направляются денежные средства в размере 6%, в то время как на страховую уже 16%. В целом, граждане, за небольшим исключением, сами выбирают то, формировать им накопительную часть пенсионных выплат или нет.

С 2014 года Правительство РФ ввело мораторий на отчисления в счет накопительной части. Иными словами, все взносы направляются только на формирование страховой пенсии. На сегодняшний день известно, что мораторий продлится до 2021 года включительно.

В целях, предусмотренных системой ОПС, граждане вправе самостоятельно определять, где они будут формировать свою накопительную пенсию – в государственном пенсионном фонде (ПФР) или в негосударственном (НПФ).

Что лучше НПФ или ПФР

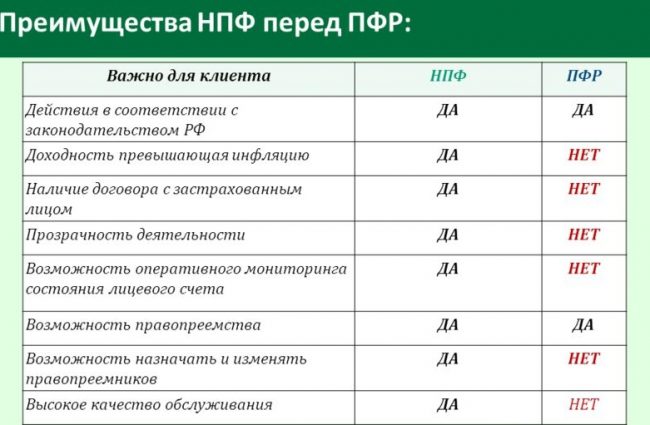

В связи с тем, что гражданам предоставлено право выбора относительно того, где размещать средства для накопительной пенсии, у многих из них возникают вопросы относительно того, что выбрать – ПФР или НПФ. В данном случае у размещения в той или иной организации имеются свои плюсы и минусы, которые следует разобрать более подробно.

Минусы и плюсы НПФ

Негосударственный пенсионный фонд представляет собой частную структуру, которая, получив соответствующую лицензию, имеет возможность заключать с гражданами договоры ОПС.

По их условиям НПФ получает и аккумулирует денежные средства, направленные в качестве страховых взносов на формирование накопительной пенсии. Соответственно, как только гражданин достигает пенсионного возраста, негосударственный пенсионный фонд обязан выплачивать ему денежное содержание, исходя из условий договора.

Плюсы формирования накопительной пенсии в НПФ:

- Увеличение размера пенсии за счет получения инвестиционного дохода. Денежные средства, которые в качестве страховых взносов направляются в НПФ, не только аккумулируются на соответствующих счетах, но и инвестируются в целях получения дохода для будущих пенсионеров. К объектам инвестиций следует отнести: ценные бумаги, драгоценные металлы, облигации, акции и так далее.

- Защищенность денежных средств. В соответствии с действующим законодательством денежные средства граждан, размещенные в НПФ в рамках договоров ОПС, застрахованы от всех возможных рисков, в том числе и от банкротства. Это не касается инвестиционного дохода, полученного от инвестирования.

- Конкуренция. На сегодняшний день на рынке представлено несколько десятков негосударственных пенсионных фондов. Большая часть из них аффилирована с крупными финансовыми структурами, такими как «Сбербанк» или «Газпром». Несмотря на это, отсутствие монополии благоприятно сказывается на функционировании негосударственных фондов с точки зрения выгод для их клиентов.

- Возможность банкротства или отзыва лицензии у НПФ. В случае, если НПФ потеряет лицензию или будет объявлен банкротом, гражданин рискует потерять накопленный инвестиционный доход.

- Отсутствие гарантий доходности. НПФ не несет гарантий того, что его инвестиционная политика принесет доход клиентам. В некоторых случаях он может не покрывать даже инфляцию.

Минусы и плюсы ПФР

Гражданин вправе не заключать договор с НПФ, а формировать накопительную пенсию в ПФР.

Это имеет следующие плюсы:

- Надежность. Государственный ПФ лишен традиционных рисков, присущих НПФ.

- Периодическая индексация. Вне зависимости от конъюнктурных показателей, ПФР ежегодно индексирует накопления граждан, чтобы нивелировать действие инфляции.

Минусы:

Основным минусом является то, что инвестиционная политика ПФР не предполагает получение высокого уровня доходности.

Как сделать правильный выбор

Выбирая то, какой организации доверить формирование своего будущего пенсионного обеспечения, гражданин должен учитывать:

Каждый гражданин желает иметь достойное пенсионное обеспечение в старости. Система накопительных пенсий отчасти способна воплотить данное стремление в жизнь. При этом гражданин вправе сам выбрать, какой организации он доверяет формирование своей будущей пенсии – государственному ПФР или частному фонду.

Полезное видео

Может быть стоит обратить внимание на инвестиции, а не надеяться на формирование государственной пенсии или накоплениями в НПФ? Подробнее в видео:

Сегодня в Сбербанке настойчиво предлагали "позаботиться" о своей пенсии и вложиться в НПФ Сбербанка. Сказал, что меня этот продукт не интересует. Мне заявили, что достаточно платить всего 1000 рублей, которые будут списывать с карты, при этом для оформления нужен всего лишь СНИЛС и паспорт. Я ответил, что мне нужно поменять СНИЛС, а на карте нет денег. На что услышал только то, что не может быть, чтобы на карте было меньше тысячи рублей. Я конечно же отказался, от такого "выгодного" предложения, а вот клиента до меня удалось убедить.

Крайне не рекомендую вообще пользоваться навязываемыми банками в последнее время паевыми инвестиционными фондами (ПИФ), структурированными продуктами (как говорят в банках, почти депозит, только с большим процентом, не упоминая при этом про риски), НПФ и прочими небанковскими продуктами. Среди них конечно может попасться что-то вполне неплохое, но шансы этого невелики. Скорее всего, вы получите или не самый лучший продукт (в частности потому, что сотрудники банка очень редко ориентируются на интересы клиента, а просто заинтересованы заработать комиссионные), заплатите высокую комиссию при покупке такого продукта или получите вовсе не то, что вам нужно.

Конечно у негосударственных пенсионных фондов есть достоинства. И самое большое из них, пожалуй, заключается в том, что можно осуществлять выплаты ежемесячно, не задумываясь о том, куда нужно инвестировать свои средства. Но минусов такое количество, что прибегать к услугам НПФ в том виде, в котором они существуют в России, очень не рекомендую.

Недостатки негосударственных пенсионных фондов (НПФ):

▪ НПФ вкладываются в основном в облигации и депозиты, а не в акции. В результате инвестиционная доходность получается небольшой.

▪ Вложенные в НПФ средства можно изъять только при выходе на пенсию, получении инвалидности, тяжелом состоянии здоровья, переезде на ПМЖ в другую страну, а также в результате наследования.

▪ НПФ при инвестировании средств прибегают к услугам управляющих компаний (УК), поэтому вкладчик оплачивает расходы как НПФ, так и УК.

▪ Крупные финансовые группы, владеющие частными пенсионными фондами (НПФ), могут значительно влиять на НПФ. В результате НПФ вкладывают средства во внутригрупповые и перекрёстные активы, преследуя интересы финансовой группы, а не клиентов НПФ.

▪ Заявление о переводе накоплений в НПФ можно подать один раз в 5 лет, в противном случае инвестиционный доход не сохраняется.

▪ Не все НПФ входят в Реестр негосударственных пенсионных фондов — участников системы гарантирования прав застрахованных лиц. НПФ может быть исключён из реестра, тогда агентство страхования вкладов уже не будет компенсировать потери вкладчикам.

▪ Штрафные санкции за просрочку при уплате взносов в НПФ.

▪ Гарантированная доходность отсутствует.

▪ Обязанность заплатить налог с инвестиционного результата при получении выплат.

▪ Риски изменения законодательства.

▪ Пенсионные накопления не выплачиваются правопреемникам, если смерть застрахованного лица наступила после назначения накопительной пенсии (обратите внимание, что помимо пожизненной накопительной пенсии есть ещё варианты единовременной выплаты и срочной пенсионной выплаты в течение выбранного срока).

Гораздо лучше завести Индивидуальный Инвестиционный Счёт (ИИС), получив гибкость при инвестированнии на срок от 3 лет, а также налоговые льготы. Можно конечно открыть и обычный брокерский счёт, владение акциями на котором более 3 лет также освободит большинство граждан от уплаты подоходного налога. И даже паевые инвестиционные фонды, в том числе индексные (но только от надёжных управляющих компаний, одновременно предлагающих управление с самыми низкими издержками) выглядят гораздо привлекательнее, чем НПФ.

Но всё же есть одно исключение, когда использовать НПФ возможно стоит - когда ваш работодатель платит взносы за вас в НПФ, даже если при этом вам тоже приходится платить взносы.

Инвестирование в свое будущее – основа мотивации для инвестора. Особенно это касается долгосрочных стратегий, связанных с пенсионным капиталом. Тема негосударственных пенсионных фондов уже не раз поднималась на блоге. Но с тех пор как я опубликовал статью о накопительной пенсии, на рынке многое поменялось. Правила игры в этом секторе так часто пересматриваются, что оценка будущего инвестиционного результата требует постоянного обновления. В сегодняшнем обзоре, опираясь на новые данные, разберем следующие вопросы:

- Какие проблемы накопились в пенсионной системе;

- НПФ или ПФР: что выбрать;

- Чего ожидать от пенсионной системы.

Проблемы в пенсионной системе

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать свои сбережения в десятки активов. Рекомендую каждому читателю пройти, как минимум, первую неделю обучения (это бесплатно).

Государственная система пенсионного страхования – проблема, возникшая не сегодня. Количество трудоспособного населения сокращается, а иждивенцев преклонного возраста растет. В России ситуация усугубляется недоверием к государственной системе пенсионного обеспечения. Я допускаю обстановку, при которой поступлений в пенсионный фонд может не хватить для выплат. Характерный случай: в 2017 году правительство предпочло сэкономить порядка 150 млрд руб., заменив индексацию пенсий одноразовой выплатой пяти тысяч рублей. В экономическом прогнозе ВЭБа уже заложено повышение пенсионного возраста с 2020 года. Судя по плачевному состоянию пенсионного бюджета, этот прогноз с большой вероятностью сбудется. К такому решению подталкивает и демографическая ситуация со стареющим населением. Прежде чем анализировать проблему, вспомним, что такое НПФ.

Негосударственный пенсионный фонд – это юридическое лицо со статусом некоммерческой организации, которое занимается накоплением и управлением пенсионными активами. НПФ распоряжается средствами вкладчиков в установленных законодательством рамках. За управление деньгами НПФ получает вознаграждение в размере 8–15% от инвестиционного дохода. Более 90% всех пенсионных накоплений, не считая ПФР, приходится на топ-15 крупнейших НПФ.

Напомню, что будущая пенсия с 2002 года делится на 2 части: страховую и накопительную. Из 22% отчислений работодателя с ФОТ (фонда оплаты труда):

- 16% идет в страховую часть, на текущие выплаты пенсий через ПФР;

- 6% — в накопительную часть, которая аккумулируется на лицевом счете застрахованного.

По умолчанию накопительная часть направляется в ПФР, где ею распоряжается Управляющая компания ВЭБ (Внешэкономбанк). Гражданину дается право выбрать УК в рамках того же ПФР или перевести накопительную часть в негосударственный фонд.

До конца 2015 года каждый застрахованный должен был сделать выбор:

- Ничего не предпринимать и стать «молчуном», то есть, согласиться с тем, что накопительная часть объединяется со страховой в ПФР. ВЭБ вкладывает деньги в консервативные бумаги – гособлигации, акции «голубых фишек» ипотечные портфели.

- Перевести накопительную часть в частный НПФ. Такой выбор сделали около 35% работающих россиян. Этот процент год от года увеличивается.

В 2014 году был введен мораторий на накопительную часть, который будет действовать как минимум до 2020 года. Из-за этого НПФ лишились значительной части поступлений. Согласно отчетности Агентства по страхованию вкладов (АСВ) 34 НПФ ушли с рынка и остались должны кредиторам и будущим пенсионерам 96 млрд рублей. 30 находятся в процессе ликвидации, из них 5 имеют признаки преднамеренного банкротства. То есть, помимо политики государства, на эффективность пенсионной системы повлияла недобросовестность менеджмента некоторых фондов. На момент написания статьи, на рынке осталось 66 действующих фондов с лицензией. Это в два раза меньше, чем в 2012 году.

Зомби компании: как инвестору отличить живого от мёртвого?

Что такое зомби компании и как их распознать

Современные проблемы ПФ РФ

На сегодняшний день пенсионное обеспечение граждан в России характеризуется достаточно большим количеством проблем. Негативное влияние на ситуацию в этой сфере оказывает демографический кризис, постоянно увеличивающийся дефицит бюджета Пенсионного фонда РФ, а также проблемы в сфере экономики.

Общая характеристика основных проблем ПФ РФ

Пенсионная система Российской Федерации в настоящее время находится в «непростом» положении – в состоянии реформирования. Предложенные перемены не радуют большинство россиян, хотя они и необходимы для того чтобы решить ряд современных проблем пенсионного обеспечения. Поиск путей их решения является главной задачей, которая стоит перед социальной сферой.

В таблице 1 представлены основные проблемы функционирования Пенсионного фонда РФ в настоящее время.

Таблица 1 — Основные проблемы функционирования Пенсионного фонда РФ в настоящее время.

| Проблема | Характеристика проблемы |

| Дефицит бюджета Пенсионного фонда РФ | Бюджет Пенсионного фонда РФ являлся дефицитным, что вызвано превышением величины его расходной части над доходами. При этом, стоит отметить, что дефицит бюджета Пенсионного фонда РФ на протяжении 2015-2017 гг. снижается. В настоящее время за счет собранных страховых взносов финансируется только две трети расходов на выплату страховых пенсий, еще одну треть составляет трансферт из федерального бюджета |

| Проблема информатизации и правильного расчета величины пенсий | В России десятки тысяч жителей регионов, где расположено много вредных производств, имеют право на дополнительные выплаты за неучтенный рабочий стаж. Но сами граждане об этом не догадываются, а в ПФР эту информацию не доносят до граждан, в связи с чем пенсии устанавливаются гораздо ниже предусмотренного законодательством уровня |

| Сокращение численности людей трудоспособного возраста и увеличение численности граждан в возрасте старше трудоспособного | Из-за роста продолжительности жизни государство не может обеспечить граждан достойным размером пенсии. С этой проблемой столкнулись не только россияне, но и некоторые западные страны |

| Высокий уровень коррупции | Уровень коррупции оценивается миллиардами рублей, особенно в территориальных отделениях ПФ РФ |

| Несовершенство накопительной системы | Современная накопительная пенсионная система не доведена до совершенства, в связи с этим, пенсионные накопления являются колоссальным инвестиционным ресурсом российской экономики, который недостаточно эффективно используется в процессе выполнения им своих функций. |

Проблема дефицита бюджета Пенсионного Фонда

Наиболее актуальным и важным является вопрос существования дефицита бюджета Пенсионного фонда РФ, а также его высокая зависимость от поступлений из федерального бюджета. Несмотря на реализацию отдельных мер, направленных на обеспечение сбалансированности бюджета Пенсионного фонда Российской Федерации, снижение зависимости от трансфертов из федерального бюджета в долгосрочной перспективе с учетом растущих демографических рисков по-прежнему остается одной из главных задач. В связи с этим в предыдущем пункте выпускной квалификационной работы были проанализированы источники доходов и направления расходов средств бюджета Пенсионного фонда РФ. В настоящее время за счет собранных страховых взносов финансируется только две трети расходов на выплату страховых пенсий, еще одну треть составляет трансферт из федерального бюджета. Неофициальный заработок россиян – одна из причин низкой доли собственных средств в бюджете Пенсионного фонда РФ.

Многие граждане, избегая уплаты налогов, получают заработную плату в «конвертах». Это уменьшает размеры страховых взносов, поступающих в бюджет Пенсионного фонда РФ. Экономисты тщательно изучили вопрос об теневых оплатах труда и пришли к выводу, что основными причинами неофициальных оплат стали:

— отсутствие свободных рабочих мест в официальной трудовой деятельности;

— работодатели получают возможность нанять сотрудника за меньшую оплату, тем самым освобождая себя от закона выплаты минимальной заработной платы;

— отсутствие у нанимателя желания оплачивать налоги, а также взносы в Пенсионный фонд;

— бесперспективность официального трудоустройства из-за маленького трудового оклада.

Это далеко не все показатели, которые могут способствовать теневому окладу труда, но являются основными и имеют широкую популярность среди неофициального трудоустройства.

На данный период, самыми популярными видами трудоустройства в тени является деятельность:

— деятельность в службе такси;

— мелкая торговля на улице в палатках;

— наемная занятость в определенный сезон;

— предоставление услуг на дому (няньки, ремонты и т.д.);

— неофициальная миграция работников;

— многие разновидности неформальной деятельности (сдача в аренду недвижимости и прочее).

К сожалению, это не самый большой список, который можно перечислить, ведь в нем можно добавить еще десятки видов деятельности, которые происходят неофициально.

В 2014 году для того чтобы сократить зависимость от федерального бюджета была принята мера по замораживанию пенсионных накоплений, действие которой продолжается и в данный момент. Эта мера дала дополнительно около 0,5 трлн. рублей на выплату пенсий, но проблему не решила. Данная проблема напрямую связана с уровнем жизни российских пенсионеров.

Проблема правильности расчета пенсионных накоплений и пенсий

Кроме этого в последнее время обострилась проблема информатизации и правильного расчета величины пенсий. Дело в том, что в России десятки тысяч жителей регионов, где расположено много вредных производств, имеют право на дополнительные выплаты за неучтенный рабочий стаж. Но сами граждане об этом не догадываются, а ПФР отмалчивается, поскольку придерживается негласной установки на экономию.

Получается, что гражданин сам должен отследить, где нарушаются его права, и доказать это в суде. А потом, возможно, ПФР пересчитает ему пенсию. Сотни тысяч людей имеют право на дополнительные пенсионные выплаты за неучтенный рабочий стаж. В основном это касается жителей регионов, где расположено много вредных производств.

О положенных выплатах многие пенсионеры узнали после того, как один из жителей Свердловской области отсудил у Пенсионного фонда России 370 тысяч перерасчета пенсии за 12 лет, которые он проработал на Крайнем Севере по второму списку вредности (виды деятельности с тяжелыми рабочими условиями).

Особенно остро эта проблема стоит в таких регионах как Свердловская область, где много вредных производств. Речь идет о крупных металлургических предприятиях, шахтах, а также предприятиях военно-промышленного комплекса.

На прибавки к пенсии могут рассчитывать и другие люди. Например, женщины, находившиеся в декретном отпуске или отпуске по уходу за ребенком, жены военных, проследовавшие вместе с супругом к месту несения службы, или те, кто ухаживал за инвалидами.

В России же огромное количество работающих пенсионеров. И большинство их них работают, потому что прожить на минимальную пенсию практически невозможно. А государство со своей стороны, вместо того, чтобы поддержать таких пенсионеров, отказывает им в индексации пенсий и увеличивает пенсионный возраст. И всё это исходит из того, что денег в бюджете ПФР недостаточно, это еще раз подтверждает необходимость пересмотра состояния бюджета ПФР и поиска корневых причин данной проблемы.

Проблемы повышения пенсионного возраста

В повышении пенсионного возраста чиновники видят решение многих проблем пенсионного обеспечения в РФ. В 2018 году на рассмотрение был вынесен правительственный законопроект, который предусматривает постепенное повышение пенсионного возраста для женщин с 55 до 63 лет к 2034 году, и для мужчин – с 60 лет до 65 лет к 2028 году. После обнародования этой новости, по всей стране прошли массовые митинги населения против принятия законопроекта.

Основное изменение, которое предлагалось этим законопроектом в его исходной редакции — это увеличение c 2019 года возраста выхода на пенсию до 63 для женщин и 65 лет для мужчин (сейчас составляют соответственно 55 и 60 лет). Однако президентскими поправками эти параметры закона были скорректированы. Президент предложил следующие основные меры по смягчению пенсионной реформы:

— снижение верхней границы пенсионного возраста женщинам с 63 до 60 лет (т.е. повышение будет не на 8, а на 5 лет);

— возможность выйти на пенсию на 6 месяцев раньше предусмотренного законом срока в течение первых двух лет (т.е. для тех, кто по старому закону должен был выйти на пенсию в 2019 и 2020 году);

— смягчение условий досрочного выхода на пенсию на два года раньше, чем это предусмотрено новым пенсионным возрастом — сделать это можно будет при наличии стажа 42 года у мужчин и 37 лет у женщин;

— возможность льготного оформления пенсий для многодетных матерей, воспитавших не только 5 детей, но и 3-4 (за троих детей — выход на пенсию на 3 года раньше установленного срока, за четверых — на 4 года).

В рамках предложенного Правительством законопроекта предусмотрено поэтапное повышение возраста выхода на пенсию, при достижении которого будет назначена трудовая пенсия по старости (которая с 2015 года теперь называется «страховой»). С учетом предложенных корректировок Президента В. Путина предусмотрено закрепление возраста на уровне 60 и 65 лет для женщин и мужчин (т.е. увеличение будет одинаковым и составит 5 лет).

Производить изменения предлагается ежегодно, увеличивая значение пенсионного возраста: ежегодно на 1 год в течение переходного периода, но с некоторыми корректировками:

— в период с 2019 по 2020 г. можно будет выйти на полгода раньше установленного срока;

— с 2021 года до окончания переходного периода (т.е. до 2023 г.) значение возраста будет увеличиваться на 1 год.

Законопроект, помимо уже рассмотренных выше изменений, также предусматривает корректировку пенсионного возраста для государственных служащих. С 1 января 2017 года для них возраст выхода на пенсию уже увеличивался ежегодно на полгода. Окончательные значения по принятому тогда графику должны были быть установлены в 2026 году для мужчин (65 лет) и в 2032 году для женщин (63 года).

В настоящее время происходит сокращение численности людей трудоспособного возраста и увеличение численности граждан в возрасте старше трудоспособного. Увеличение численности населения нетрудоспособного возраста связано с увеличением уровня рождаемости (за последние годы выросло число детей от 0 до 14 лет) и с повышением средней продолжительности жизни (65,9 для мужчин и 76,7 года для женщин). Из-за роста продолжительности жизни государство не может обеспечить граждан достойным размером пенсии. С этой проблемой столкнулись не только россияне. В Великобритании и США также наблюдается увеличение численности граждан старше трудоспособного возраста. В нашей стране наблюдается следующая ситуация. Доходы россиян падают не на пенсии, а гораздо раньше – после 45 лет и продолжают сокращаться по мере приближения выхода на пенсию. Было проведено исследование, по результатам которого, оказалось, что в развитых странах пик заработка человека приходится на 45-59 лет, а в России – на 25-44 года. Исследователи объясняют это дискриминацией по возрасту, у мужчин она проявляется с 45 лет, у женщин – с 55 лет, то есть с началом пенсионного возраста.

Во многих зарубежных странах самые высокие зарплаты получают люди предпенсионного возраста, а связано это с тем, что у них есть накопления человеческого капитала за годы работы. В России обратная ситуация: чем старше сотрудник, тем он менее продуктивен, по мнению работодателя. Это находит своё отражение на размере зарплаты. Тогда если говорить о повышении пенсионного возраста, то прежде всего необходимо обеспечить условия труда людям пожилого возраста.

Проблемы коррупции в Пенсионном Фонде

Следующей проблемой является наличие высокого уровня коррупции, особенно в территориальных отделениях ПФ РФ. Так, например, в ноябре 2018 года в Красноярске было возбуждено уголовное дело о хищении свыше 75 млн. рублей в региональном отделении Пенсионного фонда. Как установили правоохранительные органы, они были похищены за счет искусственного завышения стоимости здания, купленного для одного из районных управлений ПФР. На рабочих местах и в квартирах руководителей краевого отделения фонда силовики провели обыски, изъяли крупные суммы наличных и банковские карты.

Буквально в конце марта 2019 года обыски и изъятие документов проходили в центральном офисе отделения ПФР в Дагестане, а также в управлениях фонда в Советском, Кировском и Ленинском районах Махачкалы. На данный момент, подробности уголовного дела, в рамках которого проводились следственные действия, пока неизвестны, но ранее в Дагестане сообщалось о тысячах выявленных лже-инвалидов, получавших выплаты по фиктивным основаниям.

Другой случай произошел в Воронеже, где бывшая начальница районного подразделения управления Пенсионного фонда России оформила своему отцу ежемесячную пенсию в размере 150 тысяч рублей. Об этом сообщалось на сайте областной прокуратуры. Женщина на протяжении трех лет подделывала сведения о начислении пенсионных выплат с помощью программно-технического комплекса. Ущерб от ее действий составил более 3,5 миллиона рублей.

Также отмечается наличие коррупции со стороны мошенников. Так, в последнее время в интернете массово распространяются ссылки на так называемые «неофициальные сайты Пенсионного фонда России». Как правило, в них содержится ложная информация о пенсиях и социальных выплатах. Кроме того, владельцы «фейков» предлагают посетителям различные сомнительные услуги. В большинстве случаев такие сайты сделаны по одному шаблону и используют заимствования с официального ресурса ПФР. Например, элементы меню, разделы, видеоматериалы и символику государственной организации. Иногда порталы-подделки используют гиперссылки, ведущие на страницы официального сайта Пенсионного фонда, и реальные номера телефонов. Насторожить пользователей должна некорректная структура интернет-страницы и наличие большого количества рекламных баннеров. Это делается умышленно, чтобы усложнить восприятие информации. Пользователь быстро запутается в информационном хаосе, но тут на помощь ему придёт онлайн-чат с «пенсионным юристом». Переписка длится недолго. Для решения проблемы человеку практически сразу предлагается оставить контактный номер телефона. Через некоторое время на него поступает звонок с предложением обратиться в «правовой центр поддержки». На том конце провода обещают помочь с оформлением причитающихся выплат. Такая помощь, само собой, оказывается за деньги, но об этом потенциальная жертва «пенсионных юристов» узнаёт потом, равно как и о том, что обещанных выплат в действительности не существует.

Проблемы несовершенной накопительной системы в ПФ РФ

В Российской Федерации современная накопительная пенсионная система не доведена до совершенства, в связи с этим, пенсионные накопления являются колоссальным инвестиционным ресурсом российской экономики, который недостаточно эффективно используется в процессе выполнения им своих функций. Согласно мораторию с 2014 года работодатели не делают отчисления на накопительную часть будущей пенсии. Еще в 2017 году Минфином была предложена система индивидуального пенсионного капитала, которая до сих пор находится на обсуждении. Данная система должна полностью заменить обязательную накопительную систему.

Заключается она в том, что работник из своей зарплаты будет сам отчислять деньги на пенсию, выбирая ставку от 0 до 6 %. В случае отказа работника, ставка с 0 % будет автоматически повышаться на 1 %, пока не достигнет 6 %. Все это ведет к тому, что люди сами себе будут копить на пенсию, что сильно ударит по бюджету граждан с низкими доходами. Государство все больше отстраняется от своей важнейшей функции – обеспечение благополучия граждан, перекладывая ответственность на них самих. Пока концепция индивидуального пенсионного капитала находится в разработке, большинство будущих пенсионеров продолжают безграмотно распоряжаться своими накоплениями. Об этом свидетельствует «переходная компания» 2017-го года. По данным ПФР, досрочные заявления по итогам переходной компании 2015 года составили 95, 6 % от всех удовлетворенных заявлений, по итогам 2017 года – 99,2 %. Отсюда вытекают две проблемы: отсутствие инвестиционной грамотности россиян, отсутствие развитой законодательной базы по вопросу деятельности негосударственных пенсионных фондов. Одно вытекает из другого. Так, огромное количество граждан обнаружили, что их пенсионные накопления без согласия были переведены в другие негосударственные пенсионные фонды. В настоящее время подано огромное количество заявлений в суд на фонды, которые произвели неправомерный перевод пенсионных накоплений.

В такой ситуации невозможно говорить о совершенстве пенсионной накопительной системы, так как существует огромное количество недоработок, в связи с которыми происходит потеря дохода гражданами и государством. Люди больше доверяют негосударственным пенсионным фондам в связи с не прояснившейся ситуацией по пенсионным накоплениям. Государство не дает окончательного ответа, как выгоднее и надежнее, а люди делают выбор, исходя из собственных рассуждений.

Таким образом, среди основных проблем организации пенсионного обеспечения в Российской Федерации можно выделить следующие:

— высокая зависимость бюджета ПФР от поступлений из федерального бюджета;

— проблема информирования населения и правильного расчета пенсий;

— отсутствие соответствующих условий труда для пожилого населения в условиях повышения пенсионного возраста;

— высокий уровень коррупции в отделениях Пенсионного Фонда РФ;

— неэффективность использования пенсионных накоплений;

— отсутствие инвестиционной грамотности россиян.

Решение этих проблем позволит оптимизировать организационную работу системы управления Пенсионного фонда РФ в условиях реформирования пенсионной системы.

На сегодняшний день пенсионное обеспечение граждан в России характеризуется достаточно большим количеством проблем. Негативное влияние на ситуацию в этой сфере оказывает демографический кризис, постоянно увеличивающийся дефицит бюджета Пенсионного фонда РФ, а также проблемы в сфере экономики.

Пенсионная система Российской Федерации в настоящее время находится в «непростом» положении – в состоянии реформирования. Предложенные перемены не радуют большинство россиян, хотя они и необходимы для того чтобы решить ряд современных проблем пенсионного обеспечения. Поиск путей их решения является главной задачей, которая стоит перед социальной сферой.

- Наиболее актуальным и важным является вопрос существования дефицита бюджета Пенсионного фонда РФ, а также его высокая зависимость от поступлений из федерального бюджета. Несмотря на реализацию отдельных мер, направленных на обеспечение сбалансированности бюджета Пенсионного фонда Российской Федерации, снижение зависимости от трансфертов из федерального бюджета в долгосрочной перспективе с учетом растущих демографических рисков по-прежнему остается одной из главных задач. В связи с этим в предыдущем пункте выпускной квалификационной работы были проанализированы источники доходов и направления расходов средств бюджета Пенсионного фонда РФ. В настоящее время за счет собранных страховых взносов финансируется только две трети расходов на выплату страховых пенсий, еще одну треть составляет трансферт из федерального бюджета. Неофициальный заработок россиян – одна из причин низкой доли собственных средств в бюджете Пенсионного фонда РФ.

Многие граждане, избегая уплаты налогов, получают заработную плату в «конвертах». Это уменьшает размеры страховых взносов, поступающих в бюджет Пенсионного фонда РФ. Экономисты тщательно изучили вопрос об теневых оплатах труда и пришли к выводу, что основными причинами неофициальных оплат стали:

- отсутствие свободных рабочих мест в официальной трудовой деятельности;

- работодатели получают возможность нанять сотрудника за меньшую оплату, тем самым освобождая себя от закона выплаты минимальной заработной платы;

- отсутствие у нанимателя желания оплачивать налоги, а также взносы в Пенсионный фонд;

- бесперспективность официального трудоустройства из-за маленького трудового оклада.

Это далеко не все показатели, которые могут способствовать теневому окладу труда, но являются основными и имеют широкую популярность среди неофициального трудоустройства.

На данный период, самыми популярными видами трудоустройства в тени является деятельность:

- деятельность в службе такси;

- мелкая торговля на улице в палатках;

- наемная занятость в определенный сезон;

- предоставление услуг на дому (няньки, ремонты и т.д.);

- неофициальная миграция работников;

- многие разновидности неформальной деятельности (сдача в аренду недвижимости и прочее).

К сожалению, это не самый большой список, который можно перечислить, ведь в нем можно добавить еще десятки видов деятельности, которые происходят неофициально.

В 2014 году для того чтобы сократить зависимость от федерального бюджета была принята мера по замораживанию пенсионных накоплений, действие которой продолжается и в данный момент. Эта мера дала дополнительно около 0,5 трлн. рублей на выплату пенсий, но проблему не решила. Данная проблема напрямую связана с уровнем жизни российских пенсионеров.

Кроме этого в последнее время обострилась проблема информатизации и правильного расчета величины пенсий. Дело в том, что в России десятки тысяч жителей регионов, где расположено много вредных производств, имеют право на дополнительные выплаты за неучтенный рабочий стаж. Но сами граждане об этом не догадываются, а ПФР отмалчивается, поскольку придерживается негласной установки на экономию.

Получается, что гражданин сам должен отследить, где нарушаются его права, и доказать это в суде. А потом, возможно, ПФР пересчитает ему пенсию. Сотни тысяч людей имеют право на дополнительные пенсионные выплаты за неучтенный рабочий стаж. В основном это касается жителей регионов, где расположено много вредных производств.

О положенных выплатах многие пенсионеры узнали после того, как один из жителей Свердловской области отсудил у Пенсионного фонда России 370 тысяч перерасчета пенсии за 12 лет, которые он проработал на Крайнем Севере по второму списку вредности (виды деятельности с тяжелыми рабочими условиями).

Особенно остро эта проблема стоит в таких регионах как Свердловская область, где много вредных производств. Речь идет о крупных металлургических предприятиях, шахтах, а также предприятиях военно-промышленного комплекса.

На прибавки к пенсии могут рассчитывать и другие люди. Например, женщины, находившиеся в декретном отпуске или отпуске по уходу за ребенком, жены военных, проследовавшие вместе с супругом к месту несения службы, или те, кто ухаживал за инвалидами.

В России же огромное количество работающих пенсионеров. И большинство их них работают, потому что прожить на минимальную пенсию практически невозможно. А государство со своей стороны, вместо того, чтобы поддержать таких пенсионеров, отказывает им в индексации пенсий и увеличивает пенсионный возраст. И всё это исходит из того, что денег в бюджете ПФР недостаточно, это еще раз подтверждает необходимость пересмотра состояния бюджета ПФР и поиска корневых причин данной проблемы.

- В повышении пенсионного возраста чиновники видят решение многих проблем пенсионного обеспечения в РФ. В 2018 году на рассмотрение был вынесен правительственный законопроект, который предусматривает постепенное повышение пенсионного возраста для женщин с 55 до 63 лет к 2034 году, и для мужчин – с 60 лет до 65 лет к 2028 году. После обнародования этой новости, по всей стране прошли массовые митинги населения против принятия законопроекта.

Основное изменение, которое предлагалось этим законопроектом в его исходной редакции — это увеличение c 2019 года возраста выхода на пенсию до 63 для женщин и 65 лет для мужчин (сейчас составляют соответственно 55 и 60 лет). Однако президентскими поправками эти параметры закона были скорректированы. Президент предложил следующие основные меры по смягчению пенсионной реформы:

- снижение верхней границы пенсионного возраста женщинам с 63 до 60 лет (т.е. повышение будет не на 8, а на 5 лет);

- возможность выйти на пенсию на 6 месяцев раньше предусмотренного законом срока в течение первых двух лет (т.е. для тех, кто по старому закону должен был выйти на пенсию в 2019 и 2020 году);

- смягчение условий досрочного выхода на пенсию на два года раньше, чем это предусмотрено новым пенсионным возрастом — сделать это можно будет при наличии стажа 42 года у мужчин и 37 лет у женщин;

- возможность льготного оформления пенсий для многодетных матерей, воспитавших не только 5 детей, но и 3-4 (за троих детей — выход на пенсию на 3 года раньше установленного срока, за четверых — на 4 года).

В рамках предложенного Правительством законопроекта предусмотрено поэтапное повышение возраста выхода на пенсию, при достижении которого будет назначена трудовая пенсия по старости (которая с 2015 года теперь называется «страховой»). С учетом предложенных корректировок Президента В. Путина предусмотрено закрепление возраста на уровне 60 и 65 лет для женщин и мужчин (т.е. увеличение будет одинаковым и составит 5 лет).

Производить изменения предлагается ежегодно, увеличивая значение пенсионного возраста: ежегодно на 1 год в течение переходного периода, но с некоторыми корректировками:

- в период с 2019 по 2020 г. можно будет выйти на полгода раньше установленного срока;

- с 2021 года до окончания переходного периода (т.е. до 2023 г.) значение возраста будет увеличиваться на 1 год.

Законопроект, помимо уже рассмотренных выше изменений, также предусматривает корректировку пенсионного возраста для государственных служащих. С 1 января 2017 года для них возраст выхода на пенсию уже увеличивался ежегодно на полгода. Окончательные значения по принятому тогда графику должны были быть установлены в 2026 году для мужчин (65 лет) и в 2032 году для женщин (63 года).

В настоящее время происходит сокращение численности людей трудоспособного возраста и увеличение численности граждан в возрасте старше трудоспособного. Увеличение численности населения нетрудоспособного возраста связано с увеличением уровня рождаемости (за последние годы выросло число детей от 0 до 14 лет) и с повышением средней продолжительности жизни (65,9 для мужчин и 76,7 года для женщин). Из-за роста продолжительности жизни государство не может обеспечить граждан достойным размером пенсии. С этой проблемой столкнулись не только россияне. В Великобритании и США также наблюдается увеличение численности граждан старше трудоспособного возраста. В нашей стране наблюдается следующая ситуация. Доходы россиян падают не на пенсии, а гораздо раньше – после 45 лет и продолжают сокращаться по мере приближения выхода на пенсию. Было проведено исследование, по результатам которого, оказалось, что в развитых странах пик заработка человека приходится на 45-59 лет, а в России – на 25-44 года. Исследователи объясняют это дискриминацией по возрасту, у мужчин она проявляется с 45 лет, у женщин – с 55 лет, то есть с началом пенсионного возраста.

Во многих зарубежных странах самые высокие зарплаты получают люди предпенсионного возраста, а связано это с тем, что у них есть накопления человеческого капитала за годы работы. В России обратная ситуация: чем старше сотрудник, тем он менее продуктивен, по мнению работодателя. Это находит своё отражение на размере зарплаты. Тогда если говорить о повышении пенсионного возраста, то прежде всего необходимо обеспечить условия труда людям пожилого возраста.

- Следующей проблемой является наличие высокого уровня коррупции, особенно в территориальных отделениях ПФ РФ. Так, например, в ноябре 2018 года в Красноярске было возбуждено уголовное дело о хищении свыше 75 млн. рублей в региональном отделении Пенсионного фонда. Как установили правоохранительные органы, они были похищены за счет искусственного завышения стоимости здания, купленного для одного из районных управлений ПФР. На рабочих местах и в квартирах руководителей краевого отделения фонда силовики провели обыски, изъяли крупные суммы наличных и банковские карты.

Буквально в конце марта 2019 года обыски и изъятие документов проходили в центральном офисе отделения ПФР в Дагестане, а также в управлениях фонда в Советском, Кировском и Ленинском районах Махачкалы. На данный момент, подробности уголовного дела, в рамках которого проводились следственные действия, пока неизвестны, но ранее в Дагестане сообщалось о тысячах выявленных лже-инвалидов, получавших выплаты по фиктивным основаниям [24].

Другой случай произошел в Воронеже, где бывшая начальница районного подразделения управления Пенсионного фонда России оформила своему отцу ежемесячную пенсию в размере 150 тысяч рублей. Об этом сообщалось на сайте областной прокуратуры. Женщина на протяжении трех лет подделывала сведения о начислении пенсионных выплат с помощью программно-технического комплекса. Ущерб от ее действий составил более 3,5 миллиона рублей [27].

Также отмечается наличие коррупции со стороны мошенников. Так, в последнее время в интернете массово распространяются ссылки на так называемые «неофициальные сайты Пенсионного фонда России». Как правило, в них содержится ложная информация о пенсиях и социальных выплатах. Кроме того, владельцы «фейков» предлагают посетителям различные сомнительные услуги. В большинстве случаев такие сайты сделаны по одному шаблону и используют заимствования с официального ресурса ПФР. Например, элементы меню, разделы, видеоматериалы и символику государственной организации. Иногда порталы-подделки используют гиперссылки, ведущие на страницы официального сайта Пенсионного фонда, и реальные номера телефонов. Насторожить пользователей должна некорректная структура интернет-страницы и наличие большого количества рекламных баннеров. Это делается умышленно, чтобы усложнить восприятие информации. Пользователь быстро запутается в информационном хаосе, но тут на помощь ему придёт онлайн-чат с «пенсионным юристом». Переписка длится недолго. Для решения проблемы человеку практически сразу предлагается оставить контактный номер телефона. Через некоторое время на него поступает звонок с предложением обратиться в «правовой центр поддержки». На том конце провода обещают помочь с оформлением причитающихся выплат. Такая помощь, само собой, оказывается за деньги, но об этом потенциальная жертва «пенсионных юристов» узнаёт потом, равно как и о том, что обещанных выплат в действительности не существует.

- В Российской Федерации современная накопительная пенсионная система не доведена до совершенства, в связи с этим, пенсионные накопления являются колоссальным инвестиционным ресурсом российской экономики, который недостаточно эффективно используется в процессе выполнения им своих функций. Согласно мораторию с 2014 года работодатели не делают отчисления на накопительную часть будущей пенсии. Еще в 2017 году Минфином была предложена система индивидуального пенсионного капитала, которая до сих пор находится на обсуждении. Данная система должна полностью заменить обязательную накопительную систему.

Заключается она в том, что работник из своей зарплаты будет сам отчислять деньги на пенсию, выбирая ставку от 0 до 6 %. В случае отказа работника, ставка с 0 % будет автоматически повышаться на 1 %, пока не достигнет 6 %. Все это ведет к тому, что люди сами себе будут копить на пенсию, что сильно ударит по бюджету граждан с низкими доходами. Государство все больше отстраняется от своей важнейшей функции – обеспечение благополучия граждан, перекладывая ответственность на них самих. Пока концепция индивидуального пенсионного капитала находится в разработке, большинство будущих пенсионеров продолжают безграмотно распоряжаться своими накоплениями. Об этом свидетельствует «переходная компания» 2017-го года. По данным ПФР, досрочные заявления по итогам переходной компании 2015 года составили 95, 6 % от всех удовлетворенных заявлений, по итогам 2017 года – 99,2 %. Отсюда вытекают две проблемы: отсутствие инвестиционной грамотности россиян, отсутствие развитой законодательной базы по вопросу деятельности негосударственных пенсионных фондов. Одно вытекает из другого. Так, огромное количество граждан обнаружили, что их пенсионные накопления без согласия были переведены в другие негосударственные пенсионные фонды. В настоящее время подано огромное количество заявлений в суд на фонды, которые произвели неправомерный перевод пенсионных накоплений.

В такой ситуации невозможно говорить о совершенстве пенсионной накопительной системы, так как существует огромное количество недоработок, в связи с которыми происходит потеря дохода гражданами и государством. Люди больше доверяют негосударственным пенсионным фондам в связи с не прояснившейся ситуацией по пенсионным накоплениям. Государство не дает окончательного ответа, как выгоднее и надежнее, а люди делают выбор, исходя из собственных рассуждений.

Таким образом, среди основных проблем организации пенсионного обеспечения в Российской Федерации можно выделить следующие:

- высокая зависимость бюджета ПФР от поступлений из федерального бюджета;

- проблема информирования населения и правильного расчета пенсий;

- отсутствие соответствующих условий труда для пожилого населения в условиях повышения пенсионного возраста;

- высокий уровень коррупции в отделениях Пенсионного Фонда РФ;

- неэффективность использования пенсионных накоплений;

- отсутствие инвестиционной грамотности россиян.

Решение этих проблем позволит оптимизировать организационную работу системы управления Пенсионного фонда РФ в условиях реформирования пенсионной системы.

Читайте также: