Программа проверки пфр в зуп

Автор: Ольга Толоконникова, старший бухгалтер-консультант Линии консультаций компании «ГЭНДАЛЬФ»

Материалы газеты «Прогрессивный бухгалтер», сентябрь 2020 г.

На Линию консультаций поступает немало вопросов о Расчете страховых взносов, и в основном – как проверить правильность его заполнения и какие инструменты учетной системы могут в этом быть полезны? Отвечаем на эти вопросы на примере программы «1С:Зарплата и управление персоналом 8», ред. 3.1.

Проверка перед заполнением РСВ

Перед заполнением Расчета по страховым взносам (далее РСВ) важно проверить сведения, на основе которых формируется отчет. В первую очередь следует рассмотреть корректность данных, указанных в карточке организации – именно по этим сведениям формируется титульный лист (раздел «Настройка» – «Организации»). В справочнике должны быть корректно заполнены наименование организации в соответствии с учредительными документами, ИНН, КПП, код налогового органа, ОКВЭД2 и данные, кто подписывает отчетность (руководитель или представитель).

Далее следует удостовериться в правильности выбранного и применяемого тарифа страховых взносов в программе, который указан в учетной политике организации (раздел «Настройка» – «Организации» – закладка «Учетная политика и другие настройки» – ссылка «Учетная политика»). Страховые взносы исчисляются согласно указанному тарифу, в отчете эти сведения отображаются по строке «Код тарифа плательщика» в Приложении 1.

Для корректного учета доходов физических лиц для целей исчисления страховых взносов и для дальнейшего заполнения показателей расчета базы для начисления страховых взносов в РСВ следует уточнить настройки начислений (раздел «Настройка» – «Начисления»). На вкладке «Налоги, взносы, бухучет» по строке «Страховые взносы» проверяем и при необходимости уточняем вид дохода для исчисления страховых взносов.

Эти данные используются при заполнении показателей расчета базы для начисления страховых взносов в приложении 1, приложении 2 к разделу 1 расчета, разделе 3.

Расчет страховых взносов в программе производится с помощью документа «Начисление зарплаты и взносов» – суммы начисленных страховых взносов по каждому физическому лицу отражаются на закладке «Взносы». При проведении документа фиксируются суммы исчисленных взносов, на основании которых в расчете заполняются сведения о суммах начисленных страховых взносах в приложении 1, приложении 2 к разделу 1 расчета, разделе 3. Поэтому документ по расчету зарплаты – один из самых важных при учете страховых взносов в базе.

Для проверки персонифицированных сведений физических лиц отчета (раздел 3) можно воспользоваться отчетом «Личные данные сотрудников» (раздел «Кадры» – «Кадровые отчеты» – «Личные данные сотрудников»).

После проверки всех сведений можно формировать Расчет по страховым взносам (раздел «Отчетность, справки» – «1С-Отчетность»).

Проверка заполненного РСВ

Первое, с чего следует начать анализ заполненных сумм в отчете – это выполнить проверку контрольных соотношений формы. Для этого следует нажать кнопку «Проверка» – «Проверить контрольные соотношения». После выводится результат проверки контрольных соотношений (далее – КС) показателей.

Также можно расшифровать соотношение показателей – для этого дважды нажимаем на интересующее КС и справа высветится расшифровка.

При этом, если дважды нажать на интересующую сумму в расшифровке – программа покажет в самой форме РСВ эту сумму.

Получить данные о сформированной базе для начисления страховых взносов можно с помощью отчета «Анализ взносов в фонды» (раздел «Налоги и взносы» – «Отчеты по налогам и взносам» – «Анализ взносов в фонды»).

Отчет демонстрирует суммы облагаемой и необлагаемой базы, начисленных страховых взносов в разрезе начислений и видов тарифов.

Проанализировать суммы исчисленных страховых взносов по сотрудникам позволяет аналитический отчет «Проверка расчета взносов» (раздел «Налоги и взносы» – «Отчеты по налогам и взносам» – «Проверка расчета взносов»).

Отчет формирует информацию о суммах взносов в разрезе месяцев, сотрудников и видов страховых взносов. Обратите внимание на столбцы ПФР (до превыш.) и ПФР (до превыш. расчетного), ФОМС и ФОМС (расчетный), ФСС и ФСС (расчетный) – именно они позволяют выявить ошибку в расчете взносов.

«Расчетный» – это столбец с суммой взноса, которая высчитана программой математически. То есть база для начисления взносов, умноженная на ставку взноса. А столбец левее – это та сумма взноса, которая зафиксирована в документах базы. Поэтому если суммы в отчете подсвечены красным, это означает, что сумма взносов расчетная и зафиксированная в базе не соответствуют друг другу.

Исправить ошибку несложно, достаточно посмотреть, в каком месяце ошибочная сумма и пересчитать взносы в документе «Начисление зарплаты и взносов» за этот месяц.

Рейтинг: 149

При формировании отчета РСВ (Расчет по страховым взносам) возникает необходимость проверки корректности показателей по количеству физических лиц, которым начислены взносы. Количество таких показателей существенно возросло в связи с появлением дополнительных тарифов из-за пандемии.

Предлагаемая обработка позволяет в наглядном виде проконтролировать такие показатели в разрезе видов страховых взносов, кодов тарифов и месяцев расчетного периода. Также формируются показатели с начала года. Запуск отчета через "Файл - Открыть".

Что касается показателей количества застрахованных лиц - можно воспользоваться отчетом, который выкладывался ранее -

//infostart.ru/public/1001189/

При его формировании для определения количества застрахованных лиц с начала года по тарифу для МСП следует формировать отчет с месяца начала действия соответствующего тарифа.

Обработка проверялась на версии ЗУП 3.1.14.237 и 3.1.15.96.

Специальные предложения

Просмотры 704

Загрузки 3

Рейтинг 1

Создание 23.10.20 09:30

Обновление 23.10.20 09:30

№ Публикации 1314904

Рубрики Зарплата

Кому Бухгалтер

Операционная система Не имеет значения

Страна Россия

Налоги ФОМС, ПФ, ФСС

Доступ к файлу Абонемент ($m)

Код открыт Да

См. также

Трудовой договор, Дополнительное соглашение к трудовому договору, Лист ознакомления, Договор о материальной ответственности, Договор о коммерческой тайне, Согласие на обработку персональных данных для ЗУП 3.1 Промо

Комплект печатных форм для отдела кадров для документов Прием на работу и Кадровый перевод: Трудовой договор, Доп. соглашение к трудовому договору, Лист ознакомления с локальными нормативными актами, Договор о полной материальной ответственности, Договор о неразглашении коммерческой тайны, Согласие на обработку персональных данных.

2 стартмани

12.03.2019 32770 182 Asenka 54

Справка 2-НДФЛ для ЗУП 2.5 / ЗУП 3.1 (Приложение № 5 к Приказу ФНС России от 02.10.2018 № ММВ-7-11/566@)

Печатная форма Справки 2-НДФЛ для ЗУП 2.5 / ЗУП 3.1 Форма с 2019 года Приложение № 5 к Приказу ФНС России от 02.10.2018 № ММВ-7-11/566@

1 стартмани

10.01.2019 24258 136 prime9 20

Отчет-сверка по НДФЛ для ЗУП 3.1

Отчет для проверки правильности исчисления, удержания и перечисления НДФЛ в бюджет по сотрудникам и поиска причины расхождений.

2 стартмани

27.06.2018 22542 380 SanchoD 31

Проверка и корректировка данных по выплате зарплаты

Обработка показывает остатки и движения взаиморасчетов с сотрудниками. Также обработка может откорректировать сумму остатков. Конфигурации: "Зарплата и управление персоналом" , релиз не ниже 3.1.2.105 и "Зарплата и кадры государственного учреждения" , релиз не ниже 3.1.2.105.

2 стартмани

08.06.2018 28549 180 APTEM_SLV 14

Настройки отчета "Анализ начислений и удержаний" для ЗУП/ЗГУ 3.1 Промо

Несколько полезных настроек отчета "Анализ начислений и удержаний" для зарплаты редакции 3.1. В состав входят настройки: Свод в разрезе налогообложения, Сводные данные для статистики, Реестр пособий, Расчетная ведомость по зарплате, Свод в разрезе финансирования, Отклонения от режима работы, Свод по зарплате в разрезе ИФНС, Начисления с детализацией отсутствий, Лицевые счета сотрудников, Распределение отпусков, Сводка затрат

2 стартмани

03.05.2018 41389 249 the1 45

Трудовой договор, Дополнительное соглашение, Материальная ответственность, Коллективная материальная ответственность, Кадровый перевод, Индексация, Т-53 для ЗУП 3 внешние (7 печатных форм). Создание ведомостей по каждому сотруднику одной кнопкой

1. Комплект из 6 печатных форм для документов: Прием на работу, Индексация, Кадровый перевод, Кадровый перевод списком для ЗУП 3.1.11 и более ранних Трудовой договор, дополнительное соглашение, договор личной материальной ответственности, договор коллективной материальной ответственности, индексация, Ведомость Т-53 без лишних строк. Не требуется изменения конфигурации. Подключается через стандартное подключение внешних обработок. 2. Обработка для создания ведемостей из начисления зарплаты. 3. Расширение конфигурации для ЗУП 3.1.11 и КА 2.4.6 для редактирования стажа как в ЗУП 2.5 (Из трудовой деятельности сотрудника. Если ввели строки трудовой деятельности, то стаж считается до даты приема сотрудника).

1 стартмани

26.01.2018 49828 499 p.ugrumov 97

Проверка данных после неполного ("нового") переноса из ЗУП 2.5 в ЗУП 3.1

Описаны данные, которые необходимо проверить после неполного ("нового") переноса из ЗУП 2.5 в ЗУП 3.1. Описано, на что необходимо обратить внимание, где найти перенесенные данные, что НЕ переносится, где найти настройки.

1 стартмани

17.01.2018 31569 146 utrumar 3

Справка о заработной плате и других доходах (измененная форма №46)

Форма разработана для автоматизированного формирования справки по форме № 46. Внешний отчет с возможностью пользовательских настроек.

3 стартмани

24.11.2017 42911 52 agospodarin 15

Анализ НДФЛ и сверка данных учета при подготовке 2-НДФЛ (ЗИК 1.0, ЗУП 2.5, ЗГУ 3.1, ЗУП 3.1) Промо

Два в одном. Наглядная информация об исчисленном налоге, и налоге, учтенном в справках, о суммах начислений по своду и о доходах, включенных в справки. Все это в разрезе физических лиц, так что станет очевидно, какой сотрудник не включен в справки, у кого недоучтен доход, кому неверно предоставлен вычет, а у кого неверно исчислен, удержан или перечислен налог.

1 стартмани

28.01.2016 35985 162 the1 11

Налоги и взносы (кратко) по подразделениям и сотрудникам. ЗУП 3

Отчет "Налоги и взносы (кратко)" в разрезе подразделений и сотрудников.

3 стартмани

13.11.2017 37812 172 tritonof 10

Реестр регламентированных отчетов 6-НДФЛ по всем организациям и обособленным подразделениям. Контроль удержанного НДФЛ. ЗУП 3.1

Отчет для проверки правильности данных во всех регламентированных отчетах 6-НДФЛ - по всем организациям и обособленным подразделениям. Анализируются: 1. Данные возвращенного налога в 6-НДФЛ должны быть равны возвращенному налогу из Регистра накопления "РасчетыНалогоплательщиковСБюджетомПоНДФЛ" с типом ВозвращеноНалоговымАгентом, за период отчета. (голубой цвет). 2. Удержанный налог из Регистра накопления "РасчетыНалогоплательщиковСБюджетомПоНДФЛ" с учетом возвратов и НДФЛ к уплате из Регистра накопления "РасчетыНалоговыхАгентовСБюджетомПоНДФЛ" - сомневаюсь - что это верно - может кто-нибудь прокомментирует? (зеленый цвет). 3. Удержанный налог в Разделе 1 (070) должен быть равен Удержанному налогу из Регистра накопления "РасчетыНалогоплательщиковСБюджетомПоНДФЛ" с типом Удержано (без учета возвращенного налога ). (золотой цвет). 4. Анализируется удержанный НДФЛ в отчете 6-НДФЛ Раздел 2 (140) и данные по удержанному налогу Регистра накопления "РасчетыНалогоплательщиковСБюджетомПоНДФЛ" с типом Удержано (без учета возвращенного налога ) по крайнему сроку уплаты. (бледно желтый цвет). 5. Контрольное соотношение 2.1: (070) - (090) д.б. - значит "недоплата" (ярко-розовый цвет), если > значит "переплата" (бледно-розовый цвет)).

2 стартмани

17.08.2017 26949 149 user_2010 49

Сегодня я хочу рассказать вам о заполнении в 1С:Зарплата и управление персоналом еще одного отчета – отчета по форме СЗВ-К.

"Пенсионный" просит работодателей предоставить такой отчет на тех работников, на кого в их базе отсутствуют сведения о трудовом стаже до 2002 г. И в последнее время уже несколько наших клиентов обратились к нам с просьбой о помощи в заполнении этой формы, поэтому мы решили раскрыть эту тему на нашем сайте.

Рассматривать заполнение этого отчета мы будем в программах 1С:ЗУП 8 редакции 3.1 и 2.5, а также в программе 1С:Бухгалтерия 8, редакция 3. В версии 2.0 1С:Бухгалтерия этот отчет отсутствует.

Итак, начнем по порядку с программы 1С:ЗУП 8, ред. 3.1. Здесь отчет можно найти в разделе Отчетность, справки перейдя в список пачек, реестров и описей ПФР:

Здесь мы создаем новый документ и среди предложенных программой вариантов находим нужный Пачка документов СЗВ К:

В открывшемся документе сначала заполняем организацию и состав документа, а затем, воспользовавшись кнопкой Добавить или Подбор, табличную часть.

Теперь нам надо заполнить сведения о трудовом стаже этого сотрудника. Для этого кликаем два раза левой кнопкой мыши по строке табличной части. При этом откроется окно редактирования данных СЗВ-К. Здесь мы по кнопке Добавить вводим сведения о работе сотрудника, согласно его трудовой книжки. Вид деятельности выбираем из предопределенного справочника.

После того, как мы заполнили все необходимые сведения в нижней части этого окна нажимаем на кнопку Заполнить и программа автоматически подсчитает сотруднику общий трудовой стаж:

После этого нажимаем на кнопку Ок и возвращаемся в исходный документ.

По кнопке Печать выводим форму СЗВ-К:

Также есть возможность отправить этот отчет из программы. Для этого достаточно подключить сервис 1С-Отчетность:

Этот отчет в з-ей версии Бухгалтерии заполняется аналогично. А найти его можно в разделе Зарплата и кадры, также раскрыв список пачек, реестров и описей ПФР:

Далее все аналогично рассмотренному примеру:

Теперь рассмотрим, где найти и как заполнить отчет по форме СЗВ-К в программе 1С:Зарплата и управление персоналом 8, редакция 2.5.

Сначала откроем карточку того физического лица, сведения на которого нас просили предоставить. В верхней строке нажимаем на кнопку Трудовая деятельность и в открывшейся форме в верхней части заполняем сведения согласно трудовой книжке сотрудника. (Чтобы добавить строку кликните правой кнопкой мыши в вернем поле окна и нажмите на кнопку Добавить)

Теперь перейдем к формированию отчета. На закладке ПФР можно сразу перейти в список сведений о трудовом стаже:

Или перейти в общий журнал документов персонифицированного учета:

И в общем журнале создавать этот отчет по кнопке Добавить, выбрав нужную форму в списке:

Открыв новый документ и заполнив все данные в верхней части окна, подбираем нужного нам сотрудника в табличной части и нажимаем на кнопку СЗВ-К:

В открывшемся окне нажимаем на кнопку Заполнить по трудовой деятельности:

В результате будет заполнены периоды трудовой деятельности и сведения о стаже. Теперь надо заполнить нижнюю часть документа, воспользовавшись соответствующей кнопкой:

Программа автоматически посчитала общий трудовой стаж:

Нажимаем ОК и теперь мы можем распечатать отчет или отправить его из программы в ПФР:

Хочу заметить, что если вам не хочется возиться с заполнением трудовой деятельности в карточке физического лица, то вы также можете ввести сведения о стаже при формировании СЗВ-К, для этого в окне Ввод данных СЗВ-К надо начинать заполнение со второго поля. Сведения автоматически попадут в верхнюю часть этого окна. А нижнюю часть заполните также по кнопке Заполнить:

А вот пользователей программы 1С:Бухгалтерия 8, редакция 2 придется огорчить. Этот отчет в программе не предусмотрен.

Надеюсь, теперь вы легко справитесь с требованием ПФР о предоставлении сведений о трудовом стаже ваших сотрудников.

Спасибо, что вы с нами.

Ваш консультант, Виктория Буданова

|

| Руководитель службы заботы |

Буданова Виктория

Практически всем расчетчикам заработной платы, ответственным также за формирование зарплатной отчетности, знакома такая ситуация, когда отчет, отправленный в ПФР, постоянно возвращается с новыми и новыми ошибками. В этой статье я расскажу об основных этапах проверки отчета, которые необходимо выполнять перед его отправкой. Сохраните у себя данный алгоритм, он поможет вас сэкономить время и нервы в отчетные периоды.

О том, как сформировать отчетность в ПФР в различных программах я рассказывала в своих видеоуроках

и в статье Как заполнить РСВ-1. Сейчас же речь пойдет исключительно о проверке отчета.

Итак, после того, как вы сформировали отчетность, нужно сделать следующее:

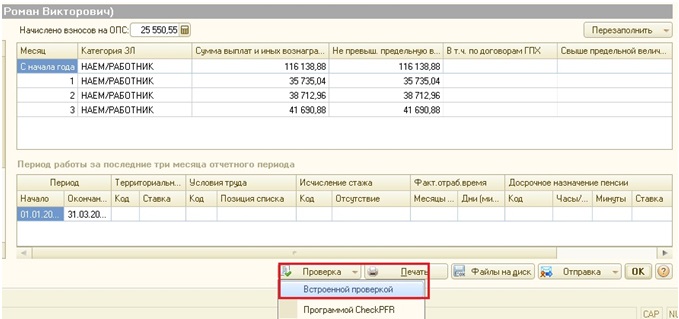

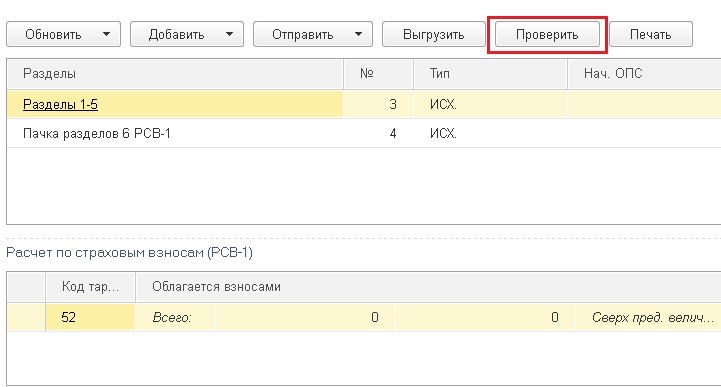

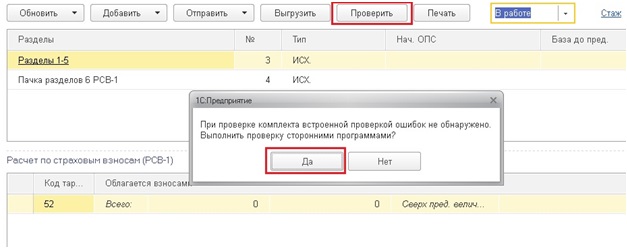

1) проверка штатными средствами программ 1С

Проще говоря, в форме обработки отчетности нажимаем кнопку "Проверка" и используем встроенный сервис 1С. При этом программа проверяет

- корректность сумм исчисленных страховых взносов (умножает облагаемые начисления по каждому сотруднику и по организации в целом на тариф);

- корректность страховых номеров сотрудников;

- соответствие начислений и стажевых периодов (например, подозрительна ситуация, когда сотрудник работает, но не получает зарплату);

- наличие отрицательных сумм начислений;

- соответствие разделов РСВ-1 с общей информацией по организации и суммами в индивидуальных сведениях и др.

То есть осуществляется первичная проверка самых важных параметров отчета. Все ошибки, которые программа обнаружила, нужно обязательно исправить.

В 1С: Зарплата и управление персоналом 8 редакции 2.5

В 1С: Бухгалтерии предприятия 8 редакции 3.0

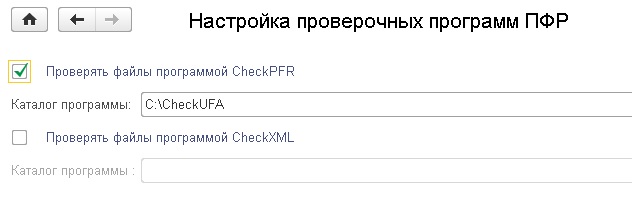

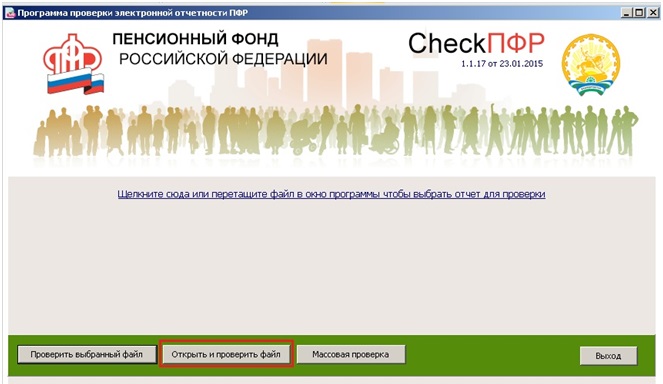

2) проверка сторонними программами (CheckPFR)

Актуальную версию программы можно бесплатно скачать на сайте ПФР. Точную ссылку на скачивание вы можете найти на моем сайте в разделе Каталог полезных ссылок.

Данная программа также проверяет корректность данных, правильность расчета взносов, исходя из сумм начислений, а также различные контрольные соотношения в форме РСВ-1 и др.

Как показывает практика, эта программа находит больше ошибок, чем внутренняя проверка 1С. И именно эта программа, в том числе, используется в отделениях пенсионного фонда при проверке отчетов.

Вам необходимо скачать программу, установить её. Затем либо указать 1С путь к ней и проверять непосредственно из программы (просто попытайтесь проверить отчет сторонними программами из формы подготовки отчетности, если информации о таких установленных программах у 1С нет, то она "попросит" указать каталог, в котором находится программа проверки),

либо можно выгрузить файлы из 1С, а потом просто запустить CheckPFR, выбрать их и проверить.

Если программы автоматической проверки (внутренняя проверка 1С или CheckPFR) обнаружили ошибки, то их также нужно исправить. Так как описание ошибок иногда достаточно сложно понять, я подготовила для вас небольшую статью, в которой указала самые часто встречающиеся ошибки, их расшифровку и способы исправления Самые популярные ошибки в отчетности в ПФР - как исправить?

Но в том случае, если всё хорошо, расслабляться еще рано. Теперь необходимо проконтролировать еще несколько параметров, проверка которых не под силу рассмотренным выше программам.

3) сверка остатков на начало периода

В разделе 1 расчета РСВ-1 нужно внимательно сверить строку 100. В том случае, если вы формируете отчет за 1 квартал, то нужно посмотреть остатки на конец года из предыдущего отчета и их поставить как начальное сальдо текущего отчетного периода. При формировании остальных отчетов в ПФР в текущем году нужно руководствоваться суммами из РСВ за 1 квартал. Остатки на начало года на протяжении 4 кварталов остаются неизменными.

4) сверка сумм начисленных страховых взносов и базы для расчета

Я традиционно рекомендую бухгалтерам проводить такую проверку отчета, т.к. часто она помогает выявить скрытые ошибки и вовремя их исправить. Речь идет о том, что данные раздела 1 нужно сверять с суммами на 69-х счетах. А информацию из раздела 2 со сводом начисленной заработной платы.

Убедитесь, что общая сумма начислений в отчет попала верно, что необлагаемые суммы действительно таковыми являются, а база для расчета страховых взносов правильная. Также отдельно нужно проверить суммы, превышающие предельную базу. Ну и конечно, начисленные и уплаченные страховые взносы должны соответствовать данным ОСВ по 69-м счетам.

5) сверка нарастающего итога

В том случае, если вы формируете отчет НЕ за 1 квартал, а за последующие, то нужно сверять суммы нарастающего итога с начала года. В разделе 1 это строки 110 и 140. А в разделе 2 - колонка 3 по каждой из заполненных строк. Для этого нужно взять отчет за предыдущий период, посмотреть общую сумму из него по каждой из строк и прибавить данные за текущий отчетный период.

Нередко бывают ситуации, когда именно в этом пункте кроются ошибки, и ПФР возвращает отчет. Причины могут быть разными: кто-то внес исправления вручную в отчет предыдущего периода и забыл о них, кто-то случайно изменил данные по зарплате или взносах за прошлые месяцы и т.д. В любом случае, если выявлено расхождение, то нужно внимательно разобраться, в чем его причина, т.к. возможно, потребуется подавать корректировки.

6) снова автоматическая проверка средствами 1С и программой CheckPFR

Если в пунктах 3-5 были обнаружены ошибки, которые повлекли за собой внесение исправлений в отчет, то я рекомендую снова проверить его автоматическими средствами. В том случае, если всё хорошо - отчет можно отправлять. Всем удачи и легкого отчетного периода!

Понравилась статья? Подпишитесь на рассылку новых материалов

Последняя версия CheckPFR 2020 для Windows получила незначительные обновления интерфейса и внешнего дизайна. Программа является разработкой Отделения Пенсионного фонда РФ в Республике Башкортостан. Она пришла на смену стандартной CheckXML-UFA и официально была принята весной 2014 года.

Бесплатно скачать программу CheckPFR 2020 по прямой ссылке:

CheckPFR представляет собой софт для проверки и работы с отчетными данными, которые предоставляют работодатели. Она способна проверить расчетные счета взносов по страхованию и вывести информацию по индивидуальным персонифицированным учетам, которые подаются страхователями в электронном формате 7.0. Передача подотчетных материалов в Пенсионный Фонд РФ с занесением их в базу происходит при помощи носителей (дискеты, диски, USB-флеш) или по электронному каналу Интернет.

Особенности работы с CheckPFR

Программа способна осуществлять проверку нижеперечисленных отчетных форм:

- квартальный отчет РСВ-1, РСВ-2, РСВ-3

- документальный персонифицированный учет С3В-6-1, С3В-6-2, АДВ-6-2, С3В-6-4, СПВ-1, АДВ-11.

Сдача отчетного материала реализовывается за счет постоянного обновления программы. Перед запуском приложения следует всегда совершать проверку на наличие последних обновлений. Это особенно важно при работе с формой персонифицированного учета РСВ-1.

Порядок проверки и просмотра отчетных данных

Для детального ознакомления и работы с конкретным отчетом нужно переместить файл из каталога в рабочее окно при помощи мыши или щелкнув на центральную надпись «Нажмите здесь, чтобы выбрать отчет для проверки». На экране высветятся детальные данные и сведения про текущий выбранный файл (имя, формат, количество документов в блоке).

Важно: Если файл невозможно проверить появиться текстовое окно с надписью «Выбранный файл не является правильным XML-файлом».

Чтобы проверить и ознакомиться с информацией по конкретному файлу, необходимо запустить панель с надписью «Проверить выбранный файл». Если необходимо произвести пакетное тестирование нескольких документов одновременно, то все файлы следует поместить в одну папку.

Функция сверки отчетных данных

Модуль проверки CheckPFR работает по функции сверки показателей по двум типам отчетных форм (Расчет РСВ-1 и Опись сведений АДВ-6-2). В случае выявления разности значений по двум параметрам одного вида отчетности или появлении – отчетные документы отклоняются контрольными органами и возвращаются на доработку.

Важно: Все замечания в создаваемых документах, выявленные по ошибочному признаку следует исправлять до передачи в органы ПФ. В противном случае потребуется предоставить письменное объяснение по расхождениям и передать детальную отчетность, согласно указу Пенсионного фонда.

Системные требования CheckPFR

- В список поддерживаемых операционных систем входят: Windows XP (Service Pack 1-3), Windows Vista, Windows 7 (x32/x64 bit);

- Минимальная оперативная память – 1 GB RAM;

- Требуемое свободное место на жестком диске – 1078 Mb;

- Минимальное разрешение экрана 1024х768;

- Обязательное наличие MSXML0 на персональном компьютере;

- Наличие подключения к электронному каналу Интернет 7.0.

Официальная версия CheckPFR с сайта разработчика

На странице сайта можно бесплатно скачать одним файлом бухсофт. Техническая поддержка поможет пользователям в любой момент обновить CheckPFR до последней версии. В состав архива, который следует загрузить, входят:

- инсталлятор exe

- msxml6_xmsi

- подробная пошаговая инструкция по установке в формате .doc

- пользовательское руководство в формате .doc

Чтобы установить CheckPFR на компьютер достаточно открыть архив и запустить .exe файл, проследовав по всплывающим подсказкам. Тихая установка самостоятельно произведет распаковку компонентов в указанную директорию.

Программа распространяется абсолютно бесплатно и предназначена для использования только на территории Российской Федерации.

Для нормальной работы программы следует регулярно проверять наличие последних обновлений. Официальный сайт выпускает информацию о последних обновлениях с перечнем внесенных изменений в программу.

1. Какие бывают страховые случаи

Все лица, которые осуществляют выплату денежного вознаграждения другим лицам, обязаны платить страховые взносы в ИФНС и ФСС (статья 419 Налогового кодекса Российской Федерации). У человека возникают периодически жизненные ситуации (страховые случаи), такие как:

• Выход на пенсию;

• Беременность и рождение ребенка;

• Неприятные ситуации (пусть эти пункты всех обходят стороной):

o Болезнь и получение бесплатной медицинской помощи;

o Несчастный случаи на производстве;

o Смерть застрахованного лица.

При наступлении страхового случая государство обеспечивает финансовую поддержку.

Давайте разберемся, как в «1С: Зарплата и управление персоналом 3.1. (v3.1.3.224)» выполняется расчет страховых взносов, какие настройки влияют на размер страховых взносов и необходимость исчисления с того или иного дохода, а также рассмотрим основные отчеты по страховым взносам.

2. Основные настройки

• Первоначально требуется определить в учетной политике вид тарифа страховых взносов.

Для проверки размера страхового тарифа требуется открыть выбранный вид тарифа и перейти по ссылке. Также требуется указать дату начала применения ставки.

При этом требуется учитывать предельную величину базы для начисления страховых взносов по указанным тарифам:

• Взносы на ОПС (обязательное пенсионное страхование) – 876 000 руб. (на 2017 год). Свыше данной суммы начисление будет по тарифу 10%.

• Взносы на ОСС (обязательное социальное страхование) - 755 000 руб. (на 2017 год). Свыше данной суммы, взносы не начисляются.

Данные значения хранятся в соответствующем регистре сведений системы.

Также требуется указать тариф взносов в ФСС от несчастных случаев в реквизите учетной политики организации. И требуется указать дату начала применения ставки.

По умолчанию в учетной политике установлено, что выплата пособий за счет ФСС выполняется страхователем (т.е. организацией). Если организация участвует в пилотном проекте ФСС (начисление и выплату пособия осуществляет ФСС), тогда требуется указать соответствующее значение.

Если в организации используется «особая категория должностей» (фармацевты, члены летных и морских экипажей, шахтеры, сотрудники с правом досрочного выхода на пенсию) или применяются результаты специальной оценки условий труда, то требуется установить соответствующие флаги в учетной политике. Для данных сотрудников есть особенность при начислении страховых взносов.

Для начисления страховых взносов по таким тарифам нужно установить флаги:

Для соответствующей должности также указать эти флаги:

Ко всем сотрудникам данной должности будут применяться следующие тарифы:

• Летный экипаж – дополнительные взносы (14%) в ПФР к основному тарифу;

• Шахтеры - дополнительные взносы (6,7%) в ПФР к основному тарифу;

• Фармацевты – пониженный тариф. Только 20% в ПФР.

Для определения членов экипажей морских судов

Требуется для подразделения организации установить флаг:

Для всех сотрудников данного подразделения не будут начисляться страховые взносы в ПФР, ФСС, ФОМС (кроме ФСС НС).

Для определения членов экипажей морских судов

• Все типовые начисления в системе классифицированы (НК РФ Статья 420 - 422):

a. Является объектом налогообложения:

- Облагаются взносами

- Не облагаются взносами

b. Не являются объектом налогообложения:

Для новых (создаваемых) начислений требуется обязательно определить вид дохода. Это для корректного расчета страховых взносов при начислении зарплаты.

• Также перед начислением страховых взносов требуется определить статус застрахованного лица.

По умолчанию устанавливается значение «Граждане РФ». В зависимости от выбранного статуса определяется необходимость начисления определенного взноса в фонд, размер взноса.

3. Начисление страховых взносов в 1С:ЗУП

Начисление страховых взносов может происходить в следующих документах:

Начисление зарплаты и взносов. После заполнения сотрудниками организации и расчета зарплаты, будут автоматически, в зависимости от настроек системы, рассчитаны страховые взносы.

Отпуск по уходу за ребенком. При расчете зарплаты в данном документе страховые взносы начисляются автоматически.

Увольнение. В данном документе производиться окончательный расчет сотрудника перед увольнением (зарплата, компенсации, выходные пособия), автоматически начисляются страховые взносы.

Если при расчете страховых взносов, была превышена база установленной величины, то для взносов в ПФР расчет (10%) будет производиться в соответствующей колонке. А для взносов в ФСС будет выполнен расчет только с суммы, не превышающей предельную величину.

Особая категория должностей

При начислении взносов по «особым категориям должностей» (напомню, это фармацевты, члены летных и морских экипажей, шахтеры и сотрудники с правом досрочного выхода на пенсию, а также применяются результаты специальной оценки условий труда), если для них предусмотрены дополнительные взносы, то их расчет производиться в соответствующих колонках.

4. Отражение уплаты страховых взносов в 1С: ЗУП

С 2017 года отменено ведение расчетов по взносам на ОПС и ОМС. Расчеты по взносам в ФСС ведутся в целях автоматического заполнения отчетности Форма-4 ФСС и Справки-расчета для случаев возмещения расходов. Таким образом, для отражения уплаты взносов в ФСС требуется воспользоваться соответствующим документом в системе.

5. Основные отчеты по страховым взносам в 1С:ЗУП

1. Все работодатели по итогам каждого квартала, должны сдавать следующие отчеты:

a. 4-ФСС.

Сведения о начисленных и уплаченных взносах на ОСС.

b. РСВ-1 ПФР.

Сведения о начисленных и уплаченных взносах на ОПС и ОМС.

c. СЗВ-М.

Сведения о застрахованных сотрудниках, которые работают по трудовым договорам и договорам ГПХ, если с вознаграждений по ним уплачиваются страховые взносы.

2. Для анализа базы и начисленных взносов по сотруднику можно воспользоваться:

a. «Карточкой учета страховых взносов» (ссылка, под табличной частью «Взносы»).

b. Отчетами по налогам и взносам:

5.1. Анализ взносов в фонды в 1С 8.3

Показывает свод начисленных взносов в фонды, облагаемые и не облагаемые суммы, в разрезе начислений и фондов.

5.2. Реестр пособий за счет ФСС в 1С

5.3. Проверка расчета по страховым взносам в 1С

Отчет показывает сверку исчисленных взносов в фонды с расчетными значениями. Красным будут выделены неверно рассчитанные взносы. Т.е. доход был учтен в системе, а взносы не рассчитаны с этого дохода или рассчитаны неверно.

Илья Долгаков,

Консультант 1С компании ООО “Кодерлайн”

Читайте также: