Развитие негосударственного пенсионного страхования в россии

Вопросы пенсионного обеспечения касаются каждого человека. Но, в настоящее время, подавляющее большинство населения до сих пор не имеет четкого представления о негосударственных пенсионных фондах, не знает об их существовании и тех услугах, которые они предлагают.

При существующей системе государственного пенсионного обеспечения большинство граждан получат пенсию, которая существенно ниже их дохода. Сегодня российская пенсия чуть больше 20% от средней заработной платы. Поэтому государство и стимулирует граждан самим откладывать денежные средства на пенсию. Достижение нормального уровня замещения пенсией утерянного заработка и, следовательно, обеспечение достойной жизни на пенсии возможно только за счет личного участия, ведь каждый гражданин имеет возможность формирования дополнительной пенсии за счет регулярных добровольных отчислений в негосударственные пенсионные фонды.

Негосударственные пенсионные фонды в РФ являются необходимым инструментом финансового рынка. Поскольку действующая система Пенсионного фонда РФ не способна удовлетворить потребности населения в достойном пенсионном обеспечении, актуальным вопросом становится развитие негосударственных пенсионных фондов, которые могут стать оптимальным вариантом решения проблемы в нашей стране.

Важная роль негосударственных пенсионных фондов в развитии экономики заключается не только в предоставлении услуг в сфере дополнительного пенсионного обеспечения, но и в обеспечении инвестиционных потребностей реального сектора экономики путем перераспределения свободных финансовых ресурсов субъектов хозяйствования и населения.

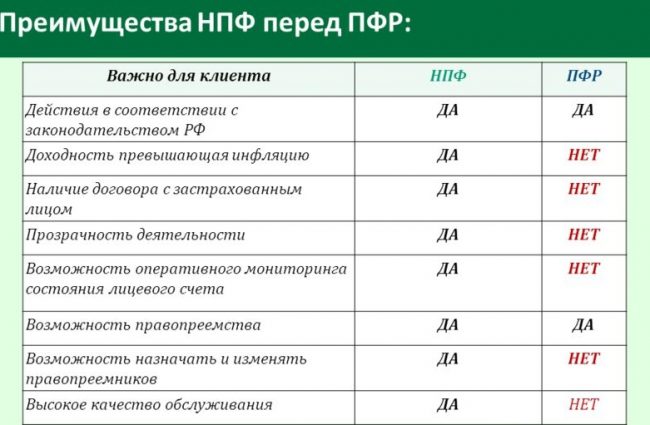

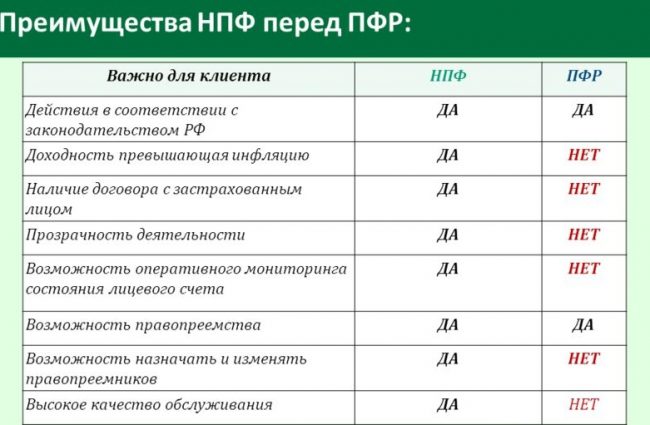

Предназначение негосударственных пенсионных фондов заключается в предоставлении возможностей для более полного удовлетворения инициатив работодателей, работников, неработающих граждан и государства в формировании финансовых ресурсов для пенсионного обеспечения застрахованных лиц. При этом сильная сторона негосударственных пенсионных фондов — гибкость пенсионных схем, базирующихся на договорной природе их экономических и правовых механизмов. В отличие от системы негосударственного пенсионного обеспечения, перечисление пенсионных взносов в Пенсионный фонд Российской Федерации не подкрепляется никакими договорными обязательствами, у будущего пенсионера нет договоров ни с ПФР, ни с управляющими компаниями, результатом чего является невозможность оценки гражданином ни эффективности хранения, ни эффективности размещения своих пенсионных накоплений.

За время, прошедшее с начала формирования системы негосударственного пенсионного обеспечения, значимость российских НПФ как в системе негосударственного пенсионного обеспечения, так и обязательного пенсионного страхования существенно возросла и продолжает возрастать, что выражается в увеличении собственного имущества фондов, количества участников и застрахованных лиц, а также иных показателях.

В связи с проводимой модернизацией российской пенсионной системы необходим пересмотр значительного числа существующих положений, касающихся ее функционирования. Часть из них непосредственно связана с деятельностью НПФ. Среди таких положений: стимулирование участия самих граждан, а также работодателей в системе негосударственного пенсионного обеспечения более широкое привлечение НПФ к участию в обязательном пенсионном страховании.

Основные преимущества негосударственного пенсионного фонда по сравнению с другими вариантами инвестирования пенсионных накоплений состоят в том, что можно откладывать средства на старость постепенно, малыми порциями в течение длительного времени, и гарантии надежности накопленных пенсионных средств и их рост, так как НПФ наиболее подконтрольны застрахованным лицам.

Перспективы развития негосударственных пенсионных фондов в России основываются на внедрении следующих положений:

- Разработка комплекса мероприятий по информированию граждан о развитии негосударственного пенсионного обеспечения;

- Негосударственные пенсионные фонды в дальнейшем будут усиливать свои позиции на фондовом рынке;

- Негосударственные пенсионные фонды будут занимать место наиболее стабильных и надежных институтов в рыночной экономике, создавая механизмы защиты вкладов на основе использования существующего международного опыта разграничения полномочий различных поставщиков услуг НПФ и доступа к информации об их деятельности (с помощью системы отчетности и раскрытия информации);

- Государство будет стимулировать развитие негосударственных пенсионных фондов в системе обязательного пенсионного страхования.

Реализация поставленных задач будет способствовать развитию рынка негосударственного пенсионного обеспечения.

Источник: Кремлева Э.А., Самбурова В.В., Елманова К. А. «Перспективы развития негосударственных пенсионных фондов»

На фоне регулярных и постоянных изменений пенсионного законодательства, а также, в целом, довольно низкого уровня жизни нынешних пенсионеров многие работающие гражданине, в том числе и из числа молодежи, задумываются о том, как увеличить свою пенсию в будущем.

Для этого существует ряд механизмов, обеспечивающих формирование пенсионных накоплений. Кроме прочего, в их числе следует отметить так называемую накопительную часть пенсии. Она формируется по особым правилам, об особенностях которых и пойдет речь в статье далее.

Бесплатно по России

Принцип формирования пенсии

В 2002 году в Российской Федерации была проведена масштабная реформа, которая определила переход системы пенсионного обеспечения на страховые принципы. В соответствии с законодательством каждый гражданин обязан быть зарегистрирован в системе обязательного пенсионного страхования.

При осуществлении трудовой деятельности за него в Пенсионный фонд России на цели, предусмотренные ОПС, вносятся денежные средства в размере, составляющем 22% от его заработной платы. Это так называемые страховые взносы. Обязанность по их отчислению в ПФР лежит на работодателе.

Денежные средства, перечисленные в качестве взносов, конвертируются в пенсионные баллы, которые составляют индивидуальный пенсионный коэффициент (ИПК). Именно данный параметр и характеризует объем пенсионных прав гражданина.

Однако, кроме пенсии страховой, существует еще и накопительная. Она формируется за счет все тех же взносов. При этом на накопительную часть пенсии направляются денежные средства в размере 6%, в то время как на страховую уже 16%. В целом, граждане, за небольшим исключением, сами выбирают то, формировать им накопительную часть пенсионных выплат или нет.

С 2014 года Правительство РФ ввело мораторий на отчисления в счет накопительной части. Иными словами, все взносы направляются только на формирование страховой пенсии. На сегодняшний день известно, что мораторий продлится до 2021 года включительно.

В целях, предусмотренных системой ОПС, граждане вправе самостоятельно определять, где они будут формировать свою накопительную пенсию – в государственном пенсионном фонде (ПФР) или в негосударственном (НПФ).

Что лучше НПФ или ПФР

В связи с тем, что гражданам предоставлено право выбора относительно того, где размещать средства для накопительной пенсии, у многих из них возникают вопросы относительно того, что выбрать – ПФР или НПФ. В данном случае у размещения в той или иной организации имеются свои плюсы и минусы, которые следует разобрать более подробно.

Минусы и плюсы НПФ

Негосударственный пенсионный фонд представляет собой частную структуру, которая, получив соответствующую лицензию, имеет возможность заключать с гражданами договоры ОПС.

По их условиям НПФ получает и аккумулирует денежные средства, направленные в качестве страховых взносов на формирование накопительной пенсии. Соответственно, как только гражданин достигает пенсионного возраста, негосударственный пенсионный фонд обязан выплачивать ему денежное содержание, исходя из условий договора.

Плюсы формирования накопительной пенсии в НПФ:

- Увеличение размера пенсии за счет получения инвестиционного дохода. Денежные средства, которые в качестве страховых взносов направляются в НПФ, не только аккумулируются на соответствующих счетах, но и инвестируются в целях получения дохода для будущих пенсионеров. К объектам инвестиций следует отнести: ценные бумаги, драгоценные металлы, облигации, акции и так далее.

- Защищенность денежных средств. В соответствии с действующим законодательством денежные средства граждан, размещенные в НПФ в рамках договоров ОПС, застрахованы от всех возможных рисков, в том числе и от банкротства. Это не касается инвестиционного дохода, полученного от инвестирования.

- Конкуренция. На сегодняшний день на рынке представлено несколько десятков негосударственных пенсионных фондов. Большая часть из них аффилирована с крупными финансовыми структурами, такими как «Сбербанк» или «Газпром». Несмотря на это, отсутствие монополии благоприятно сказывается на функционировании негосударственных фондов с точки зрения выгод для их клиентов.

- Возможность банкротства или отзыва лицензии у НПФ. В случае, если НПФ потеряет лицензию или будет объявлен банкротом, гражданин рискует потерять накопленный инвестиционный доход.

- Отсутствие гарантий доходности. НПФ не несет гарантий того, что его инвестиционная политика принесет доход клиентам. В некоторых случаях он может не покрывать даже инфляцию.

Минусы и плюсы ПФР

Гражданин вправе не заключать договор с НПФ, а формировать накопительную пенсию в ПФР.

Это имеет следующие плюсы:

- Надежность. Государственный ПФ лишен традиционных рисков, присущих НПФ.

- Периодическая индексация. Вне зависимости от конъюнктурных показателей, ПФР ежегодно индексирует накопления граждан, чтобы нивелировать действие инфляции.

Минусы:

Основным минусом является то, что инвестиционная политика ПФР не предполагает получение высокого уровня доходности.

Как сделать правильный выбор

Выбирая то, какой организации доверить формирование своего будущего пенсионного обеспечения, гражданин должен учитывать:

Каждый гражданин желает иметь достойное пенсионное обеспечение в старости. Система накопительных пенсий отчасти способна воплотить данное стремление в жизнь. При этом гражданин вправе сам выбрать, какой организации он доверяет формирование своей будущей пенсии – государственному ПФР или частному фонду.

Полезное видео

Может быть стоит обратить внимание на инвестиции, а не надеяться на формирование государственной пенсии или накоплениями в НПФ? Подробнее в видео:

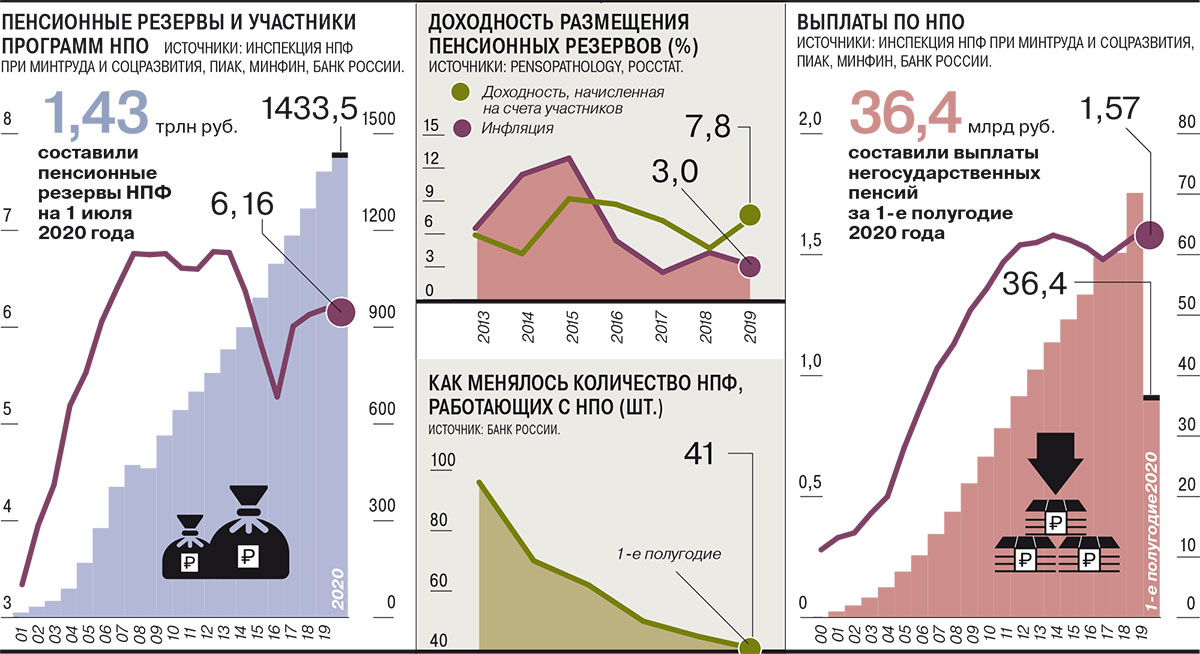

Первый негосударственный пенсионный фонд появился двадцать пять лет назад. За четверть века НПФ из мелких некоммерческих организаций, работавших по разрешительной «бумажке» министерства соцзащиты, выросли в крупнейшие небанковские финансовые организации в России. В 2017 году активы НПФ достигли 3,3 трлн рублей, что сравнимо с 3,8% ВВП. За четверть века НПФ пережили три полномасштабных кризиса, включая глобальный финансовый кризис.

Пенсионные фонды появились вместе с рыночной экономикой в начале 90-х. В «нулевые» они стали платформой для самой масштабной социальной реформы правительства, запущенной, чтобы создать запас прочности для молодых поколений россиян. Во второй половине 2010-х НПФ превратились в крупнейших инвесторов на российском рынке.

Президент Борис Ельцин подписал указ № 1077 «О негосударственных пенсионных фондах».

Это было бурное время – МММ и Хопер-Инвест, бронированные мерседесы и малиновые пиджаки, инфляция более 2500% годовых и «деревянный рубль».

Сразу после указа как на дрожжах выросло несколько сотен пенсионных фондов. Никакого законодательного регулирования не существовало. Само понятие «некоммерческая организация» появилось в гражданском законодательстве позже, чем были зарегистрированы первые фонды.

Начинается выдача первых лицензий пенсионным фондам. Их выдает Инспекция НПФ при Минсоцзащиты, созданная годом ранее. Это стало первым шагом к упорядочиванию стихийно возникшего рынка. В первые годы инспекция выдала более 400 лицензий.

До введения лицензирования единственным разрешительным документом для НПФ была «бумажка» от Министерства социальной защиты – письменный ответ министерства, в котором говорилось , что документы соответствуют законодательству и что надо будет получить лицензию, когда появится инспекция.

Появляется закон «О негосударственных пенсионных фондах». В России уже сформировались крупные промышленные холдинги, которые обзаводятся корпоративными НПФ. Государство это поощряет.

Базовая идея - разрешить работодателям за счет налоговых льгот финансировать досрочные пенсии работникам вредных производств, чтобы тем самым снизить расходы Пенсионного Фонда России по выплатам «досрочникам».

Дефолт. Пирамида ГКО – государственных краткосрочных облигаций (их выпуском Минфин отчаянно пытался найти деньги на самые насущные потребности государства) – с треском рухнула. Под ее завалами погребены почти все крупнейшие банки страны и те НПФ, которые покупали облигации и держали их на счетах депо в рухнувших банках. Законодательство требовало от пенсионных фондов инвестировать в госбумаги минимум 30% активов, но многие НПФ держали в них до 100% активов – не могли устоять перед высокой доходностью ГКО.

Многие рыночные фонды не пережили дефолт. Выстояли в основном корпоративные НПФ: они жили по своим бюджетам с плановыми взносами работодателей. Кризис 1998 года сильно проредил рынок, оставив самых устойчивых.

Принято решение о запуске пенсионной реформы. Вдобавок к распределительной системе (работающей по принципу общего котла: взносы работающих граждан тратятся на выплаты пенсий старикам) внедряются страховая и накопительная пенсии.

Накопительная система позволит молодым поколениям россиян самим накопить будущую пенсию к тому времени, когда Россию накроет демографический кризис. Главный аргумент правительства того времени: к 2027-2028 годах число наемных работников и пенсионеров в России сравняется, а это значит – распределительную пенсионную систему ждет дефолт, малочисленные молодые поколения не смогут кормить стариков.

Начинает действовать накопительная пенсионная система. В ней участвуют на первых порах 40 млн человек, но с каждым годом число участников растет – на пике, в 2015 году, было более 80 млн человек. 6% от зарплаты каждого участника поступает не в «общий котел», а на индивидуальный счет человека. Эти деньги инвестируются и приносят доход.

НПФ допущены к работе с накоплениями граждан. За первый год работы весь рынок НПФ – более 40 фондов - привлек чуть более 1 млрд рублей накоплений. Через десять лет объем накоплений в НПФ превысит 1 трлн рублей, а число клиентов-застрахованных лиц – 20 млн человек.

Мировой финансовый кризис. Обвал на российском фондовом рынке - индекс РТС, в мае переваливший за 2400 пунктов, к ноябрю обрушился до 600 пунктов. Участники фондового рынка несут колоссальные убытки.

НПФ не исключение – 89 из 103 НПФ получили 9 млрд потерь от инвестирования пенсионных накоплений. Но большая часть - 61 НПФ – компенсировали потери клиентам-застрахованным из собственных средств.

Общие активы НПФ с учетом накоплений и резервов достигли 1 трлн рублей. НПФ становятся заметными внутренними инвесторами. Каждый год средства песионных накоплений в НПФ удваиваются - за счет перетока клиентов из Пенсионного фонда России и пополнения счетов старой клиентской базы. НПФ становятся самым быстрорастущим сегментом финансового рынка. Это привлекает на пенсионный рынок крупные финансовые группы.

На рынке НПФ бум сделок. Ряд крупнейших НПФ, создававшихся для корпоративных программ, привлекают инвесторов – группа холдинга «Открытие» (НПФ «Лукойл-Гарант» и НПФ электроэнергетики), группа О1 Бориса Минца, группа «Алор» Анатолия Гавриленко, группа «Бин» Михаила Гуцериева и Микаила Шишханова. Рынок консолидируется, формируются новые пенсионные группы.

Принят закон, запустивший систему гарантирования пенсионных накоплений. Она должна стать аналогом системы страхования вкладов. С этого начинается новая эра в развитии НПФ.

Меняется система регулирования – на базе Центрального Банка создается мегарегулятор. ЦБ вводит для пенсионных фондов те же принципы регулирования, что и для кредитных организаций.

Принят закон об акционировании НПФ. Из некоммерческих организаций фонды к 2016 году обязаны преобразоваться в акционерные общества и раскрыть структуру акционеров. Иначе фонд не будет допущен в систему гарантирования накоплений и не сможет продолжить деятельность по обязательному пенсионному страхованию.

Правительство РФ принимает решение о «заморозке накоплений». Все взносы на накопительную пенсию, которые в течение 2014 года поступят от работодателей, не попадут на счета граждан, а поступят на покрытие дефицита Пенсионного фонда России.

Таким образом из накопительной системы изымается 550 млрд рублей. Правительство уверяет, что это разовая мера.

Правительство принимает решение о повторной «заморозке накоплений». С тех пор вот уже четыре года накопления застрахованных направляются на выплаты нынешним пенсионерам.

Начала действовать система гарантирования накоплений. В нее допущено 38 НПФ, которые успешно прошли проверки Центрального Банка.

Центральный Банк и Минфин представили концепцию индивидуального пенсионного капитала. По сути ИПК - это новая пенсионная система, альтернатива в условиях «замороженных» накопительных взносов. Концепция предусматривает, что индивидуальный пенсионный капитал будет формироваться в НПФ за счет добровольных отчислений граждан.

Впервые в российской истории пенсионные фонды становятся публичными компаниями. Группа «Будущее», объединяющая НПФ Бориса Минца, и группа «Сафмар», частью которой является НПФ «Сафмар», размещают акции на Московской бирже.

ЦБ и Минфин подготовили пакет законопроектов с целью повышения защиты интересов застрахованных лиц.

Предусматривается изменение процедуры переходов граждан между НПФ. Цель - предоставить гражданам полную информацию о состоянии их счетов, что позволит исключить риски злоупотребления агентов. Пенсионное сообщество тестирует технологии блокчейн для обмена информацией между работодателями, застрахованными и НПФ.

Предполагается внедрение фидуциарной ответственности – новой системы оценки эффективности инвестирования пенсионных накоплений. Она предполагает, что, принимая решение о покупке тех или иных бумаг, пенсионные управляющие должны действовать в интересах клиентов.

Ведется подготовка законопроекта об индивидуальном пенсионном капитале, который может стать новой национальной пенсионной системой.

экономические науки

- Каикбердина Айсылу Минниражаповна , бакалавр, студентка

- Сираева Раиса Рафаиловна , кандидат наук, доцент, доцент

- Башкирский государственный аграрный университет

- КОРПОРАТИВНЫЙ

- ОТКРЫТЫЙ

- НЕГОСУДАРСТВЕННЫЕ ПЕНСИОННЫЕ ФОНДЫ

- ПРОФЕССИОНАЛЬНЫЙ ПЕНСИОННЫЕ ФОНДЫ

Похожие материалы

- Пенсионная система Франции

- Пенсионный фонд Российской Федерации

- Проблемы развития бюджетной политики в РФ

- Теоретические аспекты методов оценки эффективности деятельности коммерческого банка

- Инвестиционные фонды: паевый инвестиционный фонд

Социальная защита населения является основным показателем уровня развития общества. Основной защитой населения является пенсионное обеспечение. И оно предоставляется исключительно государством.

В настоящее время действующая система государственного пенсионного обеспечения населения основывается на принципах солидарности поколений и распределении части доходов работающих в пользу пенсионеров. Помимо государственного обеспечения существует негосударственное обеспечение.

Сегодня в России действует государственный пенсионный фонд и негосударственные пенсионные фонды.

Негосударственные пенсионные фонды (НПФ) – некоммерческие финансовые организации, которые обеспечивают финансовое содержание пенсионеров за счёт их добровольных вложений. Они занимаются обязательным пенсионным страхованием и негосударственным пенсионным обеспечение. Негосударственные пенсионные фонды осуществляют действенное инвестирование пенсионных накоплений и резервов.

В России существует 3 вида фондов: корпоративный, открытый пенсионный фонд, а также профессиональный пенсионные фонды.

Система негосударственных пенсионных фондов в настоящее время действуют 296 фондов.

Негосударственные пенсионные фонды расположены в 54 субъектах Российской Федерации, в том числе в Москве – 113 фондов, в Санкт-Петербурге – 19, Нижегородской и Самарской областях – по 9. Участники фондов проживают в 80 субъектах Российской Федерации.

Таблица1 - Основные количественные характеристики российских НПФ

Собственное имущество (млн. руб.)

Имущество для ОУД (млн. руб.)

Пенсионный резерв (млн. руб.)

Общая сумма инвестиций (млн. руб.)

В таблице данные о размерах собственного имущества, имущества для организационно-управленческой деятельности и соответственно о размерах пенсионных резервов.

Из таблицы можно сделать такой вывод, что на течение трёх лет наблюдается рост собственного имущества. Так, если в 2013 году размер собственного имущества составлял 45104,0 млн. руб., то уже в 2015 году он увеличился на 80518,7 млн. руб. и составил 125622,7 млн. руб. Если говорить об имуществе для ОУД, то сумма денежных средств в 2013-2014 гг. была почти одинаковой, а в 2015 году увеличилась до 31537,0 млн. руб. Наибольшая сумма инвестиций пришлась на 2015 год и составила 116548,1 млн. руб., что говорит о непрерывном вложении денежных средств в развитие негосударственных пенсионных фондов страны со стороны других финансовых институтов.

В структуре участников негосударственных пенсионных фондов наибольшую долю занимает транспортная отрасль, которая составляет порядка 30% всей структуры отраслей народного хозяйства. На топливно-энергетический комплекс приходится 20% всех участников НПФ. Третье место занимает промышленность. Наименьшую долю составляет связь.

Негосударственные пенсионные фонды пополняются за счёт вкладов учредителей, целевых взносов вкладчиков, пенсионных взносов, взносов от благотворительных фондов и также других поступлений, которые разрешены законодательством РФ.

Таблица 2 - Основные статьи поступлений в НПФ (млн. руб.)

Инвестиционный доход от размещения пенсионных резервов

Целевые взносы вкладчиков

Благотворительные взносы и др. законные поступления

Из таблицы видно, что объём поступлений в НПФ меняется из года в год, то увеличиваются в 3,5 раза как это было в 2014 г., то сокращаются.

Наибольшее количество поступлений в негосударственные пенсионные фонды пришлись на 2014 год, когда пенсионные взносы по сравнению с 213 и 2015 гг. составили 11556,3 млн. руб. Значит, что количество участников фондов значительно увеличилось. Инвестиционный доход от размещения пенсионных резервов в 2014 году составил 8770,0 млн. руб., что в 3,5 раза больше доходов в 2013 году и в 2 раза больше, чем в 2015 году. Благотворительные взносы и другие законные поступления также увеличиваются, самый низкий уровень в 2013 году-114,0 млн. руб. в сравнении с остальными годами. Общий объём поступлений в негосударственные пенсионные фонды в 2013 году-6458,3 млн. руб. Это на 15515,1 млн. рублей меньше, чем в 2014 году, и на 8041,4 млн. рублей меньше по сравнению с 2015 годом.

Развитие негосударственных пенсионных фондов является основной деятельностью пенсионного обеспечения. Эта деятельность стремительно развивается, и государство старается не оставлять это без внимания. Негосударственные пенсионные фонды выполняют множество функций, однако одним из основных является социальная защита населения. Данные фонды занимаются различными видами деятельности, например, негосударственное пенсионное обеспечение, услуги по пенсионному страхованию.

Негосударственные пенсионные фонды это рыночным пенсионным институтом, которые решают разной сложности социальные вопросы, которые касаются инвестиций. С целью обеспечения их функционирования разрабатывается законодательная база, разрабатываются государственные механизмы управления и контроля систем и процедур согласования деятельности различных субъектов правоотношений в этой сфере.

Список литературы

- Сираева, Р.Р., Русаков, Н.С. Пенсионная система Германии [Электронный ресурс] / Р. Р. Сираева, Н.С. Русаков // NovaInfo.Ru. 2014. - № 28. - С. 194-197.

- Сираева, Р.Р. Пенсионное обеспечение в РФ [Текст] / Р.Р. Сираева // Германия. – 2012. – 338 с.

- Михайлова, А.В., Сираева, Р.Р. Негосударственные пенсионные фонды и их роль в пенсионной реформе [Электронный ресурс] / А.В. Михайлова, Р. Р. Сираева // NovaInfo.Ru. 2014. - № 28. - С. 165-167.

- Каримова А.М., Сираева Р.Р. Пенсионная система РФ [Электронный ресурс] / А.М. Каримова, Р. Р. Сираева // NovaInfo.Ru. 2015. - Т. 1. - № 32. - С. 70-73.

Завершение формирования электронного архива по направлению «Науки о Земле и энергетика»

- 23 ноября 2020

Создание электронного архива по направлению «Науки о Земле и энергетика»

- 29 октября 2020

Электронное периодическое издание зарегистрировано в Федеральной службе по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор), свидетельство о регистрации СМИ — ЭЛ № ФС77-41429 от 23.07.2010 г.

Соучредители СМИ: Долганов А.А., Майоров Е.В.

Тенденцией этого года на рынке НПФ стало активное развитие индивидуальных пенсионных планов (ИПП). За неполные девять месяцев негосударственные фонды привлекли по этим программам больше средств, чем за два полных предыдущих года. В денежном выражении они пока выглядят незначительными, однако количество привлеченных лиц по итогам года может приблизиться к 100 тыс., что превысит число граждан, которые переведут в НПФ пенсионные накопления. В случае стимулирования подобных программ государством количество розничных клиентов фондов может вырасти многократно.

Индивидуальный подход к массам

Индивидуальные пенсионные планы нельзя назвать новым продуктом. Однако в 2020 году у этого направления открылось второе дыхание — и благодаря росту активности прежних участников, и благодаря выходу на рынок новых игроков.

По итогам девяти месяцев НПФ Сбербанка уже заключил почти 35 тыс. договоров ИПП, в полтора раза превысив результат всего прошлого года. «ВТБ Пенсионный фонд» к этому времени заключил около 10 тыс. договоров ИПП, почти удвоив результат 2019 года. Аналогичное число договоров по итогам года добавит к своему портфелю «Газфонд Пенсионные накопления».

Недавно к активному продвижению ИПП присоединились еще два крупных фонда — «Эволюция» и «Сафмар». В частности, последний до конца года планирует привлечь несколько тысяч клиентов. По итогам года количество привлеченных клиентов может приблизиться к 100 тыс. человек, превысив количество граждан, которые переведут в НПФ пенсионные накопления.

В денежном выражении результаты выглядят не менее успешно. За девять месяцев объем привлеченных средств по трем крупнейшим фондам составил около 7,3 млрд руб., в 1,6 раза превысив результат всего прошлого года.

Безусловно, в масштабе сектора негосударственного пенсионного обеспечения (НПО) — 1,7 трлн руб. пенсионных резервов — это незначительная величина. Но на фоне стагнации других секторов пенсионного рынка любая положительная динамика выглядит как прорыв. «Обязательное пенсионное страхование заморожено, развитие корпоративных пенсионных планов затрудняется ограниченной емкостью рынка — не так много компаний, которые готовы и могут развивать корпоративное НПО»,— поясняют в НПФ «Благосостояние».

Партнер PwC Карина Худенко о корпоративных пенсионных планах

Судя по динамике переходной кампании по переводу пенсионных накоплений, по итогам года может произойти нетто-отток клиентов из системы НПФ. По словам гендиректора НПФ Сбербанка Александра Зарецкого, с одной стороны, наблюдается охлаждение в сегменте обязательного пенсионного страхования (ОПС), а с другой — довольно «низкий уровень проникновения добровольных пенсионных программ в розничном сегменте». «В нынешней ситуации ИПП — это естественный путь развития, особенно учитывая действующий алгоритм расчета страховой пенсии, который усредняет размер обязательной пенсии и не позволяет клиенту с заработной платой выше среднего рассчитывать на иной размер пенсионных выплат»,— соглашаются в «ВТБ Пенсионном фонде».

Первые опыты продвижения ИПП были еще три-четыре года назад, но, несмотря на ряд достижений, массового продолжения не получили. Так, на рубеже 2016–2017 годов в этот сегмент еще при прежнем менеджменте вышел НПФ Сбербанка (см. “Ъ” от 25 мая 2018 года). Продажи розничного продукта НПО через сеть материнского банка проходили в связке с ОПС, что позволяло окупить его. При этом продукт характеризовался незначительным минимальным взносом — 1–1,5 тыс. руб.

Хотя фонду удалось привлечь таким образом 1,5 млн новых клиентов, реальный объем привлеченных средств был невелик. Кроме того, фонд столкнулся с проблемой стимулирования новых участников платить последующие взносы, а также с большим объемом расторгаемых договоров (см. “Ъ” от 14 мая).

В 2018–2019 годах начали тестировать розничное привлечение еще два крупных НПФ, также используя банковский канал продаж. «Газфонд Пенсионные накопления» распространял ИПП с первоначальным взносом 30–50 тыс. руб. «ВТБ Пенсионный фонд» первоначально вышел в премиум-сегмент с первоначальным взносом 300 тыс. руб., но в этом году добавил и массовый сегмент с первоначальными взносами от 3 тыс. и 30 тыс. руб.

План против депозита

В сравнении с банковским депозитом у ИПП есть несколько весомых преимуществ, отмечают представители пенсионных фондов. Например, можно вносить любую сумму без ограничений по размерам первого и последующих взносов. Часть взносов можно вернуть, оформив социальный налоговый вычет, который ограничен 120 тыс. руб. Кроме того, доход начисляется при любом сроке действия договора. Может быть интересно и то обстоятельство, что пенсионные средства не включаются в состав совместно нажитого супругами имущества и защищены законодательно от взысканий со стороны третьих лиц (см. “Ъ” от 24 апреля 2018 года).

Вместе с тем по сравнению с большинством инвестиционных инструментов ИПП защищен от потерь. Так, согласно закону «О негосударственных пенсионных фондах», доходность по добровольным программам по итогам года не может быть отрицательной. Некоторые НПФ по ИПП устанавливают минимальную норму доходности. К тому же, как указывают в НПФ «Благосостояние», «с 2021 года будет взиматься налог на процентный доход по вкладам, а с ИПП — нет».

Тем не менее, всего этого еще далеко не достаточно для удовлетворения потенциального клиента. В частности, вопросы есть к вариативности пенсионных продуктов. В основном она касается минимального первоначального взноса, наличия и уровня минимального гарантированного дохода, различных возможностей расторжения договора и получения выкупной суммы, а также формы выплаты пенсии. В отличие от тех же депозитов, доходность зависит от результатов инвестирования управляющими компаниями фонда и, соответственно, конъюнктуры рынка, а также профессионализма самих УК. К тому же средства на пенсионных счетах, в отличие от банковских вкладов, не застрахованы государством.

В ожидании гарантий и вычетов

Однако пенсионные фонды связывают слабое распространение ИПП не только с перечисленными факторами. Продвижение таких продуктов через банки сдерживает их низкая маржинальность. «В первую очередь она обусловлена тем, что программы НПО носят добровольный характер и требуют значительных и регулярных инвестиций в развитие — в разработку новых интересных для разных категорий граждан программ, создание удобной для клиентов инфраструктуры, продвижение»,— говорят в фонде «Благосостояние».

По мнению НПФ «Открытие», для повышения маржинальности ИПП необходимо введение для НПО постоянной части вознаграждения (см. подробнее “Ъ” от 16 октября), направление остатков выкупных сумм по ИПП в капитал, а не в страховой резерв, а также снижение затрат на эквайринг при внесении взносов по ИПП.

Согласно действующему законодательству, НПФ может в качестве вознаграждения претендовать лишь на 15% от полученного инвестиционного дохода, что в условиях падения ставок – не слишком большая величина. В частности, поэтому фонды стремятся наравне с агентским каналом развивать онлайн-продажи, которые не предполагают комиссионных вознаграждений посреднику. НПФ «ВТБ Пенсионный фонд» за девять месяцев этого года привлек так 20% новых клиентов по ИПП. В марте этого года продукт был поставлен на продажу в приложении «Сбербанк Онлайн», что позволило привлечь НПФ Сбербанка дополнительно 11 тыс. человек, то есть почти треть от общего числа привлеченных.

Кроме того, чтобы ИПП стал более интересен клиенту, как считают фонды, нужны государственные стимулы и гарантии. По мнению «ВТБ Пенсионного фонда», прежде всего необходимо «создание отдельного пенсионного вычета и освобождение от НДФЛ негосударственных пенсий, сформированных за счет третьих лиц». В крупных фондах полагают, что такой отдельный вычет по размеру может быть аналогичен вычету по ИИС первого типа, то есть ограничен инвестированием 400 тыс. руб. в год.

Замгендиректора НПФ «Будущее» Дмитрий Ключник о том, почему основная проблема развития ИПП лежит в массовом сегменте

В НПФ «Открытие» предлагают не вводить новый, а повысить социальный налоговый вычет. «Средний возраст нашего клиента по ИПП сегодня — 49 лет. Это люди, у которых не такой большой период для накопления, поэтому они делают взносы гораздо выше, чем 120 тыс. руб. в год, и им не хватает существующего порога»,— отмечает заместитель гендиректора «Газфонд Пенсионные накопления» Антон Шпилев.

Также заинтересованность потенциальных клиентов увеличит система гарантирования через АСВ, концепция которой была представлена ЦБ год назад (см. “Ъ” от 3 декабря 2019 года). «На примере банковских вкладов видно, что появление системы гарантирования простимулировало многих граждан использовать вклады как долгосрочный инструмент сбережения»,— говорит Антон Шпилев. «В условиях отсутствия таких стимулов, как гарантирование, значительный налоговый вычет или софинансирование, большинство россиян не будут заинтересованы в формировании долгосрочных пенсионных накоплений»,— соглашаются в НПФ «Сафмар».

Тем не менее, как считает член совета Ассоциации НПФ Алексей Морозов, НПФ будут стремиться завоевать рынок добровольных розничных пенсионных программ, даже действуя на грани рентабельности. По его оценке, в следующем году возможно привлечение фондами около 120–150 тыс. новых договоров ИПП. В дальнейшем, считает эксперт, все будет зависеть от того, смогут ли фонды выторговать для себя хорошие условия по НПО. Если маржинальность продукта повысится и он сможет конкурировать со многими другими финансовыми продуктами на банковской полке, поясняет господин Морозов, можно ожидать увеличения розничных продаж НПО в 1,5–2 раза.

На фоне регулярных и постоянных изменений пенсионного законодательства, а также, в целом, довольно низкого уровня жизни нынешних пенсионеров многие работающие гражданине, в том числе и из числа молодежи, задумываются о том, как увеличить свою пенсию в будущем.

Для этого существует ряд механизмов, обеспечивающих формирование пенсионных накоплений. Кроме прочего, в их числе следует отметить так называемую накопительную часть пенсии. Она формируется по особым правилам, об особенностях которых и пойдет речь в статье далее.

Бесплатно по России

Принцип формирования пенсии

В 2002 году в Российской Федерации была проведена масштабная реформа, которая определила переход системы пенсионного обеспечения на страховые принципы. В соответствии с законодательством каждый гражданин обязан быть зарегистрирован в системе обязательного пенсионного страхования.

При осуществлении трудовой деятельности за него в Пенсионный фонд России на цели, предусмотренные ОПС, вносятся денежные средства в размере, составляющем 22% от его заработной платы. Это так называемые страховые взносы. Обязанность по их отчислению в ПФР лежит на работодателе.

Денежные средства, перечисленные в качестве взносов, конвертируются в пенсионные баллы, которые составляют индивидуальный пенсионный коэффициент (ИПК). Именно данный параметр и характеризует объем пенсионных прав гражданина.

Однако, кроме пенсии страховой, существует еще и накопительная. Она формируется за счет все тех же взносов. При этом на накопительную часть пенсии направляются денежные средства в размере 6%, в то время как на страховую уже 16%. В целом, граждане, за небольшим исключением, сами выбирают то, формировать им накопительную часть пенсионных выплат или нет.

С 2014 года Правительство РФ ввело мораторий на отчисления в счет накопительной части. Иными словами, все взносы направляются только на формирование страховой пенсии. На сегодняшний день известно, что мораторий продлится до 2021 года включительно.

В целях, предусмотренных системой ОПС, граждане вправе самостоятельно определять, где они будут формировать свою накопительную пенсию – в государственном пенсионном фонде (ПФР) или в негосударственном (НПФ).

Что лучше НПФ или ПФР

В связи с тем, что гражданам предоставлено право выбора относительно того, где размещать средства для накопительной пенсии, у многих из них возникают вопросы относительно того, что выбрать – ПФР или НПФ. В данном случае у размещения в той или иной организации имеются свои плюсы и минусы, которые следует разобрать более подробно.

Минусы и плюсы НПФ

Негосударственный пенсионный фонд представляет собой частную структуру, которая, получив соответствующую лицензию, имеет возможность заключать с гражданами договоры ОПС.

По их условиям НПФ получает и аккумулирует денежные средства, направленные в качестве страховых взносов на формирование накопительной пенсии. Соответственно, как только гражданин достигает пенсионного возраста, негосударственный пенсионный фонд обязан выплачивать ему денежное содержание, исходя из условий договора.

Плюсы формирования накопительной пенсии в НПФ:

- Увеличение размера пенсии за счет получения инвестиционного дохода. Денежные средства, которые в качестве страховых взносов направляются в НПФ, не только аккумулируются на соответствующих счетах, но и инвестируются в целях получения дохода для будущих пенсионеров. К объектам инвестиций следует отнести: ценные бумаги, драгоценные металлы, облигации, акции и так далее.

- Защищенность денежных средств. В соответствии с действующим законодательством денежные средства граждан, размещенные в НПФ в рамках договоров ОПС, застрахованы от всех возможных рисков, в том числе и от банкротства. Это не касается инвестиционного дохода, полученного от инвестирования.

- Конкуренция. На сегодняшний день на рынке представлено несколько десятков негосударственных пенсионных фондов. Большая часть из них аффилирована с крупными финансовыми структурами, такими как «Сбербанк» или «Газпром». Несмотря на это, отсутствие монополии благоприятно сказывается на функционировании негосударственных фондов с точки зрения выгод для их клиентов.

- Возможность банкротства или отзыва лицензии у НПФ. В случае, если НПФ потеряет лицензию или будет объявлен банкротом, гражданин рискует потерять накопленный инвестиционный доход.

- Отсутствие гарантий доходности. НПФ не несет гарантий того, что его инвестиционная политика принесет доход клиентам. В некоторых случаях он может не покрывать даже инфляцию.

Минусы и плюсы ПФР

Гражданин вправе не заключать договор с НПФ, а формировать накопительную пенсию в ПФР.

Это имеет следующие плюсы:

- Надежность. Государственный ПФ лишен традиционных рисков, присущих НПФ.

- Периодическая индексация. Вне зависимости от конъюнктурных показателей, ПФР ежегодно индексирует накопления граждан, чтобы нивелировать действие инфляции.

Минусы:

Основным минусом является то, что инвестиционная политика ПФР не предполагает получение высокого уровня доходности.

Как сделать правильный выбор

Выбирая то, какой организации доверить формирование своего будущего пенсионного обеспечения, гражданин должен учитывать:

Каждый гражданин желает иметь достойное пенсионное обеспечение в старости. Система накопительных пенсий отчасти способна воплотить данное стремление в жизнь. При этом гражданин вправе сам выбрать, какой организации он доверяет формирование своей будущей пенсии – государственному ПФР или частному фонду.

Полезное видео

Может быть стоит обратить внимание на инвестиции, а не надеяться на формирование государственной пенсии или накоплениями в НПФ? Подробнее в видео:

Читайте также: