Управление имуществом негосударственных пенсионных фондов

определен статьями 16, 18 Федерального закона от 07.05.1998 N 75-ФЗ (ред. от 29.06.2015) "О негосударственных пенсионных фондах".

Имущество негосударственного пенсионного фонда

Имущество негосударственного пенсионного фонда подразделяется:

на собственные средства,

пенсионные резервы и

Для обеспечения своей платежеспособности по обязательствам перед участниками

- негосударственный пенсионный фонд формирует пенсионные резервы.

Для обеспечения своей платежеспособности по обязательствам перед застрахованными лицами

- негосударственный пенсионный фонд формирует пенсионные накопления.

Пенсионные резервы негосударственного пенсионного фонда

Пенсионные резервы негосударственного пенсионного фонда включают в себя

резервы покрытия пенсионных обязательств и

Пенсионные резервы негосударственного пенсионного фонда формируются за счет:

дохода негосударственного пенсионного фонда от размещения пенсионных резервов;

иного имущества, определяемого по решению совета директоров (наблюдательного совета) негосударственного пенсионного фонда для покрытия отрицательного результата от размещения пенсионных резервов.

Нормативный размер пенсионных резервов негосударственного пенсионного фонда для пенсионных схем с установленными выплатами устанавливается Банком России.

Для учета денежных средств, составляющих пенсионные резервы, и для расчетов по операциям со средствами пенсионных резервов

- негосударственному пенсионному фонду открывается (открываются) отдельный банковский счет (счета),

а для учета прав на ценные бумаги, составляющие активы, в которые размещены средства пенсионных резервов,

- отдельный счет (счета) депо.

Денежные средства, составляющие пенсионные резервы, должны находиться в кредитных организациях, которые отвечают требованиям, установленным законодательством РФ к кредитным организациям - участникам системы обязательного страхования вкладов физических лиц в банках РФ.

Пенсионными правилами негосударственного пенсионного фонда может быть предусмотрено

- формирование, учет и размещение резервов покрытия пенсионных обязательств раздельно по каждой пенсионной схеме.

В этом случае резервы покрытия пенсионных обязательств, сформированные в рамках одной пенсионной схемы,

- не могут использоваться на покрытие обязательств негосударственного пенсионного фонда по другим пенсионным схемам.

При недостаточности средств пенсионных резервов, сформированных по пенсионной схеме, на покрытие обязательств негосударственного пенсионного фонда по данной схеме перед вкладчиками и участниками (их правопреемниками)

- используются средства страхового резерва.

Пенсионные накопления негосударственного пенсионного фонда

Пенсионные накопления негосударственного пенсионного фонда формируются за счет:

переданных из Пенсионного фонда РФ в негосударственный пенсионный фонд по заявлению застрахованного лица и еще не переданных управляющей компании средств, учтенных в специальной части индивидуального лицевого счета застрахованного лица, включая страховые взносы на финансирование накопительной пенсии, а также дополнительные страховые взносы на накопительную пенсию, взносы работодателя, уплаченные в пользу застрахованного лица, и взносы на софинансирование формирования пенсионных накоплений в соответствии с Федеральным законом "О дополнительных страховых взносах на накопительную пенсию и государственной поддержке формирования пенсионных накоплений", средств материнского капитала, направленных на формирование накопительной пенсии, поступивших в Пенсионный фонд РФ для последующей передачи в негосударственный пенсионный фонд;

средств, переданных негосударственным пенсионным фондом в доверительное управление управляющей компании в соответствии с Федеральным законом N 75-ФЗ «О негосударственных пенсионных фондах», включая чистый финансовый результат от реализации активов, изменение рыночной стоимости инвестиционного портфеля за счет переоценки на отчетную дату;

средств, поступивших в негосударственный пенсионный фонд от управляющих компаний для выплаты застрахованным лицам или их правопреемникам и еще не направленных на формирование выплатного резерва, на выплату накопительной пенсии, на осуществление срочной пенсионной выплаты, единовременной выплаты, выплат правопреемникам;

средств, переданных в негосударственный пенсионный фонд предыдущим страховщиком (негосударственным пенсионным фондом) в связи с заключением застрахованным лицом с негосударственным пенсионным фондом договора об обязательном пенсионном страховании в установленном Федеральным законом N 75-ФЗ «О негосударственных пенсионных фондах» порядке;

средств, поступивших в негосударственный пенсионный фонд от управляющих компаний для передачи в Пенсионный фонд РФ или другой негосударственный пенсионный фонд в соответствии с Федеральным законом N 75-ФЗ «О негосударственных пенсионных фондах» и еще не переданных в Пенсионный фонд РФ или другие негосударственные пенсионные фонды;

иного имущества, определяемого по решению совета директоров (наблюдательного совета) негосударственного пенсионного фонда для покрытия отрицательного результата от инвестирования пенсионных накоплений;

средств гарантийного возмещения, полученного в соответствии с Федеральным законом "О гарантировании прав застрахованных лиц в системе обязательного пенсионного страхования РФ при формировании и инвестировании средств пенсионных накоплений, установлении и осуществлении выплат за счет средств пенсионных накоплений".

В состав пенсионных накоплений негосударственного пенсионного фонда входят:

средства выплатного резерва, формируемого негосударственным пенсионным фондом в целях финансового обеспечения выплат накопительной пенсии, и

средства пенсионных накоплений, сформированные в пользу застрахованных лиц, которым назначена срочная пенсионная выплата.

На средства пенсионных резервов и на активы негосударственного пенсионного фонда, в которые размещены средства пенсионных резервов,

не может быть обращено взыскание по долгам негосударственного пенсионного фонда (за исключением долгов негосударственного пенсионного фонда перед его участниками, вкладчиками), вкладчиков, управляющей компании (управляющих компаний), специализированного депозитария и иных третьих лиц, включая застрахованных лиц и участников,

к ним также не могут применяться меры по обеспечению заявленных требований, в том числе арест имущества.

На средства пенсионных накоплений и активы негосударственного пенсионного фонда, в которые инвестированы средства пенсионных накоплений,

не может быть обращено взыскание по обязательствам негосударственного пенсионного фонда (за исключением обязательств негосударственного пенсионного фонда перед застрахованными лицами и их правопреемниками), вкладчиков, страхователя, управляющей компании (за исключением обязательств, возникших в связи с осуществлением ею деятельности по доверительному управлению средствами пенсионных накоплений), специализированного депозитария и иных лиц, включая застрахованных лиц и участников,

к ним также не могут применяться меры по обеспечению заявленных требований, в том числе арест имущества.

Исполнение обязательств субъектов отношений по негосударственному пенсионному обеспечению не может осуществляться за счет средств пенсионных накоплений.

Исполнение обязательств субъектов отношений по обязательному пенсионному страхованию

- не может осуществляться за счет средств пенсионных резервов негосударственного пенсионного фонда.

Исполнение обязательств перед застрахованными лицами негосударственного пенсионного фонда по выплате накопительной пенсии или срочной пенсионной выплаты

- не может осуществляться за счет средств пенсионных накоплений застрахованных лиц, которым не установлена накопительная пенсия или срочная пенсионная выплата.

Негосударственные пенсионные фонды — это крупные институциональные инвесторы, которые инвестируют в фондовый рынок России более четырех триллионов рублей. Они вкладывают доверенные им средства пенсионных накоплений и резервов через управляющие компании (УК). Разбираемся, зачем нужны управляющие и как они работают.

Какие средства НПФ вкладывают в инструменты финансового рынка?

Активы, которые находятся в управлении НПФ, делятся на три вида: это пенсионные накопления, пенсионные резервы и собственные средства.

Пенсионные накопления — это те деньги, которые были переданы в НПФ в рамках обязательного пенсионного страхования. Напомним: с 2002 года часть страховых взносов, которые работодатель делал за своих работников, перечислялась на накопительную часть пенсии, которую граждане России могли формировать как в ПФР, так и в НПФ. В 2014 году произошла «заморозка» пенсионных накоплений, то есть взносы перестали поступать на накопительные счета граждан. Прирост накопленного идет за счет инвестиционного дохода, который получают НПФ от размещения активов на фондовой бирже.

Пенсионные резервы — это добровольные пенсионные сбережения граждан. Они тоже инвестируются «в рынок» и приносят дополнительный инвестиционный доход. Как и собственные средства НПФ (правда, они занимают совсем маленькую часть активов).

О том, во что и по каким правилам инвестируются пенсионные средства, можно почитать на страницах нашего журнала.

Почему пенсионные фонды не инвестируют деньги напрямую?

Деятельность негосударственных пенсионных фондов регулируется базовым законом «О негосударственных пенсионных фондах». Там и установлено, что фонд не имеет права инвестировать средства пенсионных накоплений — только через управляющие компании. При этом добровольные накопления граждан НПФ может вкладывать в некоторые инструменты фондового рынка самостоятельно — в государственные облигации федерального займа, банковские депозиты и некоторые другие ценные бумаги — их перечень определяет регулятор рынка, Банк России.

Почему изначально в законе было зафиксировано обязательство НПФ вкладывать пенсионные деньги в фондовый рынок не напрямую, а через УК? Идея регулятора и законотворцев состояла в том, что разделить профессиональное управление деньгами будущих пенсионеров и обслуживание клиентов. Исторически сложилось так, что в начале годов инвестиционная функция была сконцентрирована на организациях с отдельной лицензией управляющих компаний. А главной задачей НПФ была (и продолжает оставаться) выплата пенсий.

Но с течением времени в НПФ появлялось все больше компетенций по управлению средствами, так что в последний год регулятор начал задумываться о том, чтобы расширить для НПФ возможности вложения пенсионных резервов напрямую, а не через УК. Также были идеи передать НПФ в прямое управление еще и средства пенсионных накоплений.

Как пенсионные фонды контролируют управляющие компании?

НПФ передает пенсионные активы управляющей компании в доверительное управление, при этом право собственности на них к УК не переходит.

Инвестиционные стратегии фонда определяет инвестиционный комитет, куда входят представители НПФ и УК. Он же вводит ограничения по инвестированию для управляющих и оценивает их работу. Контролирует инвестиционную деятельность инвестдепартамент и подразделение риск-менеджмента. Все сделки по итогам торгового дня также проверяет независимая организация — специализированный депозитарий, плюс к этому информацию о финансовых операциях НПФ и УК в ежедневном режиме получает Банк России.

Негосударственный пенсионный фонд оплачивает услуги управляющих компаний из переменной части своего вознаграждения, которая зависит от того, насколько успешно компании управляли доверенными им средствами.

С какими управляющими компаниями работает НПФ «САФМАР»?

НПФ «САФМАР» взаимодействует с девятью управляющими компаниями, подробнее о них можно прочитать в специальном разделе на нашем сайте.

Это ведущие управляющие компании с большим опытом работы на финансовом рынке и высокой степенью надежности. Как отмечает в интервью информационному агентству ПРАЙМ генеральный директор НПФ «САФМАР» Денис Сивачев: «в свое время НПФ „САФМАР“ сотрудничал с тремя управляющими компаниями. Сейчас мы хотим определить из всего пула УК самых эффективных. Нет задачи — работать с девятью, шестью или двенадцатью компаниями. Но есть задача работать с лучшими управляющими. Это, по сути, конкурентная стратегия».

По результатам инвестиционной деятельности УК фонд может менять лимиты по объему средств под их управлением: уменьшать или полностью отказываться от услуг наименее эффективных и постепенно увеличивать лимиты для наиболее эффективных компаний.

Аннотация научной статьи по экономике и бизнесу, автор научной работы — Юрьева Ирина Анатольевна

Основной целью деятельности Негосударственных пенсионных фондов является сохранение и приумножение средств для выплат будущих пенсий. В условиях рыночных отношений управление финансовыми ресурсами негосударственного пенсионного фонда осуществляется путем принятия эффективных решений по его доходам и расходам, направленных на обеспечение финансовой устойчивости НПФ, а также полное и своевременное выполнение им своих пенсионных обязательств. Учитывая социальную направленность и длительный временной характер пенсионных ресурсов, для обеспечения надежности и стабильности НПФ, необходимо особое внимание уделять организации инвестиционной деятельности . В данной статье излагается один из подходов к организации системы управления размещением собственных средств НПФ.

Похожие темы научных работ по экономике и бизнесу , автор научной работы — Юрьева Ирина Анатольевна

PERFECTION OF THE MANAGEMENT SYSTEM PLACEMENT OWN FUNDS OF NON-GOVERNMENTAL PENSION FUNDS

The main objective of non-governmental pension funds (NPF) is preservation and augmentation of means for payments of the future pensions. In conditions of market relations management of financial resources of non-governmental pension funds is carried out by acceptance of effective decisions under its incomes and the expenses, directed on maintenance of financial stability NPF, and also full and timely performance of the pension obligations by it. Considering a social orientation and long time character of pension resources, for reliability and stability NPF maintenance, it is necessary to give special attention to the organization of investment activity . This article describes one of the approaches to organization of the management system placement own funds of NPF.

Текст научной работы на тему «Совершенствование системы управления размещением собственных средств негосударственных пенсионных фондов»

СОВЕРШЕНСТВОВАНИЕ СИСТЕМЫ УПРАВЛЕНИЯ РАЗМЕЩЕНИЕМ СОБСТВЕННЫХ СРЕДСТВ НЕГОСУДАРСТВЕННЫХ ПЕНСИОННЫХ ФОНДОВ

И.А. Юрьева, соискатель кафедры «Экономики и менеджмента» Владивостокский государственный университет экономики и сервиса, Владивосток (Россия)

Аннотация: Основной целью деятельности Негосударственных пенсионных фондов является сохранение и приумножение средств для выплат будущих пенсий. В условиях рыночных отношений управление финансовыми ресурсами негосударственного пенсионного фонда осуществляется путем принятия эффективных решений по его доходам и расходам, направленных на обеспечение финансовой устойчивости НПФ, а также полное и своевременное выполнение им своих пенсионных обязательств. Учитывая социальную направленность и длительный временной характер пенсионных ресурсов, для обеспечения надежности и стабильности НПФ, необходимо особое внимание уделять организации инвестиционной деятельности. В данной статье излагается один из подходов к организации системы управления размещением собственных средств НПФ.

Ключевые слова: негосударственные пенсионные фонды; управляющие компании; имущество фонда; собственные средства; инвестиционная деятельность.

По состоянию на 1 июля 2015 года по данным Банка России лицензию имеют 118 НПФ, общий объем имущества НПФ составил 2 826,4 млрд. рублей, в том числе собственные средства - 92,8 млрд. рублей, пенсионные резервы - 958,2млрд. рублей, пенсионные накопления - 1 710,5 млрд. руб.

Имущество НПФ может быть представлено денежными суммами, валютными ценностями, ценными бумагами, движимым, недвижимым и иным имуществом. На долю 10 крупных НПФ приходится 65,9% общего объема пенсионного имущества НПФ (таблица 1).

Таблица 1 - Рэнкинг НПФ по собственному имуществу на 30.06.15 г.

№ Наименование НПФ Собственное имущество (тыс, руб,) Доля на рынке, %

1 НПФ ГАЗФОНД 369 959 063 13,09%

2 НПФ БЛАГОСОСТОЯНИЕ 278 986 618 9,87%

3 НПФ Сбербанка (АО) 245 817 399 8,70%

4 НПФ ЛУКОЙЛ-ГАРАНТ (ОАО) 237 541 403 8,40%

5 НПФ БУДУЩЕЕ (АО) 161 364 875 5,71%

6 НПФ электроэнергетики (ОАО) 136 316 944 4,82%

7 НПФ РГС (ОАО) 126 331 664 4,47%

8 НПФ ГАЗФОНД пенсионные накопления (ОАО) 110 624 156 3,91%

9 НПФ ВТБ Пенсионный фонд (АО) 106 263 715 3,76%

10 КИТ Финанс НПФ (ЗАО) 88 520 445 3,13%

Источник: Банк России.

Имущество Фонда подразделяется на собственные средства, пенсионные резервы и пенсионные накопления.

Собственные средства образуется за счет:

- совокупного вклада учредителей;

- целевых взносов вкладчиков;

- части дохода Фонда от размещения пенсионных резервов, но не более 15% от этого дохода;

- части сумм пенсионных взносов, если право Фонда на направление части соответствующих взносов на формирование имущества, предназначенного для обеспечения уставной деятельности Фонда, и покрытие административных расходов предусмотрено Правилами Фонда и соответствующим договором. При этом

предельный размер части суммы пенсионного взноса не может превышать 3 процента суммы взноса;

- дохода Фонда от использования, в том числе размещения имущества, предназначенного для обеспечения уставной деятельности Фонда;

- благотворительных взносов и других законных поступлений.

Фонд является собственником принадлежащего ему имущества. Имущество, переданное Фонду его Учредителями, также является собственностью Фонда [1].

Имущество Фонда не может быть обращено в доход его Учредителей. Фонд использует собственное имущество на цели, определённые его Уставом.

В законодательстве четко определены инструменты и порядок размещения пенсионных резервов и пенсионных накоплений. Порядок размещения собственных средств не регламентирован. Нормативно данный вопрос разрабатывается непосредственно в каждом НПФ. До недавнего времени форма собственности у НПФ была некоммерческой, У НПФ не было основной цели получение прибыли. На сегодняшний день из 118 НПФ 61 акционировались [2]. Всвязи с вышеперечисленным, большую актуальность в инвестиционной деятельности НПФ приобретает организация системы управления размещением собственных средств фонда.

Размещение должно осуществляться на следующих принципах:

а) обеспечения сохранности указанных средств;

б) обеспечения доходности, диверсификации и ликвидности инвестиционных портфелей;

в) определения инвестиционной стратегии на основе объективных критериев, поддающихся количественной оценке;

г) учета надежности ценных бумаг;

е) информационной открытости процесса размещения средств пенсионных резервов и инвестирования средств пенсионных накоплений для фонда, его вкладчиков, участников и застрахованных лиц;

ж) прозрачности процесса размещения средств пенсионных резервов и инвестирования средств пенсионных накоплений для органов государственного, общественного надзора и контроля, специализированного депозитария и подконтрольности им;

з) профессионального управления инвестиционным процессом [1].

Таким образом, система управления размещением собственными средствами НПФ должна обеспечивать выполнение функций, представленных на рисунке 1.

Рис 1 - Функции системы управления размещением собственных средств

Размещение собственных средств НПФ может осуществляться через управляющие компании и самостоятельно. При осуществлении управления размещением собственных средств НПФ в первую очередь необходимо определить объем размещаемых средств. Затем, исходя из конъюнктуры рынка, выделить долю размещения через управляющие компании и самостоятельно. Далее, в соответствии с законодательством, определить в какие инструменты возможно самостоятельное размещение собственных средств НПФ. Затем следует конкретизировать объекты вложения, используя при выборе контрагентов такие критерии, как надежность, доходность, качество обслуживания, месторасположение, деловая репутация.

Собственные средства - источник финансирования расходов НПФ по уставной деятельности. Исходя из сметы расходов НПФ, можно определить минимальную доходность от размещения собственных средств. В целом, уровень доходности определяется текущим состоянием финансового рынка. Так как деятельность НПФ имеет социальную направленность, для исполнения требования надежности объектам размещения следует ориентироваться на средние рыночные показатели доходности.

При определении соответствия негосударственного пенсионного фонда лицензионным требованиям в ст. 6.1 Федерального закона от 07.05.1998 N 75-ФЗ (ред. от 29.06.2015) «О негосударственных пенсионных фондах» требования 75-ФЗ установлены требования к минимальному размеру его собственных средств. В целях отражения реальной величины Приказом ФСФР России от 31 мая 2012 г. N 12-34/пз-н был утвержден Порядок расчета величины денежной оценки имущества для обеспечения уставной деятельности негосударственного пенсионного фонда.

Кроме того, с 1 января 2015 года активы, вложенные в недвижимость, принимаются к расчету собственных средств фондав оценке в соответствии с отчетом оценщика и только при наличии положительного экспертного заключения, содержащего вывод о подтверждении стоимости объекта оценки, определенной оценщиком в отчете об оценке, подготовленного в соответствии с Федеральным законом от 29 июля 1998 года № 135-Ф3

"Об оценочной деятельности в Российской Федерации".

В состав обязательств фонда, принимаемых к расчету собственных средств, включаются все обязательства фонда, за исключением обязательств фонда, исполнение которых осуществляется за счет средств пенсионных резервов и средств пенсионных накоплений.

В состав активов, принимаемых к расчету собственных средств фонда, включаются следующие активы.

- денежные средства фонда на расчетных счетах НПФ;

- депозиты НПФ в кредитных организациях, с учетом начисленных на расчетную дату процентов;

- ценные бумаги, учитываемые в составе финансовых вложений, по которым определяется рыночная цена, в оценке по рыночной цене, определяемой на расчетную дату;

- ценные бумаги, учитываемые в составе финансовых вложений, по которым не определяется рыночная цена, в оценке: по данным бухгалтерского учета, за вычетом созданного фондом резерва под обесценение финансовых вложений, если не проводилась оценка таких ценных бумаг оценщиком.

- накопленный процентный (купонный) доход на расчетную дату по облигациям, учитываемым в составе финансовых вложений.

В целях повышения контроля со стороны Совета Фонда, а для акционерных фондов и контроля собственников автором статьи предлагается разработать порядок размещения собственных средств в НПФ с учетом поставленных целей, коньюктуры рынка и особенностей функционирования Фонда.

Утверждение данного порядка позволит структурировать направления и ограничения размещения собственных средств НПФ В таблице 2 предлагается типовой Порядок размещения собственных средств, который может быть адаптирован с учетом особенностей инвестиционной деятельности конкретного НПФ.

Таблица 2 - Порядок размещения собственных средств НПФ

п/п Наименование направления размещения Допустимый объем размещения Требуется утверждение Советом Фонда (СФ) при превышении объема Примечание

Сумма, тыс. руб. % от суммы ИОУД Сумма, тыс. руб. | % от суммы ИОУД

1 Денежные средства на банковских счетах Фонда Вся сумма ИОУД 100,0 Не требуется

2 Банковские депозиты и депозитные сертификаты российских банков Вся сумма ИОУД 100,0 Если в один банк более 30% ИОУД -нужно решение СФ Требования к надежности банков утверждает СФ

в том числе номинированные в иностранной валюте 5000 10,0 всегда всегда

3 Государственные ЦБ РФ Самостоятельное размещение Фондом (посредством договоров поручений) средств ИОУД в ЦБ РФ и недвижимость осуществляется на основе долгосрочной инвестиционной программы и декларации, утвержденной Советом Фонда, содержащей указание цели инвестирования средств, описание инвестиционной политики, перечень активов, в которые могут быть размещены средства, описание рисков, связанных с таким размещением, а также требования к структуре активов

4 Государственные ЦБ РФ субъектов РФ, допущенные к торгам

5 Муниципальные облигации, допущенные к торгам

6 Облигации российских хозяйственных обществ, допущенных к торгам

7 Акции российских ОАО, допущенные к торгам

8 Ипотечные ценные бумаги, допущенные к торгам

9 Паи открытых и интервальных ПИФ и акции АИФ

10 Паи закрытых ПИФ, допущенные к торгам, и акции АИФ, включая недвижимость

12 Векселя организаций 25000 50,0 2500 5 Перечень организаций, требований к обеспечению займа и доходности утверждает СФ

13 Ценные бумаги, выпущенные вкладчиками Фонда Размещение средств ИОУД в ценные бумаги вкладчиков (сроки, объемы) утверждаются Советом Фонда

14 Доверительное управление 15000 | 30,0 | 15000 | 30

Рассмотрим процедуру применения предложенного Порядка размещения собственных средств НПФ.

При условии соблюдения ограничения размера предельных сумм и процентных ограничений, указанных в таблице 1, Исполнительный орган НПФ принимает самостоятельное решение по размещению средств из состава ИОУД

При предполагаемом размещении собственных средств в объекты размещения с превышением указанных в таблице 2 предельных значений, Исполнительному органу Фонда необходимо получить одобрение Совета Фонда такой сделки до ее заключения. Одобрение Советом Фонда предполагаемой сделки оформляется соответствующим протоколом заседания Совета Фонда. К заседанию Совета Фонда должны быть подготовлены материалы, характеризующие рассматриваемое направление размещения собственных средств с точки зрения доходности, риска и обеспечения возвратности вложенных средств, аффилированности заинтересованных лиц. Данные материалы должны быть подшиты к протоколу Совета Фонда и храниться вместе с ним.

Таким образом, управление финансовыми ресурсами НПФ, в частности собственными средствами, включает

в себя непосредственное управление ресурсами в рамках внутренней деятельности НПФ с учетом обеспечения требований законодательства. Основными методами управления ресурсами НПФ служат: финансовое планирование, прогнозирование, финансовое регулирование, оперативное управление и контроль. Комплексный характер принятия инвестиционных решений НПФ, альтернативный подход к разработке и реализации управленческих решений, ориентация на долгосрочный характер инвестиций позволит обеспечить финансовую устойчивость фондов, надежность и стабильности их развития.

1. Федеральный закон от 07.05.1998 № 75-ФЗ (ред. от 29.06.2015 г.) «О негосударственных пенсионных фондах».

2. Веб-сайт Информационное телеграфное агентство России ИТАР-ТАСС Электронный ресурс. - Режим доступа: http://itar-tass.com/ekonomika.

3. Веб-сайт Центробанк РФ Электронный ресурс. -Режим доступа: http://www.cbr.ru/finmarkets/?PrtId=sv_ coll invest.

PERFECTION OF THE MANAGEMENT SYSTEM PLACEMENT OWN FUNDS OF NON-GOVERNMENTAL PENSION FUNDS

I.A. Yureva, the competitor of chair «Economy and management»

Vladivostok State University of Economics and Service, Vladivostok (Russia)

Annotation: The main objective of non-governmental pension funds (NPF) is preservation and augmentation of means for payments of the future pensions. In conditions of market relations management of financial resources of non-governmental pension funds is carried out by acceptance of effective decisions under its incomes and the expenses, directed on maintenance of financial stability NPF, and also full and timely performance of the pension obligations by it. Considering a social orientation and long time character of pension resources, for reliability and stability NPF maintenance, it is necessary to give special attention to the organization of investment activity. This article describes one of the approaches to organization of the management system placement own funds of NPF.

Keywords: non-governmental pension funds; management company; property fund; own funds; investment activity.

УК «ДОХОДЪ» предлагает комплекс услуг для негосударственных пенсионных фондов:

- Доверительное управление активами

- Консультации по размещению пенсионных резервов. Оптимизация активов с учетом требования законодательства к составу и структуре пенсионных резервов.

- Брокерское обслуживание

Размещение пенсионных резервов осуществляется на принципах надежности, сохранности, ликвидности, доходности и диверсификации.

Индивидуальное доверительное управление

Инвестиционная стратегия

Управляющая компания и негосударственный пенсионный фонд выбирают наиболее эффективную стратегию управления активами, исходя из заданного соотношения риск/доходность и с учетом требований законодательства к структуре активов. Возможны элементы хеджирования.

Условия инвестирования

Управляющая компания ежемесячно (не позднее пятого рабочего дня месяца, следующего за отчетным) предоставляет Фонду отчет об инвестировании резервов и полученном финансовом результате, ежеквартально – бухгалтерскую отчетность. При доверительном управлении резервами НПФ, действия управляющей компании контролируются со стороны специализированного депозитария. Контролирующий орган на регулярной основе проводит регистрацию всех операций с ценными бумагами, осуществляемых в рамках договора доверительного управления.

Минимальная сумма активов – 5 млн рублей

Размещение пенсионных резервов в паях ПИФов под управлением УК «ДОХОДЪ»

При размещении пенсионных резервов в паях ПИФов негосударственный пенсионный фонд диверсифицирует риск по портфелю и снижает издержки на доверительное управление активами

Остались вопросы? Получите консультацию специалиста

СВЯЖИТЕСЬ С НАМИ

Спасибо!

Мы свяжемся с вами в течение рабочего дня.

Вы можете получить консультацию и задать любые интересующие вопросы по телефону 8 800 333 8585

с 9.00 до 19.00 по рабочим дням.

Ваш

ООО «УК «ДОХОДЪ». Лицензия ФСФР России на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами, негосударственными пенсионными фондами от Лицензия ФСФР России профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами от

Открытый паевой инвестиционный фонд рыночных финансовых инструментов (Правила доверительного управления зарегистрированы ФКЦБ России Открытый паевой инвестиционный фонд рыночных финансовых инструментов "ДОХОДЪ. Акции. Мировой рынок" (Правила доверительного управления зарегистрированы ФКЦБ России Открытый паевой инвестиционный фонд рыночных финансовых инструментов "ДОХОДЪ. Дивидендные акции. Россия" (Правила доверительного управления зарегистрированы ФКЦБ России Открытый паевой инвестиционный фонд рыночных финансовых инструментов "ДОХОДЪ.Российские акции. Первый эшелон" (Правила доверительного управления зарегистрированы ФСФР России Открытый паевой инвестиционный фонд рыночных финансовых инструментов "ДОХОДЪ. Мультифакторные инвестиции. Россия" (Правила доверительного управления зарегистрированы ФСФР России Открытый паевой инвестиционный фонд рыночных финансовых инструментов "ДОХОДЪ. Перспективные облигации. Россия" (Правила доверительного управления зарегистрированы ФСФР России Открытый паевой инвестиционный фонд рыночных финансовых инструментов "ДОХОДЪ. Валютные облигации. Мировой рынок" (Правила доверительного управления зарегистрированы ФСФР России Закрытый паевой инвестиционный фонд недвижимости «ДОХОДЪ – Рентная недвижимость» (Правила доверительного управления зарегистрированы Центральным Банком Российской Федерации

Внимание! Взимание надбавок (скидок) уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в инвестиционные фонды.

Представленные стратегии доверительного управления не основаны на параметрах стандартного инвестиционного профиля и не являются публичной офертой. Открытие счета доверительного управления клиентом и использование представленных стратегий управления сопровождается заполнением им анкеты определения индивидуального инвестиционного профиля.

Ознакомиться с условиями управления активами, получить подробную информацию о паевых инвестиционных фондах, ознакомиться с правилами доверительного управления и иными документами, подлежащими раскрытию и предоставлению в соответствии с действующим законодательством, до заключения договора можно в по адресу: 191028, Санкт-Петербург, Литейный пр., , на сайте dohod.ru по телефону

ООО «УК «ДОХОДЪ» информирует о совмещении различных видов деятельности, а также о существовании риска возникновения конфликта интересов.

ООО «УК «ДОХОДЪ». Лицензия на осуществление деятельности по управлению ценными бумагами от Без ограничения срока действия. Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами, негосударственными пенсионными фондами от С подробной информацией вы можете ознакомиться по ссылке:

2003-2020 © ООО «УК «ДОХОДЪ»

Мы используем файлы cookie. Продолжая пользоваться сайтом вы даете Согласие на обработку пользовательских данных.

Формы на сайте защищены капчей reCAPTCHA, ознакомьтесь c политикой конфиденциальности и условиями использования сервисов компании Google.

Система пенсионного обеспечения претерпевает в нашей стране регулярные изменения, ее реформа не прекращается ни на год. Обязательное пенсионное страхование позволяет не только обеспечить пенсионеров, но и скопить средства будущим получателям пенсий.

НПФ – это одно из средств осуществления таких накоплений и обеспечения будущим старикам их достойной в финансовом отношении старости. Что же это такое, как работает, и как сотрудничать с такими организациями – поговорим в статье.

Бесплатно по России

Общая информация

Аббревиатура НПФ является общепринятой и расшифровывается как негосударственный пенсионный фонд. В более широком смысле к этому понятию также относят и управляющие организации, которые созданы в целях управления тем или иным фондом.

Как устроен негосударственный пенсионный фонд

Управлять накоплениями граждан на будущий заслуженный отдых в соответствии с законом может лишь организация. Предприниматель или физическое лицо в целях исключения рисков не могут осуществлять подобную деятельность.

Ранее такая организация создавалась в некоммерческой форме. С 2016 года все эти фонды должны были быть реорганизованы в акционерные. Исключение – не осуществление деятельности в рамках обязательного страхования, а только добровольного. Но и в последнем случае с 2019 года такое компании должны были быть преобразованы.

Для начала деятельности компания должны пройти регистрацию, а после обратиться в Центробанк с заявлением о выдаче лицензии и соответствующим пакетом документов. После получения разрешения фонд может привлекать клиентов, управлять их накоплениями. При этом вся деятельность должна строго подчиняться законодательным требованиям.

Какими законами регулируется работа фонда

Деятельность рассматриваемых фондов влияет не только на размер и вообще возможность получения будущим пенсионером накопительной части пенсии, но и на стабильность всей государственной пенсионной системы в целом. Следовательно, со стороны государство необходимо правовое регулирование создания и работы таких организаций.

Базовым нормативным документом в этой сфере является закон, регулируются систему пенсионного страхования, он имеет номер 167-ФЗ и был подписан Президентом 15.12.2001. После издания акта он претерпел многочисленные изменения, которые следует учитывать.

Непосредственно работу фондов регламентирует закон 75-ФЗ от 07.05.1998 также в свежей редакции.

Документом установлены:

- основные термины;

- порядок создания и функционирования фондов;

- гарантии исполнения ими своих обязательств;

- основные правила инвестирования;

- предоставление им отчетности и ведение учета;

- правила контроля за его деятельностью;

- прекращение его работы;

- порядок реорганизации при необходимости.

Поскольку контролирующим государственным органом в сфере деятельности фонда выступает Банк России, то в пределах своей компетенции он также издает правовые акты.

В частности, его инструкциями и указаниями регулируются:

- правила выдачи лицензии (перечень необходимых документов, требования к соискателям, процедура);

- порядок предоставления сведений из реестра лицензий;

- типовые формы (например, страховых правил фондов) и др.

Также некоторые процедурные вопросы в части накоплений (их размещение, перевод из одной организации в другую и т.п.) регламентируются актами Правительства РФ.

Специфика деятельности

Законодательное понятие НПФ предполагает, что фонд может заниматься исключительно управлением средств населения в рамках обязательного пенсионного страхования или негосударственного обеспечения будущих и действующих пенсионеров. Никакого другого вида экономической деятельности фондов законодатель не допускает.

Работа управляющих организаций заключается в привлечении средств со стороны работающих граждан и их дальнейшее инвестирование. Средства могут вкладываться в реализацию проектов, ценные бумаги и облигации, в некоторых случаях – размещаться на депозит.

Активы, полученные в результате такого инвестирования, расходуются на вознаграждение самой управляющей организации, а также на увеличение будущего пособия вкладчиков фонда.

Как стать клиентом НПФ

Основным документом, регламентирующим отношения между управляющей накоплениями организацией и ее клиентом, является договор. Он должен быть заключен как в отношении обязательных отчислений, так и в случае накопления средств на будущее негосударственное пособие.

Заключить такой договор можно указанными на официальном сайте компании способами:

- В любом случае это можно сделать при посещении ее офиса. Однако это не всегда удобно, поскольку офис может располагаться далеко от места нахождения вкладчика, либо отсутствовать в населенном пункте вовсе.

- Через представителя компании, которые на систематической основе посещают различные трудовые коллективы организаций и предприятий. На встрече участникам, как правила, предлагается к подписанию соответствующий договор.

- Визит в компанию-партнер фонда. Часто встречается, что учредителем фонда является крупный банк или коммерческая компания с офисами по всей стране. В этом случае при наличии предложения можно заключить договор, посетив офис этого учредителя (партнера). Например, фонд Сбербанка или Открытие предоставляют возможность заключить договор в любом офисе одноименных кредитных организаций.

После заключения договора с НПФ до 1 декабря этого же года следует направить в Пенсионный Фонд РФ заявление о переводе накоплений (имеющихся и будущих) в конкретную компанию. Часто обязанность по направлению такого заявления берет на себя сам фонд, гражданину же остается только подписать готовый документ при оформлении отношений с фондом.

Переводить ли накопления в НПФ

Однозначно ответить на вопрос, целесообразно ли иметь «копилку» в негосударственном фонде, не представляется возможным. Инвестиционная деятельность таких организаций имеет определенные риски, и во всяком их доходность зависит от множества факторов.

Выбор конкретного фонда также играет важную роль, некоторые из них принесли застрахованным лицам доход более 10% годовых, другие – оставили в минусе по сравнению с теми, кто хранит свои деньги в ПФ РФ.

Особенности вклада

Рассмотрим основные преимущества и возможные риски вклада будущего пособия в негосударственные управляющие организации в таблице:

| Плюсы | Минусы |

| Все накопления застрахованы, потому граждане гарантированно не потеряют их | При смене фонда чаще, чем раз в 5 лет, гражданин может потерять инвестиционный доход |

| Доходность инвестиционной деятельности НПФ может быть выше фонда, выбранного государством | В случае перехода в другой фонд менее чем через 5 лет убытки, полученные в результате инвестирования, могут лечь на плечи застрахованного лица |

| Диверсификация будущего дохода (средства будут выплачиваться не только со стороны государства, но и от управляющего фонда) | Необходимость совершения дополнительных действий по заключению договора и написанию заявления в ПФР |

| Возможность передать накопленные средства по наследству или использовать их иным образом в установленных законом случаях | Длительный срок до получения выплат приводит к рискам прекращения фондом деятельности (что не скажется серьезным образом на сбережениях лица) |

| Возможность влиять на размер доходов при выходе на заслуженный отдых | |

| Удобство контроля за состоянием индивидуального лицевого счета на официальном сайте фонда | |

| Инвестирование осуществляется только в надежные источники, определяемые в общем виде государством |

Как выбрать НПФ и заключить договор

Выбор компании, управляющей обязательными или добровольными отчислениями на будущую пенсию, остается правом самого гражданина.

Он может осуществлять его по целому ряду критериев:

10 лучших организаций по доходности и надежности

По результатам деятельности за 2018 год наибольший доход своим вкладчикам в результате вложения их денег принесли в порядке уменьшения следующие фонды:

- ГАЗФОНД пенсионные накопления.

- ГАЗФОНД.

- Сургутнефтегаз.

- Стройкомплекс.

- Ингосстрах-Пенсия.

- Согласие.

- Межрегиональный НПФ «АКВИЛОН».

- ТРАДИЦИЯ.

- ВТБ Пенсионный фонд.

- Газпромбанк-фонд.

Информация представлена по материалам сведений, публикуемых Банком России на официальном сайте ведомства.

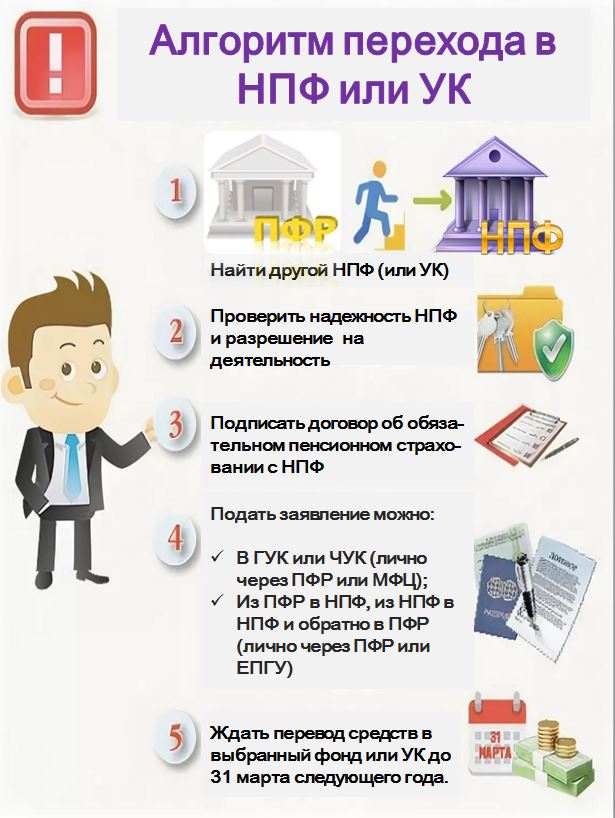

Как перевести средства из ПФР в НПФ: пошаговая инструкция

Переводить средства из одного фонда в другой, из государственного в частное гражданин имеет полное право, но не чаще 1 раза в год. Хотя частая смена фондов чревата потерей инвестиционного дохода или даже потерей части средств (если инвестирование принесло убыток).

Для смены управляющей накоплениями организации необходимо выполнить следующие действия:

- Выбрать фонд (критерии выбора остаются за гражданином).

- Заключение договора с фондом.

- Заполнение заявления о переводе средств.

- Направление заявления в ПФ РФ.

Обратиться в ПФ с таким заявлением можно следующими способами:

- через портал государственных и муниципальных услуг (для этого необходимо иметь верифицированный аккаунт);

- в территориальном органе Пенсионного Фонда России;

- через многофункциональный центр (о возможности получения этой услуги можно предварительно узнать по телефону или на официальной странице центра в интернете).

Заявление должно быть направлено в ПФР до 1 декабря года, предшествующего переводу средств в другой НПФ.

Могут ли НПФ лишить лицензии и что делать клиенту, если это произошло

Государственное разрешение на осуществление деятельности НПФ может быть отозвано в случае выявления нарушений в деятельности такой организации. Но опасаться этого не стоит, поскольку все средства гражданина в сохраненном виде вернутся в ПФР. При этом целым останется и инвестиционный доход (при его наличии).

Гражданин, которого коснулась подобная ситуация, вправе не предпринимать никаких действий. В этом случае все средства будут находиться под управлением ПФР и передаваться для инвестирования в организацию по своему определению. Также за застрахованным остается право выбрать иной НПФ, который продолжит управлять его накоплениями. При выборе нового управляющего стоит взвесить его надежность и доходность.

Итак, негосударственные фонды по управлению пенсионными накоплениями россиян являются одним из инструментов формированиями последними своих будущих доходов. Деятельность фондов строго регламентирована законодательством и застрахована. Максимальный риск для граждан при выборе этого способа накопления заключается в отсутствии инвестиционного дохода. При этом гражданин всегда имеет возможность поменять один фонд на другой или перевести средства из государственного управление под управление НПФ.

Полезное видео

Предлагаем посмотреть интересное видео по теме:

Читайте также: