Пенсия работника и пониженный тариф

Владельцы малого и среднего бизнеса стали отчислять в два раза меньше страховых взносов за своих сотрудников, заработок которых превышает минимальный размер оплаты труда. Сейчас он составляет 12 130 рублей.

Такую меру поддержки предприниматели получили с 1 апреля в связи с ситуацией с коронавирусной инфекцией и смогут ей пользоваться до 31 декабря 2020 года.

«МЛ» решил разобраться, как это скажется на будущей пенсии работников и на ежегодном августовском перерасчете работающих пенсионеров.

НОВЫЕ СТРАХОВЫЕ ВЗНОСЫ

1 апреля 2020 года был принят Федеральный закон № 102‑ФЗ «О внесении изменений в части первую и вторую Налогового кодекса РФ…» В нем говорится о тарифах страховых взносов для работодателей, которые признаны субъектами малого и среднего бизнеса.

Если у работника минимальный размер оплаты труда, то за него работодатель будет уплачивать страховые взносы по прежним тарифам. В целом они составляют 30 процентов от фонда оплаты труда:

22 процента - на обязательное пенсионное страхование;

5,1 процента - на обязательное медицинское страхование;

2,9 процента - на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством.

Как пояснили «МЛ» в Управлении Федеральной налоговой службы по Пензенской области, тарифы страховых взносов изменились для страхователей, признанных субъектами малого и среднего бизнеса, в отношении работников, которые получают больше МРОТ. Вместо 30 процентов взносы составили 15 процентов:

10 процентов - на обязательное пенсионное страхование;

5 процентов - на обязательное медицинское страхование;

0 процентов - на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством.

Эти тарифы будут действовать до 31 декабря 2020 года.

ФОРМУЛА БУДУЩЕЙ ПЕНСИИ

Страховые взносы на обязательное пенсионное страхование непосредственно влияют на размер будущей пенсии. Они участвуют в расчете индивидуальных пенсионных коэффициентов (ИПК), которые формируются за каждый год работы и суммируются при установлении пенсии.

Годовой ИПК определяется по следующей формуле. Сумма уплаченных страховых взносов на страховую пенсию за конкретного работника делится на сумму страховых взносов, которые уплачиваются с максимальной взносооблагаемой зарплаты в стране, и умножается на 10 (см. формулу).

Максимальная взносооблагаемая заработная плата в стране - это предельная величина для начисления страховых взносов, которая каждый год индексируется и в 2020 году составляет 1 миллион 292 тысячи рублей.

РАСЧЕТ ИЛИ ПЕРЕРАСЧЕТ

Итак, если сумма страховых взносов за конкретного работника уменьшится, то при том же размере заработной платы он получит меньше пенсионных баллов за год. Разумеется, это отразится на его будущей пенсии.

То же самое и с работающими пенсионерами. Августовский перерасчет им делают исходя из страховых взносов, которые за них заплатил работодатель за предыдущий год работы. Чем меньше страховых взносов будет в 2020 году, тем меньше будет прибавка у работающего пенсионера после перерасчета в августе 2021 года.

«Размер страховой пенсии напрямую зависит от величины индивидуального пенсионного капитала, учтенного на индивидуальном лицевом счете гражданина, - пояснили «МЛ» в отделении Пенсионного фонда России по Пензенской области.

- То есть если суммы отчислений страховых взносов будут меньше, то, соответственно, величина индивидуального пенсионного капитала, учтенная при исчислении размера пенсии, будет меньше».

Что же касается работающих пенсионеров, то в отделении ПФР напомнили, что перерасчет страховой пенсии с 1 августа не может превышать 3 пенсионных баллов. Это правило прописано в пункте 1 части 4 статьи 18 Федерального закона от 28.12.2013 № 400‑ФЗ «О страховых пенсиях».

С 1 августа 2021 года перерасчет страховых пенсий будет произведен с учетом индивидуального пенсионного капитала за 2020 год, при этом в расчет будет приниматься ИПК, отраженный на индивидуальном лицевом счете гражданина.

Будущие и нынешние пенсионеры, которые продолжают работать, действительно могут потерять в размере своих выплат. Единственный выход в этой ситуации - внесение корректировок в федеральное законодательство, в частности в формулу расчета индивидуальных пенсионных коэффициентов за год.

Если тарифы страховых взносов с заработной платы конкретного работника и с максимальной взносооблагаемой зарплаты будут одинаковыми, то даже при снижении суммы страховых взносов количество пенсионных баллов за год не уменьшится.

«Молодой ленинец», № 19, 12 мая 2020 г.

Оригинал и другие интересные статьи на сайте издательства «Наш дом»

На фоне двух главных новостей этого лета – о повышении пенсионного возраста и увеличении ставки НДС – совсем незаметно прошло принятие еще одного важного решения, которое затронет всех нас ничуть не меньше, чем уже упомянутые нашумевшие вопросы.

Обе палаты парламента одобрили законопроект о снижении тарифов страховых взносов на обязательное пенсионное страхование, и теперь остался лишь последний шаг до того, как он получит обязательную силу закона, – подписание Президентом.

Казалось бы, уменьшение налоговых и прочих обязательных платежей в бюджет происходит сейчас настолько редко, что следует лишь положительно оценить такое решение правительства.

Но прежде, чем одобрить эту меру, нужно проанализировать, за чей счет происходит такое снижение.

Как известно, пенсионная система, которая обеспечивает сейчас подавляющее большинство работающих граждан, основывается на страховых принципах: в течение трудовой деятельности за работника производятся отчисления в бюджет (страховые взносы), которые по наступлении страхового случая (назначение пенсии) формируют сумму ежемесячного материального обеспечения.

На стандартном пенсионном обеспечении от государства остались лишь единицы, по сравнению с основной массой населения, – военнослужащие, служащие государственных органов, ветераны войны и т.д.

Таким образом, и настоящие, и будущие пенсии большинства наших сограждан обусловлены теперь величиной перечисляемых страховых взносов.

А отчего зависит эта величина? Во-первых – от размера официального дохода, а во-вторых – от тарифа страховых взносов.

И если на первый критерий мы еще как-то можем теоретически повлиять, то в части второго это нереально.

Изначально, на момент принятия Закона об обязательном пенсионном страховании в нем был предусмотрен тариф страховых взносов в размере 26%.

Из них 6% отнесено к т.н. солидарной части, которая не отражается на лицевом счете гражданина, а идет полностью на финансирование текущих выплат пенсионерам (прежде всего – фиксированной выплаты пенсии).

Остальные 20% непосредственно формируют индивидуальный пенсионный капитал будущего пенсионера, т.е., проще говоря, засчитываются в нашу пенсию. Между тем в законе был предусмотрен некий переходный период: до того, как тариф взносов станет 26%, несколько лет предполагалось начислять их по пониженной ставке 22%.

Окончание переходного периода планировалось на 2021 год – с этого времени взносы должны были уплачиваться, как и положено, по ставке 26%. Но указанный законопроект, принятый совсем недавно, вносит изменение в этой части и устанавливает, что теперь ставка 22% будет постоянной.

Это значит, что и с 2021 года страховые взносы за нас по-прежнему будут перечисляться в размере 22% от заработка, причем непосредственно в пенсию нам пойдет только 16% вместо первоначально обещанных 20%.

Как видно, снижение общей ставки страховых взносов на 4% затрагивает именно индивидуальную часть тарифа, которая формирует нашу будущую пенсию.

Таким образом, снижение ставки взносов на пенсионное страхование безусловно отразится на снижении пенсий:

- уменьшится по сравнению с изначально запланированным рост индивидуального пенсионного капитала граждан.

Причем при действующей «балльной» системе расчета пенсий эту разницу еще можно будет компенсировать за счет повышения стоимости одного пенсионного балла.

Если же эта система будет отменена (о чем все чаще стали заявлять некоторые члены Правительства) и пенсии перейдут, как раньше, на расчет по сумме страховых взносов, снижение тарифа сразу станет ощутимее,

- уменьшится доходность ПФР, который и так сейчас субсидируется за счет федерального бюджета.

А это выльется в снижение ежегодных процентов индексации пенсий, т.е. рост пенсий замедлится.

Но нельзя не учитывать и положительный момент: налоговая нагрузка на работодателей снизится, что позволит увеличить официальный заработок работникам. Возможно, за счет этого несколько компенсируются потери от уменьшения потока страховых взносов.

Автор: Елена Селедцова

Минтруд выступил с предложением запретить компенсацию пониженных страховых взносов в Пенсионный фонд РФ и внебюджетные социальные фонды из бюджета. По мнению министра труда Максима Топилина, несправедливо, когда государство должно расплачиваться за льготы отдельным секторам. Для облегчения нагрузки на бизнес министр предложил предоставить работодателям возможность согласовывать с профсоюзами уменьшенный размер взносов во внебюджетные фонды. В таком случае пенсия работнику будет формироваться с учетом этого сокращения и без компенсации из федерального бюджета.

Елена Селедцова, эксперт по вопросам бухгалтерского учета и налогообложения ООО «ИК Ю-Софт», региональный информационный центр сети КонсультантПлюс:

До того, как был принят Федеральный закон 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»

в Налоговом кодексе РФ взносы в Пенсионный фонд, Фонд социального страхования и Фонд медицинского страхования регулировались главой 24 Налогового кодекса «Единый социальный налог» . При этом, статья 239 Налогового кодекса РФ предусматривала освобождение от уплаты единого социального налога некоторых категорий налогоплательщиков.

Например, организации, имеющие в штате инвалидов, не облагали единым социальным налогом доходы работников-инвалидов до 100 тысяч рублей, общественные организации, доля инвалидов в которых превышала 80 %, а также общественные организации, уставный капитал которых состоял из вкладов общественных организаций инвалидов, и в которых среднесписочная численность инвалидов составляет не менее 50 процентов, а доля заработной платы инвалидов в фонде оплаты труда составляет не менее 25 процентов. Индивидуальные предприниматели и адвокаты, являющиеся инвалидами I, II или III группы, в части доходов от их предпринимательской деятельности и иной профессиональной деятельности в размере, не превышающем 100 000 рублей в течение налогового периода. Как видим, льготы имеют ярко выраженную социальную направленность.

Кроме того, статьей 241 Налогового кодекса РФ были установлены пониженные ставки единого социального налога. Если для обычных организаций налоговая нагрузка составляла 26 %, то для сельскохозяйственных товаропроизводителей, организаций народных художественных промыслов и родовых, семейных общин коренных малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования, ставка налога составляла 20%.

Для индивидуальных предпринимателей и адвокатов, соответственно, 10 % и 8 %.

С 01.01.2010 глава 24 Налогового кодекса РФ утратила силу в связи с вступлением Федерального закона 212-ФЗ.

Минздравсоцразвития предлагал решения по реформированию единого социального налога, но они приводили к увеличению налоговой нагрузки на фонд оплаты труда. В поручении Правительства Российской Федерации от 04.10.2008 № ИШ-П13-16пр рассматривались компенсирующие меры по снижению налоговой нагрузки на предприятия, но вместе с тем представлялось затруднительным оценить эффективность возможных мер компенсации в условиях нестабильной социально-экономической ситуации.

Поэтому решения по изменению налоговой нагрузки на фонд оплаты труда в сторону его увеличения было целесообразно отложить (Письмо Минздравсоцразвития от 03.04.2009 № 4892-ЭН/Д01).

В связи с этим на переходный период 2010-2016 годов для сохранения социально-экономической стабильности были установлены пониженные ставки, которые предполагалось постепенно повышать.

И они повышались. Если в 2010-2011 годах общая нагрузка по страховым взносам составляла 26 %, то в 2012-2014 годах она увеличилась до 30 %.

В то же время Федеральным законом 212-ФЗ для отдельных категорий организаций и для организаций малого бизнеса, осуществляющих определенные виды деятельности, установлены пониженные ставки страховых взносов, а для отдельных организаций и вовсе нулевые.

Пониженные ставки были установлены для сельскохозяйственных производителей, СМИ, но в основном касались малого бизнеса. И это понятно, ведь малый бизнес составляет значительную долю в народном хозяйстве России. Кроме того, малый бизнес занимает такую нишу, как оказание услуг населению, образование, производство продуктов питания и другие важные отрасли.

Нужно отметить, что установление пониженных тарифов сыграло положительную роль в расширении малого бизнеса, создании новых рабочих мест и пополнении бюджета за счет уплаты налогов и страховых взносов.

Конечно, Правительство осознанно сделало этот шаг. Льготные ставки страховых взносов стоили государству немалых средств. Это было изначально предусмотрено в пункте 3 статьи 57 Федерального Закона 212-ФЗ.

Выпадающие доходы бюджета Пенсионного фонда РФ в связи с установлением пониженных тарифов страховых взносов в Пенсионный фонд РФ компенсируются за счет межбюджетных трансфертов из федерального бюджета, предоставляемых бюджету Пенсионного фонда РФ. Объем компенсации определяется как разница между суммой страховых взносов в Пенсионный фонд РФ, которую могли бы уплатить указанные плательщики страховых взносов в соответствии с общими тарифами и суммой страховых взносов, подлежащей уплате ими в Пенсионный фонд РФ, и устанавливается федеральным законом о федеральном бюджете на каждый плановый период.

Согласно данным руководителя Пенсионного фонда РФ Антона Дроздова, доходы Пенсионного фонда в прошлом году составили 6,388 триллионов рублей. Трансферты из федерального бюджета выросли до 1,9 триллиона против 1,78 триллиона в 2012 году. Из этих цифр видно, что бюджет фонда на четверть состоит из средств государственного бюджета. Это говорит о том, что работающее население России не в состоянии обеспечить Пенсионный фонд достаточными денежными средствами.

А с учетом того, что к российским пенсионерам в 2014 году добавились пенсионеры Крыма, то становится очевидным, что существующие на сегодняшний день ставки страховых взносов не в состоянии обеспечить стабильную работу Пенсионного фонда.

Понятно, что в данной ситуации необходимо принимать меры по уменьшению льгот для категорий налогоплательщиков. В этом направлении работа ведется, начиная с 2010 года.

Понятно, что увеличение налоговой нагрузки снова приведет к увеличению доли «серой зарплаты» и вся борьба с зарплатой в конвертах может снова сойти на нет. За уменьшением доли белой зарплаты последует и уменьшение зарплатных налогов, формирующих внебюджетные фонды, в том числе Пенсионный фонд РФ.

Получается замкнутый круг. От чего ушли — к тому и пришли. Только-только малый бизнес начал набирать обороты, как над ним снова нависла угроза. А сельское хозяйство и подняться-то не успело, как его снова хотят вернуть в исходную позицию.

Еще раз повторюсь, что льготы по страховым взносам имеет в основном предприятия малого бизнеса, использующие упрощенную систему налогообложения, поэтому предложение о том, что размер взносов в Пенсионный фонд РФ работодатель должен согласовывать с профсоюзом и закреплять в коллективном договоре, кажется более чем странным.

Какой такой профсоюз у работников небольшой аптеки, ателье или химчистки? С кем согласовывать страховые взносы владельцу автомастерской? Да они никогда не видели эти самые профсоюзы и не имели с ними дел. Не придется ли в этой связи раздувать штат профсоюзных работников, чтобы своевременно согласовывать и одобрять ставки страховых взносов? Не приведет ли это к созданию новых профсоюзов и принудительному вступлению в них работников малого бизнеса? Чем будут заниматься эти профсоюзы в перерывах между одобрениями и согласованиями? Не придется ли организациям помимо многочисленных контролирующих органов спонсировать еще и профсоюзы, от которых будет зависеть величина ставки?

Не слишком ли большая нагрузка на работодателей малого бизнеса? Когда же им в этой одобрительно-согласовательной свистопляске заниматься развитием производства, созданием новых рабочих мест и вносить вклад в развитие конкуренции? А ведь именно эти задачи были поставлены в письме Минздравсоцразвития от 03.04.2009№ 4892-ЭН/Д01 как приоритетные?

К чему городить весь этот огород, когда можно просто внести изменения в Федеральный закон 212-ФЗ и отрегулировать ставки страховых взносов, чтобы не вносить сумятицу в рядах работодателей? Раз надо — значит надо. Не впервые российскому бизнесу переживать повышение налоговой нагрузки. Понятно, что бизнес будет искать способы выжить в данной ситуации и частично уйдет в тень, что снова приведет к уменьшению потока во внебюджетные фонды.

Российская пенсионная система находится еще в стадии формирования и пытается перенимать опыт успешных государств, в которых работники с младых ногтей самостоятельно заботятся о своей обеспеченной старости. Понятно, что и россиянам нужно прививать мысль о том, что пока ты молод и здоров — позаботься о своем будущем.

Многие граждане готовы делать добровольны отчисления в Пенсионный фонд РФ, но у одних нет уверенности в том, что все их вложения к моменту наступления пенсии сохранятся и приумножатся, а у других просто нет достаточных средств на то, чтобы каким-то образом позаботится о старости.

Кроме того, частые изменения в порядке формирования страховой и накопительной частей не добавляют доверия к пенсионной системе РФ и не стимулируют граждан заботиться о старости. Многие просто не думают об этом, так как уверены, что и после выхода на пенсию будут вынуждены работать, так как не смогут прожить, только получая пенсию.

В такой нестабильной ситуации крайне трудно привить гражданам ответственность за свою обеспеченную старость. Лишь уверенность в завтрашнем дне, в постоянстве законодательства позволит населению переложить на свои плечи часть ответственности за свои пенсионные накопления. Опыт передовых в этом вопросе стран показал, что население заботится о своих пенсиях, так как уверено, что пенсионные отчисления позволят им после выхода на пенсию не только удовлетворять свои физические потребности, но и путешествовать, и заниматься творчеством.

Поэтому все нововведения на пенсионную тему, особенно те, которые увеличивают налоговую нагрузку на организацию и явным образом не влияют на величину пенсии граждан, вряд ли обречены на успех. По нашему мнению, доходы пенсионного фонда могут быть увеличены только в результате усиления доверия населения государственной пенсионной политике, способствующего повышению ответственности каждого за свою жизнь после выхода на пенсию, чтобы это была достойная старость, а не «время дожития».

Изменение 2020 года

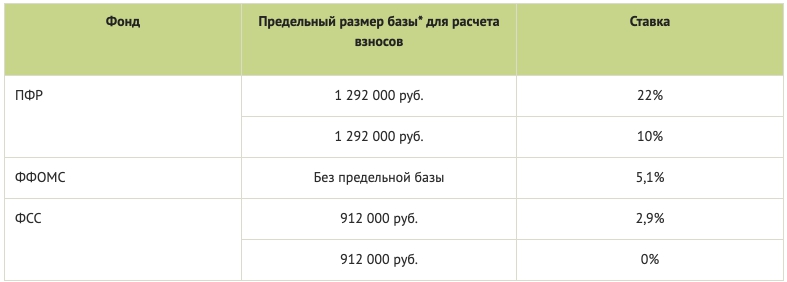

Одно из главных изменений по страховым взносам с 2020 года – увеличенные предельные базы по сумме выплат в пользу работника. Теперь лимиты установлены в размере (постановление Правительства РФ от 06.11.2019 № 1407):

- 1 292 000 руб. – для взносов на ОПС (было 1 150 000 руб.);

- 912 000 руб. – для взносов на ВНиМ (было 865 000 руб.).

Также изменены ставки страховых взносов, начисляемых с зарплаты и иных вознаграждений работников и лиц, с которыми заключены гражданско-правовые договоры.

Надо отметить, что предельную базу по взносам Правительство РФ повышает каждый год, но не по всем видам взносов. И вот, что можно посмотреть в единой таблице в КонсультантПлюс:

Данные о предельной величине базы для начисления страховых взносов на ОПС, ОСС, ОМС с 2010 г. по 2020 г. включительно.

Ставки страховых взносов для работодателей в 2020 году

Прежде в НК РФ было предусмотрено, что совокупный тариф в размере 30%, по которому исчисляют взносы большинство страхователей, будет действовать временно – в период с 2017 по 2020 год (ст. 426 НК РФ). А после указанного срока тариф взносов на ОПС должен был вырасти на 4% до 26%, а совокупный тариф соответственно – с 30% до 34% (подп. 1 п. 2 ст. 425 НК РФ в ред. до 01.01.2019). Однако законодатели передумали. И указанные основные тарифы взносов с 2019 года стали постоянными.

В связи с этим в 2020 году в общем случае применяют такие тарифы взносов (п. 2 ст. 425 НК РФ):

- на ОПС – 22% в рамках предельной величины базы и 10% при ее превышении;

- на ВНиМ – 2,9%;

- на ОМС – 5,1%;

- на травматизм – от 0,2% до 8,5%.

Законом установлены и так называемые повышенные тарифы страховых взносов. Их платят работодатели с вредными (тяжелыми, опасными) условиями труда. Ставки взносов по доп. тарифам 2020 и от чего они зависят есть в КонсультантПлюс:

Платить взносы на ОПС по дополнительным тарифам должны организации, где есть работы с правом на досрочную пенсию из п. п. 1 – 18 ч. 1 ст. 30 Закона N 400-ФЗ. Конкретные наименования работ приведены в специальных списках.

В связи с коронавирусом с 1 апреля 2020 года субъекты малого и среднего предпринимательства (МСП) платят взносы по пониженным тарифам с выплат, превышающих МРОТ (ст. 5 и 6 Федерального закона от 01.04.2020 № 102-ФЗ). Их ставки такие:

- на ОПС – 10%;

- на ОМС – 5%;

- на ВНиМ – 0%.

Соответственно, выплаты, не превышающие 1 МРОТ в месяц, облагают взносами по обычным тарифам.

А вот тариф страховых взносов 2020 на страхование от несчастных случаев на производстве и профзаболеваний просто так в законе не указан. Дело в том, что он зависит от класса профессионального риска по ОКВЭД. Как определить ставку взносов на травматизм, рассказано в КонсультантПлюс:

Тариф взносов на страхование от несчастных случаев зависит от класса профессионального риска, к которому относится ваш основной вид экономической деятельности (ст. 21 Закона № … (смотреть решение полностью).

Кому отменили пониженные ставки по страховым взносам с 2020 года

Как видно, основные ставки страховых взносов на 2020 год не изменились. А вот с пониженными тарифами ситуация иная.

С 2020 года меньше компаний могут применять сниженные тарифы по взносам. Так, не продлили пониженные тарифы для 3-х категорий:

- хозяйственных обществ и партнерств, которые на практике применяют или внедряют результаты интеллектуальной деятельности, исключительные права на которые принадлежат их учредителям либо участникам – бюджетным или автономным научным учреждениям либо бюджетным или автономным образовательным организациям высшего образования;

- организаций и ИП, которые заключили соглашения о технико-внедренческой деятельности и производят выплаты сотрудникам, работающим в технико-внедренческих особых экономических зонах или промышленно-производственных особых экономических зонах;

- организаций и предпринимателей, которые заключили соглашения о ведении туристско-рекреационной деятельности и которые производят выплаты тем сотрудникам, кто работает в туристско-рекреационных особых экономических зонах, объединенных решением Правительства РФ в кластер.

С 2020 года эти компании и ИП применяют обычные тарифы по страховым взносам (п. 2 ст. 425 НК РФ).

Кому разрешили применять пониженные ставки с 2020 года

С 2020 года вступили в силу новые льготы по страховым взносам (подп. 16 п. 1 и подп. 7 п. 2 ст. 427 НК РФ).

Так, применять ставку 0% по всем видам взносов до 2027 года включительно могут организации и предприниматели, получившие статус участника специального административного района (Федеральный закон от 03.08.2018 № 291-ФЗ), которые выплачивают доходы членам экипажей судов, зарегистрированных в Российском открытом реестре судов указанными плательщиками, за исполнение трудовых обязанностей члена экипажа судна.

При этом нулевые ставки можно применять только в отношении выплат указанным членам экипажей. По доходам прочих сотрудников работодатели применяют обычные тарифы.

Многие считают, что страховые взносы с выплат инвалидам 1, 2 и 3 групп начисляют по пониженным ставкам. Так ли это по закону? Чёткий ответ есть в КонсультантПлюс:

С выплат инвалидам I – III групп начисляйте взносы на ОПС, ОМС и ВНиМ по… (читать полностью).

Граждане, работающие с тяжёлыми и вредными условиями труда, могут рассчитывать на разные льготы помимо досрочного выхода на пенсию. За такого работника руководство должно уплачивать взносы по доп тарифам за вредные условия труда, иначе стаж просто не будет учитываться. Главное – заранее определиться с подходящими условиями.

Что это такое

Бесплатно по России

В старости граждане могут получить материальное обеспечение как только в страховой части, так и в страховой и накопительной одновременно.

Первая разновидность пенсии – это денежная выплата компенсационного характера. Граждане получают её в связи с тем, что утрачивают способность к труду. Такая часть перечисления обязательна для формирования у каждого гражданина. Учитывают страховые взносы, которые работодатель платит за своих подчинённых по стандартной процедуре.

Денежные средства аккумулируются в ПФР, потом их переводят в пенсионные баллы, за счёт чего формируется индивидуальный пенсионный коэффициент. В результате получается объём прав, которым обладает тот или иной гражданин.

Накопительная пенсия – отдельный вид перечислений для материального обеспечения граждан. Здесь формирование связано с волеизъявлением обычного гражданина.

Дополнительные тарифы по взносам для пенсионного страхового обеспечения – явление, заслуживающее отдельного рассмотрения. Руководитель обязан платить за тех, у кого трудовые обязанности связаны с вредными и опасными условиями труда.

В этом случае гарантирован выход на пенсию раньше по сравнению с другими категориями граждан. Размер взносов может составлять до 8% от общей заработной платы для сотрудников в том или ином случае. Точные цифры зависят от того, какие результаты дала специальная оценка труда. До 9% составляет тариф для тех, кто не проводил оценку.

За какую работу положены

В ТК РФ описан порядок, согласно которому та или иная работа относится к тяжёлой и опасной.

Пример профессий, для которых могут действовать соответствующие виды компенсаций:

- Водители грузовиков и автомобилей в технологических процессах, которые организованы для шахт и других объектов, на которых ведётся добыча полезных ископаемых.

- Рабочие локомотивных бригад и отдельные категории рабочих, которые на тех же объектах обеспечивают перевозку и безопасность для всего персонала, различных видов транспорта.

- Бригады, партии и отряды по изыскательным и лесоустроительным, гидрологическим, гидрографическим, геофизическим, топографо-геодезическим и геолого-разведочным работам.

- Текстильная промышленность при выполнении операций повышенной сложности.

- Трактористы-машинисты и просто трактористы в разных отраслях.

- Подземные и горячие цеха.

- Электрогазосварщики.

- Тяжёлые и вредные условия труда.

Перечень дополнительных страховых платежей

Особая и индивидуальная технология определения – вот чем этот вид сборов отличается от других, применяемых для предприятий и работодателей. Практически по каждому из классов по профессиональному риску есть отдельные программы.

Действует и специфичный способ установления при использовании таких тарифов:

- Специалисты соцстраха ежегодно вносят корректировки, а затем устанавливают цифры отдельно, индивидуально по отношению к каждому из страхователей.

- Класс профессионального риска основной работы для предприятия – главный фактор, который зачастую влияет на результат.

- В ФСС предоставляют пакет документов, чтобы подтвердить основной вид деятельности. Процедура проводится ежегодно, максимум до 15 апреля.

- Тариф устанавливается контролирующими органами, когда специалисты установят, какой вид труда для предприятия можно считать самым опасным.

В случае с ИП уплата взносов происходит по двум возможным схемам, как и расчёты:

- В качестве работодателей, когда опираются на доходы сотрудников.

- За себя. Здесь не важно, имеются ли наёмные работники.

ОПС и медстрахование становятся обязательными, когда взносы уплачивают только за себя. Этими понятиями обязательная часть и ограничивается. Но в рамках страхования допустимо уплачивать взносы добровольно. Например – на случай наступления материнства или другие ситуации, когда трудоспособность будет утрачена. Пособия выплачиваются, когда наступает страховой случай.

Суммы во время командировки во многом рассчитываются так же, как и при других обстоятельствах. Пока идут служебные командировки, за гражданами сохраняют средний заработок вместе с должностью и рабочим местом.

Статья 422 НК РФ отдельно устанавливает список расходов из-за командировок, которые взносами не облагаются, среди них:

- Оплата услуг связи.

- Найм помещений жилого назначения.

- Расходы по проезду с документальной фиксацией.

- Суточные, и так далее.

Из необлагаемых выплат исключают средний заработок, который сохраняется на указанное время. Поэтому страховые взносы и применяются согласно общему тарифу, который действует в настоящее время. Дополнительные действующие правила тоже применяют по отношению к работодателям. Как и в других ситуациях, здесь опираются на то,какая степень опасности присвоена рабочему месту после оценки рабочих условий.

Заключение

Уплата таких страховых взносов идёт так же, как и в случае обычного тарифа – в следующем месяце, когда определяют итоги прошедшего. Не позднее 15 числа в следующем периоде по отчётности происходят непосредственные начисления.

От проведения аттестации и специальной оценки на рабочих местах зависит корректность оценки, которая применяется по отношению к тому или иному работодателю. Иногда применяется правило, согласно которому работник должен достичь определённого возраста. Это обычно касается текстильной промышленности для женщин или подземных работ для мужчин.

С 1 апреля в России начал действовать ряд антикризисных мер, одна из которых – снижение ставки страховых взносов для малого и среднего бизнеса с 30 до 15% с доходов, превышающих минимальный размер оплаты труда (МРОТ). В 2020 г. МРОТ составляет 12 130 руб. Когда президент Владимир Путин анонсировал 25 марта такое изменение, он отметил, что эти меры вводятся «вдолгую, на перспективу» как долгосрочный стимул для повышения зарплат.

Тариф взносов в Пенсионный фонд России (ПФР) для малых и средних предприятий теперь составляет 10% вместо 22%, как было раньше. Тариф на обязательное медицинское страхование – 5% вместо 5,1%, а на социальное страхование и вовсе обнулился (ранее 2,9%).

Что это значит для пенсионной системы и какие меры могут быть приняты для ее балансировки?

В докризисном февральском прогнозе Федеральной налоговой службы (ФНС) на 2020 г. годовой фонд заработной платы в стране оценивался в 26 трлн руб., а взносы на выплату страховой пенсии – 5,7 трлн руб. Исходя из данных ФНС почти 30% зарплат находилось на уровне МРОТа, а количество работников в малом и среднем бизнесе на июль 2019 г. составляло 19,2 млн человек (27% от занятых в экономике). При этом, согласно Росстату, малые и средние предприятия дают около 20% ВВП.

Исходя из этих показателей недополученные страховые взносы во внебюджетные фонды в 2020 г. в целом могут достичь 600 млрд руб. ПФР из этой суммы не достанется порядка 450 млрд руб.

Между тем взносы в ПФР предназначены для финансирования страховых пенсий нынешним пенсионерам. Таким образом реализуется принцип солидарности поколений. Но бюджет ПФР и так постоянно испытывает дефицит, который покрывается за счет трансферта из федерального бюджета. Причин этого дефицита несколько. Это и растущее число пенсионеров на фоне стагнирующего количества занятых в экономике. И регулярная индексация пенсий. И множество льготных режимов, выпадающие доходы от которых компенсируются федеральным бюджетом. Но основная причина – это теневая занятость 14 млн россиян и скрытая оплата труда в размере, по данным Росстата, 13 трлн руб.

Получается, что имеющаяся распределительная пенсионная модель в условиях двойного кризиса – пандемии коронавирусной инфекции и обрушения цен на нефть – вновь оказалась в опасном положении, которое будет только усугубляться. По экспресс-оценкам экономистов, в 2020 г. ВВП России может упасть на 3% вместо роста на 1,9%, как ранее прогнозировали в правительстве. Очевидно, что серьезно сократятся доходы населения, а значит, и страховые взносы. Это не первый кризис распределительной пенсионной модели с 2008 г. Но теперь правительство фокусируется не только на покрытии текущего дефицита ПФР, но и на поддержке малых и средних работодателей, чтобы хоть как-то сберечь поступления страховых взносов.

Новые выпадающие доходы, которые появятся из-за снижения страховых взносов для части бизнеса, только из федерального бюджета не покрыть. Уже принято решение, что средства фонда национального благосостояния (ФНБ) могут быть направлены на покрытие дефицита бюджета ПФР. Выйдя из прошлого кризиса, правительство уже лишилось одного из своих резервов – резервного фонда. Если кризис затянется, то на распределительную пенсионную систему средств ФНБ, учитывая практику их использования на непенсионные цели, может не хватить.

Все ключевые параметры, используемые для назначения страховой пенсии, начали повышать давно. С 2015 г. растет необходимый минимум страхового стажа – к 2024 г. он увеличится до 15 лет. С 2015 г. также растет требование к минимальному количеству пенсионных коэффициентов (баллов) с 6,6 до 30 в 2025 г. А с 2019 г. началось повышение и пенсионного возраста: в 2028 г. он достигнет 60 лет для женщин и 65 лет для мужчин.

Можно предположить, что после кризиса последуют новые инициативы в пенсионной сфере для сокращения рисков бюджетной системы. Они могут вылиться как в изменения для льготников, так и в дальнейший рост требований к назначению страховой пенсии. Не удивлюсь, если вскоре анонсируют дальнейшее повышение требований к страховому стажу (вплоть до 25 лет, как во многих европейских странах) и пенсионному возрасту (прежде всего для женщин, как это уже реализовано в рамках пенсий для госслужащих).

В этой связи резко возрастает актуальность возрождения накопительного компонента, при котором граждане формировали бы личный пенсионный капитал с гарантиями защиты от обесценения. Еще больше подходящей для этого становится ранее анонсированная система гарантированного пенсионного плана. Внедрение этой системы даст россиянам больше возможностей формировать альтернативу страховой пенсии от государства.

Мнения экспертов банков, финансовых и инвестиционных компаний, представленные в этой рубрике, могут не совпадать с мнением редакции и не являются офертой или рекомендацией к покупке или продаже каких-либо активов.

С 1.04.2020г согласно ФЗ №102-ФЗ все индивидуальные предприниматели и организации, которые входят в реестр МСП, могут применять льготные тарифы страховых взносов - 15% вместо 30%. Взносы на травматизм остаются прежними.

Для ряда организаций, работающих в наиболее пострадавших отраслях, в период с апреля по июнь 2020 года выплачивали 0% страховых выплат. Для этого основной вид деятельности организации должен совпадать с перечнем, указанным в законопроекте №959325-7.

Кто может применять льготный тариф 15%?

Попасть в реестр и претендовать на пониженный тариф страховых взносов может ряд предприятий: микроорганизации, представители малого и среднего бизнеса. При этом вид деятельности и основной ОКВЭД не играют роли.

ФНС обновила реестр субъектов малого и среднего предпринимательства. В обновленный МСП включили те компании, которые соответствовал критериям на 1 июля, а также новые организации, зарегистрированные в июле.

В соответствии с Федеральным законом от 24.07.2007 № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» с 01 апреля 2020 года плательщики страховых взносов, признаваемые субъектами малого или среднего предпринимательства вправе начислять страховые взносы по пониженной ставке 15 процентов:

- на обязательное пенсионное страхование – 10%;

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством – 0%;

- на обязательное медицинское страхование – 5%.

Пониженный тариф страховых взносов действует только в отношении начисленных выплат (вознаграждений), которые превышают минимальный размер оплаты труда (далее – МРОТ), установленный федеральным законом на начало расчетного периода (года).

На 01 января 2020 величина федерального МРОТ – 12 130 рублей.

Уточнить, попала ли организация в обновленный реестр можно на сайте ФНС в специальном разделе по ИНН, ОГРН, ОРГНИП, названию компании или ФИО индивидуального предпринимателя.

На данный момент количество предприятий, которые вошли в реестр МСП - 5 590 081.

- И них средних - 17 562;

- Малых - 218 477.

Как пояснили в налоговом ведомстве, ряд налогоплательщиков не были включены в реестр МСП в августе прошлого года из-за того, что вовремя не сдали отчетность за 2018 год. Те из них, кто, хоть и с опозданием, но отчитались до 1 апреля 2020 года, попали в обновленный реестр.

Сдавайте отчётность вовремя с помощью сервиса 1С-Отчётность!

Антикризисное предложение с 1С:ЗУП

Кто может применять льготный тариф 0%?

В мае 2020 года Государственной думой был принят законопроект, по которому особо пострадавшие предприятия малого и среднего бизнеса были освобождены от выплат страховых взносов и уплаты налогов (кроме НДС) за второй квартал 2020 года.

Чтобы применить нулевую ставку страховых взносов основной вид деятельности совпадает с перечнем особо пострадавших отраслей. А основной ОКВЭД организации должен быть зарегистрирован на дату не позднее 01.03.2020 года.

Ознакомится с перечнем особо пострадавших отраслей можно в постановлении Правительства РФ от 18.04.2020 года №540.

Такие организации в период с апреля по июнь 2020 года могли выплачивать нулевые страховые взносы:

- в ПФР – 0%

- в ФФОМС – 0%

- в ФСС на ОСС – 0%

Также не имеет значения превышают ли начисления предельную величину базы по страховым взносам, ставка все-равно будет нулевая.

В 1С:Зарплата и управление персоналом добавлен соответствующий льготный нулевой тариф.

Какие изменения по страховым взносам произошли с 1 июля?

С 1 июля реестр МСП значительно обновился в связи с пандемией коронавируса. Рекомендуем проверить – попала ли ваша организации в обновленные списки.

Теперь компания, попавшая в реестр МСП может применять льготные тарифы с первого числа месяца, в котором компания попала в реестр, но не ранее 1 апреля 2020 года.

Например, ООО «Ромашка» попала в реестр МСП 14 августа. Компания может рассчитывать страховые взносы по льготному тарифу 15% уже с 1 августа. Срок выплаты при этом не изменился – до 15го числа.

ФНС предупреждает организации, которые недавно попали реестр МСП: страховые взносы, уплаченные за период с 01.04 по 01.07.2020 года по общим тарифам, не подлежат возврату.

Такая мера поддержки предусмотрена как долговременная. Действует тариф до конца года, но может применяется и в 2021 году.

Компании и предприниматели, на которых распространяются пониженные тарифы по основным видам деятельности, могут выбрать сами, какой по какому тарифу им делать расчет.

Льготные тарифы страховых взносов МСП

Действие сниженного тарифа распространяется только на те выплаты, которые ежемесячно превышают федеральный МРОТ – 12 130 руб. Для выплат в пределах минималки применяется прежний тариф.

Сравнивать с МРОТ нужно выплаты за каждый календарный месяц.

Страховые взносы

Для периодов до 1.04.2020

Ставка для периодов после 1.04.2020

Обязательное пенсионное страхование (ОПС)

при достижении предельной величины базы далее также действует ставка 10%

Обязательное медицинское страхование (ОМС)

По временной нетрудоспособности и в связи с материнством (ВНиМ)

Обратите внимание! Теперь выплаты по временной нетрудоспособности и в связи с материнством свыше суммы норм начисляются по тарифу 0%.

Для расчетов по льготным страховым взносам действуют новые коды для РСВ. Все коды пострадавших отраслей уже поддерживаются в 1С, не забудьте обновить вашу программу.

Пример, как рассчитать страховые взносы по ставке 15%

ООО «Ромашка» входит в реестр МСП. Сотрудник Петров работает в ООО «Ромашка» по фиксе — 45 000 руб. Выплаты по сотруднику с начала года не превышают предельную базу.

Выплаты по взносам за апрель по сотруднику составляют в пределах МРОТ по общему тарифу 30%:

- пенсионные взносы — 2 668,6р (12 130р × 22%)

- медицинские взносы — 618,6р (12 130р × 5,1%)

- социальные взносы — 351,7р (12 130р × 2,9%)

А выплаты всех федерального МРОТ в размере 32 870р (45 000р – 12 130р) начисляются по льготному тарифу 15%:

- пенсионные взносы — 3 287,0р (32 870р × 10%)

- медицинские взносы — 1 643,5р (32 870р × 5%)

- социальные взносы — 0р (0%)

Итого взносы по сотруднику составляют:

- пенсионные взносы — 5 955,6р (12 130р × 22% + 32 870р × 10%)

- медицинские взносы — 2 262,1р (12 130р × 5,1% + 32 870р × 5%)

- социальные взносы — 351,7р (12 130р × 2,9% + 0)

При расчете зарплаты сотрудника за каждый месяц, учитываются все выплаты, в т.ч. районные коэффициенты, северная надбавка и другие выплаты.

Заполнение РСВ

Независимо от вида деятельности, титульный лист и раздел 1 заполняются в общем порядке нарастающим итогом, не влияет, сколько тарифов применял работодатель с начала года.

Приложения 1 и 2 раздела 1 нужно заполнить и рассчитать по каждому применяемому тарифу.

Во всех случаях использования льготного тарифа формировать РСВ необходимо по двум кодам – 01, основной, который был всегда и льготный (код 20 – пониженный и код 21 – нулевой).

Пример заполнения РСВ с пониженными взносами

При льготном, пониженном тарифе необходимо соблюдать следующий порядок заполнения. В третьем разделе по кодам НР – указывается основной тариф. Сумма, облагаемая обычными взносами – не превышает размер МРОТ. Для МС – указывается льготный тариф.

Пример заполнения РСВ с нулевыми взносами

Для нулевого тарифа по коду КВ ставится прочерк. Т.е. категория застрахованного лица полностью необлагаемая.

Проверить корректность заполнения РСВ в 1С:ЗУП можно с помощью Анализа страховых взносов (Анализ взносов в фонды), где наглядно выводится к показу 2 таблички – по каждому виду тарифов, основной плюс пониженный. В Анализе в разрезе физических лиц выводятся все данные для проверки формирования третьего раздела РСВ.

Обратите внимание, корректно автоматически формируется и заполняется РСВ только в последних релизах 1С:Зарплата и управление персоналом. Чтобы данные заполнялись корректно, достаточно обновиться до последнего релиза и в настройках учетной политики указать дату, с которой применяется льготный тариф.

Читайте также: