Будут ли существовать негосударственные пенсионные фонды

Письмо для подтверждения подписки отправлено на указанный вами e-mail.

23 октября 2017 09:18

Как выбрать управляющую компанию или негосударственный пенсионный фонд для формирования накопительной пенсии?

В чем разница между государственным пенсионным фондом и негосударственным? М. Монгуш, Кызыл

Отвечает руководитель группы по инвестированию пенсионных накоплений ОПФР по Республике Тыва Чимис Эрес-ооловна Монгуш.

Вы можете спросить «Зачем мне слушать про пенсию сейчас, когда мне всего 20,30 или 40лет и до нее еще, ох, как далеко?!» Но не торопитесь отмахиваться от этой темы. Это здорово, что вам до пенсии пока далеко! Ведь, чем раньше начнете задумываться о будущей пенсии, тем больше успеете сделать, чтобы увеличить ее размер.

- Для этого необходимо контролировать платит ли работодатель взносы за Вас в ПФР.

- Грамотно управлять своими пенсионными накоплениями.

Система обязательного пенсионного страхования (ОПС) действует в России с 2002 года и базируется на страховых принципах: основой будущей пенсии гражданина являются страховые взносы, которые уплачивают за него работодатели в течение всей трудовой жизни.

Чтобы стать участником системы ОПС и формировать свои пенсионные права, нужно быть зарегистрированным в системе индивидуального (персонифицированного) учета ПФР. В этой системе в течение всей трудовой деятельности гражданина фиксируются данные, необходимые для назначения, выплаты и перерасчета пенсии: о стаже, периодах трудовой деятельности и местах работы, и в первую очередь – о страховых взносах, поступивших в фонд его будущей пенсии.

Страховые взносы в ОПС работодатели платят по тарифу 22% от фонда оплаты труда работника. Из них 6% тарифа могут идти на формирование пенсионных накоплений, а 16% – на формирование страховой пенсии, а могут, по выбору гражданина, все 22% идти на формирование страховой пенсии.

Важно знать! В 2014 - 2019 годах по решению государства все средства страховых взносов на обязательное пенсионное страхование, уплачиваемые работодателями за своих работников, направляются на формирование страховой пенсии, т.е. все 22% идут на формирование только страховой пенсии.

Накопительная часть будущей пенсии формируется у работающих граждан 1967 года рождения и моложе, а также у участников Программы государственного софинансирования пенсий, уплачивающих дополнительные страховые взносы.

Граждане, у которых формируются средства пенсионных накоплений в системе ОПС, вправе передавать эти средства страховщику для инвестирования на финансовом рынке государственной или частными управляющими компаниями. Страховщиком пенсионных накоплений может быть Пенсионный фонд России или негосударственный пенсионный фонд, входящий в систему гарантирования прав граждан. ПФР инвестирует пенсионные накопления через государственную управляющую компанию «Внешэкономбанк» и частные управляющие компании.

В Российской Федерации есть два типа пенсионных фондов — государственный (ПФР) и негосударственные (НПФ).

Государственный пенсионный фонд

В России на данный момент работает только один государственный пенсионный фонд — Пенсионный фонд Российской Федерации (ПФР). ПФР является крупнейшей федеральной системой оказания государственных услуг в области социального обеспечения в России. Пенсионный фонд России входит в бюджетную систему страны и выполняет широкий круг социально значимых задач, связанных с пенсионным обеспечением и пенсионным страхованием граждан РФ.

Негосударственные пенсионные фонды (НПФ)

Негосударственный пенсионный фонд – некоммерческая организация социального обеспечения. На рынке пенсионного страхования НПФ осуществляют несколько видов деятельности, в том числе деятельность по негосударственному пенсионному обеспечению участников НПФ в соответствии с договорами негосударственного пенсионного обеспечения. НПФ, как и ПФР, может выступать страховщиком гражданина в части его пенсионных накоплений. По достижении человеком пенсионного возраста НПФ обязан выплачивать накопительные пенсии, исходя из размера накоплений гражданина, сформированных на его счете в НПФ.

В чем отличие государственного пенсионного фонда от негосударственного

Главное отличие государственного пенсионного фонда от негосударственного в том, что ПФР включен в бюджетную систему и полностью подотчетен государству, а НПФ —не входит в бюджетную систему РФ и является частной компанией.

Выбор НПФ только за Вами

Необходимо внимательно подходить к выбору негосударственного пенсионного фонда (НПФ), принимать во внимание опыт, репутацию НПФ и показатели доходности от инвестирования пенсионных накоплений. Полная информация о негосударственных пенсионных фондах размещена на сайте Банка России и на сайтах самих НПФ. Список негосударственных пенсионных фондов, которые вошли в систему гарантирования прав застрахованных лиц, размещен на сайте Банка России и Агентства по страхованию вкладов.

Выбор страховщика – это личное решение гражданина. Требовать перевода средств пенсионных накоплений в НПФ не имеют права ни работодатель, ни агентства по трудоустройству, ни коммерческие банки при кредитовании.

Варианты подачи заявлений о переводе пенсионных накоплений в УК и НПФ:

Через клиентскую службу ПФР или МФЦ

-

Заявление можно подать как лично, так и через представителя.

Через интернет

-

Подать электронное заявление можно через Единый портал государственных услуг или Личный кабинет гражданина на сайте ПФР. И в том, и в другом случае электронное заявление должно быть подписано усиленной квалифицированной электронной подписью.

По почте

-

В этом случае установление личности гражданина и проверка подлинности его подписи осуществляется нотариусом или в установленном законодательстве порядке.

Если Вы принимаете решение о смене страховщика, то есть о переводе средств пенсионных накоплений из ПФР в НПФ или из НПФ в ПФР, чтобы избежать потери инвестиционного дохода или убытков от инвестирования пенсионных накоплений, рекомендуется подавать заявление о переходе к новому страховщику через пять лет. Менять страховщика, переводя свои пенсионные накопления чаще одного раза в пять лет, не выгодно. Такой переход повлечет за собой уменьшение суммы пенсионных накоплений гражданина.

В случае возникновения дополнительных вопросов Вы можете обратиться в Отделение Пенсионного фонда Российской Федерации по Республике Тыва по адресу: г.Кызыл, ул.Кочетова, д.18, каб. 308, тел. (394 22) 9-61-20.

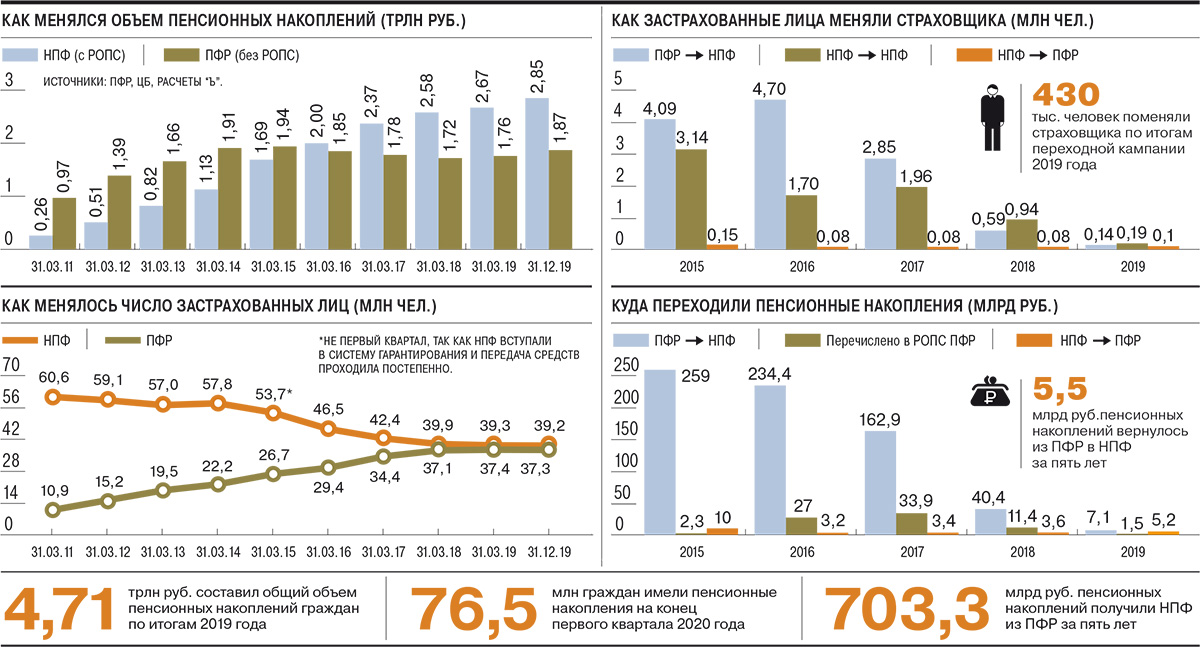

Негосударственные пенсионные фонды (НПФ) впервые в истории по итогам 2019 года столкнулись с сокращением клиентской базы по обязательному пенсионному страхованию. Оно было связано и с возвращением части клиентов в Пенсионный фонд России (ПФР), и с уходом по естественным причинам: смертям и досрочным выплатам. Привлечение же новых клиентов в НПФ почти прекращено. И если в прошлому году отток средств был компенсирован ростом стоимости инвестпортфелей, в этом на фоне падения финансового рынка помощи ждать не следует. Это может привести к сокращению объемов активов под управлением частных фондов.

Впервые в истории существования в России накопительной пенсионной компоненты количество клиентов НПФ сократится после подведения итогов переходной кампании. Это следует из расчетов “Ъ”, основанных на предварительных неофициальных данных Пенсионного фонда России (см. “Ъ” от 16 марта). На 1 апреля 2020 года количество застрахованных лиц составит 37,3 млн граждан, на 100 тыс. человек меньше, чем год назад.

Таким образом, число клиентов частных фондов так и не смогло превысить количество россиян, которые выбрали государственного страховщика. На отчетную дату, по расчетам “Ъ”, их было больше на 2 млн человек — 39,2 млн граждан.

Негативной динамике по клиентской базе частных фондов предшествовало замедление ее роста в результате переходной кампании еще 2018 года. Тогда количество застрахованных лиц в НПФ увеличилось менее чем на 400 тыс. человек (см. “Ъ” от 6 марта 2019 года). В предыдущие десять лет количество клиентов частных фондов прирастало на несколько миллионов человек в год. С 2010 года их клиентская база выросла почти в пять раз.

Передача пенсионных накоплений от одного страховщика к другому — одна из застарелых проблем системы обязательного пенсионного страхования (ОПС), которая во многом связана с балансировкой рисков неправомерных переводов и возможности продавать продукт в широких агентских сетях.

До 2014 года ПФР дистанционно принимал заявления о смене страховщика через трансфер-агентов (см. “Ъ” от 17 января 2014 года), а затем через удостоверяющие центры (УЦ, см. “Ъ” от 28 июня 2017 года). Однако эти способы перестали действовать в связи с высокими рисками фальсификации заявлений. Также был перекрыт дистанционный канал сдачи заявлений «в бумаге», через курьеров или по почте (см. “Ъ” от 12 августа 2019 года), несший те же риски. В итоге с прошлого года действуют лишь два способа: личный визит в отделение ПФР (или же через представителя с нотариально заверенной доверенностью) и дистанционный — через единый портал госуслуг (ЕПГУ),— при котором подача заявления должна быть подписана усиленной квалифицированной электронной подписью, выдаваемой УЦ.

Председатель совета директоров НПФ «Будущее» Галина Морозова о том, чем определяется уход граждан из НПФ

Технологические проблемы в подаче заявлений через ЕПГУ, наблюдавшиеся в начале прошлого года (см. “Ъ” от 17 апреля 2019 года), а также «антифрод»-механизмы, настроенные в портале против массовой сдачи заявлений, привели к невозможности для большинства крупнейших игроков наладить массовое привлечение новых застрахованных лиц.

В результате прошлогодняя переходная кампания стала самой слабой в истории системы — за год было подано менее 350 тыс. заявлений на смену страховщика (см. “Ъ” от 5 декабря 2019 года). Отрицательное влияние оказал и введенный в прошлом году период охлаждения, который приходится на декабрь и во время которого можно отказаться от поданного заявления (см. “Ъ” от 28 января). Вместе с тем общее количество переходов возросло благодаря реализации прав застрахованных лиц на срочный перевод пенсионных накоплений (см. “Ъ” от 25 февраля).

В результате в этом году было удовлетворено 430,9 тыс. заявлений: 187,3 тыс. человек сменили один НПФ на другой, 138,6 тыс. ушли из ПФР, а 104,9 тыс. человек вернулись в него (см. “Ъ” от 16 марта). В то же время с 1 апреля по 31 декабря 2019 года клиентская база НПФ сократилась почти на 150 тыс. человек за счет граждан, вышедших на пенсию досрочно и получивших единовременную выплату (при отсутствии достаточных средств для назначения пожизненной выплаты), а также умерших. Это обеспечило первое в истории российского рынка уменьшение количества клиентов НПФ по итогам переходной кампании.

С 2020 года регулятор также ввел новую форму типового договора об ОПС, предполагающую подпись со стороны НПФ «единоличного исполнительного органа фонда». Эта норма, в частности, ограничивает массовое подписание со стороны гендиректоров НПФ заключенных с клиентами договоров, усложняет логистику документооборота, а также вводит личную ответственность главы фонда за возможный неправомерный перевод застрахованного лица (см. “Ъ” от 15 января).

В результате ряд крупных игроков остановили привлечение. Проводивший в прошлом году тестовые продажи ОПС НПФ Сбербанка, по-видимому, не собирается ставить продукт на полку материнского банка. «Какого-то существенно активного привлечения по ОПС (по этому году.— “Ъ” ) мы не запланировали»,— признавала в начале марта руководитель блока «Управление благосостоянием» Сбербанка (в него входит и НПФ) Наталья Алымова. Во многом именно динамикой привлечения крупнейшего фонда определялась активность рынка.

Лидер позапрошлогодней и прошлогодней кампаний «ВТБ Пенсионный фонд» также пока не предпринимает активных действий и не планировал их, уверяли источники “Ъ”. «В этом году "ВТБ Пенсионный фонд" продолжает работу по привлечению застрахованных лиц в соответствии с действующим законодательством»,— пояснила глава НПФ Лариса Горчаковская, отметив, впрочем, что за первый квартал в пользу фонда было подано лишь 764 заявления. Гендиректор НПФ «Открытие» Михаил Моторин рассказывал, что фонд также не собирается охотиться за новыми клиентами, а «собирается сосредоточиться на защите клиентской базы» (см. “Ъ” от 19 февраля).

ПФР исторически был основным донором для пополнения клиентской базы частных фондов, ежегодно лишаясь миллионов своих клиентов. Однако эта практика стала ломаться еще в кампанию 2018 года (см. “Ъ” от 6 марта 2019 года). Впрочем, тогда ПФР лишился около 500 тыс. застрахованных лиц. По итогам же кампании 2019 года нетто-отток составил менее 35 тыс. человек.

На фоне прекращения частными фондами привлечения ПФР в этом году может превратиться из донора в основного бенефициара переходной кампании. Традиционно около 100 тыс. граждан по итогам каждой кампании возвращаются в фонд. Сейчас в ряде НПФ отмечают, что более 75% поданных в первом квартале заявлений на уход пришлось на перевод накоплений в ПФР.

«Люди больше идут в ПФР и почти не переходят в другие фонды»,— рассказывает топ-менеджер НПФ из первой десятки. Двое его коллег видят «незначительный» всплеск подачи заявлений в пользу ПФР. Это подтверждается и оценкой “Ъ”, основанной на данных нескольких НПФ. В первом квартале 2019 года было всего подано 15,6 тыс. заявлений, в этом году только в пользу ПФР заявления уже превышают эту цифру. При этом в НПФ Сбербанка по итогам первых трех месяцев года «не фиксируют всплеска в части оттока застрахованных лиц», отмечает директор по развитию фонда Александр Прокопенков. Сохранение прошлогодней динамики отмечают и еще в одном НПФ, входящем в десяток крупнейших.

Большинство НПФ обладают не очень устойчивой клиентской базой, отмечают два контрагента частных фондов и бывший топ-менеджер одного из них. По их словам, сформированная за счет внешних агентских продаж, при которых гражданин не всегда понимал, куда и зачем переводит свои пенсионные накопления, она в большинстве своем не отличается лояльностью. «Помимо откровенного "фрода" агенты привлекали застрахованных лиц, продавая им продукт частного фонда, например, под видом пенсионной реформы, без привязки к конкретному НПФ или же предоставляя о частном фонде неверную информацию. И это не говоря о, например, подложенных в пакете документов в банках заявлениях и договорах об ОПС»,— говорит один из собеседников “Ъ”. Также, по его словам, на нелояльность к своему НПФ повлияли покупки, слияния и переименования фондов.

Управляющий директор «Эксперт РА» Павел Митрофанов об эволюции пенсионной системы

Разочарование в системе частных фондов могли вызвать и скромные результаты инвестирования. Несколько лет НПФ в большинстве своем проигрывали по доходности государственной управляющей компании (ГУК) ВЭБ.РФ, которая управляет средствами «молчунов». «На протяжении последних пяти лет результаты портфелей ВЭБ.РФ по доходности от инвестирования накоплений стабильно опережали инфляцию, в сравнении с крупнейшими НПФ результаты ГУК были в числе лучших, а в отдельные годы — самыми высокими»,— отмечает вице-президент блока доверительного управления ВЭБа Александр Попов.

Во многом на результаты НПФ влияют законодательно установленные максимальные лимиты по вознаграждению, на которые имеют право частные фонды и которые они по большей части выбирают полностью. Например, в прошлом году инвестиционные результаты НПФ были выше, чем по расширенному портфелю ВЭБа, однако за счет вознаграждения, взятого частными фондами, на счета клиентов была разнесена меньшая доходность (см. “Ъ” от 28 февраля).

Помимо оттоков клиентов из НПФ в ПФР, существует естественная убыль застрахованных лиц. Она связана со смертностью клиентов НПФ (в этом случае пенсионные накопления выплачиваются правопреемникам), а также с застрахованными лицами, которые получили право на выплату пенсии, однако объем средств на счету у них был недостаточен для назначения пожизненной пенсии, и они были выплачены единовременно (см. “Ъ” от 3 июня 2019 года).

По расчетам “Ъ”, такого рода убыль клиентов по прошлому году составила около 200 тыс. человек, что соответствует 0,6% от агрегированной клиентской базы НПФ. Эти данные подтверждаются данными одного из крупнейших российских НПФ, у которого по итогам прошлого года единовременная выплата была назначена чуть больше 0,4% клиентов, а смертность составила немногим меньше 0,4%. До 2028 года, по расчетам этого фонда, рост выплачиваемых сумм правопреемникам будет ежегодно расти на 0,1 процентного пункта, а единовременные выплаты — на 0,2 процентного пункта. Таким образом, даже если отток клиентов в ПФР сохранится на уровне переходной кампании прошлого года, то без притока средств из госфонда сокращение клиентской базы НПФ может по итогам этого года превысить 400 тыс. человек, или более 1% от нынешних застрахованных лиц.

«Небольшое сокращение клиентской базы частных фондов по этому году отчасти компенсируется заработанным ими значительным инвестиционным доходом, что в итоге приведет к росту портфеля НПФ»,— считает гендиректор консалтинговой компании «Пенсионный партнер» Сергей Околеснов. Однако, по его мнению, ситуация будет усугубляться.

Стабильный отток застрахованных лиц из НПФ в ПФР на уровне 100 тыс. клиентов сохранится, вырастут смертность и выплаты правопреемникам, увеличатся единовременные выплаты. В отсутствие привлечения новых клиентов из ПФР и при негативной динамике финансового рынка это может привести к сокращению инвестиционного портфеля самих фондов. «Первым звонком, предупреждающим индустрию о кризисе, стало сокращение количества клиентов, вторым может стать сокращение инвестиционного портфеля по итогам года»,— отмечает Околеснов.

В 2022 году начнут по общим основаниям получать право на выплату пенсионных накоплений женщины, а в 2027 году — мужчины. Это резко увеличит оттоки клиентской базы. Это будет долгий период ухода денег ОПС с рынка, полагает гендиректор УК «Ронин траст» Сергей Стукалов, растянутый на многие годы.

Лучшие фонды 2019-2020 года по надежности и доходности

Бесплатно по России

НПФ представляют собой фирмы, занимающиеся выгодными инвестициями денег граждан в разные проекты. От того, насколько грамотно фонд распорядится инвестициями, зависит доход его клиентов.

Плюсы хранения пенсионных накоплений в подобной организации заключаются в следующем:

- Можно повлиять на собственную пенсию. Гражданин может самостоятельно решить, сколько взносов он будет делать в фонд.

- Можно получать пенсионные выплаты от разных организаций. Диверсификация источников пассивного дохода положительно влияет на материальное благосостояние. Хранение накоплений даже в одном НПФ позволяет получать 2 пенсии (от государства и от НПФ). Кроме того, можно принимать участие сразу в нескольких фондах.

- Государство регулирует деятельность фондов. Все НПФ должны следовать законам государства, располагать разрешениями для занятия собственной деятельностью, предоставлять отчеты государству. Это выступает одним из факторов надежности, который уменьшает риски перевода накоплений в негосударственный фонд.

- Налоговые льготы. При этом они предоставляются не только гражданам, но и нанимателям, которые делают отчисления. Внесенные в фонд деньги не учитываются при налогообложении участника фонда и нанимателя.

- Прозрачная деятельность. Участники фонда могут в любой момент получить данные по собственным счетам и узнать, сколько отчислений было сделано, какой доход был начислен.

Основные минусы участия в НПФ таковы:

- Малый уровень дохода от инвестиций. Процент увеличения капитала в НПФ обычно весьма небольшой (примерно 10 процентов в год).

- Невозможно получить свои деньги раньше положенного срока. Получить накопления из негосударственного фонда возможно лишь в исключительных ситуациях (смерть, получение статуса «инвалид», тяжелая болезнь, эмиграция). В прочих ситуациях получить собственные деньги раньше срока невозможно.

- Отсутствие влияния клиентов НПФ на то, куда будут инвестированы их деньги. НПФ вкладывают деньги участников туда, куда захотят. Для рядовых граждан подобный недостаток несущественен, однако опытный инвестор, возможно, мог бы гораздо выгоднее распорядиться своими денежными средствами.

- Прибыль облагается налогом. Делая отчисления в НПФ, гражданин получает налоговые льготы. Однако при получении денег из фонда нужно платить налог, начисляемый при операциях с капиталом.

«Европейский» НПФ является одним из самых известных. Он пользуется популярностью среди граждан по причине неплохой доходности. У данной фирмы больше миллиона клиентов, которые доверили ей собственные накопления.

В НПФ предусмотрены европейские стандартны обслуживания. Так, граждане могут создать личный кабинет на сайте фонда, а также следить за движениями денежных средств. Можно переводить деньги в другой НПФ при банкротстве.

Повышенная процентная ставка определена для граждан, которые вкладывают свои накопления в «Сургутнефтегаз». Фирма вовремя выплачивает пенсии, находится на рынке больше 20 лет, имеет положительную репутацию среди россиян.

- «Сбербанк». Множество россиян предпочитают переводить собственные накопления именно в официальный фонд Сбербанка. Основным стимулирующим фактором здесь выступает то, что накопления находятся под защитой государства. Обязательное страхование позволяет увеличить свои накопления посредством периодических взносов. Для людей, которые планируют продолжить работать даже в пожилом возрасте, предусмотрены особые программы. Есть корпоративные программы, направленные на увеличение эффективности работы бизнеса.

- «ВТБ».

- «ГАЗФОНД».

- НЕФТЕГАРАНТ.

- «Атомгарант».

- «Альянс».

- «Алмазная осень».

- «Сургутнефтегаз».

- «Ренессанс пенсии».

- «Социум».

- Лукойл Гарант (Открытие).

- НПФ Электроэнергетики.

По объему накоплений

- «Сбербанк».

- «ГАЗФОНД».

- «Открытие».

- «БУДУЩЕЕ».

- «ВТБ Пенсионный фонд».

- «САФМАР».

- «НЕФТЕГАРАНТ».

- «Доверие». Данный фонд был открыт 18 лет назад. Его учредили фирмы, участвующие в экономической жизни Нижнего Новгорода, а также крупные банковские организации. НПФ принимает участие в программе софинансирования, которая позволяет значительно увеличить пенсионные накопления.

- «Большой».

- «Социум».

По числу застрахованных

Рейтинг доходности – список фондов

Доходность характеризует сумму, на которую НПФ увеличил имеющиеся накопления. Заранее определить показатель процента накоплений нельзя, однако надежные организации обычно уже при оформлении соглашений с гражданами сообщают им об объемах планируемого дохода либо демонстрируют прибыль прошлых лет.

Таблица доходности негосударственных пенсионных фондов:

| Название фонда | Доходность с начала года, % |

| «ГАЗФОНД» | 9.13 |

| «Согласие-ОПС» | 6.82 |

| «Первый промышленный альянс» | 6.81 |

| «Алмазная осень» | 6.8 |

| «ВТБ Пенсионный фонд» | 6.8 |

| «УГМК-Перспектива» | 6.63 |

| «НЕФТЕГАРАНТ» | 6.43 |

| «Сбербанк» | 6.35 |

| «Сургутнефтегаз» | 6.26 |

| «Согласие» | 6.04 |

| «Оборонно-промышленный фонд имени Ливанова» | 5.82 |

| «Стройкомплекс» | 5.75 |

| «Ханты-Мансийский фонд» | 5.72 |

| «Владимир» | 5.46 |

| «Транснефть» | 5.16 |

| «АКВИЛОН» | 5.1 |

| «Национальный» | 4.94 |

| «Роствертол» | 4.7 |

| «Гефест» | 4.5 |

| «Атомфонд» | 4.29 |

| «Федерация» | 4.19 |

| «Доверие» | 4.1 |

| «Волга-Капитал» | 3.97 |

| «Социум» | 3.86 |

| «Альянс» | 3.75 |

| «Ростех» | 3.03 |

| «ПРОФЕССИОНАЛЬНЫЙ» | 2.94 |

| «Большой» | 2.62 |

| «Магнит» | 2.16 |

| «САФМАР» | 1.16 |

Полезное видео

Стоит ли переводить свои накопления в НПФ? Смотрите в видео:

Ключевая задача инвестирования – обеспечить пассивный доход на пенсии. В связи с этим вопрос, касающийся негосударственных пенсионных фондов России актуален. Стоит ли доверять деньги НПФ? В данной статье рассмотрим существующие подводные камни, преимущества и недостатки НПФ, особенности сотрудничества с негосударственным фондом.

Принцип работы пенсионной системы

В мире существует два принципа организации пенсионной системы:

- солидарная;

- накопительная.

Суть солидарного – есть работающие граждане в стране, которые оплачивают содержание действующих пенсионеров. Система работает до момента, пока количество работающих граждан = числу пенсионеров, или не намного превышает. Когда в стране падает рождаемость, число работающих снижается, то пенсионная система солидарная работает на основе финансовой классической пирамиды. Те, кто первые вложили деньги смогут их вернуть назад, а последние подвергаются риску не получить выплаты.

Второй принцип – накопительный, когда из заработка работающего человека взимается определенная сумма, перечисляется на накопительные счета. Средства направляются на инвестирование, в активы которые считаются консервативными, и обеспечивают незначительную прибыльность. Данными деньгами на накопительных счетах управляет государство, Внешэкономбанк, или частные пенсионные фонды, негосударственные.

До 2014 в России все шло неплохо, до момента когда НПФ стало недостаточно денег на дорогостоящие командировки и элитную недвижимость, то есть якобы на выплаты пенсий. Было принято решение заморозить средства россиян. То есть те деньги, которые должны были перечисляться на накопительную часть, перебросить на текущих пенсионеров. Получается, что на данный момент негосударственные пенсионные фонды и Внешэкономбанк управляют деньгами, которые поступили с 2002 по 2013 год. Такие действия также не помогли.

В 2018 году пенсионный возраст в РФ пришлось повысить. Существуют разнообразные расчеты, относительно того, если бы пенсионный фонд более эффективно расходовал средства, не держал много сотрудников, не выстраивал офисы в разных городах РФ, возможно повышение возраста можно было отложить на десятилетия.

9 июля 2019 была ликвидирована государственная программа «Развитие пенсионной системы», которую начали разрабатывать в 2010 году. Из-за разногласий в финансировании, программу не утвердили. В марте 2014 года пытались утвердить программу через 2 месяца. Цель на 2018 год – увеличение пенсии в 2 раза прожиточного минимума пенсионеров.

- средний прожиточный минимум на 2019 год 8 тыс. рублей;

- средняя пенсия 2019 14 тыс.

Интересный факт, что прожиточный минимум для трудоспособного населения 11 тыс., для пенсионеров 8 тыс.

Ситуация в НПФ

Изменения внутри государственной пенсионной системы оказали гнетущее воздействие на негосударственные. Информация за 2018 год, впервые в истории средневзвешенная доходность, начисленная НПФ на счета клиентов, упала ниже нулевой отметки. Это связано с убыточной работой определенных фондов. В РФ осталось около 50 работающих негосударственных пенсионных фондов, в основном они консолидированы вокруг государственных банков. С одной стороны – это нехорошо, но в условиях современной России, чем ближе к государству, тем стабильней. Согласно статистике чуть больше половины НПФ смогли начислить гражданам дохода чуть выше инфляции 4,3%.

До 2018 НПФ существовали за счет платы за успех, за определенный процент который забирали от дохода, весной 2018 года лобби негосударственных фондов добилось того, что появилась фиксированная плата за управление. Размер оплаты не зависит от результата, которые показывает организация.

Фиксированная плата 0,75% средней стоимость активов ежегодно. Сумма не большая, но за определенный период фирма забирает внушительную долю прибыли.

Кроме платы за управление, взимается плата за успех. Размер, которого колеблется, и может достигать 15%. Необходимо понимать, что если организация отработала в убыток, плата за управление еще больше углубляет потери, в которых пребывает клиент.

Согласно статистике, в 2018 году организации, давшие нулевую доходность, в среднем выплатили себе премии свыше 33 млрд. рублей.

Накопления в негосударственных пенсионных фондах банков России пребывают под защитой ОСВ. Если НПФ обанкротиться, деньги будут возвращены. Нужно понимать, что клиент отдает деньги на определенный период, в это время в стране была инфляция, накопления обесценились. Как раз от инфляционной коррозии никто не защитит. НПФ обязаны ежегодно делать отчисления в ОСВ, это 0,00024% и резервы по пенсионному страхованию 0, 25%.

Статистика за 2018:

- в ОПС фонды внесли 22 млрд рублей;

- в ОСВ 3 млн рублей.

Данная страховка с одной стороны требуется, но с другой стороны она максимально не защищает от форс-мажорных ситуаций. В особенности нужно учитывать, что в данном случае речь идет о длительном инвестировании, поэтому без инфляции никуда.

Помните, что изменить НПФ можно не чаще чем 1 раз в 5 лет. Инвестиционная прибыль в большинстве случаев теряется. Правда, в ЦБ говорят, что введут определенные коррективы, возможно даже отметить ограничения. Поскольку это стало основой для создания мошеннических схем, когда людей насильно переводят в другую негосударственную организацию, а пенсионеры об этом даже не знают. Периодически следует проверять, где находятся накопления.

1 января 2020 года грозило введением индивидуальных пенсионных планов – данная система призвана сменить накопительную историю. Суть работы схожий, россиянин будет самостоятельно перечислять процент от зарплаты в фонды. Возможно, участие в системе ИПС будет добровольным, деньги можно будет забрать и заниматься управлением самостоятельно. Если такая возможность будет – это идеальное решение, позволяющее не делится своими доходами с организацией, которая использует их не эффективно.

НПФ предлагает разные коммерческие продукты, поскольку нужно заработать. Одним из которых выступает индивидуальный пенсионный план, самостоятельное накопление пенсии. Если ознакомиться с комиссионными издержками – это чрезмерно высокая оплата. Каждый при желании может самостоятельно составить базовый инвестиционный портфель, существуют ИНС, дающее право на получение налогового вычета. Также можно купить консервативные инструменты в виде ОФЗ или акции голубых фишек. Результат может быть и лучше, при этом вы экономите на комиссии.

Будущим пенсионерам дается выбор, где хранить и копить будущее обеспечение. Одним из вариантов накопления сбережений является негосударственный пенсионный фонд. Такие организации обещают большие пенсии. Стоит разобраться, что они из себя представляют и можно ли доверять им свою пенсию.

Что такое НПФ и зачем они нужны

Негосударственные фирмы обещают как минимум сохранить пенсию, как максимум – увеличить. Так как все деньги не просто лежат на счетах, а инвестируются под проценты.

Что такое пенсионные накопления

Каждый человек, работая, обеспечивает свою старость ежемесячными выплатами – пенсией. Проведенные реформы в 2010 году пенсию разделили на 3 части: страховую, базовую, накопительную. Все, кто родился после 1967-го, могут распоряжаться накопительной частью пенсии, которая составляет 6 % .

Она может храниться:

- в управляющей компании;

- в НПФ;

- в пенсионном фонде.

Виды пенсионных выплат

В России государство предоставляет следующие виды обеспечения:

- Страховая пенсия. Полагается по старости, инвалидности или потере кормильца. Так называемая компенсация за все трудовые годы. Это установленная государством сумма, индексируемая каждый год.

- По гособеспечению полагается за выслугу, по достижении пенсионного возраста, социальная. Компенсация за утраченную способность работать. Для военных, пострадавших от катастроф и далее по списку.

- Накопительная. Формируется из отчислений работодателя, процентов от инвестирования.

- Негосударственное обеспечение. Личные взносы в счет будущего обеспечения.

Размер дополнительной пенсии

Размер обеспечения зависит от вида пенсии и следующих факторов:

- страхового стажа;

- объема выплат за время трудоустройства;

- возраста;

- специальных или тяжелых условий труда;

- льгот.

Как работают

Суть работы негосударственных пенсионных фондов. Пишется заявление о переходе в НПФ. Средства переходят в распоряжение фонда, вводятся в оборот, инвестируются для получения дохода.

При наступлении пенсионного возраста негосударственный пенсионный фонд ежемесячно выплачивает обеспечение с прибавкой. Накопления вырастают за счет того, что деньги все это время «работают». В то время как в пенсионном фонде они не увеличиваются.

Нужна ли лицензия фондам

Деятельность негосударственных фондов находится под жестким контролем госорганов и законодательства. Открыть НПФ не так просто.

Необходимо получение лицензии на осуществление пенсионного обеспечения и страхования. Выдает Банк России на неограниченное время.

Чтобы получить такую лицензию, организация должна соответствовать ФЗ № 75 по всем пунктам:

- организационно-правовая форма негосударственного пенсионного фонда;

- пенсионные и страховые правила должны отвечать всем требованиям;

- проверяется совет директоров, коллегиальный фонд, главбух, работники внутреннего контроля;

- размер уставного капитала.

Устройство

Негосударственный пенсионный фонд работает по следующей схеме. Полученные деньги должны инвестироваться с минимальным риском. Для этого подойдут облигации, ценные бумаги. Выдавать кредиты другим фирмам запрещено. Данные сбережения неприкосновенны, их не смогут конфисковать даже государственные органы. Именно это гарантирует их сохранность.

Вся структура управления фонда устанавливается законами.

Совет директоров, состоящий из учредителей. Может также быть представитель вкладчиков. Они занимаются фондом бесплатно и добровольно.

Попечительский совет, он же контролирует работу негосударственного фонда и представляет интересы вкладчиков.

Бухгалтерия каждый год предоставляет отчетность независимым экспертам. По их заключениям публикуется отчет. Кроме отчета, ежегодно проводится актуарная оценка: способен ли негосударственный фонд продолжать свою работу.

Кто осуществляет контроль деятельности негосударственных фондов

Работу негосударственных пенсионных фондов регулируют несколько структур:

- Центробанк России. Основной контролирующий орган. Издает правовые документы, ведет реестры, проведение проверок с доступом к документам, проведением бесед с сотрудниками;

- Министерство труда. Устанавливает правила по взаимодействию с другими фондами, вкладчиками, пенсионным фондом;

- Министерство финансов. Контролирует учет, назначение, выплаты пенсионных сбережений.

Стоит ли переходить в НПФ (шило на мыло)

Перевод НЧ – добровольное желание. Негосударственные пенсионные фонды организованы для того, чтобы была возможность и альтернатива увеличения размера обеспечения в старости.

Плюсы и минусы НПФ

В первую очередь о преимуществах:

- увеличение накопительной части за счет инвестирования;

- передача по наследству;

- материальное страхование (средства никуда не пропадут). Даже если НПФ ликвидируется, средства переводятся в ПФ;

- можно переводить деньги между некоммерческими организациями или вернуть их в ПФ;

- отслеживание накоплений на сайте;

- прозрачная деятельность организаций и ежегодная отчетность.

Теперь о недостатках:

- предугадать, насколько увеличатся накопления, невозможно из-за нестабильности финансового рынка;

- ответственность за выбор некоммерческой организации остается на вкладчике;

- проценты по НЧ теряются при смене фонда или ликвидации организации.

Риски

При переходе в НПФ есть вероятность того, что:

- заявка на переход не будет одобрена;

- может потеряться весь инвестдоход, так как переводить накопления рекомендуется на чаще чем 1 раз/5 лет;

- если данные вкладчика попадут в ненадежную фирму, которая продаст базу данных, без его ведома НЧ может переводиться по некоммерческим организациям.

Как оформить переход в НПФ

Чтобы перейти в НПФ, первое, что нужно сделать, – выбрать организацию, которой доверите свою НЧ.

Второе – заключить договор, обязательно изучить.

Третье: до конца календарного года заявление пишется для ПФР о переводе средств в некоммерческую фирму.

Четвертое: получите письменное уведомление о переводе денег.

На практике все происходит так: вкладчик обращается в организацию. Тут же с помощью ЭЦП заполняется заявка и договор. Экземпляры отдают на руки. Там указано, когда НЧ будет переведена, как можно отследить. Прощаются.

Оформить переход можно в многофункциональном офисе или через Госуслуги.

Процесс перевода накопительной части в НПФ

В течение календарного года собираются заявления на перевод сбережений. До марта следующего года происходит обработка данных и перевод накопительной части в негосударственный фонд. То есть после марта следующего года можно узнать о статусе накоплений.

Советы по выбору НПФ

- В первую очередь советую обратить внимание, насколько надежна компания. Рейтинг не ниже ruAAA, доверительный прогноз.

- Как давно на рынке. Старше 98 года – прекрасно.

- Отрасль компании, основавшей НПФ, – начать анализ с тепловой энергетики, металлургии, добычи нефти.

- Отзывы. Сомнительный критерий, лучше фильтровать все, что написано в сети, но найти достоверную информацию можно.

Рейтинг лучших НПФ

НПФ с высокими показателями доходности и надежности:

- Сбербанк;

- Лукойл;

- Газфонд;

- Нефтегарант;

- Сургутнефтегаз.

Отзывы

Заключение

Рассказывая об НПФ, я не хотел настроить своих читателей за или против перевода накопительной части. Лишь предупреждаю о том, что это добровольное желание. Все решения принимать только самому вкладчику, а значит, нести ответственность за свой выбор. Буду рад комментариям. Подписывайтесь на статьи и делитесь полезностями в социальных сетях.

Читайте также: