Для чего нужна справка ндфл для пенсионера

Декларацию по форме 3-НДФЛ заполняют не только работающие граждане РФ, но и пенсионеры – последние также приобретают и продают недвижимость, тратятся на лечение и обучение. Разобраться в особенностях составления декларации пенсионерами все же стоит. Учитывая тот факт, что граждане, вышедшие на пенсию, относятся к особой категории граждан, имеются определенные правила, по которым заполняется данный документ.

Пенсионеры как категория граждан

Пенсионеры, как и любые другие категории физических лиц, остаются гражданами России и рассчитывают на аналогичные права и свободы вне зависимости от того, прекратили они трудовую деятельность или нет.

Несмотря на это, имеются определенные специфические особенности, присущие пожилым людям как категории граждан:

- Основным доходом большинства пенсионеров являются государственные пенсионные выплаты;

- Налоги в казну с данного источника дохода не выплачиваются, из-за чего право граждан на получение налогового вычета ставится под сомнение;

- Несут определенные траты на лечение, обучение, покупку недвижимости и ее продажу.

Отдельно стоит отметить, что все пенсионеры делятся на две большие категории – неработающих лиц и лиц, ведущих полноценную трудовую деятельность.

Нехватка пенсионных средств на покрытие текущих расходов вынуждает пенсионеров искать работу и находить сторонние источники дохода. Многие из них скупают ценные бумаги, сдают в аренду недвижимость, размещают в коммерческих банках средства в срочные вклады. Получение дополнительного дохода вынуждает пенсионеров заполнять декларацию 3-НДФЛ.

Условия заполнения декларации

Декларация по форме 3-НДФЛ заполняется пенсионерами, которые за отчетный временной промежуток получили дополнительные денежные средства помимо пенсии. Соответственно, с них удерживается подоходный налог в размере 13%. Пенсионеры, выплачивающие подобный налог, имеют право на получение налогового вычета.

Для неработающих пенсионеров получение налогового вычета осуществляется по установленному законодательством порядку:

- Пенсионер должен являться резидентом России, то есть проживать на ее территории минимум 183 дня в течение налогового периода, за который планируется получение налогового вычета.

- У лица должен иметься дополнительный доход в виде выручки за продажу транспорта или недвижимости, арендной платы или полученных дивидендов.

- Декларация 3-НДФЛ должна быть предоставлена по месту жительства до мая следующего года в отделение ИФНС с указанием в ней доходов и расходов, которые дают право на оформление налогового вычета.

При соблюдении всех перечисленных условий пенсионеры могут рассчитывать на получение следующих льгот:

- Социальные вычеты на лечение и обучение;

- Возврат налогов при продаже жилья, срок владения которым превышает 5 лет;

- Вычеты, касающиеся сделок по покупке недвижимости или земельного участка для ИЖС.

Способы подачи декларации

Декларация 3-НДФЛ подается путем оформления соответствующего бланка в отделении ИФМС. Заполняется бумага вручную и только те страницы, на которых содержится вся необходимая информация.

Заполненные документы передаются в налоговую инспекцию налогоплательщиком лично либо заказным письмом по почте. Кроме того, заполнить декларацию 3-НДФЛ можно на официальном сайте ФНС или госуслуг.

3-НДФЛ заполняется в отношении последних трех лет работы в том случае, если гражданин после выхода на пенсию нигде не работает и не имеет дополнительного дохода.

Несмотря на это, при оформлении необходимо учитывать два обстоятельства:

- Вернуть средства пенсионер может в случае, если за данный период он выплачивал в казну налог в размере 13%.

- Период переноса сокращается на один год в случае, если гражданин обратился в налоговую не сразу после выхода на пенсию.

Проще говоря, пенсионеры, которые три года назад вышли на пенсию, могут заполнять декларацию 3-НДФЛ только при условии получения ими дополнительного дохода.

Декларация 3-НДФЛ для пенсионеров

Пожилые люди, вышедшие на пенсию, могут заполнять декларацию 3-НДФЛ только в двух ситуациях:

- При получении права на налоговый имущественный вычет;

- При декларировании дополнительных доходов.

Каждый из описанных случаев имеет свои нюансы оформления бумаг, которые необходимо брать во внимание при заполнении декларации.

Декларация при покупке квартиры

Граждане могут получить НДФЛ в размере 13% при покупке недвижимости. Вернуть денежные средства можно только в том году, в котором было куплено жилье.

Пенсионеры могут заполнять 3-НДФЛ в следующих случаях:

- Если квартира приобреталась ими в год получения дополнительного дохода, с которого был уплачен налог в размере 13%.

- Если недвижимость была приобретена в течение трех лет с момента выхода гражданина на пенсию. В таком случае налог будет возвращен исходя из последних нескольких лет работы лица.

При соблюдении хотя бы одного вышеперечисленного условия пенсионер может приступать к заполнению декларации 3-НДФЛ с указанием в ней величины дохода и затрат, понесенных на покупку недвижимости. Вместе с декларацией подаются документы, подтверждающие доход, и договор покупки недвижимости.

При продаже жилья

Любой гражданин РФ вне зависимости от наличия у него места работы и его возраста обязуется выплатить в казну соответствующий налог при продаже недвижимости.

Несмотря на это, неработающие граждане могут получить вычет в том случае, если:

- Пенсионер в текущем году продал земельный участок или недвижимость и выплатил в казну НДФЛ. При этом максимальная сумма вычета составит один миллион рублей;

- Пенсионер продал гараж, транспорт, участок садового кооператива или любое другое имущество. Вычет при этом составит 250 тысяч рублей.

При заполнении декларации 3-НДФЛ по факту продажи недвижимости пенсионер может не просто определить сумму налога, но и величину имущественного вычета, который он может получить.

Для трудоустроенных пенсионеров

В отношении пенсионеров, имеющих работу, действует несколько правил:

- Если деятельность пенсионера официальная, то налог на его доход уплачивается автоматически через бухгалтерию работодателя с составлением справки 2-НДФЛ.

- Если официальный трудовой договор с пенсионером не заключен, то он самостоятельно заполняет декларацию 3-НДФЛ.

В первом случае данная бумага составляется только в случае возврата налога, во втором – по факту его получения. Во всех остальных случаях на пенсионеров, работающих после выхода на пенсию, распространяются социальные, стандартные, имущественные и профессиональные вычеты.

Подводные камни при подаче декларации

При оформлении и подаче отчетности по форме 3-НДФЛ пенсионерам следует учитывать определенные нюансы:

- В документе заполнению подлежат только те листы, которые касаются доходов или расходов за определенный временной промежуток;

- Суммы доходов и расходов указываются с точностью вплоть до копеек;

- Расчет вычетов осуществляется пенсионером самостоятельно с последующим занесением итогов в соответствующие графы декларации;

- На 2-3 страницах указываются итоговые суммы, которые должны соответствовать данным, указанным на других страницах.

Реестр подтверждающих документов сдается вместе с декларацией и является сопроводительным документом. Он состоит только из одной страницы, на которой перечисляется, какие именно справки идут в комплекте и подтверждают расходы и доходы налогоплательщика.

Подача декларации 3-НДФЛ в налоговую инспекцию осуществляется до начала мая следующего года. Налоговые органы могут взыскать с налогоплательщика в случае просрочки штраф в размере 5% от суммы, подлежащей к уплате.

В конечном итоге пенсионеры подают декларацию по форме 3-НДФЛ только в двух случаях:

- При получении дополнительного дохода помимо пенсии;

- При появлении права на получение налогового вычета.

Заполнение документа осуществляется на стандартном бланке с его последующей сдачей в налоговые органы до мая следующего года. Вместе с декларацией сдается реестр подтверждающих бумаг.

Что такое справка о доходах

Сталкиваться с необходимостью предоставления справки о доходах приходится практически каждому гражданину нашей страны. Исключением являются только несовершеннолетние люди, официально нигде не работающие. Справка о доходах включает в себя данные об официально полученных гражданином денежных средствах за какой-то конкретный период времени. Чаще всего справки выдаются либо за полгода, либо за год.Итак, где можно взять справку о доходах:

- Работающие граждане могут взять справку о своем доходе у работодателя, написав заявление и отдав его в бухгалтерию (шаг 5). На рассмотрение заявления обычно уходит от одного до трех рабочих дней.

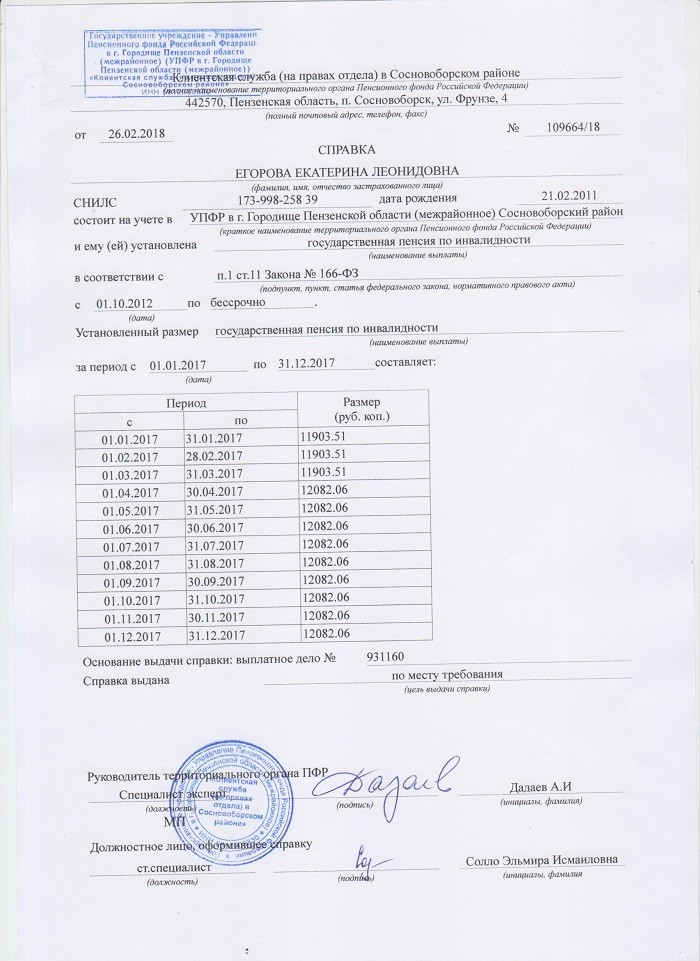

- Доходы пенсионера подтвердит справка о размере пенсии , которую без проблем выдаст Пенсионный фонд (шаг 3). А также справка об установленных социальных выплатах и их размере (шаг 4). Ее также можно получить на сайте ПФР, в МФЦ или отделении социальной защиты по месту жительства.

- Индивидуальные предприниматели могут подтвердить свой доход, предоставив в необходимое место декларацию за прошедший год. Важно , чтобы на декларации стояла печать местной налоговой службы, подтверждающая то, что она ею была принята и доход официален. Правда, в случае с необходимостью получения кредита, банки неохотно идут на сотрудничество с индивидуальными предпринимателями, так как, считается, что их доход непостоянен.

Ознакомьтесь со случаями, в которых пенсионеру необходимо подтверждать доход

Выход на пенсию радует абсолютно каждого человека и не удивительно, что новоиспеченные пенсионеры беспокоятся о своем статусе, возможностях и обязанностях. Постоянный и фиксированный доход в виде пенсии у них уже есть, но, практически всегда его не хватает.Многие пенсионеры продолжают официально работать в организациях, которые их приняли еще до выхода на пенсию. К счастью, руководители компаний часто отдают предпочтение опытному работнику, пусть и в возрасте, нежели молодому выпускнику из университета.Другие люди пенсионного возраста работают не официально и также получают доход. Рано или поздно жизнь сложится так, что представителям обеих категорий придется подтверждать свой доход. Это может потребоваться, если:

- Пенсионер хочет получить гражданство РФ. Предоставление справки о доходах для получения гражданства - обязательное условие. Причем она должна иметь вид 2-НДФЛ для трудоустроенных лиц, 3-НДФЛ для самозанятого населения. ВАЖНО! Для получения гражданства не подходит справка о доходах в свободной форме, так как, форма 2, 3 - НДФЛ содержит информацию не только о получаемых доходах, но и о размере уплаченных налогов.

- Пенсионеру необходимо взять кредит. Ни один банк не предоставит кредит человеку преклонного возраста, не будучи уверенным, что тот сможет его погасить. Причем доход в виде пенсии не считается приемлемым источником дохода, так как не всегда превышает или немного превышает размер прожиточного минимума в стране. Здесь также подойдут вышеуказанные формы справок подтверждения дохода. Некоторые банки принимают и справки в свободной форме, но требуют дополнительного подтверждения трудоустройства.

Получите справку о размере пенсии

Подтверждением дохода человека пенсионного возраста является справка о размере пенсии. Для ее получения вам нужно написать заявку на выдачу документа. Подать ее вы можете несколькими способами:

- Обратившись лично в Пенсионный Фонд России (ПФР) . С собой возьмите паспорт и свидетельство обязательного пенсионного страхования. Непосредственно при обращении объясните специалисту, что вам нужна справка о размере пенсии и для чего она понадобилась. Сотрудник ПФР сам заполнит заявление, вам останется лишь подписать его.

- Через многофункциональный центр (МФЦ) . Ситуация аналогичная с подачей заявки в Пенсионный Фонд. Обратитесь в ближайший МФЦ, предоставьте паспорт и свидетельство пенсионного страхования, специалист заполнит заявление, а вы подпишите.

- На сайте Пенсионного Фонда. Зайдите на сайт . Для входа в личный кабинет вам понадобится логин и пароль, используемый на сайте gosuslugi. Если вы еще не зарегистрированы, то для начала пройдите специальный кейс . Далее, в разделе «Пенсии» найдите строку «Получить справку (выписку) о размере пенсии». Заполните необходимые поля и отправьте запрос.

Вне зависимости от того, каким способом вы подали заявку, заветную справку вам обязаны выдать уже на следующий рабочий день (не забудьте взять паспорт). Конечно же, если вы обратились не в предпраздничные дни. В таком случае, справка будет выдана на следующий рабочий после праздников день. Данная услуга является бесплатной. Примечание: вы также можете получить справку с помощью законного представителя. В данном случае понадобятся документы, подтверждающие личность вашего представителя и нотариальная доверенность.

Получите справку о социальных выплатах

Получив статус пенсионера и попав в категорию граждан, которым положены социальные выплаты, вы можете заказать справку об их наличии и размере. Сделать это не трудно. Одним из более удобных способов получить эту информацию является сайт ПФР . Зайдите в личный кабинет и в графе «Социальные выплаты» найдите строку «Заказать справку об установленных социальных выплатах». Нажмите на нее и запрос на получение справки отправится автоматически. Далее появится поле, в него нужно ввести адрес электронной почты. Тогда вы сможете получить на нее уведомление о том, что справка готова и ее можно идти получать в Пенсионный Фонд.Если вы не дружите с интернетом и помочь вам некому, то оформить запрос на выдачу справки можно следующими способами:

- Пойти в отделение социальной защиты по месту жительства самостоятельно и написать заявление на выдачу справки о социальных выплатах.

- Оформить заявление через МФЦ .

Помимо заявления, нужно иметь при себе оригинал и копию паспорта (первая страница и прописка) и пенсионного удостоверения. Срок выдачи справки, как правило, не превышает одного рабочего дня, при обращении в будни и не предпраздничные дни.

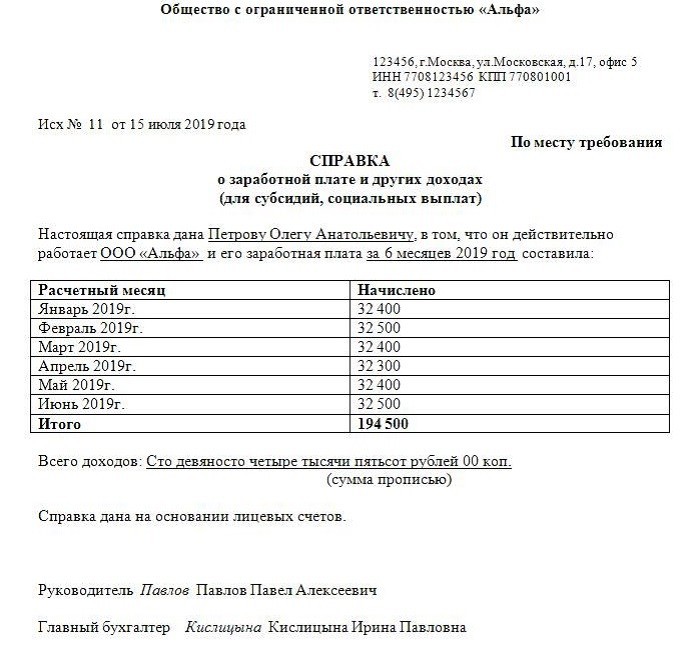

Получите справку с места работы

Если вы официально трудоустроены, то подойдите к секретарю вашей фирмы и узнайте, кто может выдать справку о доходах. Обычно этим вопросом занимается бухгалтерия, но работа каждой компании в отдельности имеет свой порядок и штат сотрудников. Вполне возможно, что в вашем случае нужным человеком и будет секретарь.Скорее всего, вас попросят написать заявление о выдаче справки по форме, предоставленной организацией, что вам и стоит сделать. Срок исполнения вашего запроса не должен превышать пяти рабочих дней. После получения справки, не спешите покидать кабинет и проверьте, чтобы она включала:

- Ваши ФИО, с указанием данных паспорта и ИНН.

- Сведения о работодателе: полное название, ИНН, КПП и остальные реквизиты.

- Информацию о ваших доходах, получаемых ежемесячно, общую сумму доходов и сумму уплаченных налогов.

- Печать фирмы, номер и дату регистрации, расшифровку всех подписей руководящих лиц.

Проверьте , чтобы на документе не было никаких исправлений. Срок действия справки - 30 дней с момента ее подписания и выдачи ее вам. Имейте в виду, что вы не обязаны сообщать работодателю для каких целей необходима справка.При неофициальном трудоустройстве, вы также можете обратиться к работодателю, а конкретнее - к лицу, уполномоченному ее выдать. Но будьте готовы к тому, что получите отказ. В очень редких случаях, работодатели идут на встречу сотрудникам и оформляются справки в свободной форме. Процент таких исходов ситуаций очень мал, так как, показывая официально ваш доход, директор показывает и вас как сотрудника, что становится ему совершенно невыгодно.

Работая ИП, подтвердите свой доход одним из следующих способов

Если вы - индивидуальный предприниматель, работающий по общей системе налогообложения (ОСНО) или упрощенной системе налогообложения (УСН), то подтвердить свой доход вам будет не трудно. Вместо справки 2-НДФЛ вы можете использовать свою декларацию (по форме 3-НДФЛ).Для ее получения:1. Заполните декларацию 3-НДФЛ в 3-х экземплярах (пустые бланки можно взять непосредственно в налоговой, а можно воспользоваться специальной программой ).2. Соберите полный комплект документов (паспорт, ИНН и свидетельство о присвоении статуса ИП), подтверждающих статус ИП.3. Обратитесь в отделение налоговой службы по месту жительства (регистрации). Предоставьте декларацию (п.1) сотруднику налоговой инспекции. Проверьте, чтобы он поставил на всех экземплярах отметки о принятии декларации. Один экземпляр остается у сотрудника. Имея на руках два принятых экземпляра, вы можете спокойно отдать один из них для подтверждения дохода. ВАЖНО! Всегда оставляйте одну декларацию для себя. При обращении в налоговую инспекцию, вы можете попросить их поставить штампы о принятии на нужном количестве экземпляров. Являясь предпринимателем на УСН, вы можете использовать свою книгу доходов-расходов в качестве подтверждения своих доходов. Ни в коем случае не отдавайте ее в оригинальном виде. Сделайте копию, заверьте и передайте в нужную организацию. Важно! Имейте в виду, что не всегда банкам достаточно декларации, поданной за прошедший год. Как правило, при получении кредита, требуется подтверждение дохода за последние шесть месяцев. Если декларация была подана раньше этого срока, то ее необходимо обновить. Законом допускается подача декларации двумя способами: по окончанию каждого квартала (в сумме за год их получится четыре) или сразу за год в срок до 30 апреля года, следующего за текущим. Процедуры подачи деклараций обоими способами идентичны, поэтому предоставить актуальное подтверждение дохода не составит труда. Работая по системе уплаты единого налога на вмененный доход (ЕНВД), вы не можете использовать декларацию как справку о доходах. Но подтвердить ваш заработок можно и в таком случае. Для этого существуют два способа. Первый - посредством первичных документов, то есть выписок из банка, отражающих регулярную или разовую оплату за услуги или товар. ВАЖНО! Для предоставления в инстанцию, требующую справку о доходах, на банковской выписке должна стоять печать и подпись лица, выдавшего ее вам.И второй, более трудоемкий, но тоже имеющий право на существование - ведение учета доходов в документальной форме (то есть запись всех поступлений в кассовой книге). Она должна быть введена вами в действие распоряжением и содержать следующую информацию:

- Название.

- Дату начала ведения, месторасположение (территориально, например, город Москва).

- Ваши ФИО, ИНН и регистрационный номер.

- Вашу подпись.

Также кассовая книга должна включать в себя:

- Название операции (продажа / покупка).

- Номер, название и дату документа по операции.

- Денежный размер дохода / расхода.

Кассовую книгу также не нужно предоставлять в оригинальном виде, достаточно сделать ее копию и копию распоряжения о вводе в действие и все это заверить.

Соблюдайте закон и спите спокойно

Соблюдайте закон, не будьте доверчивы и не верьте в то, что предоставив ложные сведения, вам за это ничего не будет. Будет и еще как. Сейчас достаточно вбить в поисковике запрос «купить справку о доходах», чтобы получить ссылки на десятки сайтов, предлагающих данную услугу. Также существует множество специализированных организаций, убеждающих людей в том, что их услуги законны. Вы должны понимать, что заплатив приличную сумму денег за незаконную справку, вы не только зря опустошите свой бюджет, но рискуете понести наказание. За предоставление липовой справки 2-НДФЛ человеку грозит арест до шести месяцев, ограничение свободы сроком до 2-4-х лет или лишение свободы до 4-х лет. Прежде чем переступить закон, подумайте: а стоит ли это того?К тому же, шанс на то, что такая справка все же вам чем-то поможет, крайне минимален. Сотрудники налоговой инспекции вправе проверить все ваши данные о доходах в любое время и раскрыть факт мошенничества. Крупные банки также не оставят этот факт без внимания, так как все документы, которые подают люди с целью получения кредита, проходят серьезную проверку. При возникновении сомнений, они могут запросить дополнительные документы, подтверждающие ваше трудоустройство.

На основании опыта специалистов HelpCase могу и хочу всем помочь кейсом «Как найти работу мужчине старше 50 лет» . Он хоть и короткий, выглядит просто и незатейливо, но прочтите – полезно! Ведь признаемся себе, что мало кто из нас читает инструкцию от любой техники, а уж тем более следует ей. Видимо, поэтому она часто и не работает.

Кейсы по теме:

Helpcase - Рациональное решение любой жизненной ситуации. Подписывайтесь , ставьте лайк и делитесь с друзьями

Одной из стандартных форм бухгалтерской отчётности любого предприятия, на котором используется труд наёмных работников, является форма 2 НДФЛ. Этот документ отражает все доходы человека за отчётный период, сумму налогов уплаченных за этот период и величину налоговых льгот.

Данная справка может выписываться в двух случаях и предоставляться в различные учреждения.

- По запросу самого работника форма 2 НДФЛ выписывается бухгалтерией предприятия. Для её оформления в некоторых случаях достаточно устного запроса, в некоторых ситуациях необходимо написать заявление произвольной формы. Работодатель не вправе отказать работнику в предоставлении этого документа столько раз, сколько она будет затребована. Потребовать такую справку могут различные учреждения, например, банки при решении вопроса

о выдаче кредита или ипотеки. В некоторых случаях её могут потребовать и другие организации. При увольнении работника работодатель должен выдать ему справку формы 2 НДФЛ для того, чтобы на новом месте работы бухгалтерия смогла учесть все налоговые выплаты и вычеты за отчётный период. Срок, в течение которого должна быть оформлена и выдана работнику данная справка, не должен превышать 3 суток. - Один раз в год работодатель должен представлять справки формы 2 НДФЛ на всех работников в налоговый орган. Подобные отчётные документы подаются на всех без исключения работников, с которыми заключён официальный трудовой договор. Передача справок в налоговую инспекцию осуществляется либо в бумажном варианте (при количестве работников в организации, не превышающем 10 человек), либо в электронном виде (при числе работников свыше 10 человек).

Справка 2 ндфл для индивидуального предпринимателя

Если в случае с наёмным работником выдача формы 2 НДФЛ является обязанностью работодателя, то в случае с индивидуальным предпринимателем эта процедура имеет свои особенности. Дело в том, что сам себе ИП выдать данную справку не может. Исключение составляет ситуация, когда индивидуальный предприниматель одновременно является наёмным работником и справку 2 НДФЛ ему выдаёт работодатель.

В большинстве случаев для ИП полноценной заменой привычной формы 2 НДФЛ является форма 3 НДФЛ. То есть, вместо справки подтверждающей его доходы необходимо представлять налоговую декларацию. По какой системе предприниматель платит налоги, значения в данном случае не имеет.

Справка 2 ндфл для безработного

Любой работающий человек получить справку 2 НДФЛ может безо всяких проблем. Для безработного, в большинстве случаев, это также не представляет никаких трудностей.

- По месту прежней работы можно получить этот документ по соответствующему запросу. Конечно, этот вариант приемлем только в том случае, если трудоустройство на последнем месте работы было официальным. Большой срок,

прошедший после увольнения, делает получение формы 2 НДФЛ бессмысленным, поскольку все данные потеряют свою актуальность. - В бухгалтерии центра занятости могут выдать справку, подтверждающую факт получения человеком пособия по безработице. Естественно, по такой справке банк вряд ли одобрит выдачу кредита или тем более ипотеки.

Справка 2 ндфл для военнослужащего

Любой военнослужащий состоит на государственной службе, с ним заключён официальный контракт, и он вполне официально получает заработную плату. Поэтому, вполне естественно, что он может представить документ, подтверждающий его доходы.

Единственной сложностью (правда, вполне преодолимой) является удалённость расчётного центра Министерства Обороны от большинства мест несения службы.

При необходимости представить справку формы 2 НДФЛ, например, в банк для получения кредита, военнослужащий должен написать заявление в ФКУ «ЕРЦ МО РФ». Не позднее пяти дней после получения заявления необходимая справка будет оформлена и выслана по указанному в заявлении адресу.

Заявление на оформление справки о доходах лучше всего отправлять по электронной почте или заказным письмом. Чем дальше воинская часть расположена от Москвы, тем большее время займёт ожидание ответа от расчётного центра.

![]()

Справка 2 ндфл для пенсионера

Пенсионер, получающий пенсию в негосударственном фонде и выплачивающий налоги в бюджет РФ, может запросить справку формы 2 НДФЛ в соответствующем подразделении фонда. Заявление может направляться в фонд либо в электронном, либо в бумажном виде.

Для пенсионера, получающего государственную пенсию, оформление формы 2 НДФЛ не предусмотрено. Дело в том, что государственные пенсии не облагаются налогом.

В отделении пенсионного фонда пенсионеру может быть выдана справка обо всех выплатах, но она не будет аналогична форме 2 НДФЛ.

Как получить справку формы 2 НДФЛ, если организация закрыта?

Эта ситуация самая сложная с точки затрат времени и сил на получение справки о доходах. Поскольку официально предприятия больше не существует, то на первый взгляд и получить форму 2 НДФЛ не получится.

Однако в налоговой инспекции хранятся данные, сданные за отчётный период всеми действующими на тот момент организациями. Даже в случае ликвидации фирмы отчётность за последний полный рабочий год хранится в налоговой инспекции. Поэтому следует обратиться в налоговый орган по месту регистрации предприятия с просьбой представить справку.

Справка формы 2 НДФЛ является востребованным документом, который часто просят представить в различных организациях. У большинства людей получение этой справки не вызывает никаких затруднений. Но даже в тех случаях, когда получение формы 2 НДФЛ потребует определённых затрат времени и сил, правильный порядок действий поможет получить её.

В затруднительных ситуациях можно проконсультироваться у юристов. Они подскажут, какие шаги нужно предпринять для получения необходимого документа.

Согласно п. 2 ст. 217 НК РФ пенсии не облагаются налогом, поэтому пенсионеры без дополнительного дохода не могут претендовать на налоговый вычет.

Основание: письмо ФНС РФ от 15 мая 2013 №ЕД-4-3/8721@, Письма Минфина РФ от 29 июня 2011 №03-04-05/5-455, 24 сентября 2013 №03-04-05/39618.

Тем не менее существуют варианты, когда пенсионер может получить вычет при покупке квартиры, дома или другого жилья.

В статье «Налоговый вычет пенсионерам» и в видео мы подробно рассказываем обо всех нюансах получения налогового вычета пенсионером — как работающим, так и не имеющим налогооблагаемые доходы.

Налоговые эксперты показывают на примерах, как рассчитать налоговый вычет и за какие годы можно вернуть НДФЛ.

Итак, вы определились, что имеете право на имущественный вычет. Чтобы его получить, в инспекцию по месту жительства необходимо предоставить пакет документов:

Документ, удостоверяющий личность. Чаще всего это паспорт или временное удостоверение личности гражданина РФ для тех, кто потерял паспорт. И хотя паспорт предоставлять не обязательно, мы рекомендуем подготовить копии основных страниц, так как некоторые налоговые их требуют.

Пенсионное удостоверение. Именно этот документ дает вам право на перенос имущественного вычета на три предыдущих года, вне зависимости от даты получения права собственности на жилье. Предоставьте в налоговую инспекцию копию.

Справка 2-НДФЛ. Этот документ обязаны подавать работающие пенсионеры и пенсионеры, претендующие на перенос имущественного вычета на предыдущие периоды.

Эта справка готовится бухгалтерией вашего предприятия. Она должна быть за тот год, за который вы оформляете возврат подоходного налога. Если в 2020 году вы готовите вычет за 2017 год, 2-НДФЛ должна быть за 2017 год. Если в течение года вы сменили несколько рабочих мест, запросите справки у всех работодателей. Приложите оригинал.

Оформите заказ, и мы заполним для вас декларацию 3-НДФЛ!

Заявление на налоговый вычет. В оригинале заявления указываются реквизиты счета, на который вам будут перечислены деньги.

Договор купли-продажи или договор долевого участия. Заверенная копия.

Платежные документы. Это могут быть копии платежных поручений, банковских выписок, квитанций к приходным ордерам, расписки. Мы рекомендуем брать у продавца рукописные расписки, а не напечатанные. Заверять у нотариуса не нужно.

Свидетельство о регистрации права собственности — выписка из ЕГРН. Необходимо только для сделки по договору купли-продажи. Нужна заверенная копия.

Акт приема-передачи жилья. Необходим только для тех, кто купил жилье по договору долевого участия. Заверенная копия.

Налоговая декларация 3-НДФЛ. В инспекцию предоставляется оригинал. С онлайн-сервисом НДФЛка.ру вы можете воспользоваться помощью личного налогового эксперта и получить готовый документ.

Банковский договор на ипотечный кредит. Если брали кредит на жилье. Подается заверенная копия. Подробно о том, как получить имущественный вычет за ипотечные проценты, читайте в статье "Налоговый вычет при покупке в ипотеку".

Банковская справка о размере выплаченных процентов. Эту справку выдает банк. Там указываются фактически уплаченные проценты. Именно с них будет рассчитан налоговый вычет за ипотечные проценты. Оригинал.

Свидетельство о заключении брака. Необходимо, если недвижимость приобретена в совместную собственность супругами. Подается копия. Подробную процедуру получения вычета супругами мы прописали в статье «Как распределить имущественный вычет между супругами».

Заявление о распределении долей. Также, если недвижимость приобретена в совместную собственность супругами. Необходим оригинал заявления установленного образца.

Если вы самостоятельно строите дом, не забудьте сохранить все платежные документы на материалы и копию договора на услуги строителей.

Для получения имущественного вычета за ремонт/отделку предоставьте в инспекцию копию договора на ремонтные работы и платежные документы на строительные материалы. ИФНС принимает заверенные копии.

Есть вопрос или нужно заполнить

3-НДФЛ — мы вам поможем!

Находящемуся на заслуженном отдыхе гражданину документ может понадобиться для одобрения кредита или установления опекунства. Форма справки о доходах, особенности оформления и содержащаяся в ней информация зависят от типа пенсии. Услуга по выдаче бесплатна для всех групп получателей пособия.

Что такое справка о доходах

Это финансовый отчет, показывающий размер денежных поступлений конкретному физическому лицу. Им может быть выписка из Пенсионного фонда России, налоговая декларация, банковский отчет и др. Основная информация, содержащаяся в этой бумаге, – величина дохода гражданина за указанный интервал (месяц, квартал или год). Дополнительно могут быть указаны данные об отчислении НДФЛ.

- 10 привычек, которые заставляют вас стареть быстрее

- Почему COVID-19 осенью чаще болеют пожилые

- Шлейка для собак и щенков - как выбрать по материалу изготовления, размеру и стоимости

Зачем пенсионеру подтверждать свой доход

- Получение кредита. Шанс на одобрение заявки и и процентная ставка зависят от размера дохода и его подтверждения. Часто банки дают форму документа с дополнительными полями для нужной информации. Такая справка о подтверждении доходов пенсионера сложнее, чем стандартные варианты, но типовую форму менеджер может не принять. Детали нужно уточнить у менеджера конкретного банк.

- Оформление субсидии. Региональным законодательством установлен нижний предел бюджета, при котором гражданин может получать дотации от государства (например, на оплату услуг ЖКХ).

- При выезде за границу. Бумага необходима для получения шенгенской визы и пр.

- Вместо пенсионного удостоверения. Корочки были упразднены с 2015 года, но их функции может выполнять справка о доходах пенсионера. Предъявляя бумагу, можно получать скидки в магазинах и другие льготы, положенные по закону.

Как получить справку о доходах пенсионеру

Место получения документа зависит от категории получателя выплат:

- Неработающий пенсионер по возрасту, инвалидности или потере кормильца.

- Работающий получатель пенсии тех же направлений.

- Военный пенсионер.

- Индивидуальный предприниматель, занятых бизнесом на заслуженном отдыхе.

Вне зависимости от типа обеспечения и наличия работы, пенсионер может иметь другие источники денег:

- Плата за жилье, сданное в аренду. Справкой является документация для налоговой инспекции.

- Прибыль от продажи недвижимости. Аналогично предыдущему пункту.

- Дивиденды по акциям и другим ценным бумагам. Подтверждением будет выписка с банковского счета о перечислении средств.

- Поступления из негосударственных пенсионных фондов. Отчет о доходах выдается самим НПФ.

Неработающему пенсионеру

Справку о размере пенсии оформляет ПФР. Заявку на подготовку этой бумаги можно подать обратившись лично, с помощью доверенного лица, через интернет-сервисы и др. В зависимости от выбранного варианта меняется место получения документа.

При личном обращении

- Напишите заявление и подготовьте пакет документов.

- Подайте их в Территориальное отделение Пенсионного фонда России.

- Дождитесь рассмотрения запроса (на это уходит 2 рабочих дня) и получите готовую справку в ПФР.

- Паспорт.

- Копия пенсионного удостоверения (если не истек срок действия).

- Свидетельство со страховым номером индивидуального лицевого счета (СНИЛС).

- Фамилия, имя, отчество пенсионера.

- Дата и место рождения.

- Номер СНИЛС.

- Адрес регистрации.

- Тип назначенного пенсионного обеспечения.

- Просьба предоставить отчет о размере пенсии.

- Дата составления.

Через МФЦ

Получение по шагам:

- Обратитесь в Многофункциональный центр с пакетом документов (состав есть в предыдущем пункте). В заявлении укажите удобный способ информирования о готовности, например, по телефону.

- Ждите сообщения. Сведения о доходах пенсионера в печатном будут готовы за 5 рабочих дней. Когда выписка поступит на адрес МФЦ, сотрудники свяжутся с заявителем и сообщат ему об этом.

- Предъявите паспорт и получите справку.

На сайте Госуслуг

Сервисом могут пользоваться только зарегистрированные граждане (проще всего это сделать через МФЦ). Процедура получения:

- Зайдите на сайт госуслуг по своему логину и паролю, подтвердите личность с помощью смс-сообщения.

- Пройдите в раздел «Пенсии» и нажмите на ссылку «Получить выписку о размере».

- Заполните поля открывшегося окна, а также – введите удобное место получения.

- Дождитесь рассмотрения заявления (на это может уйти до 5 дней). О готовности бумаги пенсионеру сообщат по телефону или электронной почте.

- Получите сведения о доходах в территориальном отделении ПФР или многофункциональном центре (в зависимости от указанного в заявлении).

- 40 способов сохранить здоровую кожу после 40

- Как правильно наносить тональный крем на лицо

- Как выбрать автомобиль для новичка

Работающему пенсионеру

У этих граждан есть минимум два источника поступления средств – пенсионные перечисления и заработная плата. Для каждого вида прибыли нужен отдельный документ. Затем цифры суммируются. При ряде случаев (например, при подаче заявки на субсидию), предоставление только одной справки, рассматривается, как попытка уменьшить доход. Такое правонарушение влечет штраф.

Справка о зарплате

- Обратитесь к бухгалтеру по месту работы. Иногда нужен паспорт (например, если организация большая). Заявления во всех случаях не требуется, а выдача сведений о размере дохода является обязанностью работодателя.

- Ждите результат. У бухгалтерии есть 3 дня, чтобы подготовить напечатанную справку 2-НДФЛ.

- Получите напечатанный документ там же.

Справка о доходах работника-пенсионера действует 30 суток, кроме даты она содержит:

- Денежные поступления гражданина за определенный период.

- Удержанный НДФЛ.

- Налоговые вычеты (если были).

Справка о пенсии

Процедура оформления зависит от типа начислений:

- Пенсионер по возрасту, инвалидности или потере кормильца может получить справку через госуслуги, МФЦ, ПФР.

- Военный пенсионером должен обратиться в комиссариат.

Военному:

- Напишите заявление в городской или районный военный комиссариат, через который идет начисление пенсии. Кроме стандартной информации (фамилии, имени, отчества, даты рождения и пр.) укажите номер военного билета.

- Подайте заявление.

- Дождитесь его рассмотрения.

- Подойдите в военкомат для получения документа.

Предпринимателю

Процедура получения сведений о доходах пенсионера, занимающегося бизнесом, зависит от используемой им системы налогообложения:

- Общая. Подготовьте еще один (третий) экземпляр декларации.

- Упрощенная. Аналогично предыдущему. Дополнительно предприниматель может использовать заверенную копию книги доходов-расходов.

- Единый налог на вмененный доход. Альтернативой справки для бизнесмена будут выписки из банка о поступлениях денег на счет. Можно вести кассовую книгу и предоставлять ее копию.

Получение сведений о доходах для ИП с общей системой налогообложения:

- Подготовьте 3 экземпляра декларации 3-НДФЛ (образец бланка возьмите в налоговой инспекции или скачайте с интернет-ресурса ФНС).

- Соберите пакет документов.

- Подайте их в налоговую инспекцию по месту регистрации. Проследите, чтобы на всех экземплярах стояли отметки о принятии.

- Используйте одну из оставшихся деклараций, как документ, подтверждающий доходы. При рассмотрении заявки на кредит банки требуют данные за последние 6 месяцев. Вместо единого годового отчета индивидуальный предприниматель может подготовить отдельные сведения по кварталам.

В пакет документов, которые предпринимателю нужно подавать в налоговую инспекцию вместе с декларацией 3-НДФЛ, входят:

- Паспорт гражданина России (предъявляется лично).

- Индивидуальный номер налогоплательщика.

- Свидетельство о присвоении статуса индивидуального предпринимателя.

Видео

Читайте также: