Енвд пенсионер что это

С июля география применения НПД существенно расширилась. В этом месяце на НПД могут перейти жители еще 53 регионов страны.

Добавлю, что 1 января 2020 к эксперименту по самозанятости присоединились 19 регионов, и за полгода количество зарегистрированных плательщиков НПД выросло на 400 тыс. человек — с 300 до 700 тысяч.

Такими темпами к концу 2020 года самозанятых в России будет уже больше 2 миллионов человек.

Отмечу, что о переходе на этот режим задумываются не только физлица, желающие заняться микробизнесом, или выйти из тени, но и индивидуальные предприниматели, желающие оптимизировать свое налогообложения.

О налоговой выгоде при переходе с УСН «Доходы» на НПД будет мой сегодняшний пост. Рассмотрим плюсы и минусы НПД по сравнению с УСН.

Фиксированные взносы и право на пенсию

Одним из привлекательных условий самозанятости в отличие от такой формы ведения бизнеса как ИП, является отсутствие обязанности платить страховые взносы.

Но здесь есть свои подводные камни — отсутствие страхового стажа и пенсионных баллов. То есть в общем случае у самозанятых пенсионные права не формируются.

При желании НПДшники могут платить взносы добровольно, зарабатывая себе стаж и баллы для будущей пенсии.

Пенсионеры

Между тем, например, действующих пенсионеров факт неформирования пенсионных прав вряд ли расстроит. Во-первых, пенсию они уже заработали, а платить 40 тысяч фиксированных взносов в год, чтобы заработать прибавку к пенсии в 100 рублей многие считают нецелесообразным.

Во-вторых, самозанятые пенсионеры не лишаются права на индексацию пенсии, тогда как пенсионеры-ИП такого права не имеют.

Ставки налога

В общем случае ставка налога при УСН с объектом «доходы» составляет 6 %.

На НПД при получении дохода от юрлиц и ИП ставка также составляет 6 %. Однако если заказчиками выступают физлица, то ставка налога ниже — 4 %.

Бонусы и вычеты

ИП на УСН «доходы» конечно платят фиксированные взносы, но на эту сумму они уменьшают свой налог.

В общем случае быть ИП может быть выгоднее, чем быть самозанятым. При доходах около 700 тыс. в год у ИП налог полностью перекрывается взносами. То есть он также как и самозанятый заплатит в бюджет 6 % от дохода, но при этом будет иметь стаж и баллы для пенсии.

Но в 2020 году ситуация несколько иная.

Плательщикам НПД представляется налоговый вычет в размере 10 000 рублей и налоговый капитал в размере 12 130 руб.

Эти деньги можно направить на уплату налога.

Причем до недавнего времени налог уменьшался только частично, пока не исчерпается вычет в 10 000 рублей. Как считать налог с учетом этого вычета, я писал здесь.

С 1 июля правила поменялись.

Во-первых, НПДшники получили дополнительный вычет в размере 12 130 руб.

А во-вторых, оба эти вычета (старый и новый) теперь уменьшают налог полностью, а не частично. Это правило действует до конца 2020 года.

То есть при оказании услуг юрлицам самозанятый не заплатит ни копейки налогов, пока его доход не превысит 368,8 тыс. рублей ((10 000 12 130) / 6 %). А при оказании услуг физлицам налога не будет при доходе до 553 тыс. рублей ((10 000 12 130) / 4 %).

Благодаря данной мере господдержки режим НПД в этом году стал еще более привлекательным.

Впрочем, предпринимателям из пострадавших отраслей также оказана поддержка в виде бюджетной субсидии и обнуления взносов и налога за 2 квартал.

Но большинство ИП в перечень пострадавших не попали и от уплаты налогов и взносов их никто не освобождал. Некоторые ИП создают петиции, призывающие распространить и на них тоже меры поддержки, потому что в той или иной степени от коронакризиса пострадали все.

Между тем один из шансов воспользоваться поддержкой государства — это перейти в разряд самозанятых, оставаясь при этом ИП.

Дело в том, что субсидия в размере МРОТ положена только некоторым ИП в зависимости от вида деятельности, а среди самозанятых никакого деления на пострадавших и непострадавших нет. Господдержка оказывается всем НПДшникам.

Дальше приведу примеры расчетов по налоговой нагрузке для ИП на УСН «доходы» без наемных работников и ИП на НПД.

Пример 1

ИП на УСН сдает квартиру в аренду, получая ежемесячно по 50 000 рублей от физлица. Взносы он платит поквартально, чтобы уменьшать на них налог (авансовый платеж).

С 1 июля он перешел на НПД. Посчитаем выгоду от такого перехода.

Как видно из таблицы, ИП с небольшими доходами, перейдя на НПД, благодаря господдержке самозанятых, до конца 2020 года не будет платить никаких налогов.

Пример 2

ИП на УСН оказывает услуги юрлицам, получая ежемесячно в среднем по 100 000 рублей. Взносы он платит поквартально, чтобы уменьшать на них налог (авансовый платеж).

С 1 июля он перешел на НПД. Посчитаем выгоду от такого перехода.

В данном случае переход на НПД приведет уменьшения налоговых платежей на 22 130 руб.

Пример 3

ИП на УСН оказывает услуги юрлицам, получая ежемесячно в среднем по 200 000 рублей. Взносы он платить поквартально, чтобы уменьшать на них налог (авансовый платеж).

В этом случае переход на НПД также приведет уменьшения налоговых платежей на 22 130 руб.

Справочная / ЕНВД

Отмена ЕНВД в 2021: последние новости и план действий до конца года

В статье спокойно разберём, почему отменяют ЕНВД, на какой режим налогообложения перейти и когда подавать заявление о переходе.

Отменят ли ЕНВД в 2021 году? Последние новости

ЕНВД действует до 1 января 2021 года, и чиновники не планируют продлевать этот срок.

Специальные законопроекты для отмены ЕНВД не нужны. Срок действия спецрежима ограничен законом. 1 января 2021 года ЕНВД перестанет действовать автоматически: ч. 8 ст. 5 97-ФЗ от 29.06.2012. Это не новость: об этом известно уже 3 года.

ЕНВД два раза подходил к подобному сроку. Он должен был исчезнуть в 2014 году, потом в 2018. Каждый раз отмену переносили. Предприниматели ожидали очередного переноса в 2020 году, но его, похоже, не будет

Сейчас в Государственной думе рассматривают сразу три законопроекта о продлении ЕНВД. И все они уже получили отрицательные заключения профильных комитетов. Это значит, что шансов на принятие у них почти нет.

Следующее чтение запланировано на ноябрь 2020 года, следить за судьбой законопроектов можно по ссылкам:

После отмены ЕНВД налогоплательщиков снимут с учёта автоматически, без дополнительных заявлений. Останется только сдать декларацию и заплатить налог до 20 января 2021 года.

Почему ЕНВД отменяют? Аргументы чиновников

— ЕНВД — налог, который ввели в 1998 году по принципу «лучше, чем ничего». Времена изменились: программы налоговой стали умнее, бизнес перешёл на онлайн-кассы. Налоговая знает реальные доходы — и будет требовать процент с них.

— ЕНВД — несправедливый налог. Компании на УСН платят намного больше. Вменённый доход меньше реального в среднем в 27 раз.

— ЕНВД подходит для серых схем. Фирмы уменьшают НДС, когда проводят товар через цепочку однодневок. Если конечный покупатель применяет ЕНВД, экономия будет и на налоге с доходов.

Что делать дальше?

Пора выбирать новую систему налогообложения. Критерии для выбора — это ограничение режима и налоговая нагрузка. Выбирайте тот режим, который позволит вам платить меньше налогов, и проверьте, что имеете право его применять.

Если ничего не сделать, с 1 января 2021 года вы окажетесь на общей системе налогообложения (ОСНО). На ОСНО большие налоги и сложный учёт. Если совмещаете ЕНВД с УСН, вы останетесь на УСН.

Патент и УСН тоже можно совмещать. Часто делают так: один или несколько видов деятельности переводят на патент, а по остальными работают по УСН. К примеру, одеждой из натурального меха нельзя торговать на патентной системе, поэтому за шубы платят УСН, а за пуховики — патент.

Патент: лучшая альтернатива ЕНВД для ИП в 2021 году

С 1 января 2021 года по разрешённым видам деятельности патентная система станет полным аналогом ЕНВД, но есть и ограничения:

- На патентную систему налогообложения могут перейти только ИП.

- Патент выдают для определенных видов деятельности на ограниченной территории — в вашем регионе должен быть принят соответствующий закон.

- Среднее кол-во сотрудников не может превышать 15 человек, а годовой доход — не больше 60 млн рублей в год.

- Нельзя торговать маркированной обувью, меховой одеждой и лекарствами.

- Не подойдёт для интернет- и оптовой торговли.

- С 2021 года запретят применять патент для грузовых и пассажирских перевозок, если в автопарке более 20 транспортных средств.

Интересно, что сотрудников считают только по патентной деятельности, а годовой доход будут суммировать с УСН. После превышения лимита в 60 млн рублей предприниматель теряет право применять патентную систему.

На патенте не сдают отчёты, ведут только Книгу учёта доходов (КУД). За сотрудников отчитываться всё равно нужно — так же, как на других режимах налогообложения.

Патент можно купить на срок от 1 до 12 месяцев в рамках календарного года. Величина налога известна заранее и не зависит от фактического дохода, что делает патент максимально похожим на вменёнку.

Кроме того, c 1 января 2021 года стоимость патента разрешат уменьшать на страховые взносы за ИП и за сотрудников, а максимальную площадь зала для общепита и розницы увеличат до 150 квадратных метров.

Другими словами, если вы ИП и сейчас работаете на ЕНВД, то сможете перейти на патент с начала следующего года.

Стоимость патента на 2021 станет известна после 1 декабря 2020 года, когда все регионы примут свои законы об изменении патентной системы. По этой же причине не стоит подавать заявление на патент раньше начала декабря.

К сожалению, пока в калькуляторе нет информации на 2021 год, поэтому узнать точную сумму налога прямо сейчас не получится. Возможно, стоимость патента по отношению к 2020 изменится, но вряд ли разница будет значительной. Надеемся, что налоговая обновит калькулятор в декабре.

Если выбрали патент, подайте заявление в налоговую по месту ведения деятельности. Чтобы получить патент с 1 января 2021, успевайте до 17 декабря.

Эльба автоматически ведёт КУД, помогает отправить заявление на патент и готовит платёжку на уплату налога.

УСН: единственный вариант для организаций и подстраховка от ОСНО для всех

Ограничения по УСН в 2021 году: годовой доход — до 200 млн рублей, а количество сотрудников — до 130 человек в год.

Упрощённая система налогообложения хороша тем, что распространяется на всю деятельность ИП или организации. На УСН вы можете одновременно продавать кроссовки в торговом центре, открыть интернет-магазин электроники и заниматься разработкой ПО для иностранных заказчиков. Все доходы облагаются по одной ставке. Вы сдаёте одну декларацию в налоговую по месту регистрации.

Упрощёнка бывает двух видов: «Доходы» и «Доходы минус расходы». В первом случае налоговая база рассчитывается только по доходам, а во втором — с разницы между доходами и расходами.

УСН «Доходы минус расходы» обычно выбирают для торговли или другого бизнеса с высокой долей расходов. Особенность режима в том, что расходы необходимо подтверждать документами: накладными, актами и платёжками. Налоговая часто их запрашивает, чтобы убедиться в правильности расчётов.

На УСН налог платят ежеквартально, а декларацию сдают раз в год. Ещё ведут Книгу учёта доходов и расходов (КУДиР), но сдавать её нужно только по запросу из налоговой.

Ставки по налогу устанавливают регионы. На УСН «Доходы» она составляет от 1 до 6 %, «Доходы минус расходы» — от 5 до 15 %.

Из-за пандемии в некоторых субъектах Федерации ставки по УСН снизили. Так в Архангельской области до конца 2021 года УСН «Доходы» — 4 %, в Республике Дагестан — 3 %. В Республике Коми пониженные ставки действуют до 31 декабря 2022 года: УСН «Доходы» — 3%, УСН «Доходы минус расходы» — 7,5%.

Проверьте, региональный закон по УСН после 1 декабря. Есть вероятность, что ставка в 2021 году будет меньше, чем в 2020.

💡 Совет: чтобы сравнить налоговую налоговую нагрузку на УСН и патенте, воспользуйтесь нашим калькулятором. Это самый удобный способ разобраться, какой режим выгоднее.

Помните, что расчёты основаны на параметрах 2020 года. Например, калькулятор не уменьшает стоимость патента на страховые взносы, хотя с 1 января 2021 года это будет возможно. Опять же всё дело в законах. Поправки в Налоговый кодекс об изменениях в патенте вступят в силу с начала следующего года. К тому же регионы не опубликовал свои законы на 2021 год ни по патенту, ни по УСН. И вряд ли это произойдёт раньше 1 декабря.

Подайте уведомление о переходе на УСН до 31 декабря 2020 года. Отнесите его в инспекцию по месту регистрации или отправьте через личный кабинет налогоплательщика с помощью электронной подписи. Если не успеть до конца 2020, то следующее «окно» для смены режима откроется только через год.

Даже если выбрали патент, подайте заявление на УСН. Тогда доходы по другим видам деятельности автоматически перейдут на упрощёнку. Пусть будет на всякий случай, чтобы не попасть на ОСНО и большие налоги.

Какая пенсия у ИП на ЕНВД? Этот вопрос волнует многих бизнесменов. Индивидуальные предприниматели причисляются к физическим лицам, которые осуществляют свою деятельность без образования юрлица. Пенсия исчисляется по схеме, установленной государством для физических лиц. ИП на ЕНВД (единый налог на вмененный доход) выплачивает страховые выплаты, чтобы накопить государственную пенсию. Она начисляется по достижении пенсионного возраста и на основании перечисленных взносов.

Права ИП на пенсионное обеспечение

Федеральный закон гарантирует пенсию по возрасту всем индивидуальным предпринимателям. Она включает в себя страховой и трудовой стаж за все время выплат в ПФР.

Для пенсионного страхования необходимыми являются взносы ГСС для ИП на единый налог на вмененный доход, которые приравниваются к страховым выплатам в фонд.

В наличии должны быть документы, подтверждающие проведение всех платежей в местные органы ПФ или налоговых служб. Уплату средств с полученных доходов ИП подтверждают справками, которые можно получить в местном ПФР.

Чтобы подтвердить свой трудовой стаж в качестве ИП, необходимо иметь свидетельство о выплате единого налога, которое выдают в налоговой службе.

Если индивидуальный предприниматель продолжает свою деятельность после пенсионного начисления, он имеет право ежегодно делать перерасчет. Следует обязательно учитывать дополнительные денежные средства, которые поступают от бизнесмена.

Пенсия у ИП на ЕНВД начисляется на основании Федерального закона.

- Необходимым условием является достижение пенсионного возраста. Для женщин он составляет 55 лет, а для мужского населения – 60 лет.

- Страховой стаж должен составлять 5 лет и больше. Учитывается весь период трудовой деятельности, включая предпринимательскую.

При расчете учитываются периоды службы в армии, беременности, учебы и другие.

Так как индивидуальные предприниматели причислены к физическим лицам, то им сумма рассчитывается так же, как и наемным работникам. Но ИП должны обращаться сами за ее начислением.

Они обязаны подать заявление в местную службу ПФР по месту регистрации. Это можно сделать за 30 дней до наступления пенсионного возраста.

Необходимые документы

Нужно предъявить следующие документы:

- удостоверение личности, в котором указаны дата рождения, место проживания;

- документы о трудовом стаже;

- трудовые договоры, если таковые имеются; может потребоваться справка о средней месячной заработной плате за полгода (2000-2001 гг).

Для предпринимателя, использующего ЕНВД, необходимо подтверждение постановки на учет из налоговой службы, а также справка из ПФР о выплатах взносов на доходы.

Документы можно отправить по почте наложенным платежом или принести самостоятельно. Могут потребоваться дополнительные справки, которые необходимо будет предоставить в течение трех месяцев.

После получения документов их внимательно проверяют и выдают расписку о дате приема. Предусмотрено увеличение базовой части, если ИП имеет на иждивении нетрудоспособного члена семьи. Необходимо документальное подтверждение.

Можно приблизительно вычислить будущую пенсию ИП, который заработал за год 4 млн. руб., отчислил 62 тыс. руб.

Если на протяжении определенного периода он будет отчислять ежегодно такую же сумму, то искомая величина составит 15 тыс. руб.

- Страховые взносы. 800 тыс. руб. x 16% = 128 тыс. руб.

- Коэффициент составит: 62 тыс.руб./128 тыс.руб.*10% = 4,85.

- Умножаем коэффициент на количество лет: 4,85×30 = 145,5.

- В этом году единица ПФР оценивается в 74,27 руб. Тогда 145,5×74,27=10 806,285 руб.

- Сумма коэффициентов и взносов в ПФР составит: 10 806,285+4394=15 200,285.

Если индивидуальный предприниматель на ЕНВД выплачивает все взносы в ПФР в полном объеме, то он может получить пенсию по возрасту.

Важно вовремя представить все необходимые документы, чтобы она была оформлена.

Любой гражданин может принять решение о работе на самого себя. Самостоятельно заняться бизнесом может человек, достигший 18-ти лет. Главное — взвесить все положительные и отрицательные стороны получения льготы для пенсионеров для ИП.

- Может ли пенсионер открыть ИП

- Плюсы и минусы регистрации

- Процедура открытия

- Какие есть льготы для пенсионеров

- Нужно ли платить взносы в Пенсионный фонд

- Влияние на размер пенсии

Может ли пенсионер открыть ИП

Согласно законодательству РФ, открытие ИП разрешается каждому человеку. Предельного возраста, при котором запрещено вести бизнес, не установлено. Далее — можно ли пенсионеру открыть ИП и как выбрать направление деятельности, систему налогообложения.

Плюсы и минусы регистрации

Если пенсионер открывает ИП, следует узнать, какие плюсы и минусы могут его ожидать.

- Уставной капитал не требуется.

- ИП может воспользоваться льготной системой налогообложения. Физические лица могут рассчитывать на социальные удержания, например, возврат части денег на лечение, обучение, перечисления в негосударственный пенсионный фонд, а также на вычеты инвалидам ВОВ и опекунам несовершеннолетних детей.

- Предприниматель перед налоговой инспекцией отчитывается 1 раз в квартал.

- Простая сдача отчетностей, ведение бухгалтерского, налогового учета не требуется.

- Некоторые ИП могут осуществлять деятельность без кассы, если это допускается законодательством.

- Открытие банковского расчетного счета, наличие печати не требуется.

- Возможно увеличение пенсионного пособия за счет перечисления обязательных взносов в Пенсионный фонд и Фонд социального страхования.

- Для ликвидации достаточно обратиться в ИФНС и в течение 5 рабочих дней ИП закроют.

- Сдача отчетностей возможна в налоговый орган только по месту проживания.

- Перечисление страховых взносов во внебюджетные фонды обязательно, независимо от возраста, вида деятельности и ведения бизнеса.

- Открытие ИП для пенсионеров не предусматривает льготы в 2020 году. Налоги в государственную казну оплачиваются в определенный срок и в полном размере.

- Граждане, ежемесячная пенсия которых меньше суммы прожиточного минимума, получают доплату от государства. Зарегистрировавший ИП пенсионер вновь считается работающим физлицом, поэтому специальная доплата ему не полагается.

- Уклонение от налоговых платежей грозит начислением штрафных санкций, пени и даже возбуждением исполнительного производства.

Процедура открытия

- Оригинал, копия паспорта.

- ИНН.

- Платежное поручение об оплате государственной пошлины в размере 800 рублей.

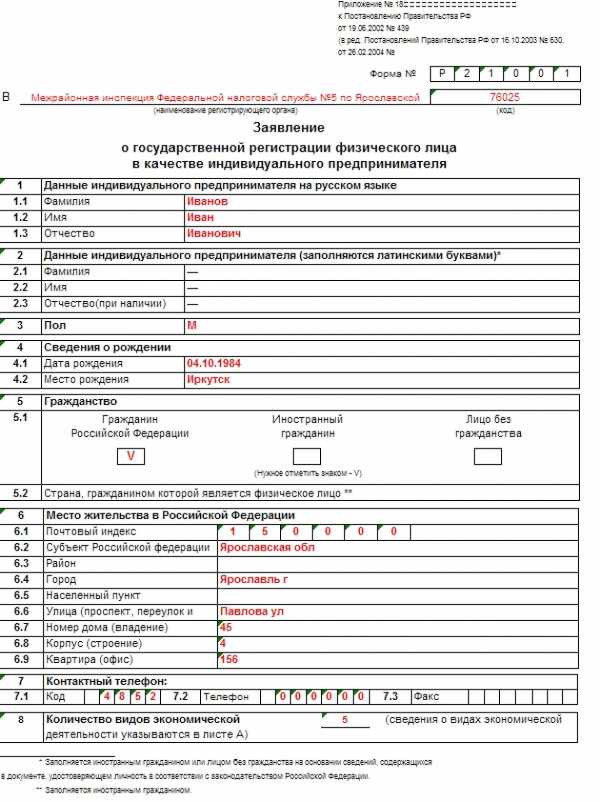

- Заявление о постановке на учет в качестве ИП форма №21001.

В заявлении указываются данные: ФИО, номер ИНН, дата и место рождения, гражданство, адрес регистрации, паспортные сведения, вид деятельности с указанием кода ОКВЭД.

Справочник ОКВЭД — это классификатор видов деятельности, согласно выбранному коду государство будет знать, чем занимается гражданин. Найти и выбрать код можно в интернете или при обращении к специалисту налоговой службы.

Бланк заявления, квитанцию на уплату госпошлины можно получить в ИФНС или скачать с официального портала налоговой службы. Таким образом, пенсионер может открыть ИП самостоятельно. Для этого заявление о постановке на учет заполняется печатными буквами, без ошибок. При допущении исправлений бланк заполняется заново. Помощь в заполнении документов также предоставляют бухгалтерские и юридические фирмы.

Срок проверки 5 рабочих дней. Спустя указанное время следует обратиться к специалисту ФНС. При одобрении заявления будет внесена запись о регистрации ИП в ЕГРИП.

Какие есть льготы для пенсионеров

В России предпринимателям пенсионного возраста не стоит рассчитывать на особые льготы. Наряду с другими ИП, пенсионер оплачивает все налоги и взносы.

Для пенсионеров-предпринимателей доступны 5 налоговых систем с пониженной ставкой:

- Единый налог на вмененный доход. Отменяется лимит на годовую выручку и на численность работников. Налог рассчитывается исходя из возможной суммы прибыли, а не реальной. Виды деятельности при ЕНВД ограничены. Нельзя заниматься строительством, производством, оптовой торговлей. Деятельность выбирается из разрешенного перечня, установленного законодательно.

- Патентная система. Для перехода на данный режим необходимо получить патент на определенный вид деятельности. Доступно для предпринимателей со штатом не более 15 человек. При ПСН вид разрешенной деятельности не ограничен. Основное условие — прибыль не может превышать 60 миллионов рублей.

- Общая система налогообложения. Самая сложная из всех режимов, так как включает в себя большую налоговую нагрузку. При ОСНО разрешены все виды работ. Никаких ограничений для индивидуального предпринимателя при данном режиме нет.

- Упрощенная система. Есть 2 ставки налога: 6% — для физлиц, бизнес которых не обусловлен большими тратами; 15% (доход, уменьшенный на сумму расходов) — предприниматель может зафиксировать ставку, если приобретает много товаров, пользуется услугами на обслуживание своего бизнеса.

- Единый сельскохозяйственный налог. Применять режим могут физические лица, занимающиеся производством сельскохозяйственных товаров. ИП будет платить 6% со всех доходов. Лимит на выручку отсутствует. Главные условия — доход с продажи сельхозпродукции должен превышать 70% от всей прибыли. У предпринимателя может работать не более 300 человек.

На УСН можно перейти только в конце года, на ПСН — в любом месяце. Заявление на выбор системы подается одновременно с подачей документов на регистрацию предпринимательства. При своевременных взносах страховых платежей ИП может воспользоваться правом на снижение суммы налогов.

Нужно ли платить взносы в Пенсионный фонд

Пенсионер, зарегистрировавший индивидуальное предпринимательство, не освобождается от уплаты страховых взносов «за себя». Освобождение от обязательных платежей возможно лишь в случаях, при которых ИП не может вести деятельность: уход за ребенком, период военной службы. Отсутствие деятельности должно быть подтверждено соответствующими справками и документами.

Влияние на размер пенсии

Физическое лицо, осуществляющее деятельность, может рассчитывать на повышение пенсии. Перечисляемые обязательные страховые платежи влияют на будущий размер пособия. Перерасчет с учетом всех сумм страховых платежей происходит каждый год при условии личного обращения предпринимателя или через официальный сайт ПФР.

Дополнительная информация! В 2020 году страховые взносы ИП за себя составляют 36238 руб, из них 29354 руб. перечисляются в Пенсионный фонд и 6884 руб. — в Фонд соцстрахования.

Таким образом, вопрос на ответ, может ли пенсионер открыть ИП, положительный. Ведение деятельности не запрещается. Однако, следует учитывать, что открытие ИП требует соблюдения определенных требований, установленных для данного вида деятельности и рассчитывать на особенные льготы или надбавки не следует.

Статья обновлена

Все данные актуальны на 03 марта 2020 года.

Налоговые льготы установлены Налоговым кодексом Российской Федерации. После повышения пенсионного возраста льготы стали связывать не с правом на пенсию, а с достижением определенного возраста: их по-прежнему можно получить женщинам с 55 лет и мужчинам с 60 лет.

Пенсионеры экономят на уплате НДФЛ, судебной госпошлины, транспортного, земельного и имущественного налогов. Рассказываем подробно о размере льгот в 2020 году.

Что вы узнаете

- НДФЛ

- Госпошлина

- Транспортный налог

- Налог на имущество

- Земельный налог

- Льготы по налогам пенсионерам

- Рассмотрение заявления и действия по перерасчету

- Что делать, если налоговые уведомления не перестают приходить после оформления льготы

Пенсии по государственному пенсионному обеспечению и трудовые пенсии налогом не облагаются.

Остальными доходами — зарплатой и доходами от продажи или сдачи в аренду недвижимости — пенсионеру по-прежнему нужно делиться с государством.

Еще у пенсионеров есть эксклюзивное условие для возврата НДФЛ с помощью имущественного вычета. Они имеют право вернуть налог не только с того года, когда оформили право собственности на квартиру, но и за три предыдущих года. Фактически при покупке квартиры на пенсии можно сразу вернуть уплаченный НДФЛ за четыре года. Для этого нужно подать четыре налоговые декларации. Больше ни у кого такой льготы нет.

Госпошлина

Пенсионеры не оплачивают госпошлину при обращении в суд по вопросам, связанным с получением пенсии, если размер имущественных требований не больше 1 миллиона рублей.

За судебные тяжбы по вопросам, не связанным с пенсией, пенсионеры госпошлину платят, как и все. Но если это иск к пенсионному фонду, который начисляет пенсию на 5 тысяч в месяц меньше положенного, то госпошлину платить не надо.

Транспортный налог

Льготы по транспортному налогу каждый регион устанавливает самостоятельно.

Например, в Москве специальных льгот для пенсионеров-автовладельцев нет, но есть льготы для других категорий граждан, среди которых большинство уже пенсионеры.

Транспортный налог за одну машину в Москве не платят:

- Герои Советского Союза;

- Герои Российской Федерации;

- граждане, награжденные орденом Славы трех степеней;

- ветераны и инвалиды Великой Отечественной войны;

- бывшие несовершеннолетние узники фашистских концлагерей;

- ветераны и инвалиды других боевых действий;

- чернобыльцы и инвалиды вследствие ядерных испытаний.

В Санкт-Петербурге все пенсионеры не платят транспортный налог. Правда, есть ограничения: мужчины старше 60 лет и женщины старше 55 лет не платят налог за один отечественный автомобиль с мощностью двигателя до 150 л. с.

Льготники «в возрасте» — герои, ветераны, инвалиды — тоже имеют право не платить налог на одну машину, даже за иномарку.

Налог на имущество физических лиц

Налог на имущество физических лиц — местный, но освобождение от его уплаты установлено на общероссийском уровне. Формулировки налогового кодекса о льготах по имущественному налогу изменились после увеличения пенсионного возраста.

Раньше в льготную категорию попадали действующие пенсионеры и те, кто в силу возраста получил право на пенсию: мужчины с 60 лет и женщины с 55 лет.

С 1 января 2019 года налог на имущество не платят также те, кто мог бы стать льготником по старым правилам: они еще не пенсионеры и не имеют права на пенсию, но перестают платить имущественный налог.

С учетом льготы пенсионеры и предпенсионеры могут не платить имущественный налог только за одну квартиру, один жилой дом, один гараж, одну хозяйственную постройку и одну творческую мастерскую.

Федеральная налоговая служба разъяснила: можно не платить налог за пять разных по виду объектов, то есть одновременно за квартиру, дом и гараж. Но если у пенсионера два гаража, то за владение одним из них платить придется. Хотя по налогу на жилое имущество еще есть вычеты, поэтому не факт, что начисления вообще будут.

Чтобы получить льготу по имущественным налогам, нужно один раз подать заявление. Хотя сейчас ФНС самостоятельно отслеживает возраст собственников и перестает начислять налог, но право на льготу могут и не учесть. На всякий случай лучше проверять уведомления. Если льгота не учтена — писать обращение через специальный сервис или в личном кабинете. Некоторые пенсионеры годами получают начисления, хотя вообще ничего не должны платить в бюджет. Окончательного срока для подачи заявления нет, но, чтобы льготу учли в текущих начислениях до рассылки уведомлений, лучше сделать это до 1 апреля следующего года.

Пенсионер может сам выбрать, по какому объекту применить льготу. Для этого нужно подать уведомление. Срок — до 31 декабря того года, за который начисляют налог. Уведомление по начислениям за 2019 год нужно подать до 31 декабря 2019 года.

Если у пенсионера несколько квартир, но он не подал уведомление о выборе льготного объекта, его освободят от уплаты налога за самую дорогую.

Земельный налог

Для пенсионеров и предпенсионеров есть федеральная льгота по земельному налогу. Она действует во всех регионах. Все, кому назначена пенсия по любому основанию, а также мужчины с 60 лет и женщины с 55 лет, получают вычет в размере стоимости 6 соток земли. То есть они не должны платить земельный налог с этой площади одного участка.

Например, если у пенсионерки есть огород размером в 4 сотки, то земельный налог она может не платить вообще. А если у пенсионера есть 10 соток земли, то платить он должен только за 4 из них. Чтобы получить эту льготу, необязательно официально быть пенсионером — достаточно достичь возраста 55 или 60 лет в зависимости от пола. Другим требованиям для назначения пенсии соответствовать необязательно. Но заявление тоже придется подать.

В настоящее время многие пенсионеры получают небольшой уровень достатка, по этой причине часто возникают вопросы, связанные с образование ИП. В данном случае придерживаться следует определенной последовательности действий.

Может ли пенсионер открыть ИП и как это сделать

Бесплатно по России

Перед открытием собственного дела нужно понимать, что это является ответственностью самого гражданина, соответственно, все риски лежат на нем. Поэтому, изначально следует оценить примерную прибыльность.

Правом на открытие бизнеса наделены и лица, состоящие в пенсионном возрасте. Сделать это можно в любое время. Процесс оформления не имеет отличий от стандартной процедуры. Изначально нужно собрать полный перечень документации и выбрать применяемую систему налогообложения.

Выделить можно положительные моменты:

- пенсионер может таким образом повысить величину ежемесячного достатка;

- не требуется формировать капитал уставного назначения;

- использование льготного налогообложения;

- подача декларации каждый квартал;

- допустим расчет наличными средствами.

Минусами выступает то, что:

- подать отчет удастся только по месту проживания лица, что зачастую неудобно;

- требуется делать взносы, даже при условии не осуществления деятельности;

- нет дополнительных послаблений и льгот.

Также стоит указать, что предприниматель будет нести ответственность своим имуществом.

Какие документы нужны для организации

Гражданину потребуется собрать определенный пакет документации, в него включены:

- заявление, оформленное по форме 21001;

- акт, посредством которого удостоверяется личность;

- ИНН;

- поручение платежного типа для подтверждения внесения пошлины.

Форму для составления заявления можно получить при обращении в фискальную службу, а также на официальном портале данного органа. В нем отражается информация о гражданине, в том числе, фамилия и инициалы, ИНН, дата рождения и адрес прописки. Кроме того, вписываются данные акта, посредством которого удостоверяется личность гражданина.

Отражается разновидность деятельности, которую планирует вести гражданин. Найти это значение удастся в специальном справочнике. Доступен он для использования в сети. Данные в заявление вносятся при использовании печатных букв.

Какую систему налогообложения выбрать

Важно указать на то, что гражданин в пенсионном возрасте, не имеет возможности использовать преференции в данном направлении. Это говорит о том, что использование ИП им реализуется по стандартной формуле.

Выбрать можно одну из пяти систем:

- Общая система обложения налогами. Стоит указать, что данный вариант является самым сложным. Это связано с тем, что для него характерна большая нагрузка налогового типа. Относительно индивидуального предпринимателя ограничений не предусматривается. Оплата налога реализуется из расчета 13% от суммы полученной прибыли.

- Упрощенная система. Практика показывает на то, что данная система является востребованной. Выбирают ее часто новые предприниматели. Оплата налога производится в размере 6% от прибыли.

- ЕСХН. Указанная система предусматривает оплату в размере 6%. С начала 2019 года эта разновидность обязует платить также НДС. Есть возможность освободиться от данного налога.

- Единый налог на вмененные доходы. Тогда используется сумма, не полученная предпринимателем, а с того, какой насчитывается государственными органами. По этой причине эта разновидность получила такое наименование. Виды деятельности имеют строгое ограничение, недопустимо вести строительные работы, вести торговлю оптового типа.

- Патент. Часто она почти не имеет отличий от вмененного налога. Однако, использоваться может исключительно лицами, прошедшими регистрацию как ИП.

Процедура открытия по этапам

Предусматривается несколько этапов:

- Гражданин выбирает разновидность деятельности, которой он будет заниматься. Потребуется обратить внимание на то, что лицо должно для себя решить, что оно будет делать. Для каждого типа присущи конкретные значения, они именуются как ОКВЭД. Если лицо желает заняться 2 видами, то требуется вписать пару кодов. В законе не установлен запрет относительно того, чтобы использовать и большее количество направлений. Однако, нужно выбирать только то, чем занимается ИП, всегда можно внести коррективы.

- Выбор системы обложения сборами. Предварительно стоит изучить все положительные и отрицательные моменты каждого варианта. Нужно понимать, что до завершения годового периода внести изменения не удастся. Также лицо учитывает, что постоянно вносятся фискальные платежи.

- Внесение государственной пошлины. Величина ее составляет 800 рублей. Бланк для внесения сведений удастся получить у сотрудников фискальной службы. Также есть возможность распечатать квитанцию, расположенную на официальном сайте ФНС. Оплата производится при обращении в банковскую организацию.

- Подготовка пакета документации. Если у лица нет ИНН или оно утрачено, то требуется посетить фискальную службу и получить дубликат. Процесс занимает несколько дней. По мере подачи актов сотрудник выдает подтверждение в письменной форме. Можно воспользоваться вариантом отправки при использовании почтовой услуги.

- Получение готовой документации, Потребуется на это пять дней, при условии, что гражданин собрал весь пакет актов и не допустил ошибок. На руки выдается свидетельство, подтверждающее наличие регистрации.

- Проведение регистрации в ФОМС и пенсионном органе. Документация туда передается сотрудниками фискального органа. Гражданину предоставляется уведомление относительно постановки на учет. Также лицо может сделать это самостоятельно. При себе нужно иметь СНИЛС, ИНН и свидетельство, указывающее на регистрацию ИП.

- Покупка оборудования. Это касается сферы, связанной с реализацией товара. Потребуется кассовый аппарат. Иногда допустимо осуществлять данный процесс при использовании чеков и бланка строгой отчетности. Покупать аппарат не нужно, если лицо продает журналы и газеты, при этом делает это в условиях улицы или в киоске, продает ценные бумаги, предоставляет продукты в учреждения системы образования.

- Открывается счет в банковской организации. Однако, это решение лицо принимает самостоятельно. Это говорит о том, что расчетного счета у предпринимателя может не быть.

На последнем этапе готовится печать ИП.

Какие льготы предоставляются пенсионеру, если он ИП

У граждан пенсионного возраста нет дополнительной льготы относительно использования статуса индивидуального предпринимателя. Однако, в иностранных государствах таким субъектам активно оказывается поддержка. В том числе, удастся использовать льготы.

В России в настоящее время рассматриваемая группа лиц не имеет возможности пользоваться преференциями. Это указывает на то, что лицо проходит аналогичный процесс, что и все предприниматели.

Таким образом, процесс открытия ИП пенсионером имеет стандартное выражение. Лицо собирает определенный перечень актов, а также не имеет поблажек в налогообложении.

Полезное видео

С чего начать пенсионеру, если он решил начать свой бизнес? Смотрите в видео:

Читайте также: