Где лучше хранить накопительную часть пенсии в сбербанке или пфр

На фоне регулярных и постоянных изменений пенсионного законодательства, а также, в целом, довольно низкого уровня жизни нынешних пенсионеров многие работающие гражданине, в том числе и из числа молодежи, задумываются о том, как увеличить свою пенсию в будущем.

Для этого существует ряд механизмов, обеспечивающих формирование пенсионных накоплений. Кроме прочего, в их числе следует отметить так называемую накопительную часть пенсии. Она формируется по особым правилам, об особенностях которых и пойдет речь в статье далее.

Бесплатно по России

Принцип формирования пенсии

В 2002 году в Российской Федерации была проведена масштабная реформа, которая определила переход системы пенсионного обеспечения на страховые принципы. В соответствии с законодательством каждый гражданин обязан быть зарегистрирован в системе обязательного пенсионного страхования.

При осуществлении трудовой деятельности за него в Пенсионный фонд России на цели, предусмотренные ОПС, вносятся денежные средства в размере, составляющем 22% от его заработной платы. Это так называемые страховые взносы. Обязанность по их отчислению в ПФР лежит на работодателе.

Денежные средства, перечисленные в качестве взносов, конвертируются в пенсионные баллы, которые составляют индивидуальный пенсионный коэффициент (ИПК). Именно данный параметр и характеризует объем пенсионных прав гражданина.

Однако, кроме пенсии страховой, существует еще и накопительная. Она формируется за счет все тех же взносов. При этом на накопительную часть пенсии направляются денежные средства в размере 6%, в то время как на страховую уже 16%. В целом, граждане, за небольшим исключением, сами выбирают то, формировать им накопительную часть пенсионных выплат или нет.

С 2014 года Правительство РФ ввело мораторий на отчисления в счет накопительной части. Иными словами, все взносы направляются только на формирование страховой пенсии. На сегодняшний день известно, что мораторий продлится до 2021 года включительно.

В целях, предусмотренных системой ОПС, граждане вправе самостоятельно определять, где они будут формировать свою накопительную пенсию – в государственном пенсионном фонде (ПФР) или в негосударственном (НПФ).

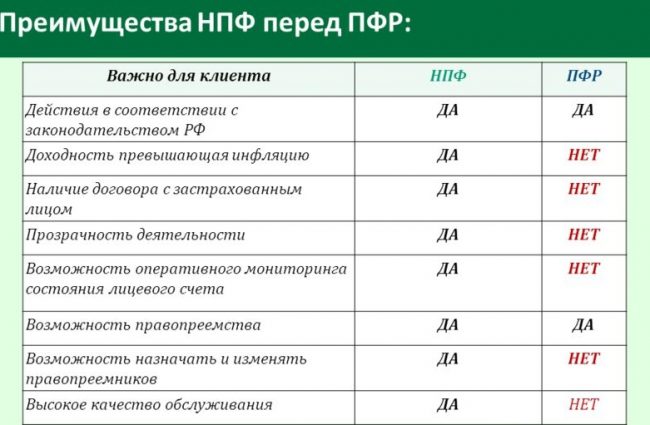

Что лучше НПФ или ПФР

В связи с тем, что гражданам предоставлено право выбора относительно того, где размещать средства для накопительной пенсии, у многих из них возникают вопросы относительно того, что выбрать – ПФР или НПФ. В данном случае у размещения в той или иной организации имеются свои плюсы и минусы, которые следует разобрать более подробно.

Минусы и плюсы НПФ

Негосударственный пенсионный фонд представляет собой частную структуру, которая, получив соответствующую лицензию, имеет возможность заключать с гражданами договоры ОПС.

По их условиям НПФ получает и аккумулирует денежные средства, направленные в качестве страховых взносов на формирование накопительной пенсии. Соответственно, как только гражданин достигает пенсионного возраста, негосударственный пенсионный фонд обязан выплачивать ему денежное содержание, исходя из условий договора.

Плюсы формирования накопительной пенсии в НПФ:

- Увеличение размера пенсии за счет получения инвестиционного дохода. Денежные средства, которые в качестве страховых взносов направляются в НПФ, не только аккумулируются на соответствующих счетах, но и инвестируются в целях получения дохода для будущих пенсионеров. К объектам инвестиций следует отнести: ценные бумаги, драгоценные металлы, облигации, акции и так далее.

- Защищенность денежных средств. В соответствии с действующим законодательством денежные средства граждан, размещенные в НПФ в рамках договоров ОПС, застрахованы от всех возможных рисков, в том числе и от банкротства. Это не касается инвестиционного дохода, полученного от инвестирования.

- Конкуренция. На сегодняшний день на рынке представлено несколько десятков негосударственных пенсионных фондов. Большая часть из них аффилирована с крупными финансовыми структурами, такими как «Сбербанк» или «Газпром». Несмотря на это, отсутствие монополии благоприятно сказывается на функционировании негосударственных фондов с точки зрения выгод для их клиентов.

- Возможность банкротства или отзыва лицензии у НПФ. В случае, если НПФ потеряет лицензию или будет объявлен банкротом, гражданин рискует потерять накопленный инвестиционный доход.

- Отсутствие гарантий доходности. НПФ не несет гарантий того, что его инвестиционная политика принесет доход клиентам. В некоторых случаях он может не покрывать даже инфляцию.

Минусы и плюсы ПФР

Гражданин вправе не заключать договор с НПФ, а формировать накопительную пенсию в ПФР.

Это имеет следующие плюсы:

- Надежность. Государственный ПФ лишен традиционных рисков, присущих НПФ.

- Периодическая индексация. Вне зависимости от конъюнктурных показателей, ПФР ежегодно индексирует накопления граждан, чтобы нивелировать действие инфляции.

Минусы:

Основным минусом является то, что инвестиционная политика ПФР не предполагает получение высокого уровня доходности.

Как сделать правильный выбор

Выбирая то, какой организации доверить формирование своего будущего пенсионного обеспечения, гражданин должен учитывать:

Каждый гражданин желает иметь достойное пенсионное обеспечение в старости. Система накопительных пенсий отчасти способна воплотить данное стремление в жизнь. При этом гражданин вправе сам выбрать, какой организации он доверяет формирование своей будущей пенсии – государственному ПФР или частному фонду.

Полезное видео

Может быть стоит обратить внимание на инвестиции, а не надеяться на формирование государственной пенсии или накоплениями в НПФ? Подробнее в видео:

С принятием «Закона о негосударственных пенсиях» в РФ у россиян появилась возможность инвестировать часть пенсионных накоплений в частную пенсионную компанию. Перевод накопительной части пенсии в НПФ является добровольным.

Граждане, которые уже выбрали негосударственную пенсионную компанию, могут отслеживать свои накопления на сайте НПФ. В настоящей статье рассмотрим, где именно лучше хранить свою накопительную пенсионную часть, как выбрать НПФ.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону 8 (800) 350-29-87 . Это быстро и бесплатно !

Где хранятся накопления у «молчунов»?

Россияне, так и не определившиеся, где лучше держать свои пенсионные накопления и не решившие, стоит ли доверять их частным фондам, остаются в статусе «молчунов». Их накопления формируются только в страховую часть пенсии, которая распределяется на нужды государства и не подлежит инвестированию.

Все отчисления в Пенсионный фонд у работающего россиянина составляют 22% от размера заработной платы. Из них 16% автоматически переходят в страховую часть пенсии (по умолчанию), а 6% представляют собой накопленные средства.

Накопительная часть пенсии может быть использована в качества средств для инвестирования негосударственным пенсионным фондом. Для этого клиент должен перевести свои накопления в одну из частных компаний, оформив договор обязательного пенсионного обеспечения (ОПС). Договор ОПС оформляется бессрочно и расторгается при возврате средств в Пенсионный фонд России или переходе из одного НПФ в другой.

У «молчунов» нет дополнительного дохода при достижения пенсионного возраста. 6% их отчислений используются государством для социально значимых нужд: выплат пенсий действующим пенсионерам, выполнения обязательств перед льготными категориями граждан и муниципальными учреждениями и т.д.

Где можно разместить средства?

Чтобы увеличить свои накопления, граждане могут перевести их в негосударственную пенсионную организацию. В частном фонде средства будут инвестироваться ежегодно, а клиенты фонда – получать информацию о состоянии индивидуального счета.

Фонд отвечает за сохранность средств. Ведущие НПФ включены в программу страхования вкладов, гарантирующую получение 100% выплат клиентам в случае ликвидации фонда или лишения его лицензии. Отсутствие программы страхования означает, что в процессе ликвидации фонда вкладчики потеряют вложенные средства и инвестиционный доход за период действия договора обязательного пенсионного страхования.

«Молчуны» хранят свои пенсионные накопления на индивидуальном счете в ПФР, однако, не имеют возможности ими воспользоваться. Их вложения переходят в страховые взносы и расходуются государством. Чтобы не терять инвестиционный доход, клиенты должны вложить средства в НПФ. Полностью накопительная часть пенсии перейдет на счет НПФ спустя год после подачи заявления, об этом клиенту придет уведомление по почте или электронному адресу.

С 2014 года переход НПФ не приносит прибыли клиентам, так как в России введен мораторий на формирование накопительной части пенсии граждан. Отмена моратория вернет россиянам инвестиционный доход. До отмены заморозки накопления будут автоматически переводиться в страховую часть пенсии.

Зачем нужен перевод в НПФ?

Основной целью перевода накоплений в частную пенсионную компанию является инвестирование пенсионных накоплений. НПФ предлагают увеличить взносы клиентов согласно своей доходности. При этом ни один фонд не дает 100%-ной гарантии, что вкладчики получат инвестиционный доход.

Перевод накопительной части пенсии позволяет клиентам воспользоваться своим правом выбора достойного будущего. В ином случае накопления будут распределены на нужды государства. Граждане не могут воспользоваться средствами, которые не были переведены в накопительную часть НПФ. Получить инвестиционный доход доступно только за время действия договора обязательного пенсионного страхования.

Доходность и надежность

Одними из основных характеристик фонда для потенциальных вкладчиков являются доходность и надежность НПФ.

Доходность представляет собой процент, ежегодно начисляемый на средства вкладчиков. Чем выше доходность компании, тем больший процент инвестирования получит клиент при выходе на пенсию.

До 2014 года каждый 4-й НПФ имел отрицательный или нулевой процент доходности. По итогам периода вкладчики негосударственных фондов с отрицательным доходом (или равным нулю) получали только перечисленные из Пенсионного фонда средства. При этом доходы компании могли приумножаться за счет постоянного притока капитала – увеличения числа вкладчиков, оформивших договор ОПС.

Надежность характеризуется выполнением обязательств перед вкладчиками, которые вышли на пенсию. Договор обязательного пенсионного страхования при достижении пенсионного возраста считается расторгнутым, поэтому клиенты получают перечисленные от работодателя 6% средств и инвестиционный доход, начисленный негосударственным пенсионным фондом.

Если объем пенсионных накоплений меньше, чем размер финансовых обязательств перед вкладчиками, то НПФ лишают лицензии. Клиенты получают 6% отчислений, если фонд входил в систему страхования вкладов. В ином случае они могут получить только часть перечисленных средств или полностью лишиться накопительной части пенсии (аналогично позиции «молчунов»).

Куда можно выгоднее вложить свои деньги?

Если гражданин решил доверить свои накопления частной финансовой компании, он перестает быть «молчуном» и переходит в статус клиента НПФ.

Дополнительно к договору ОПС (обязательного пенсионного страхования) клиенты НПФ могут вступить в программу софинансирования пенсии и заключить индивидуальный или корпоративный пенсионный план.

ИПП (индивидуальный пенсионный план) представляет собой вариант софинансирования будущей пенсии, при котором взносы уплачивает не работодатель, а сам вкладчик. Размер, периодичность и частоту отчислений клиенты выбирает исходя из предлагаемых НПФ условий и собственных финансовых возможностей. ИПП, в отличие от ОПС, может заключаться на ограниченный срок, если иное не предусмотрено в договоре.

ПРИМЕР: ИПП с доходностью 9% годовых с неограниченным сроком, минимальным взносом 10 тыс.рублей и произвольным пополнением. При таком варианте ИПП клиент уплачивает обязательный взнос в размере 10 тыс. рублей при заключении договора софинансирования, а остальную сумму средств вносит по своему усмотрению. Чем выше объем внесенных средств, тем больший доход получит вкладчик после выхода на пенсию.

Отличие ОПС от ИПП заключается также в особенностях расторжения. ОПС расторгается при достижении вкладчиком пенсионного возраста, выборе другого фонда или возврате в Пенсионный фонд России. ИПП расторгается по инициативе клиента, при этом в результате досрочного расторжения клиенты теряют часть вложенных средств (если иное не предусмотрено договором ИПП).

В какой пенсионный фонд лучше перечислять?

Куда же всё-таки лучше отчислять свои пенсионные накопления?Не рекомендуется обращать внимание на новые компании, которые не имеют опыта на рынке страхования. Их условия могут быть привлекательнее, чем у именитых конкурентов, однако, такие фонды не в силах гарантировать доходность.

При этом известные НПФ с малым уровнем доходности также не способны составить конкуренцию иным фондам: при выборе их в качестве инвестора вкладчики рискуют получить только объем вложенных накоплений.

Оптимальный вариант – стабильная негосударственная компания со средним уровнем доходности и максимальными показателями надежности. При выборе такого фонда клиенты не рискуют лишиться инвестиционного дохода и гарантировано получат выплату всех средств после расторжения договора ОПС.

Оформить договор ОПС в 9/10 ведущих компаний можно в режиме онлайн, предоставив копии документов по электронной почте. Но при личном визите клиенты имеют возможность получить более подробную консультацию о работе фонда,узнать о дополнительных способах увеличения пенсии и особенностях заключения договора.

Ключевые критерии отбора

При выборе НПФ рекомендуется руководствоваться следующими факторами:

- Наличие лицензии у НПФ, дающей право заниматься обязательным пенсионным страхованием. Без лицензии фонд не может гарантировать выплаты средств вкладчикам и ставит под сомнение свою надежность.

- Наличие филиала или официального представителя по месту работы или регистрации клиента. Иногда финансовые вопросы невозможно урегулировать удаленно, с помощью Службы поддержки или Контактного центра.

Официальное представительство позволяет сократить время рассмотрения претензии или заключения договора, а также принять документы на получение выплаты при достижении пенсионного возраста.

Если доход НПФ в разы превышает среднегодовые доходы ведущих компаний, это может быть тревожным сигналом – таким образом НПФ с низким уровнем надежности «заманивают» новых клиентов, действуя без наличия лицензии и не выполняя обязательства перед вышедшими на пенсию вкладчиками. Высокий уровень надежности на протяжении минимум 3-х лет. Оценивать надежность фонда рекомендуется на протяжении трехлетнего периода, так как оценка одного года не гарантирует точное представление о деятельности компании. Если три года подряд показатели фонда стабильно высокие, это подтверждает его надежность.

Наиболее надежные НПФ, подтвердившие свою репутацию перед вкладчиками

Лидеры рынка ОПС отличаются стабильным притоком капитала, высоким объемом вкладов, увеличением клиентопотока и положительными отзывами о работе фонда. Такие НПФ регулярно предоставляют актуальную информацию о финансовом положении и не боятся участвовать в рэнкингах ведущих агентств.

Первые места занимают НПФ-лидеры по количеству вкладчиков, капитала или притока пенсионных накоплений.

Большой объем пенсионных накоплений является гарантом выплаты обязательств перед вкладчиками.

ТОП-5 фондов на рынке ОПС

Все фонды являются участниками программы государственного страхования вкладов, которая защищает накопления участников договоров ОПС. На протяжении последних 5 лет фонды получали только наивысшую оценку надежности и всегда выполняли обязательства при достижении вкладчиками пенсионного возраста.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

8 (800) 350-29-87 (Санкт-Петербург)

Это быстро и бесплатно !

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Выбор Независимого ПФ (можно даже назвать его «коммерческим», причём «коммерсантом» становится уже сам будущий пенсионер) вместо «государственного» обусловлен и ещё одной составляющей взаимоотношений. Это давнишняя проблема государственных организаций – гласность и прозрачность своих действий. У НПФ гласность поставлена (в потенциале, конечно) на самую широкую ногу. Приходя в Независимый фонд, вы приходите «к себе домой», вы здесь хозяин, вас принимают на самом высоком уровне (мечты, конечно, совсем по По). О том, как вас встречают в государственном Пенсионном фонде не хочется и говорить – тут уже не до мечтаний, быль сплошная (вернее, «пыль»). Вы можете сказать, что вложения в НПФ страхуются государством. Да, это так.

Что выбрать — нпф или пфр?

Да, приходит время, когда человек оказывается просто не способен уже выполнять те функциональные обязанности, которые от него требуются на рабочем месте. Приходится переходить на другую работу, полегче, или вообще отказываться от работы и начинать жить на те денежные средства, которые смог накопить за время всей предыдущей жизни.

Накопительная часть пенсии в сбербанке: отзывы

Именно ПФР устанавливает размер страховых пенсионных выплат гражданам, ведет персонифицированный учет участников системы ОПС, формирует, инвестирует и выплачивает гражданам пенсионные накопления. Преимущества ПФР очевидны:

- максимальная надежность (Пенсионный фонд РФ не может стать банкротом или потерять лицензию Центробанка);

- отсутствие налогового обременения (пенсионные накопления, которыми распоряжается ГПФ, не подлежат обложению налогами).

Однако на выбор пенсионного фонда в большинстве случае влияет не только его надежность, но и доходность. И последний показатель ГФП не является его достоинством. По данным ЦБ РФ он составляет 7 % годовых в рублях. И это при том, что большинство негосударственных фондов гарантируют доходность не менее 10 %.

Что лучше пфр или нпф сбербанка?

- страховая часть формируется за счет ежемесячных отчислений из зарплаты (С);

- базовая пенсия, которую человек получит в любом случае, если хоть немного в жизни проработал (Б);

- аккумулированная часть составляет 6 % от размера зарплаты (Н). Этой суммой человек может распоряжаться самостоятельно, выбрав организацию, которая будет заниматься сбором средств.

Эти три слагаемых затем перемножаются на специальные коэффициенты, которые зависят от стажа, размера зарплаты и других нюансов.

Что лучше: оставить пенсию в пфр или в нпф?

Страхование по таким обязательным программам:

- инвестирование накопленных средств;

- выплата разовых, периодических или пожизненных пособий;

- софинансирование накоплений по государственным программам.

В 2013 году количество граждан, которые перечислили свои накопления в НПФ СБ, составило 1 млн. человек. А уже через полтора года эта цифра увеличилась вдвое. Суммарная величина накоплений в 2013 году – 72 млн. руб. Общая доходность от инвестиций за предыдущие 4 года составила 52 %, средний уровень инфляции – 33,88 %. Условия Накопительная часть пенсии в Сбербанке принесет больше дохода, поскольку возможности у организации несколько шире, в сравнении с другими аналогичными учреждениями.

Стоит ли переводить накопительную пенсию в нпф сбербанка?

Чтобы перевести средства в НПФ, необходимо:

- обратиться в филиал организации с паспортом и СНИЛС;

- подписать договор пенсионного страхования (ОПС);

- написать заявление в государственный ПФ о переводе средств в частный фонд.

Документы принимаются до 31 декабря каждого года. Выплата пособия через Сбербанк Перевести накопительную часть пенсии в НПФ можно один раз в год.

Выбрав именно Сбербанк в качестве организации по аккумулированию средств, клиент может рассчитывать на то, что ему не придется стоять в очереди в ожидании очередной выплаты. Все средства могут перечисляться прямо на карту Сбербанка. Для оформления услуги необходимо обратиться в отделение с паспортом и удостоверением, заполнить специальный бланк, получить платежные реквизиты и уведомить ПФ о переводе трудовой пенсии по новым реквизитам.

Что лучше пфр или нпф? что выбрать?

Пока всё белым бело. «Черное» начинается тогда, когда ПФР приступает к функционированию. Почти по-некрасову, показываем «светлую сторону» Огромное количество вопросов возникает при работе ПФР и взаимоотношениях с ним граждан. Но сначала небольшие расчёты. Исходные данные:

- расчётный срок (трудовой стаж) – 40 лет (или 480 месяцев);

- заработная плата в течение этого срока – 50000 рублей (а ведь может быть и больше, ой, насколько больше);

- процент отчислений в Пенсионный фонд – 22 (это по Закону РФ!).

- За всё время работы получили – 480 х 50000 = 24 миллиона рублей;

- В ПФ отдали – 24000000 х 0,22 = 5 миллионов 280 тысяч.

Таким образом, каждый выходит на пенсию многократным миллионером! И какие, интересно, у пенсионера могут быть проблемы!? Не забудем, многие ещё вполне готовы работать.

Наверняка каждый из нас хоть раз задумывался о том, что лучше выбрать ПФР или НПФ. Ну что ж за окном 2017 год, на дворе кризис, самое время определяться! Возможно когда-нибудь, действительно, в нашей жизни всё белое станет белым, а чёрное – чёрным. Когда-нибудь этот сакраментальный пляжный лозунг: «Спасение утопающих – дело рук самих утопающих», — ну, или банковский: «Забота о вкладе – ваша личная забота», — действительно, не будет просто пустым звоном. Хорошо, можно начать и с другого. А сколько можно говорить об уважении к людям со стороны государства, о заботе о них только «под День Победы» или под «Хэллоуин».

Как правильно сказала одна актриса, давайте говорить о людях хорошо, пока они живы, а не уже на похоронах. А «крик души» вызван местом и значимостью Пенсионного фонда Российской Федерации в жизни граждан страны. Но сначала о «белом» — что такое пенсия, её суть.

Где лучше пенсию держать в нпф сбербанке или пфр

Однако именно НПФ способны значительно увеличить объем вложенных средств. Приведем пример для сравнения:Анализ вложенного капитала за 20 лет в ПФР с ежегодной доходностью 7% и процветающий НПФ с доходом за год 9 — 12%.

Для расчета возьмем сумму 10 000 рублей в год.Расчет:

- При переводе в НПФ итоговый доход через 20 лет составит 630025 рублей. Для этого НПФ просто увеличивает каждый год сумму 10 000 рублей на 10%.

- При сохранении средств в ПФР итоговая сумма будет равна 438652 рубля (сумма 10000 рублей ежегодно увеличивается на 7%).

Что выгоднее — ПФР или НПФ Сбербанка? Для примера приведем базовые характеристики ПФР и НПФ Сбербанка, чтобы будущий вкладчик смог легко принять решение в пользу того или иного фонда.

ПФР уже не справляется с нагрузкой. Половину выплат финансирует федеральный бюджет. Сложная демографически ситуация в стране, ранний выход россиян на пенсию (55 и 60 лет против 63-64 в странах ЕС), а также высокая доля теневого сектора экономики только увеличивают нагрузку на НПФ.

Это значит, что трансфер из федерального бюджета также будет расти. Аргументы Единственной причиной внесения изменений может быть отрицательная реальная доходность инвестиций.

За последние 5 лет прибыльность Внешторгбанка составила 28,9 %, а уровень инфляции – 46 %. Постоянные кризисы в стране только усугубляют ситуацию. Согласно комментариям и отчетам социологов, люди не доверяют НПФ и меняют их один за другим ежегодно. В результате организациям приходится переоценивать активы. Инвестировать средства в долгосрочные проекты у них просто нет возможности.

Причина, да самая любая: от уверенности, что ему и этого хватит до часа «Х», до нежелания оставлять что-то после себя, а старше 60-ти он себя уже не видит или не хочет видеть.

- Государство, уважая мнение своих граждан (КРАЕУГОЛЬНЫЙ ПОСЫЛ, НА КОТОРЫЙ НУЖНО ОБРАЩАТЬ ВНИМАНИЕ ПОСТОЯННО) и заботясь об их будущем, может только непрестанно напоминать им о необходимости думать, не пускать дело на самотёк, мол, там видно будет. Государству необходимо постоянно проводить целенаправленные компании по рекламе «умного и дальновидного» образа жизни. Не стоит бояться, что вокруг все настолько несмышленые, что обязательно всё сделают не так (а мы только добавим — как хочется чиновнику).

- Собственно говоря, ситуация очень похожа на ту, что складывается с контрактной армией.

- Надо разобрать основы

- Почти по-некрасову, показываем «светлую сторону»

- Совсем маленький раздел в качестве промежуточного вывода

- Как исправить ситуацию?

- А пока суть да дело

- Инструмент для размышлений

- И всё-таки, действительно, светлая сторона, и уже без всяких кавычек, а заодно и вывод

Надо разобрать основы Ничего не поделаешь, рано или поздно у всех у нас случаются проблемы, когда без денежных средств решение этих проблем становится невозможным. Мы предвидим эти проблемы заранее и, что делаем? Всё очень понятно! Не ждём, когда ситуация дойдёт до ручки, а постепенно накапливаем необходимые в будущем средства. Одной из главнейших проблем для всех со временем становится возраст, вернее, обстоятельства, с ним связанные.

- Куда можно перевести?

- Сравнительный анализ

- Что выгоднее — ПФР или НПФ Сбербанка?

Куда можно перевести?

Часть пенсии переводят в такие организации, как:

- Управляющая компания (далее УК);

- Негосударственный пенсионный фонд (далее НПФ);

Кроме того, гражданин имеет право оставить все как есть без перевода средств в вышеуказанных организациях — в данном случае пенсионный капитал останется во Внешэкономбанке (далее ВЭБ), который занимается минимальным сохранением будущего пенсионного капитала.

В настоящий момент накопительная часть заморожена на неопределенный срок! Все отчисления работодателя автоматически переходят на страховую часть пенсии!

Однако какой из вариантов лучше всего применять на практике?

Разберем самые распространенные варианты:

Оставить в ПРФ. В данном случае не нужно тратить дополнительное время на поиск иной компании, но накопления будут оставаться неизменным, поскольку ВЭБ учитывает лишь ежегодную индексацию, которая не превышает уровня инфляции.

Кроме того, есть такие недостатки, как: нет гарантий в получении накопленных средств при выходе на пенсию, ведь часть средств постоянно сгорает за счет инфляции; накопленные средства не подлежат наследованию конкретному лицу.

Однако есть и недостатки в деятельности НПФ такие, как:

- риск расформирования НПФ государством после изменения пенсионной реформы;

- нестабильные процентные ставки, которые не закреплены в договоре.

Поэтому при выборе того или иного НПФ, стоит учитывать важные критерии фонда, в том числе:

Кроме того, выбирать тот или иной НПФ выгодно, если до пенсии еще больше 10 лет, иначе размер пенсионных накоплений не будет значительно увеличиваться.

Сравнительный анализ

Для того чтобы было проще провести сравнительный анализ, приводим все положительные и отрицательные характеристики в форме таблицы:

По итогу проведенного анализа можно сделать вывод, что НПФ является более выгодным, но одновременно более рискованным направлением по формированию части будущей пенсии. Однако именно НПФ способны значительно увеличить объем вложенных средств.

Приведем пример для сравнения:

Анализ вложенного капитала за 20 лет в ПФР с ежегодной доходностью 7% и процветающий НПФ с доходом за год 9 — 12%. Для расчета возьмем сумму 10 000 рублей в год.

Расчет:

- При переводе в НПФ итоговый доход через 20 лет составит 630025 рублей. Для этого НПФ просто увеличивает каждый год сумму 10 000 рублей на 10%.

- При сохранении средств в ПФР итоговая сумма будет равна 438652 рубля (сумма 10000 рублей ежегодно увеличивается на 7%).

Что выгоднее — ПФР или НПФ Сбербанка?

Для примера приведем базовые характеристики ПФР и НПФ Сбербанка, чтобы будущий вкладчик смог легко принять решение в пользу того или иного фонда.

И начнем с характеристик ПФР:

- по последним данным, уровень дохода по расширенному портфелю составил 11,54%, а по портфелю государственных бумаг — 11,68%;

- чистая прибыль составляет 14,94 миллиарда рублей;

- на сумму 4,38 триллиона рублей;

- размер резервного фонда — 290 миллиардов;

- функционирует на рынке с 1987 года;

- осуществляет лицензированную деятельность;

- государственные власти являются учредителями банка;

- компания не была замечена в сомнительных сделках за весь период существования.

Тяжелая экономическая ситуация отразилась на доходности ВЭБа, поэтому не стоит ждать высоких показателей в 2017 году!

Ну а теперь перейдем к данным НПФ Сбербанк:

Если Вы стоите перед выбором, какой НПФ надежнее, для более подробной информации смотрите данное видео.

Пенсия является одним из важнейших этапов трудовой деятельности человека. Это в некотором роде, подведение итогов того, как гражданин трудился на благо Родины. Последние изменения в области пенсионного обеспечения привели к тому, что «уравниловка», существовавшая ранее, полностью исключается.

Размер пенсии в зависимости от некоторых показателей, которые характеризуют род и условия занятости человека, может изменяться в достаточно широком диапазоне. ФЗ от 28 декабря 2013 года № 424 регулирует порядок оформления и получения накопительной части пенсии.

Все вопросы, которые могут возникать в процессе решения различных споров, решаются только основываясь на законе «О накопительных пенсиях».

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону 8 (800) 302-76-93. Это быстро и бесплатно !

Где можно хранить?

Для того чтобы лучше понять механизм формирования и выплаты накопительной части пенсии, необходимо осознать тот факт, что страховые взносы, уплачиваемые гражданином, хранятся в электронной базе, точнее не сами средства, а информация о накоплениях, где можно посмотреть текущее состояние вашего страхового счета. Таким образом, все что заработает работник, будет ему возвращено, но несколько в иной форме.

После получения права выхода на пенсию человек обращается с заявлением в ПФ и там ему будет рассчитана сумма, которую будут отчислять в виде ежемесячных выплат. При этом берется приблизительный период, до достижения 80 лет.

Выбранные организации хранят, а затем выплачивают часть пенсии потенциальному пенсионеру.

Это может быть, как государственный ПФ, так и негосударственный пенсионный фонд. Кроме НПФ инвестировать накопительную составляющую вашей будущей пенсии можно в управляющую компанию. На этот счет у каждого имеется свое мнение, некоторые доверяют государственным организациям, другие же напротив, не хотят полностью сотрудничать только с государственной структурой.

Во время накопления денежных средств они также зарабатывают деньги по механизму депозита, поскольку средства инвестируются и в связи с этим получается определенный доход. Управляющие компании, в которые можно вкладывать свои накопления, бывают нескольких видов. По форме собственности организации можно разделить на структуры:

- Государственную компанию представляет Внешэкономбанк.

- Негосударственные ПФ.

- УК частной собственности.

Какой из вариантов выбрать и куда в будущем переводить накопительную часть пенсии каждый решает сам, учитывая уровни риска и расставляя приоритеты.

Преимущества перевода в негосударственные организации

Разделение пенсии на составляющие несомненно имеет свои преимущества. Теперь такой «уравниловки», которая имела место ранее не будет, и в связи с этим каждый работник будет получать свою пенсию заслуженно.

Сумма выплат теперь будет отличаться, и потенциальный пенсионер сможет регулировать размер выплат, а точнее увеличивать ее на определенную величину некоторыми доступными способами.

Но с введением новшеств в этой области гражданин может контролировать накопительную часть будущей пенсии. Из 22% взносов 6% в любом случае идет в государственную казну и используется для погашения текущих обязательств перед пенсионерами.

Остальные 16% делятся на две части:

- 10% – это страховая часть, на эти выплаты оказывать влияния не получится;

- 6% – составляющая, которая может быть направлена на накопительную пенсию или по умолчанию она хранится в страховом тарифе.

Если вы желаете иметь накопительную часть пенсии, то для этого необходимо написать соответствующее заявление в ПФ. Несомненным плюсом такого формирования является то, что накопительную часть можно пополнять самостоятельно, направить на него материнский капитал или его часть, а также при участии в программе государственного финансирования.

Поскольку средства, направленные на накопительную составляющую выплат используется в инвестиционной деятельности, то сумма постепенно увеличивается, получается, что деньги приносят деньги.

Эти вопросы регулируются законодательно, а именно ФЗ № 360 от 30 октября 2011 года (ст. 4 п. 1 пп. 1).

О том, нужно ли переводить накопительную часть пенсии в НПФ, говорится в этой статье, а тут вы узнаете о плюсах и минусах такого перевода.

Где выгодней держать?

Любой вопрос должен рассматриваться с нескольких сторон, и если накопительная часть пенсии так привлекательна, то вполне закономерно встает вопрос о том, почему же все без исключения не переходят на такой тип формирования будущих пенсий. Ответ прост и незамысловат – существуют определенные риски, на которые идут совсем немногие.

Как известно, бесплатный сыр может быть только в мышеловке и современное общество еще помнит крах МММ и других формирований, которые были так привлекательны. Несмотря на это, все же многие готовы рискнуть и увеличивать с годами суммы своих накоплений. Кроме всего прочего, граждан привлекает сам подход негосударственных структур к обслуживанию своих клиентов.

Если сравнивать доходность государственной и негосударственной структуры, то в первом варианте сумма будет увеличиваться два раза за год на величину инфляции, что зависит от экономической ситуации в стране, а в негосударственной структуре доход получается от инвестирования, то есть вкладывания средств в мероприятия, которые принесут доход.

Причем второй вариант не является однозначным, сумма прибавки может быть выше или ниже той, что предлагает государство.

Однако негосударственные несут в себе риски, где пенсионеру можно получить гораздо больший доход от инвестирования.

В какие пенсионные фонды можно разместить?

Инвестирование свободных средств – это правильное решение, которое впоследствии поможет увеличить суммы, необходимые для выплаты пенсий. При этом сумма ежемесячной выплаты будет увеличена. Итак, у граждан имеется выбор способов инвестирования накопительной пенсии:

- Инвестировать можно в государственный ПФ – Внешэкономбанк.

- Есть возможность вкладывания средств в негосударственный ПФ.

- Можно вовсе отказаться от накопительной части, она будет направлена на страховую составляющую. Этот вариант будет применяться в отношении тех, кто выбирает вариант «по умолчанию» и где будут храниться средства «молчунов».

При таком варианте, сам не являясь инвестором, пенсионер выбирает управляющую компанию, с которой будет сотрудничать, тем самым влияя на сохранность и приумножение денежных средств на счете.

Как правильно выбрать НПФ?

Негосударственный ПФ, как правило, имеет несколько управляющих компаний, которые занимаются разными видами инвестирования, одни инвестируют в ценные бумаги, другие работают по депозитам, получая прибыль, третьи вкладывают в ценные бумаги, четвертые в ценные металлы, некоторые могут работать на фондовых рынках и так далее.

При выборе ПФ для сотрудничества необходимо обратить внимание на его доходность за предшествующие периоды, на финансовые инструменты, которые применяются в отношении денежных средств потенциальных пенсионеров. Немаловажным является факт гарантирования сохранности вложений, если это гарантируется государством, то риски намного меньше – это положительный момент.

Также неплохо было бы проанализировать эффективность работы ПФ в отношении управления, если наблюдается положительные тенденции в развитии управляющих компаний, не было убытков и потерь и при этом наблюдается постепенное повышение доходности, то такой фонд хорош для сотрудничества.

Ключевые критерии отбора

Перед выбором НПФ целесообразно проанализировать некоторые пункты:

- Просмотрите список тех фондов, которые входят в перечень тех, по которым действует государственное гарантирование вкладов. Так вы сможете защитить свои накопления.

- Обратите внимание на показатели доходности компаний.

- Просмотрите перечень управляющих компаний.

- Изучите отзывы клиентов, которые могут рассказать больше, чем может показаться на первый взгляд.

Проверенные ПФ, которые зарекомендовали себя и сохраняют положительные тенденции в развитии являются самыми оптимальными фондами для сотрудничества.

Рейтинг и репутации

Репутация для большинства государственных и негосударственных фондов является одной из ключевых позиций, которые играют определяющее значение для потенциальных пенсионеров, которые желают сотрудничать с ПФ. В РФ такими являются следующие инвесторы:

- НПФ электроэнергетики за прошлый период показал наивысший показатель доходности.

- ПНФ РГС оказался одним из первых в списке наиболее доходных фондов.

- «Лукойл-Гарант» входит в пятерку лидеров по доходности.

- НПФ Сбербанка является доходным и популярным фондом для сотрудничества.

- «Газфонд» также имеет положительные тенденции в развитии сотрудничества с пенсионерами.

Посмотрите видео о том, как правильно выбрать негосударственный пенсионный фонд:

Полезное видео

Посмотрите видео о том, какие существуют варианты сбережения пенсионных накоплений:

Заключение

Пенсия – это будущее, которое сложно не предугадать, поскольку человек не может быть полностью уверенным в том, что в преклонном возрасте он сам или его дети, или другие родственники смогут о нем позаботиться настолько, насколько он будет в этом нуждаться.

Поэтому в этом направлении лучше иметь запасной вариант или страховку, то есть, даже если вы уверенны, что эти средства вам не будут нужны, то ничто не мешает вам просто их иметь и не иметь острой нужды в них, поскольку общеизвестная истина гласит, что много денег не бывает.

Если говорить о составляющих выплаты, то накопительная часть может по вашему усмотрению храниться в той управляющей компании, которую вы выберете по своему усмотрению. Оптимальный вариант в каждом конкретном случае выбирается по ситуации и поставленным приоритетам.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

Читайте также: