Где накапливать пенсию в украине

Законодательство Украины определяет три уровня пенсионного обеспечения.

По первому государство гарантирует пожилым людям пенсии и социальные выплаты за счет средств Пенсионного фонда, который наполняется взносами работающих граждан. Если этих денег не хватает, а в последние годы так и есть, то потребность в пенсиях покрывается из государственного бюджета, передает «АКМЦ».

Такая система называется общеобязательному государственному пенсионному страхованию. То есть те, кто сейчас работает и отчисляет из своей зарплаты Единый социальный взнос, обеспечивает пенсиями тех, кто вышел на пенсию.

Второй уровень – накопительная система общеобязательного государственного пенсионного страхования. Она предусматривает обязательное накопление средств работающим человеком в Накопительном фонде, которые затем вернутся ему в виде доплат к «основной» пенсии.

Второй уровень в Украине так и не был воплощен, хотя соответствующий закон приняли еще в 2003 году.

А вот третий уровень, которой также прописан данным законом, – система негосударственного пенсионного обеспечения, заработал почти сразу. Согласно закону о негосударственном пенсионном обеспечении, участие граждан в формировании пенсионных накоплений является добровольным, вложения делаются в выбранный человеком Негосударственный пенсионный фонд (НПФ). При этом выплаты «основной» пенсии из Пенсионного фонда остаются. Деятельность НПФ регулирует Национальная комиссия, осуществляющая государственное регулирование в сфере рынков финансовых услуг (Нацкомфинуслуг).

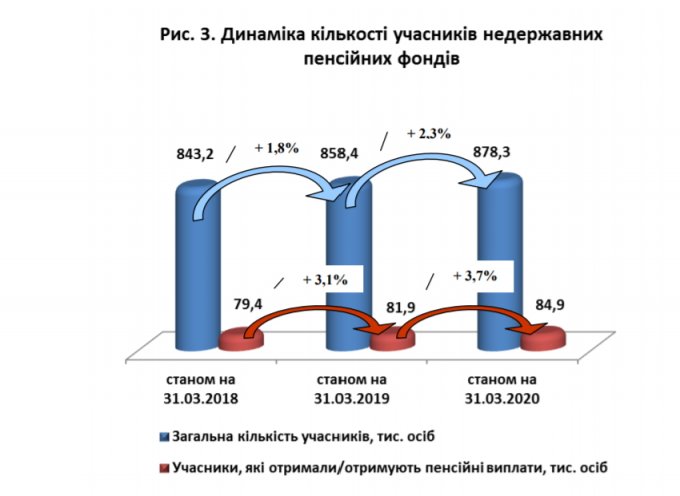

Стоит отметить, что этот вид пенсионного обеспечения не стал популярным среди украинских, впрочем количество участников постепенно растет. По данным Нацкомфинуслуг, по состоянию на 1 апреля, общее количество участников негосударственных пенсионных фондов составляла 878,3 тыс. человек (годом ранее их было на 20 тыс. меньше), из них получили или получают пенсионные выплаты 84,9 тыс. человек.

Накопление пенсии в НПФ

Чтобы начать накапливать на альтернативную пенсию, необходимо определиться с фондом. На сайте Нацкомфинуслуг содержится информация о каждом из них – дата регистрации, адрес, основатель, количество участников, объем пенсионных взносов, стоимость активов и тому подобное.

Выбрав понравившееся учреждение, заключаете с ним договор и выбираете пенсионную схему: размер и периодичность взносов, срок накопления. Во время участия в НПФ можно изменять размер взносов, но это обсуждается соглашением. В фонде сразу могут просчитать, какой примерно будет будущая пенсия.

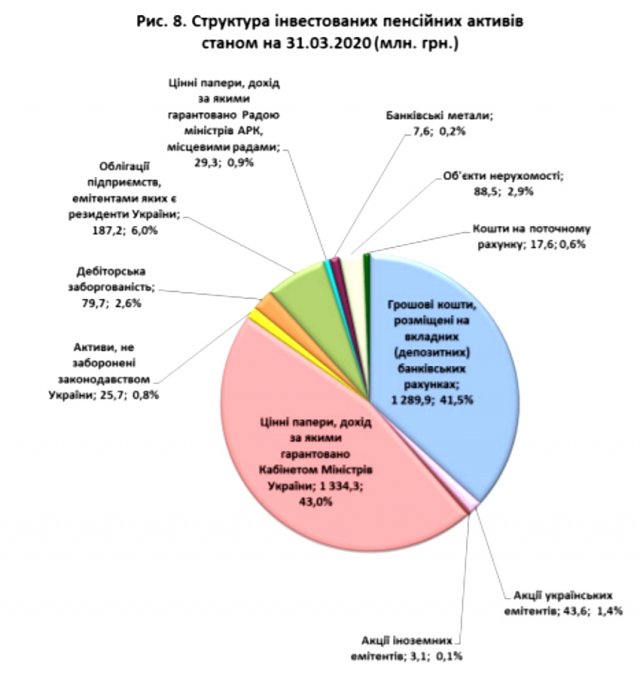

Негосударственные пенсионные фонды не просто хранят деньги участников – их еще и защищают от инфляции. Для этого в указанных законом пропорциях активы размещают на банковских депозитах, вкладывают в государственные ценные бумаги и акции. То есть диверсифицируют с целью получить максимально возможный доход при минимальном риске.

Собственно, сам НПФ не распоряжается деньгами участников. Этим занимаются три лицензированные компании:

- администратор фонда – работа с участниками, заключения пенсионных соглашений, ведение бухгалтерии и аудита.

- компания по управлению активами (КУА) – профессиональная инвестиционная компания, занимающаяся инвестированием активов фонда.

- банк-хранитель –банк, в котором хранятся активы фонда.

Получение накопленной пенсии

Закон позволяет осуществлять два вида негосударственных пенсионных выплат:

- одноразовая пенсионная выплата – может выплачиваться досрочно, в случае тяжелой болезни, при выезде за границу, в случае наследования после смерти участника НПФ;

- пенсия на определенный срок – его размер, периодичность и продолжительность выплат зависят от объема средств на собственном пенсионном счете вкладчика и условий договора.

- выплаты на определенный срок – 60% от каждой выплаты облагается НДФЛ (налог на доходы физических лиц, составляет 18%) и военных сбором (1,5%);

- одноразовая пенсионная выплата – 100% от суммы выплаты облагается НДФЛ (18%) и военным сбором (1,5%).

Уже с 1 января 2021 года в Украине отменят социальные пенсии. Многим пенсионерам придется рассчитывать на собственные силы и, соответственно, мало заботились о том, чтобы сформировать достаточный объем сбережений.

Прежде всего нужно понять, сколько денег вам нужно для нормальной жизни. Для определения этой суммы на уровне мировых государств применяется так называемый "коэффициент замещения" – соотношение между пенсией и получаемыми доходами в течение трудового стажа, пишут Українські Новини.

Согласно Генеральной конвенции Международной организации труда (МОТ) этот показатель составляет 40%. Страны, которые ратифицировали Конвенцию, должны обеспечивать выплату пенсий на уровне не менее 40% от заработной платы, которые получают работники.

Если говорить об Украине, то средняя зарплата в сентябре 2020 года составляла почти 12 000 гривен. Согласно Конвенции МОТ, средняя пенсия должна составлять 4,8 тысячи гривен. Согласитесь – это совсем мало. И это мы говорим о том уровне, который должен быть, но к которому Украине еще нужно сделать ряд шагов. Поэтому реальная ситуация с пенсиями в Украине следующая: средняя пенсия в Украине по состоянию на 1 октября 2020 составила 3410 гривен.

Как обеспечить себе достойную старость?

Предположим, вы хотите получать не менее 500 долларов (около 14000 гривен) в месяц. Этой суммы вполне должно хватить на спокойную жизнь. Чтобы понять, какой объем средств вам нужно накопить, надо определить, сколько лет после выхода на пенсию вы планируете получать выплаты такого размера.

Согласно официальным данным средний "возраст дожития" – количество лет, которые люди проживают после выхода на пенсию. В Украине это 10 лет. Согласно этим данным, для обеспеченной пенсии вам потребуется 60000 долларов. Однако всем нам хочется прожить дольше, поэтому давайте увеличим "возраст дожития" до 20 лет. В этом случае вам потребуется 120 000 долларов. Вы можете подумать, что эту сумму невозможно накопить, но это не так.

Как накопить деньги на пенсию?

Традиционно для накоплений используют такой финансовый продукт, как банковский депозит. Для начала посчитаем, можно ли накопить на пенсию с его помощью. Допустим, вы будете откладывать по 100 долларов (около 2800 гривен) ежемесячно на банковский депозит. Ставка при этом будет фиксированной и составит 10% годовых в гривнах. В результате в течение 24 лет вы, казалось бы, сможете накопить нужную вам сумму.

Однако на практике, сумма, которая окажется у вас на руках будет меньшей. Прежде всего за счет инфляции. В частности, официальная инфляция в Украине в 2020 году составляет около 2%.

Но в течение последних 20 лет средний уровень инфляции составил 11,9%. То есть те средства, которые вы вкладывали в депозит, не росли бы на 10% в год, а наоборот – уменьшились на 1,9%.

Во-вторых, курс гривны по отношению к доллару за это же время снизился более чем 5 раз, что тоже негативно влияет на покупательную способность. Если говорить о долларовых депозитах, то их ставка в разы меньшая, чем у гривневых вложений, и на накопление достаточной суммы средств придется потратить больше времени.

К счастью, есть еще один способ, с помощью которого можно накопить значительную сумму на пенсию. Это инвестиции в финансовый рынок. Историческая доходность американского фондового рынка составляет тоже около 11% годовых.

То есть, вложив средства в акции американских компаний, вы за аналогичный период времени заработаете около 120 000 долларов. Однако это будет именно долларовая доходность. Если курс гривни продолжит снижаться теми же темпами, что и с 2000 по 2020 год, ваша прибыль в гривнах будет в 5 раз больше.

Идея накопительных пенсий для украинцев, чтобы люди откладывали себе на пенсии сами и "не давили" на и без того дефицитный Пенсионный фонд, не дает покоя властям.

На прошлой неделе Кабмин согласовал законопроект о накопительных пенсиях для льготников по спискам №1 и №2 (шахтеров, химиков, других работников вредных производств). Новую схему хотят запустить уже с начала следующего года.

Ее суть в том, что на пенсии им будут собирать работодатели. Для этого планируется увеличить ЕСВ на 15% для списка 1 и на 7% для списка 2. То есть людям никакие доплаты, по идее, не грозят. Но есть нюансы.

"Работодатели считают чрезмерной такую нагрузку на ЕСВ. Получается, что помимо 22% единого социального взноса нужно будет платить еще до 15%. То есть в целом – до 37%. Это чрезмерная нагрузка на фонд заработной платы, которая может спровоцировать сокращения штата и увольнение людей. Максимум, на что согласны работодатели, – это плюс 10% к ЕСВ для списка 1 и 5% – для списка 2", – пояснил нам глава Конфедерации работодателей Алексей Мирошниченко.

Кроме того, работодатели готовы затеять ревизию льготных списков, то есть многие могут потерять право досрочного выхода на пенсию.

На начало декабря профильный парламентский комитет планирует вынести в сессионный зал и другой законопроект по пенсиям – №2683 "Об обязательном накопительном пенсионном обеспечении". Он прописывает новую пенсионную схему уже для всех украинцев.

Если проект примут, людям придется в обязательном порядке откладывать не менее 3% зарплаты на специальные пенсионные счета. "По сути, появится еще один налог", – говорит глава Экономического дискуссионной клуба Олег Пендзин.

Вот только что украинцы получат по итогу – пока неясно. Эксперты говорят, что пенсионные деньги в нашей стране особо некуда вкладывать. Так что на момент выхода на пенсию человек может получить разве что мизерную доплату – пару сотен гривен в месяц, да и то не факт.

То есть, получается, надежнее просто откладывать на старость на депозит или "под подушку".

Как в Украине хотят запустить накопительные пенсии.

Проблемные льготники

На прошлой неделе Кабмин согласовал законопроект о так называемой профессиональной накопительной пенсионной системе. Речь идет о накопительных пенсиях для категорий рабочих по спискам №1 и №2 – туда входят представители вредных специальностей (шахтеры, рабочие, задействованные на химических, металлургических производствах и др.).

Они имеют право на льготный выход на пенсию (по списку №1 – с 50 лет, по списку №2 – с 55 лет).

Скажем, чтобы выйти на пенсию по льготному списку №1 в 50 лет, нужно отработать на вредном производстве от 7,5 лет (для женщин) до 10 лет (для мужчин). Для списка №2 такой стаж должен составлять 12 лет.

"Эти пенсии выплачиваются из Пенсионного фонда, но всю сумму плюс стоимость доставки пенсий ПФ компенсируют работодатели, у которых пенсионер заработал вредный стаж. К примеру, если человек проработал на тяжелом производстве 12 лет, 5 лет на одном предприятии и еще 7 лет на другом, то и затраты на пенсию делятся между этими предприятиями пропорционально", – пояснил нам руководитель управления соцстрахования и пенсионного обеспечения Федерации профсоюзов Владимир Максимчук.

К примеру, если человек выходит на пенсию в 50 лет, то работодатель должен платить Пенсионному фонду 10 лет – пока пенсионеру не исполнится 60 лет.

На практике такая схема работает со сбоями. Как указано в пояснительной записке к проекту, за последние 10 лет задолженность перед ПФ по льготным пенсионерам выросла больше чем впятеро и продолжает увеличиваться на 1,5 млрд гривен в год.

Ежегодно работодатели не компенсируют ПФ четверть всех льготных пенсий. Многие предприятия, с которых люди уходили на пенсию, уже вообще не работают, так что выбивать долги, по сути, не с кого.

Также, по словам министра соцполитики Марины Лазебной, на многих предприятиях не ведется учет документов, поэтому люди часто просто не могут подтвердить свой льготный стаж. На данный момент долг работодателей по льготным пенсиям просто огромный – 15 млрд гривен. И эта нагрузка ложится на и без того дефицитный Пенсионный фонд.

Как рассказал нам Мирошниченко, предприятия в качестве решения вопроса с погашением этой задолженности предлагали отсрочку на 60 месяцев. Но пока власти на это не согласились.

Стоит отметить, что и для самих работодателей армия льготников, многие из которых могли проработать на вредном предприятии всего несколько лет, но за которых нужно платить, стала обузой. Поэтому переход на накопительные пенсии мог бы стать решением проблемы, если не сейчас, то в недалеком будущем. Но есть нюансы.

Три программы вредности

Чтобы решить эту проблему с пенсионерами-льготниками, Минсоцполитики предложило новую схему – накопительные пенсии для представителей льготных профессий. Накапливать пенсии будут за счет работодателей – им повысят ЕСВ (для списка №2 – на 7%, для списка №1 – на 15%). Пенсионные счета станут обязательными для рабочих до 35 лет.

Пенсионных программ будет три: для выхода на пенсию с 50 лет, с 55 лет и программа добровольного участия (скажем, для тех, кому сейчас больше 35 лет) – условия пропишут в коллективных договорах.

Программа №1 рассчитана на работников, которые заняты полный рабочий день (не менее 80% времени) на работах с особо тяжелыми и вредными условиями (по списку №1). По этой программе человек может рассчитывать на выплаты при достижении 50 лет. Дополнительные отчисления для работодателя – 15% ЕСВ. То есть предприятие всего будет платить за таких работников 37% ЕСВ.

Программа №2 – для работников из льготного списка №2, а также трактористов-машинистов сельхозпредприятий, машинистов строительных и грузовых машин, работников текстильных производств, водителей городского пассажирского транспорта, доярок, свинарок. Она дает право на получение пенсионных выплат с 55 лет. Дополнительные выплаты работодателей – 7% ЕСВ, то есть общая нагрузка по единому социальному взносу составит 29%.

Программа №3 – для "добровольцев". Она позволяет копить себе на пенсии, но не самостоятельно, а по условиям коллективных договоров с работодателями. Выплаты начинаются с 55 лет. Платить будут работодатели, но конкретные отчисления пропишут в договорах. Программа рассчитана на тех, кому до пенсии осталось не так много, но все же можно накопить на прибавку к пенсии.

То есть, с самих работников ни по одной программе взыскивать средства не будут, все накопления – за счет работодателей.

Ловушка для льготников

Впрочем, на самом деле доплаты от работодателей еще не гарантируют льготникам стабильных пенсий в старости.

В Конфедерации работодателей говорят, что предложенные ставки пенсионных отчислений очень высокие и неподъемные для бизнеса. "Работодатели согласны на дополнительный ЕСВ 10% по списку 1 и 5% по списку 2. Если процент будет выше, есть угроза чрезмерной нагрузки на фонд заработной платы, что заставит компании идти на непопулярные меры, вплоть до увольнений. В нынешней экономической ситуации нагрузка в 37% ЕСВ попросту нереальная", – говорит Мирошниченко.

Также непонятно, как пенсионные накопления будут защищать от инфляции. Как отметили представители профсоюзов на заседании Кабмина, новую систему планируется внедрить уже с 1 января 2021 года, но инфраструктура к этому не готова, нет гарантий сохранности активов.

Формально, человек сможет выбирать пенсионный фонд для хранения накоплений. Свои ПФ есть также на многих предприятиях (скажем, в Администрации морских портов Украины, Профсоюзе железнодорожников (ПФ "Вертикаль") и др.).

По данным Администратора пенсионного фонда "Центр персонифицированного учета", по итогам прошлого года, только 2% негосударственных ПФ обеспечили доходность выше 20% годовых, у 11% она колебалась от 0% до 5%, то есть не перекрывала даже инфляционные потери. А 25% и вовсе сработали в минус – доходность по вкладам ниже 0%.

Проблема в том, что в Украине особо некуда инвестировать, особенно на длительный срок 10-20 лет и больше, – считают эксперты.

"Фондового рынка у нас нет, как и высокодоходных объектов для инвестирования. Зато есть угроза гиперинфляции. С 1997 года гривна подешевела в 28 раз. Куда нужно вложить средства, чтобы получить такую доходность? А иначе, отработав всю жизнь на вредном производстве, человек в итоге получит копейки, на которые ничего нельзя купить", – отмечает Олег Пендзин.

Эти замечания обещали учесть при работе над проектом в комитетах Рады.

Если проект примут в нынешнем виде, то людям могут грозить проблемы, причем не на пенсии, а уже сейчас. Скажем, если работодатели начнут сокращать персонал или попытаются снизить зарплаты, ссылаясь на повышенные отчисления на пенсии.

Есть еще один нюанс – сами списки льготников.

"Нужна аттестация рабочих мест, а не просто определение вредной профессии. Сертифицированные центры могут определить, насколько работа на том или ином месте влияет на человека и его здоровье. Скажем, слесарь на химическом заводе может никогда не контактировать с вредными веществами, но почему-то тоже числится в списке льготников. Честная аттестация рабочих мест расставит все точки над "і", – говорит Мирошниченко.

По факту это значит, что льготные списки могут заметно сократиться. Поэтому многие из тех, кто сейчас имеет право выхода на заслуженный отдых в 50-55 лет, попросту его потеряют.

Впрочем, проект по накопительным пенсиям для льготников – это лишь "пробный шар". Власти не скрывают, что их цель – запуск накопительных пенсий для всех украинцев. Премьер-министр Шмыгаль уже предупредил граждан, что вскоре платить им пенсии будет не из чего и нужно копить себе на старость самим.

В Раде уже есть законопроект № 2683 на тему обязательного пенсионного страхования (его подала глава профильного комитета Галина Третьякова). И, как стало известно "Стране", на начало декабря намечено его рассмотрение в парламенте.

Мы уже подробно писали об этом проекте – он предусматривает отчисления на индивидуальные пенсионные счета не менее 3% от зарплаты: 1% будет платить работник, 2% – работодатель. Но в последующем общий процент отчислений вырастет до 10%.

Что, кстати, уже возмутило работодателей. "Если бы такие дополнительные выплаты шли за счет ЕСВ, еще одно дело, а если дополнительно – мы против", – говорит Мирошниченко.

Накопления будут распределяться по частным пенсионным фондам, но будет некий новый регулятор, который станет контролировать ПФ и следить за сохранностью денег украинцев.

Людям можно будет выбирать "пенсионные портфели" – консервативный, сбалансированный или динамичный. Отличие в том, как будут инвестировать ваши накопления. Скажем, консервативный портфель предусматривает вложения в менее рискованные, но при этом и менее доходные инструменты. То есть много заработать на процентах тут не удастся, но зато больше шансов сохранения денег. Динамичный портфель, наоборот, предусматривает более рискованные, но при этом и более доходные способы инвестирования. А сбалансированный портфель сочетает оба вида инвестирования. Если вы сами не выберете свой пенсионный портфель, за вас это сделают управляющие компании.

По этому законопроекту уже много вопросов. Главный, как и в случае с пенсиями для льготников, – где гарантия сохранности средств и их защиты от инфляции. Ведь, если деньги, которые будут принудительно взыскивать со всех работающих граждан, "сгорят" или обесценятся в частных пенсионных фондах, миллионы украинцев на старости лет останутся попросту ни с чем.

И пока внятного ответа – не грозит ли нам такой сценарий – власти не дали.

Но на самом деле вопрос гораздо шире конкретного законопроекта – готова ли Украина сейчас к введению обязательных накопительных пенсий?

Формально Пенсионный фонд – почти банкрот. Дефицит ПФ в следующем году превысит 200 млрд гривен, которые придется компенсировать из бюджета. Уже сейчас 11 млн работающих и отчисляющих ЕСВ украинцев содержат 12,5 млн пенсионеров.

По мере старения нации эта нагрузка будет только расти, в итоге Пенсионный фонд попросту опустеет. По крайней мере, на ежегодные индексации пенсий денег точно не будет, а без них пенсии очень быстро превратятся в "непрожиточные".

Анонсируя накопительную систему, власти не говорят об отмене солидарной. Она тоже будет, но с минимальными пенсиями. А на доплаты до более-менее приличного уровня нужно будет копить самим.

"Проблема в том, что Международная организация труда уже давно назвала коэффициент замещения (соотношение зарплаты к пенсии) – не ниже 40%. В некоторых странах Европы он достигает 60-80%, а у нас – до 25%. Понятно, что это нарушение всех соцстандартов. И, чтобы повысить этот коэффициент, власти педалируют накопительные пенсии", – говорит Олег Пендзин.

Хотя, по мнению экономиста Алексея Куща, пока Украина к обязательному пенсионному страхованию не готова.

"Во-первых, накопительные пенсии вводятся на точке роста экономики, в кризис такие эксперименты проводить нежелательно, ведь это дополнительная финансовая нагрузка на граждан и работодателей. Во-вторых, нужно сперва детенизировать рынок труда хотя бы на 80%, иначе большинство будет отчислять на пенсии только с минимальных зарплат, то есть по 150 гривен в месяц. За год это всего 1800 гривен, а за 20 лет 36 тысяч. Пусть даже с процентами набежит до 50 тысяч, но что они решают? Человек может забрать всю сумму на руки или получать частями по несколько сотен в месяц. При этом неизвестно, что к тому времени на 50 тысяч можно будет купить. Гораздо эффективнее откладывать на старость самому. В-третьих, нет источников для инвестирования. Некоторые эксперты предлагают вкладывать в иностранные ценные бумаги, но это чревато оттоком средств из Украины. Другие – покупать за пенсионные деньги ОВГЗ. Но в этом случае эти средства будут полностью подконтрольны государству, что тоже не очень хорошо. Как вариант, можно было бы совместить земельную и пенсионную реформы: разрешить ПФ инвестировать в землю, которая считается высоко ликвидным активом. Но власти почему-то на это пока не идут", – отмечает Кущ.

По его мнению, если будет реализована предложенная Третьяковой идея с созданием нового Пенсионного казначейства, появится новая схема.

"3% от зарплатного фонда – это 50 млрд гривен в год. Неплохой куш для тех, кто хочет контролировать потоки. Новый регулятор будет распределять эти деньги по управляющим компаниям фактически в ручном режиме, что позволит причастным зарабатывать миллионы", – говорит Кущ.

Олег Пендзин также считает, что пока накопительные пенсии в Украине вводить рано.

"Властям следовало бы сперва разобраться с солидарной системой. Если из 21 млн трудоспособного населения ЕСВ платит только 11 млн, а премьер-министр, вместо того чтобы заняться этой проблемой, говорит, что на пенсии не осталось денег и нужно копить себе самим, то у меня вопрос в первую очередь к правительству. Сперва нужно навести порядок с рынком труда и налогами, а если это не поможет – искать другие способы, как платить пенсионерам. В идеале нужно оставить солидарную систему и ввести добровольные накопительные пенсии. Но это не должно быть обязаловкой и еще одним налогом на работающих граждан", – отметил Пендзин.

По словам Мирошниченко, властям следовало бы озвучить "дорожную карту" реформы всей пенсионной системы, а не действовать точечно, на уровне отдельных законопроектов.

Сейчас люди просто не понимают, как именно будут реформировать пенсионную систему и что ее ждет через 10-15 лет, поэтому многие вообще задался вопросом – зачем платить ЕСВ и не выгоднее ли получать зарплату в конверте и уже с нее откладывать на старость.

В Украине пенсионеры живут за счет работающей части населения. Но число вышедших на пенсию в сравнении с трудоспособными гражданами с каждым годом продолжает увеличиваться. Поэтому сложно спрогнозировать: будет ли молодое поколение получать пенсию от государства. Отметим, что большинство украинцев вообще не задумывается над этим. Давайте обсудим сегодня, в чем и где лучше всего накапливать деньги на пенсию уже сегодня.

Генеральный директор страховой компании «Аска-Жизнь» Валентина Шукатко:

«К сожалению, наше государство не в состоянии на сегодняшний день обеспечить достойную пенсию своим гражданам. И каждый, я считаю, должен позаботиться о своем материальном достатке после выхода на пенсию самостоятельно и заранее.

Лайфовая страховая компания может предложить большой выбор пенсионных программ, в том числе и пожизненное пенсионное страхование. Что касается валюты страхования, то на сегодняшний день клиенты больше доверяют национальной валюте, так как накопление в гривне позволяет получить более высокий процент инвестиционного дохода.

Страховые резервы, в том числе и по пенсионным договорам страхования, размещаются диверсифицировано и в соответствии с требованиями Регулятора. Многие страховые компании уже имеют опыт не только заключения пенсионных договоров страхования, но и опыт осуществления пенсионных выплат. Например, «Аска-Жизнь» с 2004 года осуществляет выплаты по договорам пенсионного страхования. И вы даже не представляете, с какой благодарностью люди приходят получать свои пенсии!».

Начальник управления розничных продаж ПАО «Банк Кредит Днепр» Евгений Казаков:

«Отечественные реалии таковы, что подавляющее большинство наших сограждан живут сегодняшним днем, не задумываясь о столь далекой перспективе как пенсия. Однако, многие продвинутые клиенты уже задумываются над сакраментальным вопросом: почему весь цивилизованный мир откладывает деньги на будущую пенсию заранее.

У украинцев есть несколько альтернативных способов пенсионных накоплений. На нашем рынке предлагают долгосрочные страховки, восемь лет работают пенсионные фонды. Но и в том и в другом случае возникают вопросы по поводу «железных» гарантий возврата средств. Поэтому наиболее распространенным способом накопления денег (в том числе и на будущую пенсию) остаются банковские депозиты. Правда, большинство банковских пенсионных вкладов рассчитано на людей, которые уже достигли пенсионного возраста.

Но в банках, в том числе и в Банке Кредит Днепр (например, вклад «Универсальный»), существует немало интересных депозитов, которые при переоформлении на новый срок предполагают предоставление бонусов к базовой ставке. Именно депозитный способ накопления средств на будущую пенсию в настоящее время и в обозримой перспективе в Украине будет основным».

Мнение авторов и блогеров «Минфина»:

Сергей Ждан: «Универсального ответа на этот вопрос нет. Да он и не главный. Гораздо важнее, как можно раньше принять такое решение и практически приступить к его выполнению. Вот с таким человеком можно предметно (и индивидуально) пообщаться на тему выбора инструментов. А обсуждать вкус блюда с теми, кто его не только не пробовал, но и по разным причинам не собирается этого делать (а если и собирается, то только на словах) – занятие не очень конструктивное.

Итак, набор инструментов должен быть не просто индивидуальным; он обязан меняться с возрастом на этапе накопления и стать другим на этапе получения. В общем плане, если ограничиться целью «а поговорить?», можно рассмотреть следующее.

1. Для пассивных – банк.

2. Для ленивых – НПФ.

3. Для вечно занятых – инвестпортфель из акций и золота с ежегодной балансировкой.

4. Для доверчивых – накопительное страхование жизни.

5. Для богатых – недвижимость.

6. Для очень богатых – зарубежные активы.

7. Для активных – всего понемногу».

Etest: «В банке (трехлитровой:) Если серьезно, то в валюте, золотых украшениях, недвижимости. Как не странно, в своих детях — воспитание, образование, здоровье. Нет уверенности в том, что пенсии от государства хватит на жизнь, нет доверия частным пенсионным фондам — Тигипко за этим пошел в правительство».

А как вы считаете, в чем и где сегодня лучше всего накапливать деньги на пенсию?

На сегодня, по данным комиссии по регулированию в сфере рынков финансовых услуг, количество таких фондов составляет 110. Обращать следует внимание только на те, у которых материнские компании известны не только в странах Европы, но и по всему миру, тогда уменьшаются как экономические, так и политические риски. Учредители НПФ не должны быть зарегистрированы в офшорных зонах.

Заключить договор с фондами негосударственного страхования можно на разные сроки, но при этом срок действия договора не может закончиться ранее чем за 10 лет до наступления пенсионного возраста.

Негосударственные пенсионные фонды

Плюсы

НПФ не могут быть признаны банкротами - они сливаются, перекупаются или объединяются. Если НПФ ликвидируется, вкладчику надо выбрать другое финансовое учреждение, куда будут переведены его средства. Если вкладчик сам не перешел в другой пенсионный фонд, его автоматически переведут в ведомство другой компании (тогда не факт, что условия там будут лучше или хотя бы такими же).

• Если вкладчик работает официально, он может получать 18% в качестве налоговой скидки от ежегодного взноса в начале каждого следующего года на свою банковскую карту.

• По достижении 70-летнего возраста при ежемесячных платежах с человека не будет удержан налог на доходы физических лиц (18%).

• При заключении договора обратите внимание на возможность изменения пенсионной схемы. Тогда, если у вас ухудшится финансовое положение и вы не сможете вносить регулярные страховые взносы, то, обратившись письменно в НПФ, вам либо изменят их размер, либо упразднят.

Минусы

Всю сумму после окончания срока действия договора можно забрать, если она не превышает 74 тыс. грн. Если больше, тогда выплачивается равными суммами на заранее оговоренный срок (10, 20 лет) ежемесячно.

• Наследники могут получить деньги со счета в НПФ только через шесть месяцев после смерти вкладчика.

• Вклады можно делать только в гривне, поэтому высок риск обесценивания денег.

• При расторжении договора вы получите только выкупную сумму, которая по достижении 20 лет выплат даже не перекроет сумму взносов за это время.

Страховые компании

Таких компаний на рынке Украины существует около 60. К их услугам стоит присмотреться тем, кто планирует делать долгосрочные накопления. Договор заключается либо на 30 лет, либо до достижения пенсионного возраста. Например, если вам сейчас 50 лет, то срок договора - 15 лет.

Заключая договор со страховой компанией, можно указать не только размер и периодичность взносов, но и случаи, при которых деньги будут выплачены.

Плюсы

Всю сумму после окончания действия договора можно забрать сразу.

• Страховые компании не могут обанкротиться, а объединяются или перекупаются более крупными.

• Если во время действия договора страхования человек получает I группу инвалидности или признан нетрудоспособным, он не только освобождается от обязательных взносов, но и в конце действия договора получает всю сумму со всеми процентами, как если бы он платил обязательные взносы регулярно.

• Если человек работает официально, то в начале следующего года он сможет получить налоговую скидку в размере 18% от размера страховых взносов, которые он сделал в прошлом году.

• В договоре страхования указываются наследники, которым положены выплаты в случае смерти страхователя. Это могут быть даже посторонние люди. Родственникам даже в судебном порядке крайне сложно оспорить волеизъявление человека, который застраховался.

• Если смерть застрахованного человека наступает раньше окончания срока действия договора, его наследники получают гарантированную страховую сумму плюс проценты не позднее чем через 30 дней после предоставления в страховую компанию всех необходимых документов.

• Можно делать взносы как в гривне, так и валюте, которую выбираете.

• Если не получается сделать страховой взнос, можно обратиться в страховую компанию с просьбой либо дать отсрочку (некоторые компании дают шесть месяцев, после разрывают договор, выплачивая минимальную выкупную сумму), либо изменить условия пополнения или приостановить пополнения (тогда деньги, которые вы уже внесли, будут работать и на них будут насчитываться проценты - решение будет зависеть от политики страховой компании, иностранные компании более гибкие в этом вопросе).

Минусы

Если забрать деньги раньше окончания срока договора, страхователь получает мизерную сумму. В каждой страховой компании она разная, при этом забирать деньги, чтобы получить хотя бы сумму взносов без процентов, можно не менее чем через 20 лет.

• Страховая компания оставляет за собой право забрать до 15% заработанного от вложения средств дохода. В результате годовая процентная ставка составляет менее 13%.

Банки

На сегодня в Украине действуют 88 банков (в соответствии со справочником банков НБУ). Но опираясь на опыт прошлых лет, можно сделать вывод: в течение года-двух их станет меньше. В банках первой десятки (по размеру активов) депозитных программ на длительный срок (например, на 10, 20 или 30 лет) нет. Поэтому, делая накопления таким образом, вы вынуждены будете делать вклады на 1, 2 или 5 лет, а после окончания срока договора либо продлевать вклад, либо искать другой банк с более подходящими условиями.

Плюсы

Можно забрать сразу всю сумму накоплений после окончания срока действия договора или в случае необходимости расторгнуть договор, теряя при этом только накопленные проценты (если это прописано в договоре).

• Можно оформить депозитный договор с условиями, которые предполагают любую сумму пополнения депозита. В результате, если у вас получится доложить деньги на счет - увеличатся проценты, если нет - то никаких штрафов не будет, а просто сумма набежавших процентов будет меньше и итоговая сумма тоже меньше.

Минусы

Банк может быть ликвидирован, тогда вернуть свои деньги можно через фонд гарантирования вкладов, но не более 200 тыс грн.

• Наследники, если владелец вклада умер, могут получить деньги только через шесть месяцев после его смерти. При этом проценты на сумму вклада насчитываются только до дня смерти вкладчика, а еще шесть месяцев деньги работают на благо банка.

Смотри также - Какую пенсию получают в США:

Идея накопительных пенсий для украинцев, при которой люди откладывают себе на пенсии сами и "не давят" на без того дефицитный Пенсионный фонд, не дает покоя властям.

На прошлой неделе Кабмин согласовал законопроект о накопительных пенсиях для льготников по спискам №1 и №2 (шахтеров, химиков, других работников вредных производств). Новую схему хотят запустить уже с начала следующего года.

Ее суть в том, что на пенсии этой категории граждан будут собирать работодатели. Для этого планируется увеличить ЕСВ на 15% для списка №1 и на 7% для списка №2. То есть людям никакие доплаты, по идее, не грозят. Но есть нюансы.

"Работодатели считают чрезмерной такую нагрузку на ЕСВ. Получается, что помимо 22% единого социального взноса нужно будет платить еще плюс 15%. То есть в целом – до 37%. Это чрезмерная нагрузка на фонд заработной платы, которая может спровоцировать сокращения штата и увольнение людей. Максимум, на что согласны работодатели, – это плюс 10% к ЕСВ для списка №1 и 5% – для списка №2", – пояснил нам глава Конфедерации работодателей Алексей Мирошниченко.

Кроме того, работодатели готовы затеять ревизию льготных списков, то есть многие могут потерять право досрочного выхода на пенсию.

На начало декабря профильный парламентский комитет планирует вынести в сессионный зал и другой законопроект по пенсиям – №2683 "Об обязательном накопительном пенсионном обеспечении". Он прописывает новую пенсионную схему уже для всех украинцев.

Если проект примут, людям придется в обязательном порядке откладывать не менее 3% зарплаты на специальные пенсионные счета. "По сути, появится еще один налог", – говорит глава Экономического дискуссионной клуба Олег Пендзин.

Вот только что украинцы получат по итогу – пока неясно. Эксперты говорят, что пенсионные деньги в нашей стране особо некуда вкладывать. Так что на момент выхода на пенсию человек может получить разве что мизерную доплату – пару сотен гривен в месяц, да и то не факт.

То есть, получается, надежнее просто откладывать на старость на депозит или "под подушку".

"Страна" разбиралась, как в Украине хотят запустить накопительные пенсии.

Проблемные льготники

На прошлой неделе Кабмин согласовал законопроект о так называемой профессиональной накопительной пенсионной системе. Речь идет о накопительных пенсиях для категорий рабочих по спискам №1 и №2 – туда входят представители вредных специальностей (шахтеры, рабочие, задействованные на химических, металлургических производствах и др.).

Они имеют право на льготный выход на пенсию (по списку №1 – с 50 лет, по списку №2 – с 55 лет).

Скажем, чтобы выйти на пенсию по льготному списку №1 в 50 лет, нужно отработать на вредном производстве от 7,5 лет (для женщин) до 10 лет (для мужчин). Для списка №2 такой стаж должен составлять 12 лет.

"Эти пенсии выплачиваются из Пенсионного фонда, но всю сумму плюс стоимость доставки пенсий ПФ компенсируют работодатели, у которых пенсионер заработал вредный стаж. К примеру, если человек проработал на тяжелом производстве 12 лет, 5 лет на одном предприятии и еще 7 лет на другом, то и затраты на пенсию делятся между этими предприятиями пропорционально", – пояснил нам руководитель управления соцстрахования и пенсионного обеспечения Федерации профсоюзов Владимир Максимчук.

К примеру, если человек выходит на пенсию в 50 лет, то работодатель должен платить Пенсионному фонду 10 лет – пока пенсионеру не исполнится 60 лет.

На практике такая схема работает со сбоями. Как указано в пояснительной записке к проекту, за последние 10 лет задолженность перед ПФ по льготным пенсионерам выросла больше чем впятеро и продолжает увеличиваться на 1,5 млрд гривен в год.

Ежегодно работодатели не компенсируют ПФ четверть всех льготных пенсий. Многие предприятия, с которых люди уходили на пенсию, уже вообще не работают, так что выбивать долги, по сути, не с кого.

Также, по словам министра соцполитики Марины Лазебной, на многих предприятиях не ведется учет документов, поэтому люди часто просто не могут подтвердить свой льготный стаж. На данный момент долг работодателей по льготным пенсиям просто огромный – 15 млрд гривен. И эта нагрузка ложится на и без того дефицитный Пенсионный фонд.

Как рассказал нам Мирошниченко, предприятия в качестве решения вопроса с погашением этой задолженности предлагали отсрочку на 60 месяцев. Но пока власти на это не согласились.

Стоит отметить, что и для самих работодателей армия льготников, многие из которых могли проработать на вредном предприятии всего несколько лет, но за которых нужно платить, стала обузой. Поэтому переход на накопительные пенсии мог бы стать решением проблемы, если не сейчас, то в недалеком будущем. Но есть нюансы.

Три программы вредности

Чтобы решить эту проблему с пенсионерами-льготниками, Минсоцполитики предложило новую схему – накопительные пенсии для представителей льготных профессий. Накапливать пенсии будут за счет работодателей – им повысят ЕСВ (для списка №2 – на 7%, для списка №1 – на 15%). Пенсионные счета станут обязательными для рабочих до 35 лет.

Пенсионных программ будет три: для выхода на пенсию с 50 лет, с 55 лет и программа добровольного участия (скажем, для тех, кому сейчас больше 35 лет) – условия пропишут в коллективных договорах.

Программа №1 рассчитана на работников, которые заняты полный рабочий день (не менее 80% времени) на работах с особо тяжелыми и вредными условиями (по списку №1). По этой программе человек может рассчитывать на выплаты при достижении 50 лет. Дополнительные отчисления для работодателя – 15% ЕСВ. То есть предприятие всего будет платить за таких работников 37% ЕСВ.

Программа №2 – для работников из льготного списка №2, а также трактористов-машинистов сельхозпредприятий, машинистов строительных и грузовых машин, работников текстильных производств, водителей городского пассажирского транспорта, доярок, свинарок. Она дает право на получение пенсионных выплат с 55 лет. Дополнительные выплаты работодателей – 7% ЕСВ, то есть общая нагрузка по единому социальному взносу составит 29%.

Программа №3 – для "добровольцев". Она позволяет копить себе на пенсии, но не самостоятельно, а по условиям коллективных договоров с работодателями. Выплаты начинаются с 55 лет. Платить будут работодатели, но конкретные отчисления пропишут в договорах. Программа рассчитана на тех, кому до пенсии осталось не так много, но все же можно накопить на прибавку к пенсии.

То есть с самих работников ни по одной программе взыскивать средства не будут, все накопления – за счет работодателей.

Ловушка для льготников

Впрочем, на самом деле доплаты от работодателей еще не гарантируют льготникам стабильных пенсий в старости.

В Конфедерации работодателей говорят, что предложенные ставки пенсионных отчислений очень высокие и неподъемные для бизнеса. "Работодатели согласны на дополнительный ЕСВ 10% по списку №1 и 5% по списку №2. Если процент будет выше, есть угроза чрезмерной нагрузки на фонд заработной платы, что заставит компании идти на непопулярные меры, вплоть до увольнений. В нынешней экономической ситуации нагрузка в 37% ЕСВ попросту нереальная", – говорит Мирошниченко.

Также непонятно, как пенсионные накопления будут защищать от инфляции. Как отметили представители профсоюзов на заседании Кабмина, новую систему планируется внедрить уже с 1 января 2021 года, но инфраструктура к этому не готова, нет гарантий сохранности активов.

Формально человек сможет выбирать пенсионный фонд для хранения накоплений. Свои ПФ есть также на многих предприятиях (скажем, в Администрации морских портов Украины, Профсоюзе железнодорожников (ПФ "Вертикаль") и др.).

По данным Администратора пенсионного фонда "Центр персонифицированного учета", по итогам прошлого года, только 2% негосударственных ПФ обеспечили доходность выше 20% годовых, у 11% она колебалась от 0% до 5%, то есть не перекрывала даже инфляционные потери. А 25% и вовсе сработали в минус – доходность по вкладам ниже 0%.

Проблема в том, что в Украине особо некуда инвестировать, особенно на длительный срок 10-20 лет и больше, – считают эксперты.

"Фондового рынка у нас нет, как и высокодоходных объектов для инвестирования. Зато есть угроза гиперинфляции. С 1997 года гривна подешевела в 28 раз. Куда нужно вложить средства, чтобы получить такую доходность? А иначе, отработав всю жизнь на вредном производстве, человек в итоге получит копейки, на которые ничего нельзя купить", – отмечает Олег Пендзин.

Эти замечания обещали учесть при работе над проектом в комитетах Рады.

Если проект примут в нынешнем виде, то людям могут грозить проблемы, причем не на пенсии, а уже сейчас. Скажем, если работодатели начнут сокращать персонал или попытаются снизить зарплаты, ссылаясь на повышенные отчисления на пенсии.

Есть еще один нюанс – сами списки льготников.

"Нужна аттестация рабочих мест, а не просто определение вредной профессии. Сертифицированные центры могут определить, насколько работа на том или ином месте влияет на человека и его здоровье. Скажем, слесарь на химическом заводе может никогда не контактировать с вредными веществами, но почему-то тоже числится в списке льготников. Честная аттестация рабочих мест расставит все точки над "і", – говорит Мирошниченко.

По факту это значит, что льготные списки могут заметно сократиться. Поэтому многие из тех, кто сейчас имеет право выхода на заслуженный отдых в 50-55 лет, попросту его потеряют.

Впрочем, проект по накопительным пенсиям для льготников – это лишь "пробный шар". Власти не скрывают, что их цель – запуск накопительных пенсий для всех украинцев. Премьер-министр Шмыгаль уже предупредил граждан, что вскоре платить им пенсии будет не из чего и нужно копить себе на старость самим.

В Раде уже есть законопроект № 2683 на тему обязательного пенсионного страхования (его подала глава профильного комитета Галина Третьякова). И, как стало известно "Стране", на начало декабря намечено его рассмотрение в парламенте.

Мы уже подробно писали об этом проекте – он предусматривает отчисления на индивидуальные пенсионные счета не менее 3% от зарплаты: 1% будет платить работник, 2% – работодатель. Но в последующем общий процент отчислений вырастет до 10%.

Что, кстати, уже возмутило работодателей. "Если бы такие дополнительные выплаты шли за счет ЕСВ, еще одно дело, а если дополнительно – мы против", – говорит Мирошниченко.

Накопления будут распределяться по частным пенсионным фондам, но будет некий новый регулятор, который станет контролировать ПФ и следить за сохранностью денег украинцев.

Людям можно будет выбирать "пенсионные портфели" – консервативный, сбалансированный или динамичный. Отличие в том, как будут инвестировать ваши накопления. Скажем, консервативный портфель предусматривает вложения в менее рискованные, но при этом и менее доходные инструменты. То есть много заработать на процентах тут не удастся, но зато больше шансов сохранения денег. Динамичный портфель, наоборот, предусматривает более рискованные, но при этом и более доходные способы инвестирования. А сбалансированный портфель сочетает оба вида инвестирования. Если вы сами не выберете свой пенсионный портфель, за вас это сделают управляющие компании.

По этому законопроекту уже много вопросов. Главный, как и в случае с пенсиями для льготников, – где гарантия сохранности средств и их защиты от инфляции. Ведь, если деньги, которые будут принудительно взыскивать со всех работающих граждан, "сгорят" или обесценятся в частных пенсионных фондах, миллионы украинцев на старости лет останутся попросту ни с чем.

И пока внятного ответа – не грозит ли нам такой сценарий – власти не дали.

Но на самом деле вопрос гораздо шире конкретного законопроекта – готова ли Украина сейчас к введению обязательных накопительных пенсий?

Формально Пенсионный фонд – почти банкрот. Дефицит ПФ в следующем году превысит 200 млрд гривен, которые придется компенсировать из бюджета. Уже сейчас 11 млн работающих и отчисляющих ЕСВ украинцев содержат 12,5 млн пенсионеров.

По мере старения нации эта нагрузка будет только расти, в итоге Пенсионный фонд попросту опустеет. По крайней мере, на ежегодные индексации пенсий денег точно не будет, а без них пенсии очень быстро превратятся в "непрожиточные".

Анонсируя накопительную систему, власти не говорят об отмене солидарной. Она тоже будет, но с минимальными пенсиями. А на доплаты до более-менее приличного уровня нужно будет копить самим.

"Проблема в том, что Международная организация труда уже давно назвала коэффициент замещения (соотношение зарплаты к пенсии) – не ниже 40%. В некоторых странах Европы он достигает 60-80%, а у нас – до 25%. Понятно, что это нарушение всех соцстандартов. И, чтобы повысить этот коэффициент, власти педалируют накопительные пенсии", – говорит Олег Пендзин.

Хотя, по мнению экономиста Алексея Куща, пока Украина к обязательному пенсионному страхованию не готова.

"Во-первых, накопительные пенсии вводятся на точке роста экономики, в кризис такие эксперименты проводить нежелательно, ведь это дополнительная финансовая нагрузка на граждан и работодателей. Во-вторых, нужно сперва детенизировать рынок труда хотя бы на 80%, иначе большинство будет отчислять на пенсии только с минимальных зарплат, то есть по 150 гривен в месяц. За год это всего 1800 гривен, а за 20 лет 36 тысяч. Пусть даже с процентами набежит до 50 тысяч, но что они решают? Человек может забрать всю сумму на руки или получать частями по несколько сотен в месяц. При этом неизвестно, что к тому времени на 50 тысяч можно будет купить. Гораздо эффективнее откладывать на старость самому. В-третьих, нет источников для инвестирования. Некоторые эксперты предлагают вкладывать в иностранные ценные бумаги, но это чревато оттоком средств из Украины. Другие – покупать за пенсионные деньги ОВГЗ. Но в этом случае эти средства будут полностью подконтрольны государству, что тоже не очень хорошо. Как вариант, можно было бы совместить земельную и пенсионную реформы: разрешить ПФ инвестировать в землю, которая считается высоко ликвидным активом. Но власти почему-то на это пока не идут", – отмечает Кущ.

По его мнению, если будет реализована предложенная Третьяковой идея с созданием нового Пенсионного казначейства, появится новая схема.

"3% от зарплатного фонда – это 50 млрд гривен в год. Неплохой куш для тех, кто хочет контролировать потоки. Новый регулятор будет распределять эти деньги по управляющим компаниям фактически в ручном режиме, что позволит причастным зарабатывать миллионы", – говорит Кущ.

Олег Пендзин также считает, что пока накопительные пенсии в Украине вводить рано.

"Властям следовало бы сперва разобраться с солидарной системой. Если из 21 млн трудоспособного населения ЕСВ платит только 11 млн, а премьер-министр, вместо того чтобы заняться этой проблемой, говорит, что на пенсии не осталось денег и нужно копить себе самим, то у меня вопрос в первую очередь к правительству. Сперва нужно навести порядок с рынком труда и налогами, а если это не поможет – искать другие способы, как платить пенсионерам. В идеале нужно оставить солидарную систему и ввести добровольные накопительные пенсии. Но это не должно быть обязаловкой и еще одним налогом на работающих граждан", – отметил Пендзин.

По словам Мирошниченко, властям следовало бы озвучить "дорожную карту" реформы всей пенсионной системы, а не действовать точечно, на уровне отдельных законопроектов.

Сейчас люди просто не понимают, как именно будут реформировать пенсионную систему и что ее ждет через 10-15 лет, поэтому многие вообще задались вопросом – зачем платить ЕСВ и не выгоднее ли получать зарплату в конверте и уже с нее откладывать на старость.

Читайте также: