Как безбедно жить пенсионеру

Пока человек работает, у него в голове крутиться только одна мысль: скорее бы уже на пенсию. Тогда можно будет не работать, постоянно отдыхать и жить в свое удовольствие. Но так ли на самом деле? Настоящие реалии гораздо ужаснее. Катастрофически не хватает денег - это главная из причин, почему человек работает на пенсии.

Можно ли заработать пенсионеру?

Трудовая деятельность на обычной работе после выхода на пенсию не только непривлекательна для многих пожилых людей, но ее трудно получить. Лучший вариант для пенсионеров - превратить все знания и опыт, которые они приобрели за карьеру, в домашний бизнес. Работа дома помогает быть неограниченным в действиях, свободным и гибким. Ведь пенсионеры заслужили все это после долгих лет работы. Действовать можно из любой страны. Это может быть неполный рабочий день, чтобы получить больше удовольствия, или если есть необходимость ухаживать за больным супругом.

Вот пять идей домашнего бизнеса, которые позволяют пенсионерам извлечь выгоду из того, что они знают или любят делать, чтобы зарабатывать на комфортную жизнь любым способом, находясь при этом где-угодно.

Коучинг / Консалтинг

То, что человек вышел на пенсию и ушел с работы, не означает, что его знания и навыки также ушли. Начало домашнего коучинга или консалтингового бизнеса позволяет получить прибыль от профессиональных знаний и опыта. Коучинг и консалтинг можно проводить полностью из дома, используя такие инструменты, как онлайн-конференции и Skype. Или можно управлять бизнесом из дома и навещать своих клиентов коучинга / консалтинга по месту их нахождения или в местном Java-совместном офисе.

Коучинг может проводиться с частными лицами, нуждающимися в учителе по личностному росту, и совместно с профессионалами, владеющими навыками разработки стратегий успеха или проведения интервью.

Консалтинг обычно проводится для бизнеса, например, для улучшения продаж или повышения производительности команды. Обычно это требует посещения офиса компании, но, опять же, технология может позволить проводить видеоконференции для предоставления консультационных услуг.

Написание / блог

Люди выходят во всемирную сеть за получением увлекательной информации. В случае, если вы сможете дать то, что они ищут посредством блога, то начнете получать доход с помощью разных альтернатив монетизации, таких как партнерский менеджмент.

Если имеется замечательная информация либо увлекательные ситуации, общество будет прочитывать то, что публикуется. Ушли на пенсию, продали собственное жилье и приобрели лодку, для того чтобы следовать за солнцем? Люди с наслаждением читают о геройских поступках. Пенсионер? Людям было бы любопытно узнать рекомендации по управлению деньгами и работе с налогами. Ценитель хорошей кухни? Сможете поделиться собственными наслаждениями и познаниями посредством блога об еде. Число вероятных тем безгранично.

Может быть, нравится писать, но не хотите создавать и продавать блог. Многие блогеры и интернет-СМИ платят за статьи. Можете начать свой бизнес в сфере внештатных писателей или найти рынки и рабочие места для писателей в разных местах, включая сайты для фрилансеров, ресурсы для писателей и социальные сети.

Многие люди выходят на пенсию, готовые написать великий роман или поделиться своей историей жизни через мемуары. Хотя традиционный путь публикации по-прежнему остается сложной задачей, самостоятельная публикация является быстрой и доступной, и может быть выгодным способом донести книгу до широких масс.

Сервис на основе бизнеса

Почти каждое ваше умение возможно обратить в семейный бизнес. Реализация данных умений через семейный бизнес на основе услуг - один из наиболее быстрых и менее дорогостоящих способов начать получать доход в домашних условиях.

Любые задачи, за которые другие люди или компании будут платить за их выполнение, могут быть превращены в бизнес, включая виртуальную помощь, бухгалтерию, написание текстов, ландшафтный дизайн, разнорабочего, уход за домашними животными и многое другое.

Подобно коучингу или консалтингу, можете связаться со своим бывшим работодателем, чтобы предложить свои услуги. Или пользуйтесь соцсетями, чтобы найти потенциальных клиентов.

Превратите хобби в бизнес

Вероятно, утомились от поручений, какие исполняли на работе, и не желаете преобразовывать это в предпринимательство. К счастью, семейный бизнес возможно выработать и из увлечения.

Нравится садоводство? Начните садоводческое дело либо сделайте практические информативные материалы, такие как книги либо онлайн-курсы, и торгуйте ими. Нравится выпечка? Начните семейное производство печенья. Нравится делать снимки? Начните бизнес на дому либо продайте собственные фото онлайн.

Практически любое хобби может быть превращено в потенциальный бизнес. Можете вести блог или начать подкаст, зарабатывая деньги с помощью партнерского маркетинга и / или рекламы.

Хитрость в превращении хобби в доход заключается в том, чтобы выяснить, за какой аспект хобби люди будут платить или рекламировать.

Ebay / Amazon / Etsy / Электронная торговля

После многочисленных лет труда и воспитания семьи, возможно, имеется большое количество предметов по дому, какие более не потребуются. Можете заполучить доход с собственных эксплуатированных и ненужных вещей, желая продать их на eBay либо Craigslist. В случае, если отыщите продукты, что хорошо продаются, сможете реализовать их на разных барахолках.

Или Amazon также дает вероятность реализации бывших в употреблении вещей. Он в том числе и предлагает услугу Fulfillment by Amazon, с помощью которой сможете выслать все приведенные продукты в Amazon, и он побеспокоится о доставке их покупателям.

Если нравится делать домашние товары и поделки, можете продавать свои вещи на Etsy, а также на местных барахолках или фермерских рынках, выставках и базарах. Также можете продавать старинные вещи, старше двадцати лет, на Etsy.

Но это не единственные ресурсы для продажи товаров в Интернете. Есть много мест, где можно продавать свою электронику, одежду, произведения искусства, книги, ювелирные изделия и многое другое.

Наконец, не нужно сосредотачиваться на подержанных предметах, чтобы продавать онлайн. Хотя это может быть хорошим началом, чтобы узнать об онлайн-продажах и о том, что хорошо продается. Можно создавать свои собственные товары для продажи или заключать контракты с грузоотправителем или оптовым продавцом для продуктов, которые можно продавать через Интернет через собственный интернет-магазин.

Советы для тех, кто не хочет зависеть от повышения пенсионного возраста

Пенсионный возраст в ближайшее время могут поднять для женщин до 60 лет, а для мужчин до 63. Такие рекомендации правительству дали эксперты президентской РАНХиГС. Напомним, что пенсионный возраст в России со времен Советского союза (с 1932 года) ни разу не поднимался: женщины пока еще уходят на заслуженный отдых в 55, а мужчины — в 60 лет. По данным Росстата, в декабре 2017 года средняя пенсия в России составила 13 тысяч 304 рубля. При этом сумма прожиточного минимума для пенсионеров в целом по России в 2018 году составляет 8 тысяч 496 рублей. Для тех, кто не хочет быть зависимым от госвыплат и работать до глубокой старости — «URA.RU» собрало лайфхаки о том, как обеспечить себе безбедную старость.

Копить с молодости

Первый и самый верный способ встретить старость при деньгах — накопить. Такую рекомендацию «URA.RU» дал ведущий аналитик портала «Банкодром.ру» Вячеслав Путиловский. Эксперт советует не хранить деньги в рублях: наличные доллары или евро обогатят россиянина, если произойдет девальвация нашей валюты.

Аналитик предлагает откладывать от каждой зарплаты по определенной сумме: «Если делать вклад по 20 тысяч рублей в месяц, то через четыре года накопится миллион, а через 10 лет — три. И если пойти по наиболее консервативному сценарию, то полученную сумму можно вложить в недвижимость: например, купить несколько однокомнатных квартир под сдачу».

В таком случае можно будет ежемесячно получать доход, в несколько раз превышающий размер пенсии.

Хозяин доходного дома

Если у вас не получилось накопить на дополнительную квартиру, то можно заработать и на той, что есть. Как рассказал «URA.RU» член Российской гильдии риелторов Константин Борсуков, пенсионеры могут обеспечить свою старость двумя способами: сдать квартиру внаем или подписать договор о ренте.

«Пенсионеры сдают свои квартиры в городе и переезжают: на дачу, в другой город или съезжаются со своими детьми, чтобы помогать с внуками. Пенсионеры сейчас не настолько активные арендодатели, как могли бы быть из-за страхов и неудобства. Если есть поддержка в виде детей, которые могут последить за съемщиками, то старики идут на это охотнее», — рассказал эксперт.

По его словам, следующее поколение пенсионеров будет прогрессивнее, и не исключено, что переезжать будут не на дачу, а в теплые страны. Он также напомнил, что свободную комнату в своей квартире можно сдавать студентам.

Узнайте, есть ли в университете вашего города международная программа. Зачастую кураторы аспирантов из США и Европы предпочитают заселять своих подопечных не в общежития, а в частные квартиры. По информации «URA.RU», в Москве за комнату для иностранных студентов просят от 850 $ в месяц, в регионах — от 550 $. Если хозяин квартиры готов кормить своего жильца ужинами, то стоимость аренды вырастет минимум на 10%.

Не только хобби, но и доход

Есть более творческие способы заработка. Учителя на пенсии могут давать частные уроки. А с развитием технологий это делают не выходя из дома: за час занятия по скайпу преподаватели получают от 700 рублей. Самые предприимчивые могут научиться «майнить» криптовалюту и играть на электронных биржах.

Более классический вариант — вышивки и вязание, шитье и выпечка, изготовление ручной косметики и бижутерии. В интернете есть сайты для тех, кто продает и покупает изделия ручной работы. За небольшую плату мастер получает свою страницу и базу возможных клиентов. Цена готовой продукции, сделанной своими руками, обычно в разы превышает себестоимость. Выгодно, например, шить одежду для собак: зимние свитера и курточки для маленьких пород продаются в интернете от 1000 рублей за штуку.

Вы можете пойти еще дальше и стать видеоблогером. Выкладывая в YouTube ролики с интересными рассказали о своей жизни и лайфхаками, можно стать не только богатым, но и знаменитым. Блогеры-новички получают по 20—30 центов за 1 тыс. показов. Раскрутившись, зарабатывают от двух до десяти долларов за тысячу показов, плюс прямые предложения рекламодателей. Так, в США успешным блогером стала 62-летняя женщина, мать двоих детей и бабушка семерых внуков Мелисса. Она ведет влог «Жизнь и красота после шестидесяти», в котором делится своими секретами удачного гардероба и макияжа. Бьютиблогинг на просторах Рунета пока остается не охваченным.

Родить себе кормильца

Безбедная старость — это успешные дети. Российская семья по своей сути считается классической и патриархальной, говорят эксперты. Ситуация, когда сыновья содержали своих родителей, была для нас нормой, пока не появилась распределительная пенсионная система. Но даже с появлением госвыплат дети продолжают помогать своим близким.

Ведущий научный сотрудник Центра демографических исследований Российской экономической школы Евгений Андреев настаивает, что от того как вы воспитаете своих детей, зависит ваше будущее. «Когда родители рожают детей и заботятся о них, то заключается социальный договор, по которому дети должны содержать своих родителей. Только нужно вложиться в детей, чтобы они получали для этого достаточные доходы. Дети, которых любили родители, пока они становились взрослыми, как правило, любят родителей и заботятся о них», — уверяет демограф. Он привел данные, что во время экономических изменений в начале 90-х годов пенсионеры, которые сумели воспитать предприимчивых детей, пострадали меньше остальных групп населения.

Сейчас законом предусмотрены обязательные алименты на содержание неплатежеспособных родителей. Если пенсии не хватает на пропитание, оплату коммунальных услуг и лекарства, то трудоспособные дети (старше 18 лет) обязаны оказывать необходимую материальную поддержку.

Вопрос «на что жить в старости» россияне начинают задавать себе после 30 — 35 лет, выяснили специалисты негосударственного пенсионного фонда (НПФ) Сбербанка. До этого возраста о будущем думают лишь 30% соотечественников. Интересно, что жить на одну только государственную пенсию планируют меньше половины респондентов (45%).

В прошлом году пенсионный возраст в России повысили — для мужчин он постепенно вырастет с нынешних 60 до 65 лет, для женщин — с 55 до 60 лет. При этом, судя по данным опроса, не более 6% граждан уверены, что смогут обеспечить себе спокойную старость. А что нужно сделать за 10 лет до пенсии, чтобы самому обеспечить эту самую спокойную старость? Этот вопрос АиФ.ru задал независимому финансовому советнику Наталье Смирновой.

Как подготовиться к пенсии?

Прежде всего, по словам Смирновой, приготовления к выходу на пенсию должны строиться на следующих вводных:

— Нужно быть готовым к тому, что, скорее всего, ближе к возрасту выхода на пенсию здоровье будет ухудшаться, расходы на него будут расти, возможны непредвиденные крупные траты в случае диагностирования опасных заболеваний;

— Почти треть соотечественников (30%) готовы продолжать работу после выхода на пенсию. Но, надо сказать, что с возрастом число желающих сокращается: в возрастной группе 30 — 40-летних планируют трудиться 43% граждан, а в группе 40 — 50-летних только четверть. Неясно, будет ли возможность (и желание) работать в 60 — 65 лет. Да и не факт, что будет предложение на рынке труда.

— Неясна и дальнейшая судьба государственных пенсий, не будет ли очередных изменений, подчеркивает Смирнова.

Создать финансовый задел и застраховать жизнь

В итоге к выходу на пенсию необходимо обеспечить:

— Финансовую подушку на непредвиденные расходы, в размере не менее шести ежемесячных расходов. Деньги на «черный день» лучше всего хранить на депозите с возможностью пополнения, частичного снятия, льготного расторжения и минимальной суммой неснижаемого остатка в банке системной значимости. Как вариант, — на банковской доходной карте, с которой деньгами можно воспользоваться в любой момент. Но нужно иметь в виду, что процент по ней обычно ниже, чем по вкладу. Разумеется, сумма вклада или сбережений на доходной карте не должна превышать 1,4 миллиона рублей (гарантированное страховое возмещение в случае отзыва у банка лицензии).

— Погасите все долги, поскольку неясно, сможете ли вы их обслуживать, выйдя на пенсию. От новых кредитов, понятное дело, в идеале лучше воздерживаться.

— Оформите себе рисковую страховку жизни от онкологии и опасных заболеваний (например, типа Best doctors, со страховым покрытием 1 миллион евро). Стоит такая она порядка 300 евро (22000 рублей) в год.

— Создайте пассивный доход в инвестиционных инструментах низкого риска, чтобы иметь дополнительный источник дохода помимо пенсии. Иными словами, нужно вложиться в инструменты, которые бы приносили регулярный доход, который можно снимать и жить на него. Если есть готовность к риску — можно часть средств инвестировать в более рискованные инструменты ради более высокого потенциального дохода.

Государство, если покупать через индивидуальный инвестиционный счет, вернет вам 13% от суммы, которую вы на этот счет переведете за год, но не более чем с 400 тысяч рублей. Таким образом, у вас получится заработать 13% от государства и около 7-8% на самих облигациях. Открывается индивидуальный инвестиционный счет минимум на три года, но можно в нем копить на будущую прибавку к пенсии все десять лет.

— Если есть готовность к риску, то, помимо облигаций, можно еще на 10-15% суммы свободных денег инвестировать в акции крупнейших российских компаний, которые выплачивают дивиденды и имеют потенциал роста выше, чем 7-8% годовых, которые вы получите по облигациям. Только будьте готовы, к тому, что в периоды кризиса акции могут падать в цене на 15-20% и больше, предупреждает Наталья Смирнова.

Как прожить на пенсию

Пенсионеры в нашей стране — одна из самых слабо защищенных категорий населения. Несмотря на внушительный рабочий стаж, многие получают небольшую пенсию, которой не хватает на покрытие базовых потребностей. Сегодня расскажем, как прожить на пенсию в России, кому надо экономить, каких выплат стоит ожидать от государства.

Какие пенсии в России: кто сколько получает

В законодательстве нет понятия минимального пенсионного обеспечения, но есть понятие ПМП — пенсионный прожиточный минимум. В 2018 году средние минимальные выплаты составили 8 703 ₽ с учетом индексации на 3,7% с 1 января. Те, кто по каким-то причинам не смогли получать страховую пенсию, которую формировали сами себе, будут жить в среднем на 8 500 ₽ в месяц. В 2019 году ПМП составляет 8 540 ₽.

Сумма начисляемой пенсии зависит от социальной категории, трудового стажа и других факторов. Например, с 2018 года страховую пенсию будут получать те, кто отработал минимум 9 лет и набрал не меньше 13,8 пенсионных баллов. А другие смогут получать пенсию по старости, по потере кормильца или другие ее типы. В начале 2019 года средний размер пенсий составил:

🔹 8 807 ₽ по инвалидности;

🔹 8 875 ₽ по потере кормильца;

🔹 11 873 ₽ чернобыльцам.

Также размер пенсий сильно зависит от региона. Всего получателей пенсий в нашей стране больше 40 млн человек. На 2019 год запланировано повышение среднего размера пенсий до 15 400 ₽. Самые большие пенсии получают жители крупных городов: например, москвичи — 17 500 ₽, жители Санкт-Петербурга — 13 600 ₽, Ростова — 10 500 ₽ в среднем. Выше всего пенсии у госслужащих, бывших военных и тех, кто работал на севере.

Как живут пенсионеры сегодня? Даже на среднюю московскую пенсию размером в 17 500 ₽ прожить тяжело: только коммунальные услуги могут отнимать до трети доходов. А кроме оплаты коммунальных услуг, пенсионеры должны тратить деньги на лекарства, продукты питания, покупку бытовой химии и предметов быта, одежды, развлечения.

Нужно ли пенсионерам в чем-то себя ограничивать

Все зависит от того, хватает ли вам денег. Если у вас большая пенсия и хватает на привычные продукты, одежду, предметы быта и коммунальные услуги, экономить не нужно. Если получаете среднее пенсионное обеспечение и имеете сбережения, можете тоже ни в чем себе не отказывать. Но помните, что сбережения могут кончиться в самый неожиданный момент.

Если получаете минимальную или среднюю пенсию и ее не хватает на привычную жизнь , можете найти дополнительные источники дохода.

💼 Устройтесь на работу. Несмотря на расхожий стереотип, что пенсионеров не стремятся принимать на работу, можно найти занятие по душе. Например, устроиться работать библиотекарем, сторожем, уборщицей, дворником, продавцом. А если у вас есть знания в узкой области, можете начать обучать молодых специалистов, например, давать уроки, помогать советами .

📱 Обратите внимание на фриланс. Если не хотите каждый день вставать в одно и то же время, добираться по пробкам на работу, отчитываться перед начальством, обратите внимание на фриланс. Фриланс — удаленная работа: выполнение определенных поручений для сторонних работодателей. Например, можно обзванивать клиентов по заранее собранной базе, писать статьи, если можете и хотите это делать. Доступные вакансии можно посмотреть на сайтах типа fl.ru или freelance.ru.

👵 Занимайтесь хобби. Занимаясь интересным хобби, вы можете убить сразу двух зайцев: заработать денег и занять свободное время . Когда выйдете на пенсию, сможете заниматься тем, от чего отказывались раньше, например, лепить из глины, плести из бисера, шить одежду, вышивать картины или иконы, вязать шерстяные вещи и так далее. Вспомните, чем увлекались раньше, или выберите, к чему лежит душа сейчас. Результаты трудов — вышивки, одежду, предметы декора — можно продавать через интернет, в социальных сетях или в магазинах, если договоритесь с их владельцами.

🌷 Займитесь хозяйством. Кто живет в деревне или селе, может занять свое свободное время и дополнительно подзаработать. Например, завести 20–30 кур: так вы перестанете покупать яйца в магазинах, а излишки сможете продавать. Кроме того, у вас всегда под рукой будет мясо. Также можно завести несколько свиней, индюков, уток и других сельскохозяйственных животных. Еще одно распространенное занятие — огородничество: выращивайте на участке свежие фрукты, овощи. Вы будете тратить гораздо меньше денег, чем на покупку, и получите свежие качественные продукты.

" src="https://static.life.ru/posts/2017/01/961689/gr/north/449a2e423200e585dc844aaa739818ad__1920x.jpg" loading="lazy" style="width:100%;height:100%;object-fit:cover"/>

Размер российских пенсий удручает. Но протянуть от получки до получки как-то надо, и пенсионеры научились экономить. Лайф узнал, как и на чём.

Пересмотр бюджета

Александр, Саратов, 65 лет: У нас с женой пенсии по 10 тысяч. Она подрабатывает уборщицей, получая ещё столько же. Помогают родственники, у которых есть свой дом за городом — там куры, яйца, мясо (свинина). Постоянно пересматриваем бюджет, недавно отказались от "Триколора" — сэкономили тысячу рублей. На рынке иногда можно купить подпорченные фрукты и овощи — мороженые яблоки, например, отдаются едва ли не даром, а пирог из них можно хороший приготовить. Все свои траты записываем — даже покупка копеечной морковки идёт под запись, так намного проще отслеживать бреши. В ремонт ничего не носим — жена отлично шьёт (это, кстати, ещё один способ подработки — то брюки кому-то подошьёт, то рубашек соседу нагладит), а я, слава богу, починить могу всё что угодно — от отвалившейся подошвы ботинка до сантехники.

Колхоз: коллектив и хозяйство

Галина, Пестрецы (Татарстан), 60 лет: Я являюсь инвалидом 3-й группы, и моя пенсия составляет почти 13 тысяч. Счастье, что я живу с мужем: вместе у нас получается прожить на одну пенсию, а вторую — отложить, ведь надо детям помогать! Они в Казани, молодые, у них много потребностей! Самым главным способом экономии у нас является покупка товаров со скидкой: если идёт какая-то акция, например на курицу, то мы её покупаем и всю неделю питаемся только курицей и производными блюдами. Ещё и в морозилку можем положить. Очень спасает дача — заготавливаем всякие соленья, варенья и прочее. Раньше выращивали картошку, но сейчас уже перестали — хлопотно с ней! К тому же, бывает, воруют. Сейчас мы покупаем картошку по осени и сразу мешками, едем для этого в деревню.

Эмиграция

Валентина, Удачный (Якутия), 57 лет: Моя пенсия составляет 22 тысячи рублей в месяц. На эти деньги в Якутском регионе прожить абсолютно нереально: цены в магазинах невероятные из-за сложной транспортировки (доставка только самолётом), подсобного хозяйства никакого нет: вокруг полутундра. Разве только летом, рискуя быть сожранным мошкой и комарами, можно пособирать в тайге грибы и ягоды. Коммуналка съедает б ó льшую часть пенсии. Абсолютно все пенсионеры работают. В возрасте 50–60 лет все люди уезжают на материк, где довольно безбедно можно жить на северную пенсию — вот и главный лайфхак.

Настойки и сдача жилья

Алевтина, 64 года, Калининград: Я получаю около 9 тысяч, а вот у мамы выходит почти 40! Во-первых, она герой труда, во-вторых, участник ВОВ, а ещё — участник штурма Кёнигсберга. Но её 40 тысяч — случай уникальный.

Раньше многие жили тем, что закупались продуктами в Польше. Для жителей Калининграда был упрощённый въезд. Сейчас ввели визы, но всё равно многое закупается в Польше — от продуктов до сантехники. Некоторые даже бизнес ведут, организуя всякие шоп-туры! Тоже, кстати, способ приработка.

Ещё один способ — производство домашних настоек и наливок. Потом этими бутылками можно расплачиваться с сантехниками и рабочими, которые могут по саду помочь. А некоторые практикуют репетиторство и сдачу квартиры или комнаты в аренду на сервисах типа Airbnb.

Оптовые закупки

Ирина, Новомосковск (Тульская область), 60 лет: "Новомосковскбытхим" — это градообразующее предприятие, весь город построен вокруг химкомбината, и карьера почти всех жителей связана с ним. А это пенсии (кстати, уже с 45 лет) с надбавками. Плюс в 1986 году горожанам присвоили статус чернобыльцев — это ещё прибавка. Большинство моих ровесников, хоть уже и являются пенсионерами (я, например, получаю 15,5 тысячи рублей), продолжают работать.

Экономия простая: в шаговой доступности находятся продуктовые базы и оптовые магазины типа "Метро". Соответственно, и цены там вдвое ниже. Но качество гораздо выше, чем, например, в Москве — у нас всегда всё свежее и вкусное. Дети домой в Москву возят и мясо, и рыбу! Да и дачи есть практически у всех — их выделяли в 80-х. Там многие выращивают что-то, закрывают на зиму. На рынке бабульки продают свои урожаи, но это скорее образ жизни, чем нужда. Хотя всё-таки прибыль.

Умение считать

Мария, Красноярск, 81 год: Моя пенсия — 20 тысяч рублей. Хватает с избытком! А всё потому, что бюджет соблюдаю очень чётко. Каждый месяц я расписываю предстоящие расходы. 4 тысячи на питание (по тысяче в неделю). В список чаще всего входят курица, сыр, молоко, сметана, творог, хлеб, капуста, картошка, лук, морковка, свёкла, конфеты шоколадные и зефир в шоколаде (это всегда есть в доме!), пирожное-мороженое. 3,5 тысячи уходит на лекарства — покупаю в самой дешёвой аптеке, куда езжу раз в месяц. 2,3–2,5 тысячи — за квартиру (коммунальные платежи), 400 рублей — за свет и ремонт.

А ещё есть "фонд" — 5 тысяч, которые я могу тратить на деликатесы и просто то, что хочется купить — фрукты, куриную руляду, копчёную кету. Из этого же "фонда" оплачиваю редкие поездки на такси и покупаю что-то для души, хоть и редко. А можно эти деньги и на развлечения потратить: вот приедет внучка из Москвы, мы пойдём в ресторан, в который ходили к сыну на день рождения. Там такая кухня! И девушка с парнем очень хорошо поют! Я плачу, а то внучка и так тратится на билет!

И ещё от пенсии остаётся 5 тысяч — это на отмечания праздников и на подарки к дням рождения родственников. Эти деньги полностью не расходуются, я их откладываю — за 2016 год накопила 50 тысяч. Хоть мне и за 80, я очень хорошо, до копеечки, помню все цены, даже на те товары, которые уже больше года не покупаю! А сдачу, которую мне должны выдать, всегда считаю заранее — в уме, прямо в торговом зале, когда уже определюсь с покупками. И кстати, периодически ловлю продавцов, случайно или специально пытающихся меня обсчитать, — тоже способ экономии!

Диетическое питание

Таиса, Ростов-на-Дону, 62 года: Я получаю 11 тысяч рублей. Самые главные мои секреты выживания — покупки со скидками и летние заготовки. Большинство сетевых магазинов, вроде "Магнита" и "ОК", постоянно проводят всякие акции вроде "купи две банки горошка и получи третью бесплатно" — вот и покупаю. Выручают диетические постные супчики: кладёшь побольше недорогих овощей, обходишься без мяса, и вот обед на неделю уже готов. А мясо — от него всё равно холестерин сплошной. К зиме готовлюсь заранее: покупаю ягоды и овощи на рынке и замораживаю, засаливаю, варю варенья, мариную — закрываю, в общем.

Отказ от брендов и банковские вклады

Генрих, Москва, 79 лет: Мы с женой ровесники, а пенсия разная. У меня большой рабочий стаж — 50 лет, а пенсия 17 тысяч, у жены — 20 тысяч (с надбавкой за инвалидность, за отказ от лекарств и за стаж работы в 48 лет). Все наши, как выражается молодёжь, лайфхаки заключаются в долгих прогулках: мы выходим с утра и два часа гуляем по району, заглядывая в магазины, — и для здоровья такой моцион полезен, и товары дешёвые находим. Как выберем что-то — обязательно состав смотрим, чтобы безо всякой гадости было.

Ещё один важный способ экономии — покупка фармацевтического справочника. В нём перечислены аналоги всех лекарств. Назначит нам врач что-нибудь, мы в справочнике поглядим и купим тот же самый препарат в десять раз дешевле — действующее лечебное вещество то же самое, а название другое и производитель попроще. За бренд не переплачиваем.

Ещё у нас есть льгота за квартплату — 50%. Есть накопления, сделанные ещё во время работы, в которые приходится влезать и которые, увы, не очень-то и пополняются. Хотя мы придумали относить эти деньги в разные банки под проценты. Прибыль, конечно, смешная выходит, но хоть что-то!

Не в службу, а в дружбу

Наталья, Санкт-Петербург, 83 года: Моя пенсия — 13 тысяч. Помогают дети, которые, правда, живут далеко — в Москве. Они покупают мне дорогие лекарства и одежду. И ещё я не могу жить без театров — у меня очень насыщенная светская жизнь в Петербурге, поэтому я и не переезжаю в Москву. Но билеты купить пенсионеру совершенно нереально, выручают многочисленные знакомства — у меня есть приятельницы, работающие как в крупнейших театрах города, так и в тех, что поменьше. Кто-то выписывает контрамарки или приглашения, а в некоторых театрах потихоньку проводят через служебный вход. На какие-то спектакли продаётся несколько очень дешёвых билетов — можно купить рублей за сто, а потом, после третьего звонка, просто пересесть. Я — заядлая театралка, и мне это в большую радость!

Оптимизм

Таисия, Ладовская Балка (Ставропольский край), 77 лет: Я получаю 15 тысяч рублей. Трачу всё в основном на еду из магазина. Раньше-то выращивали всякое в огороде, да б ó льшую часть перестали, так как всё это теперь проще купить в магазине. Но всё-таки что-то пока выращиваем, а ещё до сих пор держим свиней, уток и кур, так что это помогает сильно. Не скажу, что мне приходится экономить, — вроде на всё хватает, ещё и внуку на машину откладываю помаленьку. Вообще, я чувствую себя барыней: всю жизнь делала всё своими руками, жила в избе, а сейчас у меня большой кирпичный дом в селе, своё хозяйство, всё под рукой, есть водопровод и вместительные холодильники — что ещё-то надо?

Почему не стоит рассчитывать на деньги от государства?

У Пенсионного фонда России вообще будут деньги?

Какая у меня будет пенсия, если я всё-таки доживу?

И что мне теперь делать?

Как можно гарантировать безбедную старость?

Так куда вкладывать?

Что необходимо знать?

Где лучше открыть брокерский счёт?

На основе чего принимать решения?

А что делать, если совсем лень разбираться?

Не надейтесь на достойную пенсию, даже если у вас неплохая официальная зарплата. Лучше начните откладывать и учитесь правильно инвестировать.

Финансовый директор и основатель «Крафтовых финансовых решений», финансовый директор Kiwitaxi.

Почему не стоит рассчитывать на деньги от государства?

Ежемесячно я отдаю 22% заработка государству для обеспечения собственной старости. С зарплаты в 100 000 рублей получается 264 000 рублей пенсионных взносов в год.

За 45 лет рабочего стажа набирается 11,88 миллиона рублей, и это без компаундирования, то есть без учёта временной стоимости денег.

Сумма приятная, но мне её не увидеть.

Ожидаемая продолжительность Life expectancy and healthy life expectancy

data by country жизни в России — 66 лет у мужчин и 77 — у женщин. Понятно, что цифры условные, но давайте возьмём их за точку отсчёта. Учитывая новый возраст выхода на пенсию (65 лет для мужчин и 63 года для женщин), в будущем выйти на пенсию я едва успею.

У среднестатистической женщины будет ещё 13 лет жизни. При пенсии в 10 000 рублей в месяц это всего 1,56 миллиона рублей за 13 лет.

Итого чистая прибыль государства, полученная от двух разнополых старичков, — 22,2 миллиона рублей.

У Пенсионного фонда России вообще будут деньги?

Разумный вопрос: куда и с какой доходностью инвестирует ПФР?

По данным Основные сведения об инвестировании средств пенсионных накоплений за март 2018 года ПФР инвестирует через 33 управляющие компании. Но на самом деле 98% инвестируется через Внешэкономбанк. Вот расчёт Расчет стоимости инвестиционного портфеля и расчет стоимости чистых активов, в которые инвестированы средства пенсионных накоплений по стоимости чистых активов инвестиционного портфеля.

Погуглите сами, куда на самом деле «вложил» пенсионные накопления ВЭБ. Управляющие фондом не просто не заработали, они потеряли 40% того, что было.

В финансовом балансе известен такой приём — подмена одного актива другим: например, денег ценными бумагами. Для оценки справедливой стоимости активов в частном секторе существует институт аудита. Но никто не аудирует российское государство.

Поэтому я считаю, что благополучное будущее ПФР маловероятно.

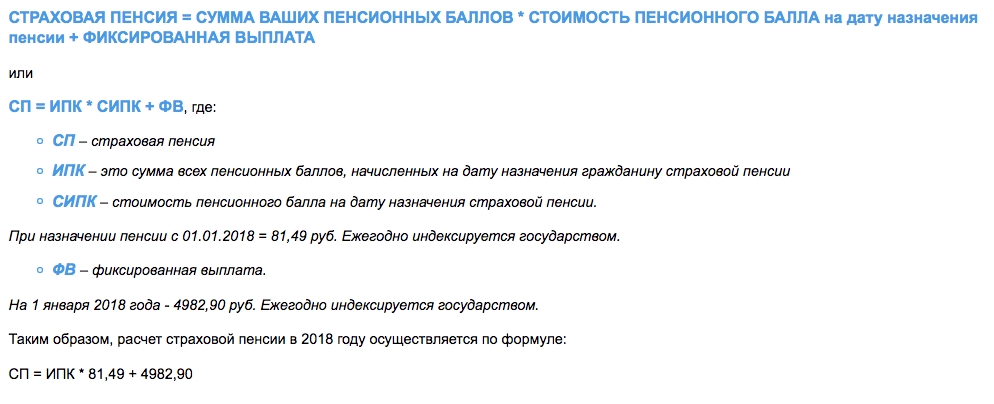

Какая у меня будет пенсия, если я всё-таки доживу?

Многих волнует вопрос: если я доживу до пенсии, получу ли я свои деньги и как их посчитают? Но деньги-то не ваши: накопительную часть пенсии отменили ещё в 2014 году (вроде как заморозили). Учитывая динамику ситуации, скорее всего, навсегда.

Ваши отчисления уходят в текущее обеспечение пенсионеров и к вам имеют весьма условное отношение. Пенсия рассчитывается Как формируется и рассчитывается будущая пенсия через ИПК, а это всё же не деньги на пенсионном счёте.

Если по-простому, то ИПК — это лишь коэффициент учёта: кто больше дал, тот больше получит в будущем. И это про распределение имеющегося фонда между пенсионерами, а не про инвестиции и накопление.

Отчисления будут обеспечивать ваши дети и внуки. Так же, как вы сейчас платите за родителей-пенсионеров, бабушек и дедушек. Поэтому, какая у вас будет пенсия, не знает никто, даже ПФР.

pfrf.ru

И что мне теперь делать?

Надеяться только на себя. Включать голову. Выключать лень. Читать рекомендации опытных экспертов.

Так вышло, что вы живёте в государстве с повышенным страновым риском. Страновой риск влияет на стоимость денег и проценты ставки по кредитам. (Именно поэтому у нас с Европой такая большая разница в ставках на ипотеку.)

Но есть и хорошие новости. Вы живёте в прекрасное время: границы размыты, IT и финансы слились в экстазе технологических возможностей.

Ответ на вопрос «Как заработать на пенсию, не жертвуя жизнью сейчас?» довольно прост: научиться инвестировать самостоятельно.

4 правила успешного инвестирования, проверенных на себе

- Создайте постоянный денежный поток. Перечисляйте 10% заработка в собственный «пенсионный фонд».

- Изучите простые и надёжные инструменты инвестирования. Не ведитесь на сложные производные инструменты — чаще всего это развод.

- Максимально снижайте риски. Страновой риск устраните инвестициями в зарубежные инструменты.

Риск дефолта отдельных эмитентов и волатильности доходности портфеля решайте путём диверсификации портфеля активов. Риск банковской системы РФ (либо превышения лимита АСВ) снимите отказом от депозитов. - Вникайте в это так, как будто от этого зависит ваша жизнь. По крайней мере, от этого точно зависит её качество в будущем. Не хватает времени? Проконсультируйтесь у профессионалов.

Как можно гарантировать безбедную старость?

Для начала посчитаем ожидаемый экономический эффект.

Возьмём половину от официальных отчислений в ПФР с той же зарплаты в 100 000 рублей. Допустим, 11 000 рублей в месяц хотя бы на 20-летнем (240 месяцев) промежутке трудоспособности.

Вот пример расчёта собственного пенсионного фонда.

Если обеспечить годовую доходность 8% (это более чем реально), вы сформируете пенсионный капитал в размере почти 6,5 миллиона рублей из каких-то 11 000 рублей в месяц.

Вы можете начать инвестировать в 30 лет, закончить в 50, и у вас останется 15 лет, чтобы покутить. Между прочим, это больше 40 000 рублей в месяц, если разом снять все деньги с инвестиционного счёта и больше не получать проценты.

Вы осознали выгоду? Вложили в два раза меньше, чем в ПФР, копили всего 20 лет, а потом ещё 15 лет наслаждались жизнью на 40 000 рублей в месяц. Ладно, поймали: 40 000 рублей в ценах 2038 года — это не сегодняшние 40 000 рублей, поэтому в таблице есть расчёт по скорректированной ставке на инфляцию (4%). Это означает, что в ценах года достижения 50 лет вы получите 4 034 000 миллиона, а это уже пенсия в размере 25 800 рублей в месяц. Как ни крути, всё равно лучше, чем никакая пенсия от ПФР.

Так куда вкладывать?

Куда пойти, чтобы было просто и надёжно, да ещё и под 8%, — поделюсь личным опытом.

Российский фондовый рынок не вариант. Причём весь: акции, облигации, ПИФы. Да и банки туда же. Во-первых, страновые и политические риски. Во-вторых, валютный риск (рубль всё-таки неустойчив). В-третьих, в РФ никого не интересует ни миноритарный акционер, ни держатель облигаций. Конечный бенефициар российских компаний — генеральный директор со свитой подрядчиков. Вы никогда не проконтролируете, куда они потратят вашу прибыль.

Банковскую систему лихорадит, АСВ не панацея. Особенно в случае, когда вы инвестируете с горизонтом в 20 лет и капиталом свыше 1,4 миллиона рублей.

Единственное, с чем придётся столкнуться на российском рынке, — это брокеры и биржа, но на деле это совсем не страшно и даже бесплатно.

Лучше вкладывать в мировую экономику.

Вся экономика планеты (ну может быть, кроме КНДР) зиждется на парадигме потребления. Это сводится к ВВП стран, а в финансах, в свою очередь, — к прибыли компаний, производящих ВВП.

Прибыли компаний — это рост их капитализации, а капитализация — это стоимость акций. Это значит, что фундаментом (основой прироста стоимости активов) всей финансовой системы мира является рынок акций. Всё остальное вторично.

А как же облигации (бонды)? Это элементарный инструмент привлечения заёмного капитала, но источником его погашения является всё та же прибыль компании.

Знаете, почему компании размещают облигации и берут, по сути, в долг? Да потому, что они заработают 15% с инвестированного капитала, а вам по облигациям отдадут 8%, то есть 7% они получат просто так. Деньги-то были ваши, а не их.

Но это абсолютно справедливо, ведь ваши 8% они обязаны отдать практически при любом раскладе (кроме банкротства), а 15% платить акционерам вообще не обязаны. И тут всё зависит от способности менеджмента генерировать прибыль.

Мы подошли к ключевому принципу инвестиций: доходность прямо пропорциональна риску. Акции более доходны и более рискованны, облигации менее доходны и менее рискованны.

Вы уже поняли, что я подвожу вас к формированию портфеля активов на фондовом рынке. Этого не нужно бояться. Так устроена экономика развитых стран, просто россияне пока по большей части безграмотны в этой области.

Оцените свой риск-профиль, то есть насколько лично вы готовы терпеть временные убытки и какую вы хотите доходность. В зависимости от этого выбирайте акции, или облигации, или их комбинацию.

Выбирайте исключительно зарубежные компании и диверсифицируйте портфель по отраслям. Можно и по странам, но помните, что основной экономический рост — в IT-секторе США.

Что необходимо знать?

Для спокойствия в периоды просадки рынка и пониженной доходности запомните два золотых правила:

- Быть в рынке. Теория финансов говорит нам важную вещь: используя лишь публичную информацию (например, технический и фундаментальный анализ), обыграть рынок на долгосрочном промежутке невозможно. Поэтому бесполезно пытаться заработать больше рынка, зря потратите нервы. Будьте в рынке.

- Кризис не вечен. Времена финансовых кризисов нужно перетерпеть. Существует понятие «психология отложенного спроса». В кризис потребитель предпочитает сохранять. Как только кризис миновал, потребитель начинает потреблять избыточные накопления. Таким образом, после кризиса фондовый рынок ускоряется и быстрее отыгрывает потерянные позиции. Это не касается облигаций, у которых фиксированная доходность (купоны и основной долг вы получите при любом раскладе, кроме одного — дефолта эмитента).

Где лучше открыть брокерский счёт?

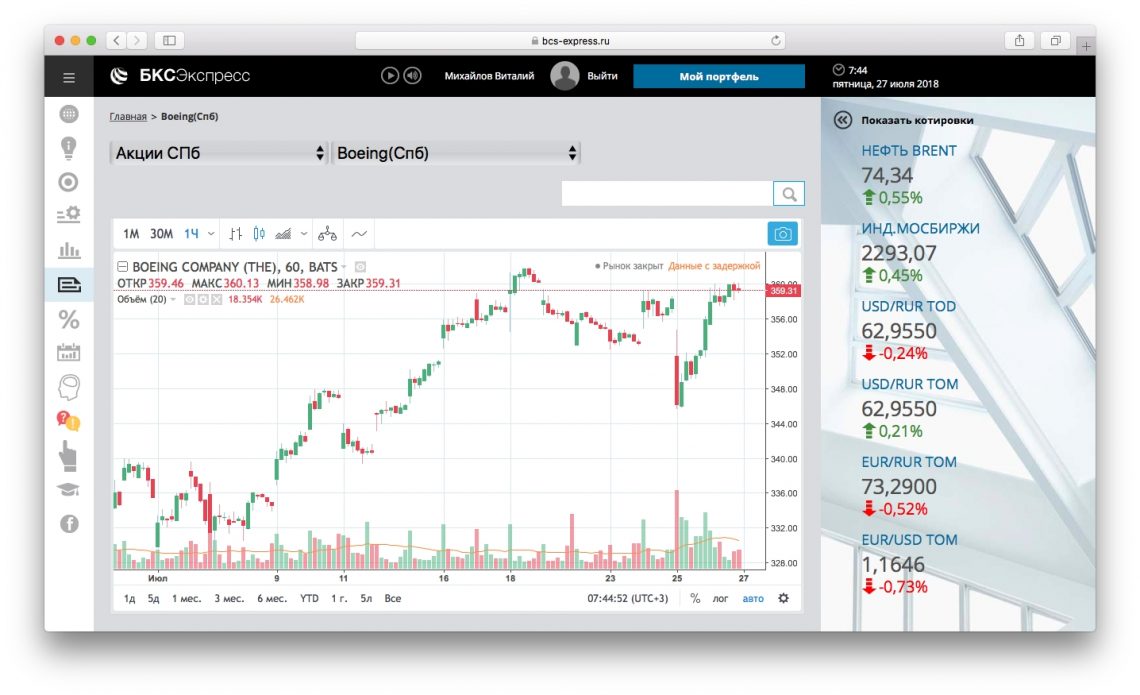

Я пробовал разных брокеров и их аналитику. По опыту рекомендую открыть брокерский счет в БКС, потому что здесь не требуют архаизмов типа электронно-цифровой подписи и установки сторонних платформ для торговли.

Для пассивного инвестора будет вполне достаточно веб-интерфейса с СМС-подтверждением ордеров.

На основе чего принимать решения?

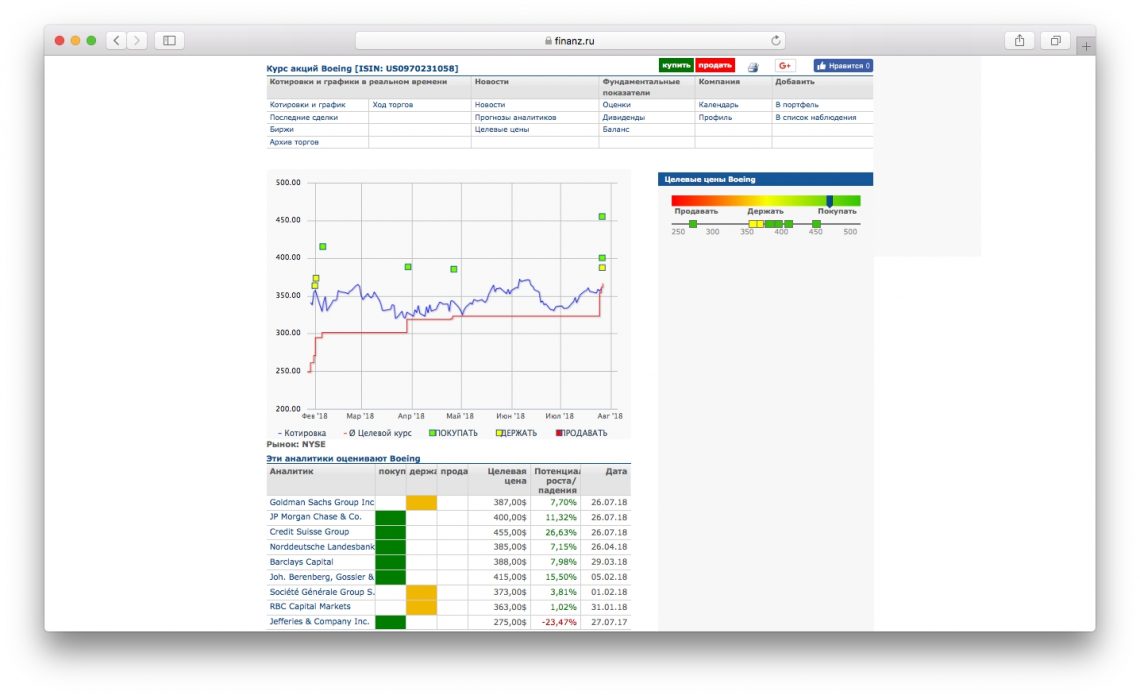

Не изобретайте велосипед, пользуйтесь консенсус-прогнозами профессионалов. Информации и сервисов хватает.

БКС Экспресс

Investing.com

Котировки валют, акции, индексы, а также технический анализ, графики, финансовые новости и аналитика.

Finanz.ru

Финансовые новости: статьи, оценки, аналитика мирового финансового рынка, котировки валют и акций в реальном времени.

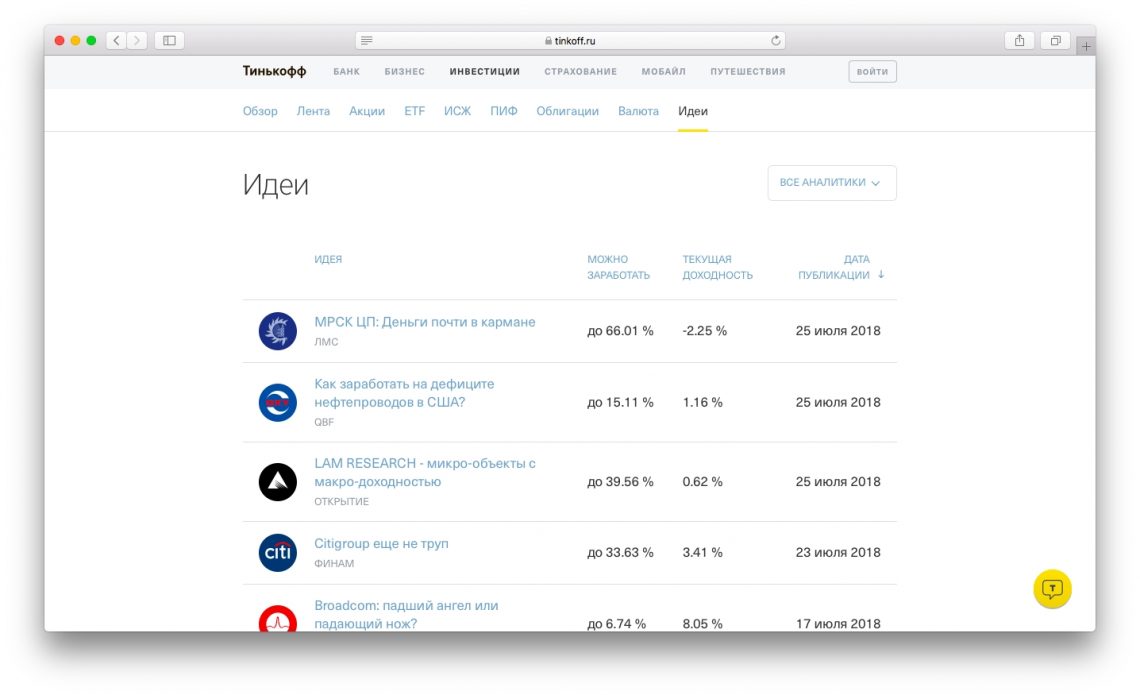

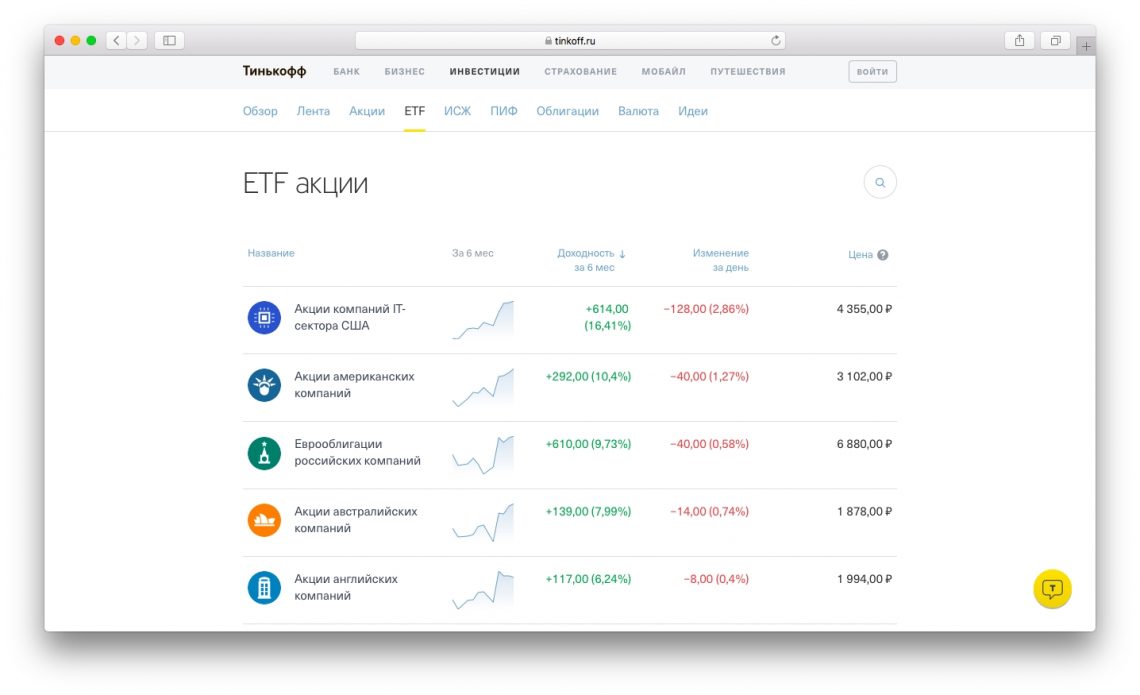

Тинькофф.Инвестиции

Покупка акций компаний и ETF, облигаций, валюты. Бесплатное открытие и обслуживание брокерского счёта.

А что делать, если совсем лень разбираться?

Если искать информацию, разбираться в аналитике и самому собирать портфель вам просто лень, тогда советую купить ETF (Exchange Traded Fund) на готовый портфель активов (акции, облигации, металлы). А ещё лучше — собрать портфель из разных ETF. Взгляните на доходности, каждая из которых превысила 8% годовых.

Об этом модном и эффективном финансовом инструменте стали всё чаще писать в бизнес-изданиях. Читайте, вникайте. Уверен, разберётесь без проблем.

Читайте также: