Как накопить на пенсию в казахстане

Согласно новому закону «О республиканском бюджете на 2020 - 2022 годы», предполагаемые размеры пенсионных начислений изменятся: базовая выплата должна подрасти на пять процентов, а солидарная часть пенсии — на семь, передает корреспондент YK-news.kz .

Напомним, что сегодня пенсия складывается из трех компонентов: базовой выплаты (начисляется с учетом общего стажа), солидарной выплаты (от начала стажа до 1 января 1998 года) и накопительной выплаты (зависит от суммы, накопленной на пенсионном счете).

Базовая (президентская) выплата

C 1 июля 2018 года она исчисляется с учетом совокупного трудового стажа — это солидарный стаж работы до 1 января 1998 года и стаж участия в накопительной пенсионной системе с 1 января 1998 года. За каждый дополнительный год стажа свыше 10 лет к базовой пенсии будет начисляться дополнительно два процента, однако максимальный размер базовой выплаты не может превышать размера прожиточного минимума.

Стаж 10 лет и менее предполагает, что размер базовой выплаты составит 54 процента от прожиточного минимума, то есть от 31 183 тенге. Следовательно, базовый компонент пенсии с 1 января будет насчитывать 16 839 тенге, что на 802 тенге больше, чем в текущем году. Таким образом, эта часть пенсии увеличится на пять процентов.

Размеры базовой выплаты в зависимости от стажа:

- 10 лет и менее — 54%, или 16 839 тенге;

- 11 лет — 56%, или 17 463 тенге;

- 12 лет — 58%, или 18 087 тенге;

- 13 лет — 60%, или 18 710 тенге;

- 14 лет — 62%, или 19 334 тенге;

- 15 лет — 64%, или 19 958 тенге;

- 16 лет — 66%, или 20 581 тенге;

- 17 лет — 68%, или 21 205 тенге;

- 18 лет — 70%, или 21 829 тенге;

- 19 лет — 72%, или 22 452 тенге;

- 20 лет — 74%, или 23 076 тенге;

- 21 год — 76%, или 23 700 тенге;

- 22 года — 78%, или 24 323 тенге;

- 23 года — 80%, или 24 947 тенге;

- 24 года — 82%, или 25 571 тенге;

- 25 лет — 84%, или 26 194 тенге;

- 26 лет — 86%, или 26 818 тенге;

- 27 лет — 88%, или 27 442 тенге;

- 28 лет — 90%, или 28 065 тенге;

- 29 лет — 92%, или 28 689 тенге;

- 30 лет — 94%, или 29 313 тенге;

- 31 год — 96%, или 29 936 тенге;

- 32 года — 98%, или 30 560 тенге;

- 33 и более лет — 100%, или 31 183 тенге.

Солидарный компонент

Эта часть пенсии вырастет в 2020-м на семь процентов. Надбавка планируется в 2528 тенге. То есть минимальный размер солидарной пенсии составит 38636 тенге против 36108 тенге в текущем году. Чтобы рассчитать солидарный компонент вашей пенсии, нужно, как и в прошлом году, его размер умножить на коэффициент 1,07.

К примеру, если ваша солидарная пенсия насчитывала 53500 тенге, то с начала следующего года ее размер возрастет до 57245 тенге.

Чтобы высчитать минимальную пенсию для тех, кто ушел на заслуженный отдых до внедрения обязательных пенсионных начислений, нужно сложить размеры базовой выплаты (16839) и солидарного компонента (38636). Таким образом, она составит 55475 тенге.

Накопительная пенсия

Третий компонент пенсионных начислений — это накопительная выплата. Ее размер строго индивидуален для каждого, потому что зависит от той суммы, которая скопилась на вашем личном пенсионном счете, а также от возрастного коэффициента. Начисляются эти средства ежемесячно через ЕНПФ. Кстати, те, кто еще не вышел на заслуженный отдых, для расчета своей будущей пенсии могут воспользоваться пенсионным калькулятором, который располагается в «личном кабинете» на сайте ЕНПФ, либо обратиться за помощью непосредственно к консультантам фонда. Минимальный же размер ежемесячной выплаты составит 54 процента от прожиточного минимума, то есть 16839 тенге.

Подводя итог, следует отметить, что размер минимальной пенсии с 1 января 2020 года составит 72314 тенге. Эта сумма складывается из минимальной базовой выплаты (16839), минимальной накопительной выплаты (16839) и минимального солидарного компонента (38636).

Пенсионер с общим стажем работы 20 лет, который получал средний размер пенсии вместе с базовой 72972 тенге, с нового года с повышением на семь процентов будет получать: солидарный компонент (50995 х 1,07 )=54565 тенге плюс базовая выплата с учетом коэффициента совокупного трудового стажа 23076 тенге (54565+23076)=77641 тенге. То есть размер пенсии станет больше на 4669 тенге.

Если же стаж составил 33 года и выше, то размер пенсии с 1 января 2020 года с учетом повышения на семь процентов будет составлять: солидарный компонент (71024 х 1,07 )=75996 тенге плюс базовая выплата 31183 тенге (75996+31183)=107179 тенге или на 6457 тенге больше.

В филиале АО «ЕНПФ» объяснили, что такое "Дополнительные пенсионные взносы" и как они влияют на размер будущих пенсионных выплат, пишет газета "Актобе Таймс".

Представьте себе, что вы работаете в течение многих лет на предпринимателя, который систематически уклоняется от налогов. Ваша официальная зарплата составляет, к примеру, 50 000 тенге, а все остальное вы получаете «в конверте». В пенсионные накопления идут только 10%, что составляет 5 000 тенге. Очевидно, что после выхода на пенсию денег на привычный образ жизни вам не будет хватать.

Второй вариант – официально вы никогда не работали, никаких пенсионных накоплений от разовых заработков у вас нет, и при выходе на пенсию вы тоже задаетесь вопросом, - как же так вышло, и на что дальше жить?

Такие вопросы мы адресовали заместителю директора Актюбинского областного филиала АО «ЕНПФ» Эльмире Талаевой.

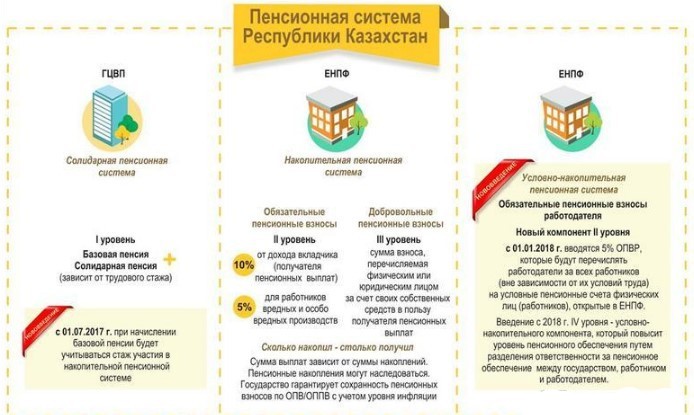

- Пенсионная система в Казахстане трехуровневая и основана на оптимальном разделении ответственности за пенсионное обеспечение между государством, работодателем и самим работником.

Базовая и солидарная пенсии, которые начисляются из госбюджета – это первый уровень пенсионной системы. Базовая выплачивается всем, но ее размер зависит от трудового стажа до 1998 года и стажа участия в накопительной пенсионной системе.

Право на солидарную пенсию имеют те, у кого есть не менее 6 месяцев трудового стажа до 1998 года. При ее начислении принимается в расчет стаж работы, а вкладчик выбирает три последовательных года, когда у него была самая высокая заработная плата, чтобы размер будущей пенсии был больше, - разъясняет заместитель директора Актюбинского областного филиала АО «ЕНПФ».

Второй уровень – это непосредственно накопительная пенсионная система, работающая с 1998 года. Она состоит из 10%-ных обязательных пенсионных взносов от доходов работника, которые накапливаются на индивидуальном счете, 5%-ных обязательных профессиональных пенсионных взносов за счет средств работодателя в пользу работников, занятых на опасных производствах, которые введены с начала 2014 года.

- А что делать тем, кто официально не работал ни дня или имеет маленький стаж?

- Базовая пенсия людей, которые никогда не были трудоустроены официально или проработали меньше 10-и лет, составит 54% от прожиточного минимума, сегодня это порядка 16 037 тенге. Тем, чей опыт работы больше 10-и лет, к базовой пенсии за каждый год стажа будут добавляться 2% от прожиточного минимума. Максимальный размер базовой пенсии – 100% от прожиточного минимума – начисляется при стаже 33 года и более. В 2019 году он составляет 29 698 тенге.

Кроме вышеперечисленных составляющих, пенсионные выплаты состоят еще из третьего уровня, который формируется из добровольных пенсионных взносов (ДПВ).

Надо признать, что эта часть пенсионных взносов менее популярна.

Так, на 1 марта 2019 года сумма накоплений казахстанцев по ДПВ составила 1,9 млрд из 9,49 трлн тенге (0,02%).

ДПВ можно уплачивать в свою пользу, а также за третьих лиц.

К примеру, за своих родных, пенсионные накопления которых недостаточны. Кроме того, ДПВ могут делать и юридические лица – работодатели в пользу своих сотрудников. Сумма и периодичность взносов определяется вкладчиками самостоятельно. Если вкладчик заключает договор о пенсионном обеспечении в свою пользу, то достаточно только его удостоверения личности. Если же в пользу третьего лица, то потребуются документы, удостоверяющие личность обоих. Юридические лица предоставляют пакет документов, который представлен на сайте enpf.kz.

- А когда можно получить свои добровольные пенсионные накопления?

- Получить накопления по добровольному договору можно по достижению 50-и лет. Также право на пенсионные выплаты за счет добровольных пенсионных взносов имеют: лица, подтвердившие статус инвалида и граждане, выехавшие на ПМЖ за пределы Казахстана.

Законом предусмотрено, что все накопления являются собственностью вкладчика, и в случае его смерти они передаются наследникам.

- Как заключить договор ДПВ и рассчитать размер своей будущей пенсии?

- Договор ДПВ можно заключить в офисе ЕНПФ или в личном кабинете на сайте www.enpf.kz при помощи электронной цифровой подписи. Там же можно рассчитать размер своей будущей пенсии. ДПВ можно перечислять на счет родителей, родственников и даже детей. В Актюбинской области 7 тысяч вкладчиков добровольных пенсионных взносов. Сейчас мы работаем с банками и Казпочтой по снижению комиссий при совершении банковских операций по перечислению ДПВ, - отмечает Эльмира Талаева. – ЕНПФ работает и над другими предложениями по популяризации добровольных взносов, в частности, мы внесли предложение, чтобы периоды, когда вкладчик вносил ДПВ, учитывались в стаже работы.

Все накопления распределяются на несколько лет, в зависимости от возраста, в котором человек вышел на пенсию. Рассчитать размер будущей пенсии можно с помощью пенсионного калькулятора на сайте enpf.kz в разделе «Электронные сервисы». Для этого необходимо знать общую сумму накоплений и внести данные о поле, дате рождения, текущей заработной плате.

В качестве примера возьмем Виктора Николаевича, которому исполнилось 63 года. Работал он учителем географии в школе, за что получал 70 000 тенге (60 950 на руки). В школе он проработал 40 лет, а значит, его базовая пенсия составляет 29 698 тенге (прожиточный минимум). Трудовой стаж до 1998 года составляет 19 лет, а солидарная пенсия в таком случае равна 31 920 тенге.

Предположим, что его пенсионные накопления (в них входят обязательные, обязательно-профессиональные и добровольные пенсионные взносы) составляют 2 000 000 тенге. Накопительная пенсия составит 17 445 тенге. Таким образом, в месяц он будет получать 79 063. Это 125,5% от зарплаты.

А теперь представим, что Виктор Николаевич последние 5 лет занимался репетиторством и к его доходам прибавлялись 20 000 тенге, половину из которых он вносил на счет ДПВ. Его доход при этом будет равен 73 000 тенге. За 5 лет к его пенсионным накоплениям прибавятся 600 000 тенге. И в месяц, с их учетом, он будет получать 84 297 тенге. Это 120,4% от 73 000 тенге. Как видим, наша будущая пенсия в идеале может быть даже выше сегодняшней заработной платы, но об этом нужно позаботиться уже сегодня.

Самые интересные новости в нашем

Telegram-канале

В РК действует смешанная пенсионная система. Базовая пенсия в Казахстане имеет единый размер.

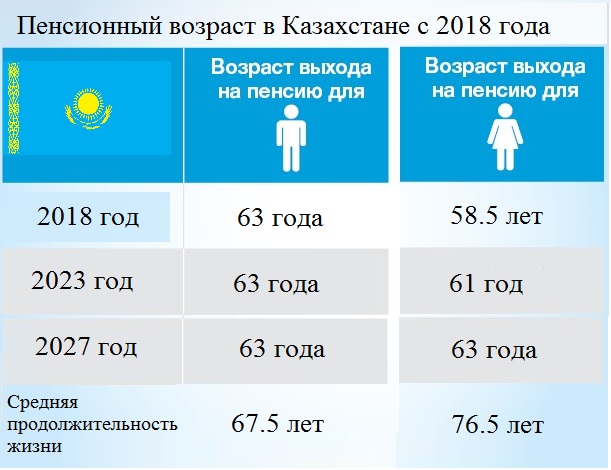

Пенсионный возраст

Выход на пенсию в стране зависит от следующих факторов:

- трудовой стаж;

- должность;

- гендерная принадлежность.

Как и в РФ, пенсионерки Казахстана уходят на заслуженный отдых раньше, чем мужчины.

В соответствии с законом «О пенсионном возрасте», на получение пособия имеют право граждане с определенным трудовым стажем. Чем он выше, тем солиднее выплата.

Для того чтобы получить пенсию по стажу, человек обязуется отработать определенное время. Минимум для мужчин и женщин будет разниться. Женщинам нужно отработать на государство в течение 20 лет. Оформить уход на заслуженный отдых для мужчин возможно только после 25 лет непрерывного стажа.

Сегодня возраст выхода на пенсию для женщин – 58 лет, для мужчин – 63 года.

План повышения пенсионного возраста в Казахстане

Вплоть до 2027 года планируется постепенное увеличение пенсионного возраста для лиц женского пола. Начиная с 2018 года, график выхода будет постепенно сдвигаться, и увеличиваться на 6 месяцев.

В 2027 году женщины тоже будут выходить на пенсию в 63 года.

Досрочное оформление пенсии

Досрочный выход на пенсию актуален для следующих категорий граждан Республики:

- Казахстанцы, родившиеся в период с 29.08.49 до 05.07.63, проживающие в зонах экологического риска не менее 5 лет и подорвавшие здоровье на фоне испытаний на Семипалатинском полигоне.

- Лица мужского пола, возраст которых к 01.01.98 составлял 50 лет, а стаж – 25 лет.

- Лица женского пола, возраст которых к 01.01.98 составлял 45 лет, а стаж – 20 лет.

А также уйти на досрочную пенсию может многодетная мать. К 53 годам многодетной маме нужно успеть родить или взять на воспитание более 5 детей и вырастить их до восьмилетнего возраста.

Пенсионная система Республики Казахстан

Подсчет трудового стажа

При назначении пенсии по возрасту учитываются следующие виды деятельности:

- Служба в министерстве внутренних дел.

- Воинская служба.

- Бизнес-деятельность.

- Уход за родителем-инвалидом.

- Уход за ребенком-инвалидом.

- Уход неработающей матери за маленьким ребенком.

- Уход за любым другим родственником-инвалидом 1 группы, а также 2 и 3 группы.

- Уход за любым неродственным лицом, оформившим пенсию по инвалидности.

А также берется в расчет период совместной жизни супругов, служащих в МВД, и проживающих в областях, где отсутствовала возможность их трудоустройства. Это же относится ко всем военнослужащим, кроме срочников. Принимается во внимание и выслуга лет.

И также учитывается учеба в институте.

Средний размер пенсии в странах Содружества и Грузии

Льготное исчисление трудового стажа

Для оформления пенсии по старости при льготном расчете трудового стажа принимается во внимание следующее:

- военная служба на период ведения боевых действий;

- участие в ВОВ;

- работа в инфекционных учреждениях;

- участие в шахтерских мероприятиях;

- служба в полиции или войсках в регионах, примыкающих к Семипалатинскому полигону;

- работа на водном транспорте.

Виды пенсионных выплат

Основные виды пенсионных отчислений представлены в таблице.

| Вид пенсии | Описание |

| Базовая | Ее получают все казахстанские пенсионеры, вне зависимости от трудового стажа и отчислений. Размер базовой пенсии сегодня составляет 15,2 тыс. тенге/30 календарных суток. |

| Солидарная пенсия в Казахстане | Выплачивается тем казахам и представителям других национальностей, стаж которых до 98 года составлял 6 месяцев. |

| Накопительная | Это новый вид пенсии, получать который казахстанцы стали с 2014 года. Выплаты накоплений происходят как единожды, так и каждый год или месяц. В первом случае максимальная сумма не должна превышать 249 МРП. |

Как начисляются пенсионные выплаты

Размер пенсии в Казахстане постепенно повышается. Перерасчет суммы ожидает тех, кто получает базовую пенсию.

Повышение трудовой пенсии в Казахстане

Узнать примерный размер минимальной пенсии, рассчитанной по новой формуле, можно при помощи онлайн-калькулятора.

Расчет базовой пенсии

Сегодня размер базовых пенсионных выплат составляет 50% от ПМ. После повышения, ее процент будет варьироваться от 53 до 100% ПМ.

Социальные доплаты будут начисляться на основании трудового стажа, который был выработан до 01.01.98. А также при подсчете будет учтен период поступления пенсионных взносов в накопительную часть ПС после 1998 года.

При десятилетнем трудовом стаже размер пенсии в Казахстане составит 54% от ПМ. За каждые 12 месяцев свыше десятилетнего стажа будет добавлено по 2%.

Базовая пенсия исчисляется на основании совокупного трудового стажа.

Расчет солидарной пенсии

Исчисление солидарной пенсии осуществляется на основании 2 показателей: трудовой стаж и среднемесячный доход.

Размер солидарной пенсии в Казахстане

Рассчитать второй показатель за 36 месяцев работы можно, поделив общую сумму дохода за все 3 года на 36.

Размер солидарной пенсии рассчитывается в размере 59% от среднемесячной прибыли гражданина РК за любые 36 месяцев с 01.01.95.

В соответствии с новым расчетом пенсии в Казахстане, каждые 12 мес. стажа пенсионные выплаты будут пересчитаны и увеличены на 1%. Следует знать, сколько это будет в итоге: средняя пенсия в Республике будет составлять 74%.

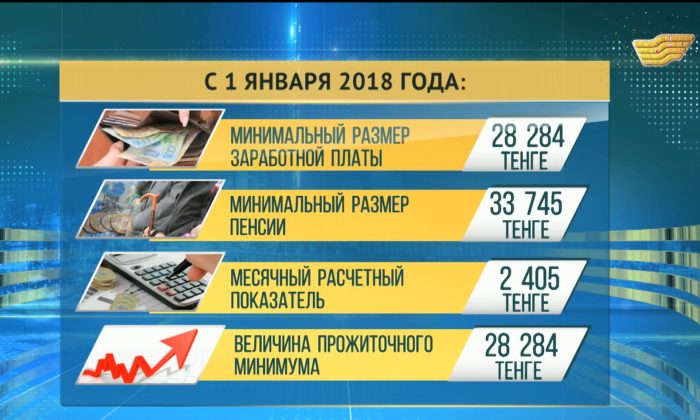

Минимальный и средний размер

В соответствии с законом о пенсионном обеспечении, был определен косвенный минимум солидарных пенсионных выплат. Он называется «минималкой». Это нижняя гарантированная граница для казахстанцев, которые имеют требуемый трудовой стаж.

Размер минимальной пенсии сегодня составляет 38636 тенге. Учитывая то, что сейчас пенсия в Казахстане начисляется по новой схеме, после суммирования всех коэффициентов средний размер пенсии составляет 85 тыс. тенге. Размер максимальной пенсии после индексации — 117 тыс. тенге.

При этом согласно новому расчету пенсий, будет учитываться как базовая, так и солидарная выплата.

Для тех казахстанцев, которые уже находятся на заслуженном отдыхе, в 2020 году, в соответствии с новым порядком начисления пенсий, увеличение базового пособия будет произведено автоматически. Предоставления специальных справок в государственный центр по выплате пенсий не требуется.

Выплаты военным и полицейским

Повышение пенсий в стране также коснется бывших военных и сотрудников МВД.

До проведения пенсионной реформы пособие бывшим военным выплачивалось с 45 лет. Также дело обстоит и сегодня. Пенсия в Казахстане для военных и бывших сотрудников МВД будет рассчитываться в соответствии с:

- выслугой лет;

- инвалидностью;

- наличием смешанного стажа.

Размер пособия для этой категории граждан постепенно увеличивается с 2015 года.

Обеспечение военных жильем в Казахстане

В 2020 году отработанный год будет оцениваться отдельно. Это обусловлено введением ГПК – годового пенсионного коэффициента.

Помимо основного пособия, бывшие военные и сотрудники полиции, могут рассчитывать на дополнительные средства. Размер надбавки к пенсии указан в табличке.

| Категория | Размер надбавки |

| Участники ВОВ до 80 лет | 31% |

| Участники ВОВ от 80 лет | 41% |

| Инвалиды от 80 лет | 100% |

| Неработающие лица пенсионного возраста, имеющие иждивенцев | 33–100% |

Общий объем индексации в 2018 году составил 7–8%.

Индексация иных выплат

В соответствии с законом Республики Казахстан «О соцпособиях по инвалидности, по потере кормильца и по возрасту в РК», пособие по потере кормильца в стране назначается и выплачивается нетрудоспособным членам его семьи.

В первую очередь это касается детей-инвалидов 1, второй и третьей групп.

Пособие по потере кормильца предоставляется на весь период, в течение которого член семьи безвременно ушедшего человека считается недееспособным.

Человеку, претендующему на пособие, необходимо предъявить ксерокопию любого документа, который подтверждает родственную связь с умершим:

- Свидетельства о заключении брака.

- Документа об установлении отцовства (материнства).

- Удостоверения личности.

Более подробную информацию можно получить, обратившись в государственный центр по выплате пенсий. Там же можно будет уточнить, увеличатся ли выплаты в ближайшем будущем.

Еще одним пунктом, где можно получить достоверную информацию, является Департамент по контролю и соцзащите населения. Обращаться нужно строго по месту пребывания.

Возможность перевода пособия

Человек, желающий переехать в Россию или любую другую страну, имеет право забрать свои пенсионные накопления. Главным критерием является правильное оформление ПМЖ.

Сегодня между странами-участниками евразийского союза разрабатывается пенсионный договор. В соответствии с ним, перевод ежемесячного пенсионного платежа возможен при смене гражданства внутри союза.

Соглашение между странами СНГ

Вопрос пенсионного обеспечения для переселенцев из одной страны в другую регулируется Соглашением, которое было подписано в 1992 году.

Выделяют следующие принципы этого соглашения:

- денежные средства выплачиваются в соответствии с законодательством той страны, на территории которой проживают пенсионеры;

- расходы по выплатам ложатся на плечи родного государства;

- пособия назначаются только по месту проживания.

Трудовой стаж включает в себя все годы работы, учтенные на территории любой из стран СНГ, подписавших соглашение.

Трудовая миграция и социальное обеспечение граждан в ЕАЭС

Как перевести пособие

Для того чтобы перевести свои накопления на территорию Российского государства, будет нужно заранее подготовить список справок. Дальнейшие действия выглядят следующим образом:

- Законно пересечь границу РФ.

- Встать на учет в территориальном УФМС.

- Оформить вид на жительство.

- Уведомить ПФ РК о смене места проживания.

- Сняться с пенсионного учета у себя на родине.

- Направить перечень документов, которые касаются рабочего стажа, в российский пенсионный фонд.

Перевод пособия мигрантам осуществляется только после того, как сотрудники специальной комиссии изучат пенсионное дело ходатайствующего лица и подтвердят достоверность всех предоставленных документов.

Выплаты переводятся на карту одного из российских банков. Но также деньги могут переводиться пенсионеру по почте. Порядок предусматривается российским законом.

Изменение минимального размера прожиточного минимума в Казахстане

Оформление пособия

Представляются следующие документы для оформления пенсии:

- ВНЖ;

- документ, удостоверяющий личность;

- трудовая книжка, в которой фиксируется рабочий стаж;

- справка из ПФ РК, подтверждающая, что мигрант не получает никаких выплат;

- справка с места проживания на территории РФ;

- документ, фиксирующий размер взносов из страхового фонда.

Если в оформлении пенсии нуждается переселенец или беженец, то к основному списку документов нужно будет приложить удостоверение, которое подтверждает его статус.

В соответствии с принятым в 1992 году Соглашением, легализация справок для подачи в пенсионный фонд России не нужна.

Какая сумма выплачивается

Перерасчет выплат осуществляется на условиях, которые представлены в табличке.

| Вид пособия | Условия |

| По старости. | Ходатайствующее лицо должно быть старше 58 лет. Рабочий стаж – от 15 лет. Пенсионный коэффициент должен составлять 30 баллов. |

| По инвалидности. | Для осуществления перерасчета ходатайствующему лицу будет нужно повторно пройти МСЭК. Нетрудоспособность подтверждается на территории РФ. |

| По потере кормильца. | Первым делом требуется подтверждение смерти кормильца. Затем представляются все документы, удостоверяющие факт родства. |

| По выслуге. | Необходимо представить доказательство работы на вредном производстве. |

Вне зависимости от оснований, пенсия включает в себя страховую и фиксированную оплату.

Гарантии государства

Во время экономического кризиса некоторые казахстанские ПФ понесли серьезные убытки. На этом фоне была отмечена отрицательная доходность по накоплениям.

В убытках остались и вкладчики фондов.

В соответствии с казахстанским законодательством, страна дает гарантии того, что доходность будет не ниже уровня инфляции. По этой причине некоторые вкладчики могут претендовать на единовременную выплату.

Заключение

После проведения пенсионной реформы изменения коснулись и накопительного пособия. В случае внезапной кончины вкладчика его накопления могут забрать наследники.

При этом будет нужно представить документы, доказывающие факт родства. Процедура не занимает большого количества времени.

Иллюстративное фото: pixabay.com: UGC

Оформив пенсионный аннуитет, каждый вкладчик Единого накопительного пенсионного фонда может уйти на пенсию раньше положенного срока. Но для этого нужно накопить достаточную сумму. Какими должны быть накопления, узнали журналисты Нурфин.

Пенсионный аннуитет – это своего рода пожизненный страховой полис. По договору, который к нему прилагается, пенсионные накопления вкладчика ЕНПФ передаются страховой компании.

В результате чего клиент до конца своей жизни вместо выплат из пенсионного фонда, которые выплачиваются до 79 лет, будет получать страховые выплаты параллельно с пенсией из государственного бюджета.

Договор пенсионного аннуитета могут заключать мужчины в возрасте 55 лет и старше, а женщины с 51,5 года в этом году, а после окончательного увеличения женского пенсионного возраста – также с 55 лет.

Павлодарские медики начали получать компенсацию в 2 млн тенге

Напомним, что в обычном случае мужская половина страны уходит на пенсию с 63 лет, а женская - с 59,5 в 2020 году. То есть выйти на заслуженный отдых можно на восемь лет раньше.

Отметим, что до достижения пенсионного возраста пенсия будет состоять только из страховых выплат, а после его наступления прибавится пенсия из госбюджета. Поэтому, чтобы уйти на пенсию в более раннем возрасте, нужно накопить достаточное количество средств на индивидуальном пенсионном счете.

Какой суммы достаточно, чтобы на восемь лет раньше уйти на пенсию

Чтобы узнать достаточность пенсионных накоплений для оформления пенсионного аннуитета, мы воспользовались специализированным онлайн-калькулятором Единого накопительного пенсионного фонда.

Слухи об изменении пенсионного возраста в Казахстане прокомментировали в Минтруда

Чтобы рассчитать минимальную сумму, необходимую для досрочного выхода на пенсию, нужно ввести возраст и пол желающего это сделать человека.

Для примера возьмем мужчину с минимально возможным возрастом 55 лет. Для того, чтобы оформить пенсионные выплаты через страховую компанию, на данный момент ему нужно накопить минимум 10 875 485 тенге.

К слову, чем старше человек, тем меньше сумма достаточности. Например, мужчине в возрасте 56 лет надо накопить уже почти на 300 тысяч меньше. А шестидесятилетнему – 9 506 566 тенге.

Для женщин сумма достаточности больше. В этом году оформить страховой полис и досрочно уйти на пенсию могут казахстанки в возрасте 51,5 года. Но накопить им надо на данный момент не меньше 14 891 719 тенге.

В МНЭ ответили на заявление Перуашева о внешнем долге Казахстана

Если женщине 55 лет, то ее накопления должны составлять – не менее 13 611 164 тенге. Напомним, что женщины, которым на данный момент 55-57 лет, в обычном порядке выйдут на пенсию уже в повышенном возрасте - 63 года.

Сколько нужно накопить, чтобы пенсионные выплаты достались наследникам

В договоре со страховой компанией также можно прописать гарантированный период. Этот пункт предназначен для пенсионеров, которые хотят завещать свою пенсию наследникам.

То есть, если оформивший пенсионный аннуитет клиент скончался, то выплаты от страховой компании в течение определенного срока продолжат получать выгодоприобретатель, чье имя прописано в договоре.

Гарантированный период может составлять до 60 лет, но с момента оформления договора со страховой компанией. То есть, если клиент прописал гарантированный период сроком 25 лет, прожил все это время и скончался только спустя 30 лет после оформления пенсионного полиса, то наследники ничего не получат.

Снизить нагрузку по кредиту поможет рефинансирование. Обновите кредит на лучших условиях в ForteBank

А если гарантированный период был прописан сроком на 20 лет, а через 10 лет клиент страховой компании скончался, то еще 10 лет указанные в договоре выгодоприобретатели будут получать его пенсию в виде страховых выплат.

Но, чтобы прописать такой период в договоре, достаточная сумма накоплений должна быть еще больше.

Например, 55-летнему мужчине, чтобы дополнительно оформить гарантированный период сроком 30 лет, нужно накопить 13 673 383 тенге, на 40 лет - 16 190 028 тенге, а на 50 лет - почти в два раза больше, чем без гарантированного периода - 19 195 555 тенге.

Кто может выйти на пенсию еще раньше

Сколько должен получать 30-летний казахстанец, чтобы использовать часть пенсионных накоплений

Выйти на пенсию и начать получать пожизненные страховые выплаты могут 50-летние мужчины и женщины, за которых не менее пяти лет были внесены обязательные профессиональные пенсионные отчисления.

Такие взносы в пенсионный фонд делает сам работодатель в качестве компенсации за вредные условия труда. Они составляют 5% от ежемесячного дохода работника.

Но мы помним, что чем меньше возраст, тем больше должно быть накоплено на индивидуальном пенсионном счете, чтобы оформить договор со страховой компанией. И люди, которые трудились во вредных условиях, не стали исключением.

В результате, чтобы 50-летнему мужчине досрочно выйти на пенсию, нужно иметь на пенсионном счете минимум 12 286 818 тенге.

Фонд заработной платы увеличился в Казахстане

А 50-летней женщине, за которую также последние пять лет были внесены обязательные профессиональные пенсионные отчисления, чтобы оформить пенсионный аннуитет, необходимы накопления в минимальном размере 15 209 332 тенге.

Все вышеперечисленные суммы достаточности ежегодно пересматриваются и увеличиваются.

А вы уже думали о собственной пенсии? Вы знаете, где и на что будете жить? Уже начали копить деньги на безбедную старость? И понимаете, как сделать так, чтобы ваши накопления приносили дивиденды?

Ответы на эти вопросы знает финансовый советник из Алматы Ольга Эм. Раньше она работала в инвестиционном бизнесе, а последние два года консультирует состоятельных клиентов в сегменте wealth management (управление благосостоянием). Специально для Tengrinews.kz финансист с 17-летним опытом работы рассказала, что надо сделать для обеспечения безбедной старости и как она самостоятельно копит на собственную пенсию.

Люди знают, что бывает старость. Однако многие с юношеским максимализмом думают: "Будет, но не со мной. Я всегда буду молод и красив, успешен и здоров. Старость - это то, что происходит с другими ". К сожалению, мы все стареем и работа уходит. Глазами финансового консультанта задача накопить на пенсию - сделать так, чтобы человек, когда он захочет выйти на пенсию, не потерял в качестве жизни. То есть мог оплачивать счета, покупать еду высокого качества, абонементы на плавание или в спортзал, путевки на отдых - то есть все то, к чему он привык в течение жизни.

Философия жизни многих казахстанцев - "Жить здесь и сейчас". Если вспомнить басню Ивана Крылова, то большинство из нас - стрекозы. В муравье я, как финансовый консультант, уверена: он получает кайф от своей работы, у него все в порядке с накоплениями. А стрекозе, когда наступит зима или пенсионный возраст, не позавидуешь.

Однако здоровье может пошатнуться и раньше пенсии. Именно поэтому важно иметь "подушку безопасности" на 6-12 месяцев (раньше я думала, что достаточно накопить на три-четыре месяца, однако потом признала свою ошибку). Это называется краткосрочный резервный фонд - накопить его порекомендует любой финансовый консультант. Начинать копить на него надо сразу, как у человека появился доход. Также есть понятие долгосрочного резервного фонда, это те самые накопления на пенсию. Я рекомендую откладывать деньги туда с 25-30 лет. Конечно, если человеку 40 лет и у него нет этих накоплений - надо начинать.

В моей практике финансового консультанта самому юному клиенту было 26 лет, а самому взрослому - 62 года. На сегодня портрет моего клиента таков - мужчина в возрасте 38+, он основной кормилец в семье, где есть два-три ребенка, жена не работает, занимается воспитанием детей. Вся финансовая нагрузка ложится именно на него, именно он должен все планировать.

В жизни каждого человека рано или поздно наступает момент, когда он понимает, что все зависит только от него. Не от работодателя, государства или обстоятельств, а только от него самого. Именно это осознание дает возможность строить долгосрочные планы, искать и находить ответ на вопрос: "Как я буду преуспевать через 20-30-40 лет?".

Я считаю, что копить могут все, не только богатые люди. У нас часто говорят о среднем классе как некотором эталоне, к которому стоит стремиться. Что такое средний класс по-казахстански? Я думаю, что это семья с доходом около 800 тысяч тенге: муж получает 500 тысяч тенге, жена - около 300 тысяч тенге. У них есть дом (в собственности или в ипотеке), машина и возможность путешествовать. Также они могут при желании оплатить высшее образование или даже пойти получать второе высшее.

Сегодня норма после 30 лет знать как минимум три языка и иметь как минимум два высших образования. Родной язык мамы, язык страны, в которой живешь, а также язык интернационального общения. То есть для нашей страны такой набор будет выглядеть так: казахский/русский, казахский и английский/китайский. Если человек знает больше - только плюс. Важен еще и уровень владения: чтобы один из неродных языков давал не просто понимание, а способность вести диалог и написать письмо.

Почему мы говорим про языки и образование, когда говорим об инвестировании и накоплении средств на пенсию? Во-первых, изучение новой информации - это развитие новых нейронных связей в мозгу. То есть человек лучше и дольше сможет понимать и обрабатывать информацию. Во-вторых, языки и знания - это способность выбрать и проконтролировать компетентного специалиста, который будет заниматься вашими финансами (либо же выполнять для вас другой вид работ).

У многих людей есть хорошие знания, но человек по своей сути ленив. Из 100 человек только один будет сам себя истязать, когда нет жизненной необходимости. Мало кто способен систематически монотонно планировать свои финансы: планировать, считать, искать альтернативные финансовые инструменты, проверять и перепроверять. Это можно увидеть на простом примере ведения личного бюджета: хотят все, делают некоторые, выполняют регулярно - единицы. Сегодня работу по аналитике и инвестированию можно перепоручить специалистам. А полученное образование позволит оценить уровень их компетентности и суметь воспользоваться их рекомендациями.

Приносить реальный доход могут накопления в 50 000-100 000 долларов. Отдавать в управление финансовому консультанту имеет смысл накопления от 30 000 долларов.

Я иногда веду тренинги по финансовой грамотности, которые ориентированы на нас с вами - тот самый средний сегмент, который с каждым годом в Казахстане все истощается. Этот сегмент уязвим. Потому что в последнее время набор инвестиционных инструментов, которые способны хотя бы "побить" инфляцию, становится все меньше. С одной стороны, это проблема. Но с другой стороны - если проблема формализована, то есть описана, принята, воспринимается без эмоций, то это просто задача, которую можно решить.

На сегодня большинство казахстанцев используют два финансовых инструмента - депозиты и недвижимость. Однако назвать их 100-процентно выгодными и безрисковыми нельзя. Возьмем депозиты. Инфляция в нашей стране официально составляет около 5 процентов годовых в тенге, а наш пенсионный фонд зарабатывает 11 процентов годовых в тенге. Нам хотелось бы, чтобы наш депозит зарабатывал как минимум 15 процентов, но такого не происходит. Сейчас депозиты в тенге 10,6 процента годовых в тенге, а в валюте - 0-0,5 процента годовых, в зависимости от того, в евро или долларах. Что касается недвижимости, то для того чтобы она приносила доход, ею надо заниматься. Как говорит Ирина Хакамада, "Я хочу зарабатывать столько, чтобы эти деньги не отвлекали на себя внимание".

В мире существует гораздо больше финансовых инструментов: ПИФы, криптовалюты, облигации, евробонды, акции, сложные финансовые стратегии. На казахстанском рынке сегодня есть и финансовые пирамиды (я поражаюсь их живучести, некоторые работают с начала 2000-х годов), и биржи, которые зарекомендовали себя не с лучшей стороны. А некоторые инструменты, наоборот, имеют незаслуженно плохую репутацию.

Основная рекомендация для всех, кто хочет накопить на пенсию, - покупать качественные активы, которые с течением времени будут прирастать в цене. Поэтому главный вопрос: "Как понять, какой актив будет расти, а какой падать?".

Если раньше можно было сказать "Купите золотые слитки", то сейчас это не панацея. Потому что золото стало спекулятивным активом: многие грамотные люди используют его в краткосрочных операциях. Для тех, кто хочет с его помощью копить на пенсию, есть риск. Оптимальная корзина в зависимости от суммы и срока могла бы выглядеть так: 10 процентов - золото, 10 процентов - наличные, 80 процентов - евробонды.

Не исключаю, что через год в эту корзину я буду рекомендовать добавить криптовалюту. Многие достаточно искушенные инвесторы уже давно держат их в своем инвестиционном портфеле. Думаю, что оптимально - 2 процента в портфеле.

На тренингах по финансовой грамотности я первым делом задаю два вопроса: "Сколько вам нужно денег для полного счастья?" и "Когда вы собираетесь выйти на пенсию?". Эти вопросы у многих вызывают сильные чувства - страх и сопротивление. На самом деле это очень личные вопросы, над ответами на которые действительно нужно думать.

Бывает, что совсем юные парни и девушки отвечают: "10 миллиардов долларов". Для такого возраста такой ответ приемлем - юношеский максимализм. Однако когда подобное звучит из уст зрелого человека, то для меня это сигнал об инфантильности. Взрослый человек может и должен знать, сколько денег ему нужно для комфортной жизни. Это несложно подсчитать, это возможно спланировать. Главное - задаться целью.

Я условно предлагаю рассматривать психотипы как три категории: наемник, ремесленник и бизнесмен. Они рано или поздно все станут пенсионерами. В квадранте денежного потока Роберта Кийосаки есть еще четвертая категория - инвестор, то есть получатель пассивного дохода. Я специально не вношу его в свою классификацию, потому что считаю, что все три категории могут быть не только самими собой, но и получателями пассивного дохода. На мой взгляд, у всех людей есть возможность инвестировать, что дает возможность получать пассивный доход и безбедно жить в старости.

Многие люди не понимают своих истинных расходов. Многие не хотят вести личный бюджет, потому что это занудно и грустно. Однако понимать свой истинный бюджет очень полезно. Именно знание своих расходов в месяц позволит спланировать минимальный уровень суммы, которую надо накопить на пенсию.

Чтобы рассчитать эту сумму, надо три-четыре месяца жить, ни в чем себе не отказывая. И вносить свои расходы в табличку бюджета. Анализ этой информации дает понять, сколько денег нужно на сегодня для комфортной жизни. Возможно, нужно будет увеличить доходную часть. Возможно, окажется, что были ненужные траты и от них можно отказаться. Имея эту среднеарифметическую сумму, можно построить план, чего я хочу достичь.

К слову, чтобы выйти на пенсию, совсем не обязательно дожидаться наступления пенсионного возраста. Сделать это можно и в 45, и в 55 лет. Но этот возраст надо знать заранее. Потому что именно на временной промежуток от сегодня до этого момента и будет составляться финансовая стратегия. Деньги можно накопить, пока у человек есть доход и трудоспособность.

Если человек хочет выйти на пенсию в 55 лет, а жить планирует до 85 лет (сегодня это уже вполне реально для большинства - с развитием технологий и медицины), то значит ему надо накопить денег на 30 лет. Предположим, ежемесячные затраты человека полностью покрывает сумма в 200 тысяч тенге. Значит, его удовлетворит сумма пенсионных накоплений, равная 72 миллионам тенге (откладывать по 2,4 миллиона в год). В пересчете на доллары это не астрономические 10 миллиардов долларов, а 189 тысяч долларов.

Если говорить о мировой практике, то в США посчитали, сколько денег нужно скопить, чтобы выйти на пенсию хоть завтра. Сумма безотзывного капитала должна составлять 2,2 миллиона долларов. Дивидендов с этой суммы хватит, чтобы полностью обеспечить семью из четырех человек.

Кстати, многие люди на мой второй вопрос про выход на пенсию отвечают: "А я не хочу на пенсию, для меня слова пенсия - синоним смерти". Я не считаю, что это плохо. У меня самой перед глазами пример моей бабушки, которая до самой смерти занималась огородом - говорила, что не хочет быть обузой. Но в любом случае с годами трудоспособность падает, человек может чаще болеть, ему нужны деньги на лекарства или санатории. Так что, думаю, даже те, кто планирует работать максимально долго, все равно должны иметь накопления, которые им позволят чувствовать себя комфортно в пожилом возрасте. Деньги на многих людей влияют очень успокаивающе.

Мое мнение: при управлении личными финансами важно не экономить, а увеличивать доходы.

Я придумала собственный лайфхак, чтобы денег было больше и была возможность их копить. На каждую статью расходов придумать статью доходов. Подумайте об этом на досуге!

И второй секрет - это искусство маленьких шагов. Не думать, что когда я разбогатею, тогда и начну откладывать, а сделать что-то для собственной благополучной старости прямо сегодня. Что вы делаете первым делом, когда получаете зарплату или любой иной доход? Кто-то, например, платит коммуналку. Кто-то покупает продукты. Кто-то покупает что-то детям. А надо - заплатить самому себе, то есть перечислить некий процент на депозит. Для меня это 10 процентов. Но вообще рекомендуется откладывать до 30 процентов дохода. Предположим, зарплата человека - 300 тысяч тенге. Это значит, что он может откладывать по 30 тысяч - 100 тысяч тенге в месяц. Если же случился какой-то неожиданный доход, то лучше переночевать с этим радостным ощущением прибыли, а утром целиком перевести на депозит.

Если все так очевидно, то почему все об этом не знают? Те, кому надо, знают. Богатые богатеют, а бедные беднеют. Потому что "кто владеет информацией, тот владеет миром". Деньги любят тишину. Сегодня самое важное - это информация, а она приходит к богатым быстрее именно потому, что у них деньги. Продавцы товаров или услуг всегда смотрят на кошелек клиента: им выгоднее завалить одного мамонта, чем подстреливать 100 мышей. У богатых всегда лучшая информация. Они еще потом тендер сделают для желающих оказывать им услуги. И на предложение "Кто для меня сделает лучше, быстрее и дешевле?" откликнется не одна компания.

У меня самой пять казахстанских депозитов. Большинство из них - долларовые, потому с ними доходность выше и на фондовом рынке, и вообще по отношению к тенге я настроена пессимистично. Мои клиенты, которых я веду последние 12 лет, говорят: "Ольга, у вас уровень пессимизма с каждым годом растет". И это правда. По моим прогнозам до конца года доллар будет стоить не менее 414 тенге. Откуда я взяла эту цифру? На начало года за доллар просили 370 тенге. Эту цифру надо умножить на 1,12 (12 процентов - девальвация, ослабление курса). Получаем 414.

Я верю в стратегию и долгосрочные инвестиционные решения. Если человек знает, где он будет через десять лет, то он и финансово сможет к этому подготовиться! Учиться этому можно в том числе по книгам, фильмам и сериалам. Взять сериал "Миллиарды" - мы думаем, что это просто фантазия, а ведь его создателей консультировали Генпрокуратура США и самые крутые хедж-фонды. Обратите внимание на классного коуча-женщину Венди, как она прокачивает главного героя. Я сама была бы не против получить консультацию у Венди.

Читайте также: