Как нарисовать пенсионный фонд россии

Система пенсионного обеспечения в России находится в государственном ведении. Ведущей организацией, которая ответственна за осуществление соответствующих выплат, является Пенсионный фонд России.

Государственные услуги в рамках компетенции ПФР оказываются во всех регионах России. Кроме этого, по линии этой организации пенсию получают граждане иностранных государств, которые, в соответствии с действующим законодательством, имеют право на получение выплат.

Бесплатно по России

Пенсионный фонд назначает денежное содержание не только гражданам преклонного возраста, как это принято думать. Несмотря на то, что на выплату страховых пенсий по старости расходуется большая часть средств фонда, в задачу ПФР входит обеспечение других социально уязвимых категорий граждан – инвалидов и несовершеннолетних, потерявших кормильца.

Как один из крупнейших социальных институтов государства, ПФР имеет разветвленную и сложную структуру, разобраться в которой мы постараемся в рамках этой статьи.

История Пенсионного фонда

1956 год в отечественной истории отмечен знаменитым XX съездом КПСС, где официально был развенчан культ личности Иосифа Сталина, в результате чего были инициированы кардинальные изменения в общественной жизни советского общества. Однако эта дата знаменательна и тем, что с выходом закона «О государственных пенсиях» рабочие и служащие могли рассчитывать на получение ежемесячного денежного пособия по нетрудоспособности в старости.

В то время экономика страны была полностью под контролем государства. Управление организациями и предприятиями на местах осуществлялось в рамках советской плановой доктрины. В этой связи государство, по сути, и было единственным работодателем, поэтому и пенсия выплачивалась за счет бюджета страны.

В конце советской эпохи экономика и система государственного управления оказалась в глубоком кризисе. В этой связи государство дистанцировалось от исполнения своих обязательств в новых условиях. На этом фоне в 1990 году был создан Пенсионный фонд России, который хоть и оставался государственной организацией, однако обладал определенной степенью самостоятельности, а денежные средства, находящиеся в распоряжении ПФР, не входили в состав бюджета какого-либо уровня.

На протяжении последнего десятилетия XX века ПФР испытывал значительные трудности с наполняемостью, однако, по мере улучшения экономической обстановки в стране, пенсионная система стабилизировалась, хотя и активно реформируется, в том числе и в современный период.

Функции пенсионного фонда сегодня

Основной целью ПФР, ради чего и было принято решение о создании фонда, является управление денежными средствами, за счет которых происходит обеспечение пенсионной системы в стране. Это выражается в аккумулировании денежной массы, поступающей в фонд за счет, преимущественно, страховых взносов, и в выплате пенсий гражданам, имеющим на нее право. С этой задачей ПФР справляется и сегодня.

Кроме этого, к функциям этой организации следует отнести:

- администрирование системы персонифицированного учета;

- софинасирование отдельных социальных программ;

- осуществление контроля поступления страховых взносов и надзор за исполнением страхователями их обязанностей по ОПС;

- выдача сертификатов маткапитала и контроль расходования его средств.

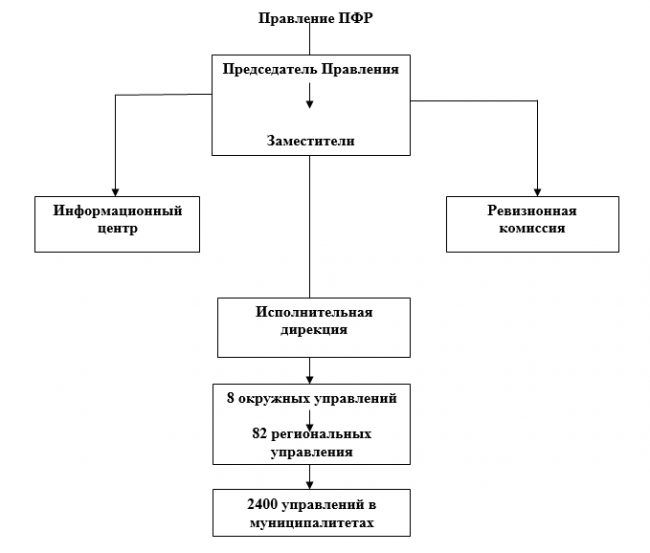

Схема структуры ПФР

Большой объем задач, возложенный на эту организацию, и внушительный штат сотрудников обуславливает сложную организационную структуру.

Проще всего ее представить в виде следующей схемы:

Главным распорядительным органом фонда выступает правление. Руководителем с 2008 года занимает Дроздов А. В. Именно председатель утверждает бюджет фонда, а также принимает ключевые решения по вопросам, связанным с функционированием пенсионной системы.

В состав правления также входят заместители председателя. Каждый из них специализируется на отдельных направлениях деятельности ПФР.

Неотъемлемой частью структуры пенсионного фонда является ревизионная комиссия. К ее задаче относится внутренний аудит, в том числе проверка обоснованности расходования бюджета организации.

Информационный центр появился в структуре ПФР совсем недавно – в 2015 году. Его деятельность направлена на сопровождение электронных систем в организации.

Об исполнительной дирекции

Возглавляет исполнительную дирекцию один из заместителей председателя правления ПФР. Это основная структура, которая определяет характер текущей деятельности фонда.

Функциями исполнительной дирекции являются:

- определение бюджета ПФР, анализ его доходной и расходной частей;

- распределение денежных средств по регионам;

- осуществление учета и отчетности, предоставляемой правлению;

- составление прогнозов относительно положения пенсионной системы в целом.

Исполнительная дирекция осуществляет надзорную функцию за деятельностью территориальных органов на местах.

Территориальный аппарат

Территориальные органы Пенсионного фонда имеют иерархическую структуру. В их число входят.

Окружные управления

Всего существует 8 окружных управлений. Их число равняется количеству федеральных округов в стране.Основными их задачами являются:

- надзор за деятельностью региональных отделений

- планирование работы органов ПФР;

- координация деятельности управления на местах;

- осуществление статистического учета на подведомственной территории;

- участие в формировании и подготовке бюджета фонда.

Территориальные отделения

Территориальные отделения осуществляют свою деятельность в конкретном регионе, где они ответственны за:

- администрирование страховых взносов;

- контроль собираемости взносов;

- ведение персонифицированного учета;

- осуществление координации отделов на местах.

Руководства и отделы в города и районах (муниципалитетах)

Именно эти низовые структуры территориального аппарата и осуществляют непосредственную работу с гражданами. В обязанности их сотрудников входит:

- назначение пенсионных выплат, в т. ч. прием соответствующих документов;

- прием заявлений на маткапитал, выдача сертификатов;

- доставка пенсий;

- ведение персонифицированного учета;

- администрирование страховых взносов;

- консультирование по вопросам пенсионного обеспечения;

- обеспечение софинансирования региональных социальных программ.

Пенсионный фонд Российской Федерации является крайне важной и значимой структурой, деятельность которой затрагивает практически каждого гражданина нашей страны. Для успешной и эффективной работы была разработана эффективная структура, которая, с небольшими изменениями, существует уже практически 30 лет.

Интересное видео

Дополнительную информацию о системе Пенсионного фонда смотрите в видео:

Ежегодно работодатели представляют в территориальный орган ПФР списки лиц, уходящих на пенсию в следующем году и макеты пенсионных дел на каждого будущего пенсионера.

Макет включает в себя набор документов — паспорт, СНИЛС, трудовую книжку, военный билет и т д. Полный список документов опубликован на сайте ПФР.

В ряде регионов есть возможность передать макеты пенсионных дел через Контур.Экстерн. Ниже приведен список регионов и коды УПФР, в которые следует отправлять макеты.

- 01 регион (001-) Код для макетов совпадает с кодом, где стоит организация

- 02 регион (002-) Код 002-999

- 03 регион (003-) Код для макетов совпадает с кодом, где стоит организация

- 04 регион (004-) Код для макетов совпадает с кодом, где стоит организация

- 05 регион (017-) Код для макетов совпадает с кодом, где стоит организация

- 08 регион (006-) Код для макетов совпадает с кодом, где стоит организация

- 09 регион (008-) Код для макетов совпадает с кодом, где стоит организация

- 10 регион (009-) Код для макетов совпадает с кодом, где стоит организация

- 11 регион (007-) Код 007-111

- 12 регион (010-) Код для макетов совпадает с кодом, где стоит организация

- 13 регион (011-) Код 011-111

- 14 регион (016-) Код для макетов совпадает с кодом, где стоит организация

- 15 регион (012-) Код для макетов совпадает с кодом, где стоит организация

- 16 регион (013-) Код 013-111

- 17 регион (018-) Код для макетов совпадает с кодом, где стоит организация

- 18 регион (019-) Код 019-919

- 19 регион (014-) Код для макетов совпадает с кодом, где стоит организация

- 20 регион (020-) Код для макетов совпадает с кодом, где стоит организация

- 21 регион (015-) Код 015-1XX*

- 22 регион (032-) Код для макетов совпадает с кодом, где стоит организация

- 23 регион (033-) Код для макетов совпадает с кодом, где стоит организация

- 24 регион (034-)Коды 205-062; 205-063; 205-064

- 25 регион (035-) Код 035-900

- 26 регион (036-) Код для макетов совпадает с кодом, где стоит организация

- 27 регион (037-) Код 037-111

- 28 регион (038-) Код для макетов совпадает с кодом, где стоит организация

- 29 регион (039-) Код для макетов совпадает с кодом, где стоит организация

- 30 регион (040-) Код 040-111

- 31 регион (041-) Код 041-9ХХ*

- 32 регион (042-) Код для макетов совпадает с кодом, где стоит организация

- 33 регион (043-) Код для макетов совпадает с кодом, где стоит организация, меняется только последняя цифра на 1.

- 34 регион (044-) Код для макетов совпадает с кодом, где стоит организация

- 35 регион (045-) Код 045-9ХХ*

- 36 регион (046-) Код 046-9ХХ*

- 37 регион (047-) Код для макетов совпадает с кодом, где стоит организация

- 38 регион (048-) Код 048-111

- 39 регион (049-) Код 049-111

- 41 регион (022-, 051-) Код для макетов совпадает с кодом, где стоит организация

- 42 регион (052-) Код для макетов совпадает с кодом, где стоит организация

- 43 регион (053-) Код для макетов совпадает с кодом, где стоит организация

- 44 регион (054-) Код для макетов совпадает с кодом, где стоит организация

- 45 регион (055-) Код 055-200

- 46 регион (056-) Код для макетов совпадает с кодом, где стоит организация

- 47 регион (057-) Код 057-057

- 48 регион (058-) Код для макетов совпадает с кодом, где стоит организация

- 49 регион (059-) Код для макетов совпадает с кодом, где стоит организация

- 50 регион (060-) Код для макетов совпадает с кодом, где стоит организация

- 51 регион (061-) Код для макетов совпадает с кодом, где стоит организация

- 52 регион (062-)Код 062-100

- 53 регион (063-) Код для макетов совпадает с кодом, где стоит организация

- 54 регион (064-) Код 064-111

- 55 регион (065-) Код для макетов совпадает с кодом, где стоит организация

- 56 регион (066-) Код для макетов совпадает с кодом, где стоит организация

- 57 регион (067-)Код для макетов совпадает с кодом, где стоит организация

- 58 регион (065-) Код 068-111

- 59 регион (069-,023-) Код 069-9XX, 023-9XX

- 60 регион (070-) Код для макетов указывается по месту жительства пенсионера

- 61 регион (071-) Код для макетов указывается по месту жительства пенсионера

- 62 регион (072-) Код 072-9ХХ*

- 63 регион (077-) Код 077-100

- 64 регион (073-) Код 073-9ХХ*

- 65 регион (074-) Код для макетов совпадает с кодом, где стоит организация

- 66 регион (075-) Код для макетов совпадает с кодом, где стоит организация

- 67 регион (076-) Код 076-2ХХ*

- 69 регион (078-) Код для макетов совпадает с кодом, где стоит организация

- 71 регион (081-) Код для макетов совпадает с кодом, где стоит организация

- 72 регион (082-) Код 082-111

- 73 регион (083-) Код 083-100

- 74 регион (084-) Код для макетов совпадает с кодом, где стоит организация

- 75 регион (085-) Код 085-901

- 76 регион (086-) Код 086-200

- 77 регион (087-) Код для макетов совпадает с кодом, где стоит организация

- 78 регион (088-) Код 088-088

- 79 регион (031-) Код для макетов совпадает с кодом, где стоит организация

- 86 регион (027-) Код 027-9XX*

- 89 регион (030-) Код для макетов совпадает с кодом, где стоит организация

- 91 регион (091-) Код для макетов совпадает с кодом, где стоит организация

- 92 регион (092-) Код для макетов совпадает с кодом, где стоит организация

* - код для макетов пенсионных дел отличается от кода ПФР, где стоит организация на учете, четвертой цифрой (например, 21 регион (015-), код для макетов 015-1ХХ: организация отчитывается в 015-002, макеты отправляет в 015-102; или отчитывается в 015-023, макеты в 015-123).

Особенности

Для отправки макетов пенсионных дел нужно заключить дополнительное соглашение абонентам 02, 41, 47, 49, 56, 66, 71, 74, 78 регионов и абонентам по г. Белгороду в 31 регионе (всем остальным абонентам в 31 регионе заключать доп. соглашение не нужно).

Для 02 и 56 регионов: кроме дополнительного соглашения необходимо все файлы отсканированных документов по одному застрахованному лицу запаковывать в один zip-архив, имя которого должно быть равно номеру СНИЛС застрахованного лица.

Для отправки макета следует

Указать дополнительный код УПФР для отправки макетов пенсионных дел и нажать кнопку «Отправить регистрационную информацию».

Если указать дополнительный код УПФР, не соответствующий списку регионов, приведенных выше, то отправить макет пенсионного дела будет невозможно.

Далее в меню выбрать раздел «Заполнить макет пенсионного дела».

В открывшемся окне необходимо заполнить код УПФР, СНИЛС сотрудника, дату выхода на пенсию, указать тип стажа — общий или льготный. Далее заполнить поле «Сообщение», прикрепить сканы документов и нажать кнопку «Отправить».

Отправленный макет появится в списке в разделе «Макеты пенсионных дел».

Пока мы молоды, полны сил и здоровья, мы способны поддерживать свой уровень жизни на более-менее высоком уровне. Но так будет не всегда. Как обеспечить себе достойную старость? Об этом стоит задуматься как можно раньше и начать откладывать, копить, инвестировать уже сейчас.

Совместно с порталом Клерк.Ру мы провели опрос среди пользователей сайта с целью выяснить, задумываются ли люди о пенсионных накоплениях и что предпринимают для обеспечения себе достойного уровня жизни на заслуженном отдыхе.

Большая часть ответивших (25,9%) все еще надеется на государственную пенсию. Остальные участники опроса менее оптимистичны:

- 22.8% - вкладывают деньги в недвижимость,

- 16.6% - инвестируют в детей,

- 15.3% - перечисляют средства в негосударственные пенсионные фонды,

- 11.3% - накапливают деньги на банковском депозите.

Как не надо инвестировать?

Любимые многими инвестиции в квартиру для сдачи в аренду неэффективны — слишком низкая получается доходность с учетом всех рисков, связанных с недвижимостью: износ, технологические аварии, простой при смене жильцов, ну и самый главный риск, про который не стоит забывать – возможность лавинообразного снижения цен на недвижимость. Но даже и без оглядки на эти немаловажные факторы, рентная доходность жилья только 4-5% в рублях(по данным IRN.RU), ниже депозита в госбанке! Вложения в недвижимость, безусловно, дают чувство инвестирования "во что-то реальное", но по сути лишь отдаляют Вас от эффективного формирования пенсии!

Инвестировать выгодно и грамотно!

Выход в использовании инновационного инструмента — биржевых инвестиционных фондов (exchange traded funds, ETF).С помощью этого инструмента любой российский инвестор может вложиться в акции наиболее крупных и устойчивых компаний США, Германии, Великобритании, Японии, Австралии, Китая. Для получения стабильного процентного дохода через дивиденды есть ETF на еврооблигации крупнейших российских промышленных корпораций и банков. Для долгосрочной защиты от инфляции и девальвации есть ETF на золотые слитки, а для вложений с минимальным риском есть ETF на государственные облигации США с дополнительной рублевой премией. Анализ показывает, что для сбалансированного портфеля на основе этих продуктов доходность в 8% в валюте достижима при разумных рисках.

Почему мы рекомендуем именно этот инструмент? ETF просто использовать: он не требует от инвестора существенных вложений и получения каких-либо квалификаций, не предполагает, что инвестор должен бросить свою работу и посвятить себя изучению отчетности зарубежных или отечественных фирм. Все вложения в акции и облигации производятся через широкие индексы и гарантирует, что в каждый год вы в среднем получите доходность выше, чем 80-90% инвесторов, пытающихся обыграть рынок! Комиссии по ETF в разы меньше, чем по ПИФам и другим формам коллективных инвестиций, так что издержки на посредников точно не "съедят" ваш пенсионный фонд. Все вложения очень просто отслеживать и при необходимости от всех акций ETF так же просто избавиться, как от любой рыночной бумаги — достаточно просто дать указание брокеру продать бумаги — и личный пенсионный портфель, весь или частично, можно будет перевести в рубли или валюту. Никаких скидок, как в ПИФах, никаких штрафов за досрочное прекращение инвестирования. Вы останетесь полновластным хозяином своих средств. Для фондов ETF характерно жесткое европейское регулирование, максимальная прозрачность инвестирования и неограниченный "срок жизни" (что, естественно, отлично подходит для формирования пенсионного фонда).

На стороне индексного инвестирования не только Нобелевские лауреаты (такие как Ю.Фама) но и легендарный инвестор Уоррен Баффет. В своем письме супруге он советует "разложить" сумму наследства по индексным фондам, в частности, вложить в фонд краткосрочных облигаций США (аналог на российском рынке FXMM) и фонд широкого рынка акций (на российском рынке – FXUS).

Что нужно сделать для формирования личного пенсионного портфеля?

На втором шаге необходимо через постоянное поручение банку (его можно подать в отделении или через интернет-банк) начать накапливать деньги для инвестирования, отправляя деньги на брокерский счет. Рекомендуется отчислять не менее 10% от регулярных доходов, например зарплаты. На третьем,постоянно повторяемом шаге средства можно начать инвестировать в биржевые фонды. Если вам до планируемой пенсии больше, чем 20 лет, максимально вкладывайтесь в фонды акций, направляя в них до 90% вложений. Если до пенсии менее 20, но более 5 лет, попробуйте поддерживать примерно такой баланс: 60% в акциях зарубежных стран, 20% в еврооблигациях российских корпораций, по 10% — в облигациях казначейства США и золоте. Если до пенсии менее 5 лет, вам, скорее всего, подойдет консервативный портфель: примерно на 80% — еврооблигации, 10% — казначейских облигаций, остальные инвестиции — по вкусу. Попробуйте начать инвестировать каждую первую пятницу месяца, создайте себе "якорь", т.е. полезную привычку, которая позволит эффективно приумножать накопления.

Не откладывайте решение о начале формирования своего личного пенсионного фонда. Чем дольше вы ждете, тем меньше у вас остается времени, чтобы "сложные проценты" инвестиционного портфеля работали на вас. Начните инвестировать в ETF. Прямо сейчас.

Пенсионный фонд – это целевой внебюджетный фонд, который осуществляет выплаты пенсий по старости, социальных пенсий по инвалидности или пенсий при потере кормильца.

Пенсионные фонды делятся на государственные пенсионные фонды и негосударственные пенсионные фонды в зависимости от того, какая компания осуществляет управление пенсионным фондом.

Государственный пенсионный фонд РФ

Пенсионный фонд РФ - целевой внебюджетный фонд, образованный как самостоятельная финансово - кредитная организация, осуществляющая государственное управление финансами обязательного пенсионного страхования и выполняющая отдельные банковские операции.

Денежные средства фонда являются государственной собственностью, не входят в состав бюджетов и изъятию не подлежат.

Основным принципом работы государственного Пенсионного фонда является принцип солидарности поколений. То есть взносы пенсии, которые выплачиваются сейчас гражданам, осуществляются за счет страховых взносов с заработной платы трудоспособного населения. Условно механизм данного обеспечения можно сформулировать так: текущее поколение трудоспособных граждан работает, получает материальные блага. Часть из них передаётся современным пенсионерам, которые получают содержание от государства за свои былые труды.

Когда поколение трудоспособного возраста станет старше, и на его место придет повзрослевшая молодежь, то эта схема будет действовать, как и ранее, только уже с другими участниками.

И тем, кто раньше наполнял Пенсионный фонд России, будут выплачивать обеспечение. Это циклическая смена.

Источники формирования средств пенсионного фонда РФ

Источниками формирования средств пенсионного фонда РФ являются:

- страховые взносы работодателей и граждан. В этом случае средства пенсионного фонда РФ образуются за счет страховых взносов следующих страхователей:

1) из числа лиц, производящих выплаты физическим лицам (в том числе - организаций; индивидуальных предпринимателей; физических лиц, не признаваемых индивидуальными предпринимателями);

2) индивидуальные предприниматели, адвокаты;

3) физические лица, добровольно вступающие в правоотношения по обязательному пенсионному страхованию (они приравниваются к страхователям);

- средства из федерального бюджета РФ;

Задачи пенсионного фонда РФ

Основными задачами пенсионного фонда РФ являются:

обеспечение совместно с налоговыми органами целевого сбора и аккумуляция страховых взносов;

капитализация собственных средств, привлечение дополнительных источников финансирования, инвесторов;

организация и ведение индивидуального (персонифицированного) учета застрахованных лиц в системе обязательного пенсионного страхования;

работа по взысканию с граждан и работодателей пенсионных средств в целях обеспечения выплат по инвалидности в результате получения увечий на производстве;

осуществление совместно с налоговыми органами контроля за полнотой поступающих страховых взносов со стороны работодателей и правильностью их расходования и др.

Функции пенсионного фонда РФ

К социально-значимым функциям пенсионного фонда РФ можно отнести:

Назначение и выплата пенсий;

Ведение учета средств, поступающих на счета;

Назначение и реализация социальных выплат определенным категориям граждан: инвалидам, Героям Советского Союза, Героям РФ, ветеранам и т.д.

Взаимодействие со страхователями и работодателями;

Взыскание недоимок по пенсионным отчислениям;

Оформление и выдача материнских сертификатов;

Выплата средств материнского капитала;

Управление накопленными в системе деньгами с помощью государственной управляющей компании;

Установление федеральных социальных доплат, чтобы довести совокупный доход до размера прожиточного минимума;

Реализация государственных программ по совместному финансированию пенсий для населения.

Личный кабинет и государственный пенсионный фонд России

На сайте Пенсионного фонда России есть личный кабинет, который может создать любой гражданин.

Для этого необходимо пройти регистрацию на сайте ПФР. Для регистрации требуется паспорт и СНИЛС.

Личный кабинет позволяет, на удаленном доступе, совершать следующие действия:

Получить информацию о комплекте документов, которые необходимы для получения пенсии.

Подать заявление на получение пенсии.

Выбрать способ получения пенсии.

Получить информацию по материнскому капиталу или подать заявку на получение материнского капитала.

Перевести имеющиеся денежные накопления в негосударственный пенсионный фонд.

Оформить справку для предоставления в организации.

Негосударственный пенсионный фонд

Задача негосударственного пенсионного фонда (НПФ) - накопить денежные средства на счету налогоплательщика.

Негосударственные пенсионные фонды – это частные пенсионные фонды. Негосударственные пенсионные фонды являются собственниками средств, которые могут быть мобилизованы и действуют по принципу инвестиционных фондов: граждане дают им деньги, управляющие организации решают, куда им вложить их, и с полученных процентов выплачивают пенсии для граждан.

Денежные накопления могут вноситься работодателем ежемесячно или самим человеком с выбранной периодичностью. Негосударственные пенсионные фонды индивидуально подходят к каждому клиенту и предлагают дополнительные программы по накоплению пенсий.

При закрытии негосударственного пенсионного фонда накопленные денежные средства можно перевести на счет другого негосударственного фонда.

Базой для формирования накоплений является официальная заработная плата. При этом не вся перечисляемая сумма идет на счет налогоплательщика. Часть взносов направляется фондом на обеспечение пенсией тем гражданам, которые получает ее сейчас.

Распоряжаться накопленными денежными средствами можно только после выхода на пенсию.

Остались еще вопросы по бухучету и налогам? Задайте их на форуме "Зарплата и кадры".

Обращение в ПФР может происходить разными способами. Если для получения консультации в большинстве случаев требуется только набрать номер, то для получения какого-либо решения нужно написать заявление в Пенсионный фонд.

Есть несколько возможностей получить консультацию:

- Обратиться в службу по месту жительства. Обязательно пишется письменное заявление, которое регистрируется.

- Направить обращение заказным путем. Территориальное отделение есть на официальном сайте ПФР.

- Создать обращение через онлайн-приемную. Получить помощь таким способом могут как жители нашей страны, так и граждане, проживающие за ее пределами.

Как написать заявление в пенсионный фонд?

На сайте ПФР есть образцы следующих заявлений:

- о назначении пенсии,

- о перерасчете размера обеспечения,

- о переводе накопленных средств,

- о выплате пенсий,

- о назначении ДЕМО,

- о проведении заочного освидетельствования.

Независимо от того, по какой причине подана официальная бумага, ее обязаны рассмотреть в 10-дневный срок. Особенности того, как написать заявление в пенсионный фонд зависит от причины обращения. Общая схема следующая:

Шапка (правый верхний угол)

Указывается территориальный орган ПФ РФ, ФИО. полностью

В теле прописываются данные о месте регистрации и проживания, номер СНИЛС, информация о паспорте.

Причины и основания обращения

После личной информации указывается повод обращения. Желательно, чтобы были ссылки на законодательные акты.

Опись официальных бумаг

Перечислите все документы, которые сопровождают заявление.

Подпись ставится с расшифровкой

Каждое заявление должно содержать полную информацию о человеке и цели его обращения.

При выборе основания необходимо в заявлении указать прошение о:

- назначении страховой пенсии,

- назначении доли страховой пенсии по старости,

- назначении накопительной пенсии.

Страховая часть может быть с установлением фиксированной выплаты по возрасту, инвалидности или утраты кормильца. Прописываются и особенности накопительной пенсии. Если привлекался материнский капитал, есть доход от инвестирования, это указывается.

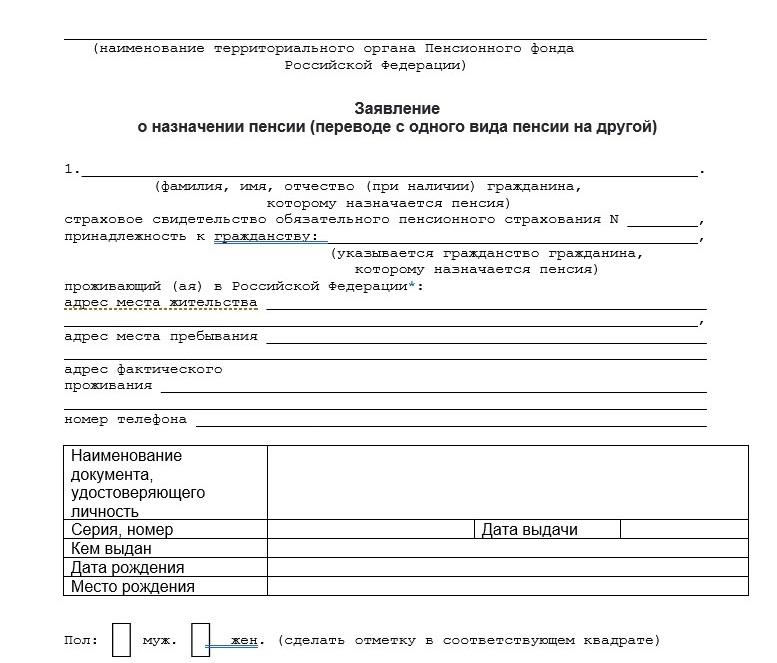

Образец заявления в пенсионный фонд РФ

Подается в территориальный орган при достижении возрастной границы, указанной в законодательстве и при наличии трудового стажа. Сроки подачи официальной бумаги не ограничены, но датой начала назначения считается день, когда было подано заявление.

Образец заявления о назначении пенсии

Сама бумага оформляется по установленному образцу, утверждённому Приложением № 4, который издал ПФ. К нему прилагается:

- заполненный вручную бланк заявления,

- паспорт,

- СНИЛС,

- ИНН,

- трудовая книжка,

- документ о заключении брака, справка о стаже и о последних начислениях зарплаты,

- свидетельства о рождении детей,

- документы, влияющие на факт увеличения пенсии.

При приеме пакета документов и заявления в Пенсионный фонд о назначении пенсии сотрудник проверяет правильность изложенных сведений, снимает копии с официальных бумаг. Обращение регистрируется, о чем выдается расписка-уведомление. В ней стоит дата приема. Если каких-то документов не хватает, они указываются со сроками их предъявления.

Заявление для перевода накопительной части

Вторая часть общего заявления заполняется дополнительно при переводе с одной пенсию на другую. Это может сделать законный представитель несовершеннолетнего, недееспособного лица, другим доверенным лицом.

После оформления документации заключается договор с НПФ. Он начинает действовать с 1 января следующего года. Перевод средств осуществляется за счет выбранного фонда не позднее конца марта. После этого процедура накопления полностью ложится на плечи выбранного учреждения.

Тот самый, что выдает пенсию

Пенсионный фонд России (ПФР) — один из трех государственных внебюджетных фондов, которые оказывают социальные услуги населению.

Именно в ПФР оформляют пенсию по старости, по инвалидности и по потере кормильца, а также маткапитал, некоторые пособия и выплаты, в том числе в качестве господдержки во время пандемии коронавируса. Еще в ПФР выдают СНИЛС — страховой номер индивидуального лицевого счета гражданина в системе пенсионного страхования.

Разберемся, как устроен и работает пенсионный фонд.

Что такое ПФР

Пенсионный фонд России основали в декабре 1990 года специально для работы с пенсионерами и пенсиями, которые они должны получать. Эта организация существует по сей день, хотя ее структура несколько изменилась.

ПФР — не государственный орган, но он подотчетен государству. Это отдельная организация с собственным бюджетом, который не входит в федеральный, региональный или муниципальный бюджеты, — изымать из него деньги никто не может.

Бюджет пенсионного фонда пополняется в основном взносами работодателей и ИП, но есть и другие источники — о них расскажу ниже. Эти деньги уходят на выплату пенсий.

Правила подсчета стажа, условия назначения и размеры пенсий определяет государство, а не ПФР. По своей инициативе фонд деньги не раздает и не решает, сколько кому заплатить. Все, что он делает для пенсионеров, прописано в законах.

Отделения пенсионного фонда есть в каждом субъекте РФ, в каждом крупном городе и районном центре. Главный офис находится в Москве.

Негосударственные пенсионные фонды (НПФ) тоже выплачивают пенсию людям, но для этого нужно заключить пенсионный договор.

В России несколько десятков НПФ — можно выбрать любой. Деньги в НПФ может перевести сам застрахованный по программе негосударственного пенсионного обеспечения или работодатель, если, например, в компании есть специальная программа корпоративной пенсии. Также в НПФ можно перевести свою накопительную пенсию, которая сформировалась до моратория.

НПФ инвестирует поступившие деньги в ценные бумаги и получает с этого доход. Проценты накапливаются, и в результате растет размер будущей пенсии застрахованного лица.

Отличие ПФР от НПФ в том, что бюджет пенсионного фонда входит в бюджетную систему РФ и он подотчетен государству, а НПФ — нет: это частная компания, которая работает по лицензии.

Задачи и функции Пенсионного фонда РФ

Задача ПФР — управление деньгами, а также выплата пенсий и социальных пособий жителям РФ.

- Ставит граждан на пенсионный учет.

- Устанавливает и выплачивает страховые пенсии по старости, по инвалидности и по потере кормильца, а также пенсии по государственному пенсионному обеспечению, социальные пенсии и пенсии госслужащим.

- Доплачивает разницу между социальной пенсией и прожиточным минимумом, установленным в регионе проживания пенсионера.

- Выплачивает пенсионные накопления — накопительную часть пенсии.

- Выплачивает ряд детских пособий, например 10 000 Р семьям с детьми от 3 до 16 лет в период пандемии коронавируса.

- Устанавливает и выплачивает ежемесячные денежные выплаты ветеранам боевых действий и ветеранам труда.

- Выдает сертификаты на маткапитал и т. д.

У ПФР есть и более глобальные функции. Например, он инвестирует деньги застрахованных лиц в ценные бумаги, а также сотрудничает с другими странами по вопросам пенсионного обеспечения.

Структура ПФР

Пенсионным фондом руководит правление ПФР — председатель и четыре его заместителя. Председателя правления назначает правительство.

Система Пенсионного фонда РФ и его территориальных органов имеет трехуровневую структуру.

Как устроена система ПФР

| Уровень | Что входит |

|---|---|

| Федеральный уровень | Центральный аппарат: исполнительная дирекция ПФР, ревизионная комиссия ПФР |

| Региональный уровень | Отделения ПФР в субъектах РФ |

| Местный уровень | Управления — самостоятельные отделы — ПФР в городах или районах |

Система ПФР устроена так:

- Федеральный уровень — центральный аппарат, в который входят исполнительная дирекция ПФР, ревизионная комиссия ПФР.

- Региональный уровень — отделения ПФР в субъектах РФ.

- Местный уровень — управления — самостоятельные отделы — ПФР в городах или районах.

Правление ПФР определяет перспективные и текущие задачи пенсионного фонда, утверждает бюджет, сметы расходов ПФР и его органов, в том числе фонд оплаты труда, а также отчеты об их исполнении. Кроме того, правление ПФР определяет его структуру и штаты, назначает и увольняет руководителей центрального аппарата.

Исполнительная дирекция считает, планирует и исполняет бюджет ПФР, инвестирует деньги, обеспечивает безопасность персональных данных, занимается административными вопросами вроде госзакупок и общения со СМИ.

Ревизионная комиссия контролирует правомерное, целевое и эффективное использование бюджетныֹх средств по всей структуре ПФР — следит, чтобы деньги не разворовывались и не тратились непонятно куда.

Территориальные отделения в субъектах РФ включают в себя руководство, отделения и отделы. К руководству относятся: управляющий отделением, его заместители, специалисты.

Отделы бывают, например, такие:

- организации и назначения пенсии;

- социальных выплат;

- организации персонифицированного учета;

- казначейства и др.

Все отделы не счесть, их количество зависит от размера населенного пункта: чем больше жителей, тем больше аппарат местного пенсионного фонда.

Руководство и отделы в города и районах (муниципалитетах) устроены аналогичным образом.

Еще есть информационный центр персонифицированного учета — это самостоятельное юридическое лицо, которое отвечает за формирование и ведение баз данных ПФР. То есть всю электронную базу данных будущих и настоящих пенсионеров хранят в этом информационном центре.

Территориальный аппарат и окружные управления раньше входили в структуру ПФР, но сейчас их нет.

Доходы ПФР

Бюджет пенсионного фонда формируется из нескольких источников:

- Страховых взносов, которые перечисляют работодатели и ИП.

- Добровольных взносов физических лиц и организаций.

- Доходов от инвестирования временно свободных средств.

- Сумм пеней и других финансовых санкций.

- Средств, которые поступили из федерального бюджета.

Все эти деньги аккумулируются и инвестируются, а потом выплачиваются пенсионерам и тратятся на нужды самого ПФР.

Обязательные и добровольные отчисления в пенсионный фонд дают застрахованному лицу страховой стаж, от которого зависит размер пенсии. Пока идут отчисления — идет стаж, как только отчисления прекращаются — стаж приостанавливается.

Расходы ПФР

В законе прописано, на что должны тратиться деньги пенсионного фонда. Вот куда уходят средства:

- Выплата пенсий, положенных по закону.

- Доставка пенсий: почтовыми переводами, наличными, переводами на банковские счета пенсионеров.

- Финансовое и материально-техническое обеспечение деятельности ПФР: ремонт помещений, закупка обстановки и канцтоваров, зарплата работников.

- Уплата гарантийных взносов в фонд гарантирования пенсионных накоплений — страхование накопительной части пенсии, которую ПФР инвестирует так же, как и НПФ.

Платежи в Пенсионный фонд РФ

Около 60% бюджета ПФР пополняется за счет страховых взносов. Взносы с плательщиков собирает налоговая — так сделали для удобства сбора и контроля уплаты всех взносов. Потом деньги передают в ПФР, и тот уже распоряжается ими. При этом деньги считаются собственностью РФ.

Кто вносит платежи — перечислено в налоговом кодексе. Это:

- Работодатели или заказчики — за людей, которым выплачивают зарплату или другое вознаграждение.

- ИП, адвокаты, нотариусы, арбитражные управляющие — за себя.

Если у плательщика несколько категорий, то он платит взносы по каждому основанию. Например, ИП с работниками платит взносы и за себя, и за своих работников.

Сумму взносов за работников и за себя считают по-разному.

Работодатель ежемесячно платит за работника 22% от начисленной зарплаты до тех пор, пока сумма заработка за год не достигнет 1 292 000 Р . Это ограничение актуально для 2020 года. После этого страховой взнос будет рассчитываться исходя по формуле: зарплата × 10%.

Например, зарплата Иванова — 140 000 Р . С января по сентябрь 2020 года Иванов заработает 1 260 000 Р , а работодатель будет ежемесячно платить пенсионные страховые взносы:

140 000 Р × 22% = 30 800 Р .

В октябре сумма заработка Иванова станет 1 400 000 Р — превысит лимит 1 292 000 Р . Поэтому часть взносов в октябре нужно исчислить по ставке 22%, а часть — по 10%.

В ноябре и декабре за Иванова нужно будет заплатить:

140 000 Р × 10% = 14 000 Р .

Если ИП или организация входит в реестр МСП, то с 1 апреля 2020 года из-за коронавируса они уплачивают страховые взносы по новому порядку:

- с зарплаты в части 12 130 Р — 22%, то есть 2668,6 Р ;

- с зарплаты в части, превышающей 12 130 Р , — 10%.

Компании и ИП, которые пострадали от коронавирусной инфекции, могут вообще не платить страховые взносы за работников за три месяца: апрель, май и июнь 2020 года.

ИП и люди, которые занимаются частной практикой, — нотариусы, адвокаты, оценщики, медиаторы — должны платить пенсионные взносы за себя.

В 2020 году они должны заплатить 32 448 Р . Если годовой доход превысит 300 000 Р , то сверх этой суммы они должны заплатить еще 1%.

Например, адвокат Александр за год заработал 1 500 000 Р . Он должен заплатить:

32 448 Р + (1 500 000 Р − 300 000 Р ) × 1% = 44 448 Р .

Для ИП из отраслей, пострадавших от коронавирусной инфекции, сумму страхового взноса уменьшили на 12 130 Р . Поэтому в 2020 году нужно будет заплатить 20 318 Р фиксированной суммы.

Отчетность перед ПФР

Перед пенсионным фондом отчитываются работодатели — те, кто платит взносы за работников или исполнителей.

Предпринимателям и тем, кто занимается частной практикой и платит взносы только за себя, документы сдавать не нужно.

СЗВ-М страхователи сдают ежемесячно до 15 числа. В этом отчете пишут ФИО и СНИЛС застрахованных лиц.

СЗВ-ТД подают только на людей, с которыми заключены трудовые договоры. Если договор гражданско-правовой или авторский, можно не отчитываться.

Этот отчет сдают в ПФР:

- при приеме или увольнении работника — не позднее следующего рабочего дня;

- при постоянном переводе сотрудника, присвоении ему новой квалификации с записью в трудовую книжку, а также при подаче им заявления о выборе формы трудовой — до 15 числа следующего месяца.

СЗВ-стаж и опись передаваемых сведений по форме ОДВ-1 отправляют раз в год до 1 марта года, следующего за отчетным. В этом отчете указывают общую сумму уплаченных пенсионных взносов и период работы застрахованного лица.

Отчеты отправляют электронно — если у страхователя трудится больше 25 человек, включая тех, кто работает по гражданско-правовым договорам. Если численность сотрудников меньше, можно отправлять бумажные или электронные отчеты — по выбору.

Читайте также: