Как отразить простой в отчете пфр

Виды отчетности в Пенсионный фонд

Всю информацию, которую придется предоставить в Пенсионный фонд, группируют по отчетному периоду ПФР:

- ежемесячная;

- ежеквартальная;

- годовая.

Отдельно выделяют группу сведений, которые предоставляются в ПФ РФ по индивидуальному запросу. Например, когда сотрудник учреждения оформляется на пенсию, то представители внебюджетного фонда вправе запросить отсутствующую информацию. Состав отчетности работодателя-ИП в ПФР не отличается от перечня форм для организаций.

Единая таблица отчетности в ПФР на 2020 год

Что сдавать в 2020 году в ПФР

Когда подать информацию

Инструкция по заполнению

Обязательные формы

Ежемесячно, до 15 числа месяца, следующего за отчетным

Включите в отчет работников, с которыми заключены трудовые договоры и договоры ГПХ. Если в компании числится только директор-учредитель, включите его в СЗВ-М.

Новая форма отчетности в Пенсионный фонд СЗВ-ТД

Ежемесячно, до 15 числа следующего месяца

Новый формуляр введен на замену бумажных трудовых книжек. Документ отражает аналогичные сведения, что и бумажный носитель. Отражайте в отчетности все сведения о кадровых изменениях трудовой деятельности работника.

Ежегодно, до 1 марта следующего года

Отразите в формуляре сведения о трудовом стаже подчиненных.

Ежегодно, вместе с формой СЗВ-СТАЖ

Сопроводительная опись заполняется только при сдаче СЗВ-СТАЖ. Отдельно ОДВ-1 не сдают.

Дополнительные формы

Ежеквартально, до 20 числа месяца, следующего за отчетным кварталом

Отчетность сдают только те страхователи, которые платят дополнительные страховые взносы.

Новый отчет СЗИ-ТД

В день увольнения работника

Информация ПФ РФ «О введении с 2020 года электронной трудовой книжки»

Подготовьте сведения в день увольнения работника. В бланке отразите всю информацию о трудовой деятельности в организации.

Сроки предоставления указаны в требовании Пенсионного фонда о предоставлении информации

Периоды и необходимая информация, которую требует ПФР, раскрыты в письменном запросе от контролеров.

Представители Фонда уполномочены запросить иную информацию и сведения, которые необходимы для расчета и начисления пенсий гражданам. Срок предоставления и меры ответственности, которые предусмотрены за уклонение от подачи сведений, указаны в индивидуальном запросе.

Что изменится в отчетности в ПФР в 2020 году

Главное изменение 2020 года — это введение новой формы отчетности в ПФР — СЗВ-ТД. Это не просто новый формуляр, который придется ежеквартально сдавать в ПФР. Это переход на электронные трудовые книжки в России.

От бумажных носителей отказываться не обязательно. Работники, решившие сохранить старую трудовую книжку, подают письменное заявление на имя работодателя. Срок подачи заявления — до конца 2020 года. Если работник не подал уведомления работодателю, то бумажный формуляр выдадут на руки подчиненному в конце 2020 года. Если заявление подано, то работодатель обязан вести трудовую книжку в электронном и бумажном видах.

Для вновь принятых работников с 2021 года бумажная трудовая книжка уже не заводится. Для этой категории работников предусмотрены только электронные документы.

Ежемесячная отчетность в ПФР

Один раз в месяц в ПФ РФ все юридические лица и индивидуальные предприниматели обязаны сдавать СЗВ-М и новый СЗВ-ТД.

Обязательной форма СЗВ-М является не только для тех компаний, в которых имеются наемные сотрудники. Форму придется заполнить и тем организациям, в которых числится один учредитель. Форма заполняется на соответствующем унифицированном бланке, который утвержден постановлением правления ПФР от 01.02.2016 № 83п. Документ содержит информацию о застрахованных лицах: их Ф.И.О., ИНН и СНИЛС. Сдайте сведения не позднее 15 числа месяца, следующего за отчетным. Причем если в штате более 24 сотрудников, то новый отчет в ПФР сдают только в электронном виде. За нарушение сроков сдачи отчета в ПФР предусмотрен штраф: 500 рублей за каждое застрахованное лицо. Например, если в компании 20 сотрудников, то за непредоставление информации в срок придется заплатить 10 000 (20 раб. × 500 руб.). Как сделать отчет в ПФР за 2020 год: «Инструкция по заполнению СЗВ-М».

В отчетности СЗВ-ТД отражают информацию обо всех принятых и уволенных сотрудниках работодателя. В отчет включают и сведения обо всех кадровых перемещениях и изменениях в компании. Например, перевод на другую должность, присвоение новой квалификации и т. д. С 01.01.2020 отчитывайтесь по новой форме СЗВ-ТД до 15 числа месяца, следующего за отчетным. В документ включайте сведения только о тех работниках, по которым оформлены кадровые изменения. Всех сотрудников фирмы отражать в СЗВ-ТД ежемесячно не требуется. Отчет сдают на бумаге или электронно. Для страхователей, в штате которых трудятся до 24 человек, отчитываться разрешено любым из способов. Остальные работодатели отчитываются только в электронном формате.

Ежеквартальная отчетность

Компании, которые исчисляют дополнительные взносы на страховое обеспечение своих работников, должны формировать отдельную отчетную информацию. Для этой категории страхователей предусмотрен специальный бланк — ДСВ-3. Бланк и порядок подготовки отчетности в ПФР закреплен в постановлении правления ПФР от 09.06.2016 № 482п.

Форму ДСВ-3 сдавайте не позднее 20 числа месяца, следующего за отчетным периодом. В форме указывайте сведения о застрахованных лицах, в пользу которых были зачислены суммы дополнительных страховых взносов на накопительную часть пенсии, в соответствии с законом № 56-ФЗ от 30.04.2008. Следовательно, ДСВ-3 — отчет ПФР за 1 квартал 2020 и последующие периоды сдают не все компании.

Ежегодные сведения

С 2019 года страхователи обязаны отчитываться по новым бланкам — СЗВ-СТАЖ. В форме содержится основная информация о трудовом (страховом) стаже наемных работников. Срок предоставления СЗВ-СТАЖ за 2019 год — до 02.03.2020.

Иногда СЗВ-СТАЖ придется подготовить раньше общепринятого срока. Например, если сотрудник увольняется, то выписку из СЗВ-СТАЖ выдайте ему на руки в день увольнения. Если сотрудник оформляется на пенсию, документ придется отправить в ПФ РФ.

Как правильно подготовить отчет, рассказали в отдельном материале «Заполняем и сдаем форму СЗВ-СТАЖ в ПФ: пошаговая инструкция».

Данные по индивидуальному запросу

Довольно часто представители Пенсионного фонда России требуют предоставить сведения в индивидуальном порядке. Такая информация требуется в следующих ситуациях:

- предоставить недостающие сведения;

- подтвердить данные о застрахованном лице;

- осуществить сверку по начисленным суммам СВ;

- проконтролировать правильность ранее предоставленных данных.

Наиболее часто запрашиваемые бланки: СЗВ-К, АДВ-1, АДВ-2 и АДВ-3.

Сведения о ликвидации

Если в расчетном периоде компания или ИП решили прекратить свою деятельность, то в ПФ РФ придется сдать все обязательные формы (СЗВ-М, СЗВ-ТД, ДСВ-3 и СЗВ-СТАЖ). Но для ликвидируемых субъектов утверждены иные сроки. Сдать отчетность в ПФР при ликвидации ООО или ИП придется не позднее одного календарного месяца с момента принятия решения о прекращении деятельности либо со дня подачи заявления о ликвидации в ФНС.

Что изменилось в отчетности в 2019 году и ранее

С 2017 года все права администрирования в части страхового обеспечения трудящихся граждан были переданы в Федеральную налоговую службу. Налоговики не только взимают и контролируют полноту перечислений в соответствующие бюджеты, но и проверяют отчеты.

Нововведения коснулись только части СВ (ОПС, ОМС и ВНиМ). Взносы на травматизм (от несчастных случаев и профзаболеваний) контролирует Фонд социального страхования. Старый бланк отчетности в Фонд социального страхования изменился, теперь плательщики взносов на травматизм сдают новый 4-ФСС. Как правильно заполнить документ, читайте в отдельном материале «Инструкция: заполняем форму 4-ФСС».

Изменения скорректировали и порядок расчетов с бюджетами. Теперь суммы зачисляются на расчетные счета ФНС, и только потом налоговики самостоятельно перегоняют бюджетные средства на соответствующие счета внебюджетных фондов. Как правильно заполнять платежки, читайте в статье «Кому теперь платить страховые взносы».

В Организации сложилась тяжелая экономическая ситуация, и руководитель решил приостановить работу. Так как простой по вине работодателя, он должен оплатить сотрудникам время простоя. Рассмотрим, как оформить эти начисления в 1С.

Нормативное регулирование

При возникновении в организации проблем экономического, технологического, технического или организационного характера руководитель может приостановить работу всех или части сотрудников приказом (ч. 3 ст. 72.2 ТК РФ), указав в нем:

- в отношении кого вводится простой;

- причины простоя;

- начало и окончание простоя;

- размер оплаты времени простоя;

- обязаны ли работники находиться на рабочем месте во время простоя.

Время простоя включается в стаж для:

Работодатель обязан оплатить это время в размере не менее 2/3 средней заработной платы работника (ст. 157 ТК РФ).

Средняя заработная плата рассчитывается:

- при учете рабочего времени в днях — исходя из среднего дневного заработка и количества рабочих дней в периоде простоя (ст. 139 ТК РФ, п. 9 Положения о средней заработной плате,утв. Постановлением Правительства РФ от 24.12.2007 N 922 (далее — Положение о среднем заработке));

- при суммированном учете рабочего времени — исходя из среднего часового заработка и количества часов простоя по графику работника (п. 13 Положения о среднем заработке).

Роструд в п. 7 Письма от 09.04.2020 N 0147-03-5 прокомментировал следующие вопросы:

- можно ли закрыть предприятие в нерабочие дни,

- отправить в простой или

- уволить сотрудников,

если предприятие не функционирует в дни, объявленные нерабочими по Указам Президента от 25.03.2020 N 206 и от 02.04.2020 N 239?

Начать ликвидацию в течение нерабочего месяца невозможно.

На период нерабочих дней по Указам Президента за работниками сохраняется зарплата. Поэтому объявить простой, влекущий за собой уменьшение зарплаты, работодатель не может.

Уволить работника можно, если работодатель готов принять это заявление (например, отдел кадров работает удаленно),

- по его инициативе (по собственному желанию),

- по соглашению сторон,

- в связи с истечением в этот период срочных трудовых договоров.

Учет в 1С

С 13 по 30 апреля работнику Воробьеву А. П. приказом оформлен простой по вине работодателя. PDF

Простой оплачивается в размере 2/3 среднего заработка. Учет рабочего времени сотрудника ведется в днях.

В расчетном периоде с 1 апреля 2019 по 31 марта 2020 работнику:

- начислены выплаты:

- зарплата — 415 500 руб.;

- отпускные — 25 000 руб.;

- отработано дней — 277.

Создание вида начисления

Есть две точки зрения по вопросу отражения простоя по вине работодателя в отчетности по НДФЛ:

- Код дохода 2000 — в соответствии с п. 6 ст. 255 НК РФ данный вид оплаты относится к расходам на оплату труда. Суммы оплаты простоя отражаются в 6-НДФЛ аналогично обычной зарплате:

- дата получения дохода — последний день месяца;

- дата удержания — день выплаты.

- Код дохода 4800 — данные выплаты не поименованы в Приложении 1 к Приказу ФНС РФ 10.09.2015 N ММВ-7-11/387@ (Письмо ФНС РФ 06.07.2016 N БС-4-11/12127). Суммы оплаты простоя в 6-НДФЛ отражаются:

- дата получения дохода — день выплаты;

- дата удержания — день выплаты.

В нашем примере мы придерживаемся первой точки зрения и используем код дохода 2000.

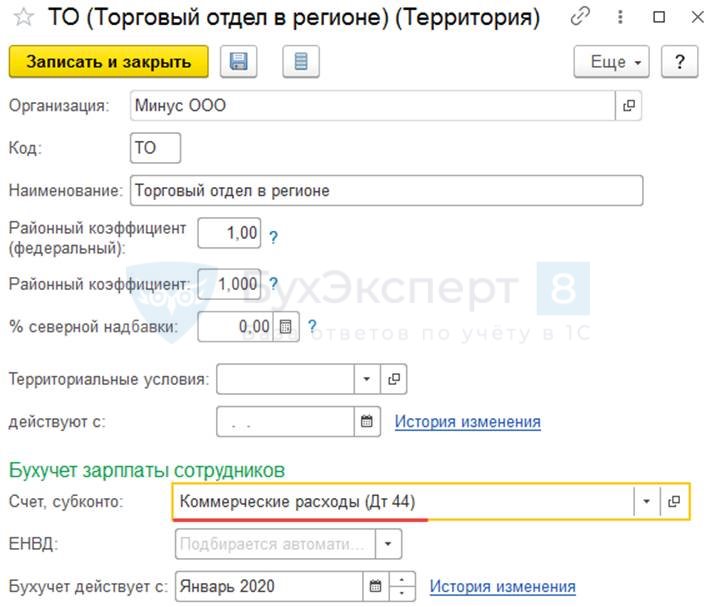

Создайте и настройте новый вид начисления — Простой по вине работодателя 2/3 (раздел Зарплата и кадры — Настройки зарплаты — Расчет зарплаты — ссылка Начисления — кнопка Создать ).

В разделе НДФЛ :

- переключатель — облагается ,

- код дохода — 2000;

В разделе Страховые взносы :

- Вид дохода — Доходы, целиком облагаемые страховыми взносами;

В разделе Налог на прибыль, вид расхода по ст. 255 НК РФ :

В разделе Отражение в бухгалтерском учете :

- Способ отражения — не заполняется (начисление отражается тем же способом, что и заработная плата для конкретного сотрудника).

Начисление оплаты за простой по вине работодателя

Шаг 1. Рассчитайте сумму оплаты простоя вне программы по формуле:

Для этого сначала рассчитайте средний дневной заработок:

Средний дневной заработок по нашему примеру:

- 415 500 / 277 = 1 500 руб.

Сумма оплаты простоя по нашему примеру:

- 1 500 * 2/3 * 14 = 14 000 руб.

Шаг 2. Начисление оплаты за простой отражайте документом Начисление зарплаты в разделе Зарплата и кадры — Все начисления — кнопка Создать — Начисление зарплаты .

Заполните документ в обычном порядке, затем в графе Начислено по ссылке внесите изменения по сотрудникам, которым оформлен простой:

- по кнопке Добавить укажите созданное ранее начисление Простой по вине работодателя 2/3, дни, часы и сумму из расчета, выполненного вне 1С;

- откорректируйте другие начисления за месяц в соответствии с отработанным временем.

Проводки по документу

Документ формирует проводки:

- Дт 26 Кт 70 — начисление заработной платы;

- Дт 26 Кт 70 — начисление оплаты за простой по вине работодателя;

- Дт 70 Кт 68.01 — исчисление НДФЛ с общей суммы зарплаты;

- Дт 26 Кт 69.01 — начисление взносов в ФСС;

- Дт 26 Кт 69.03.1 — начисление взносов в ФФОМС;

- Дт 26 Кт 69.11 — начисление взносов на НС и ПЗ;

- Дт 26 Кт 69.02.7 — начисление взносов в ПФР.

Отчетность в ПФР

В ежегодном отчете СЗВ-СТАЖ при заполнении сведений о работнике, у которого есть периоды простоя по вине работодателя, в форме Сведения о стаже укажите:

- графа Период — период простоя;

- графа Исчисляемый стаж :

- Параметр — вручную укажите код ПРОСТОЙ.

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Новый расчет больничного не ниже МРОТ по временным правилам с 1 апреля по 31 декабря 2020 года на примерахВ своем обращении к нации Президент предложил установить норму по.

- Отпуск в период нерабочих дней в ЗУП 3Рассмотрим как учитывать в ЗУП 3 отпуска, пришедшиеся на «президентские».

- Как оформить больничный по причине карантина из-за COVID-19 с 20.03.2020 по 01.07.2020.

- Проверка расчета страховых взносов сверх лимита для МСП c 01.04.2020.

Карточка публикации

| Разделы: | |

|---|---|

| Рубрика: | Антикарантин БП / Расчет зарплаты |

| Объекты / Виды начислений: | |

| Последнее изменение: | 23.05.2020 |

(2 оценок, среднее: 5,00 из 5)

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8.

Оформить заявку от имени Юр. или Физ. лица вы можете здесь >>

Нажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>

Что нужно сделать, чтобы сдать СЗВ-СТАЖ за 2017 год с первого раза?

- Убедитесь, что в вашей 1С есть нужные и актуальные бланки для отчетности.

- Сформируйте отчет и сверьте с образцом.

- Распечатайте и проверьте опись ОДВ-1, которую нужно прикрепить к отчету.

- СЗВ-СТАЖ вместе с описью ОДВ-1 сдать в ПФР до 1 марта.

В подробной статье – все ответы на частые вопросы от специалистов нашей Линии консультации . Смотрите нашу подробную инструкцию, чтобы сдать отчет без ошибок.

Безопаснее узнать в своем управлении ПФР, когда ставить код ДЛОТПУСК

Уточните в своем отделении ПФР, какие отпуска нужно отразить в СЗВ-СТАЖ с кодом ДЛОТПУСК.

В разных отделениях мнения проверяющих отличаются. Где-то требуют проставлять ДЛОТПУСК рядом с любыми отпусками. Другие инспекторы говорят, что этот код — только для длительных отпусков. Кто-то просит отмечать только тот отпуск, который стал единственным периодом года, когда работник числился в штате.

Однако в Управлении ПФР заявляют, что за ошибку в проставлении кода штрафовать не будут, и отчет все-равно примут.

Для Воронежа и области нет официальных разъяснений от центрального ПФР, поэтому, в принципе, проставлять код ДЛОТПУСК можно с любым отпуском.

Проверьте бланк отчета в 1С

Сдавать СЗВ-СТАЖ нужно на бланке постановления ПФР от 11.01.2017 № 3п вместе с описью № ОДВ-1 из того же постановления. В обновленной 1С:ЗУП есть все актуальные бланки.

Сдайте Ваш СЗВ-СТАЖ заранее! Можно сдать отчет уже в середине февраля, не стоит оставлять все на последний момент. Желающих отправить отчетность впритык к сроку будет много. Из-за этого Ваш отчет может не дойти вовремя. А за несдачу вовремя Вам выпишут штраф – 500 руб. за каждого человека в отчете

В отчет попадают сотрудники и подрядчики-физлица, которые работали в 2017 году. Сведения о стаже приводятся по трудовым книжкам, приказам о приеме на работу и увольнении, договорам подряда, табелям рабочего времени и т.п. Если формируете СЗВ-СТАЖ в учетной программе, сначала убедитесь, что информация из базы совпадает с кадровыми документами.

Сверьте Ваш отчет

Прежде чем отправлять отчет СЗВ-СТАЖ, сверьте ее с образцами заполнения.

Для примера можете сверяться с нашим образцом отчета.

Самая сложная часть отчета – раздел номер 3 , который содержит как раз сведения о стаже физ.лиц. За каждую ошибку в этом разделе можно «попасть» на 500 рублей, поэтому будьте внимательны. Для каждого сотрудника указываются: фамилия, имя, СНИЛС и периоды работы в 2017 году. Это графы 2, 3, 5, 6 и 7. Остальные заполняется, только если есть, что в них писать. Проверьте, чтобы основные данные совпадали с СЗВ-М и разделом 3 расчета по взносам.

В каких случаях в разделе 3 отчета СЗВ-СТАЖ отражается отдельной строкой период, когда сотрудник был в оплачиваемом отпуске, с кодом ДЛОТПУСК?

Отдельно в разделе 3 отражается только оплачиваемый отпуск сотрудника, который стал единственным периодом, когда сотрудник был в штате.

Графы 6 и 7 таблицы — для периодов работы в 2017 году. Например, сотрудника в 2016 году, его период по отчету будет с 01.01.2017 по 31.12.2017.

В графах 6 и 7 отдельными строчками заполняется то время, когда сотрудник числился, но не работал (с кодами в графе 11). Болезни, декрет, отпуска – все это заполняется в графу 11. Для подрядчиков тоже существуют отдельные коды.

В графе 14 указываются сотрудники, которые не работают с 1 января 2018. В этой графе ставят крестик, но только если дата увольнения – 31 декабря 2017 года.

В СЗВ-СТАЖ за 2017 год заполняются только 3 первые раздела. Разделы 4 и 5 заполняются только в отчетах СЗВ-СТАЖ, которые подаются на пенсионеров. Информацию в этих разделах надо приводить, только если в блоке «Тип сведений» стоит крестик рядом со словами «Назначение пенсии».

Проверка описи ОДВ-1

Не важно, как вы отчитываетесь – через 1С-Отчетность, СБИС – к отчету СЗВ-СТАЖ нужно приложить опись ОДВ-1.

Не сшивайте вместе СЗВ-СТАЖ и ОДВ-1

Это 2 отдельных документа, и предоставлять их надо по-отдельности.

Заполняются разделы 1-3, раздел 4 остается пустым. Пятый раздел для сотрудников, которые могут выйти на пенсию досрочно. Данные соотносятся с графами 9, 10 и 12 раздела 3.

Образец описи ОДВ-1.

Порядок заполнения ОДВ-1.

- Отчетный период (раздел 2). Напишите в этой ячейке цифру 0. Этот код означает, что вы отчитываетесь за период с 1 января по 31 декабря. Год — 2017, как в форме СЗВ-СТАЖ.

- Тип описи (раздел 2). Поставьте крестик рядом со словом «Исходная», как в СЗВ-СТАЖ. Так проверяющие поймут, что вы сдаете первичный отчет за 2017 год.

- Сотрудники. В разделе 3 приведите только число физлиц, которых отразили в отчете СЗВ-СТАЖ. Остальные графы этого раздела оставьте пустыми: писать в них нечего.

- Раздел 4. В годовом СЗВ-СТАЖ этот раздел не заполняйте. Он для случаев, когда в течение года отчитываетесь о выходе сотрудников на пенсию.

Как ПФР сверяет СЗВ-СТАЖ? 1. Сопоставит Ф. И. О. и СНИЛС сотрудников. Персональные данные физлиц в СЗВ-СТАЖ, СЗВ-М и разделе 3 расчета по взносам должны совпадать. Иначе фонд может некорректно разнести индивидуальные сведения физлиц в их личных карточках. За недостоверные сведения в СЗВ-СТАЖ и СЗВ-М фонд потребует 500 руб. штрафа. 2. Сверит стаж работников с формами СЗВ-М за все месяцы 2017 года. За каждый месяц стажа физлица из СЗВ-СТАЖ компания должна была подать на этого человека СЗВ-М. Если в каком-то месяце за работника не отчитались, фонд потребует сдать дополняющую форму и заплатить за забытого сотрудника 500 руб. штрафа. 3. Посмотрит, соответствует ли стаж начисленным страховым взносам. Если компания отразила стаж физлица в СЗВ-СТАЖ, то в разделах 3 расчетов по взносам должны быть начисления за период этого стажа. Если взносов нет, как минимум у компании попросят пояснения. Как максимум — заставят уточнить раздел 3 расчета по взносам.

Сдача отчета СЗВ-СТАЖ в ПФР

В электронном виде сдают отчет компании, в которых работало на 2017 год более 25 человек. Рассчитывая численность учитываются и физ.лица работающие по подряду.

Листы СЗВ-СТАЖ не нужно сшивать между собой, каждый лист визируется отдельно. С описью отчет тоже не скрепляется – это разные документы.

Вопрос-ответ по СЗВ-СТАЖ

Сотрудник уволился 10 января 2017 года, его нужно показывать в СЗВ-СТАЖ? Да, его нужно отразить, т.к. в начале 2017 года он числился в штате. В графах 6 и 7 раздела 3 приведите период работы такого сотрудника: с 01.01.2017 по 10.01.2017.

Как выделять в отчете сотрудника, который в 2017 году ушел на пенсию и уволился? Просто в графах 6 и 7 отчета укажите период работы вплоть до выхода на пенсию. Этого достаточно.

Работник был на больничном 1-7 февраля, 8 февраля он прогулял работу, а 9-го его уволили. Как это отразить? Заполните по сотруднику три отдельных строки в разделе 3. В графах 6 и 7 первой строки покажите период работы сотрудника до момента, как он взял больничный. Второй строкой - дни болезни, в графе 11 — код ВРНЕТРУД. Третьей строкой отразите день увольнения (с 09.02.2017 по 09.02.2017). Прогул отражать не надо – он не засчитывается в стаж. Разрыв между больничным и увольнением не будет ошибкой.

Как правильно отразить болезнь с кодом ВРНЕТРУД: весь периоды по больничному листу, или только те дни, которые оплачивает ФСС? Укажите больничный по листку нетрудоспособности. Для ПФР не важно, сколько дней оплатила компания, а сколько ФСС. Важен сам факт, что сотрудник был на больничном.

Отражать ли в СЗВ-СТАЖ командировки? Нет. Служебные поездки входят в период основной работы сотрудников. Выделять командировки в отдельные строки раздела 3 не надо.

В обновленном программном продукте 1С:ЗУП вы сможете быстро сдать необходимую отчетность по своим работникам. Используя сервис «1С:Отчетность» Вы не только будете уверены, в том, что декларации и отчеты отправлены вовремя, но и не пропустите важную информацию от контролирующих органов.

Виды отчетности в Пенсионный фонд

Всю информацию, которую придется предоставить в Пенсионный фонд, группируют по отчетному периоду ПФР:

- ежемесячная;

- ежеквартальная;

- годовая.

Отдельно выделяют группу сведений, которые предоставляются в ПФ РФ по индивидуальному запросу. Например, когда сотрудник учреждения оформляется на пенсию, то представители внебюджетного фонда вправе запросить отсутствующую информацию. Состав отчетности работодателя-ИП в ПФР не отличается от перечня форм для организаций.

Единая таблица отчетности в ПФР на 2020 год

Что сдавать в 2020 году в ПФР

Когда подать информацию

Инструкция по заполнению

Обязательные формы

Ежемесячно, до 15 числа месяца, следующего за отчетным

Включите в отчет работников, с которыми заключены трудовые договоры и договоры ГПХ. Если в компании числится только директор-учредитель, включите его в СЗВ-М.

Новая форма отчетности в Пенсионный фонд СЗВ-ТД

Ежемесячно, до 15 числа следующего месяца

Новый формуляр введен на замену бумажных трудовых книжек. Документ отражает аналогичные сведения, что и бумажный носитель. Отражайте в отчетности все сведения о кадровых изменениях трудовой деятельности работника.

Ежегодно, до 1 марта следующего года

Отразите в формуляре сведения о трудовом стаже подчиненных.

Ежегодно, вместе с формой СЗВ-СТАЖ

Сопроводительная опись заполняется только при сдаче СЗВ-СТАЖ. Отдельно ОДВ-1 не сдают.

Дополнительные формы

Ежеквартально, до 20 числа месяца, следующего за отчетным кварталом

Отчетность сдают только те страхователи, которые платят дополнительные страховые взносы.

Новый отчет СЗИ-ТД

В день увольнения работника

Информация ПФ РФ «О введении с 2020 года электронной трудовой книжки»

Подготовьте сведения в день увольнения работника. В бланке отразите всю информацию о трудовой деятельности в организации.

Сроки предоставления указаны в требовании Пенсионного фонда о предоставлении информации

Периоды и необходимая информация, которую требует ПФР, раскрыты в письменном запросе от контролеров.

Представители Фонда уполномочены запросить иную информацию и сведения, которые необходимы для расчета и начисления пенсий гражданам. Срок предоставления и меры ответственности, которые предусмотрены за уклонение от подачи сведений, указаны в индивидуальном запросе.

Что изменится в отчетности в ПФР в 2020 году

Главное изменение 2020 года — это введение новой формы отчетности в ПФР — СЗВ-ТД. Это не просто новый формуляр, который придется ежеквартально сдавать в ПФР. Это переход на электронные трудовые книжки в России.

От бумажных носителей отказываться не обязательно. Работники, решившие сохранить старую трудовую книжку, подают письменное заявление на имя работодателя. Срок подачи заявления — до конца 2020 года. Если работник не подал уведомления работодателю, то бумажный формуляр выдадут на руки подчиненному в конце 2020 года. Если заявление подано, то работодатель обязан вести трудовую книжку в электронном и бумажном видах.

Для вновь принятых работников с 2021 года бумажная трудовая книжка уже не заводится. Для этой категории работников предусмотрены только электронные документы.

Ежемесячная отчетность в ПФР

Один раз в месяц в ПФ РФ все юридические лица и индивидуальные предприниматели обязаны сдавать СЗВ-М и новый СЗВ-ТД.

Обязательной форма СЗВ-М является не только для тех компаний, в которых имеются наемные сотрудники. Форму придется заполнить и тем организациям, в которых числится один учредитель. Форма заполняется на соответствующем унифицированном бланке, который утвержден постановлением правления ПФР от 01.02.2016 № 83п. Документ содержит информацию о застрахованных лицах: их Ф.И.О., ИНН и СНИЛС. Сдайте сведения не позднее 15 числа месяца, следующего за отчетным. Причем если в штате более 24 сотрудников, то новый отчет в ПФР сдают только в электронном виде. За нарушение сроков сдачи отчета в ПФР предусмотрен штраф: 500 рублей за каждое застрахованное лицо. Например, если в компании 20 сотрудников, то за непредоставление информации в срок придется заплатить 10 000 (20 раб. × 500 руб.). Как сделать отчет в ПФР за 2020 год: «Инструкция по заполнению СЗВ-М».

В отчетности СЗВ-ТД отражают информацию обо всех принятых и уволенных сотрудниках работодателя. В отчет включают и сведения обо всех кадровых перемещениях и изменениях в компании. Например, перевод на другую должность, присвоение новой квалификации и т. д. С 01.01.2020 отчитывайтесь по новой форме СЗВ-ТД до 15 числа месяца, следующего за отчетным. В документ включайте сведения только о тех работниках, по которым оформлены кадровые изменения. Всех сотрудников фирмы отражать в СЗВ-ТД ежемесячно не требуется. Отчет сдают на бумаге или электронно. Для страхователей, в штате которых трудятся до 24 человек, отчитываться разрешено любым из способов. Остальные работодатели отчитываются только в электронном формате.

Ежеквартальная отчетность

Компании, которые исчисляют дополнительные взносы на страховое обеспечение своих работников, должны формировать отдельную отчетную информацию. Для этой категории страхователей предусмотрен специальный бланк — ДСВ-3. Бланк и порядок подготовки отчетности в ПФР закреплен в постановлении правления ПФР от 09.06.2016 № 482п.

Форму ДСВ-3 сдавайте не позднее 20 числа месяца, следующего за отчетным периодом. В форме указывайте сведения о застрахованных лицах, в пользу которых были зачислены суммы дополнительных страховых взносов на накопительную часть пенсии, в соответствии с законом № 56-ФЗ от 30.04.2008. Следовательно, ДСВ-3 — отчет ПФР за 1 квартал 2020 и последующие периоды сдают не все компании.

Ежегодные сведения

С 2019 года страхователи обязаны отчитываться по новым бланкам — СЗВ-СТАЖ. В форме содержится основная информация о трудовом (страховом) стаже наемных работников. Срок предоставления СЗВ-СТАЖ за 2019 год — до 02.03.2020.

Иногда СЗВ-СТАЖ придется подготовить раньше общепринятого срока. Например, если сотрудник увольняется, то выписку из СЗВ-СТАЖ выдайте ему на руки в день увольнения. Если сотрудник оформляется на пенсию, документ придется отправить в ПФ РФ.

Как правильно подготовить отчет, рассказали в отдельном материале «Заполняем и сдаем форму СЗВ-СТАЖ в ПФ: пошаговая инструкция».

Данные по индивидуальному запросу

Довольно часто представители Пенсионного фонда России требуют предоставить сведения в индивидуальном порядке. Такая информация требуется в следующих ситуациях:

- предоставить недостающие сведения;

- подтвердить данные о застрахованном лице;

- осуществить сверку по начисленным суммам СВ;

- проконтролировать правильность ранее предоставленных данных.

Наиболее часто запрашиваемые бланки: СЗВ-К, АДВ-1, АДВ-2 и АДВ-3.

Сведения о ликвидации

Если в расчетном периоде компания или ИП решили прекратить свою деятельность, то в ПФ РФ придется сдать все обязательные формы (СЗВ-М, СЗВ-ТД, ДСВ-3 и СЗВ-СТАЖ). Но для ликвидируемых субъектов утверждены иные сроки. Сдать отчетность в ПФР при ликвидации ООО или ИП придется не позднее одного календарного месяца с момента принятия решения о прекращении деятельности либо со дня подачи заявления о ликвидации в ФНС.

Что изменилось в отчетности в 2019 году и ранее

С 2017 года все права администрирования в части страхового обеспечения трудящихся граждан были переданы в Федеральную налоговую службу. Налоговики не только взимают и контролируют полноту перечислений в соответствующие бюджеты, но и проверяют отчеты.

Нововведения коснулись только части СВ (ОПС, ОМС и ВНиМ). Взносы на травматизм (от несчастных случаев и профзаболеваний) контролирует Фонд социального страхования. Старый бланк отчетности в Фонд социального страхования изменился, теперь плательщики взносов на травматизм сдают новый 4-ФСС. Как правильно заполнить документ, читайте в отдельном материале «Инструкция: заполняем форму 4-ФСС».

Изменения скорректировали и порядок расчетов с бюджетами. Теперь суммы зачисляются на расчетные счета ФНС, и только потом налоговики самостоятельно перегоняют бюджетные средства на соответствующие счета внебюджетных фондов. Как правильно заполнять платежки, читайте в статье «Кому теперь платить страховые взносы».

По итогам 9 месяцев 2015 г. отчитаться перед ПФР по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование и обязательное медицинское страхование нужно не позднее 16 ноября 2015 г. - в случае представления расчета на бумажном носителе, или не позднее 20 ноября 2015 г. - при формировании отчетности в электронном виде (п. 1 ч. 9 ст. 15 Закона от 24 июля 2009 г. N 212-ФЗ). Отчет представляется по форме РСВ-1 ПФР, бланк которой и Порядок заполнения утверждены Постановлением Правления ПФР от 16 января 2014 г. N 2п. Последние изменения в данную форму были внесены Постановлением Правления ПФР от 4 июня 2015 г. N 194п. Данные нововведения следовало учитывать уже при подготовке пенсионной отчетности за полугодие 2015 г. Однако тогда же вскрылись и отдельные проблемные вопросы, которые мы и рассмотрим, чтобы отчет за 9 месяцев прошел безболезненно.

Экспресс-"навигатор" по расчету

Условно расчет можно поделить на две части: в одной непосредственно приводится информация о начисленных и уплаченных взносах в ПФР и ФФОМС, а другая посвящена индивидуальным персонифицированным сведениям.

Расчет по форме РСВ-1 ПФР состоит из титульного листа и шести разделов. Титульный лист, разд. 1, подраздел 2.1 разд. 2 расчета заполняются и представляются всеми страхователями. При этом в случае если в течение отчетного периода применялось более одного тарифа, то в расчет включается столько страниц разд. 2, сколько тарифов применялось в течение отчетного периода.

В разд. 3 приводится расчет соответствия условий на право применения пониженного тарифа для уплаты страховых взносов.

Раздел 4 заполняется, если в отчетном периоде вступило в силу решение "пенсионщиков" о доначислении страхователю взносов по итогам камеральных и (или) выездных проверок или если органы ПФР обнаружили факт излишней уплаты взносов. Этот же раздел заполняется и в случае самостоятельного выявления факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению суммы страховых взносов, подлежащей уплате за предыдущие отчетные (расчетные) периоды. В нем же проводится пересчет взносов, начисленных за отчетный период в случае корректировки базы предшествующих периодов (на основании данных бухучета), не признаваемой ошибкой.

Раздел 5 расчета заполняется только организациями, которые в отчетном (расчетном) периоде производили выплаты в пользу учащихся в профессиональных образовательных организациях и образовательных организациях высшего образования по очной форме обучения за работу, выполненную в студенческом отряде по трудовому или гражданско-правовому договору.

Ну и, наконец, в разд. 6 расчета показываются сведения обо всех физлицах, в пользу которых в последние три месяца (в отчетности за 9 месяцев 2015 г. - это июль, август и сентябрь) были начислены выплаты и иные вознаграждения в рамках трудовых договоров, по договорам ГПХ, предметом которых является выполнение работ, оказание услуг и т.д., а также по договорам авторского заказа.

Раздел 4. "Пересчеты"

Наибольшее количество вопросов при подготовке полугодового отчета перед ПФР за 2015 г. у страхователей возникло при заполнении разд. 4 "Суммы перерасчета страховых взносов с начала расчетного периода" формы РСВ-1 ПФР. Поэтому на нем мы остановимся поподробнее.

Как уже было отмечено, данный раздел заполняется в следующих случаях:

- если по результатам проверок (камеральных и (или) выездных) ПФР страхователю были доначислены страховые взносы за предыдущие отчетные (расчетные) периоды по актам проверок, по которым в текущем отчетном (расчетном) периоде вступили в силу решения о привлечении (об отказе в привлечении) к ответственности за нарушение законодательства о страховых взносах;

- если ПФР выявил излишне начисленные плательщиком страховых взносов суммы страховых взносов;

- если страхователь самостоятельно выявил факт неотражения или неполноты отражения сведений или же ошибки, приводящие к занижению суммы страховых взносов, подлежащей уплате за предыдущие отчетные (расчетные) периоды;

- при необходимости произвести корректировку базы для начисления страховых взносов предыдущих отчетных (расчетных) периодов (на основании данных бухгалтерского учета), которая не признается ошибкой. Пожалуй, самый яркий тому пример - когда сотрудник отгулял отпуск авансом, но, не отработав отпускной период полностью, увольняется. Организация при выплате этому сотруднику отпускных правомерно начислила на них взносы в ПФР. Так что никакой ошибки допущено не было. Однако, если работник возвращает излишек отпускных, которые он не отработал в связи с досрочным расторжением трудовых отношений, базу по взносам необходимо скорректировать. В этом случае в разд. 4 формы РСВ-1 ПФР указывается код "4", период, за который производится пересчет, - "2015", месяц - "3" и суммы страховых взносов.

Обратите внимание! Отпускные следует отражать в форме РСВ-1 ПФР в периоде их начисления, а не в периоде, на который приходится непосредственно сам отпуск. То есть, если, к примеру, отпускные были начислены и выплачены в марте 2015 г., а сам отпуск работника начался 1 апреля 2015 г., то страховые взносы, начисленные на отпускные, должны быть отражены в расчете РСВ-1 ПФР за I квартал 2015 г. Аналогичные разъяснения дал Минтруд России в Письме от 12 августа 2015 г. N 17-4/ООГ-1158 (см. также Письмо Минтруда России от 17 июня 2015 г. N 17-4/В-298).

Необходимо отметить, что в случае если страхователь сам выявил ошибку, которая привела к занижению базы по взносам, и для ее исправления представил уточненный расчет за соответствующий период, то разд. 4 расчета за текущий отчетный период не заполняется (п. 24 Порядка).

Напомним, что в общем случае в соответствии со ст. 17 Закона N 212-ФЗ уточненный расчет требуется представить, если страхователь самостоятельно обнаружит в ранее представленном расчете ошибки, которые привели к занижению суммы взносов к уплате. Уточненный расчет представляется в орган контроля за уплатой страховых взносов по форме, действовавшей в расчетный период, за который вносятся соответствующие изменения (ч. 5 ст. 17 Закона N 212-ФЗ). В то же время Порядком заполнения расчета предусмотрена возможность отразить самостоятельно доначисленные взносы в расчете за текущий период (п. п. 3, 7.3, 24 Порядка).

Обратите внимание! Если страхователь производит доначисления пенсионных взносов, например, при обнаружении, что та или иная выплата сотруднику не была включена в базу по взносам за соответствующий период, то необходимо подать корректирующие сведения персонифицированного учета по этому сотруднику.

Страховая часть расчета

Данные разд. 4 (только в общих суммах), если таковые имели место быть, отражаются и в разд. 1 расчета. Для этих целей предназначены строки 120 и 121. По строке 120 указываются общие суммы перерасчета страховых взносов за предыдущие отчетные (расчетные) периоды с начала расчетного периода.

В данном случае должны выполняться следующие соотношения:

- графа 3 строки 120 разд. 1 = графа 6 строки "Итого сумма перерасчета" разд. 4;

- графа 4 строки 120 разд. 1 = графа 8 строки "Итого сумма перерасчета" разд. 4;

- графа 5 строки 120 разд. 1 = графа 10 строки "Итого сумма перерасчета" разд. 4.

Значение графы 6 строки 120 разд. 1 должно равняться сумме значения, указанного в строке "Итого сумма перерасчета" графы 11 и сумме значений графы 13 по коду основания "1" разд. 4.

Ну и, наконец, значение графы 7 строки 120 разд. 1 должно равняться сумме значения, указанного в строке "Итого сумма перерасчета" графы 12, и сумме значений графы 13 по коду основания "2" разд. 4.

В свою очередь, по строке 121 разд. 1 из пересчитанных сумм взносов, указанных по строке 120 разд. 1, выделяют взносы, превышающие предельную базу для начисления пенсионных взносов.

Обращаем ваше внимание и на заполнение строки 100 разд. 1 расчета "Остаток страховых взносов, подлежащих уплате на начало расчетного периода". Значение в графе 3 данной строки в расчете за 9 месяцев 2015 г. должно быть равно сумме значений граф 3 и 4 строки 150 расчета за 2014 г. (п. 7.1 Порядка). При этом в любом случае значение графы 4 строки 100 разд. 1 ("Взносы на финансирование страховой пенсии за период 2010 - 2013 гг.") не должно быть меньше нуля.

Утрата права на льготный тариф

В состав расчета должно быть включено столько подразделов 2.1, сколько тарифов применял страхователь в течение отчетного периода (п. 9.1 Порядка). До недавнего времени проблемной являлась ситуация, когда плательщик взносов в течение расчетного периода утрачивал или, напротив, приобретал право на применение пониженного тарифа взносов. Теперь эта ситуация полностью урегулирована (п. п. 9.8, 9.9, 9.17 Порядка) - при смене тарифов страхователь должен заполнить только один подраздел 2.1, указав в нем актуальный на момент сдачи расчета применяемый код тарифа.

Дело в том, что при утрате или приобретении права на применение пониженного тарифа новые тарифы применяются с начала календарного года. В связи с этим в подобных ситуациях показатель для графы 3 строки 205 определяется по формуле: значение графы 3 строки 204 подраздела 2.1, умноженное на применяемый тариф страховых взносов. При этом в случае приобретения права на применение пониженного тарифа по итогам отчетного (расчетного) периода значение графы 3 строки 206 подраздела 2.1 будет равно "0". Если же право на применение пониженного тарифа утрачено, то показатель для графы 3 строки 206 данного подраздела определяется по формуле: значение графы 3 строки 203 подраздела 2.1, умноженное на тариф страховых взносов, установленный для выплат, превышающих предельную величину базы для начисления страховых взносов (10%). Ну и, наконец, при смене тарифа значение графы 3 строки 214 подраздела 2.1 вычисляется по формуле: значение графы 3 строки 213, умноженное на применяемый тариф взносов на ОМС.

Обратите внимание! В случае приобретения или утраты права на применение пониженного тарифа по итогам текущего отчетного (расчетного) периода в составе расчета за отчетный (расчетный) период представляются в том числе сведения по застрахованным лицам, корректирующие данные за предыдущие отчетные периоды текущего расчетного периода (абз. 10 п. 3 Порядка).

При заполнении разд. 1 и подраздела 2.1 разд. 2 расчета за 9 месяцев 2015 г. следует также помнить, что предельная база по пенсионным взносам на 2015 г. установлена в размере 711 000 руб. (ч. 4, 5 ст. 8 Закона N 212-ФЗ, Постановление Правительства РФ от 4 декабря 2014 г. N 1316). Напомним, что общий тариф взносов в ПФР составляет 22 процента. С суммы превышения указанного лимита взносы уплачиваются по солидарному тарифу, который равен 10 процентам. При этом предельная база для начисления взносов на обязательное медстрахование с 2015 г. отменена. То есть медицинские взносы начисляются на все выплаты, произведенные в пользу физлиц, которые признаются объектом обложения взносами (за исключением поименованных в ст. 9 Закона N 212-ФЗ).

Персонифицированные сведения

Сведения о сумме выплат и иных вознаграждений и страховом стаже застрахованного лица отражаются в разд. 6 формы РСВ-1 ПФР.

В подразделе 6.1 приводятся сведения о застрахованном лице. Заполняется этот раздел в именительном падеже. Здесь же приводится номер его СНИЛС.

В подразделе 6.2 расчета за 9 месяцев 2015 г. в поле "Отчетный период (код)" ставится код "9", а в поле "Календарный год" - "2015".

В подразделе 6.3 в случае первичного представления расчета ставим отметку в поле "исходная". Если речь идет об изменении ранее поданных сведений о застрахованном лице, то отметку нужно поставить в поле "корректирующая".

Обратите внимание! В случае подачи "уточненки" за период, в котором допущена ошибка, в разд. 6 скорректированные сведения представляются с типом "исходные" (п. 5.1 Порядка).

Отметим, что в разд. 6 расчета с типом сведений "корректирующая" указывают сведения в полном объеме - как исправляемые, так и не требующие корректировки. Дело в том, что указанные корректирующие формы полностью заменяют на индивидуальном лицевом счете данные исходной формы (п. 31.2 Порядка).

В подразделе 6.4 указывается сумма выплат и иных вознаграждений, начисленных в пользу физического лица. Причем выплаты подразделяются на суммы, не превышающие предельную величину базы по пенсионным взносам и превышающие данный лимит. По строке 400 (410 и т.д.) показываются суммы выплат нарастающим итогом с начала 2015 г., а по строкам 401 - 403 (411 - 413 и т.д.) отражаются выплаты за последние три месяца отчетного периода (в расчете за 9 месяцев 2015 г. это июль, август и сентябрь).

В графе 3 подраздела 6.4 указывается код застрахованного лица (берем в Приложении N 2 к Порядку). И если требуется указать несколько таких кодов, то количество строк в подразделе 6.4 должно быть соответственно увеличено (п. 32 Порядка).

В подразделе 6.5 указывается итоговая сумма начисленных страховых взносов (в рублях и копейках), произведенных с выплат, не превышающих предельную величину базы для начисления взносов на ОПС, за июль, август и сентябрь 2015 г. (п. 34 Порядка). При отсутствии сведений подраздел 6.5 не заполняется.

В подразделе 6.6 "Информация о корректирующих сведениях" указываются доначисленные суммы из разд. 4 расчета, если таковые имели место. Также в состав расчета требуется включить корректирующие (отменяющие) разд. 6 расчета (если исправляется ошибка, относящаяся к периоду начиная с 2014 г.) и (или) формы СЗВ-6-1, и (или) СЗВ-6-2, и (или) СЗВ-6-4 (при внесении изменений в сведения за отчетные периоды 2010 - 2013 гг.). То есть к расчету прилагаются исходные сведения переучета за "ошибочный" период. В этом случае также требуется заполнить подраздел 2.5.2 "Перечень пачек документов корректирующих сведений индивидуального (персонифицированного) учета", в котором нужно указать сведения о периоде корректировки, сумме доначисленных взносов, количестве застрахованных лиц в пачке документов, имя файла.

Подраздел 6.7 должен быть заполнен на всех работников, которые заняты во вредных или опасных условиях труда, дающих им право на досрочное назначение пенсии. При этом в графах 4 и 5 этого подраздела указываются только выплаты, на которые начисляются взносы по доптарифам. То есть в случае совмещения сотрудником вредной работы и работы в нормальных условиях труда в данных графах отражаются только "вредные" выплаты. Соответственно, в подразделе 6.8 (в нем детализируются периоды работы застрахованного лица за последние три месяца отчетного периода) в подобных ситуациях отдельно выделяется "опасный" стаж работы сотрудника, который, собственно, и дает ему право на досрочное назначение пенсии.

Кстати говоря, при заполнении подраздела 6.8 разд. 6 расчета в отношении сотрудника, занятого во вредных работах, коды территориальных и коды особых условий труда, а также условий для досрочного назначения страховой пенсии не указываются, если в конкретный период (из последних 3-х месяцев отчетного периода) непосредственно в этих условиях работник не трудился. Речь идет, в частности, о следующих периодах (п. 37.18 Порядка):

- отпуске по уходу за ребенком;

- отпуске без сохранения заработной платы, времени простоя по вине работника, неоплачиваемых периодах отстранения от работы (недопущениях к работе);

- повышении квалификации с отрывом от производства;

- днях сдачи крови и ее компонентов и предоставленных в связи с этим днях отдыха;

- отстранении от работы (недопущении к работе) не по вине работника;

- дополнительных отпусках работникам, совмещающим работу с обучением;

- отпуске по уходу за ребенком от 1,5 до 3 лет;

- дополнительных выходных днях лицам, осуществляющим уход за детьми-инвалидами.

Помимо прочего необходимо обратить внимание на то, что в случае, если со штатником заключен также договор гражданско-правового характера, предусматривающий выполнение работ, оказание услуг и т.д., в подразделе 6.4 расчета следует указать отдельно выплаты, которые производились на основании трудового договора и договора гражданско-правового характера. Соответственно, и в подразделе 6.8 разд. 6 требуется заполнить отдельные строки на каждый вид договора. В отношении договора ГПХ в графе 7 "Дополнительные сведения" указываем код "ДОГОВОР" (если работа по договору ГПХ выходит за рамки расчетного периода) или "НЕОПЛДОГ" (период работы застрахованного лица по договору гражданско-правового характера, за который выплаты и иные вознаграждения начислены в следующие отчетные периоды) (п. 37.1 Порядка).

Отметим, что Постановлением Правления ПФР от 4 июня 2015 г. N 194п внесены изменения и в коды, указываемые в подразделе 6.8 разд. 6 в подграфе "Дополнительные сведения" графы "Исчисление страхового стажа". Так, исчез код "АДМИНИСТР". И теперь отпуск без сохранения содержания кодируется общим кодом "НЕОПЛ". А отпуск по уходу за ребенком до достижения им возраста трех лет, предоставляемый бабушке, дедушке, другим родственникам или опекунам, фактически осуществляющим уход за ребенком, отныне кодируется "ДЕТИПРЛ". При этом для случаев предоставления детского отпуска одному из родителей все осталось без изменений: при предоставлении отпуска по уходу за ребенком в возрасте до полутора лет ставится код "ДЕТИ", а отпуск по уходу за ребенком от полутора до трех лет кодируется "ДЛДЕТИ".

Читайте также: