Как создать личный пенсионный капитал

Про одну из важнейших частей любой инвестиционной стратегии частного инвестора

Формирование пенсионного капитала — важнейшая часть любой инвестиционной стратегии. Молодые инвесторы не любят задумываться о пенсии, зато мечтают о финансовой независимости. Однако и рантье, и пенсионер живут за счёт пассивного дохода. Все отличия в его источниках и размере. Сегодня расскажем о том, как создать надёжный источник пассивного дохода — личный пенсионный капитал, который позволит обеспечить себе достойное будущее.

Расчёт необходимого капитала

Чтобы рассчитать размер необходимого капитала, нужно опираться на желаемый уровень ежемесячного пассивного дохода и дату выхода на пенсию. Затем нужно выбрать стратегию расходования.

Первый вариант — жить на проценты, не затрагивая основной капитал. Для получения регулярного пассивного дохода средства должны быть вложены в консервативные инструменты: рентную недвижимость, облигации, банковские депозиты.

Чтобы посчитать необходимый размер капитала, нужно умножить планируемый ежемесячный доход на 200 (консервативная доходность 6% годовых, следовательно, в месяц выплачивается 0,5% от капитала или одна двухсотая часть). Например, для получения ежемесячного пассивного дохода в 2000 долларов, нужен капитал в 400 000 долларов. Этой суммы хватит на жизнь рантье сейчас, но что будет через 10-20 лет, пока этот капитал накапливается? Деньги обесцениваются, поэтому нужно учесть инфляцию.

Если инфляция составляет 3% в год, то через 10 лет необходимый капитал составит не 400 000, а 537 567 долларов. Через 20 лет необходимо иметь на счету 722 000, чтобы получать пассивный доход, равный сегодняшним 2000 долларов.

Чтобы сократить необходимую сумму накоплений, можно использовать вторую стратегию «проедания» капитала — аннуитет. Пассивный доход в этом случае только частично покрывается процентами на капитал. Остаток инвестор забирает из инвестиционного портфеля. Если при первой стратегии можно жить на пассивный доход практически бесконечно, да ещё и завещать капитал потомкам, то при использовании стратегии аннуитета капитала хватит только на определённый промежуток времени. Этот промежуток называется сроком дожития и определяется инвестором самостоятельно. Для расчёта необходимого капитала простые формулы не подойдут, придётся использовать функцию аннуитета в Excel: ПС (ежемесячная ставка доходности; срок дожития в месяцах; ежемесячный пассивный доход).

Если инвестор планирует жить на пассивный доход в течение 10 лет, ему будет достаточно накопить 180 000 долларов (с учётом инфляции — 325 000 долларов). Если же срок дожития составляет 20 лет, понадобится капитал в размере 280 000 долларов (с поправкой на инфляцию сумма составит 505 000 долларов). Использование аннуитета позволяет сильно снизить необходимую сумму накоплений, но при этом возникает риск пережить свой капитал.

Оценка достижимости цели

Следующим шагом должно стать определение финансовых возможностей. Сколько денег в год инвестор готов откладывать на формирование пенсионного капитала? Затем нужно воспользоваться «калькулятором мечты» в Excel или в интернете, который позволяет посчитать, какой капитал будет получен при регулярных инвестициях этой суммы с учётом сложного процента.

Если при средней доходности 10% годовых инвестировать ежемесячно по 500 долларов, через 10 лет вы накопите 89 000 долларов, что сильно не дотягивает до минимального капитала даже с использованием аннуитета.

Вариантов действий немного: снизить ожидаемый пассивный доход (жить не на две, а на одну тысячу долларов в месяц), увеличить доходность инвестиций (сопряжено с повышенным уровнем риска) или их размер, если финансовая ситуация это позволяет. Но самый надёжный способ — увеличить срок накопления капитала. За 20 лет накоплений капитал составит 337 000 долларов. Жить на проценты инвестор может только при наличии 722 000 долларов, а минимальный капитал со сроком дожития 10 лет составляет 325 000 долларов. То есть инвестор сможет прожить на пассивный доход от своего капитала в течение 10 лет, ничего не оставив наследникам. Дальше придется как-то выкручиваться.

Гарантированная часть пенсии

Уравняв желания и возможности, переходим к формированию инвестиционного портфеля. Прежде всего, нужно озаботиться созданием гарантированного пассивного дохода, который вы получите, даже если не сможете создать пенсионный капитал. Копить придётся 20 лет, за это время многое может произойти, и защититься от рисков лучше сразу.

Существуют инструменты с гарантированными ежемесячными выплатами, причём гарантия выплат сохраняется на период накопления. Даже если ваш период накопления из-за форс-мажорных обстоятельств продлится всего месяц, пенсией вы всё равно будете обеспечены. Такие сценарии возможно реализовать только в рамках накопительных страховых программ.

Самый простой инструмент — накопительное страхование жизни (НСЖ) с аннуитетными выплатами. В отличие от стандартного контракта НСЖ, инвестор по окончании срока договора не получает капитал на руки. Вместо этого страховая компания берёт на себя обязательство выплачивать ему определённую сумму ежемесячно. Есть выплаты бессрочные (до смерти инвестора) и ограниченные сроком дожития. По аналогии с расчётом необходимого размера капитала, инструменты со сроком дожития требуют меньших сумм вложений. Капитал в инструментах с аннуитетными выплатами принадлежит страховой компании и не выплачивается наследникам застрахованного лица, даже если инвестор успел пожить на пассивный доход всего 1 месяц.

У накопительного страхования жизни есть огромный недостаток — практически нулевая доходность. Чтобы получить 722 000 долларов капитала придётся вложить почти столько же. Поэтому только на НСЖ рассчитывать не приходится.

Страховые компании, как любой бизнес, стремятся получить прибыль, поэтому аннуитетные программы обойдутся инвестору в полтора-два раза дороже самостоятельного формирования капитала. В связи с этим имеет смысл гарантировать себе лишь самый минимальный пассивный доход с помощью аннуитетов, а остальную часть формировать с помощью стандартного инвестиционного портфеля.

Дополнительная часть пенсии

Пенсионный капитал — это долгосрочный инвестиционный портфель. Обычно он состоит из двух частей: консервативной и рисковой. В качестве консервативных инструментов могут выступать банковские депозиты, недвижимость, облигации. В качестве рисковых — акции, драгоценные металлы, биржевые товары, инструменты срочного рынка.

В начале формирования капитала доля рисковых инвестиций должна быть высокой, максимум 80% от вложений. Но по мере приближения к цели, средства нужно перекладывать в консервативные инструменты, постепенно меняя пропорции в портфеле. К моменту достижения финансовой независимости весь капитал должен находиться в консервативных инструментах.

Помните, что формировать пенсионный капитал с помощью стандартных инвестиций желательно только после того, как вы решили задачу гарантированной части пенсии.

Дополнительная часть пенсии ничем не защищена, но даже в худшем случае (если вы потеряете всё, что вложили), у вас останется аннуитет, достаточный для поддержания нормального уровня жизни. Игнорируя гарантированную часть пенсии, вы рискуете остаться у разбитого корыта в тот момент, когда что-либо исправить будет уже поздно.

Подписывайтесь на Открытый журнал , чтобы не пропустить новые публикации на канале!

Личный кабинет ПФР

Пенсионный фонд создал уникальный сервис для граждан, где каждый может увидеть текущее положение дел с производимыми им начислениями в ПФР и заказать изготовление необходимых ему справок. Теперь нет необходимости посещать отделения,

личный кабинет поможет решить все проблемы быстро и эффективно.

Популярное на сайте

Наш портал - это своеобразная справочная по услугам пенсионного фонда. А электронный кабинет гражданина в ПФР - это место, где нет окон, графика приема и вечной толпы. Нет специалистов, уходящих в отпуск и оставляющих свой блок работ на коллег и сослуживцев. Обслуживание проходит в цивилизованной обстановке и комфортном режиме, сидя дома за компьютером.

Доступ пользователю ресурса открыт на официальном сайте es.pfrf.ru для обращения в различные службы для онлайн доступа к документам и информации справочного характера.

Частые вопросы

Пенсионный фонд — личный кабинет

На странице вы найдете подробную инструкцию для физических лиц по регистрации в ЛК через Госуслуги, рекомендации по пользованию личного кабинета ПФРФ.ру. Узнаете, как зайти в кабинет на официальном сайте ПФ и воспользоваться всеми его возможностями. Мы научим вас всем хитростям и расскажем о полезных функциях.

Каким гражданам доступен?

Личный кабинет ПФР доступен физическим лицам, у которых есть СНИЛС. Его номер необходим для регистрации и авторизации на портале. Первичная идентификация должна пройти через сайт Госуслуг, а уже потом на сайте ПФР — es.pfrf.ru, перейдя в кабинет вам откроются все возможности, предусмотренные системой.

Найти для себя необходимые данные смогут как страхователи (работодатели и индивидуальные предприниматели), так и физические лица (обычные граждане). Ниже представлены несколько категорий, эти разделы, как показала практика, вызывают наибольшее количество вопросов у граждан.

Как увеличатся мои доходы в будущем году — думают многие российские пенсионеры. Сенатор Елена Бибикова, занимающая должность заместителя председателя комитета .

Получателям МСК

15 января 2020 года на Федеральном Собрании президент РФ Владимир Путин сообщил о продлении материнского (семейного) капитала до 31.12.2026 года. .

Отдельной процедуры регистрации на портале нет, изначально нужно пройти идентификацию через сайт ГосУслуг. Если у вас еще нет учетной записи, придётся пройти регистрацию и получить ее. Сделать это можно, нажав на следующую ссылку.

Подробнее о регистрации на портале Госуслуг мы рассказали вам в этой статье. Если у вас уже есть учетная запись или вы прошли процедуру по ее получению, можно перейти к следующему шагу.

Когда все процедуры по регистрации остались позади, вам нужно вернуться на главную страницу ПФР. С нее мы и попадем в личный кабинет, кликнув на соответствующую ссылку.

На страничке авторизации пользователя следует продолжить и нажать на кнопку «Войти» и ввести свой логин и пароль. Авторизация осуществляется с использованием учетной записи ЕСИА.

На этапе авторизации пользователя вход на сайте ПФ осуществляется через портал Госуслуг. Нажимая кнопку с предложением «Войти», вы автоматически перенаправляется на свою страничку в пенсионном фонде.

Ваши возможности

Получив доступ к электронной площадке, посетитель может сверить имеющуюся здесь информацию с той, которой располагает.

В числе доступных сведений:

- Число баллов, накопленных за годы налоговых отчислений.

- Срок занятости в конкретных местах, используя который можно произвести расчет будущих начислений.

- Общая продолжительность трудового стажа.

- Сведения о соцвыплатах и размерах материнского капитала.

Выполнив вход в личный кабинет застрахованного лица ПФР, можно увидеть большое разнообразие вкладок и ссылок, ведущих в тематические информационные блоки, где можно почерпнуть много полезных фактов. Так, например, активная ссылка на получение информации полезна тем людям, кто на сайт ПФР в личный кабинет застрахованного лица вход произвел для ознакомления с пенсионными правами.

Граждане могут обратиться в ПФР, записавшись к специалистам сервиса и избежав тем самым траты времени в очередях госструктур. Выполнив через es.pfrf.ru вход в личный кабинет, можно заказать электронное письмо и бумажный ответ экспертов по интересующим темам. Также доступен сервис заказа справочных и иных документов. Если не предусмотрена их отправка почтой, заинтересованное лицо забирает их лично в указанное ему время.

Индивидуальный лицевой счет

Пользователь вправе получить дубликат страхового свидетельства. Запросить информационную справку о сформированных правах пенсионера и состоянии своего ИЛС.

Управление средствами пенсионных накоплений

Используя сервисные возможности, гражданин самостоятельно может произвести смену страховщика, отказаться от накопительной части и проконтролировать рассмотрение направленных в госструктуру заявок.

Пенсии

Можно подать заявление на расчет пенсии, выбрать вариант доставки денежных средств на адрес пенсионера. Доступны и другие возможности, поэтому следует внимательно изучить открывшуюся перед вами страницу. При наличии вопросов об использовании системы, их можно задать консультанту.

Социальные выплаты

В этом разделе представлены все варианты, включая поддержку лиц по уходу за нетрудоспособным родственником, ребенком-инвалидом. Есть вкладки, по которым доступна информация о других системах соцподдержки.

Материнский (семейный) капитал – МСК

Доступны оповещения о размерах и остатках средств по указанной статье, работает сервис выдачи справок по запросу пользователя услуг.

Гражданам, проживающим за границей

Эта категория лиц также не осталась в стороне. Живущим за рубежом посетителям портала доступны данные о пенсионных назначениях, выплатах и статусах находящихся на рассмотрении документов. Можно заказать справку установленного образца.

Создание личного пенсионного фонда – это процесс, направленный на подбор и приобретение активов для самостоятельного увеличения своего пенсионного обеспечения. Длится этот процесс всю жизнь.

Введение

Во времена так называемой “Перестройки” произошла смена социалистической формации на капиталистическую. Основная разница между ними заключается в ответственности за судьбу и будущее человека.

При социалистическом строе государство несло ответственность за ваше образование, воспитание, трудоустройство и пенсионное обеспечение. У человека было минимум свобод выбора. Поэтому он и не задумывался о самостоятельном обеспечении себя в старости.

В нынешнее время государство оставило за собой минимальные права и обязанности по обеспечению гражданина в старости. Но предоставило широкие возможности выбора способов самостоятельного пенсионного обеспечения в условиях рыночной экономики.

какую пенсию нам ждать от государства?

Какую пенсию нам ждать от государства? Вы задавали себе этот вопрос? Наверное вы скажете: “Чем больше, тем лучше!” Конечно, всем хочется чтобы пенсия была как можно больше. Но кто и как определяет – какая должна быть у вас пенсия? Давайте попробуем разобраться.

Международные нормы по пенсионному обеспечению граждан

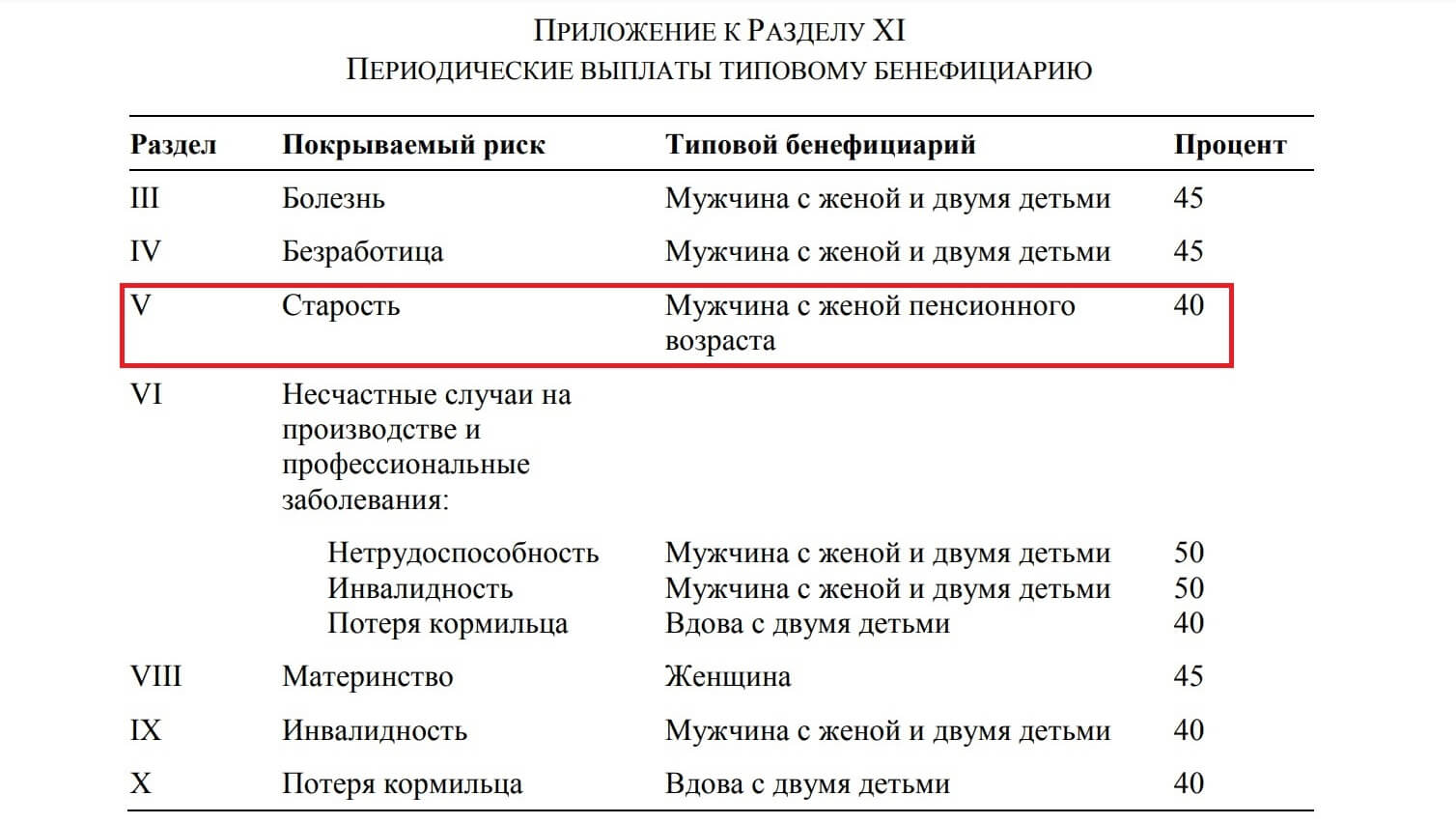

Международные нормы по пенсионному обеспечению граждан описаны в Конвенции о минимальных нормах социального обеспечения (Конвенции № 102).

Эта Конвенция была принята Административным советом Международного бюро труда на Генеральной конференции Международной организации труда 27 июня 1952 года.

Согласно данной Конвенции каждое государство-член Международной организации труда должно ратифицировать данную Конвенцию. В своей ратификационной грамоте оно должно указать в отношении каких из Разделов II-X оно принимает на себя обязательства по Конвенции.

Ратификация Российской Федерацией Конвенции №102

Ратификация Российской Федерацией Конвенции №102 была осуществлена принятием Федерального закона «О ратификации Конвенции о минимальных нормах социального обеспечения (Конвенции № 102)».

Это закон был принят Государственной Думой 27 сентября 2018 года и одобрен Советом Федерации 3 октября 2018 года. Президент РФ подписал закон в тот же день 3 октября 2018 года.

На основании этого закона, государство, от имени Российской Федерации принимает на себя обязательства в отношении семи разделов Конвенции:

- Медицинское обслуживание;

- Обеспечение по болезни;

- Обеспечение по старости;

- Обеспечение в связи с несчастным случаем на производстве и профессиональным заболеванием;

- Обеспечение по материнству;

- Обеспечение по инвалидности;

- Обеспечение по случаю потери кормильца.

Так какую же пенсию нам ждать от государства?

Так какую же пенсию нам ждать от государства? Любое цивилизованное государство старается выполнять взятые на себя обязательства. Россия их взяла, как я уже писал выше.

Хорошо, скажете вы, а каковы эти обязательства в денежном выражении? Это оговорено в Разделе XI Конвенции № 102. В таблице ниже они выражены в процентах от средней зарплаты.

Средний заработок определяется в соответствии со статьей 65 этого же раздела.

“Прежний заработок бенефициария или его кормильца исчисляется в соответствии с установленными правилами, а если защищенные лица или их кормильцы классифицируются по уровню заработка, их прежний заработок может исчисляться исходя из базового заработка того класса, к которому они отнесены.”

Например базовый средний заработок в отрасли машиностроения – это заработная плата наемного работника мужского пола, занятого квалифицированным ручным трудом. А наемным работником мужского пола, занятым квалифицированным ручным трудом, является – слесарь или токарь в машиностроении, исключая электротехническое машиностроение.

По данным Росстата средняя зарплата работников в отрасли машиностроения на начало 2018 года равна 40404 рубля. Тогда, если считать по нормам международной Конвенции, пенсия должна быть:

40404х0,4=16161,6 рублей

На самом деле в Конвенции расписано все гораздо сложнее, но для целей моей статьи таких подробностей не требуется. Важно чтобы вы понимали как влияют Международные нормы на степень пенсионного обеспечения граждан нашей страны.

Почему надо создавать личный пенсионный фонд?

Почему надо создавать личный пенсионный фонд? Да просто потому что:

- ни одно государство никогда не обеспечит вам необходимый уровень дохода на пенсии;

- наше, развивающееся государство, тем более;

- “комфортный” уровень дохода на пенсии не 40, а 80 процентов от зарплаты.

И еще, мы же сами проголосовали на референдуме за нашу Конституцию 12.12.1993 года. Конституция – это наши права и обязанности. А в ней в статье 39 говорится:

1. Каждому гарантируется социальное обеспечение по возрасту, в случае болезни, инвалидности, потери кормильца, для воспитания детей и в иных случаях, установленных законом.

2. Государственные пенсии и социальные пособия устанавливаются законом.

3. Поощряются добровольное социальное страхование, создание дополнительных форм социального обеспечения и благотворительность.

А вот что говорится в главном пенсионном законе от 28.12.2013г. ФЗ №400 “О страховых пенсиях”:

Структура источников для личного пенсионного фонда

Структура источников для личного пенсионного фонда – это подобранный лично вами набор источников финансирования ваших доходов на пенсии.

Из каких источников можно на постоянной основе с минимальным риском извлекать доход? Давайте попробуем разобраться.

Примерный перечень источников может выглядеть так:

- Государство;

- Пенсионный фонд России;

- Финансовый рынок;

- Рынок недвижимости;

- Бизнес среда;

- Интернет;

- Земля для личного пользования;

- Личная образованность и творческие навыки;

- Наследство;

- “Гудвил” – репутация, связи и т.д..

Инструменты для создания личного пенсионного фонда

Инструменты для создания Личного пенсионного фонда что это такое? Это в первую очередь активы. Не бухгалтерский термин, а финансовый.

Любой предмет, материальный или нематериальный, который представляет ценность для своего владельца. В большинстве случаев это либо наличные деньги, либо то, что может быть обращено в наличные деньги.

Материальные активы включают в себя землю, здания и сооружения, машины и оборудование, арматуру и приспособления, товарные запасы, инвестиции, дебиторскую задолженность и наличные деньги.

К нематериальным активам относятся “гудвил”, патенты, авторские права и торговые марки.

К активам относятся все формы имущества на территории своей страны и за рубежом, включая опционы, дебиторские задолженности, собственность, выраженную в правах, валюту и любую другую собственность, либо созданную лицом, продающим ее, либо принадлежащую ему, но не приобретенную. Однако в активы должна включаться только такая собственность, стоимость которой может быть установлена.

Финансы. Толковый словарь. 2-е изд. — М.: “ИНФРА-М”, Издательство “Весь Мир”. Брайен Батлер, Брайен Джонсон, Грэм Сидуэл и др. Общая редакция: д.э.н. Осадчая И.М.. 2000.

Определений у этого термина очень много в разных словарях, но я возьму на себя смелость сделать некоторые упрощения для более удобного применения этого термина в наших целях.

По простому, активы – это все то, что может на постоянной основе генерировать доход или иметь определенную ценность для продажи.

Что нам нужно на пенсии? Нам нужны постоянные источники дохода с минимальным риском и возможностью продажи, если что то пошло не так.

Давайте на примере Маши и Паши из статьи: “Время и деньги в жизни человека” попробуем подобрать инструменты для личного пенсионного фонда семьи.

| Актив | Источник | Доход | Примечание |

| ПАША | |||

| Военная пенсия | Государство | 23 000 | Офицер, стаж 25 лет |

| Страховая пенсия | ПФР | 8 000 | Инженер, стаж 15 лет |

| Негосударственная пенсия | НПФ | 5 250 | Расчет взят из статьи, указанной выше |

| МАША | |||

| Страховая пенсия + фиксированная выплата | ПФР | 13 000 | Бухгалтер, стаж 30 лет |

| Негосударственная пенсия | НПФ | 5 250 | Расчет взят из статьи, указанной выше |

| Всего пенсии | 54 500 | ||

| Доля в бизнесе сына | Бизнес среда | 10 000 | % от чистой прибыли |

| Рентный доход | Недвижимость | 10 000 | Сдача своей первой квартиры |

| ИТОГО: | 74 500 | 86,92% от дохода семьи до пенсии (85715 рублей) |

Как создать личный пенсионный фонд? Сложно это или нет? Наверное мало кто задумывался об этом. На самом деле каждый из нас в течении жизни решает достаточно много и более сложных долговременных задач.

Например: воспитание и обучение детей, построение своей карьеры, приобретение недвижимости…

Просто нужно включить свое пенсионное обеспечение в план важных жизненных задач. Взять ответственность за свое будущее в свои руки и управлять процессом формирования личного пенсионного фонда самому. Тогда все получится…

С уважением к каждому из вас, Василий Карпишук.

Технический прогресс затронул не только коммерческие организации, но и государственные органы. По этой причине практически все услуги можно получить не выходя из дома. О том, как зарегистрироваться в личном кабинете Пенсионного Фонда Российской Федерации, читайте ниже.

Как зарегистрироваться в ЛК ПФ РФ?

Для того чтобы зарегистрироваться в ЛК ПФ РФ, необходимо:

- Открыть официальный сайт государственных услуг. Он доступен по ссылке: https://www.gosuslugi.ru/.

- Нажать на «Личный кабинет» (находится в правом верхнем углу), после чего перейти к форме регистрации.

Но удобнее не делать лишнего и сразу воспользоваться ссылкой https://esia.gosuslugi.ru/registration/.

Шаг №1. Заполняем форму регистрации

Перед вами появится что-то вроде анкеты, состоящее из нескольких частей. От вас потребуется такая информация, как:

- фамилия и имя;

- номер мобильного телефона;

- адрес электронной почты.

Пишите только реальные контактные данные. Без актуального номера телефона и адреса электронной почты невозможно подтвердить регистрацию.

Шаг №2. Клацаем по кнопке «Зарегистрироваться»

После заполнения формы регистрации нужно клацнуть по кнопке «Зарегистрироваться» (синего цвета). При этом вы соглашаетесь с двумя документами: «Условиями использования сервиса» и «Политикой конфиденциальности». Рекомендуем прочитать их для того, чтобы избежать проблем в будущем.

Шаг №3. Вводим коды подтверждения регистрации

Они придут на мобильный телефон и электронную почту.

Шаг №4. Придумываем пароль

Он должен быть максимально надежным. Не используйте комбинации, в которых присутствует ваше имя, дата рождения и т.д. Идеальный пароль состоит не менее чем из восьми символов, причем среди них есть как маленькие, так и большие буквы, а также цифры.

Все. Теперь у вас есть базовый уровень. Если вы хотите расширить возможности ЛК ПФ РФ, то придется заполнить профиль – сообщить сведения из паспорта и свидетельства об обязательном пенсионном страховании (зеленой карточки из пластика). Кроме того, необходимо пройти процедуру идентификации. Есть два варианта:

- Через «Почту России». Заявка оставляется в личном кабинете. Минус этого варианта в том, что он отнимает очень много времени – около 2-х недель.

- В многофункциональном центре оказания услуг населению (МФЦ). Процесс занимает не более 5 минут.

Для входа в ЛК ПФ РФ следуйте инструкции:

- Перейдите по ссылке https://esia.gosuslugi.ru.

- Сообщите логин и пароль. Логином является номер мобильного телефона или адрес электронной почты. Если вы указывали номер свидетельства об обязательном пенсионном страховании, то аутентифицироваться можно и по нему.

- Нажмите на «Войти».

После проверки логина и пароля вы попадете в ЛК ПФ РФ для физических лиц, т.е. для граждан.

Информация, которая есть в ЛК ПФ РФ

Информация, которая есть в ЛК ПФ РФ – это:

- длительность стажа работы;

- количество баллов, которые вы «заработали» за трудовую деятельность;

- размер ежемесячного пенсионного обеспечения от государства вплоть до копеек (рассчитывается на основании количества баллов);

- информация о выплатах от федеральных, региональных и местных властей, в том числе данные о материнском (семейном) капитале и др.

Услуги, которые можно получить в ЛК ПФ РФ

К услугам, которые можно получить в ЛК ПФ РФ, относится:

- Запись на консультацию к специалисту Пенсионного Фонда Российской Федерации.

- Написание заявления в ПФ РФ.

- Запрос информации о состоянии индивидуального лицевого счета.

- Заявка на предоставление прав, касающихся пенсионного обеспечения от государства.

- Запрос данных о местах работы и величине заработной платы.

- Расчет пенсии.

- Заказ справки.

Услуга №1. Запись на консультацию к специалисту Пенсионного Фонда Российской Федерации

Благодаря тому, что существует такая возможность, вам не придется тратить время и нервы, стоя в очереди. Обратиться за помощью можно к любому специалисту, в том числе и к руководству.

Ответ на вопрос дается или обычным, или электронным письмом.

Услуга №2. Написание заявления в ПФ РФ

Это может быть заявление о назначении пенсии, об изменении способа доставки пенсии (с наличных на карту или наоборот) и др.

Услуга №3. Запрос информации о состоянии индивидуального лицевого счета

Эта услуга позволяет формировать и распечатывать соответствующее извещение, а также увеличивать будущую пенсию, внося дополнительные денежные средства.

Услуга №4. Заявка на предоставление прав, касающихся пенсионного обеспечения от государства

Эта услуга принесет пользу тем, кто еще не получает пенсию. Предоставляется самая разная информация, начиная от формул расчета и заканчивая вариантами пенсионного обеспечения.

Услуга №5. Запрос данных о местах работы и величине заработной платы

Сведения предоставляются в виде таблице за два периода: до и после 2002 года. Приводится перечень мест работы и величин заработной платы. Также указывается стаж и баллы.

Услуга №6. Расчет пенсии

Эта услуга представляет собой калькулятор, в который необходимо ввести стаж, баллы, а также периоды службы в Вооруженных Силах Российской Федерации, ухода за детьми до трех лет, заботы о людях с инвалидностью.

Калькулятор показывает, что требуется для конкретной пенсии – сколько работать и зарабатывать.

Услуга №7. Заказ справки

- справка о размере пенсии;

- справка о величине материнского (семейного капитала);

- справка о состоянии индивидуального лицевого счета и др.

Услуга №8. Заказ нового СНИЛСа

Эта услуга актуальна в том случае, если вы потеряли или у вас украли документ. Сроки изготовления дубликата стандартные, 14 дней.

Способы связи с сотрудниками ПФ РФ

Есть несколько способов связи с сотрудниками ПФ РФ:

- Описать проблему в личном кабинете в специальной форме.

- Позвонить по телефону «Горячей линии» – 8 (800) 600-44-44. Звонки абсолютно бесплатны, в том числе и с мобильных телефонов всех операторов сотовой связи.

- Позвонить по телефону какого-то конкретного отделения в своем субъекте Российской Федерации. Например, дозвониться до Главного управления в Москве и Московской области можно по телефону 8 (499) 461-07-34.

- Отправить сообщение в социальных сетях. Ссылка на группу в «Одноклассниках»: https://ok.ru/pensionfond/. Ссылка на группу во «ВКонтакте»: https://vk.com/pension_fond.

Кому доступен ЛК ПФ РФ?

Полноценно пользоваться ЛК ПФ РФ могут граждане Российской Федерации, которые:

- получают пенсию в России или предъявили документы для того, чтобы оформить ее;

- получают выплаты от федеральных, региональных или местных властей;

- имеют право на материнский (семейный) капитал.

Для того чтобы полноценно пользоваться личным кабинетом, необходимо иметь не только мобильный телефон и электронную почту, но и документы:

- паспорт;

- свидетельство об обязательном пенсионном страховании.

Если у вас остались какие-либо вопросы, то задавайте их в комментариях. Мы обязательно ответим!

Пока мы молоды, полны сил и здоровья, мы способны поддерживать свой уровень жизни на более-менее высоком уровне. Но так будет не всегда. Как обеспечить себе достойную старость? Об этом стоит задуматься как можно раньше и начать откладывать, копить, инвестировать уже сейчас.

Совместно с порталом Клерк.Ру мы провели опрос среди пользователей сайта с целью выяснить, задумываются ли люди о пенсионных накоплениях и что предпринимают для обеспечения себе достойного уровня жизни на заслуженном отдыхе.

Большая часть ответивших (25,9%) все еще надеется на государственную пенсию. Остальные участники опроса менее оптимистичны:

- 22.8% - вкладывают деньги в недвижимость,

- 16.6% - инвестируют в детей,

- 15.3% - перечисляют средства в негосударственные пенсионные фонды,

- 11.3% - накапливают деньги на банковском депозите.

Как не надо инвестировать?

Любимые многими инвестиции в квартиру для сдачи в аренду неэффективны — слишком низкая получается доходность с учетом всех рисков, связанных с недвижимостью: износ, технологические аварии, простой при смене жильцов, ну и самый главный риск, про который не стоит забывать – возможность лавинообразного снижения цен на недвижимость. Но даже и без оглядки на эти немаловажные факторы, рентная доходность жилья только 4-5% в рублях(по данным IRN.RU), ниже депозита в госбанке! Вложения в недвижимость, безусловно, дают чувство инвестирования "во что-то реальное", но по сути лишь отдаляют Вас от эффективного формирования пенсии!

Инвестировать выгодно и грамотно!

Выход в использовании инновационного инструмента — биржевых инвестиционных фондов (exchange traded funds, ETF).С помощью этого инструмента любой российский инвестор может вложиться в акции наиболее крупных и устойчивых компаний США, Германии, Великобритании, Японии, Австралии, Китая. Для получения стабильного процентного дохода через дивиденды есть ETF на еврооблигации крупнейших российских промышленных корпораций и банков. Для долгосрочной защиты от инфляции и девальвации есть ETF на золотые слитки, а для вложений с минимальным риском есть ETF на государственные облигации США с дополнительной рублевой премией. Анализ показывает, что для сбалансированного портфеля на основе этих продуктов доходность в 8% в валюте достижима при разумных рисках.

Почему мы рекомендуем именно этот инструмент? ETF просто использовать: он не требует от инвестора существенных вложений и получения каких-либо квалификаций, не предполагает, что инвестор должен бросить свою работу и посвятить себя изучению отчетности зарубежных или отечественных фирм. Все вложения в акции и облигации производятся через широкие индексы и гарантирует, что в каждый год вы в среднем получите доходность выше, чем 80-90% инвесторов, пытающихся обыграть рынок! Комиссии по ETF в разы меньше, чем по ПИФам и другим формам коллективных инвестиций, так что издержки на посредников точно не "съедят" ваш пенсионный фонд. Все вложения очень просто отслеживать и при необходимости от всех акций ETF так же просто избавиться, как от любой рыночной бумаги — достаточно просто дать указание брокеру продать бумаги — и личный пенсионный портфель, весь или частично, можно будет перевести в рубли или валюту. Никаких скидок, как в ПИФах, никаких штрафов за досрочное прекращение инвестирования. Вы останетесь полновластным хозяином своих средств. Для фондов ETF характерно жесткое европейское регулирование, максимальная прозрачность инвестирования и неограниченный "срок жизни" (что, естественно, отлично подходит для формирования пенсионного фонда).

На стороне индексного инвестирования не только Нобелевские лауреаты (такие как Ю.Фама) но и легендарный инвестор Уоррен Баффет. В своем письме супруге он советует "разложить" сумму наследства по индексным фондам, в частности, вложить в фонд краткосрочных облигаций США (аналог на российском рынке FXMM) и фонд широкого рынка акций (на российском рынке – FXUS).

Что нужно сделать для формирования личного пенсионного портфеля?

На втором шаге необходимо через постоянное поручение банку (его можно подать в отделении или через интернет-банк) начать накапливать деньги для инвестирования, отправляя деньги на брокерский счет. Рекомендуется отчислять не менее 10% от регулярных доходов, например зарплаты. На третьем,постоянно повторяемом шаге средства можно начать инвестировать в биржевые фонды. Если вам до планируемой пенсии больше, чем 20 лет, максимально вкладывайтесь в фонды акций, направляя в них до 90% вложений. Если до пенсии менее 20, но более 5 лет, попробуйте поддерживать примерно такой баланс: 60% в акциях зарубежных стран, 20% в еврооблигациях российских корпораций, по 10% — в облигациях казначейства США и золоте. Если до пенсии менее 5 лет, вам, скорее всего, подойдет консервативный портфель: примерно на 80% — еврооблигации, 10% — казначейских облигаций, остальные инвестиции — по вкусу. Попробуйте начать инвестировать каждую первую пятницу месяца, создайте себе "якорь", т.е. полезную привычку, которая позволит эффективно приумножать накопления.

Не откладывайте решение о начале формирования своего личного пенсионного фонда. Чем дольше вы ждете, тем меньше у вас остается времени, чтобы "сложные проценты" инвестиционного портфеля работали на вас. Начните инвестировать в ETF. Прямо сейчас.

Читайте также: